有一位我很崇敬的宏观分析师如是说道:卖方宏观的本质不在于愤世嫉俗,批判经济的深层险危。确然如此,在过往许多年里,尽管对发展模式及其危机的讨论不绝于耳,但逃不了盛极而衰——话题本身的大而无当和讨论者的鱼龙混杂,使其成为了社会科学深受“民科之害”的典型案例。自然,少谈论大问题、多专注于细节,也成为了界定“严肃的”和“网红的”宏观研究的分水岭。

我想,细节导向所以取得了这般成功,或许是因为在过去很长的时间内,短周期往复轮回的波形往往掩盖了长期趋势的累积和演绎。这也使得宏观分析师们能够轻巧地绕开“长期应然性”的路线对立,转而用大体趋同的框架,关注领先指标、寻找时滞以及周期拐点的历史规律。

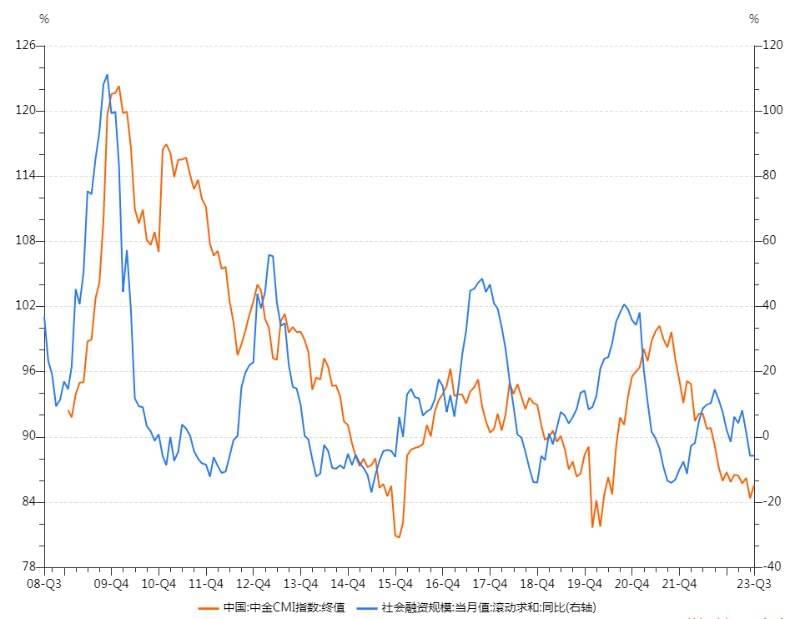

然而,最近的这段时间却见证了已知规律的礼崩乐坏,例证之一便是“信贷脉冲”的中道而止和领先性的失灵。其原因不难找到:货币的循环并不畅通,存款和贷款在经济的某个结构中(居民、国有企业、中央财政)被动或主动地淤积起来,这些迹象指向了“类流动性陷阱”的风险。

但看到当前经济和市场的实际情况,GDP增速尚在5%、长端利率尚在2%,政策利率距离零利率或“反转利率”(Reversal Rate)等阈值尚远,我们很难断言流动性陷阱必然到来,一个更能使人信服的结论是:货币派生机制出现了重大的变化,而货币宽松成为了宏观政策组合中的必要但非充分的选择。

(社融的“中道崩殂”与成谜的领先性)

经验显示,货币的矛盾往往不在货币本身。市场自然要追问:症结在何处,挑战有多大,什么招有用?要回答这些问题,周期的框架派不上太大的用场,或许是时候回到那被冷落的“模式问题”了:中国发展的根本支点究竟是什么?越来越多线索都指向了旧周期的图腾——“土地及其附属物”,它既是当前复苏的抓手所在,也是风险所藏。

土地要素参与“内循环”的历史,指向了以下要点:

地方对非预算财源的渴求,是“土地财政”的原动力:1994年分税制改革使得地方政府开始面临财权和事权不匹配的困境。而全国统一市场的推进带来了乡镇企业的衰败,地方再难通过股权和地方保护的合谋获取“垄断”财源,必须转而去寻求新的财源——“土地要素”,而“国有土地+集体土地”的双轨制则构建了新模式“红利”的基础。

土地财政运行的核心,在于“土地剪刀差”的营造和获取:地方政府一方面通过宽松的土地征收条件和低廉的征收价格,营造出工业用地的过剩,压低了工业用地价格;另一方面通过控制国有土地供应、限制集体土地的转化,营造出住宅用地的紧缺,抬高了商业和住房用地价格,以此作为补贴工业用地、以及地方财政收入的重要补充。在这一模式中,工业发展带来了增量的税收收入、人口流入和消费需求,进一步抬高了商住用地需求和价格,形成了正向循环。

对“土地剪刀差”的争夺导致了地方的逐底竞争,也形成长期偏重企业的路径依赖:地方招商引资竞争不仅通过低廉的工业地价,同时还有对环境、社会福利等方面的忽视,各地形成逐底竞争的局面。这种以企业为核心的政策路径,或许可以追溯到“企业办社会”,但在市场经济环境中,偏重“企业”的路径依赖不断强化,“办社会”却被相对忽视了。这助长了居民部门的高储蓄,也反过来,又提供了金融深化的土壤。

当制造业过剩已经不可避免,金融深化提供了土地财政的新空间、也使得负债迅速累积:各地“逐底竞争”式的用地、招商引资政策使得全国制造业迅速走向过剩。2008年金融危机暴露了这一事实,而随后“四万亿”救市计划开始,“影子银行-城投”模式带来的金融深化加速推升了房价和地价,对“剪刀差”及其背后的地方财力形成了保护。尽管法理上,货币当局和财政当局无法直接联系,但在实践中,银行体系作为货币创造的核心环节,早已和财政深度绑定,其中纽带正是作为信用抵押品的土地。

一轮轮债务清查的背后,地方始终存在负债的激励:2010年后债务整治的努力持续至今,包括“开正门堵偏门”、也包括政府性债务和隐性债务的认定、清查和治理,但值得关注的是,每一轮清查和处置都难以阻止地方隐藏存量、或继续背上新的负债,核心在于其中“财权事权不匹配”的激励是负面的。

可以看到,地方政府的财政问题固然在于支出端存在粗放和低效,但同样核心的是:在收入端对于“地价剪刀差”的过度依赖。因而,仅仅从地产或者地产上下游产业在GDP中的占比中得出土地(而并非单纯的房地产)之于中国宏观的重要性,可能低估了其影响——土地及其附属物(地产)是宏观杠杆的支点、也几乎是中国经济模式的原动力。

这并非妄谈:在补贴护航下攀登价值链的制造业、以及城市居民在收入和财富双重效应下的消费汹涌,本质上都是“剪刀差”循环运行中一部分“向善”的结果。

或许因为有“地产”这个相似的核心,不少人认为日本的泡沫破灭的进程对中国有比较强的借鉴意义。然而需要注意的是,日本的财政体系和中国有相当本质的区别:一是其广义收入并不依靠“土地财政”循环,而更依靠税收;二是其地方财政亦不倚重债务,而更依赖中央财政转移支付和当地税收。

日本泡沫的累积更多需要归因于货币政策的失误和金融监管的失效,导致杠杆集中于企业和居民部门,其中地产只是扮演了“金融加速器”的轴心,而并非“财政加速器”。可以看到,在1990年泡沫破灭的最初阶段,日本财政整体处于盈余的状态,财政赤字成为了未来二十年应对金融机构风险、托底衰退关键手段。

(日本的财政负债在1990年泡沫破灭后开始快速提升)

而反观当下我们面临的场景,压力则同时反映在金融体系与财政两端。疫情时期的刚性支出和地产政策只是催化剂,更本质的是:工业和人口的大周期已然拐头,不再支持大部分地方维持“剪刀差”的循环游戏。可以说,“土地+金融+财政”的体系,已经来到了红利将尽、需要为盛宴买单的时刻。

但在外部,大国竞争对“财政能力”的强调,使得修复财政能力更具紧迫性。可以看到,美国在疫情以来的财政发力并不限于对私人部门的呵护,基建、通胀、CHIPS三大法案对相应产业资本开支的支持是实际的——可以说,西方已经在“找回国家”的努力中取得了重要进展,而中国恰恰不能在此时让财政的引擎长期处于怠速状态。

(财政刺激下美国资本开支的实质性提升)

因而,当前的财政问题的当务之急,不仅是实现利息和本金的滚续,而更重要的是,要同步再造地方财政的“造血能力”——真正有效的举措,是“债务解决+财政改革”同步进行。我想,前者仍属于意愿的领域,底线思维最终能带来一个解决方案;但后者将更为复杂且关键。

目前,我们能看到有不少备选的路径,包括:地方政府向服务型政府转型、财政收支和土地管理的精细化、土地指标交易范围进一步扩大等等。但在衡量这些路径的有效性时,需要关注两个问题:

1. 这些举措能否带来一大块持续、稳定的财源?

2. 这些举措是否超越各地产业和人口结构迥异的现状,形成一套在全国范围内可普遍推广的方案?

如果以上两点的答案都不明朗,那么,要打破债务累积的螺旋并重建循环,则需要对财政问题作出更本质的安排,即考虑对地方的财权和事权进行再平衡。而与此同时,我想我们大概率会看到的结果是,转移支付的扩大和中央财政的发力。

我想,财政之于“总体安全观”的关键性如何强调也不会为过——财政负债的基础归根到底是未来政府乃至全社会的资源占有,而大国竞争,恰恰就是在竞争彼此全部的资源和未来。这是当我们在面对剪不断理还乱的利益纠葛、谈论相应的道德风险时,必须考虑到的另一条底线:如果曾共享红利,又谈何风险独担;如果红利曾患不均,那何不始于足下?

毕竟土地之上的我们,无论你我,始终是风雨同舟。

参考资料:

陶然,《人地之间》

伊藤隆敏、星岳雄,《繁荣与停滞》

TS Lombard,Deglobalization Is Real

本文来自微信公众号:青野有枯荣(ID:Tsingyeh_Story),作者:青野Tsingyeh