如果用“退货”这个词语多少暗含一些贬义,似乎暗示着产品临床不顺;如果用“重获”感觉就很不一样。无论说“退货”还是“重获”,现实的情况是,在当下,biotech和大药企原来谈好的创新药项目合作突然宣布终止已演变成一种常态。

从今年License-out的海外协议终止情况来看,有多种可能原因:诸如被收购前夕的EQRx,“没钱也没人”支持研发,只能终止合作;渤健、艾伯维在做管线收缩,重新分配资源;TIGIT靶点的起起伏伏,让诺华选择从中抽身先观望。

即使被“退货”,上述所列举的案例中,授权方还是稳稳拿到了首付款。甚至对于百济神州,在替雷利珠单抗上市之时收回全球收益,更是利好。不过,这种“稳稳的幸福”也有例外——至少对现在的恒瑞医药来说,还在向万春医药追讨2亿元首付款。

基于共识,大家建立起合作关系,但在监管与市场格局不断变化的当下,意外有时先于预期。但无论如何,身在牌桌上,多拿一笔总是好的。

百济神州:积极的“退货”消息

替雷利珠单抗身上,同时被贴上两个截然相反的标签,一个是“被退货”,另一个是“成功出海”。

9月19日,百济神州发布公告,释放出三个信息关键点:

1)替雷利珠单抗获得欧盟批准上市,用于单药治疗既往接受过含铂化疗的不可切除、局部晚期或转移性食管鳞状细胞癌(ESCC);

2)美国FDA已经受理该药物一线ESCC的上市申请;

3)终止与诺华关于替雷利珠单抗的合作协议,百济神州收回全球权益。

当替雷利珠单抗以“PD-1被退货”这样的形式再上头条,人们很容易联想到之前信达生物与礼来合作的PD-1信迪利单抗出海时遭遇的波折。而在替雷利珠单抗进入欧洲市场,以及距离美国获批上市看似只差临门一脚的信息衬托下,这项合作终止充满“揣测”的空间。

诺华方给出的回应是,由于内部战略调整,以及全球PD-(L)1抑制剂竞争格局变化。从大环境来看,这一决定似乎也在情理之中——迄今为止,默沙东的Keytruda、BMS的Opdivo、罗氏的Tecentriq、以及阿斯利康的Imfinzi牢牢把控了90%以上的PD-(L)1市场份额。

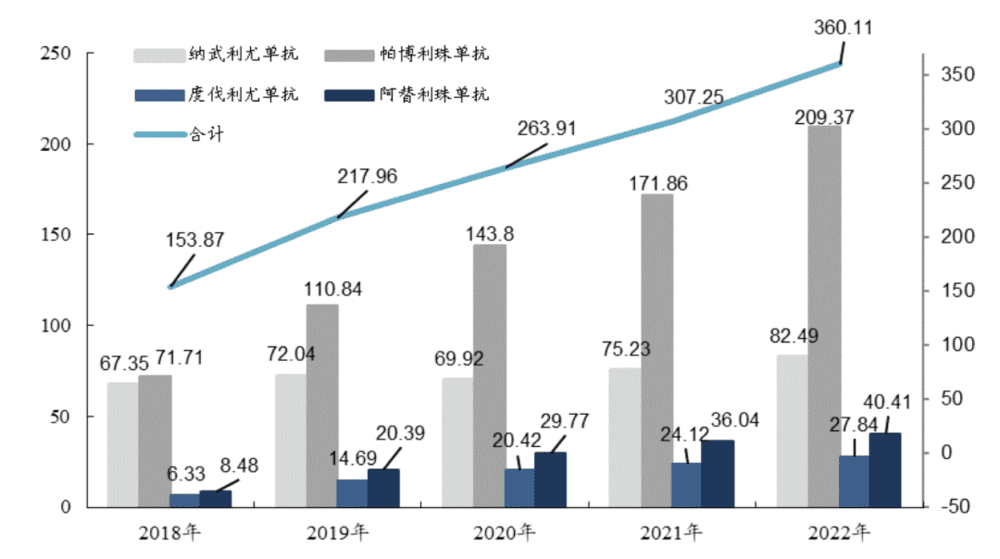

这是个赢家通吃的局面,分化正在加剧拉大。比如,Keytruda迄今为止已经获批18种癌种,合计约32个适应症。在2022年,Keytruda销售额达到209.37亿美元,同比增长22%,距离“药王”修美乐仅一步之遥。

来源:东吴证券

或许,在两者签署合作的2021年,当诺华以总计28.5亿美元获得替雷利珠单抗在美国等主要发达国家权益时,它并没有想到市场饱和的速度如此之快。此外,信迪利单抗挑明的FDA侧重点变化,对诺华的影响也颇为深刻。

但对百济神州来说,利好的可能性更大。在这项合作协议中,诺华瞄准的上市注册节点以及后期的商业化活动,主要临床开发则由百济神州承担。也就是说,两者的“分手”几乎对现有后期临床推进并无影响,诺华也表示,不会影响已付出的6.5亿美元首付款。

甚至当下欧盟上市节点收回权益,替雷利珠单抗的预期盈利空间更大,毕竟不用分账海外收益。而百济神州在海外借助泽布替尼等建设起商业化团队,之后无论是自主销售替雷利珠单抗或者寻求他方合作,都是潜在的选择。

当然,百济神州对PD-(L)1的拥挤现状心知肚明。只不过,这款基石药物的海外市场仍不乏想象空间。乐观来看,即使说后来者已占有的市场比例仅为1%,但按照超过300亿美元的市场基数来说,就意味着3亿美元的销售额。

尽管合作开发的协议终止了,但百济神州还将持续为诺华提供替雷利珠单抗的临床试验用药,以支持其临床试验的开展。某种程度上,这也会成为替雷利珠单抗的增长点。众所周知,海外临床试验开销巨大,有消息称,泽布替尼此前在其全球III期试验中,仅买对照药伊布替尼就花费1亿美元。

根据百济神州2023年上半年财报,泽布替尼销售额为5.19亿美元,替雷利珠单抗销售额为2.64亿美元,二者是百济神州收入的两大支柱。

体面分手:调整已是常态

这个世界上,只有变化才是永恒的。市场格局、监管环境都处于变化之中,因策略调整而终止合作协议也变成一种“新常态”。从今年出海的其他License-out被终止的创新药案例来看,也多是受到产品本身之外的环境影响。

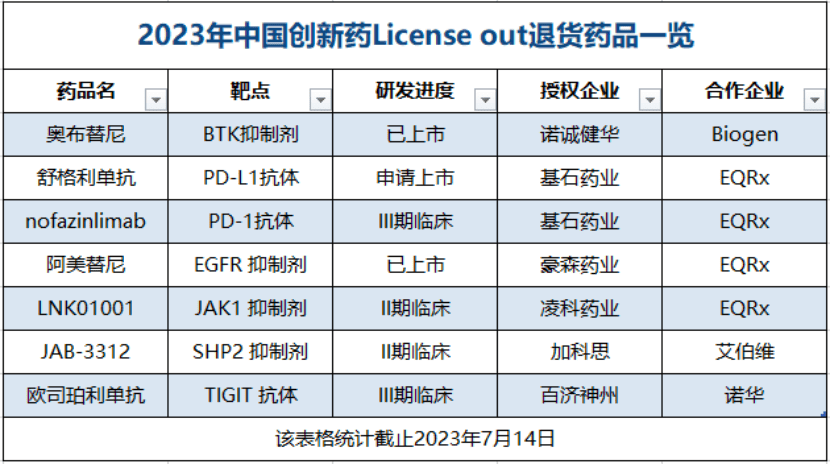

来源:医药经济报

2023年2月,诺诚健华与渤健终止奥布替尼合作

具体来说,双方将终止BTK抑制剂奥布替尼治疗多发性硬化(MS)和其他自身免疫性疾病的全球开发和商业化合作。据悉,诺诚健华重新取得了该产品全球权益,且对已经确认收入的首付款无影响。

在此之前,FDA曾于2022年12月暂停了奥布替尼的部分临床II期临床试验。但这并非是全部原因,至少今年1月,诺成健华已经提交更改后的临床方案,并完成了12周数据的中期分析。

更多原因可能来自于渤健的自身调整。根据其财报,渤健2022年MS产品收入同比下降11%,在对2023年展望中,渤健曾提及到为削减研发费用及降低公司的整体管线风险,将动态调整研发项目的资源配置。对此可以推测,渤健重新对MS的投入进行了切割。

2023年5月,EQRx的四连杀

EQRx一口气终止了四项产品合作协议。其中,基石药业涉及到两款,分别为PD-L1产品舒格利单抗、PD-1产品Nofazinlimab;豪森药业一款,为EGFR抑制剂阿美替尼(寻求转让);以及凌科药业的JAK1抑制剂LNK01001。

EQRx成立于2020年,宣称“以低价提供创新药”,简单来说,就是引进产品在美国市场上打价格差。但今年以来,EQRx不得已进行战略调整,除了终止合作、裁减管线以外,还实行了约170人的裁员计划。而在8月,EQRx还是被Revolution Medicines以全股票交易的方式收购了。

2023年7月,艾伯维与加科思终止SHP2抑制剂合作

双方合作开始于2020年6月。彼时,艾伯维以4500万美元预付款,8.1亿美元里程碑金额以及一定比例销售分成,从加科思引进了两款小分子SHP2抑制剂JAB-3312和JAB-3068的全球权益。

艾伯维的理由也是基于资产组合与战略决策原因。在协议终止后,加科思将重新获得SHP2抑制剂的全球权利。考虑到原因,不难想到艾伯维正面临以修美乐为主的支柱产品的专利悬崖。如果按照去年的趋势来看,今年Keytruda很有可能取代修美乐的“药王”的地位。并且今年上半年,艾伯维的收入营收下降约10%。即便如MNC,也要考虑投入回报比,考虑部分收缩。

2023年7月,诺华与百济神州终止欧司珀利单抗合作

百济神州表示,双方此次终止协议是基于战略和财务考量,终止协议不会影响公司前期已从诺华收到的3亿美元现金首付款。欧司珀利单抗目前已经进入临床III期,百济神州在TIGIT研发的全球第一梯队,收回欧司珀利单抗权益之后,该公司也对后者的临床试验做了一定取舍。

说到原因,恐怕多来自于诺华对TIGIT的未来发展的担忧。在罗氏接连宣告两项III期研究失败后,吉利德也发表了相对平庸的II期数据,BMS宣布由于毒性问题,也选择终止一款TIGIT候选药物的开发……不过今年,罗氏在ASCO大会上公布了其TIGIT单抗在肝癌上的良好数据,以及8月,流露出肺癌中的积极OS数据,还是重新唤起业界的一丝信心。

秋后算账:从好姻缘到反目

通常来说,License-out被认为是风险较小的商业化操作。临床失败的苦果,引进方要比授权方咽得更加艰难,毕竟首付款是货真价实地打了水漂。但在一些特殊的情况下,两者选择“开撕”,追讨首付款也是有可能的。

9月11日有消息称,北京市第二中级人民法院发布恒瑞医药与万春医药的民事裁定书,批准恒瑞医药对于冻结后者名下2亿元资产的财产保全申请。虽然裁定书中尚未公布具体细节,但从金额来看,业界推测恒瑞医药在追讨首付款。

2021年,当孙飘扬重新回归恒瑞医药后不久,公司就释放出一则总计14亿元的BD合作消息。恒瑞医药以首付款加里程碑款总额不超过13亿元,获得万春医药的创新药普那布林在大中华区的商业化权益,并1亿元入股万春医药。

彼时,普那布林被看作是一颗冉冉升起的治疗CIN(化疗引起中性粒细胞减少症)新星。在这样一个具有强烈未满足临床需求适应症上,普那布林于2020年分别获得中美两地的“突破性疗法”认定。同年年底,万春医药宣布普那布林在针对CIN的国际多中心III期临床试验PROTECTIVE-2中达到主要和所有关键次要终点。

苦于业绩股价承压的恒瑞医药亟需新故事,推动CIN领域30年来重磅突破的万春药业等待最终结果,因缘际会,二者走到了一起。但后续的发展,却叫人大跌眼镜。

2021年12月,普那布林向FDA递交的新药上市申请被否。当时FDA在CRL中给出的原因是,单一注册试验的结果不足以证明其益处。闯美失败后,CDE也表达了担忧。今年3月,普那布林在国内的新药上市申请再次被否。

和信迪利单抗一样,普那布林同样也缺乏美国临床数据——CIN后期临床试验中,只有10%的入组患者来自美国。不过入组人群单一这件事的风险,在恒瑞医药洽谈合作时,已经显而易见。信迪利单抗被FDA专家拒之门外是2021年2月,恒瑞医药与万春医药签署协议是同年8月,中间有6个月的时间差。

追讨首付款在业内非常罕见,也很难说是促使恒瑞医药诉讼万春医药的理由。于是,另外一个猜测浮上水面:或存在数据欺诈。

市场研究机构Night Market Research在一份报告中,对普那布林展开强烈的质疑与批判:比如缺乏临床透明度、核心数据未披露、数据报告冲突、管理层陈述自相矛盾等问题。(篇幅所限,报告原文详情可参考资料4)

大药企中,第一三共算是吃过“欺诈”的苦果。2008年,第一三共以46亿美元收购印度仿制药公司兰伯西,本想着海外据点由原来的21个国家扩大为56个国家后大施拳脚,结果兰伯西随后因为数据造假被FDA限制调查,直到2014年,第一三共才以32亿美元将兰伯西卖出。

每家药企都需要为自己的选择承担代价。说到合作,要坦诚,也得多长那么几十个心眼。

参考文献

1. 吴晓滨回应:与诺华的合作终止,百济的海外团队已建成;财经大健康

2. 百济神州年中报

3. 江苏恒瑞医药股份有限公司关于股权投资及获得普那布林联合开发和独家商业化权益的公告

4. BeyondSpring: Poor Trial Conduct and Lack of Transparency Creates Substantial Downside Risk(https://nightmarketresearch.com/bysi/)

5. 冲动的代价:恒瑞万春决裂启示录;深蓝观

6. “低成本创新药”模式破产?EQRx退回基石等中国公司新药权益 | 第一现场;研发客

7.License-out交易超百亿美元,“退货”潮席卷!中国创新药迎尖峰时刻;医药经济报

本文来自微信公众号:同写意 (ID:tongxieyi),作者:写意君