本文来自微信公众号:同写意 (ID:tongxieyi),作者:郭思周,题图来自:视觉中国

制药工业的重磅炸弹是指那些每年为生产它们的制药公司创造至少10亿美元收入的药物。一直以来,很多人都认为制药行业富得流油,因为众所周知的原因,过去三年这种看法得到了加强。由于新药开发属于科技、人才密集型行业,兼具高科技和高风险的属性,从商业的角度看,这一领域理应有利可图。但不可否认,开发新药也投入了大量的时间、工作和金钱。

商业服务咨询公司德勤(Deloitte)在2023年初发布的一份报告中详细介绍了制药行业不断增长的研发(R&D)费用,在其研究的全球20大生物制药公司中,开发一款新药的平均成本上升了15%(2.98亿美元),达到约23亿美元(包括从药物发现到临床开发再到市场化的平均总成本)。

与之形成鲜明对比的是,药物管线预计每年产生的现金流,或每条管线的平均预测峰值销售额去年下降了22%,从5亿美金下跌至3.89亿美金。2022年生物制药公司的新药和疫苗的投资回报率下降了82%,降至1.2%,这是德勤发布生物制药研发年度报告13年来的最低值(2010年:10.1%;2021年6.8%)。

一边是研发成本的飙升,一边是销售峰值的下降,前后夹击下,制药界对下一个重磅炸弹的寻找热情是空前的,难度亦是如此。每个人心目中对重磅炸弹或多或少都有一个画像,比如:重磅炸弹药物是通常用于治疗慢性或长期医疗问题的药物,而不是急性或短期疾病。重磅药物的常见例子包括糖尿病、胆固醇、高血压和癌症的药物。

这些药物的成功部分源于这样一个事实,即它们在很长一段时间内都是需要的,并且它们在帮助医生管理患者的病情方面发挥着关键作用。比如第一款年销售额超过10亿美金的灼热和胃酸治疗药物西咪替丁,再比如治疗高胆固醇的立普妥,治疗哮喘的Advair和治疗胃食管反流病(GERD)的Nexium等等。

重磅炸弹同样具有其自身局限性。制药公司严重依赖重磅药物来带来利润,尤其是当下更是众多重磅炸弹的专利集中到期时间。当一种重磅药物的专利到期时,其原研公司无可避免地出现收入大幅下降的局面(除非在此之前有了适当的替补安排)。为了保留销售药物的专有权,制药公司必须获得专利。但是,由于制药公司需要在产品仍在开发中时申请专利(通常是PCC前后),因此专利在实践中只能给他们有限的排他性窗口。

专利自申请之日起有效期为20年,这听起来像是一个不错的窗口,但考虑到将新药真正推向市场可能需要十年或更长时间,制药公司实际上没有那么多时间来收回他们投入研究和开发产品的资金和资源。粗略估计,20年的专利期可分为10年研发时间,10年销售时间。其中销售时间里还包括3~5年销售放量时间,整个药物生命周期的峰值销售时间5年左右。一旦药物的专利到期,竞争对手就可以以较低的价格将仿制药推向市场,从而导致原研厂家的市场份额大幅下降。

2011年辉瑞的当家花旦立普妥专利到期,随即其销售额下降了90%以上,辉瑞此后一直没有走出立普妥的阴影。尽管2022年辉瑞如愿依然坐在了No.1的宝座上,但其1003亿美金销售额里面超过500亿是大流行的两款药物(Comirnaty、Paxlovid)贡献的。

同样地,2023年1月,安进推出了修美乐的首款仿制药Amjevita,作为治疗一系列炎症性疾病的药物,其生物类似药上市销售标志着修美乐长达20年的市场独占期终结,而在此之前,修美乐生产商艾伯维已经从该药的销售中获取了近2000亿美元的收入。生物类似药竞争的引入将降低Humira的销量。2022年修美乐原研药销售额为212亿美元,根据Refinitiv预测,2023年将降至134亿美元,2024年降至83亿美元。安进的生物仿制药在2023年的销售额将达到7.5亿美元,2024年将达到9.3亿美元。

重磅药物的另一个问题是,公司严重依赖它们来创造收入,因此当重磅产品失败或发现重磅药物有重大副作用或被召回,经济损失可能是灾难性的。任何形式的重磅药物丑闻都可能导致制药公司及其投资者在一夜之间损失数百万美元。出于这个原因,制药公司通常致力于开发多样化和成功的产品,而不是依靠一两种重磅药物来保持盈利。

本文基于2022年全球重磅炸弹药物销售数据,试图从数据角度发掘隐藏在重磅炸弹背后的逻辑。

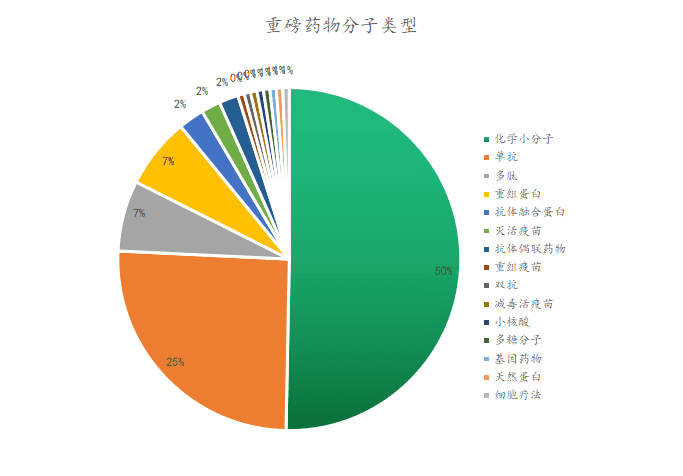

分子类型

2022年全球在售药品中共有165款达到了传统意义上的重磅炸弹标准。其中第一名为艾伯维的药王修美乐,销售额212.73亿美元,最后一名为GSK的VENTOLIN,销售额为9.50亿美金(四舍五入法统计)。

其中,化学小分子药物凭借其用药便利性、良好的可及性毫无意外地占据半壁江山,达到84款,包括小核酸药物1款。

生物大分子中的抗体类药物占50款,其中包括单抗42款,抗体融合蛋白4款,抗体偶联药物3款,双抗1款。

图1 重磅药物分子类型分布

蛋白类药物12款,其中包括1款天然蛋白(艾伯维的胰酶Creon,适应症为囊性纤维化或其它原因引起的胰腺外分泌不足)。

多肽类药物11款,其中9款适应症为糖尿病(4款为GLP-1RA,5款为胰岛素)。

疫苗类重磅药物有5款,分别是HPV疫苗、肺炎球菌疫苗、疱疹病毒疫苗,骨髓灰质炎疫苗,麻疹水痘腮腺炎疫苗。

细胞(吉利德的CD19Car-T Yescarta)、基因(诺华治疗脊髓性肌萎缩症的Zolgensma)及多糖药物各1款(透明质酸)。

总体来看,在传统小分子、抗体等分子类型林立的情况下,细胞、基因及小核酸3款新分子形态跻身重磅炸弹行列十分难得,这可能是一个新的标志。随着科研及临床的不断推进,以及可及性、安全性及递送问题不断被破解,新分子形态会越来越多地登上重磅炸弹的舞台。

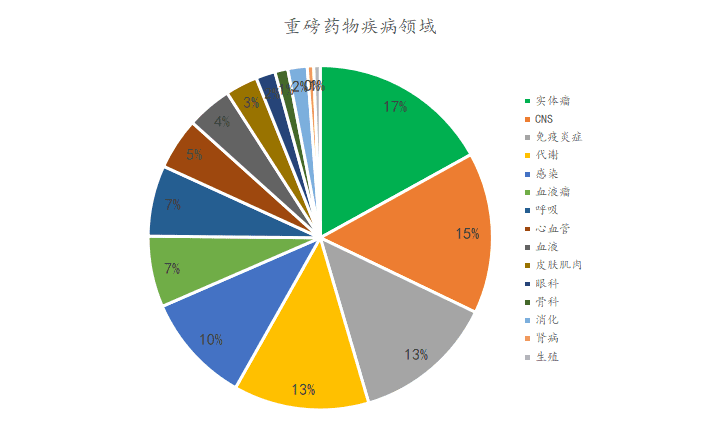

疾病领域

2022年在售的165款重磅药中,肿瘤药物以39款(其中小分子药物20款,抗体类药物17款)的数量及23.65%的占比稳居龙头,其中实体瘤药物28款,其中乳腺癌13款,肺癌11款,胃肠道肿瘤4款,血液瘤药物11款。厂家方面,BMS独占6款,阿斯利康和罗氏各占5款,强生占4款,诺华占3款。

图2 重磅药物疾病领域分布

中枢神经系统疾病药物紧随其后,占据25款(其中小分子药物18款,占比72%),其中多发性硬化症7款,精神分裂及情绪不定6款,脊髓性肌萎缩症3款,肌无力及运动障碍4款,癫痫2款,抑郁症2款。厂家方面,其中渤健占据4款,诺华和罗氏各占3款。

免疫炎症类重磅药物占22款(抗体及融合蛋白17款,占比77.27%),其中银屑病占10款,类风关占9款,强直性脊柱炎占6款,溃疡性结肠炎、克罗恩病占5款。厂家方面分布较为分散,最多的是强生,占有4款,其次是艾伯维和诺华,各占3款。

代谢类药物占21款(多肽及蛋白类药物占15款,占比71.4%),其中17款为糖尿病适应症,多肽级重组蛋白分子类型占据15款。感染类药物17款(其中化学小分子12款,占比70.6%),其中10款为HIV感染药物。厂家方面,其中7款药物来自代谢龙头诺和诺德,4款药物来自礼来,BI和赛诺菲各占2款。

呼吸系统疾病药物11款(小分子占10款,占比90.9%),其中,慢阻肺药物4款,哮喘药物4款。凭借给药装置专利壁垒,GSK的VENTOLIN一骑绝尘,2020年已在美国上市的气雾剂(MDI)产品有13种,VENTOLIN仍占美国MDI市场总量的60%,在上市30年后的2022年依然录得9.5亿美元的销售额。厂家方面,其中有4款药物出自GSK。

心血管疾病药物8款(其中小分子7款,占比87.5%),其中值得注意的是一代药王立普妥,在2011年专利到期后的11年后,仍能保持16.35亿美元的销售额,不得不说辉瑞的药品生命周期管理做得相当专业。

血液疾病药物有7款重磅炸弹,其中6款为抗体或融合蛋白,1款小分子。厂家方面,其中3款药物出自安进。

眼科药物有3款,分别是Elyea、Lucentis、Enspryng,这三款眼科药物均为抗体及融合蛋白类药物。厂家方面,罗氏独占2款。

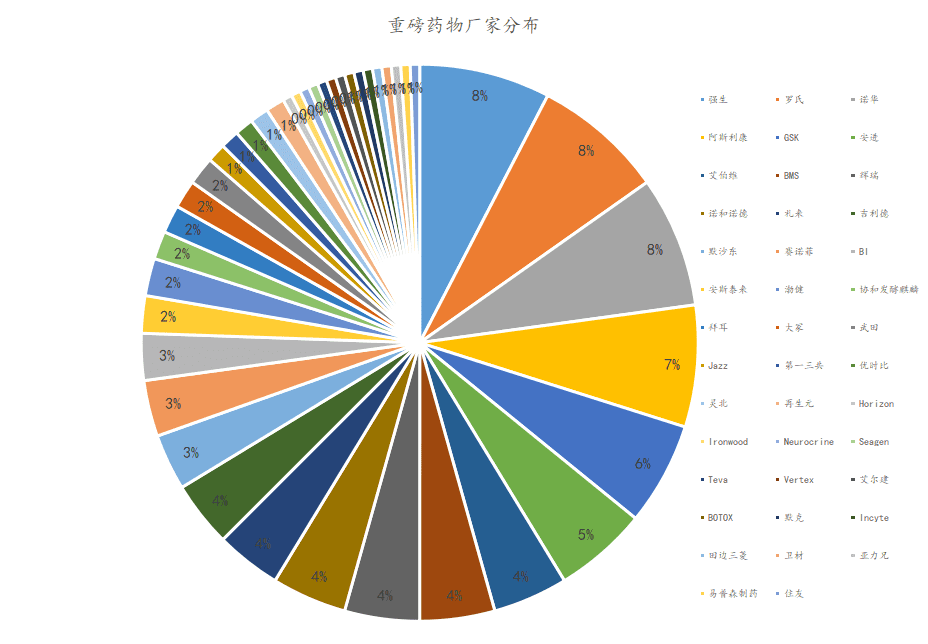

药物来源

2022年在售的165款重磅药物共来源于41家药企,其中强生、罗氏、诺华三大药企各占14款,位居榜首。

拥有10款以上重磅药物的大药厂还有阿斯利康、GSK、安进,分别以13款、11款、10款位列第4、5、6名。

拥有5~10款重磅药物意味着超过了入围的41家药企的平均水平(165/41=4.02),这里有9家,分别是艾伯维(8款)、BMS(8款)、辉瑞(8款)、诺和诺德(8款)、礼来(7款)、吉利德(7款)、默沙东(6款)、赛诺菲(6款)、BI(5款)。

图3重磅药物厂家分布

拥有2~4款重磅药物的药厂有11家,其中安斯泰来和渤健各占4款,协和发酵麒麟、拜耳、大冢、武田4家要各占3款,Jazz、第一三共、优时比、再生元4家药企各占3款。

最后15家药企各有1款重磅药物。

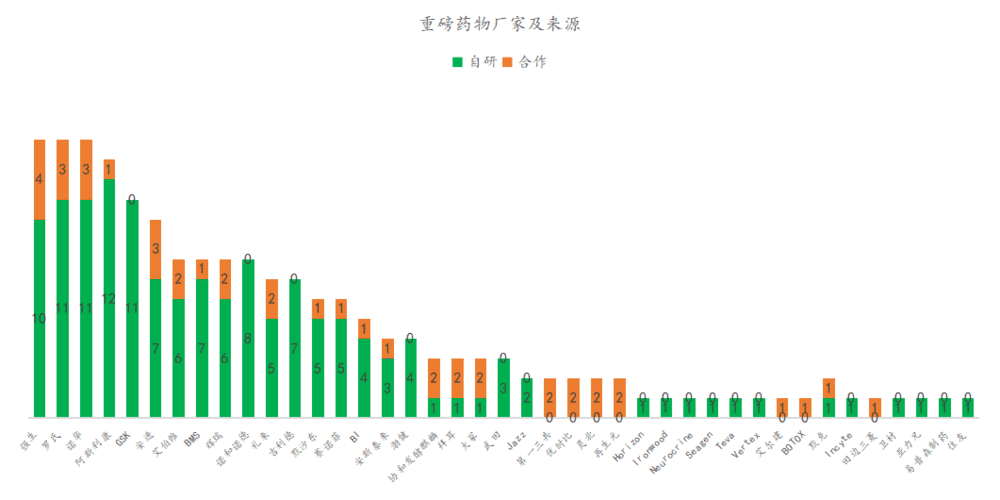

图4重磅药物来源

2022年在售的165款重磅药物中,源于自研(此处自研专指非合作开发)的占147款,源于合作开发的占18款。厂家方面,榜单前三名的强生、罗氏、诺华均凭借大量的合作开发占据龙头地位。具体来说,强生的14款重磅药中4款来自合作开发,罗氏和诺华各有3款来自合作开发。

阿斯利康和GSK自身研发实力强大,自研重磅药物分别占12款和11款,但由于合作开发效果不佳,不得已屈居第4和第5,尤其是GSK重磅药中竟无一款是来自合作开发。第5到第10名里的另一个独特存在就是诺和诺德了,统共有8款重磅药物,合作开发药物是0个。排名靠后的渤健、武田、Jazz也都是独(he)立(zuo)性比较强(ruo)的存在。

相反地,榜单中有4家药厂对外合作能力较强,这4家药厂各有2款重磅药物上榜,且这4款重磅药物均来源于合作开发,他们四家是第一三共、优时比、灵北制药、再生元。

放量周期

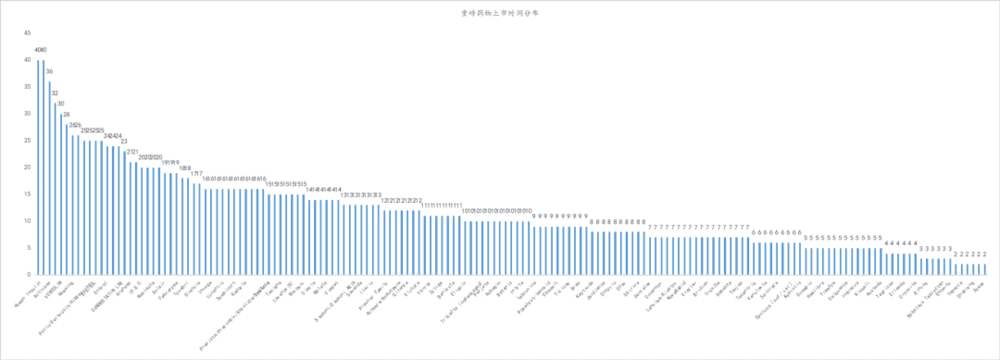

图5重磅药物上市时间分布

2022年在售的165款重磅炸弹药物上市时间最早的距今已有40年,上市最晚的只有2年时间,平均上市时间为11.6年,中位上市时间为10年。上市时间在5年以内(含5年)的重磅药物有32款,占比19.4%;上市时间在6~10年(含10年)的重磅药物有59款,占比35.8%。综上,上市时间在10年以内的重磅药物合计91款,占比55.2%,上市时间在10年以上的重磅药物有74款,占比44.8%。

小结

根据对2022年在售的165款重磅炸弹药物初步分析可知,目前在售的重磅炸弹药物仍以小分子为主,这应该和小分子的药代性质,可及性及便利性密不可分,相信在未来可见的一段时间里,重磅炸弹药物(此处专指所有销售额10亿美元以上的药物,不适用于销售额更大的超级重磅炸弹药物)仍然是以小分子药物为主,但如果局限于榜单前5名或前10名的超级重磅炸弹的话,以抗体为代表的新分子类型大有超越小分子药物的趋势。

从疾病领域来看,目前在售的重磅炸弹药物集中在肿瘤领域,但CNS、免疫炎症、代谢、呼吸、心血管、血液、眼科等非肿瘤领域正在发力赶超。

从厂家来源分析,在售重磅炸弹药物多数来自国际大药厂(MNC)及其合作方,尤其是在榜首位置多数是自研+合作产生了更多的重磅药物。同时,对于新生代Pharma的影响力也不容忽视,该榜单中也不乏住友、卫材、田边三菱等身影。

从放量周期角度看,多数重磅炸弹的上市时间是在10年以内,甚至不少是在5年以内。

参考资料:https://njardarson.lab.arizona.edu/content/top-pharmaceuticals-poster

本文来自微信公众号:同写意 (ID:tongxieyi),作者:郭思周