本文来自微信公众号:青野有枯荣(ID:Tsingyeh_Story),作者:青野Tsingyeh,原文标题:《谁在定价商品?:一部并不理所当然的灰色历史》,头图来自:视觉中国

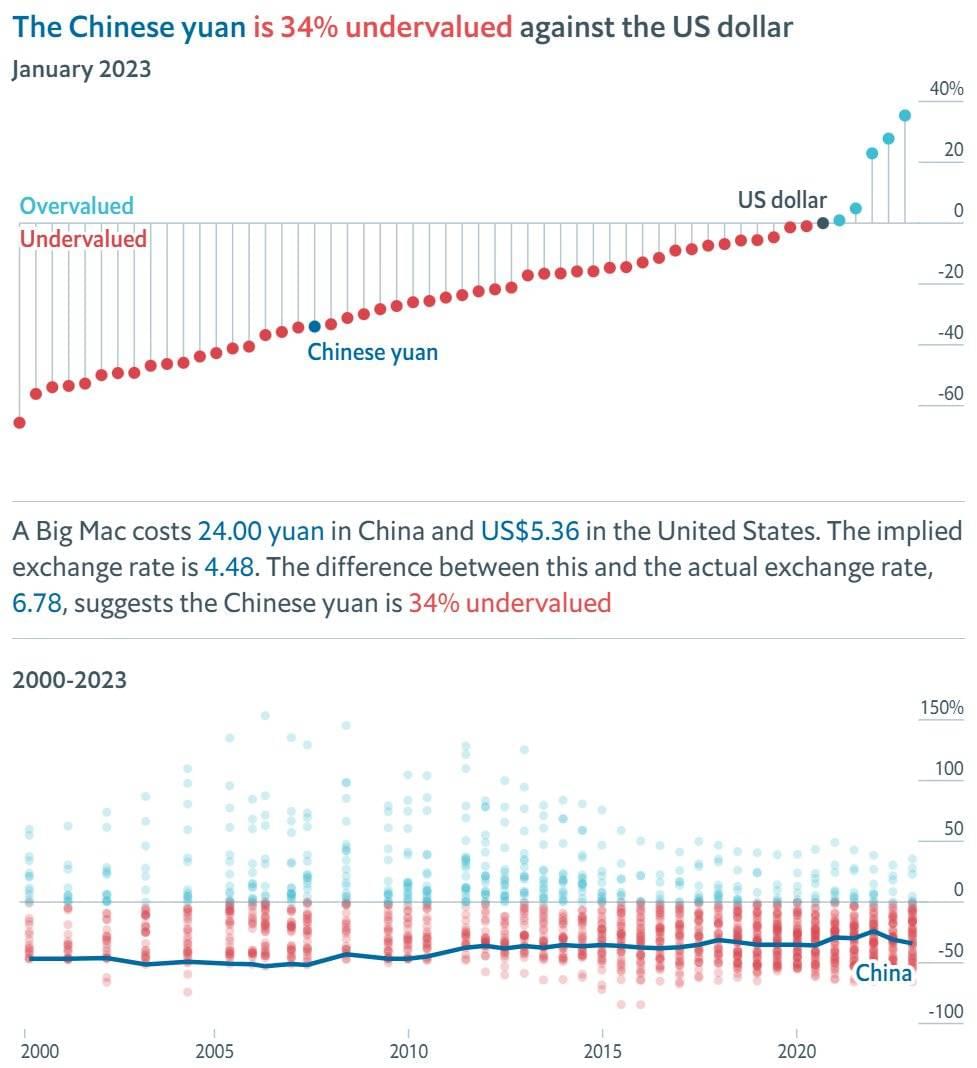

只要是对经济学略有了解的人,都不会陌生商品的“一价定律”:在全球范围内,可贸易品的价格将趋于一致。这一定律听起来非常符合“无套利定价原理”,也有相当多的实际应用。一个经典的例子便是The Economist的“巨无霸”指数:用麦当劳汉堡的价格来衡量各国货币的实际购买力。其中暗含假设是:如果原料的成本全球等价,那么决定汉堡价格差异的,便主要是非可贸易的人工、租金等等。

那么,“一价定律”背后的“套利”是怎么发生的呢?一个错觉是:似乎普通人也能做到。时至今日,期货市场的发展已经使你在手机上轻点就可以买卖原油、铜、玉米等等大宗商品,甚至利用跨期曲线和期权工具制定更高级的策略,而不必真的去采购和仓储。可以说,商品和金融市场契合得如此之好,似乎商品天然就应该在万众瞩目的屏幕上分时跳动、连续定价。

但一切都并非看上去那样理所当然。商品市场“一价定律”的真正实现,以及商品期货作为金融产品的出现其实都在二十世纪后半叶——至今不过半个世纪左右的时间,远远晚于债券、股票等金融产品的出现。而纵然到今天,商品市场比起标准化金融市场而言仍有很大的差异:

商品定价的本质不是“现金流贴现”而是供需,这也意味着在“成本定价底部-需求定价顶部”中间区域内,商品没有一个理论上“合理”的价格锚。作为一类工业品,生产链条上的库存和利润分配局面会随时影响商品价格,因而商品市场上的“负反馈”相当常见——其成因并非全然是金融市场中普遍“去杠杆螺旋”,而更多是来源于成本的坍塌;

在期货市场之外,商品拥有更为巨大的现货以及协议市场。也因而在商品世界里,货币当局与金融机构拥有的定价权相对有限,实际上更重要的角色是产业贸易当局、贸易商和生产商。令人印象深刻的例子比如2022年伦镍的逼仓事件,背后嘉能可(Glencore)和青山的多空对决拥有非常深厚的产业背景。而去年托克(Trafigura)在LME铜仓单上玩的注销游戏,以及最近嘉能可向LME仓库交付大量俄铝,都体现出这一市场潜流汹涌的特性。

那么,有必要发问:商品市场究竟是如何一砖一瓦地搭建起来的?其中的玩家,尤其是嘉能可、托克这些“只闻其声不见其人”的贸易商们,又究竟是怎样成长起来的角色?对于业内人,这些答案似乎只是常识,但对于行外人,这些故事却往往蒙着神秘面纱。去年年末,读过两位彭博社资深记者撰写的《交易的世界》(The World for Sale)一书,其中提供了一个明快、深入的视角。

关于商品的一切故事,还是得从“商品之王”原油开始。原油不仅是能源定价的核心,也是商品市场发展的样板。在20世纪60年代以前,原油市场处于早期形态,这经常被经济学教科书当做“垄断市场”的典型案例——即由七家石油巨头(“七姐妹”)进行垄断定价,向下游客户协议约定远期交货。

然而情况在60年代出现了变化:苏联能源的入市、中东各国对石油产业的国有化、OPEC的成立与中东战争,严重削弱了“七姐妹”对原油供给的控制能力,原油价格开始出现大幅波动。

此时,以菲利普兄弟公司和马克·里奇为代表贸易商开始崭露头角:他们游走在中东,四处寻找便宜而充分的石油来源和安全的运输渠道,绕过种种地理和政治限制将这种工业的血液递送到愿意出高价的买家手中。

为了这项事业,贸易商们不得不背上极高的杠杆,时常为了一笔贸易押上全部的身家,不过好在宏观、地缘和通胀都指向了高油价的趋势,贸易商们在石油领域的冒险得到了丰厚的回报,而这种“正反馈”也进一步激励它们打破石油巨头的垄断定价体系。

一个标志性的事件便是70年代鹿特丹石油现货市场的成立:贸易商借助鹿特丹传统的航运和仓储便利,将之发展成一个可以随时下单提货的现货市场,而鹿特丹的现货价格相对“七姐妹”的垄断价格而言,也拥有压倒性的优势。于是,在“七姐妹”倒下的废墟上,贸易商的时代来临了。

在发展之初,贸易商们主要从事的是地理套利。剑拔弩张的冷战世界里,最大的利润往往藏于那些“非市场”的禁运、制裁等对抗动作的背后。最初一批成功的贸易商们深谙“风浪越大鱼越贵”之道:他们往往依靠行贿、空壳公司和假合约等等工具,将一批批商品带过铁幕和高墙。

回顾来看,贸易商们的兴起很大程度上得益于那个年代宽松的法律环境(针对跨国行贿的法律并不完善)和落后的追踪手段,这些灰色甚至黑色操作使他们在未来的岁月里背上了诸多骂名。

不过事情也有积极的一面:贸易商逐利的行动让市场的力量跨过了铁幕,成为了“第二波全球化”的先锋,甚至也直接地救过千万条人命。

一个脍炙人口的故事是,1972年,以嘉吉公司(Cargill)为首的贸易商们通过信息网络得知:苏联急需大量小麦以应对其粮食歉收危机,他们成功地从美国和世界各地囤购了近10亿美元的粮食并输往苏联,实现了冷战期间最大的一笔东西方贸易,而其代价是:美国的食物价格直线上升。

而保证贸易商存活、繁荣的生命线,便是信息和人脉。

为此,贸易商很快发展出自己的一套信息网络(颇类似内森·罗斯柴尔德构建的信息网,在滑铁卢战役的事件交易中发挥了关键作用),这种网络遍布各国的政商界,甚至可以媲美主权国家的情报网,并在某种程度上影响了局部历史的走向——它们为政治势力提供其所必需的资金,而政治势力则用廉价的长期资源供给予以回报(比如签订长期供给协议,或直接将本地的资源企业卖给贸易商)。

贸易商们瞄准了冷战中大国政治的夹缝:比如一些拥有关键资源、饱受动荡,却因远离地缘博弈前线而被大国和国际组织所轻视的小国。历史证明,在全球周期上行、资源价格明显上涨的阶段,坐拥廉价的矿产资源能够为贸易商提供大量的好处,这也是贸易商们在“滞胀”狂飙的70年代后期快速成长的核心原因。

商品交易的商业逻辑说起来从不复杂:低价买入、高价卖出。而交易商的最大风险也在于马克思所谓的“惊险的一跃”,即货砸在手里。他们固然能把一批来自灰色地带的货物洗白、隐匿踪迹,但如果被发觉和追踪,他们将面临始终无法交货的尴尬局面,这个问题对于他们而言始终难解。而纵然是一笔合法的贸易,贸易商也将面临需求的周期性变化等等风险。

这些因素使得成功的贸易商所倚仗的“直觉和坚忍”看上去多少带点“幸存者偏差”,也给了华尔街以乘虚而入的机会。1980年代,以石油期货为代表的商品衍生产品的诞生使得商品交易的机会向更多人敞开。

从后视镜来看,商品定价确实变得更加具有效率了,但另一方面,这也对传统的交易商运作逻辑形成了挑战:如果能在规则之下、依靠商业洞见安全地赚到大部分钱,那么冒天下之大不韪去赚取最后那一口超高的利润,就没有那么强的吸引力。

可以看到,在金融市场发展之后,许多交易商转向了更安全的期现套利等交易模式,而金融机构、宏观资金对于商品的定价权也逐步上升。不过,大浪淘沙的过程中也有失意者:马克·里奇最终在90年代初对锌的重注交易中吃尽了苦头,也因而失去了他的公司,后者随后改变了名号,叫做:“嘉能可”。而其中一部分员工也因为人事动荡主动脱离出去,成立了一家名为“托克”的新公司。

进入90年代,贸易公司再次迎来一个重大的窗口机会:冷战的结束。刚刚摆脱铁幕的苏东国家普遍经历了经济体系的混乱,亟需迅速重建资源的出口和进口体系。贸易公司再一次适时出现,他们的杰作之一,就是将俄罗斯从一个僵化的计划经济体,改造成了一个明显依赖资源出口的寡头经济。

但正如彼得大帝“用野蛮制服俄罗斯人的野蛮”的智慧显示得那样,俄罗斯大地是狂野的,这一过程中自然充斥着各式各样的政治阴谋和风险——包括生命风险。

与政治维持牵绊永远是贸易商的天性,但政治家们对待他们也有自己的规则:贸易商最好的角色,便应该痛痛快快地拿走他们应得的回报,同时对政治局势保持缄默、置身事外,否则,俄式暗杀政治的传统也会果断地瞄准他们;当然,如果他们表现得当,他们或许也有机会被赐予某种政治待遇。

进入新世纪,中国工业品需求引擎快速启动,很快成为全球头等工业品需求国,随之而来的大宗商品的长期牛市再一次带来了贸易商的黄金时代。而进入这一时代,贸易商也越来越寻求一种新的业态:即和产业的结合(包括开采、运输、仓储等环节),它们不再甘于当一个隐形的中间人,而是躬身入局。

这一改变也使得交易商对金融的需求明显扩张:它们不能够再像以往那样仅依赖私人资金和商业银行贷款,一来这些渠道提供的资金量是有限的;二来他们的业务的灰色属性,也使得尤其是商业银行渠道充满脆弱性。因而在交易员之外,法务对于贸易商而言仍然是重中之重的岗位。

在此过程中,一个标志事件就是嘉能可走向上市。这是贸易商第一次向世界公开了其账目和股权所有,世界也第一次领略到其业务的庞大和利润的神奇。

而除却以上冠冕堂皇的理由外,嘉能可的上市也有一些难言之隐:即缓和公司内部斗争所带来的现金流压力。尤其是在上市之前,老员工退出总是需要公司回购他们的股份,这意味着:每一次人事动荡都会直接体现在公司的现金流量上——贸易商们在公司治理上也需要来一场“现代化”了。

时至今日,贸易商仍活跃在商品市场和世界舞台上,进行着金钱、政治和货物的游戏:比如在ISIS危机中,帮助库尔德人偷偷运出原油;也比如在利比亚内战中,向反对派提供急需的燃料。

在2021年的“大通胀”中,它们无疑大赚了一笔;而在最近的西方对俄禁运中,贸易商显然也与俄罗斯构建了隐秘的联系,使得俄罗斯的资源经济尽管被卡住了脖子,却始终无法真正断气。

值得注意的是,随着中国有意识地关注大宗商品定价权和国家战略安全,一批中国背景的贸易商(例如COFCO和CNPC旗下的贸易公司)也在粮食、能源、矿产等诸多领域崛起,对全球贸易商传统的巨头格局形成了挑战。

无疑,贸易商的历史和世界历史仍在交织中演进着,这些藏身潜流的巨鳄们,紧盯着水面上波澜不惊的市场和人类社会,他们一如既往深知:在未来的时代里,只要不安、冲突和短缺持续下去,这世界上便永远不会缺少他们的利益,以及需要他们完成的使命。它们或许没有信仰、甚至缺乏底线,但它们的行动,却使市场得以长存。

本文来自微信公众号:青野有枯荣(ID:Tsingyeh_Story),作者:青野Tsingyeh