本文来自微信公众号:瞭望智库 (ID:zhczyj),作者:张龙星 上海石油天然气交易中心油品事业部总监,编辑:丁贵梓,头图来自:视觉中国

“西班牙迎来创纪录的高温天气,政府宣布商用空调温度不得低于27摄氏度;在法国,‘城市巡逻队’在街上巡逻,关闭各家的门前灯以减少能源消耗。”

这是美国《纽约时报》网站日前刊文指出的欧洲当前能源形势。能源供应短缺背景下,欧洲多国或呼吁节约、或扩充供源,多管齐下以求缓解危机。

8月19日,俄罗斯天然气工业股份公司(以下简称为“俄气”)宣布,“北溪-1”天然气管道唯一一台仍在运行的涡轮机将从8月31日起停机检修三天,在此期间“北溪-1”管道将停止供气。消息公布后,欧洲天然气期货价格再创近期新高。

(注:“北溪-1”天然气管道2011年建成,东起俄罗斯维堡,经由波罗的海海底通往德国。“北溪-1”目前是俄罗斯对欧洲主要输气管道。)

此前,俄气曾表示,由于西方制裁导致公司出口和产量继续下滑,欧洲天然气价格今年冬天可能上涨60%,达到每千立方米4000美元以上。

未来,天然气国际市场还将有何发展趋势?海运市场在其中扮演着何种角色?

一、天然气价格缘何走高?

俄乌冲突爆发以来,美国为首的西方国家对俄制裁不断升级。俄罗斯见招拆招,动用卢布结算、“北溪-1”断供等措施,反制西方国家。

天然气较其他化石能源更环保、更经济,早已成为欧洲能源转型的关键支撑。欧洲对俄天然气依存度达到40%,而且天然气高度依赖管道、接收站、液化天然气(LNG)运输船等建设周期长的基础设施,资源替换难度大于石油和煤炭。

作为过渡化石能源,天然气在全球一次能源消费中的占比已经从1965年的14.6%提升到2020年的24.7%,但仍小于石油和煤炭的31.3%和27.2%(2020年)。在俄乌冲突发生后的100天内,俄罗斯化石能源(油气煤)出口收入中,原油和成品油出口占比63.4%,管道天然气占比25.8%。

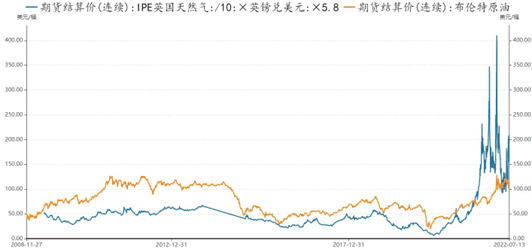

天然气的体量更小、价格波动性和区域性更强,更易被局部供需关系干扰。受国际局势影响,天然气价格不断走高,TTF(荷兰天然气所有权转让虚拟交易点天然气期货)屡屡创历史新高。按热值转换,当前,天然气价格相当于煤炭的2.66倍、石油的2.57倍。

2008年-2020年,通过热值转换后,天然气的价格都低于石油。业内常形容天然气市场特点为“四年一气荒,一荒管四年”。这背后的逻辑,就是上游天然气资源投资和下游需求存在错配——供给端对价格的敏感度滞后,反映在投资端,更加滞后。

2020年,新冠肺炎疫情导致下游需求下滑,国际三大市场天然气价格一度降至历史低点。超低的油气价格严重打击了上游投资的信心,全球LNG液化项目投资遇冷,全球全年仅墨西哥Energia Costa Azul LNG T1一个项目达成最终投资决定(FID)。需求下滑,供给下降的速度更快,库存大量消耗。

在全球经济复苏过程中,天然气需求恢复快于供给。全球能源转型使天然气承担了更加重大的责任。

2020年,天然气需求看涨、供应偏紧、价格逆袭,并从2021年开始远超石油价格。“基本面决定价值,供需决定价格”这一经济学基本原理,在国际天然气市场表现得淋漓尽致。

二、谁在积极扩张市场?

在供给端,俄罗斯和美国作为仅有的两个天然气年产量超5000亿立方米的国家,对近3年全球天然气格局变化的影响极大。

俄罗斯对天然气价格的敏感度更高,销售区域全面东进,欧盟大幅削减对俄罗斯的天然气需求,将带来连锁反应。

根据国际能源署(IEA)数据,2019年-2021年,俄罗斯天然气产量大幅波动。2020年,减产460亿立方米,贡献全球减产量的34%;2021年,增产690亿立方米,贡献全球增产量的42%,主要依靠俄气调节产量来平衡需求。

产量大幅波动,反映其对价格敏感度较高、产量调节的掌控能力较强。根据IEA数据,2021年,俄罗斯天然气对外销售增加127.42亿立方米,同比+5.4%,其中亚太地区增加53.76亿立方米,同比+20.4%,占比最大;对欧洲的供应量仅回升5.23亿立方米,同比+0.3%。

2022年3月8日,欧盟宣布年底将减少进口俄罗斯1000亿立方米天然气。面对出口量的大幅减少,俄罗斯只能首先压缩本国天然气产量,但不会轻易主动减少甚至停止对欧盟的天然气供应,会积极设法增加天然气出口亚太地区,着力增加LNG的出口量。

美国天然气出口量稳步增长,根据IEA数据,2020年,美国天然气产能仅下滑117亿立方米,同比-1.2%;而2021年,产能增加189亿立方米,同比+2.0%,年产量达到了9671亿立方米的历史高峰。

此外,美国稳步拓展亚洲市场,同时积极抢占欧洲市场,LNG产能持续扩张,是未来全球LNG增长的重要驱动力。2021年,美国合计出口LNG1008.31亿立方米,同比+49.2%;对欧洲和亚洲LNG出口分别增加了85.20亿、157.79亿立方米,同比分别增加32.8%、47.8%。

一旦位于路易斯安那州的Calcasieu Pass公司的LNG液化站在2022年底前投入使用,美国将拥有世界上最大的LNG出口能力。根据IEA数据,到2022年底,美国标准LNG液化产能预计将增至3.24亿立方米/天,峰值产能将增至3.90亿立方米/天,超过澳大利亚(预计峰值产能为3.23亿立方米/天)和卡塔尔(预计峰值产能为2.94亿立方米/天)的峰值产能。

三、能源硬平衡正在上演

在消费端,得益于疫情后的经济复苏和北半球罕见低温,全球天然气消费量在2021年上半年快速增长。根据IEA数据,2021年上半年,全球天然气消费量同比增长约7%。

然而,供需基本面的逐步收紧及由此导致的天然气价格上涨,对下半年的需求产生了负面影响。2021年全年,全球天然气消费合计增加约1830亿立方米,同比+4.6%。其中,中俄贡献了主要增量。

亚太地区天然气需求强劲,即使在2020年天然气消费量仍增长40亿立方米,同比+0.5%;2021年,其消费量进一步增长约540亿立方米,同比+6.4%。

2022年,“淡季不淡”的天然气价格逼退了不少需求。欧盟重启煤电、核电新闻不断见诸报端,德国财长近期更是呼吁全面停止天然气发电……能源硬平衡正在天然气领域上演。

在库存端,2021年下半年以来,欧洲天然气库存降至近5年低位。2022年一季度,37%的欧洲天然气供应暴露在地缘风险下,市场短缺雪上加霜;二季度以来,欧洲用气需求进入淡季,天然气市场在低库存起点、高供应风险中进入新一轮补库周期。

3月23日,欧盟委员会提出,欧盟成员国的天然气库存填充率需在2022年11月1日前达到80%,而截至4月末,其库存填充率仅有33%。进入下半年补库阶段,欧盟已在硬砍需求,同时设法实现供应多元化,但短供或断供风险犹在。LNG补充对市场平衡的影响成了影响欧洲气价走向的关键。但作为管道气替代的LNG项目建设周期较长,出口液化剩余产能有限,新增产能投放集中于2024年-2025年。

目前,全球可用液化产能仅可勉强覆盖欧亚LNG增量需求,且全球超一半新增出口产能由美国贡献。2022年,美国将成为全球最大LNG出口国,其中70%运至欧盟和英国。这意味着,美国本土LNG出口将直接影响欧洲天然气供应。

2022年6月8日上午,得克萨斯州自由港(Freeport)3套总计1500万吨/年产能LNG的出口终端在发生火灾后关闭。自由港目前有3条LNG产线,每条产线的年产能为450万-542万吨,总计每年约1500万吨,约占美国LNG出口产能的20%。自由港预计将在10月初恢复部分液化作业,年底前恢复全面生产。在供应问题未根本解决的情况下,欧洲天然气供应危机可能会在冬季重现。

天然气处在三大传统化石能源中最贵的地位,在未来3年内将进一步巩固。天然气价格预期在中短期居高不下,会刺激上游加大投资、劝退新增需求、萎缩存量需求,中期市场大概率转向供过于求。

全球LNG贸易上限由出口液化产能、LNG运输船船队运力和接收站再气化产能中的短板决定。从总量来看,全球LNG贸易的上限主要来自出口液化产能。2023年-2025年,全球LNG出口液化产能将达到4.86亿、5.14亿、5.65亿吨,而全球LNG贸易量或为4.3亿、4.5亿、4.75亿吨。未来4年内,全球LNG贸易供应可覆盖全球LNG贸易需求,2024年-2025年新增产能投放增多,市场有望转向供过于求,全球天然气价格或将下行。

四、LNG海运市场备受欢迎

全球天然气消费市场与供应市场的高度分离,推动LNG贸易量和贸易占比逐年上升,且地域供需错配,促进天然气区域间贸易需求。全球LNG贸易量从2010年的2.2亿吨,增长至2021年的3.8亿吨;贸易占比从2000年的27%增长至2020年的52%。

欧盟加速摆脱对俄天然气依赖,俄罗斯亦予以反制,LNG出现地缘政治溢价,成本不再是唯一核心考量因素。

与管道天然气一样,LNG项目同样面临建设周期长的问题。出口液化项目建设周期约为8-10年,LNG运输船建设周期为30-50个月,进口接收站再气化项目建设周期约为7-9年。

LNG运输船船队运力方面,据克拉克森(Clarksons)数据,截至2021年,全球LNG活跃船舶数681艘,合计载重吨5537万吨。据国际燃气联盟(IGU)历史数据测算,每艘船每年可运输次数约为10次,理论上LNG运输船船队运力约为5.5亿吨,可以覆盖2021年预期贸易总量3.8亿吨,运力仍有盈余。

但是,历史数据难以覆盖当下变化。

首先,2022年,美国将成为全球第一大LNG出口国,一年往亚太地区的航线最多4个航次;其次,欧洲舍近求远、从俄罗斯以外的其他区域买货,LNG运距大幅增加;最后,近年来LNG运输船大型化趋势明显,老旧小型LNG运输船不断退出现役,船舶周转率逐年下降。

基于上述因素,贸易商纷纷抢签LNG运输船长期租船合同,确保能有船只运送LNG,这让LNG运输船现货运费市场变得紧张,现货运费已创下新高。

长期租船合同数量大幅增加,且费率高、有保障,不少船东正从现货市场撤出运力,转向长租市场,LNG运输船市场还出现了十年期租船合同,而过去往往最长也只是5年期。

市场爆炸式增长,使得贸易商很难在现货市场上找到任何可用性船舶,LNG运输船市场正经历供给天花板。运输船需求增加,也促使船东加大运输船订造力度。LNG运输船被誉为“造船工业皇冠上的明珠”之一。据韩媒6月15日消息,今年前5个月,全球共新增LNG运输船订单61艘,韩国和中国造船厂分别获得了39艘和22艘订单。

8月5日,由中国船舶集团旗下沪东中华承建的“中国海油中长期FOB资源配套液化天然气(LNG)运输船项目”首制船在长兴造船基地点火开工,标志着由中国自主研发设计、代表当今世界大型LNG运输船领域最高技术水平的中国第五代“长恒系列”17.4万立方米LNG运输船由设计蓝图“驶向”实船建造。

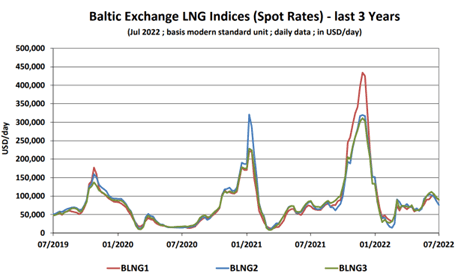

此外,LNG运输船的即期租船费率一直非常不稳定,高波动率以及冬季脉冲式行情是常态。得克萨斯州自由港爆炸发生后,美国LNG外输大受影响,LNG海运市场迅即被打压,亦折射出LNG现货运费市场的脆弱性。

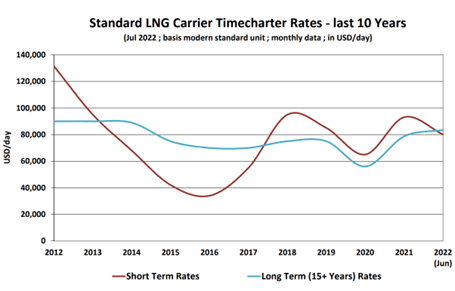

在更长的时间维度上,过去10年的LNG海运市场和国际LNG市场一样,呈现较强的周期性,如下图所示:

LNG运输船短期租费率在2011年和2012年高位运行,并于2012年上半年达到每天13万美元的峰值。由于前期资本不断进入产业链,LNG运输船运力规模自2011年以来不断增长,费率在2015年-2016年降温。

在中国需求强势带动下,2017年LNG运输船运费市场复苏,并于2018年继续强势运行。但随着船队持续扩张,2019年和2020年市场再次降温。受疫情影响,2021年开局不佳,但在秋季开始恢复并高位震荡。

LNG海运市场正处于诞生以来的极佳时期,这一窗口期有望持续3年左右,但是周期无法避免,船东需要更多考虑锁定长期合同。国内船厂在稳步提升LNG运输船产能的同时,也要防止一哄而上,注意产能大规模扩大带来的经营风险。

本文来自微信公众号:瞭望智库 (ID:zhczyj),作者:张龙星 上海石油天然气交易中心油品事业部总监,编辑:丁贵梓