这一年,新冠肺炎疫情冲击下,国际石油需求市场出现了断崖式下跌,未来由于能源替代,石油需求可能出现的大跌提前几十年在短短的两个月内上演。

这一年,最短命的价格战虎头蛇尾,匆匆收场。

2020年4月26日,一艘油轮停泊在美国加州旧金山湾区水域。图|新华社

这一年,仓储和油运市场气势如虹,相较于屡破新低的国际油价,油轮运费不断走出历史新高。

这一年,国际油价出现了史无前例的负油价。

但是2020年是极其特殊的一年,极端行情难再现,经验当然值得总结,但不能用来指导未来市场行情。

那么,对国际油轮运输市场的预期如何才能知其来处,明其去处呢?

文 | 张龙星 上海石油天然气交易中心油品事业部总监

本文为瞭望智库原创文章,如需转载请在文前注明来源瞭望智库(zhczyj)及作者信息,否则将严格追究法律责任。

1

前高后低的2020

上半年,沙特价格战叠加新冠肺炎疫情全球蔓延影响,国际油价一落千丈,出现了深度正向市场(油价近期低远期高的市场结构),使得陆上及海上仓储需求直线飙升。

再加上疫情冲击下,大量卸货港无法作业,油轮被动成为海上浮舱。前期沙特价格战期间,抢船已造成市场紧张,油轮运力供给持续被抽空,国际油轮运费一飞冲天。

2020年10月15日,一艘油轮停靠在浙江舟山的一处原油码头。图|IC photo

2020年3月底,美湾到中国的30万吨超级油轮运费为2000万美元(200万桶运力,桶运费在10美元)。4月20日,美国德克萨斯轻质石油(WTI)出现极端负油价,首次出现了买得起油、租不起船的奇观,而过去油轮运费比例仅为船上货值的4%左右。

疫情冲击下,价格战闪电停战,史上最大减产协议达成,欧佩克及美国、非欧佩克国家的减产托底了国际油价。

经历了4月负油价冲击后,各国陆续复工复产,国际油价在中国需求强势复苏刺激下走出红五月。虽然三季度国际油价难以突破中国地板价40美元/桶的运行中枢,但是在四季度,全球疫苗利好叠加美元指数屡创新低下,国际油价运行中枢开始稳步抬升。

相较于国际油价的V型反转后缓慢上行,由于主要产油国生产和出口根据疫情下新的供需关系大幅下调,下半年,服务于石油生产和出口的国际油轮运费持续下落,多油轮船型不断创下历年来运费新低。油价上涨后海上浮舱陆续释放,让运输市场进一步承压。

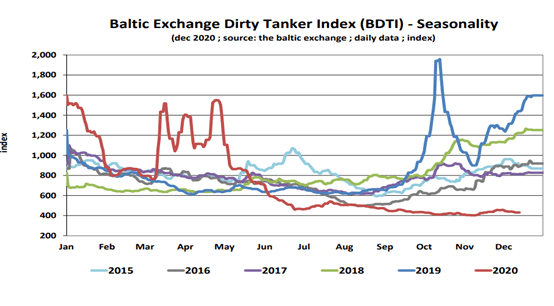

上图显示了2015年到2020年六个年度内,国际原油及燃料油油轮运费全年的季节性走势。

历史经验显示,冬季取暖用油需求增加,海况气象复杂多变导致船舶运营不确定性剧增,冬季油轮运费往往走出全年高点,但是2020年国际油轮运费在四季度依然毫无起色。

过去十年,国际油轮运输市场在冬季市场依然低迷的,不过一两次而已,2020年下半年国际油轮运输市场的低迷可见一斑。

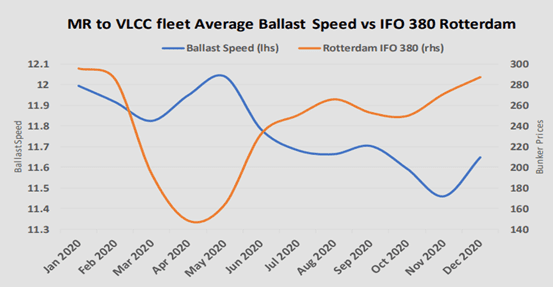

油轮运费持续低迷,油价高企下,船东唯有尽可能降低运营成本。相较于上半年油轮船东想方设法提高空驶航速赶往装货港能拉尽拉、应拉快拉,船东只能选择在空驶时降低航速。

数据显示,下半年油轮空驶航速较上半年下降了0.3节,而30万吨超级油轮由

于油耗量最大、空驶航程最长、空驶降速节约运营成本最明显,空驶航速下降最高,为0.7节。

上图显示了2020年1月到12月,从MR(3.5万-5.5万载重吨中程油轮)到VLCC(30万吨超级油轮),油轮船队平均空驶航速与鹿特丹380船用燃料油价格的关系,空驶航速从国际油价开始V型反弹后的红五月就不断下挫。

国际石油市场的2020年之所以被载入史册,是因为新冠肺炎疫情导致供需关系在极短时间内发生了剧烈变化,改写了石油贸易的传统商业逻辑与推断。

过去数十年,新加坡燃油大王林恩强在燃料油、航空煤油贸易上呼风唤雨,但2020年林恩强败走麦城,路径依赖是原因之一。

过去数十年经验在特定时期失灵的教训固然深刻,但2020年的独特性与不可复制性同样值得我们警惕与深思。

特别是,2020年上半年的市场走势是极端行情,属于百年未有之变局,2020年经验值得全面复盘,但难以持续指导市场判断与分析。

2

什么与国际油轮运费紧密相关?

没有一个冬天不会过去,没有一场疫情不会结束。

2020年终将成为历史,后疫情时代,国际石油市场的去向更值得展望。

展望2021年国际油轮运费,绕不过去的话题就是2021年国际油价去向何方。

根据收盘价计算,截至2020年12月11日,布伦特均价42.99美元/桶,中位数42.63美元/桶;WTI均价39.89美元/桶,中位数40.59美元/桶。

国际油价主要受以下几方面因素影响:

1.疫情泛滥下的美国持续向市场注入天量流动性,宽松货币成为支撑中近期油价的核心力量。

2.国际石油市场供给侧已经形成了美国、俄罗斯及沙特阿拉伯三巨头共治局面。虽然特朗普下台后拜登可能挑战三巨头合作局面,但是以沙特为首的欧佩克国家和以俄罗斯为首的非欧佩克对历史最大减产协议高度重视,目前按照每月开会一次的节奏对市场进行紧平衡的供应预期管理。

3.中国率先走出疫情阴霾,在经济发展上取得巨大成就。国际货币基金组织认为,中国是2020年唯一实现经济正增长的主要经济体。中国近年来新增的大炼化,是国际石油市场新增需求的核心来源,并愈发影响国际石油市场。

4.全球疫苗不断投放,虽然疫情管控尚需时日,但是市场往往先于消费市场进行价格传导。

诸多利好下,当前宏观基金普遍看多2021年国际油价。

据报道,高盛分析师称,由于疫苗利好消息带动下的需求反弹和非OPEC国家供应反应温和,在市场再平衡的过程中,油价将在2021年升至65美元/桶。

笔者认为,2021年国际油价运行区间将进一步上移,均价58美元/桶,运行区间在45-65美元/桶,市场不会大涨大跌,趋向温和上升态势。不同于2020年3、4月间,现货市场极度供过于求下的前低后高深度正向市场结构,2021年国际油价结构将出现前高后低的反向市场结构。

虽然全球疫情的反复、不确定性与复杂性会继续压制油价,但是经历了负油价洗礼的市场对新的封锁措施有所预期,并已有了相应心理准备,疫情的冲击性在降低。

美国页岩油作为市场重要保值需求的来源,固然会部分压制市场,但是供给侧紧平衡状态难有改观,从而消弭美国页岩油的影响。

基于上述对国际油价和市场结构的判断,笔者建议对2021年的国际油轮运输市场持审慎态度。

值得注意的是,路透社报道,2021年中国第一批原油进口配额发布,比去年增加18%。山东地炼正好利用油价未大幅度上涨之际,提前采购、提货、运输并囤积消化。因此,不排除按照往年规律本应该在2020年冬季上涨的运输市场延迟至3月走出行情的可能性。

下图是2019-2020年中东到中国TD3C航线WS走势对比图。

3

油运市场还受哪些因素影响?

2019年下半年,我们已经见证了美国长臂管辖对油轮运输市场波动率的冲击。2020年国际油轮运输市场波动率之高更是历史极值。但是,2021年如果不出现像2020年疫情这种类似的黑天鹅事件,预判全年运费波峰波谷不会出现超过一倍的波动。

我们认为影响2021年油运市场的因素有以下方面:

其一,疫情对需求端造成的影响。

美元走弱大背景下,股市牛后往往走出商品牛,金融侧大宗商品上涨预期强烈。但是在疫情的影响下,需求端并没有预想恢复得快,期货市场往往会将预期提前交易。现在市场普遍预期,疫情终将由于疫苗面世而过去,油价上涨预期不断计价,但是现货需求却没有快速回调,造成现货经营与期货的偏离。

总体来说,2021年国际油价的整体运行空间将温和上升,但是现货端的需求是真实的,恢复并不如金融市场预期顺利,这就会造成,为实体服务的航运业处于被动地位。

从中远期角度来看,疫情可能加速了石油需求峰值的到来。

2020年12月召开的中央经济工作会议,定调了2021年8项重点任务,其中包括做好碳达峰、碳中和工作。加快风能、太阳能、生物质能等非化石能源开发利用,可再生能源替代化石能源。

不仅中国大举推动能源转型,美国和欧洲也都出台了具体的利好政策,正致力于能源变革。虽然能源变革之路是数十年的长期趋势,但对市场影响不可不察。

其二,拜登政权的影响。

拜登的上台是传统美国政治人物的回归,美国会从特朗普这一头闯进瓷器店大象的形象回归为国际秩序的维护者与监督者。

市场普遍对2021年委内瑞拉和伊朗重返国际石油贸易市场抱有乐观预期。但是,即便解除制裁,委内瑞拉和伊朗恢复产能和出口规模也有限,不至于对运费低迷的总态势影响太大。

其三,油价结构影响油运市场。

油价结构会在一定程度上影响油运市场,特别是30万吨超级油轮市场更是与国际原油价格结构紧密相关。

2020年可以说是国际油轮市场几十年的浓缩版。暴涨暴跌行情下,其实是国际油价结构,从深度正向市场不断熨平并出现轻微反向市场结构的演绎,背后是前期油轮主动或被动进入海上浮舱市场,后期在市场结构转变后又退出海上浮舱,返回运力市场冲击运力供给。

2021年国际油价均价相比2020年会有所上升,但2020年底国际油价提前走出行情,因此估计2021年一季度油价并不会太理想,且很难走出正向市场的结构。浮舱在此情况下不会有新的需求,反而在油价上涨过程中会有浮舱不断地释放出来,压制2021年的运价,因此,预判2021年油运行情上半年不会有太大波动,要看冬季的传统季节行情能否带动油运市场。

其四,油轮拆船市场复苏下运力加速退出。

2019年,中东航道油轮数次遇袭,国际油轮运输市场受到刺激走高。

而2019年9月份,美国对中资航运企业的制裁更是使得运输市场出现脉冲式上涨,船东全年利润可期,老旧油轮拆船少之又少。

2020年上半年,国际油轮运输市场的疯狂更是让有限的老旧油轮成为了香饽饽,进入海上浮舱市场,2020年全年几无老旧油轮拆船。

预计,沉寂了两年的油轮拆船市场将在2021年全面复苏。国际油轮运力将加速退出市场,如果到2021年2月至3月,运输市场仍然没有好转,临近20年的大型油轮很有可能进入拆船市场。可能有25条老旧30万吨超级油轮退出现役,进入拆船市场。

【注:老旧油轮拆船,指到达服务期限,报废回收。】

其五,船用燃料油价格的影响。

船用燃料油价格会影响油轮航速,油轮运输市场盘子小,供需改善十分重要,单纯的船用燃料油价格上涨并不能拉动油轮运费上行。

如果供需不改善,在2021年国际油价整体上行预期之下,船用燃料油价格上涨势在必行,船东只能通过进一步降低油轮空载航速来压低运营成本。

其六,远期市场乐观的影响。

当前国际油轮运输市场出现了显著的近低远高正向市场特征,一年期期租市场持续低迷,三年期期租市场却依然强势。

以30万吨超级油轮为例,一年期期租在2.5万美元/天,三年期却在3.6万美元/天以上,这也反映了市场对疫情可能在2022-2024年得到全面有效管控以及石油需求王者归来的预期。

2020年国际油轮运输市场波澜壮阔,终归疲弱,但是极端行情并不是常态,更难以成为未来的参照系。

2021年国际油轮运输市场难有起色,静待复苏,运力出清任务艰巨,但是市场作为最强大的手,将推动供需关系再平衡。

市场在变,但是供需关系永远是变化的主线,抓住主线,提纲挈领,方能知其来处,明其去处。