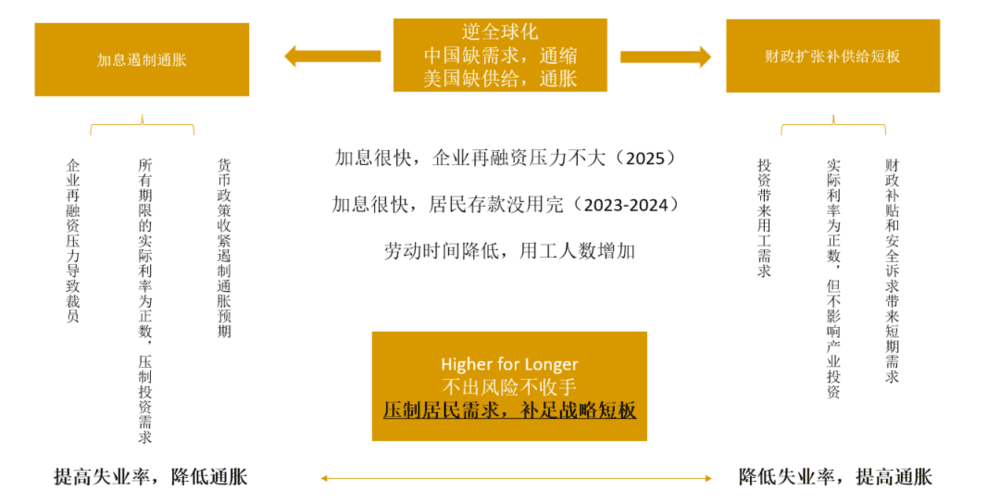

今天早上的联储议息会议,在利率决议上没有太多超预期的地方,但市场的反应这是一个比较鹰派的会议,原因在于两点:

联储对于美国经济的看法非常正面;

联储在其他国家比较慎重的时候表现出非常鹰派的一面。

一

第一点体现在联储对于美国经济的预期上,不仅提高了对于GDP的预期,也降低了明年降息幅度的预期。虽然按照历史经验去看,联储在加息末期的经济预测不一定准,但这依然给市场带来了一些干扰。

坦率地说,美国经济最近是有一些疲态的,在出现一些放缓迹象的时候,联储给出非常乐观的看法,市场是比较迷茫的。但胳膊拗不过大腿,尤其拗不过油价,所以虽然疑惑,但市场接受了联储的鹰派表态。

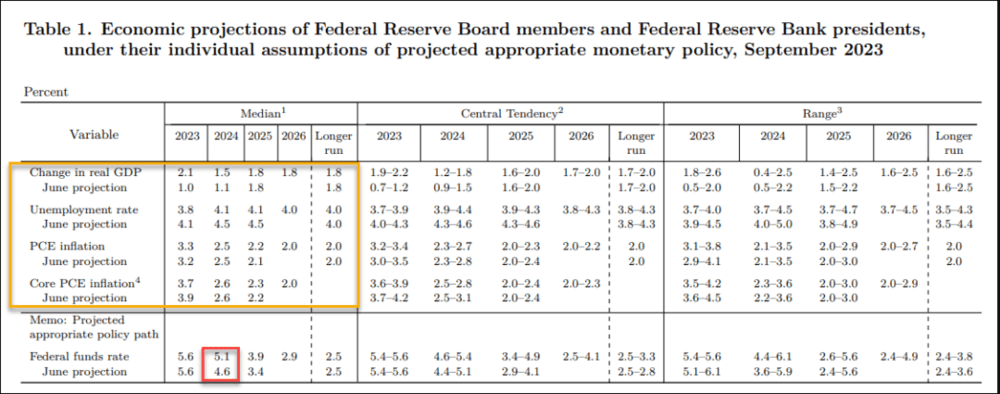

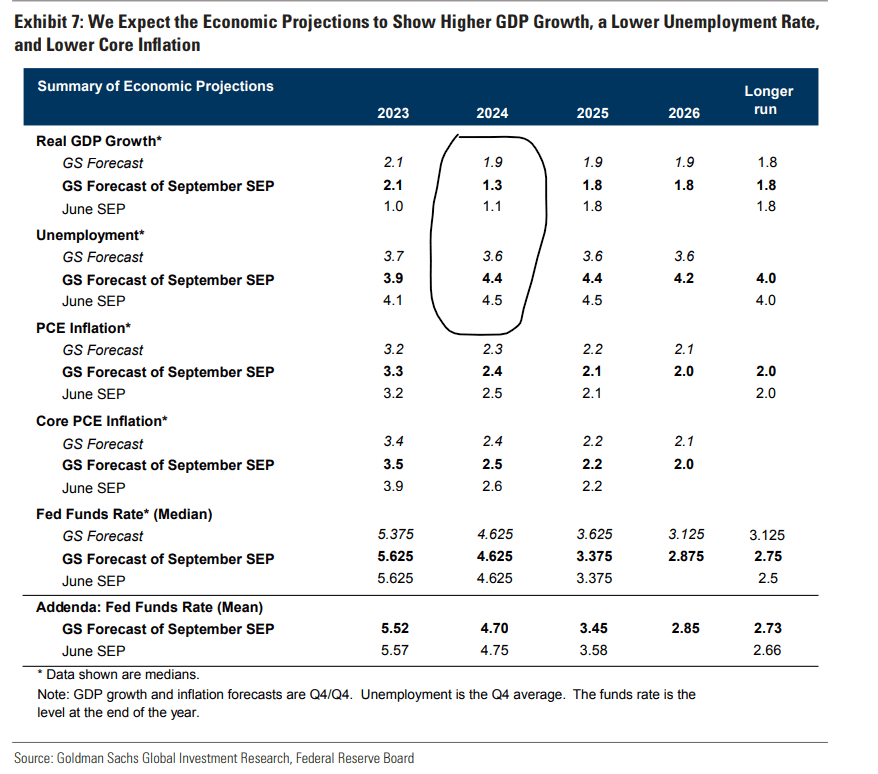

可以看到,联储对于2024年美国GDP的增速预期从六月份的1.1%,提高到了1.5%,对比前几天说过的欧央行是下调了经济预测,所以这个从国际对比来看是鹰派的。

甚至,和美国本土的经济多头,高盛在两天前的预测来说,这个都是偏高的,高盛一直认为美国经济会有一个软着陆,给了美国经济非常不错的预期,即便如此,他们对2024年的经济预测也就是1.3%。

这些数字没有实际意义,预测都是用来打破的,但说明了一点,联储这次比市场对于经济更加乐观。

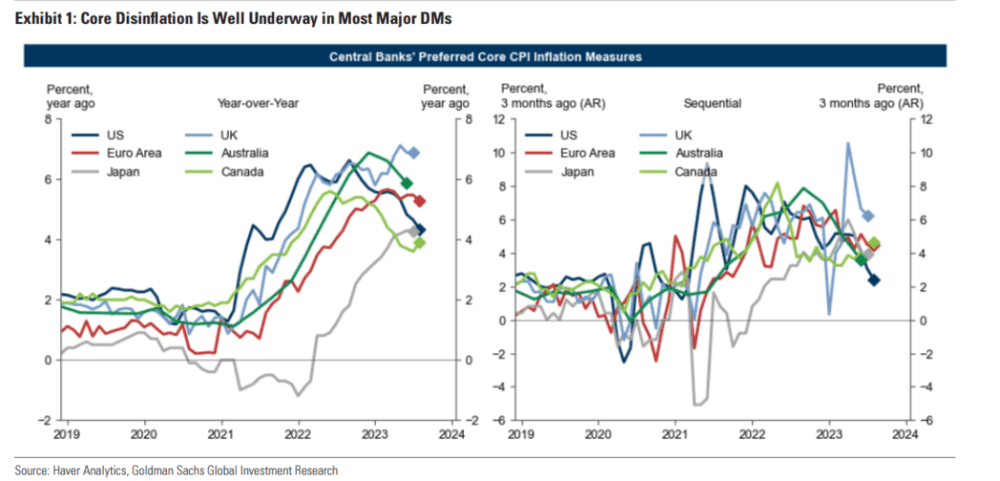

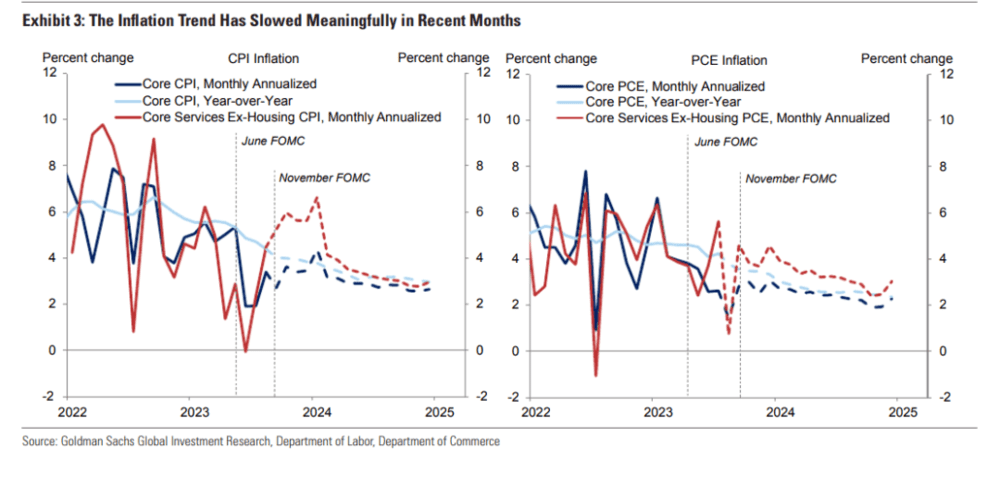

与此同时我们要看到联储对于通胀的黏性也非常看中,不认为通胀会走低,而在其他国家,都已经看到了核心通胀放缓的苗头。

所以一言以蔽之,联储给了一个非常乐观的经济预期,然后基于这个经济预期,给了一个非常鹰派的利率预期,然后让市场感觉非常突兀。

所以这自然带来了一个问题:怎么去看这个决议。

我们从两方面去看,第一从资产价格去看这个问题,第二从数据去看。

在之前的文章里面我们提到了很多资产价格都在关键点位上,然后建议看图作业。此时我们带着上面的理解,去看看各个资产的价格走势,和联储的经济说法能否对得上。

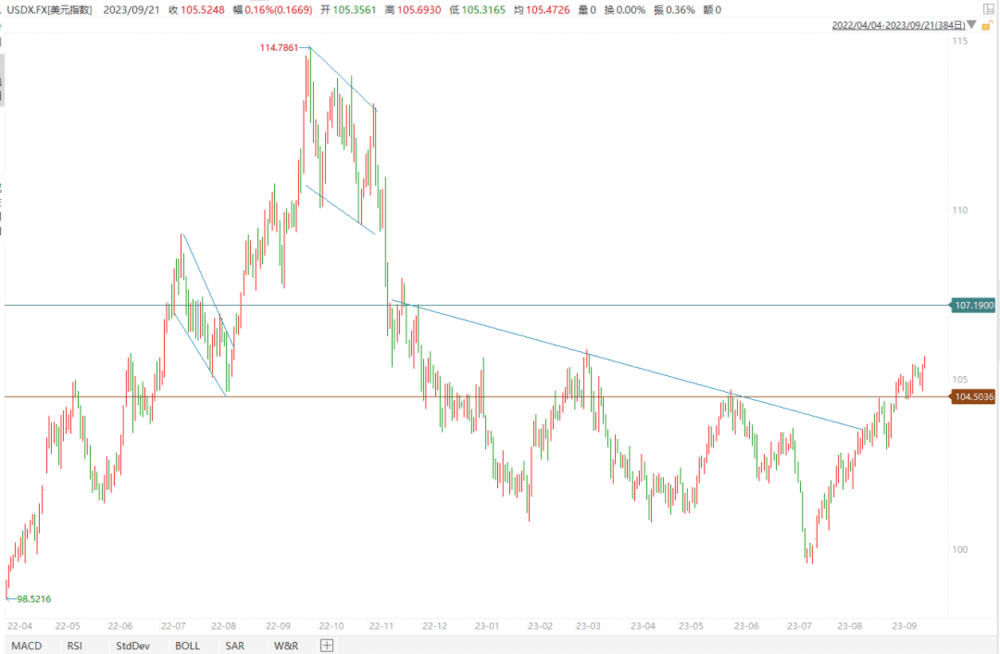

美元指数:

美元指数突破了之前104.5的阻力位,下一个阻力位可能是105.8和107,这个不奇怪,欧央行鸽派,联储鹰派,不管经济怎么样,美元指数这一轮反弹我觉得没有任何问题。

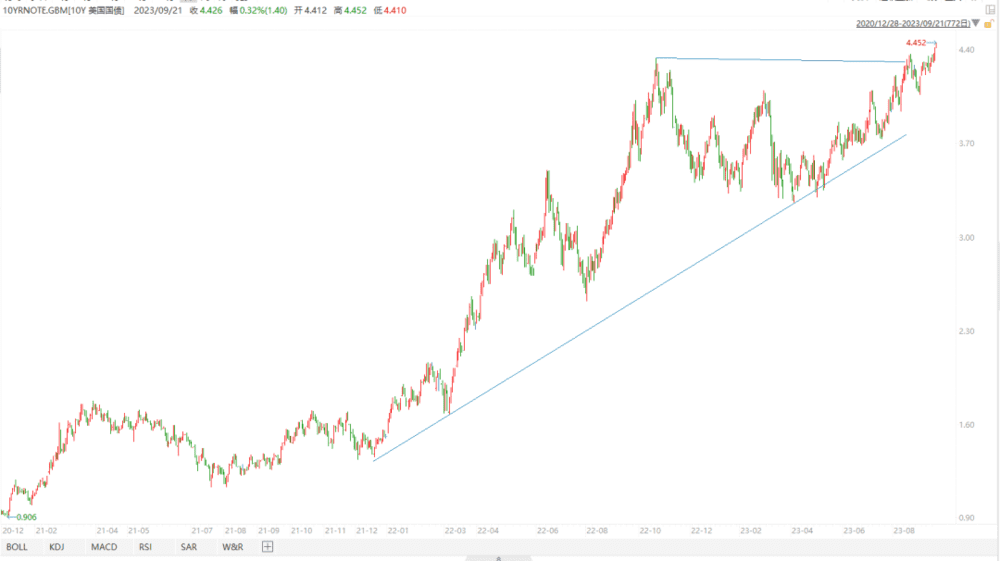

美债:

在我们之前的分享中,我们提到了美国现在是财政发力,货币紧缩。

更多的国债买盘,带来更多的财政力度、带来更好的经济、带来更高的利率,直到有一天财政可能退坡。这是一个可能的循环,那这个循环至少要到2024年才会缓解。

所以就像之前说的,在美国财政做完之前,就说美国会货币宽松,是比较武断的,如果没有经济的走弱,联储不是很愿意在财政还在发力的时候就让市场感受到自己的鸽派,财政+货币的双宽松可能带来通胀这个事情已经被证明了。油价还在很高的位置,这样做没逻辑。

所以综上所述,我觉得美元和美债,是直接被联储决议影响的东西,它们走势坚决突破我觉得没问题,可以理解。

但后面的故事就比较有趣了。

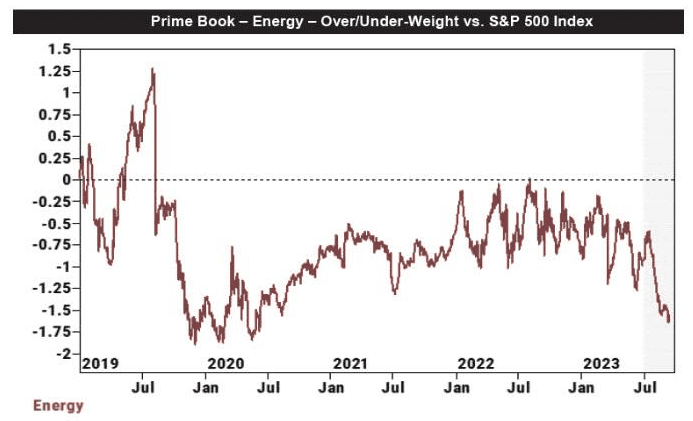

之前聊过,布油的走强是沙特在美国日产1250万桶时,肆无忌惮减产的结果,这个更多是一个供给侧的因素,谈不上说需求有多好,我不相信美国人是因为中国需求恢复才买石油的,因为他们还在减中国的头寸。

当然,也要看到的是,经济不好和用油减少之间有一个非常微妙的关系,就用我喜欢的餐厅举例子:以前点一桌菜,最赚钱的可能是那个龙虾,888元,现在还是那一桌菜,那个龙虾变成了南乳鸡翅,88元,酒店的利润少了800块,但发现炸鸡翅用的油比龙虾还多。

另一方面更有趣的是,美国人在期货市场上增加油的头寸,一边在股票市场上买石油股票(XLE是上涨的,但其实涨得不够多)。

这事情我们中国人可熟悉了,当年2021年之前我们就这样看煤炭的,觉得煤炭价格不会跌,但把煤炭股票一顿卖,觉得没前途。

还是那句话,大宗商品有些存在了几千年,你要赌这几十年这个行业就彻底消亡了,其实是个小概率事件,即便你用ESG去壮胆,它也是个小概率事件。即便人类现在不以木炭作为主要能源,但木炭这个行业还是存在的,而且行业内的人还是赚钱的。

所以在油的问题上,我觉得看到的情况就是供给端故事导致价格上涨,但需求其实没那么好。

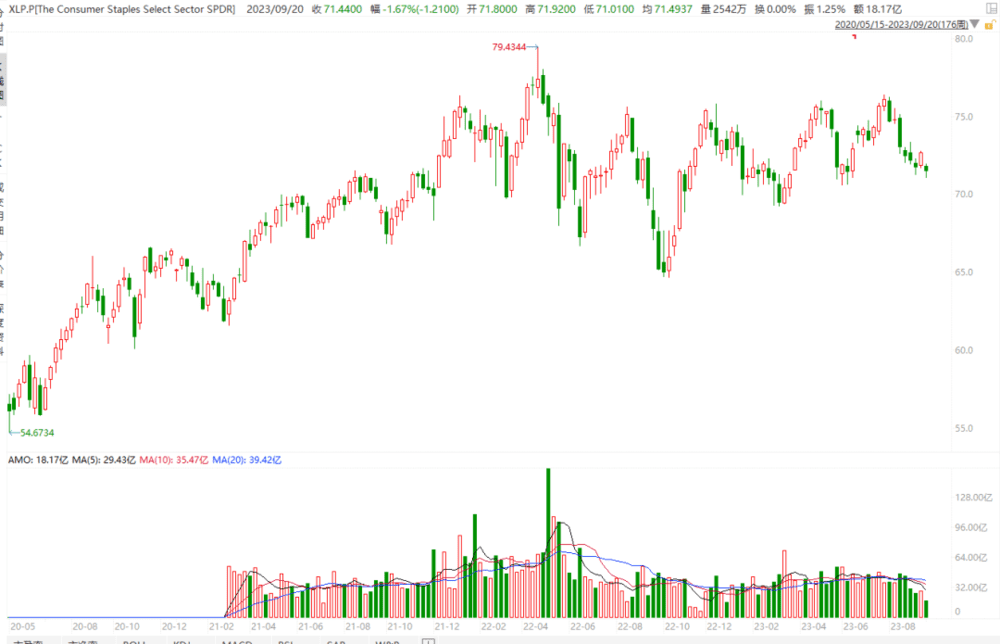

XLP,消费品:

在经济复苏时期,美国的XLP基金,往往都是一条斜线往上的。

但最近两年,光看消费品的走势,很难说美国消费趋势一直往上。

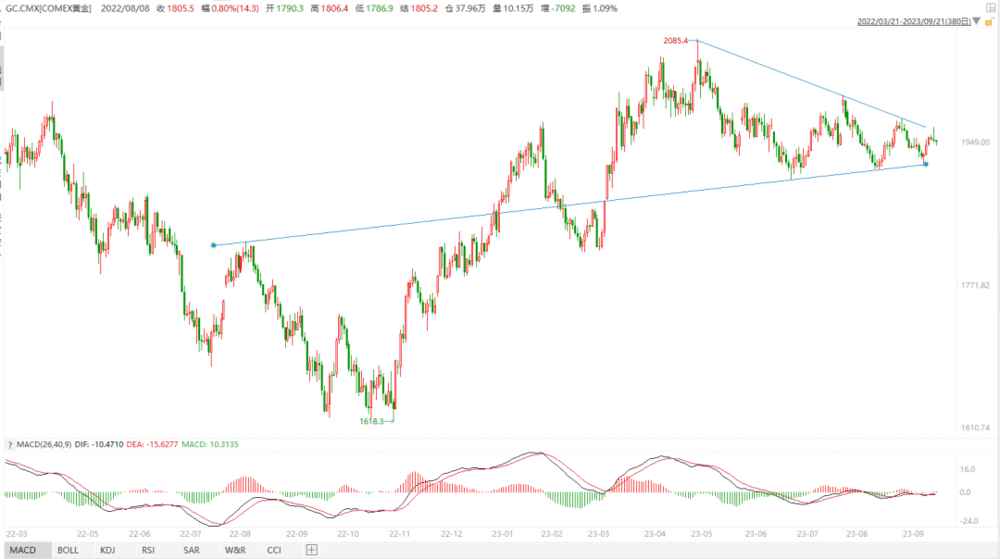

黄金:

之前有聊过,黄金在一个非常狭窄的区间里面,我完全理解这个纠结:

如果美国可以一直财政刺激货币收紧,经济还特别好,那黄金没有投资价值,往1700看;

如果美国搞了这么多财政最后还是需要货币宽松,那么黄金就是最好的品种之一,往前高之上去看。

只能说黄金的表现已经非常强势了,在美元和美债都突破的情况下,黄金依然有不错的买盘。

铜:

无独有偶,铜现在也在一个狭小区间震荡,铜的问题和黄金一模一样,美国经济和全球制造业的走势分歧巨大,没有一个稳定的看法。

现在黄金和铜都在狭窄区间震荡,给我的感觉就是至少有一些投资者,对于经济和利率的看法是不稳定的。

综上所述,如果你单看市场价格,给我的感觉就是,利率和汇率比较相信联储的看法,这个可能因为它们直接与联储的决议挂钩,但在股票市场,在商品市场,对于经济的不确定性担忧依然在。

二

然后我们看看经济数据,就完全可以理解这种担忧了。

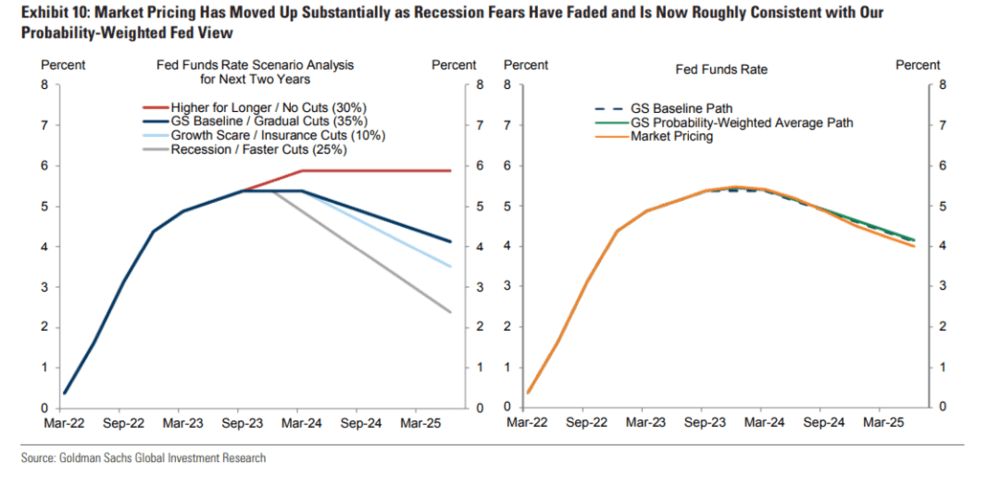

在昨天之前,大家对于联储的利率预期差不多都是这样:

如果萧条,降息到2%

如果浅萧条,降息到3%~4%;

如果软着陆,降息到4%。

然后昨天联储告诉我们——明年经济没问题,顶多降息两次。

这里的问题在于,目前的经济数据,你要么告诉我数据持续走弱,最后经济放缓,要么你告诉我数据不会持续走弱,然后可能二次通胀。

这两个看法背后有两个假设:

经济数据有一定趋势性,失业率和通胀走高和走低往往具有持续性,不会长时间走平;

美国今年是财政发力,货币紧缩,明年如果财政不能继续发力,货币可以顶上,完成一个比较流畅的转化。

而联储说的是,经济不错,但通胀不会走高。这要求需求很好,同时供给还能配合。还是那句话,这是一个没有太多先例的故事,按照美国过去的经验,软着陆是可能导致二次通胀的,但期限利差倒挂后不出大问题最后平稳过渡的历史只有1990年那次比较拿得出手。而当时的国际局势太多巧合,不一定可以复制。

而且也部分打消了第二点假设的看法。

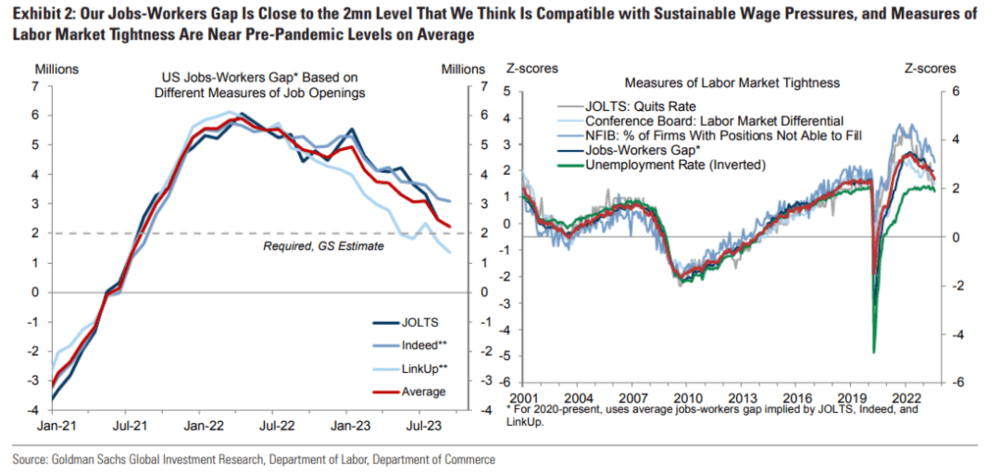

联储那个看法给我的感觉是,上图右这个趋势性很强的线条,会走平。

而这个通胀的趋势,也会逐渐平缓,不会太高也不会太低。

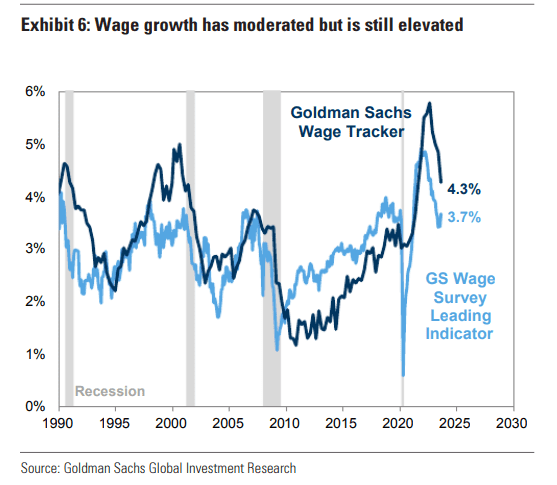

或者这个薪资增速,会在一个位置停住,不涨也不跌刚刚好。

从我自己的看法说,我理解联储目前的做法,还是之前那套逻辑,它没有办法影响财政,也不知道财政对于经济的影响是多少,对于海外投资者购买美债这事情也不由它说了算,只能走一步看一步。

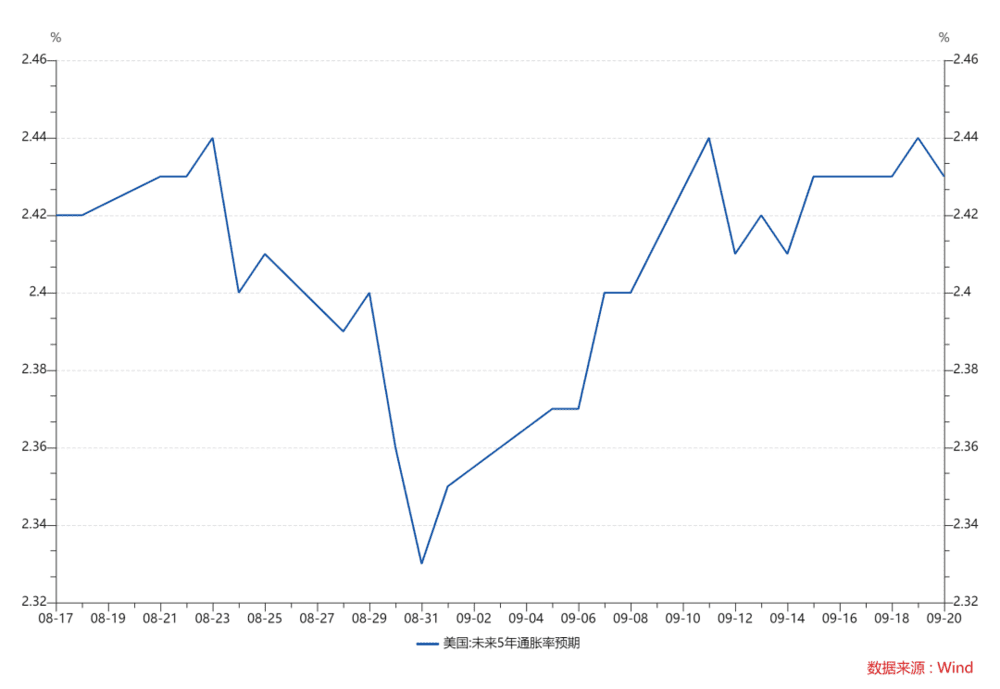

然后因为油价最近走高,通胀预期有所恢复。

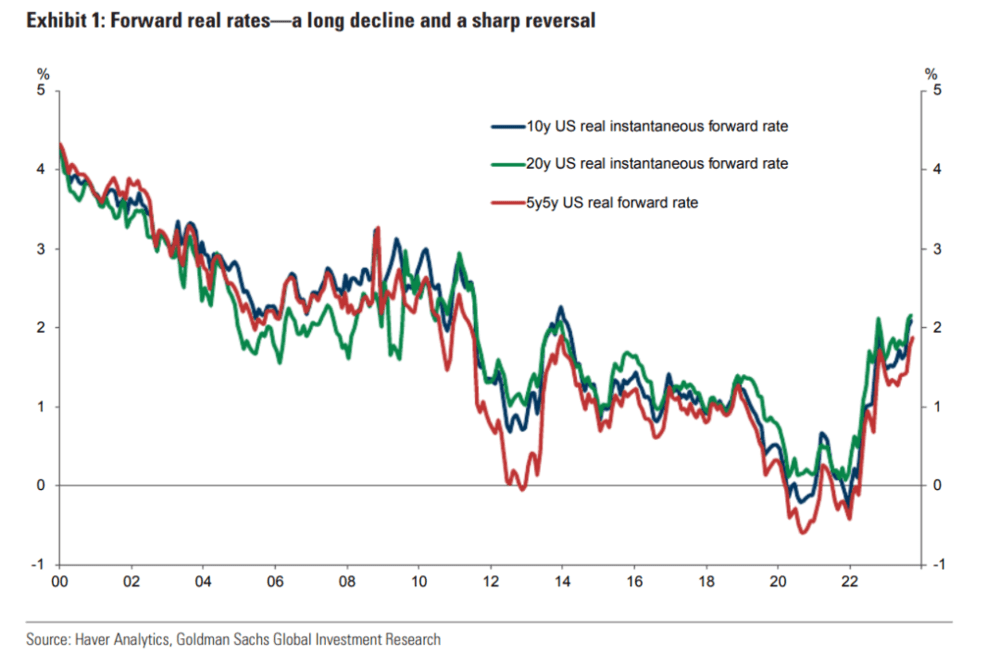

接着美国投资者对于长期实际利率的预期也有所提高。

这种时候你说它如果鸽派一点,市场情绪重新炽热,那么刚刚控制好的通胀预期可能又会失控,沙特万一继续减产,油价破了100,到时候可能就是前功尽弃。

所以它给出一个比较乐观的经济预期,然后给出一个比较激进的点阵图,打消一部分降息预期,同时不提高通胀的目标,防止出现薪资通胀螺旋。我觉得如果是我,我可能也只能这么做。

至于说我的这个预测是不是准,我觉得真的不好说。

从我自己的角度说,今年错误判断了拜登经济学(和当年大家低估里根经济学一样),低估了美国财政对于经济的拉动作用——这个是要承认的错误。

但如果真的和联储说的那样,明年再融资压力加大,企业偿债压力加大,财政可能退坡的时候,美国依然可以在5.5%的利率实现1.5%的实际GDP增长,然后社会可以承受2%以上的实际利率。首先我不太相信,其次真的如此的话,那我们很多经济学理念都需要重修了......

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望