一

1月22日的市场让我想起了2020年春节后的第一个交易日。那天一样是大跌,当时市场也是非常恐慌,我记得那天最后半个小时,一些慌不择路的交易者,直接去空50来尝试保护自己的500的头寸,然后第二天又被干了一次。1月22日下午两点四十多我感觉有那么一两分钟又有这个感觉。可以看到市场确实是恐慌的。

我先简单聊几句其他市场的情况,然后我们再讨论A股的问题。

其实今天海外市场没有太糟糕,美元和美债收益率就是上周四说的,它在FOMC(联邦公开市场委员会)会议之前冲高,我感觉现在距离开会就一周多,有可能就是震荡等开会的节奏。

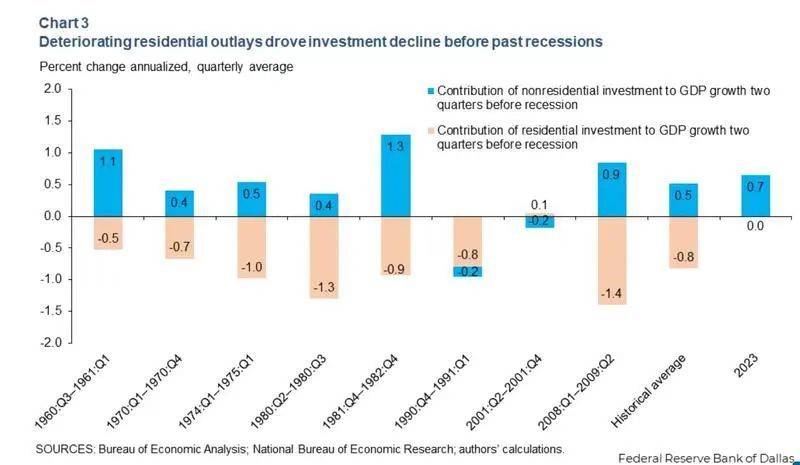

还是之前说了无数次的问题,今年美国经济的核心是失业率,不是通胀,借用从朋友圈看到的一张图,美国萧条前一般是居民部门投资出问题。

所以我对美元和美债的看法还是没有变。

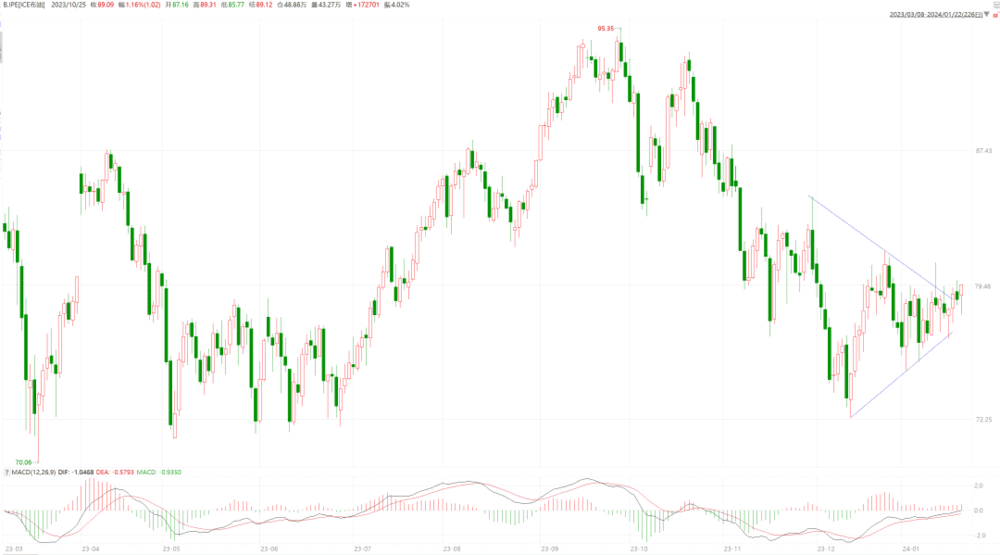

原油的话倒是挺令人头秃的。

一方面我深深知道原油看图比什么都重要,另一方面自己的经济学知识又让我不想在加息末期去做多油。就很尴尬。这时候我无比希望有一个标志性事件,能给我一个方向。我自己觉得从今天到FOMC,如果没啥意外,市场波动应该是变小然后等FOMC给节奏。但这属于无责任的瞎猜,万一中间这几天发生什么特别大的变化再说。

二

我们来重点聊聊A股,上面这些东西其实证明了一个朴素的问题,昨天和外资没啥关系,美元指数没有冲高,美债收益率甚至最后走低,油价也没有出事,昨天A股就是自己的问题。北向甚至尾盘还尝试抄底了。

我想聊三个方面的问题,第一是时间类比到底靠不靠谱,第二是我觉得之前写的那三个长中短期的矛盾依然管用,第三是风格切换的问题。

1. 时间类比

这东西我相信大家看过很多次,说现在类似几几年,或者市场行情类似什么时候。我以前很喜欢做这事,而且因为我喜欢记录市场,所以我类比起来特别简单,找相似之处是很简单的。如果这是几年前的我,我会说很多次现在类似2018年四季度,联储转向前的黑暗,或者2015~2016年市场觉得中国走完一个大周期。我觉得这没错,也有价值,但核心的问题是,你要分辨清楚,找相似之处的时候,哪些是趋势项,哪些是周期项。

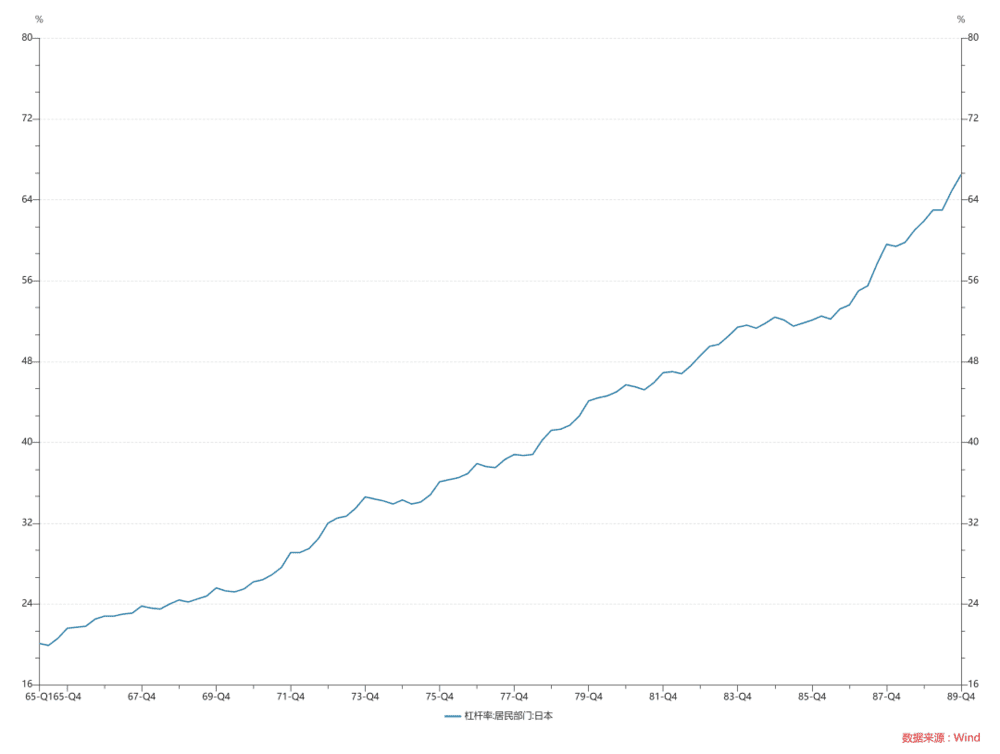

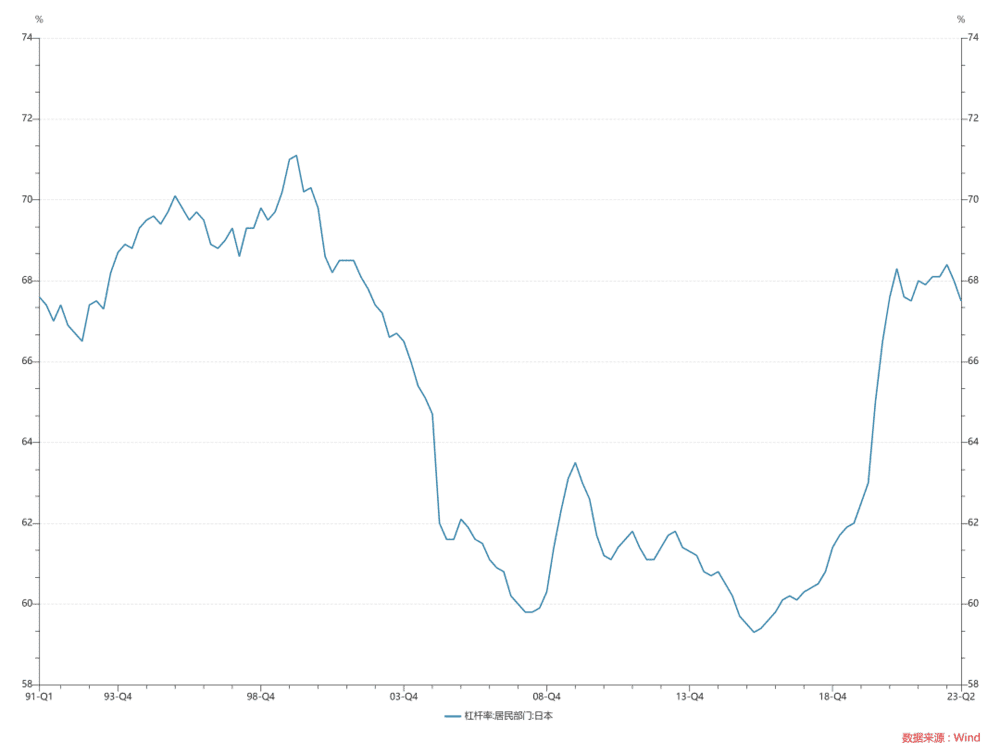

举个例子,2016年之后通胀回暖大宗商品价格回升,是供给侧改革+居民部门上杠杆。那么供给侧改革和居民部门上杠杆,是不是一个可以重复出现的东西?

比方说我觉得供给侧改革就是一个周期性出现的东西,只要以后有产能过剩,在一段时间内就会有供给侧改革,那就可以类比,但居民部门上杠杆这个事情,到底是个趋势项目,还是个周期项目就不好说。

比方说这段时间,你去看居民部门杠杆率,你肯定觉得只要跌了就可以增长。

那这段时间它就不是。

所以不参考历史容易犯下过度乐观和过度悲观的错误,其实参考历史,你也容易犯下这个错误,前提是你要搞清楚你的变量到底是不是周期性出现的。

这个就像你去看一个矿业公司,它开发了第一个勘探项目成功,第二个勘探项目也成功,然后你一定能说第三个也成功么?

所以我后面自己有时候就不完全迷信这种时间类比了,我会参考,但我觉得更重要的是思考一些底层逻辑。举个例子大家就明白什么是底层逻辑。2018年12月,美联储转向,鲍威尔自己打自己的脸,月底美股就见底了,A股晚了几天,很正常,然后1月份A股开始走上升行情。

如果自上而下去看,你可以说这是流动性的拐点,这是2018年Q4太糟糕之后的反转,但真正有价值的,是你要在当时去看到,这是中国开始保障供应链安全,面对自己进口最多的石油和电子产品,在半导体和新能源方面开始投资。所以在2019年Q1,你自上而下去看宏观看流动性,是看不到这个产业逻辑的。

现在同理,不是说类比没有用,股债的比价这都是实打实的东西,但下一个机会在哪里,一般不完全是看历史可以看出来的。所以时间类比是一种不容易错,但也很难满堂彩的东西。

当然现在什么是拐点很难说,现在是不是拐点也可以再聊,但我自己经历过几次这种拐点:

2019年1季度是流动性的拐点,但更是中国半导体新能源的起点;

2020年3月份是流动性的拐点,是黄金的拐点,但也是BTC的拐点;

2021年2月是流动性最好的时候过去,是上证50的拐点,但更是中概股的拐点。

我想说的就是两点,做时间类比的时候,第一呢要关注一下你类比的东西到底是趋势性的还是周期性的。第二呢,做时间类比容易让人懈怠,错过一些更细节、更下沉的机会。所以我现在会花更多时间去思考,如果真的有拐点,机会在哪个行业甚至二级行业,花更少时间去思考拐点是什么时候。这点我觉得是我进步的地方。

2. 三个矛盾

之前分享了三个矛盾:

对经济的看法

PPI和利率

资金流向

我觉得最近的下跌就是这三个问题都没有解决,其实降息10bp根本不解决任何问题,但大家会希望用这个去验证第一点和第二点,所以几次预期落空大家还是很伤。

资金的矛盾主要就是之前说的那几个:

公募不适应存量博弈的市场,但增量资金遥遥无期;

私募有过年的问题,有平仓线的问题,有暂时找不到主题的问题;

长期资金看不到通胀不会买股票;

雪球我自己不太懂......但大家都说有问题那我就不赘言了。

上周四我真的思考了很久,真金白银300~400个亿到底能不能阻断市场的下跌,从今天这个情况来看,我觉得国家队可能早了几天,上周四的文章也说了,我觉得救50和300没问题,那个位置也该救,甚至我觉得,以我A的习惯,在下跌中完成风格切换,国家队那天救50和300,其实也就埋下了今天500和1000的因。

3. 风格切换

A股一般都是下跌中完成风格切换,2016年年初的时候,我不知道大家有没有印象,那时候你去说格力电器、五粮液、贵州茅台,在散户圈里面是被鄙视的,当时茅台不到200块,大家都是炒创业板的。

2019年1月份,由于2016~2017年干了两年核心资产,我当时也不懂,觉得2018年跌了一年核心资产还是牛X,结果是2019年核心资产是牛X了一会,但事后证明那时候应该搞的还是新能源和半导体。

现在也是一样的,一堆人会因为之前看到中小盘很好,然后希望重温旧梦,但我自己感觉半导体和新能源最爽的时候肯定是过去了。后面如果经济起不来,无法企稳,那大家都懂也没啥好说的,多买债少买股。如果经济能企稳,后面有一些通胀在,那么我觉得其实这时候最应该做的,是在一些大盘股,或者非成长股的行业里面,去找类似2019年新能源,2016年~2017年居民部门上杠杆这样的2~3年的行业趋势。

三

我以前会花很多时间去思考那个拐点是什么时候,是什么点位,我以前也很鄙视巴菲特......但我现在觉得巴菲特有些话是真有道理的。就是看宏观找拐点,固然看起来很爽,但真正重要的,可能还真的是找公司找行业。

最后的蛇足,中国经济五个组成部分,消费、制造业、房地产、基建、出口。我们假定经济能好起来(不能好起来那就不用考虑股票了),制造业能好起来应该是补库存而不是加capex(资本性支出),除了一些高新行业,房地产如果能好起来,更多是困境反转。基建不存在长期的alpha,短期的beta有可能。其实我觉得放在长期去看,要找的东西是消费和出口两个领域里面的。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望