关于中国经济曾经写过不少,首先面临的是周期性的因素(无论是用普林格经济周期去分析,还是用中国的货币-信用周期去刻画),现在我们知道了周期性问题只是中国经济问题的一部分,还有结构性问题。

一个是2023年关于长期转型和短期防风险的讨论,怎么在这两个目标中取得平衡。

其实第二点,就是一个讨巧的说法,它的全名应该叫做“怎么在应对结构性长期问题时,兼顾短期的周期性风险”。

或者简单点说,在储蓄率偏高、需求不振、居民分配不合理的大环境下,长期的改革是必要的,但如果上面这三个长期因素,加上了短期外需的走弱,那么该选择什么政策组合,去同时解决长期的问题和短期的问题,如果做不到的话,那么应该作何取舍,又应该使用怎样的政策组合?

本文有三个部分:

1. 中国经济历来储蓄率偏高、投资偏多、消费偏低,这是中国经济最深的结构性顽疾——供需失衡。它是有历史原因的;

2. 这个长期结构性顽疾,曾经有两个短期补丁——一个叫做出口,一个叫做服务业,但由于种种原因,过去几年这两个短期补丁都失效了;失去了补丁,这个结构性问题被放大,与周期性问题一起共振,造成了现在经济的局面;

3. 往未来去看,有三个方面的事情要做:第一,先把短期补丁再打上;第二,解决周期性问题;第三,尝试开发长期补丁:提高劳动人民收入。目前第一个和第二个都在做,但第三个反而是最关键的。

差不多七年前,我就发现了一个问题,在澳洲的金矿矿工,其实收入和一个投行的矿业分析师差不了太多,当那个投行的矿业分析师在坐商务舱飞来飞去的时候,澳洲的金矿矿工也经常坐小飞机Fly in Fly out上下班,吃的也是龙虾冰淇淋。而如果我们回到国内,在贵州当时的锦丰金矿,我只能说国内的矿业工人,和国内的投行分析师薪资差距和生活待遇差距是巨大的。

同样的情况在今天也存在,中美两国白领收入的差距,远小于中美两国蓝领收入的差距。

这篇文章就是尝试解释为啥这样,以及该怎样。

一、为什么消费低储蓄高?

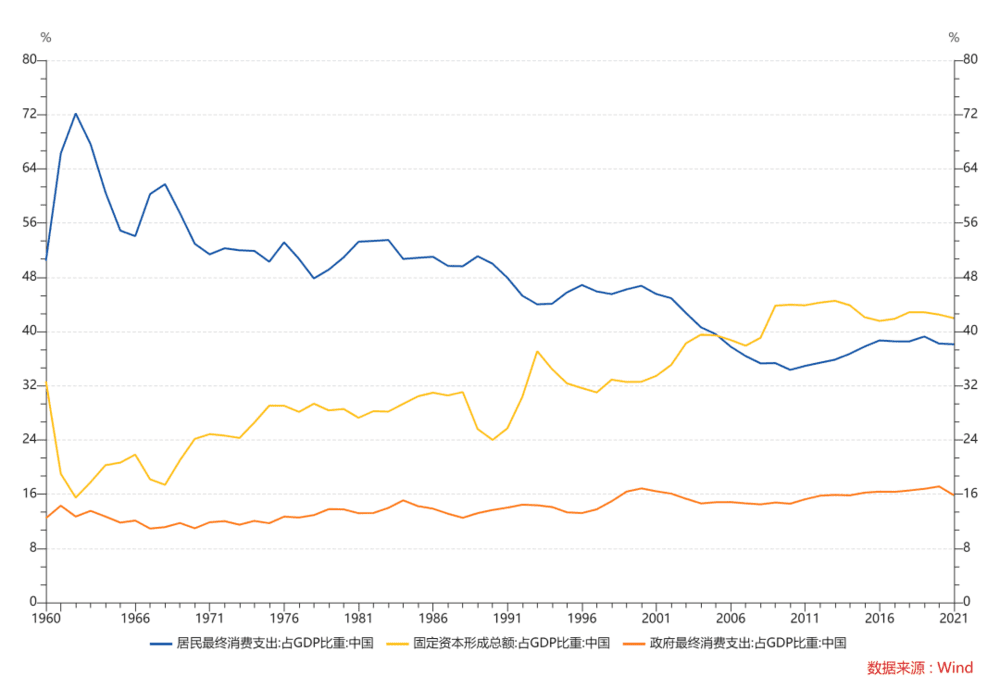

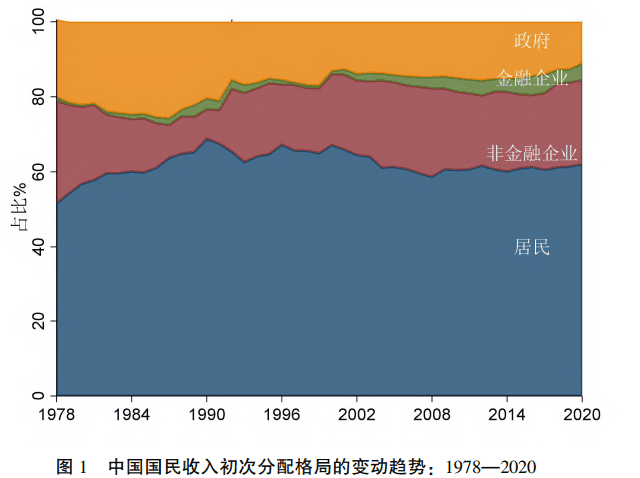

上图可以看到,中国居民的最终消费占比,在过去40年是一路走低(除了90年代和10年代的回升)。

上面这三个线条,固定资本形成总额代表着投资拉动,随着供给侧改革和基建基本上完成,所以它的占比估计未来是固定的,所以未来要么是居民消费增加,政府消费减少;要么是政府消费增加,居民消费减少。

如果坚持长期转型高级制造业,以安全为所有问题的核心,居民消费一定跑输政府消费。如果选择市场培育产业,安全与发展并重,那么这两个都可能走高,投资可能降低,这是最完美的转型。

如果放弃安全、放弃长期转型,居民消费可能增加,但长期来看这绝不是最优解。

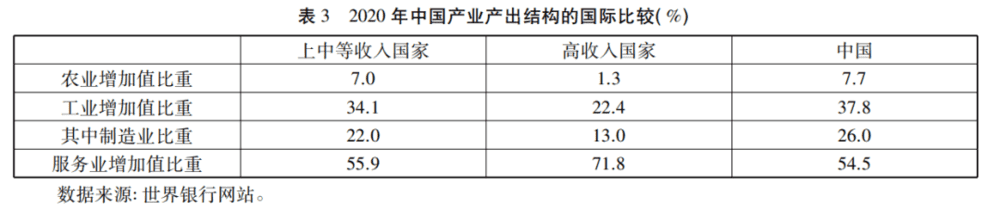

扯远了,从表2可以看到,中国在不同发展阶段,都是消费偏低,投资偏高。这点其实并不完全能用东亚发展模式去解释,因为不是本文的重点,我倾向于觉得,大分流理论是对的,清王朝其实刚开始税负很低,然后遇到财政压力后被迫转型,最后还是因为投资不足不行了,然后新中国吸取的最大的教训就是落后就要挨打,然后投资勒紧裤腰带也要做。

关于中国为什么储蓄率偏高、投资偏高、消费偏低的文章和解释有无数个。这里我只是写了一个理由(如果有其他的看法自己去翻论文即可)。

二、储蓄率高、消费不足,投资偏高的两个补丁是出口和服务业

设想一个国家,如果大家赚了钱都不消费,自然会产生很多商品的盈余,这些商品都需要出口去国外,等于是说,经常账户的顺差,其实很多时候就来自储蓄和消费的失衡。

然后对于储蓄来说,所有的储蓄都可以变成贷款,都是可能的投资来源,所以超额储蓄可能也代表了超额的投资,但投资很容易造成产能过剩,产能过剩就可能带来更多供给,然后需求就更缺了。

出口是从根本上解决消费不足的方法,而对于储蓄过多,投资过多的问题,这里有一个补丁就是给服务业投资,服务业是一个很难过剩的行业。因为不管怎么说,和制造业比起来,服务业的“生产工具”就是人,服务业要雇佣更多人,然后很容易涨价,你看到一个好看的皮肤愿意花100元,但你买个螺丝一定要货比三家,没人说因为一个螺丝好看就多出点钱。

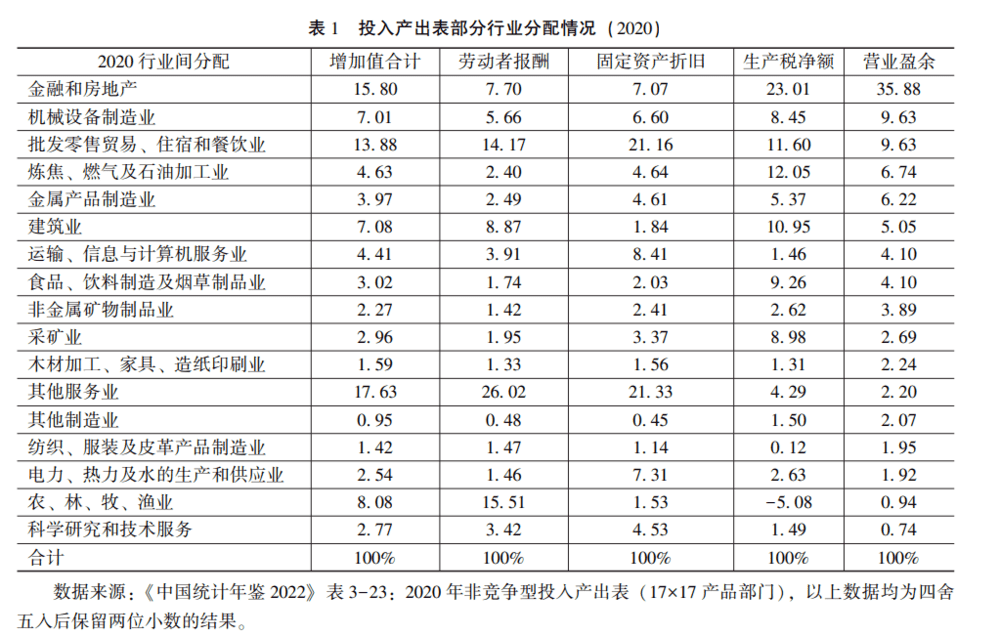

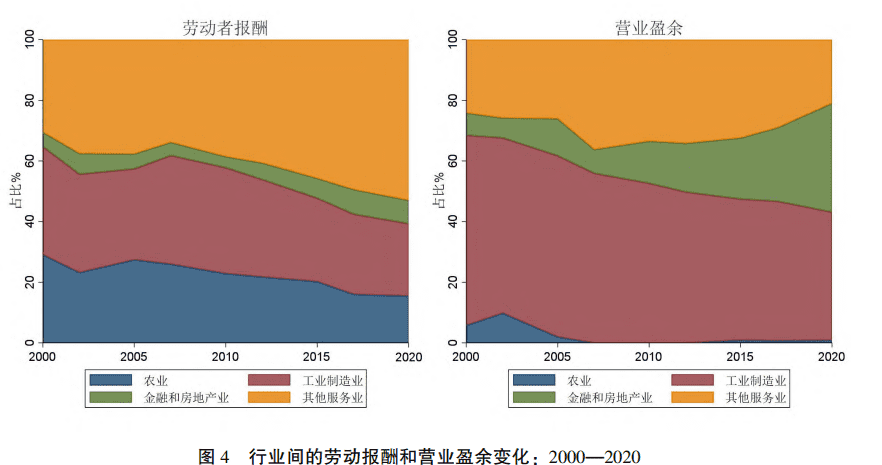

看看制造业劳动者收入的占比有多惨

所以在过去很多年,出口和服务业是中国储蓄率偏高、投资偏高,消费偏低的两个补丁。

当然,服务业这个补丁带来了一个问题,就是收入不平衡,上图中增加值比较多,劳动者报酬也比较多的“金融和房地产”“其他服务业(其实是软件)”偏高。

在贸易摩擦和最近的改革中,出口和服务业都受到了打击,所以这两个补丁就失效了。

三、展望

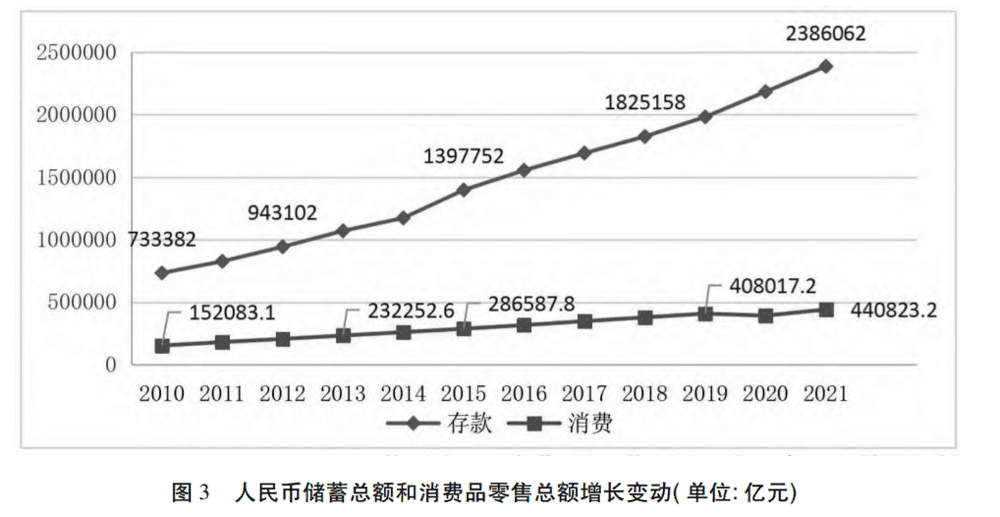

综上所述,中国经济的结构性问题有不少,但消费偏低、储蓄偏高,投资偏高的失衡是最核心的问题,因为这会导致整个经济朝向投资拉动,越投资拉动越举债,越举债消费可能就越低。

在之前我们通过出口和服务业来缓解问题,出口相当于自己不消费让外国人消费,服务业相当于即便投资过剩也比制造业产能过剩好。

但在2018年至今,我们先后经历了贸易摩擦带来的出口问题,和对于房地产、互联网、教育、医疗和金融等服务业的严管,所以看到的又是制造业投资起来。

这种失衡带来的问题就是消费占比依然低迷,然后制造业占比偏高。

长期去看,中国经济将来一定是努力走高端制造,然后高端制造是供给创造需求。所以一路通、路路通。但短期现在遇到问题,就需要先把补丁打上,出口努力稳住,然后金融、教育、房地产、互联网、医疗等服务业尽可能不要继续下滑。

但更长期来看,即便走供给创造需求的道路,中国也需要提高劳动分配比重,不能继续让中国的蓝领工人承受过低的工资。

下图中我们看到,金融和地产的营业结余快速增长,所以虽然很多金融和地产工作者曾经工资并不高,但奖金高,而制造业工人、农民、其他服务业就没有这种奖金。

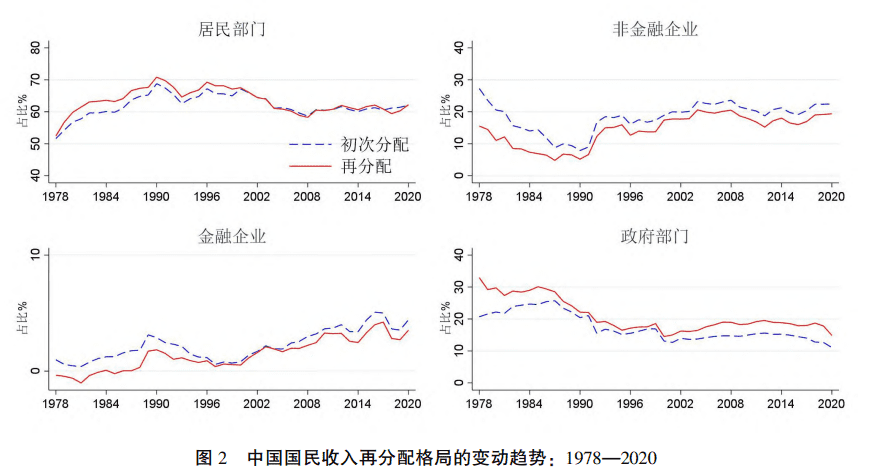

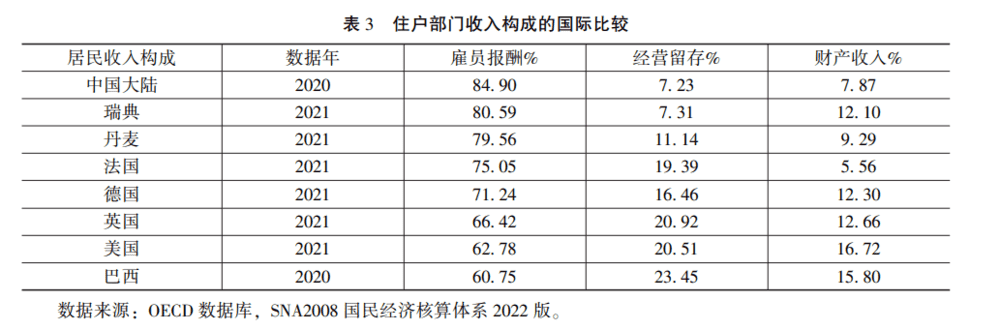

在国民经济的再分配中,谁赚得多、谁赚得少一目了然。而如果做国际横向对比,我国金融和房地产业创造的增加值占比只有15.7%, 创造的劳动报酬占比只有7.7%, 而美国金融和房地产业创造的增加值为32.5%, 创造的劳动报酬占比为23.2%。因此和其他国家对比来看, 我国的金融房地产业仍然存在盈余过于 “丰厚”, 而增加值和劳动报酬贡献不足的现象。所以在居民整体分配一直降低的大环境下,内部也有分配不均的问题。

四、总结

所以总结一下,长久以来我们经济的结构性问题逻辑如下:

共和国自诞生以来就有安全的担忧,重投资,鼓励节约,增加储蓄降低消费是文化使然;

这种储蓄率高、消费率低,是我们出口牛的原因(等于说赚了钱又不想花),也造成了产能过剩,在两次供给侧改革之后,对于服务业的投资增加缓解了一部分问题;

2018年至今,出口和服务业都遭受了锤击;

因此目前我们储蓄率高、消费偏低、投资偏多的经济结构,遇上了外需走弱的周期性问题,带来了经济的困难;

目前看起来,出口和服务业重新开始被重视,失衡的情况有望稍微缓解,但出口的担忧始终存在,长期的解决办法应该是增加内需。

而内需的问题在于,中国经济各个行业发展不均衡,所以收入不均衡,白领和蓝领收入差距很大,不同行业的白领收入差距很大,同时财产收入太低。

导致的结果是经典的贫富差距太大导致的需求不足。

而我也非常理解为什么对于涨工资这个事情政府会有些迟疑,在产业升级没有完成之前,提高成本可能会削弱竞争力,这始终有风险。这就是先有鸡还是先有蛋的问题。到底是先把产业升级做完,供给创造需求,还是同时维护多个层次的市场,需求创造供给。

解决问题的第一步是认识问题,当结构性问题遇到周期性问题的时候,几年前大家的想法是,因为有结构性问题,所以周期性的解决方法可能不解决问题,但现在结构性问题和周期性问题一起来,我感觉就需要同时用上结构性的方法和周期性的刺激方法。

这也是我觉得为什么最近政策有所加码的原因之一。

而在更长的周期里,如果中国要想获得安全,要想在没有美国的需求情况下也活得很好,那么我们第一要生产出厉害的东西,第二这些生产出来的东西要卖给某个群体。

要么我们以后所有厉害的东西都算在政府消费里,要么我们的居民部门以后可以消费得起厉害的东西,无非就这两个结局。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望