在和一些银矿公司,或者铜矿公司聊天的时候,我很早就发现了一个故事,大型公司的想法和小型公司可以说是云泥之别。

- 大公司在决策上容易被投资者和职业经理人左右,无论是做一些并购还是提高分红,背后其实都有很多投资者的意志影响。这其实是合理的,因为现在美国能买得下手的铜矿股就两个,一个自由港,一个南方铜业,然后大部分基金如果想拥有一些铜的头寸,如果只能买股票的话,那就是这两个,或者顶多加一点COPX这样的ETF。

对于很多人口中一个时代的绿色能源金属转型,铜矿公司的市值还是太小了,根本无法支撑很多机构的投资需求。所以并购成为了他们的首选,而不是开发绿地项目。因为根本等不及。而且经常伴随着产量的主动控制。

- 小公司往往更加朴素,他们就一个想法:价格这么高,我能挖多少就挖多少。

所以过去5年,大型铜矿公司的产量加在一起没增长,小型铜矿公司的产量增长支撑了全球铜的自然需求增长,所以至今没有出现大的短缺。我相信在未来这个故事还是会如此。我觉得未来最有机会的铜矿投资,是中小型铜矿,在大公司减产挺价的时候,小公司可以享受量价齐增的双击。

为什么说原油要聊铜矿呢?

因为我觉得在油的世界里,OPEC就是大型铜矿公司,Non-OPEC就是小型铜矿公司,他们的利益完全不一致。

对于委内维拉来说,增产降价,减产挺价,无非是产量 x 价格的游戏,加起来没什么区别。

对于沙特来说,在油价上,价格增加和价格降低可能影响还是比较一致的,但就像那些大型铜矿上市公司老板一样,沙特这个国家的财政,阿美石油公司的股价,和油价息息相关。这个时候,就像铜矿公司们心照不宣,大型铜矿公司减产挺价,小型铜矿公司疯狂增产,双方都各取所需。油的世界里,我们看到的也是,沙特努力减产,伊朗努力填补空缺。

那么沙特减产的逻辑何在呢?我觉得有两个层面的思考支持沙特的减产:

1. 数据层面;

2. 博弈层面。

先说第二个,前面介绍了,在OPEC内部,沙特拥有比较丰富的金融市场资源,比起什么委内瑞拉、伊朗、伊朗可、科威特、尼日利亚这些小兄弟来说,沙特通过高油价赚钱的概率最大,如果这个组织里面有人要增产,有人要减产,那么沙特自己身先士卒减产是最符合逻辑的。

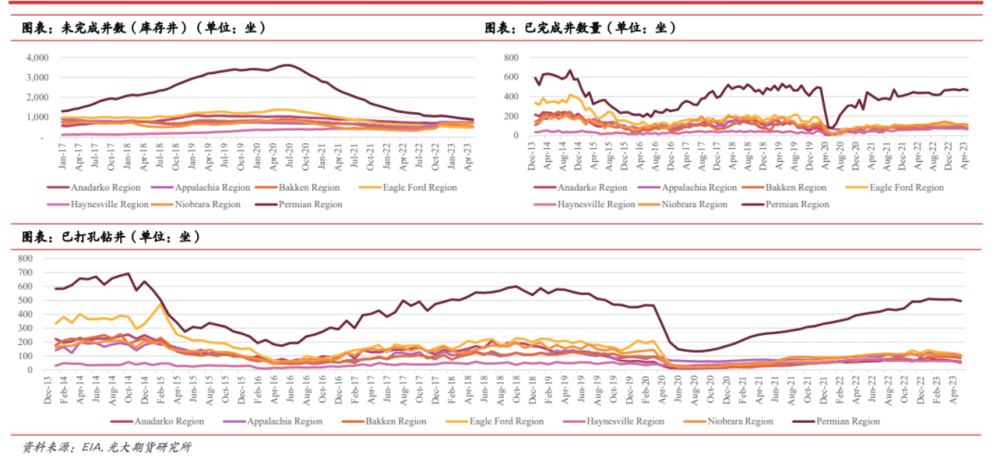

而且美国页岩油作为沙特的眼中刺,现在被联储自己干得也很惨,页岩油的融资需求和短capex周期使得他对于利率还是很敏感的。

但不得不说,美国工业的效率还是很高的,在储备钻机和活跃钻机都走低的时候,美国现在日产1270万桶原油,可以说美国因为高通胀,还是在全力生产原油压制通胀的。

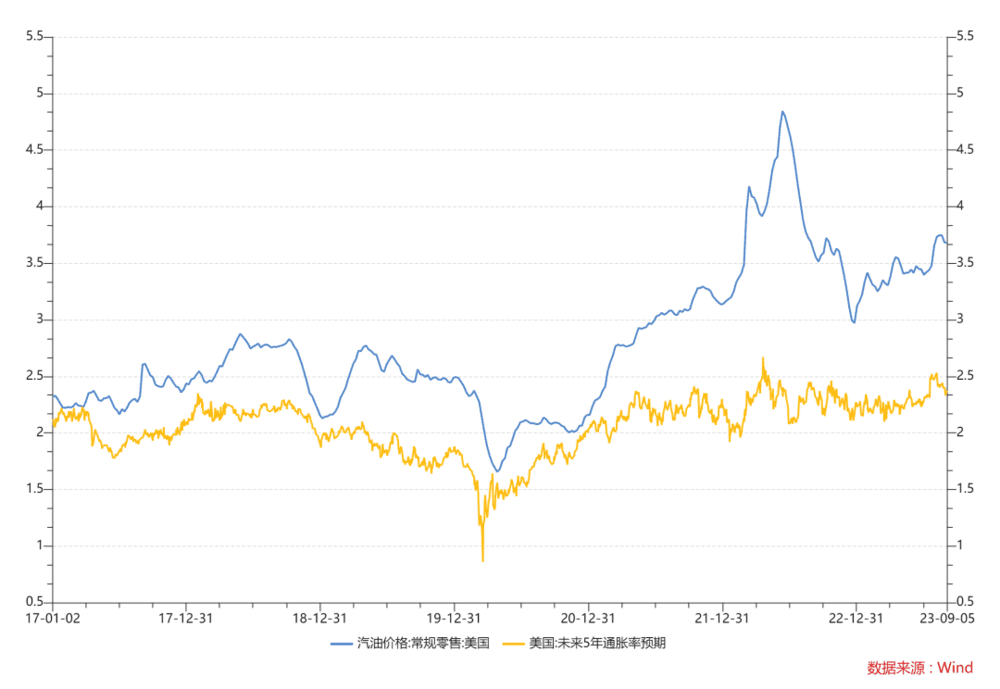

美国的通胀预期基本上就是汽油价格同步移动。

所以简单点说,现在世界的石油市场里面,沙特俄罗斯在努力减产,美国和伊朗在增产,完美解释了什么叫做没有永远的敌人只有永远的利益。

这里面肯定有政治考量,但其实也有数据支持。

高盛最近的一篇报告介绍了OPEC在增产和减产上的四个逻辑:

- 库存是高还是低,如果库存高,就减产,如果库存低就增产;

- 如果价格短期涨幅太高,那么更有可能增产;

- 如果市场都是空头,那么OPEC就容易打爆他们;

- 决策具有一定的持续性,OPEC不喜欢增产后减产,减产后增产,上一次会议增产就更有可能下一次增产。

如果说前面三条,更多是市场层面的,那么最后一条就经常和中东人的外交联系在一起,从我的角度来说,我对中东人,无论是沙特还是伊朗,最大的印象用两个词形容叫做:狡猾而守信。

用比较夸张的方法说,和他们谈判有时候就像和魔鬼做交易,他们会有很多方法误导你做出错误的决定,但如果你识破了,或者用其他方法,谈了一个协议出来,那么即便这个协议有利于你,他们也往往会遵守。当然,我交流的更多是工程师,可能也是以偏概全。

但最后这一条,我觉得就是原油经常出政治性拐点的原因。

他们比较看重自己的荣誉,然后喜欢超调,所以拐点的时候往往都是达成了一些政治协议。扯远了,这点放在最后聊。

如果我们看商业库存、曲线形态、投机盘、短期价格动量。

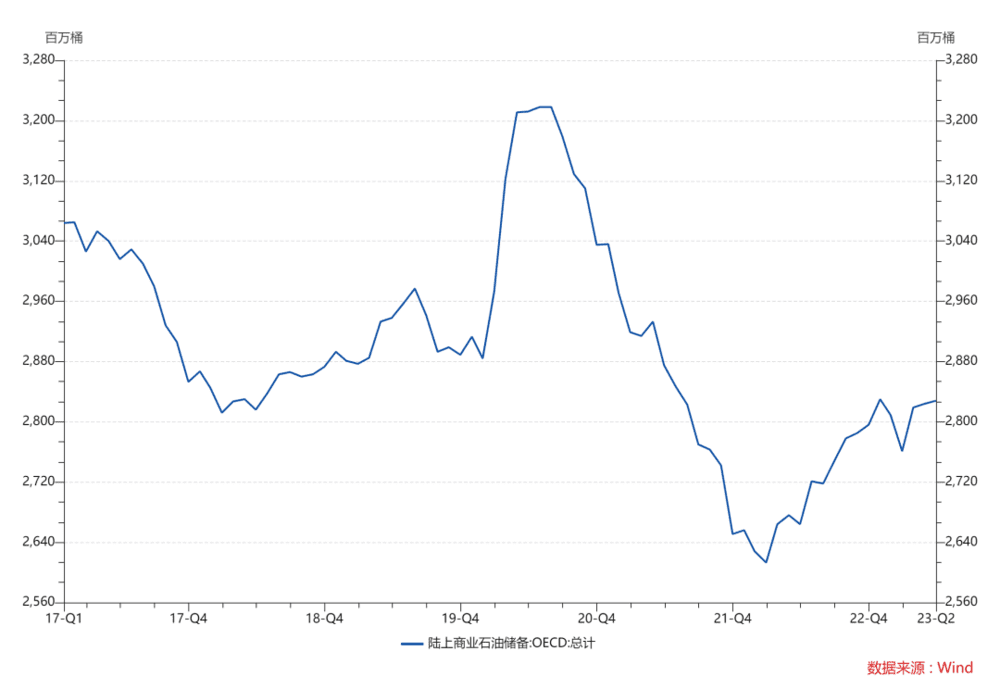

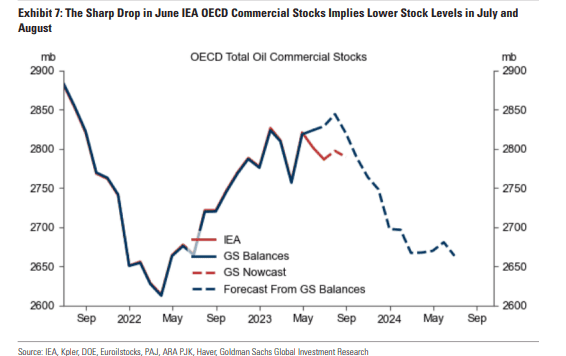

Wind的数据是滞后两个月的,高盛有更贴近的数据,显示库存在走低。

其实这个也不用看高盛的数据,原油的期限结构和库存一般对得上,最近三个月曲线确实更加陡峭了,说明近月的短缺是有可能的。

所以库存可能是走低的,但看上面的图你也知道,这个库存没有低到OPEC需要增产的地步。

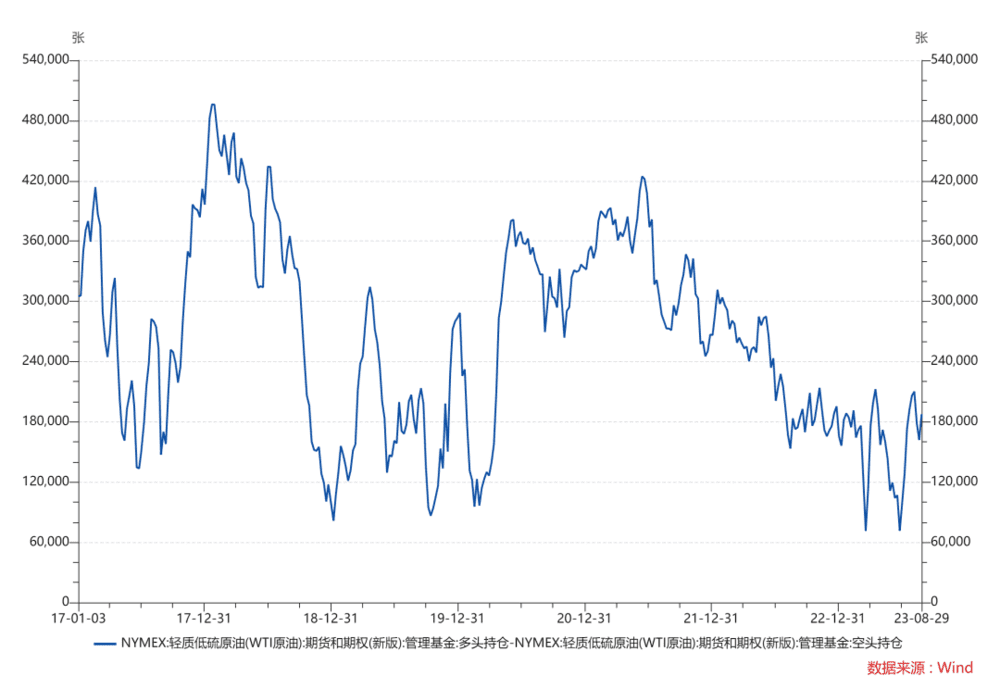

投资资金目前其实还是偏低的,美国投资者年初大部分还是看今年萧条,然后也不相信二次通胀的故事,于是就被教育了。从管理基金来看,OPEC也没有逻辑增产。

唯一支持OPEC增产的是原油价格短期涨了很多。

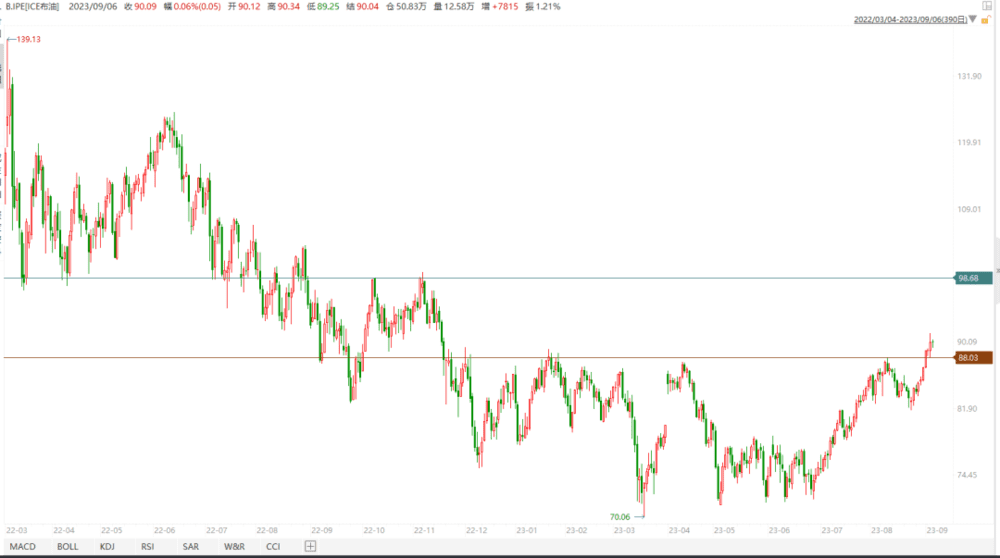

但如果你看这个图,其实油价也就是回到了今年年初的水平。要知道,今年4月还是5月,油价暴跌的时候,OPEC是警告过空头的,那等于说现在也就是打爆了空头,看全年石油其实也没有涨。

综上所述,我的感觉是:OPEC从数据有充分的逻辑减产,而且内部也搞得定,他们会减产,然后等美国人来和他们谈判。而之所以OPEC还是留了一个Data Dependent的口子,我觉得可能也是看到欧洲的数据实在是不行。

综上所述,我感觉油价下一个拐点可能是下面三个事情中谁先来:

- 库存走低到之前的低点附近;

- 二次通胀的可能深入人心,投机资金开始做多,曲线开始加速陡峭,价格开始加速走高接近100;

- 美国和沙特的谈判,让沙特从减产到增产。

其实最后这个属于很难想象,但又有可能的事情。

很难想象在于大家都在做长期转型,新能源的世界里,原油的依存度肯定是降低的,大家都需要赚这笔钱来投资长期转型,同行是冤家,所以关于份额的争夺肯定是你死我活。

沙特知道美国不会减产,所以沙特的减产降低了自己的份额,在未来降低了自己的话语权,但在美国通胀很高,战略原油库存很低的时候,沙特这样做倒逼美国和他谈判。

美国利率很高,继续增产可能性不大,所以面对沙特缺乏后手。或者你这么理解,在美国继续增产不可能的时候,沙特的继续减产,就是逼着美国回到谈判桌前,因为美国的牌可能打完了,沙特还可以继续。

所以如果美国和沙特可以达成一个协议,沙特可以不继续减产,不继续让渡自己的份额,美国可以压制通胀预期,补战略原油库存。其实双方是谈得来的。但这个过程中,沙特第一肯定要很多利益,第二肯定要求美国不能和伊朗眉来眼去。

最后我想说,这个时刻,让我感觉非常像2018年10月前的几个月,当时大家对于油价一片乐观,觉得可以上100,然后对于2019年的十年期美债收益率也很乐观,觉得至少3.5%,当时特朗普在干伊朗,然后2018年10月卡舒吉被杀,一夜之间风云突变,伊朗从被遏制变成被鼓励,油价直接干出一个尖顶。

然后当时美国页岩油高收益债价格开始大跌,信用利差走阔倒逼2018年12月美联储停止加息。

我觉得2018年美国页岩油还是很牛B的,通胀很低,所以油价下跌对于美国是个伤害,现在的情况可能是反过来的。当时美国和沙特从交好变成交恶。

有可能我们今天也在等一个油价的政治拐点,是什么很难说,但大意是沙特和美国的和好。而在那之前,我觉得就每天看着期限利差炒原油吧。

本文内容仅供参考,文内信息或所表达的意见不构成任何投资建议,请读者谨慎作出投资决策。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望