我觉得在大部分时候,知识都比常识重要,但一个人最大的亏损或者最大的收入,可能都来自一些常识比知识重要的时刻。一个最好的例子是,在2020年油价为负数的那个晚上,知识大概率会让你想做空,常识会让你想做多。

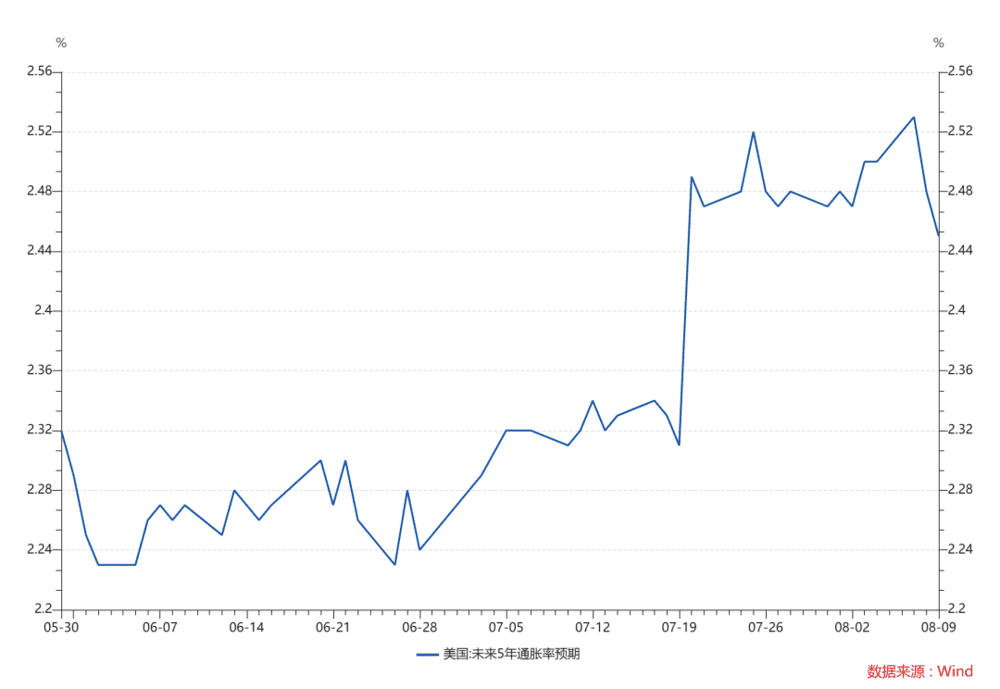

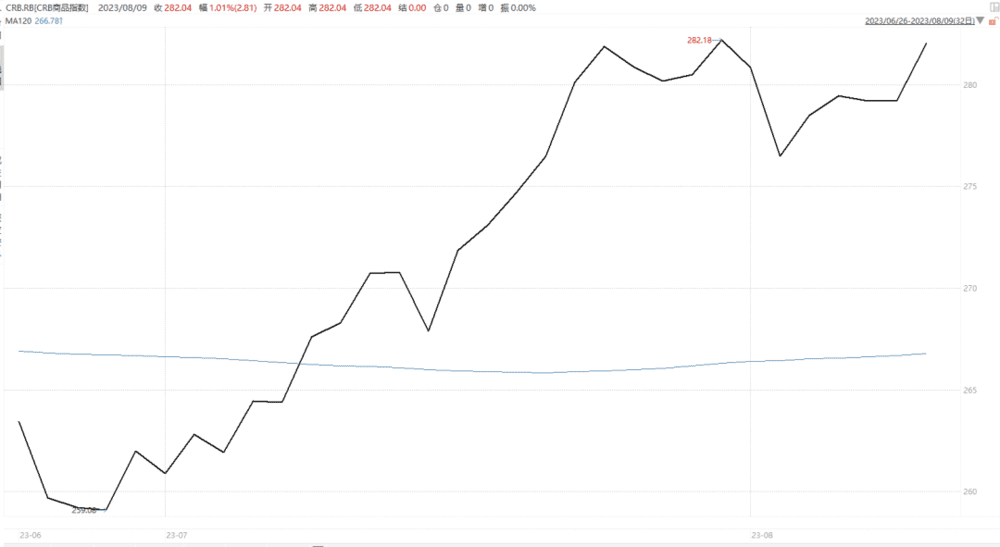

今晚有美国的CPI数据,在十天前的文章《对昨晚大宗商品 & 芭比的看法》里我们聊过这个问题,就是大家发现通胀预期跌不下去之后,会有人开始做通胀预期的反弹。

这十天确实就是这个样子的。

之前就说过,联储的通胀目标是2%,然后六月份七月份市场的长期通胀预期就是2.2%,显然是上行风险大于下行风险,所以那一段时间我一直觉得美债是不能买的。坦率说,美国这样加息,发短债做长期投资,和之前新兴市场真的是一模一样,甚至更糟。

20年前,世界讨论的是为什么新兴市场一定要借短债,结论是短债更便宜,新兴市场通胀很高,所以长债往往利息更高,所以新兴市场都是将来的事将来再说。

(我真的很喜欢她这个造型和这个台词)

这说的还是,新兴市场,利率曲线没有倒挂,短期融资成本更低,长期融资成本更高的时候,他们借短债,然后不停展期。

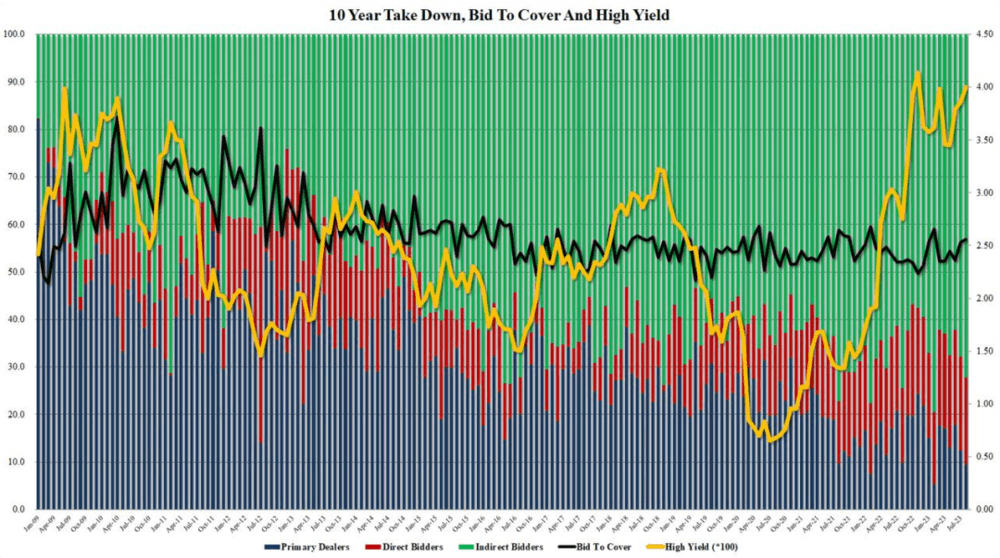

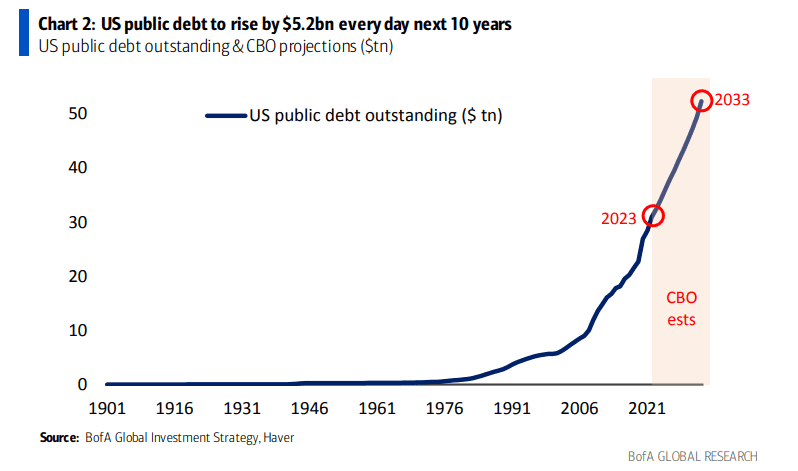

美国现在的情况是,短期债务利率更高,长期债务利率更低,就这样,在本周之前,依然是短债发行更多。

所以我自己觉得美债的供需,发行节奏,市场接收程度,在未来有很大的不确定性,这种时候,如果你只用一个实际利率和通胀预期去看美债,而不是具体到实际的供需,很有可能就会犯下2022年看中债时候的一个错误,太多关注理论,而忽视了实际的供需。

坦率说,我真的不知道美国还可以这样持续多久,市场有两种声音。

第一种,美国例外论,US exception,美国就是最牛逼的国家,美元是世界上唯一的超主权货币,所以他可以不停发债,然后外国投资者还会继续无脑买(这确实是过去两天的情况)。

从我自己的角度来说,比方说我作为一个在亚太的投资者,假定我没有资产负债久期匹配的要求,我很担心风险,我不知道通胀是不是会走低,我不想拉长久期。我想这应该是很多投资者的一个共同假设,那么我站在当下,我看一年期的主权债,日本YCC的不确定性让我现在不愿意去看他们。其他一些国家的收益率如下

新加坡 3.62%

马来西亚 3.2%

印尼 5.88%

中国 1.7%

美国 5.33%

你能选的有什么?如果你对印尼没有很深的理解,或者担心明年的印尼大选,你大概率是会选美国的。当然我很有可能会选印尼,但那是因为我确实对东南亚有点了解。

所以联储的加息遏制通胀,也给了世界很多地方投资者去薅羊毛的机会,当世界上第一大国给了你4%的十年期回报率,5.5%的一年期回报率,你确实应该去薅羊毛。但收益背后都有代价,代价就是你会想一想这东西有没有风险。风险说实话就是两个:

汇率风险

违约风险

所以第二个说法:美国不能例外,将来财政压力依然存在,所以才有了Fitch的降级,才有了对美国银行压力的担忧。

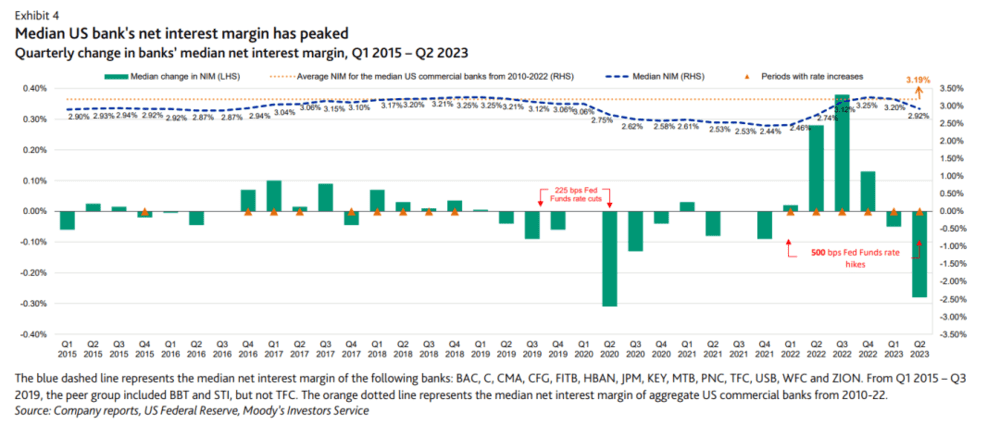

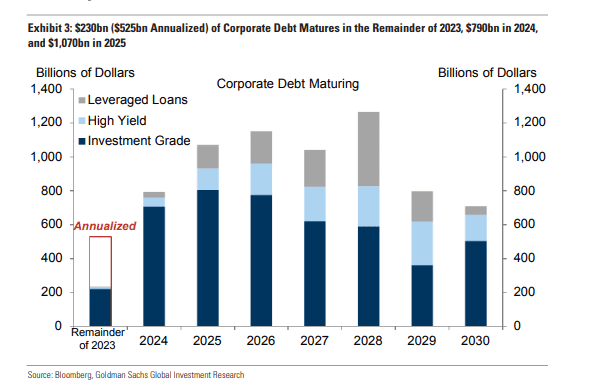

逻辑也很简单,银行无非是吃息差的行业,如果企业利用2021~2022年低利率锁定了长期融资,那么银行的收入也是被锁定了,那么最近的加息带来了存款利率的提升,自然是支出和成本上升。

所以还是那句话,Fitch对美国的降级,穆迪对美国银行的降级,都是很有逻辑的,我觉得没有任何政治因素也该降级。但凡世界上任何一个新兴市场国家这样做,早就被降级了。

美国的财政支出和中国不一样的地方在于,他更多是长期投资,脉冲更小,示范效应更强,和科技结合更好。但缺点是上规模的速度比较慢,在传统行业的投资会遇到很多阻力,所以我一直觉得美国是一个比很多人想象中保守得多的国家,那种保守的文化其实逼迫创新者在一个全新的领域去开拓。

多说一句,所以你看美国当年的嬉皮士,其实就是what opposite of tradtion, 传统清教徒不喜欢留胡子,嬉皮士留胡子,传统美国人其实对性爱很保守,那就给他们展示一下年轻人对身体自由主义,传统美国人对红色帝国有深深的恐惧,那么第一个踏上中国大巴的人就是嬉皮士。

所以美国就是一个保守主义+自由主义的结合体,就是阿甘正传里面的珍妮和阿甘,如果你说阿甘是美国,不确切,珍妮是美国,也不确切。这种国家的优势是面对外部矛盾非常团结,处理内部矛盾非常棘手。

这种财政需求的背后,一样是一些刚性的需求,安全的诉求,弥合内部矛盾,缓和贫富差距的诉求。就是之前说过的,如果美国因为安全,需要增加产业链投资,然后增加财政支出,这时候带来的通胀,是联储解决不了,但又必须解决的,那么联储有且只有一个办法,就是加息。

长期来说,因为我不知道美国这样到底可以持续多久,所以只能说下面几个可能性都是存在的。

继续这样发短债做长期投资,外国投资者持续买单 ,美国经济一直好,商品通胀维持甚至走高,联储继续加息,外国投资者持续薅羊毛。

那么这个可能性的终点,应该是2024年之后美国财政和企业债再融资压力加大,因为不管外国投资者怎么买单,美国企业再融资的时候利率上升太多,压力也会很大。而按照目前这个利率的上升幅度,即便是通胀在2%~2.5%中间,企业的EPS(每股收益)也是承压的。

这种情况就是软着陆架设了,顶多就是浅萧条,因为风险前联储降息,降息后再融资就好。

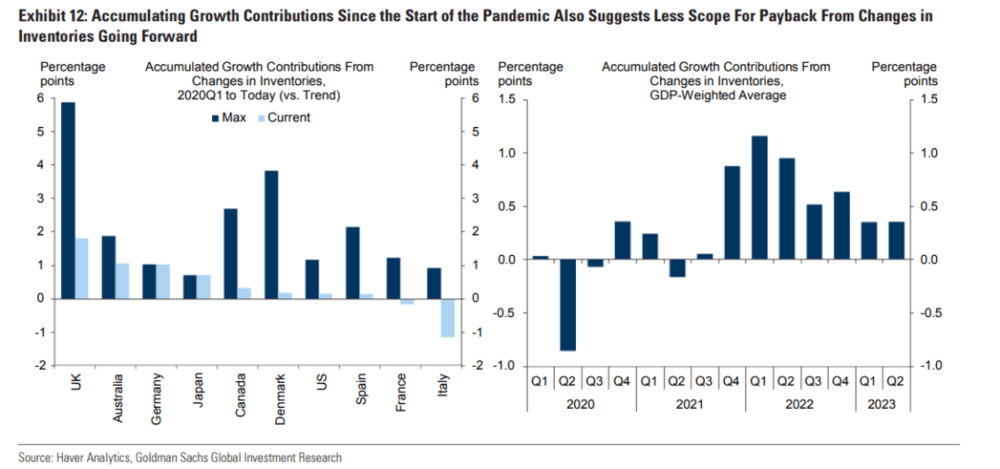

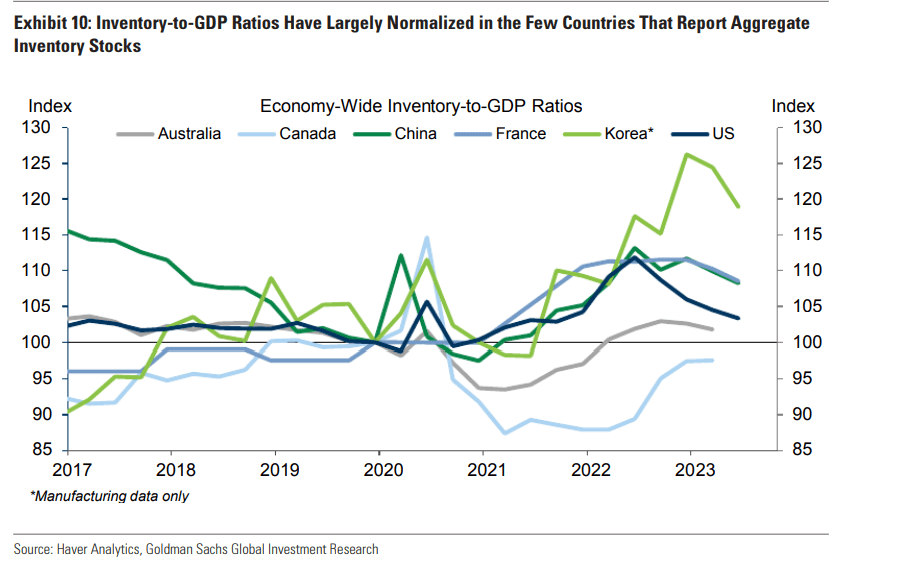

加上明年可能是一个全球补库存的时期,所以软着陆并不是没可能,但就像之前说的,每次加息末期都是风险,你要我这个时候放下风险可能性,全身心拥抱一个完美结局,真的是做不到的。

风险假设了,不用多说,很简单,搞不下去了,出风险了。

软着陆,二次通胀假设,这也是昨天文章里面说的,当美国财政支出非常刚性的时候,就像麦克切斯尼·马丁说的,联储的工作就是在大家开心的时候让大家回家,但大家如果不回家,那联储办法也不多。如果联储higher for longer,美国财政发行一直很牛X,那可能今天开始我们就慢慢看到CPI的拐点,跌不动的CPI,上不去的失业率,软着陆之后是持续的财政支出造成的二次通胀。

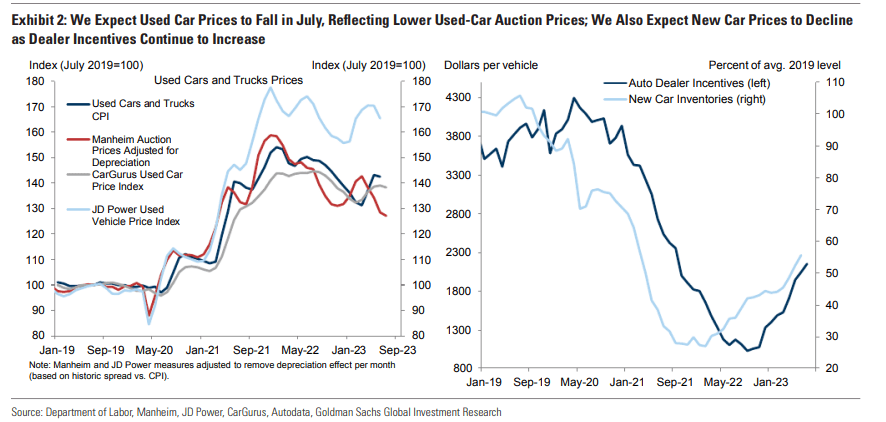

聊到通胀,今晚的CPI共识预期就是3.3%,高盛的看法是3.17%,但也比上个月3.0%高,当然大家看的是核心CPI MOM,但现在你敢说美国的财政支出就一定不会带来通胀压力?美国的财政就一定在短期做不下去?

归根到底,我觉得货币当局不是万能的,他们没法应对UPS工人的罢工,无法应对印尼想让更多矿山在本国建设冶炼厂,无法应对美国中西部老年化,也无法应对美国政府想增加基于安全理由的投资。他们可以加息,可以缩表,但大家会质疑他们的决心和能力。

1969年尼克松在上台的时候,麦克切斯尼·马丁是当时联储的主席,他主张紧缩政策,遏制通胀,尼克松曾经希望他离职但被拒绝,尼克松把伯恩斯任命为自己的经济幕僚,在1969年十月份,尼克松担心紧缩政策会带来经济萧条,希望马丁改变自己的政策,被拒绝,两天后白宫宣布1970年开始,伯恩斯就会是新的联储主席。所以你说你要完全相信联储,也很难说。

很多时候,历史上的事情,相关和因果是说不清的,1970年的高通胀到底是伯恩斯这么一位政治化的联储主席宽松银根带来的,还是石油危机带来的很难说,1980年之后美国的繁荣,到底是科技进步带来的,是苏联衰落到解体带来的,还是全球化/自由化带来的,还是联储的更多自主权也贡献了一份力。这些都很难说清楚,我更倾向于历史是一碗皮蛋瘦肉粥,你很难说到底是皮蛋更好吃还是瘦肉更好吃。

所以我觉得比较合理的结论,至少目前我的结论是这样的,如果美国财政可以一直这样不讲道理,那么只有意料之外的风险可以带来萧条。而且在这种情况,2024年美国即便考虑到再融资压力降息一点,也不会降息太多。

而这时候你要考虑多少风险呢?我觉得这就是芒格说的,有些时候,常识比知识更重要,我觉得现在就是这样的时候了。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望