本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来源:视觉中国

上一篇文章介绍了为什么宏观经济的判断有时候会错误,这一篇文章就是错误的解决方案,简单来说,当你看错了一次之后,你有且只有两种选择:

认错,立正挨打;

坚持,加倍下注。

(多说一句,这是我很喜欢金融市场的一个重要原因,这里有很多朋友都兼具了两种相反性格,第一是很乐于向别人认错,没什么偶像包袱,第二是很乐于坚持自己,不怕什么Peer Preasure。学术圈的朋友有时候不喜欢认错,投行的朋友有时候不太坚持自己。)

具体来说,年初我觉得美国可能在后面会遇到一个萧条,欧洲可能慢一点但也会萧条。至今,这个事情还没有发生,那么在六月底的时候,到底是要改变自己的观点,还是再坚持至少六个月。这也就是今天这个文章想探讨的。

一

此时此刻我的基本假设是美国依然会萧条,因为我觉得不萧条,或者说软着陆需要一个非常精密的计划,不是没可能,但概率确实不高。

从目前的情况来看,软着陆要实现有以下几个条件:

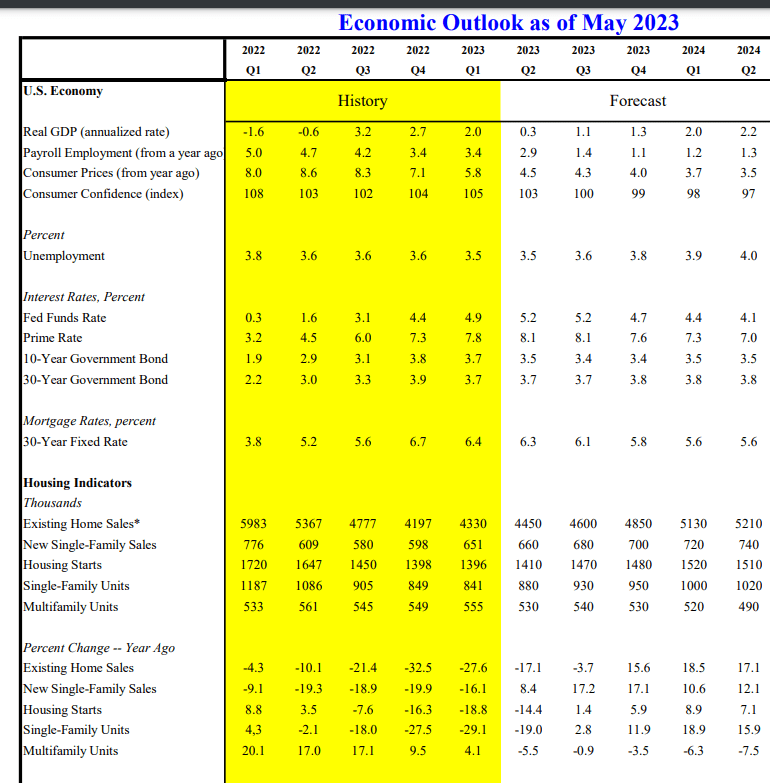

1. 通胀比较黏性的部分开始掉头走低,同时商品通胀不会大幅走高,通胀在2024年回到2%~2.5%左右并且稳定住;

2. 联储在2024~2025年某个时候开始转向,转向的时机非常精确,一方面不至于让当时已经在2%~2.5%的通胀预期走高,另一方面又不至于让通胀预期走低太多;

3. 失业率从目前的3.7%上升60~70bp到4.3%~4.4%的区间,然后也不会继续走高;

4. 通胀走低不会影响企业的盈利预期;

5. 联储转向后压制可能的波动率信用利差走高趋势。

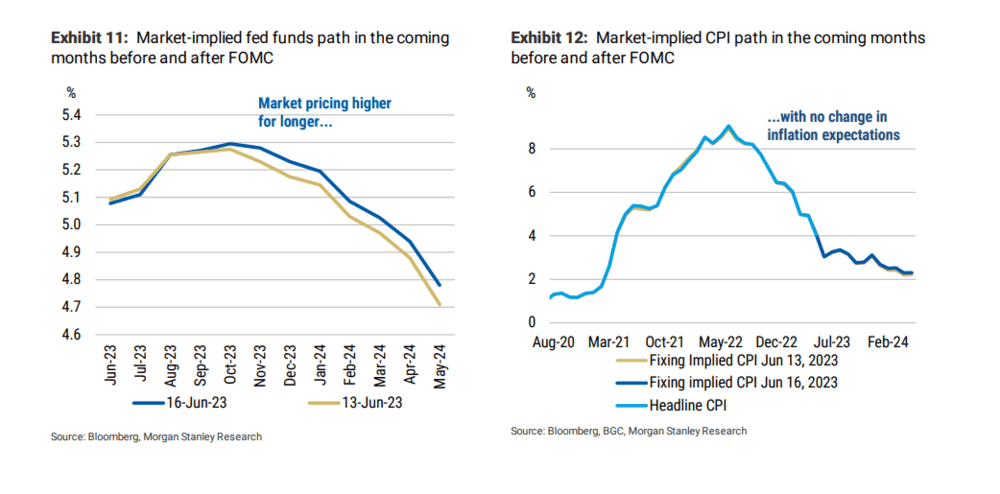

这些条件并不是我为了证明自己的观点而故意危言耸听,第一个和第二个是目前市场的通胀预期和利率预期。

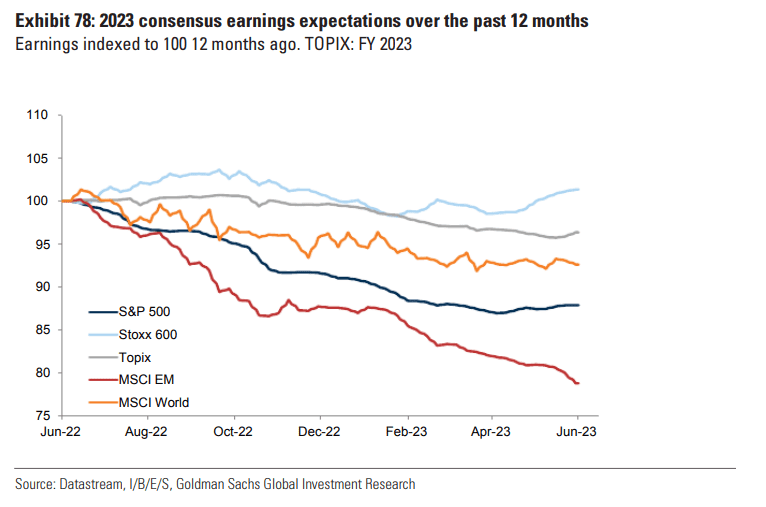

第三个是联储的经济预测,第四个是EPS预期,最近两个月欧美的EPS其实是上修的,包括日本。

这其实也蛮离谱的,价格同比如果在回落,EPS要上修,要么是在高利率环境销量更好了(这和信贷数据对不上),要么是裁员带来了足够的效率提高(这和企业财务数据对不上)。

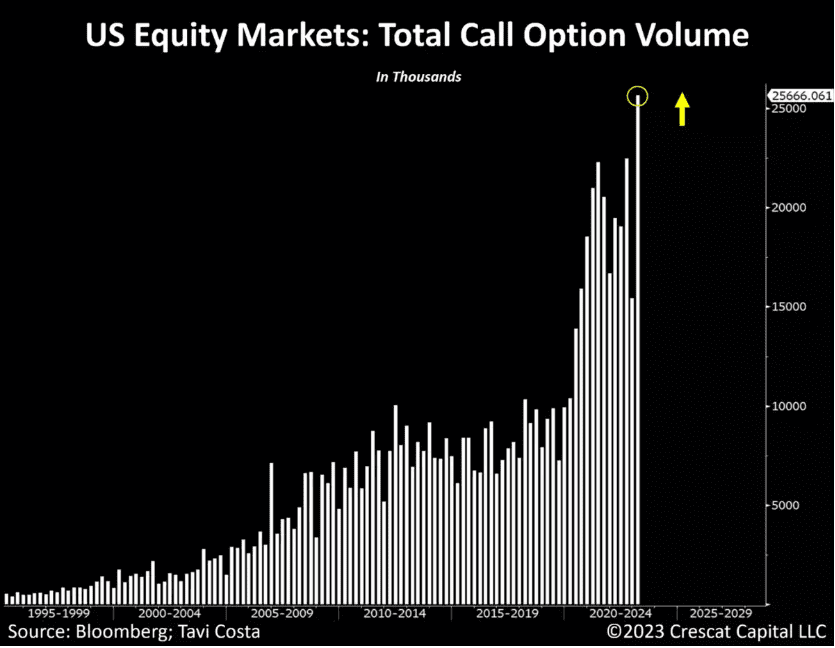

第五个就不用说了,目前VIX(市场波动性指数)不仅绝对值低得吓人,相对值也是偏低的,我觉得这是因为最近期权交易实在太多,可能和国内市场一样,期权卖方数量比几年前增加太多。

另一方面我觉得期权交易者增加背后也是股票交易者增多,在过去两年中联储的扩表和企业的低成本融资让股票市场的容量还是增加了不少。

所以,我觉得不是说软着陆不可能,市场前几天就是按照这个假设去交易的,只是说这里面要凑齐的要素非常多,我觉得就像最后这个VIX所显示的,在这么一个高波动的年代,2024年美国还要大选,我真的很难相信波动会一直这么小,利好会这么巧。

二

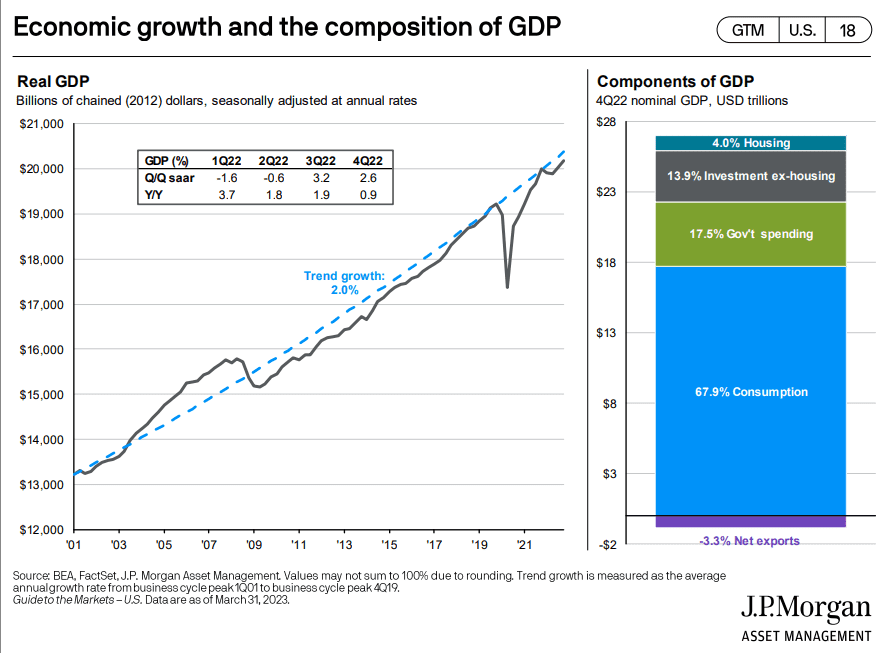

所以,在介绍完这个小概率事情之后,我们可以看看它的反面,萧条的可能路径是如何的。从定义上,萧条是经济同步指标的走低,也就是消费、投资、出口的走低,美国的情况是,居民消费占GDP的70%,政府消费占20%,剩下的是投资。

也就是说,美国的萧条,一定是居民的萧条。或者说美国居民萧条了,它就是政府再发力都拦不住。

居民的支出来源一般就下面几个:

1. 工资

2. 贷款

3. 投资收入

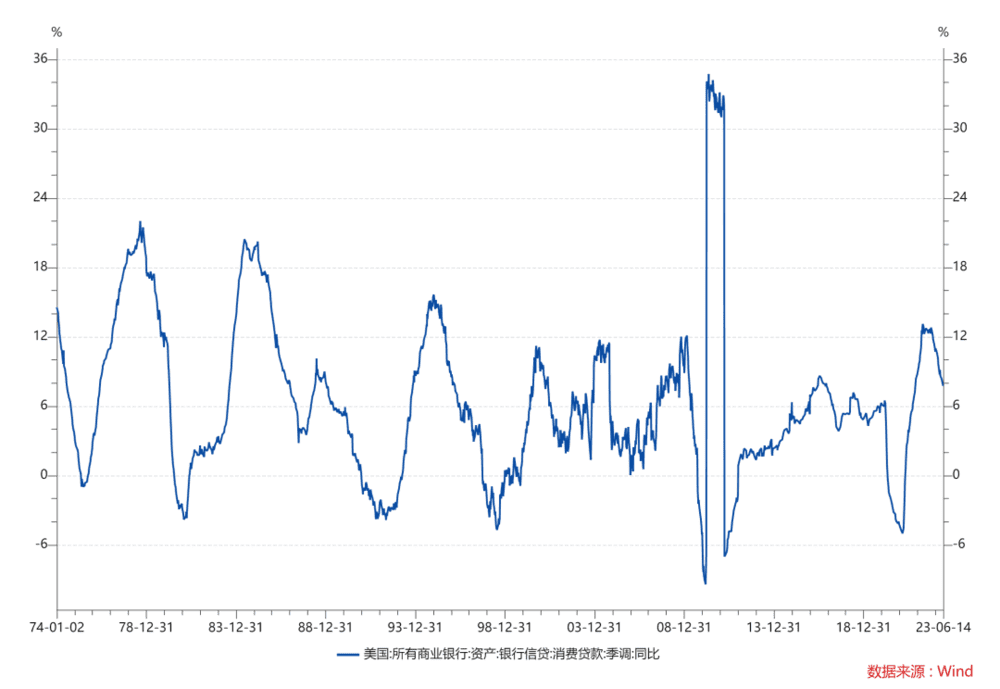

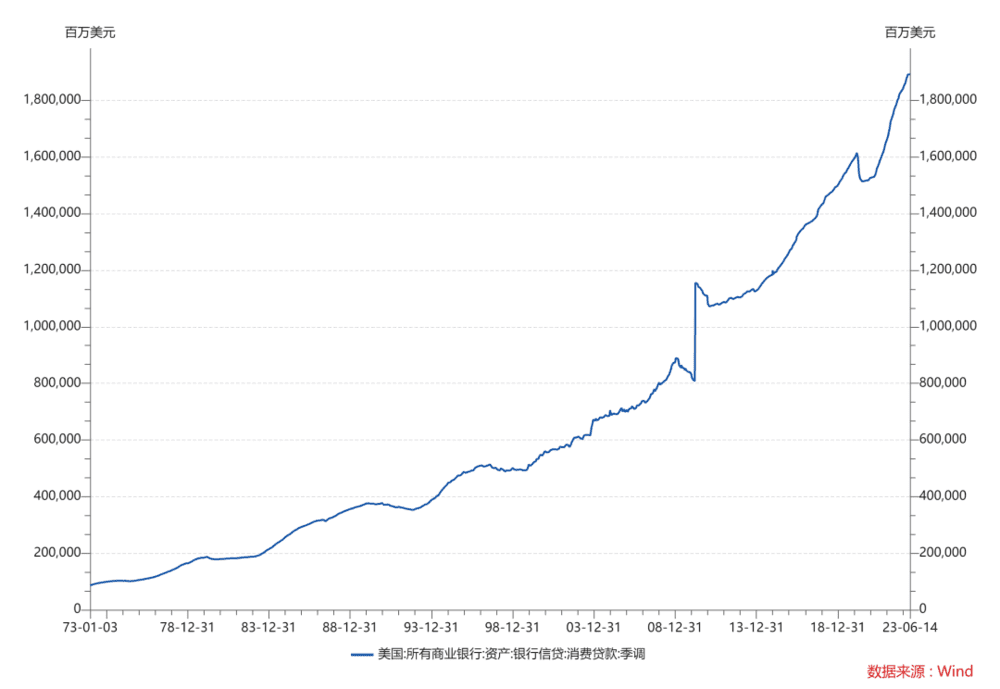

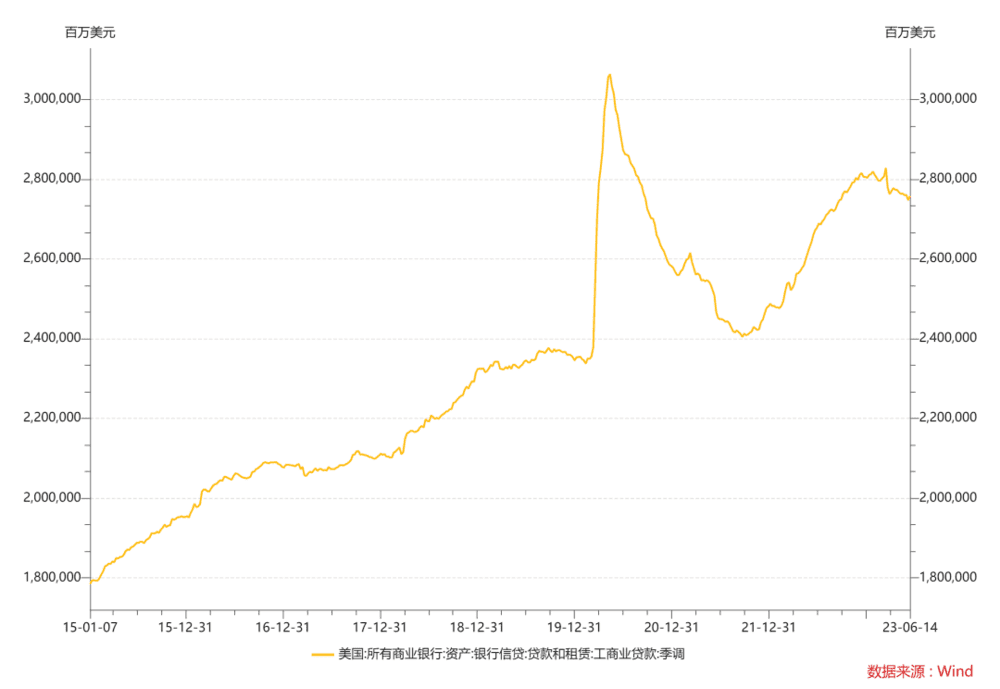

现在最烦的是第一个,当然最重要的也是第一个。所以我们从第二个贷款说起,最后再说第一个。从直觉上,利率很高,居民的贷款意愿应该是被遏制的。这个直觉对也不对,对在于它的同步增速确实降低了。

不对在于他的绝对数量还是在增加的。

为什么说第一个重要呢,因为很多时候美国人的贷款,看的最多的就是自己的收入预期,只要觉得自己的收入现金流是稳定的,其实利率的影响毕竟是有限的,这点大家自己刷信用卡的时候肯定也有感受。有多少人知道银行是用什么利率收你的逾期费用?比起自己还利息的能力,你肯定首先看的还是还本金的能力。而还本金的能力和利率影响不大,和工资收入影响比较大。

对于居民的消费贷款,我觉得结论是最明确的,目前同步数字已经过了高点,随着利率在高位,以及通胀一直比薪资增速高,未来这个数字的同步会继续走低,只要联储继续把利率放在通胀和薪资增速预期之上,这个数字会变成负数,绝对值也会降低。

所以从贷款支持方面,毫无疑问这是投向萧条的一票:远高于通胀预期的短期利率和无法更低的失业率会压制居民的贷款意愿。

三

投资收入方面,这其实不是决定美国居民消费的一个先行指标,它更像是一个滞后指标,就是说,美国人不是卖了房子去买薯片,而是没钱买薯片可能会考虑卖房子。也不能说美国人没钱买薯片卖股票把美股卖崩了,而是美国人没钱买薯片说明企业EPS肯定很垃圾,美股自然崩了。但这依然是一个不错的滞后指标。去看看美国居民的现状:

房地产的故事我觉得就是一个很好的侧写,介绍了利率升高对于美国老百姓的影响。

1. 利率升高对于需求是有影响的

可以看到无论是二手房,还是新房销售,都是很大的降低。

2. 利率的升高也对供给产生了影响

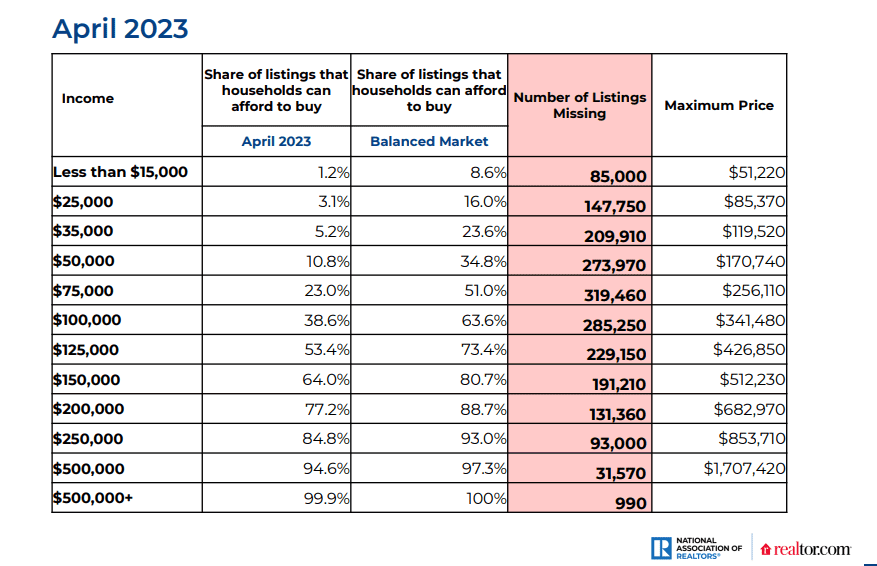

可以看到,在25万~30万美元的房地产区间,美国住房的供给依然不足,这个不足是两方面原因导致的:

新房在建,但没有房地产开发商愿意在这么高的利率下推盘。

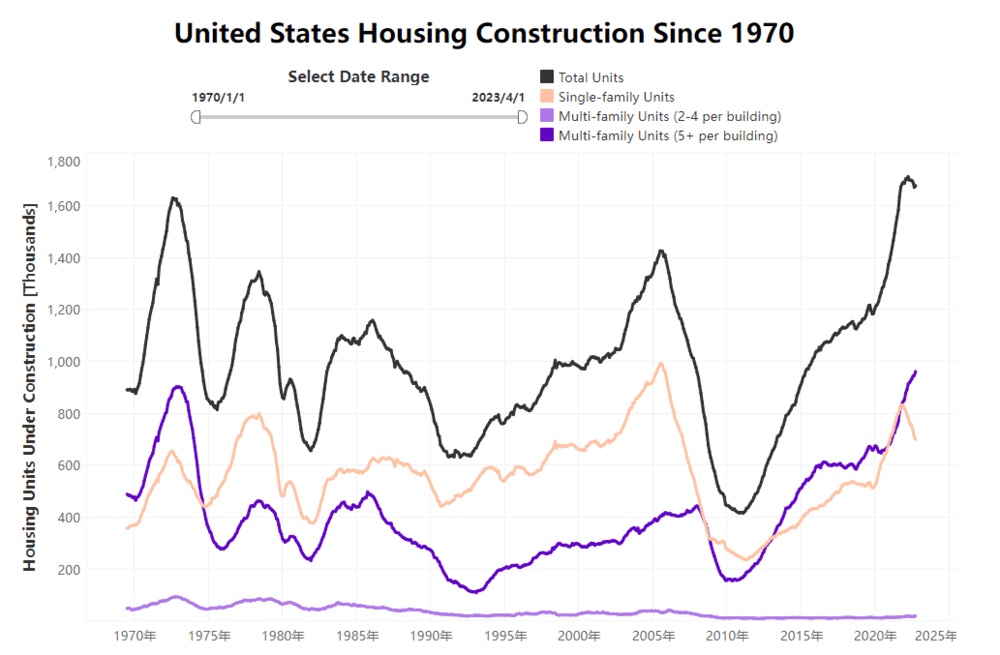

美国的新房开工已经是全历史最高了。

二手房的房东也不愿意在这么高的利率下去卖,因为买家可以支付的钱要少一点。

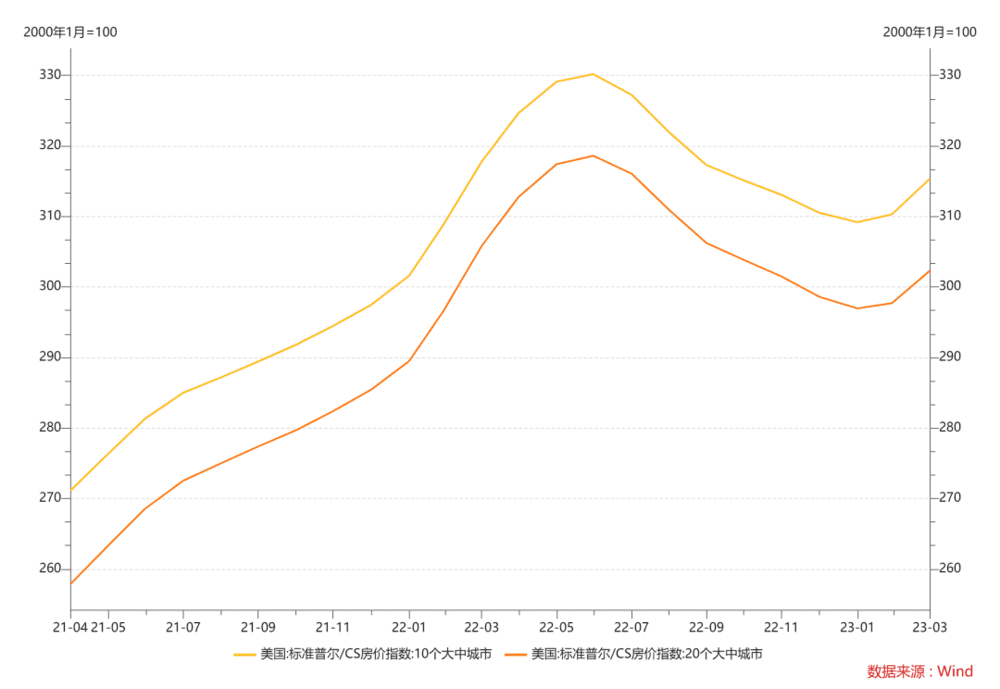

3. 供需两弱下价格以成本作为支撑反弹

其实不仅是美国地产,很多大宗商品也这样,但我觉得美国房地产这个例子很好地解释了,为什么供需两弱在成本会有一个反弹,因为市场还是比较理性的,当房价收入比比较合理之后,价格就能获得一个支撑,但就像大宗商品的支撑要看油和煤,房价的支撑永远是收入。

股票的话今年标普已经是10%左右的回报率,我觉得房地产价格和股票的情况是这样的,如果美国的地产和美股可以顶着5.25%的利率继续上涨,说明5.25%的利率对美国居民的压制效果还不明显,如果联储要坚持自己的通胀目标就必须继续加息。

所以,第一我觉得美股和美国的房地产价格都是反弹而不是反转,第二,即便我看错了,这是个反转,联储大概率也会把它按下来。

所以第二个投资收入部分,我不觉得可以支撑美国居民不萧条。

四

最后也就是最关键的第三个问题了,薪资和就业。

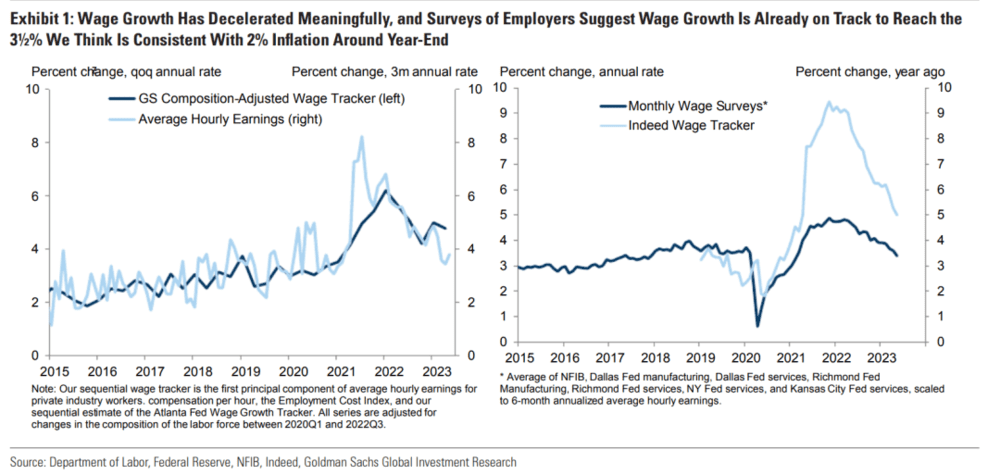

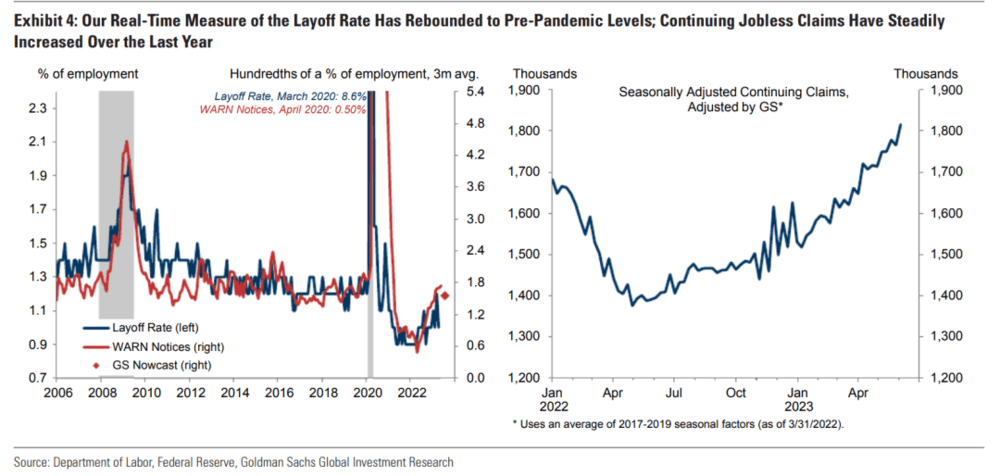

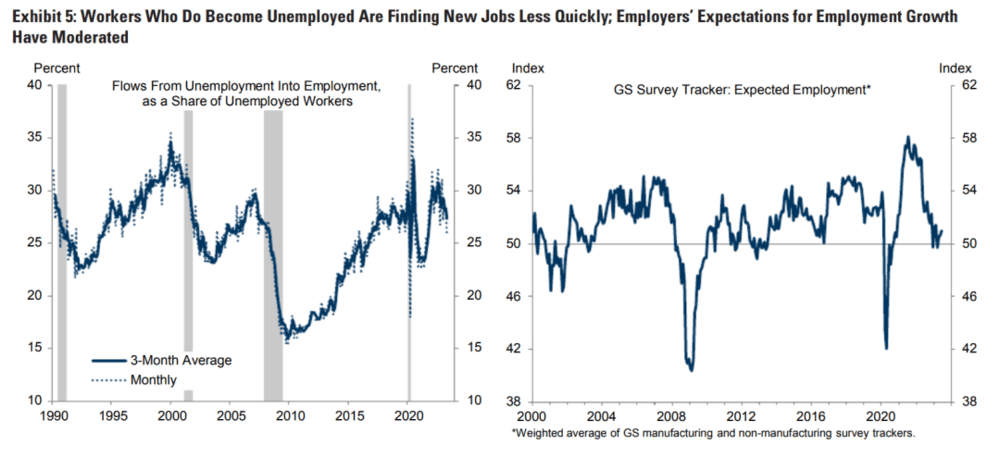

从趋势上来看,就业情况还是在变差,薪资增速也在放缓。

被优化被毕业的员工也在增加。

企业招工意愿下降,员工再就业难度在上升。

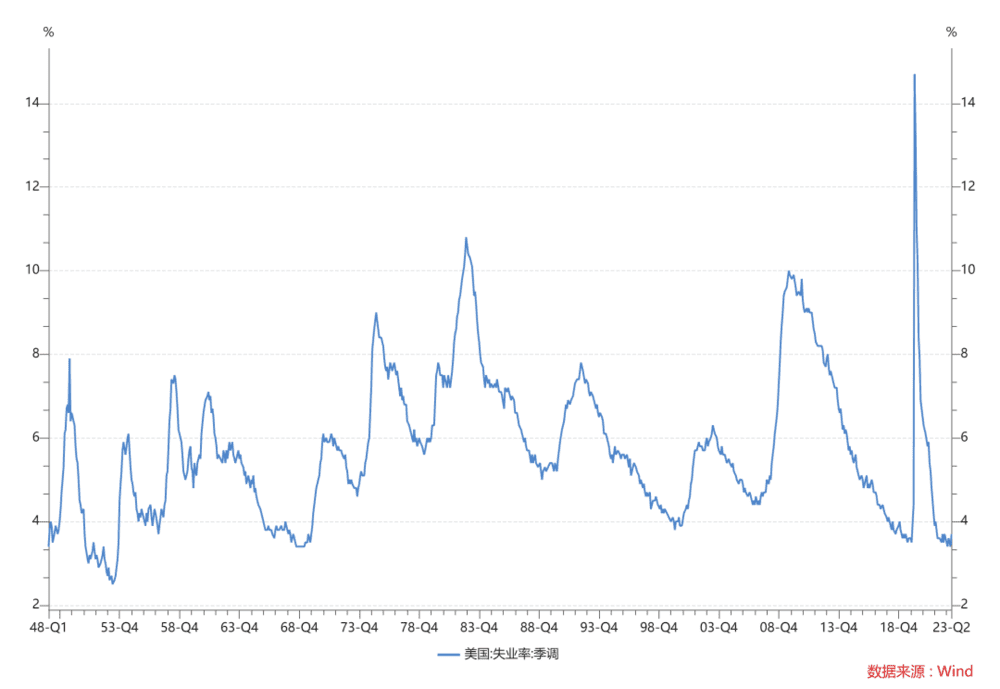

所以趋势没问题,问题在于,失业率上升的趋势是否存在,或者说,有没有可能失业率就在3.7%~4.0%的位置不动了。

我自己觉得不太可能,两个原因:

第一,这没有历史先例,历史上失业率走高基本上没有走高0.5%就停下来,走高5%都是很正常的。

第二,如果说居民的信贷还可以,企业的信贷已经在走下坡路了,这基本上就是萧条的强征兆。

现在市场说什么企业贷款减少,余钱很多,然后可以用余钱去支持扩张,等到2024年之后联储降息,再融资补上后面的缺口。

和之前软着陆的故事一样,是有可能的,但这个逻辑链条太长,太精密,我觉得是小概率事件。

所以综上所述,我觉得美国的居民部分,在贷款、投资收入、薪资增速三个方面的情况是这样的:

贷款:同比已经过了高点,未来不会好转,预计会变成同比负数。

投资收入:只要股票和房地产继续涨,导致居民消费价格下不去,联储可能就不会停。

薪资增速:目前已经有下滑的早期迹象,市场觉得可以停在一个低位是没有历史先例的故事。

合在一起就是居民的萧条可能迟但不会不来。

五

美国GDP里面还有两部分,一部分是政府消费,一部分是企业投资。

企业投资是比较容易思考的,因为联储要干的就是压制企业投资需求,它的做法和说法都是把利率提高到通胀预期之上,然后尽可能提高实际利率水平,压制企业的投资行为,所以如果企业在5.25%的利率继续加大投资或者增加薪资,那么联储也会继续加息。

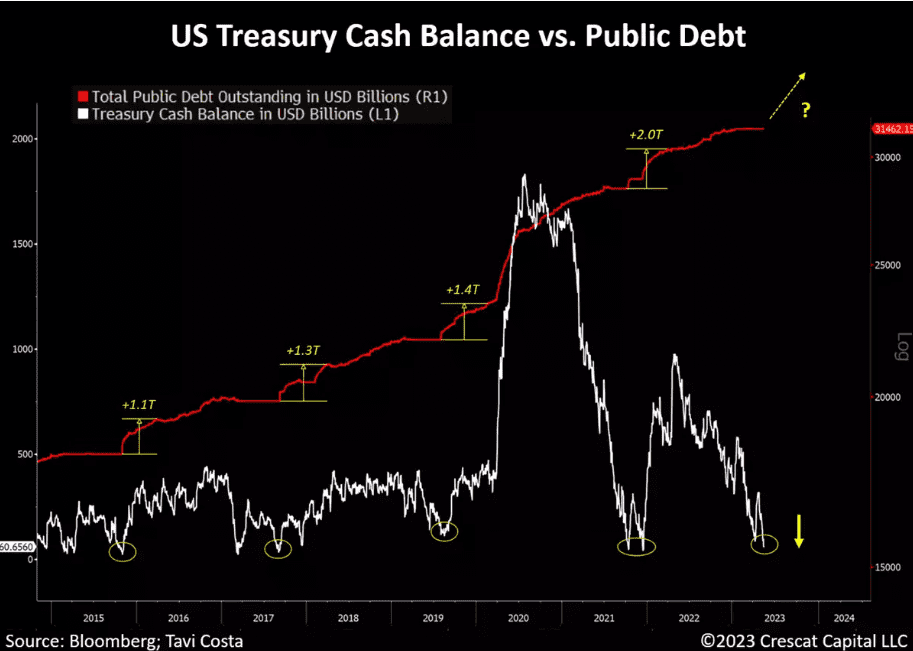

比较要思考的是政府消费。因为债务上限通过之后,美国肯定会增加国债的发行和财政的支出。

当然国债发行的节奏可能会被好好把握,以免造成太大的金融动荡,但你说美国突破了债务上限不发债我也是不相信的,当然,可能要等到下次大选结束后,我们才能知道以后美国的债务用途。

那不管从什么角度来说,我觉得企业投资和政府消费,在2024年或者联储降息前都不会好。

出口占比不大而且一直以来都是一个负数贡献,所以总结一下我觉得去看美国萧条没什么大的逻辑问题。

六

那么这里自然有一个疑问,一月份的时候上面哪些地方看错了呢?

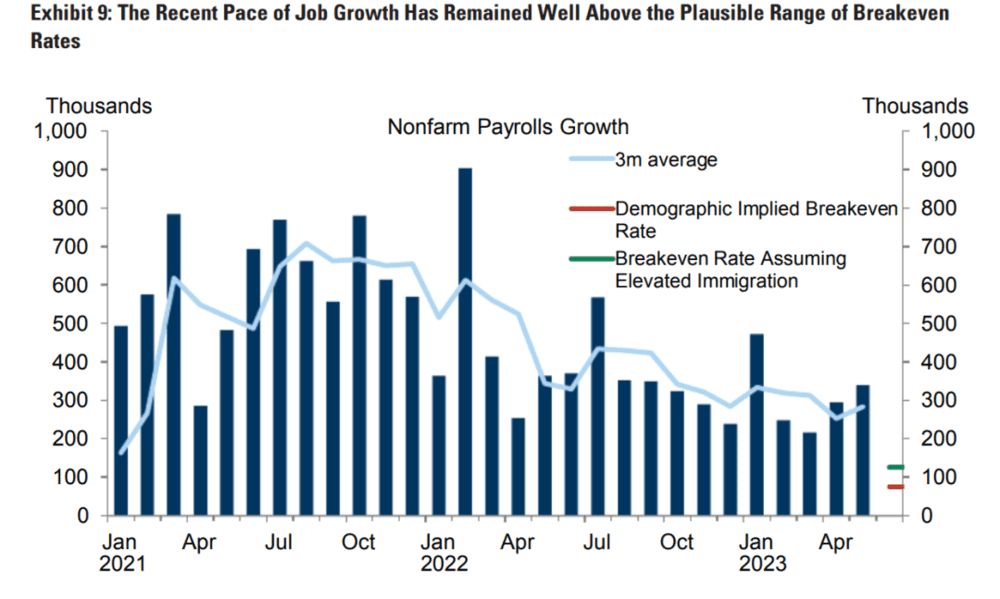

我觉得最大的错误是对于就业的看法错误,从一月份到现在,每一个美国的就业数据都是超预期的。

这个问题要承认错误,但我觉得未来它还是会走低的。

第一,趋势如此。

第二,是2021~2022年美国低利率时期的企业融资,让企业扩招很多,目前这个因素已经消除,我觉得往后面去看这个数字已经连续13次还是14次超预期好,总有一天会不达预期的。

另一个错误是对于工商业贷款走低的时间太乐观,当时觉得利率只要超过实际利率,企业可能就不会贷款,事后去看这个事情要等到3月中旬美国银行出问题之后才发酵,比想象中慢。

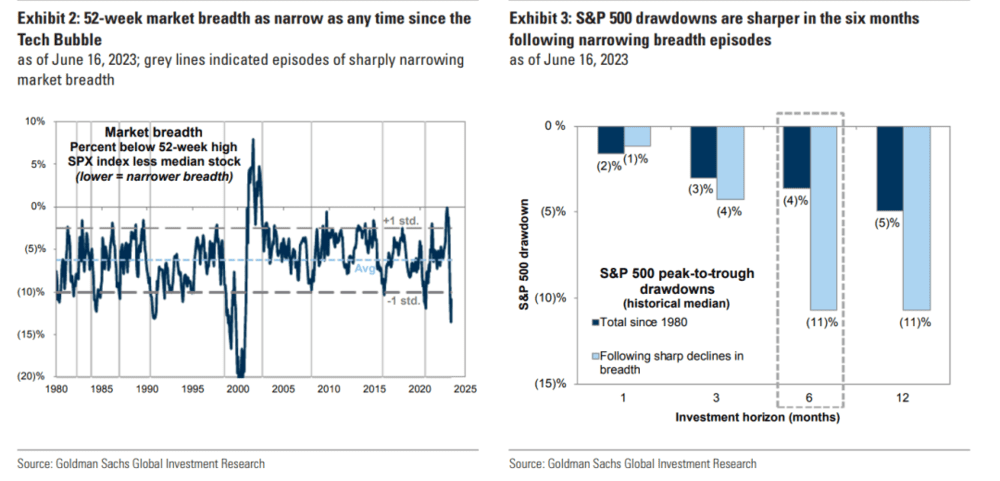

把这些问题想通之后,我觉得站在六月份,我还是相信美国在走向一个萧条,同时美国的股票交易宽度极窄,只有AI在涨,我觉得风险并不远,可能就是六个月甚至三个月内,这点也给了我一些信心。

所以回到开头那个问题,这一次属于看错了我愿意double down的时候。

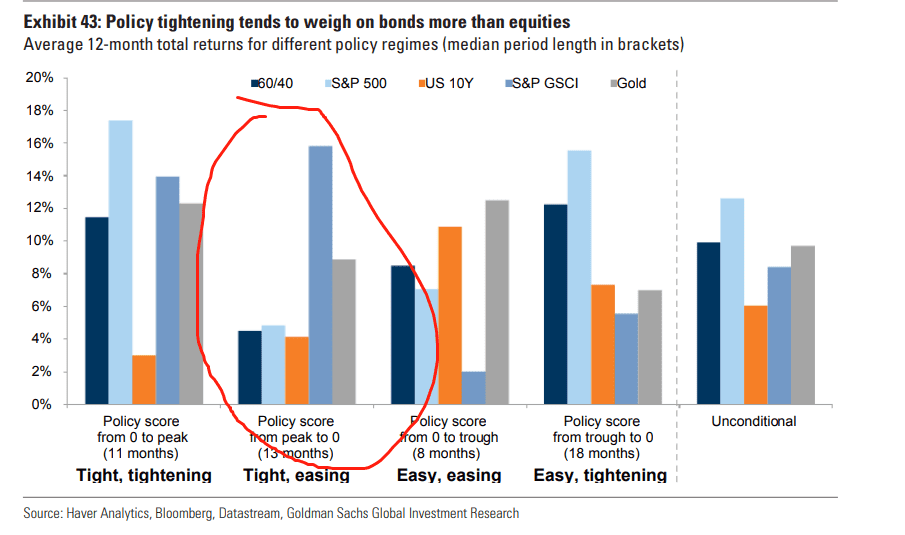

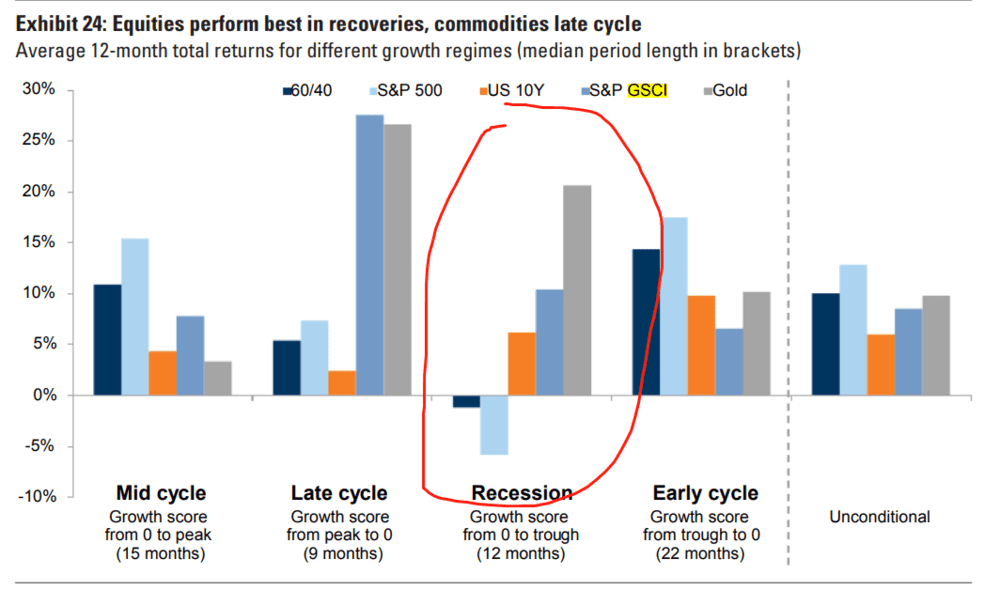

这是经济的看法,而在资产配置的看法,我觉得应该是下面三个圈圈的交集。

货币政策很紧,但边际会宽松

萧条

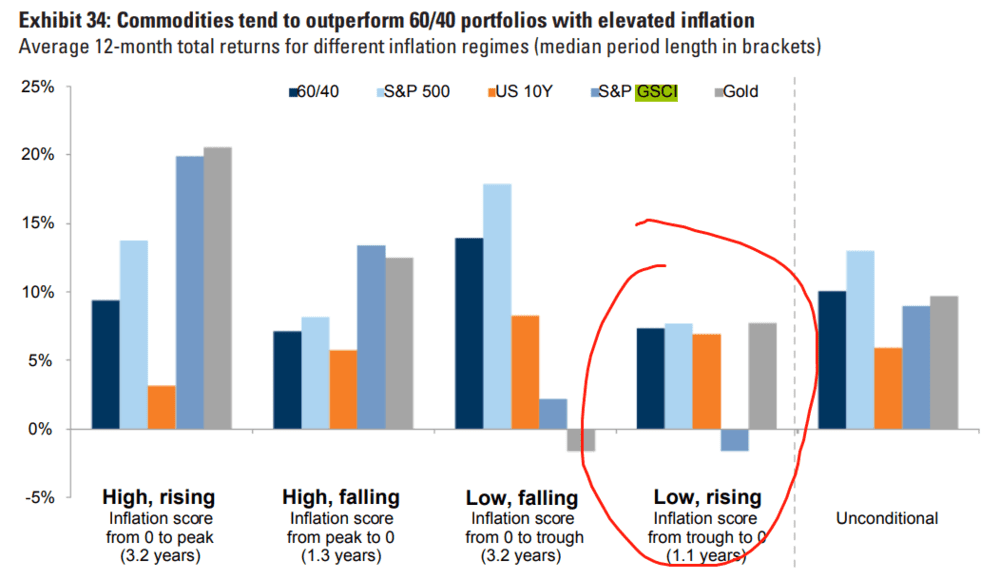

真正难的是对于通胀的看法,我觉得我是看不清通胀的,但我比较愿意用下面两个逻辑去做Low+Rising Inflation的组合:

目前的远期通胀预期已经不高;

目前市场交易了很久通胀走低,商品的配置仓位不重。

当然上面这些观点和结论都是可调的,大家选一个自己喜欢的就好。希望这次double down就搞定事情了,我可不想到了年底又要反思。以前都说金融不是什么rocket science,如果年底还要反思,那我真的去学造火箭去了。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望