本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

很多朋友都问过我,能不能定期更新一下关于金和铜的观点,然后分享一些金和铜的公司标的。我一直没有做并不是因为我懒,而是因为难。所以有些话我想在前面说清楚。

理智一点,对于中国市场的投资者来说,金和铜并不是一个很好的投资标的,原因主要有两点:

1. 没有定价权,没有信息优势。

铜稍微好一点点但也不多,黄金的定价权基本上和中国市场无关,不知道大家是否还记得前几周有一天美国出CPI数据的时候正好赶上过节,然后那个晚上全世界主要市场就沪金和沪铜还在交易,但市场基本没有波动。等到下周一之后再重新开始波动。

再往前一点,在2020年3月的风暴中,黄金价格见底是大家看到纽约联储开始买TIPS债。无论哪个时候,世界多么风云变幻,黄金和白银的价格都只看纽约。

这意味着,在中国做金和铜的投资,你天生就是有劣势的,时差是一方面,信息慢是更重要的一方面,可能美国投资者现在交易美债已经开始有人说说影子银行的风险,而国内的投资者还在看债务上限通过后财政部补现金的故事。经济数据的发布是同时的,但叙事逻辑的扩散一定有一个核心圈,而这个核心圈显然在纽约或者纽约+伦敦。对金和铜来说都是如此。

2. 缺乏足够的工具。

在期货上,Comex期货比沪金沪铜交易时间更长,在股票上,在美国、加拿大、澳洲和英国上市的矿业公司比在中国的多很多,尤其是初级矿业公司。这是制度+投资者结构决定的,对于亏损企业上市的友好度,和矿业投资者的专业度来说,欧美现在还是比中国好。

可以看到下面每一行小字都是一个矿业公司,数量是非常惊人的。而且对于大一点的公司来说,期权的品种和交易也更简单。

以黄金为例子,在欧美市场,你可以买到全成本在1000~1200,在西非开矿的金矿公司,也可以买到1200~1600,在美国和南美开矿的公司,也可以买到1600以上,因为一些奇奇怪怪原因就是控制不了成本的公司。

矿山寿命从5~10年,到10~20年,到更长的都有,商业模式,从初期的Royalty Streaming介入的,到中期的Producer,到负责帮忙闭坑的公司,到闭坑后过了十几年再去开采矿渣的公司都有。

如果选股和择时这两点都没有优势,那为什么你能赚到比别人更多的钱呢....所以很坦率地说,在中国做金和铜的投资,就是有难度的,你可能要付出别人100%的努力,最后只能拿到别人50%的结果。

事已至此,我可以再举出无数个例子,但没有意义。

真正有意义的问题在于:这合理么?

中国的铜冶炼产能占据了世界的50%,中国消耗了世界上可能一半的铜,中国的新能源增量依然在持续提供铜的需求增量。为什么很多时候只要欧美PMI在涨,不管中国PMI涨跌与否,铜价都是跟着美国的情绪走?

对于黄金来说更是如此,为什么一个存在了5000的资产,要被一个发明了20年的美国债券定价?

我不觉得这是合理的,其实我也不知道怎么改变这种情况,打过什么地方去,然后夺取定价权这几个字的威力我深深敬畏。

但之所以我自己还对于金和铜有这么多兴趣,愿意费劲去做一件这么没有效率的工作,有几个原因:

1. 双子座,我就喜欢自找苦吃

2. “只要打,打就能赢”

3. “遥遥万里,总不想放弃,世界万变,也不失这志气”

关于最后这句话,我想再多说一句,这个世界,无论你想做任何事情,都会有人阻止你。有些是好心,有些则不然,方法各种各样。但这么多年以来,有一句话从小到大一直激励着我。

“人都是要死的,作为一个难逃一死的人,你还有什么可怕的?”

言归正传,首先是黄金。

我觉得对于黄金来说,我觉得很重要的一点在于,你要理解两点:

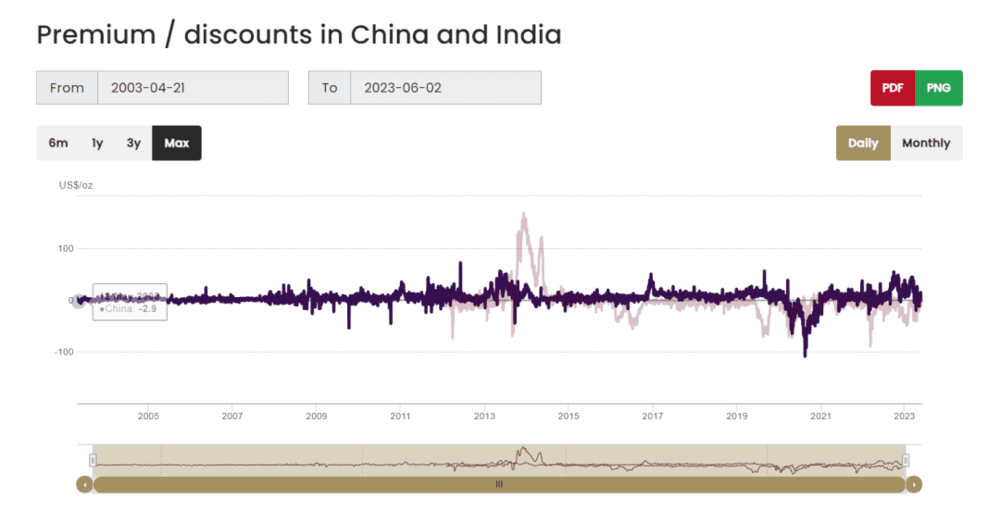

黄金的交易者是非常广泛的,从非洲的央行,到印度的大妈,到美国的机构投资者都是黄金交易者;

这些交易者的交易逻辑和定价方法其实各有不同,谁是边际交易者,谁的定价方法就在那一段时间占主流。

过去20年,美国的机构投资者是主流的边际交易者,所以用实际利率看黄金的框架很流行,最近一年,边际买家可能变成了央行,你就想想,人民银行买黄金的逻辑,可能是因为他们觉得美国实际利率可能走低么?然后这个定价框架就失效了。

所以我始终觉得,我们需要拆开看看不同投资者各自对于黄金的看法,而不是简单拿一个实际利率的框架去套用。

央行、保险银行,以及所有配置型投资者:习惯性交易、防风险、负相关性

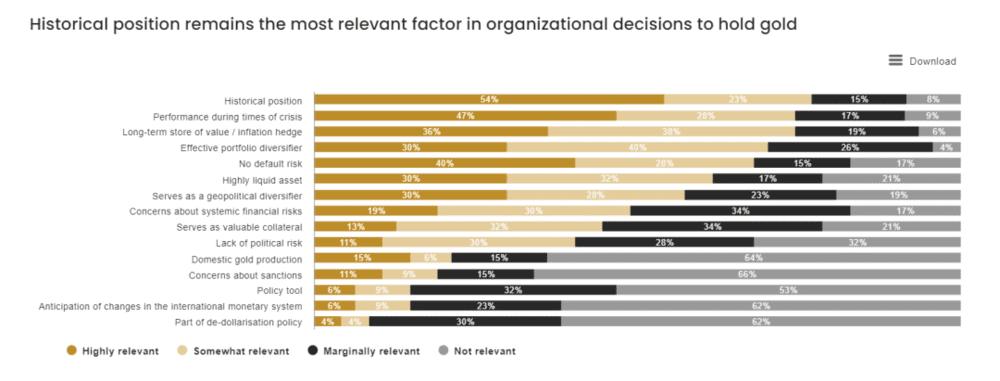

有个调研非常有趣:

为什么机构要持有黄金?这么一种没有股息率,还要你付出很多成本的东西。

答案排在第一名的是:Historical Position。也就是过去的持仓,这个侧面也算解释了黄金为什么趋势性很强,如果大部分人都是因为历史持仓而选择持有黄金,那么自然历史持仓越多,那么未来持仓就会越多。

但这个不能解释任何拐点,比方说为什么在特定时候,机构投资者或者央行会增持黄金。

我觉得第二点,第三点,第四点是非常关键的,分别是:

Performance during times of Crisis(危机时候的表现)

Inflation Hedge(对冲通胀)

Effective Portfolio Diversifier(对冲组合表现)

第一点意思是,黄金要在危机,或者说波动率升高的时候表现不错。这点之前解释过了,所有不生息的资产理论上都有避险属性,因为平时时候这些资产会被抵押出去,或者借出去用来买高息的资产,当市场波动放大的时候,高息资产波动导致平仓,对高息资产是多头的平仓,而对于借贷方,平仓的就是低息资产的空头。

所以很简单,如果没空头,黄金其实在波动率升高的时候也没什么表现,这点非常关键,在2016年8~12月,以及2020年3月都是如此。当然2020年3月那次更明显,因为波动上升更高。而黄金表现更差。

目前的情况贵金属的避险属性是存在的,但过去几个月的持仓上涨显然也消解了很多。

第二点也是很多机构持有黄金的逻辑之一。其实也很简单,如果你看多通胀,你在美国可以买TIPS这种与通胀读数挂钩的资产。如果你不在美国,或者你看好中国通胀呢?无论是货币转化的难度,还是工具的完备程度,你都没法很简单买到这种东西。

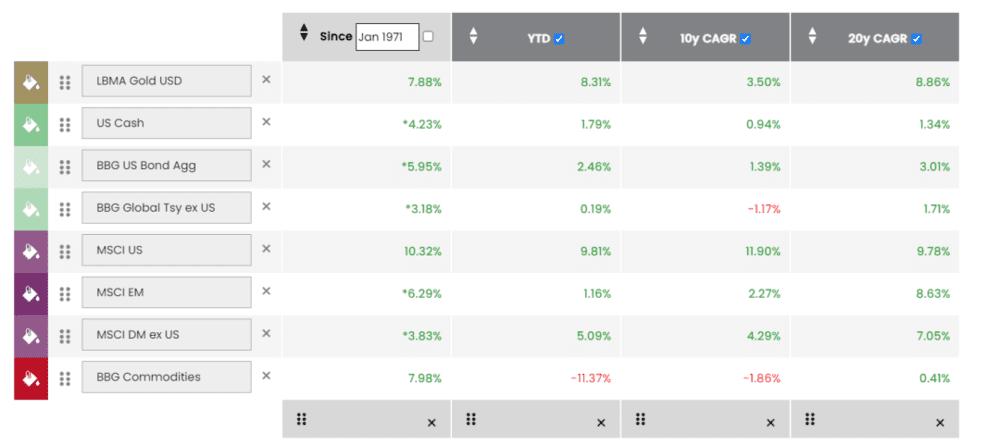

那你怎么办,黄金在历史上还是一个不错的资产,算长期的话回报率和其他资产比起来不丢人,这也是为什么黄金在成交量和市场容量不大的时候,还算一个大类资产的核心原因。

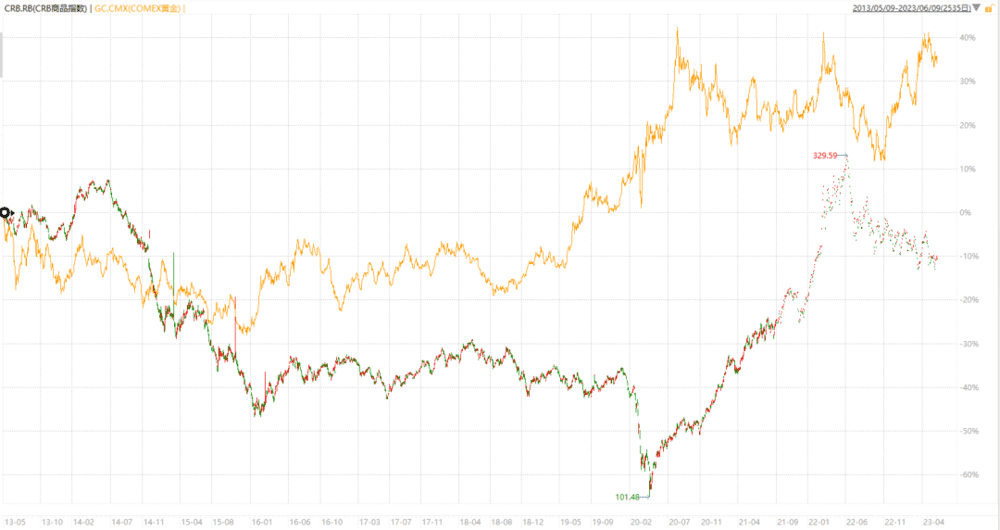

黄金价格和CRB商品指数还是存在比较不错的相关性的,但这个相关性并不是稳定的。

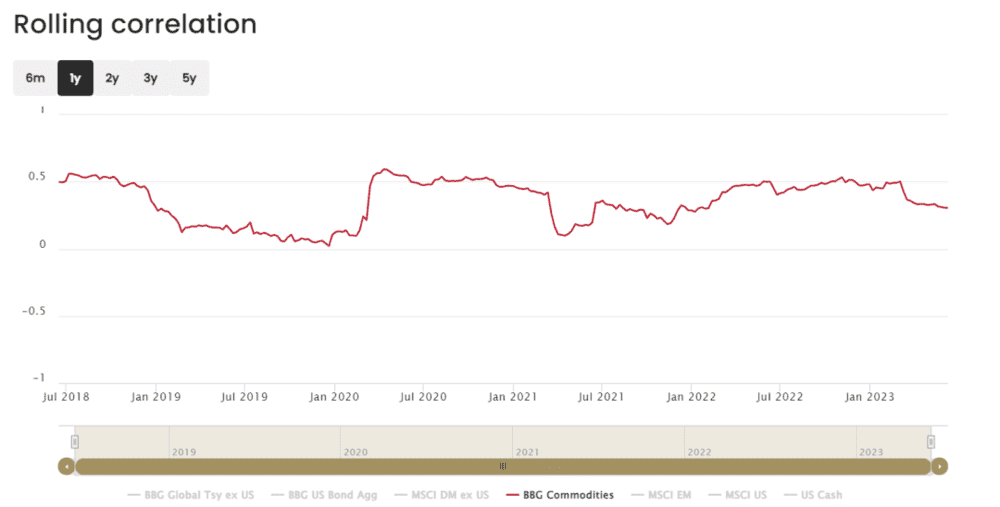

上图是黄金和商品的滚动相关性,从历史上看,这个数据越高,对于机构配置的吸引力就越高。

第三点也很重要,事实上,如果说前面几个原因更多是长期。第三点其实是个短期因素,在我和很多朋友聊的时候,黄金和其他资产的低相关性是一个很重要的因素。

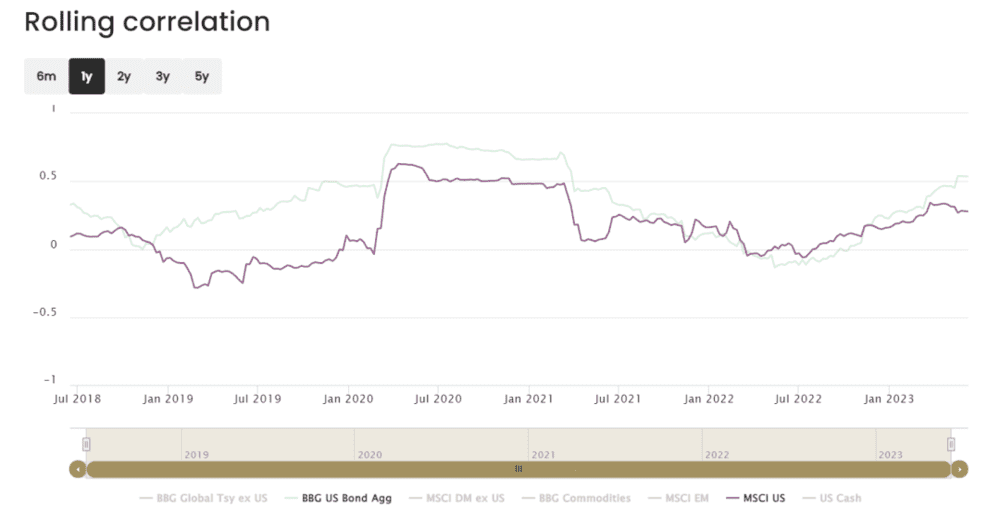

当然,和上面一样,这个相关性也不是一条直线。

可以看到,在2018年12月~2019年10月,黄金和美股的相关性一直在0以下,在2022年4月~7月也是如此,这种时候,其实对于黄金的配置型投资者来说,是个很好的时间,因为这种滚动的相关性如果没有突发性的事件,一般不会突变。

之所以加黑这几个字,是因为最近这段时间,实在很难说没有突发性事件,一个很好的例子就是去年铜和上证50还是负相关,经过去年11~12月的开放之后,相关性一下子就变成很大的正数。

综上所述:我自己觉得对于央行,或者大机构,现在配置黄金的三个逻辑中,只能说是喜忧参半:

央行购金行为一般来说是有惯性的,目前来看,愿意继续持有黄金的人还是很多;

净空头在减少,但不极端,黄金抗风险的能力在被削弱,但目前还是存在;

黄金和股债的相关性没有足够低,这个逻辑配置黄金的立足点是不坚实的。

机构投资者:Narrative、Flow和实际利率

如果上面的投资者是配置型,更多像是股票里面的Long Only Fund,那么在黄金市场上,Hedge Fund投资者也就是交易性选手是更多,这部分投资者主要有三个层面去观察。

Narrative:目前的基本假设还是联储加息到一定程度会降息,然后通胀会降低,但比较有黏性,所以整体来看,实际利率中利率的部分会降低,通胀预期的部分不太会降低,所以实际利率是走低的。

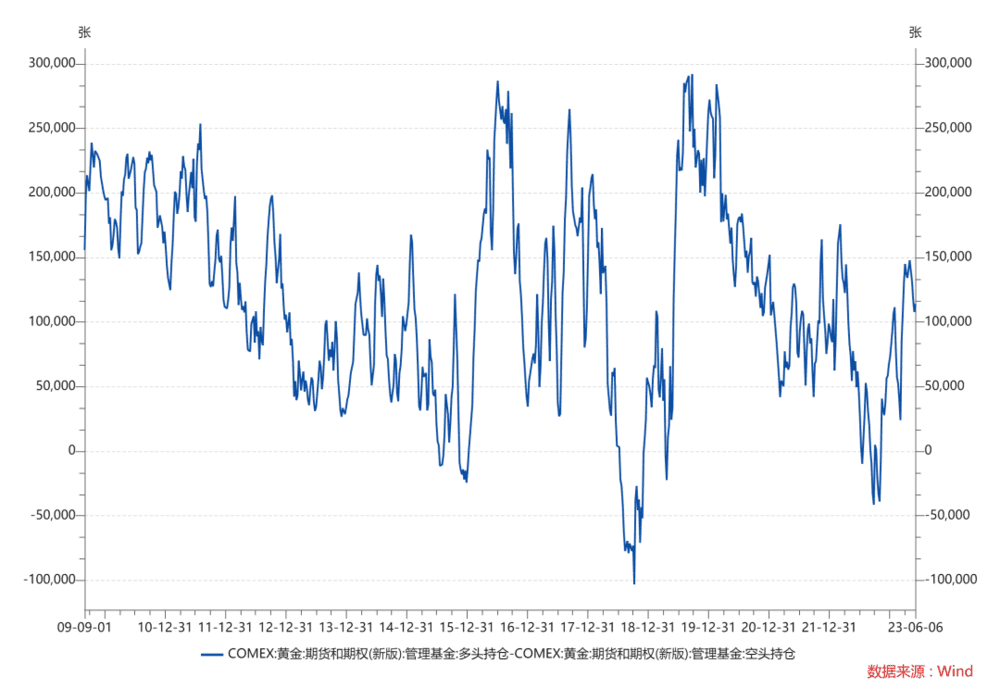

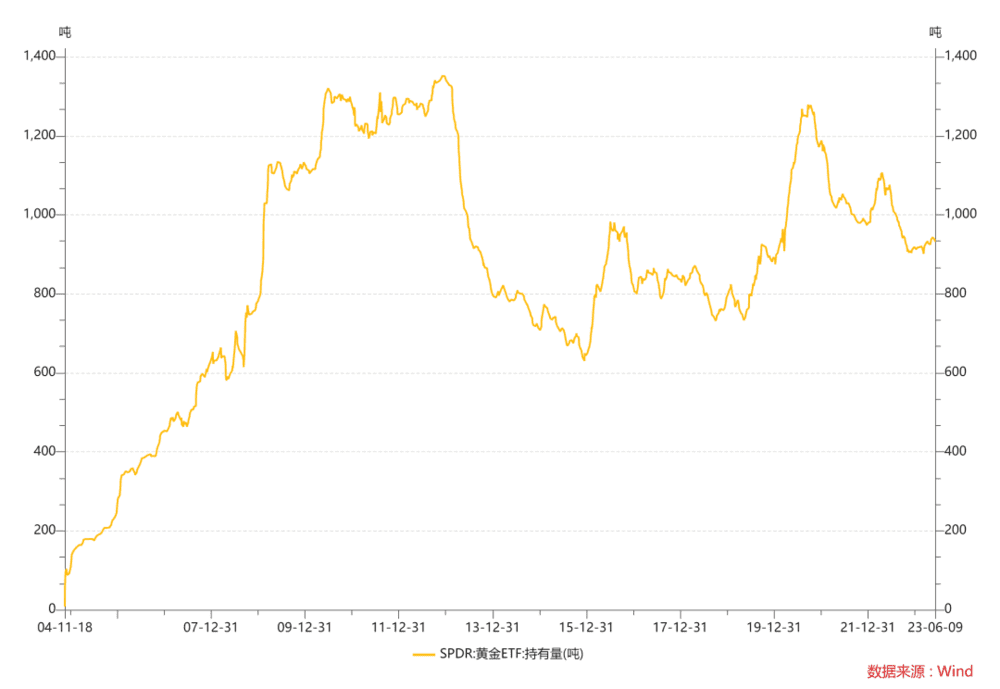

Flow方面:无论是之前看到的管理基金情况,还是SPDR的持仓,都有筑底的迹象。这点和Narrative的情况也是对得上的,一般持仓还是跟着叙事逻辑走的。

实际利率这个问题我是这样看的:

不可否认,这个东西在过去15年,和黄金价格相关性有-0.75、-0.7,非常显著;

但就像上面说的,这个世界上有很多人是不因为实际利率去买黄金的,他是配置型资金。看中的是负相关性,看中的是危机时刻的表现。

所以我觉得用实际利率去看个趋势是有价值的,但一定要用实际利率去拍个点位我觉得是没有意义的。本来就是一个日度数据频率相关性只有0.75的东西,你真指望用这个东西去指导周度交易甚至日内交易是滑稽的。

所以我自己觉得未来机构投资者如果看到美国长端利率走低,长期通胀预期维持或者走高这种组合,还是会继续买黄金的。

零售:印度的婚礼效应

黄金的季节性是一个非常有趣的事情,一般来说,我觉得零售投资者对于金价的影响主要也就体现在这个方面了。

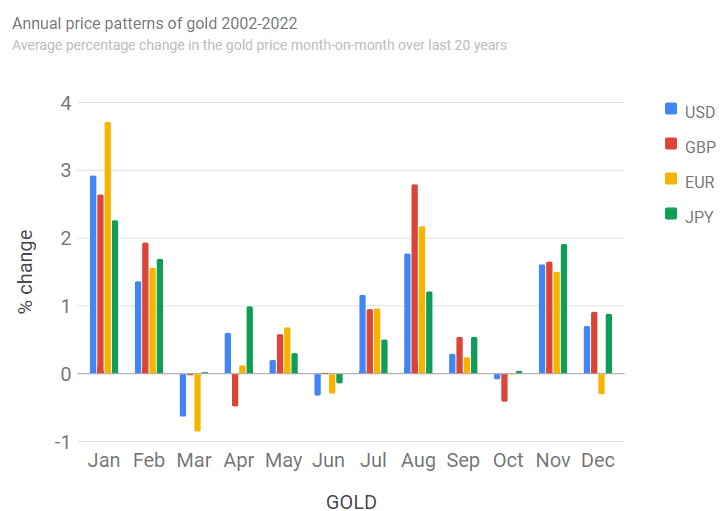

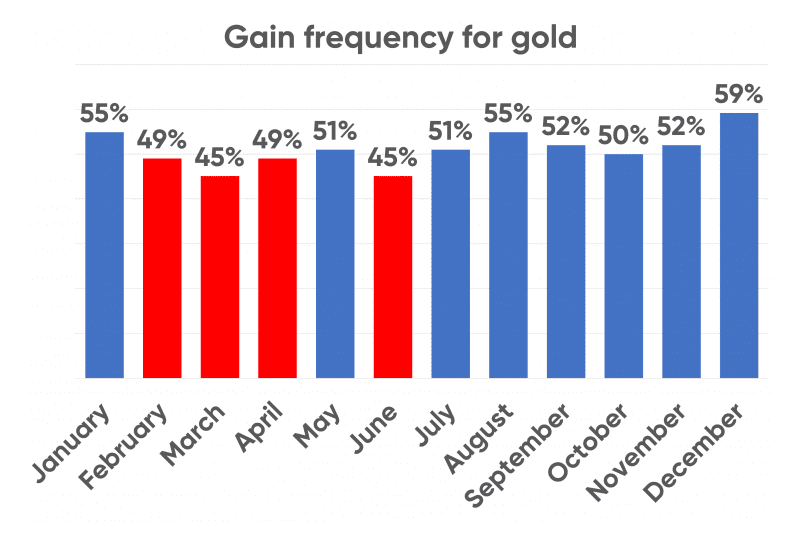

2002~2022年的季节性

1972~2022年的季节性

1972~2022年的季节性

不难发现,黄金最爽的时候一年之中就是两个时间段:

11月到2月

7月到9月

其中第一点主要就是婚庆需求,中国和印度的零售黄金有时候可以拉出一个惊人的价差,就是婚庆用的黄金,而且我隐约感觉,随着钻石的价格问题逐渐浮现,以后婚庆用的黄金会越来越多。

7月~9月的季节性我感觉更多和金融市场表现有关,sell in the may还是有一点统计学意义的。

综上所述,如果我们从配置型投资者,投机型投资者和零售型投资者来看,对于这三类人的看法大致如下:

配置型投资者:配置的逻辑在减弱,除非真的有什么去美元化…….但目前看不出来;

投机型投资者:买了一些但不多,后面要看利率的拐点和通胀是不是有持续性;

零售型投资者:就用季节性去思考就好。

在这三方面之上,我们再去计算具体的价格范式,无论是之前介绍过的最大回撤,还是其他自己用得顺手的。

所以这也是我对于贵金属不悲观的原因,我觉得这依然是一个配置型投资者先买,然后投机型投资者等机会的范式。我们还在这个故事的早期,当然你要说有没有风险,当然有,比方说下面两个就是黄金的主要风险:

利率继续大幅走高;

通胀大幅走低。

任何投资都要承担风险,我觉得在这个逆全球化,油价可能已经迫近一些产油商的维持成本线,联储已经加息到了5%~5.25%的时候,这两个风险是可控的。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望