本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《美国CPI怎么看 - 通胀因为基数效应回落速度不慢,失业率因为结构性原因依然很低》,头图来自:视觉中国

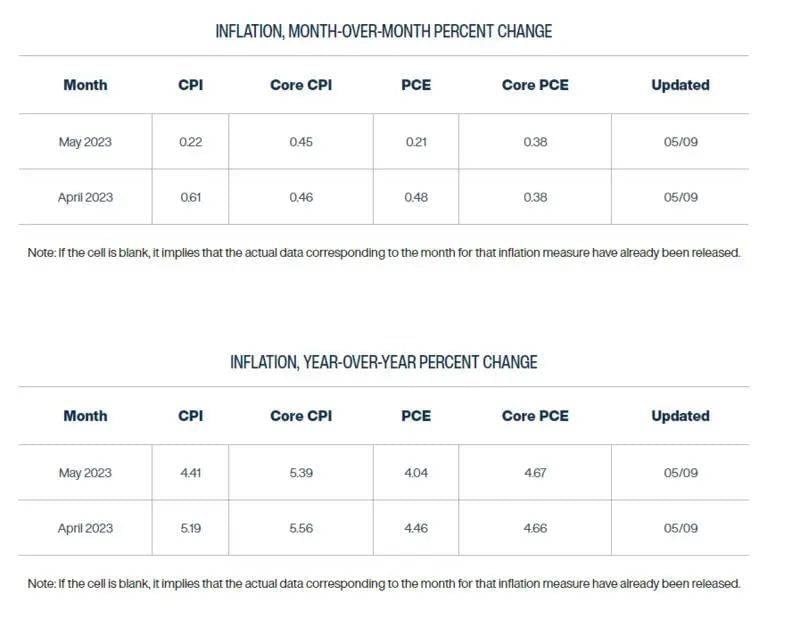

在5月10日的CPI数据之后,美国五月份的利率政策全貌就展现了出来:

FOMC上鸽派表述+看数据做决定;

失业率很低,劳动力市场依然很坚挺;

CPI下降速度不错,除去住房的通胀回落很不错,未来几个月住房分项可能继续回落。

我的看法是,这一轮加息就已经结束了,六月份没有可能继续加息。往后面就是萧条交易和软着陆交易二选一。但到底怎么选还真不好说。

因为软着陆就是被控制的萧条,萧条就是没有发酵好的软着陆,他们刚开始可能是差不多的。这就像你在2006年其实也想不到2008年会那么惨,你在1990年也不一定就知道1991~1992年情况没那么糟糕。

我觉得拉长时间周期,我100%相信联储会降息(5%的利率不可能持续),但短期可能有一个非常奇葩的组合(通胀回落,失业率走高但幅度可控,联储没必要降息靠基数拉低通胀,变成一个不需要降息的浅萧条情景)。这个情景我觉得是不可持续的,但它的确又是有可能在一段时间内发生的。

如果要说秋天和冬天CPI到底怎么样,这个还真不好说,但我觉得看近一点,这个夏天,未来1~2个月,CPI的回落趋势是比较确定的,而我隐约觉得很多人可能都没感受到这个的回落速度。

就问自己一个很简单的问题,如果六月份你看到的CPI读数是三点几,你真的做好了这个准备么?十年期的通胀预期是2.5~3.0%中间,然后六月份如果说CPI是3.2%~3.3%,市场会如何反应呢?

我自己的经验是,在通胀数据上,趋势性很容易被低估,通胀上涨的时候一堆人会说通胀不会涨太高,通缩是过去10年大趋势,通胀下跌的时候也会有一堆人说通胀有黏性,通胀是未来10年大趋势。

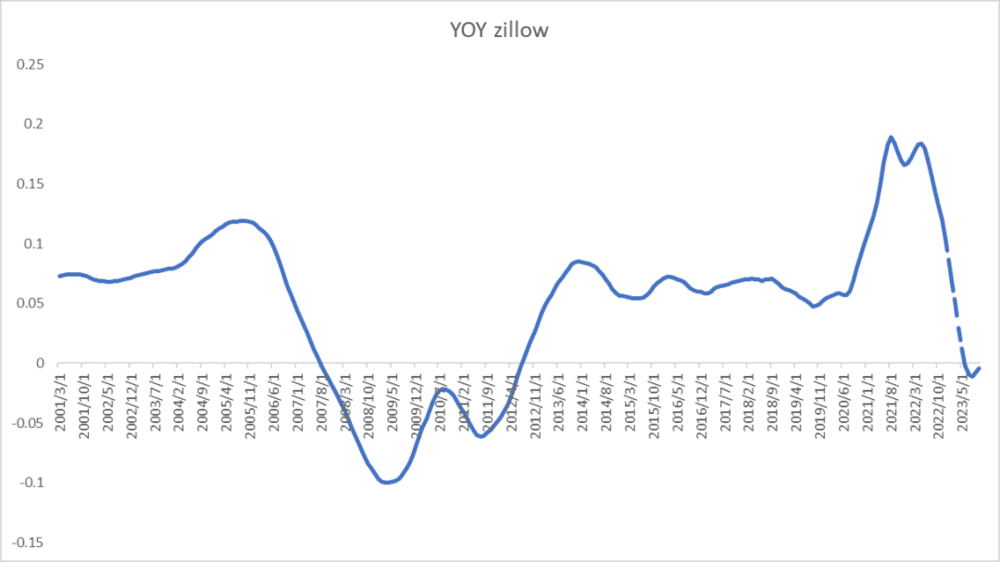

但实际情况是,从今天开始往未来2~3个月看,通胀走低的可能性是很大的。最主要的驱动力就是租金的基数效应。

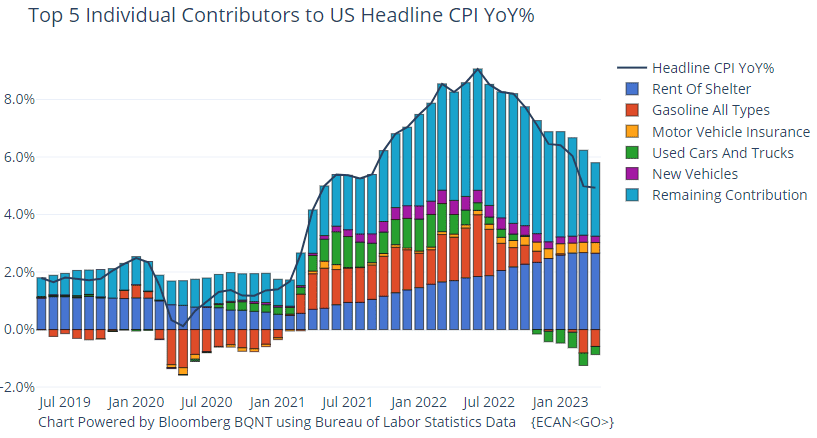

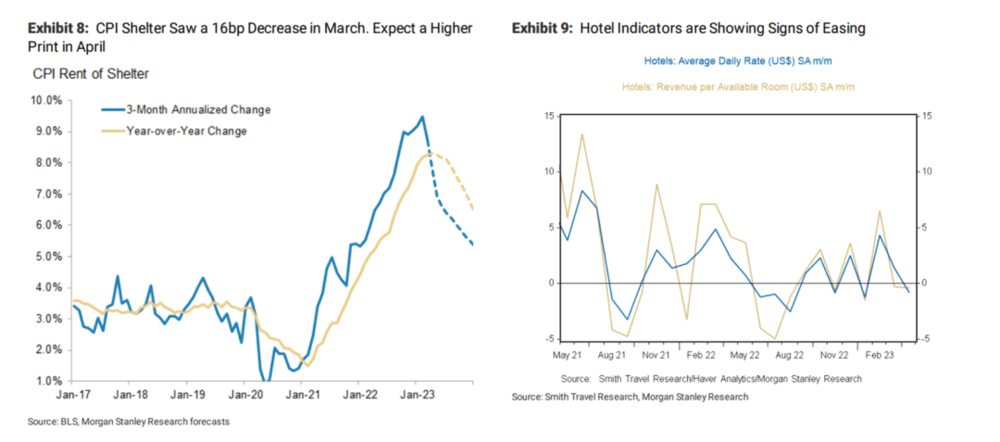

本月Shelter分项依然贡献了8.1%的增速,差不多30~40的权重,那么如下图所示,Rent for Shelter大概贡献了4.9%增速里面的一半。

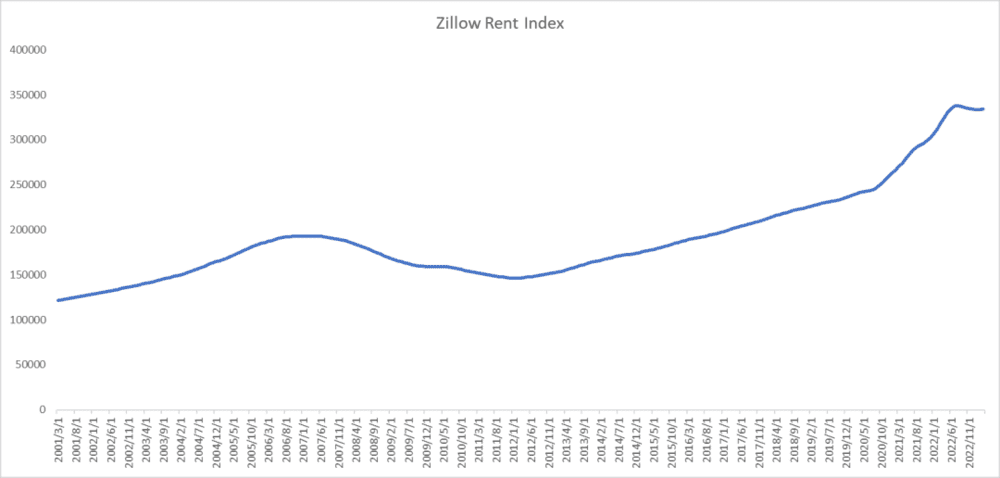

往未来去看,租金在5.0%的利率环境下大概率也就是和过去几个月持平,不可能说利率更高,裁员已经发生后,租金还继续涨了,能走平就已经算是烧高香了。

而基数效应会把Shelter分项快速拉低。

所以这样看起来,下半年会不会二次通胀不好说,但未来1~2个月,通胀继续走低的概率是很大的。

实际上看五月份的Inflation Nowcasting,CPI的读数就已经是4开头的了。月环比也在下降。

酒店的价格,飞机的价格也在回落。

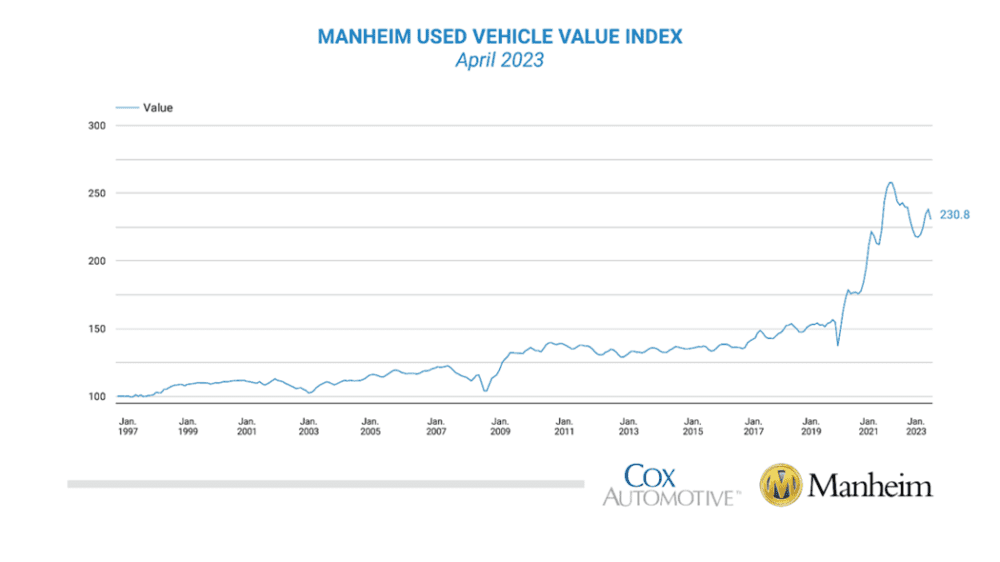

二手车亦然。

综上所述,很有可能到下次FOMC的时候,我们看到的就是一个走低的通胀,和不知道怎么走的失业率。

如果通胀走低,失业率走高,可能大家会更多做萧条的假设;

如果通胀走低,失业率不走高,那么大家可能会更多做软着陆的假设。

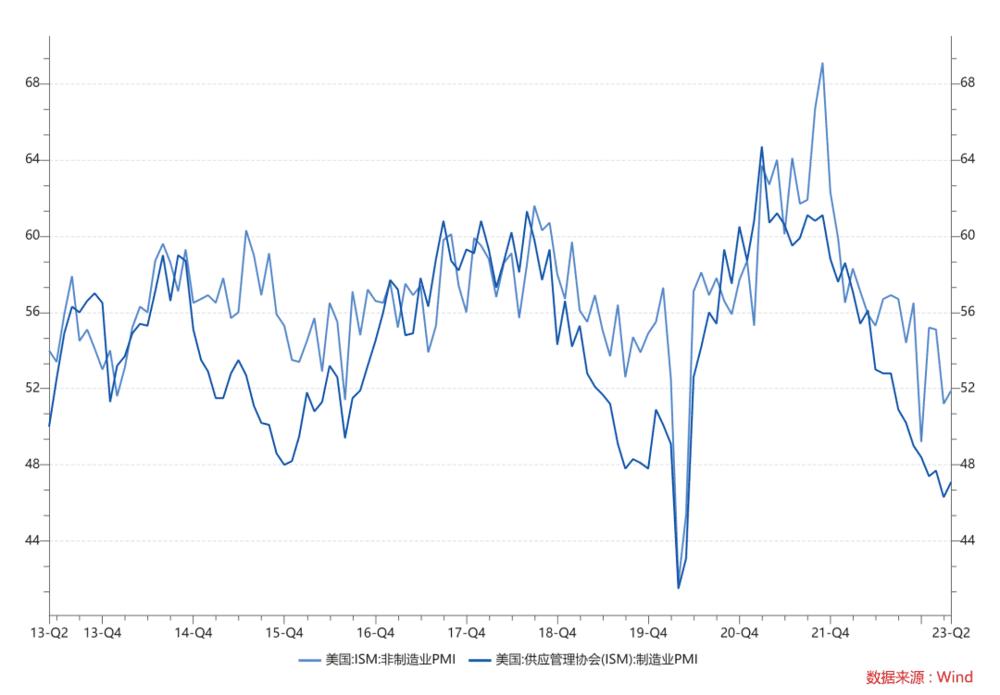

之前有解释过,为什么我觉得失业率会走高。这里也就不再赘述,换个思路去简单说:美国通胀最顽固的是租金、是服务业,这部分的需求不是说你加息就可以马上降低的。加息可以很快影响到制造业的Capex计划,可以影响到金融和科技企业的利润和融资需求。但对于旅游、餐饮、医疗和租房的影响是要慢一点的。

用一个成语形容就是隔山打牛,美国的加息是希望用一个比较长的传导链条,去打击他们经济的链条的后端。等到什么餐饮旅游租金都被打击了,前面的制造业、金融和科技早就被打击完了。

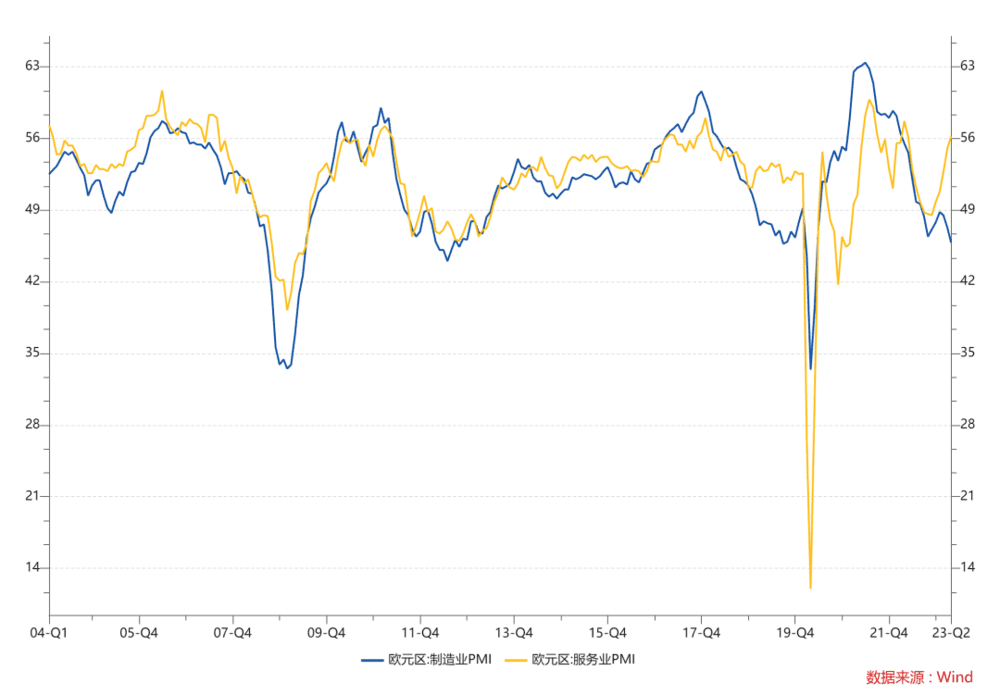

这点在欧洲也是一样的。

当你希望通过加息去遏制服务业的通胀的时候,你不可避免要先打击到制造业。2022年8~11月的美国也是如此。

所以可以确实地说,欧洲的步子在美国后面一点点。

考虑到这一点,那么对于美国经济和货币政策的情况就有了更深地理解:

美国在之前,尝试用加息的方法,遏制服务业的通胀,不可避免地先打击到了制造业,金融和科技。

在当下,服务业的通胀有可能得到遏制的时候,联储确实没有必要继续加息,因为这种隔山打牛的加息方法确实副作用很大。

后面通胀的走势取决于服务业和商品通胀,服务业目测是被控制住了,住房的下滑可以把CPI读数拉下来,但商品通胀到底如何走就很关键。目前看中国的需求增速一般,很有可能商品通胀的回升也不会太激烈。

那么联储其实就有很强的话语权了,他们如果想刺激,就可以以二次通胀的风险作为代价,避免萧条,如果他们不做事情,通胀也会继续走低。

只从昨天晚上到现在的市场情况来看,我感觉市场交易的思路是:通胀走低,且联储坐享其成不急降息,出风险之后再做事情。

这很合理,如果是我,我也这么做,看着通胀因为基数效应走低,然后市场开始理解联储加息暂停的逻辑,然后失业率不走高就不降息。这样的风险在于通胀可能会下得太快,后面可能会有通缩的风险,但联储根本不怕这个风险,因为通胀高于他们2%的目标,他们不会承受任何骂名。

那么未来的通胀和失业率分别有三种情况,三种情况的各自组合都有可能。

通胀:CPI回落到2.8%~3.0%以下;回落到2.8%~3.0%就跌不动,回落,但高于2.8%~3.0%。

失业率,走高,但低于4.4%,走高,并且超过4.4%。

如果通胀回落很快,且失业率走高到4.4%以上,联储才可能降息,这种情况应该是要伴随金融风险的。

昨天晚上的数据可能也给了市场一个思路就是,未来几个月,就是通胀走低,而且市场会觉得可以走到很低,失业率不走高或者小幅走高,并且市场觉得不会走到很高。联储按兵不动。

换句话说,一个不需要联储降息的浅萧条,通胀回落到3.0%左右,失业率上升到4.0%以下,利率维持在5.0%然后再看下一步怎么走。

我不觉得这个情况可以一直持续,因为经济复苏就是复苏到过热,萧条就是萧条到政府救助,很少有说复苏到刚刚好就停下来,萧条到刚刚好就跌不动。但如果你要我说未来三个月有没有可能是上面这个情况,还真有可能。

要我说这个后面肯定是萧条风险越来越大,但就像前面说的,你要萧条,通胀从目前的4.9%要跌到2.0%以下,中间要经过3.0%这个阶段,失业率要从3.4%上升到4.4%以上,中间要经历4.0%这个阶段。那么这个阶段既然存在,就会有人去交易,而且它是联储希望完成的目标。所以给它一些信心也是有道理的。

落实到一些交易上:黄金很有可能是一个非常颠簸的上行道路,萧条前会有一个软着陆的可能性,这是比较恶心的,我自己还是建议说这种时候用股票比用期货好。

铜我依然很担心以下几点:

一季度供给侧扰动很大,二季度应该不会那么大;

一些或真或假的Narrative,托克的铜,KFM的矿;

中国1~4月是基建+竣工支撑经济,万一后面变成基建边际增速放缓,消费顶上来一部分或者顶不上来。那对于铜的需求就是一个打压。

所以综合来看,长期我们可能要看萧条和联储降息(我不觉得联储可以一辈子维持5%的利息),但短期会不会有一个“不需要联储降息的浅萧条”阶段就很难说。从策略的角度,可能多金空铜是个好选择,但即便是这个选择都会非常颠簸。

综上所述,我们今天的CPI是4.9%,失业率是3.4%,这两个都是不可持续的。

我们也都明白,如果CPI跌到2.0%以下,失业率涨到4.4%以上,我们可以做萧条交易,联储降息(或者出风险也可以)。

我们也明白,如果CPI跌不到3%以下,失业率上升在3.4~4.0%之间,我们可以做软着陆交易甚至二次通胀交易,下半年再看联储怎么做。

但我觉得昨天的数据和市场让我多想了一下,如果通胀读数一直回落,失业率走高但又不那么高,联储是可以按兵不动一段时间,等通胀走低。制造业、金融和科技继续承压,然后等到通胀回到2%左右之前,联储都按照一个“不需要降息的浅萧条”来处理(当然如果出风险可以做救世主),等到通胀回到2%左右,或者失业率到了4.4%以上。联储再出来拯救市场。

这种时候到底什么资产最好还真不好说,我自己的想法是也许多金空铜可以有用,但黄金的涨幅会被不需要降息压制,铜的跌幅会被浅萧条压制。过程中也会很颠簸。

看法很有可能有所改变,但我昨晚就是这样想的,我觉得宏观Narrative有一个永恒的矛盾:

如果不够简单,别人就听不懂,听不懂就没法广泛传播,没法广泛传播就没法带来足够的资金流量;

如果太简单,就容易在短期的一些时候出错,因为世界毕竟还是复杂的,你为了传播而简化,就容易在短期内出点问题。

对我自己来说,我觉得通胀数据可能未来1~2个月可能就是这样了,下面的看点有两个。

CPI跌到3.0%跌不下去怎么办,但反正现在还有4.9%也不着急;

会不会下半年再起来,那反正是下半年的事情。

所有的关键都在于:

会不会有风险;

会不会有萧条,萧条的程度多少;

联储要看到什么程度的风险,才会考虑降息;

如果通胀因为基数走低但不太低,失业率因为结构性原因走高但不走太高,联储一直维持这个利率水平,不看到风险发生不降息。市场会怎么做呢?

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望