本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:郑洁、吴妮,编辑:又一,头图来自:pexels

随着2023年劳动节前最后一个工作日的到来,医药上市公司们主动地、被动的都交完自己的成绩单之后,过去一年这个行业里大家想隐藏的、想炫耀的东西,如今都脱去精心的包装,露骨地呈现在大家眼前。

据药明康德2023年一季报报告期内,实现营收89.64亿元,上年同期为84.74亿元,同比增长5.77%;扣非归母净利润为18.69亿元,同比增长9.02%。

这家曾经代表着整个中国创新药外包巨头,如今在红利退去、热度散场之后,回归一个个位数增速的状态,似乎预示着CXO在中国一个狂奔向前的时代正式结束。

不过,狂奔总归是泡沫的结果,结束从来都是理性的回归。当创新药重新成为少数玩家的游戏,当CRO不再是泡沫的制造者本身之后,这个行业才算得上是走向了成熟。

一、过去一年的CXO:扩张、衰退与出海

回过头来看,很多行业分析者将CXO行业由全盛转衰的节点放在2021年年底。

但在当时,凯莱英和博腾刚接了辉瑞P药近百亿大单,不久,药明康德等一众CXO们的年报业绩又创新高,很难看出衰退的迹象。那时候CXO们的热点新闻更多集中在圈地、扩产能、和一体化发展的新技术平台上。

过去一年,CXO们在买厂建厂,在全球收购。

凯莱英2022年的在建工程达10.7亿元,敦化、天津数个生产基地交付,去年9月凯莱英发公告表示拟投资最高50亿元用于位于泰兴的研产一体化项目;去年3月,博腾股份宣布投资4.2亿元扩建小分子原料药生产基地,12月,博腾在苏州的基因细胞治疗基地投产。药明的子公司合全药业位于常州的车间投产,在新加坡投资建厂;泰格医药则在今年1月收购了欧洲的CRO公司Marti Farm。

要不是疫情的影响,过去一年CXO之间的横纵向扩张可能更加频繁。

公共卫生事件的影响之下,波及聚集在上海的创新药企和CXO们,人员无法出行、物流不能畅通,在近乎“停滞”了一个季度后,去年6月,创新药企业融资荒、裁员、卖厂的事件开始频发,行业“寒冬”的迹象大规模浮上水面。

“寒冬”积攒已久,公共卫生事件加重了行业不确定性,于是在这个时间节点爆发出来。但却给这些头部CXO企业的扩张助了一把力。很多刚出生不久的创新药企业遇到现金流困难,为了纾困,一些Biotech打算先接CXO的活儿来做,三生、信达、君实、复宏汉霖这些Biotech中的大“IP”,一边研发生产自己的管线,一边做代工,还有些Biotech诸如东曜药业则彻底转型CDMO公司。

这给CXO行业带来了一些冲击,后入场者为了分一杯羹,报价更低,反过来挤兑头部的CXO企业。再加上本身产能扩张带来的规模效应,以生产阶段为主的CXO价格战,就这么打了起来。

不过,小规模价格战对于整个CXO的影响并不大,这在当时是一个预警:当甲方都产能过剩没生意可做时,帮甲方代工的乙方还能兴盛多久呢?

2023年3月20日,药明康德发布2022年财报,国内新药研发服务部(DDSU)业务下滑31%,相比去年又多出近10个点。这意味着国内me too药企扎堆的时代已经过去,来自国内市场的增量需求再也回不到从前,靠帮这批药企代工而走上业绩新高峰的CXO们,只能暂时面对新低谷。

当然,一谈到CXO,还有另一个屡屡闯入CXO行业视线、带衰CXO药企市值的因素就是大洋彼岸美国的态度。

2022年2月和9月,美国两次动用行政手段,剑指国内生物医药行业,最受伤的当属国内头部CXO这些以海外客户为主的巨头们。UVL成了一个地缘政治影响的一个符号,此后一直卡在那些外需导向性企业的面前。

而地缘政治影响、国内创新药融资收窄、创新药企主打格局改变、新冠药的红利已经过去,龙头大佬不断减持,CXO们现阶段的处境似乎不妙,近几年CXO行业的盛况是搭乘着国内创新药行业的上行轨道实现的,如果期待CXO整个行业重新站上风口,只能等待医药行业整体转暖。

二、狂奔结束之后

狂奔的结束,在药明康德2023年各板块业务收入预期里有答案。

药明康德预计,剔除新冠商业化项目的化学业务收入增长36-38%;化学业务板块中新分子种类相关业务(TIDES)预计增速为化学业务整体增速的近2倍;以及其他业务板块(测试、生物学、ATU)收入预计增长20-23%。

即便几个板块业绩预期可观,依然没有抵消新冠业务收入和国内新药研发业务收入下降的影响,药明康德预计2023年整体收入将增长5-7%。

CXO的新冠收入减少是毋庸置疑的。辉瑞早已预见新冠疫苗和特效药的悲观前景:预计2023年总营收同比下降29%至33%;其中,新冠疫苗Comirnaty营收下降64%;新冠口服药Paxlovid下降58%。

而国内新药研发服务部,预计收入下降超过20%。药明康德的解释是,由于国内客户需求下降,新项目数量减少。

皮之不存,毛将焉附。2023 Q1全球融资事件数及融资总额均较去年同期有所下降,创新药企业资金压力陡增,连带着上游的CXO企业订单收缩。据悉,2022年康龙化成的biotech客户砍掉20%项目。

另一方面也有CXO承接不住药企订单的问题。

今年以来,创新药审批情况其实已经有所好转。2023年1月新增IND数量为139个(同比+117.2%,环比+87.8%),新增NDA数量35个(同比+118.6%,环比+29.6%); 2023年2月新增IND数量为144个(同比+102.8%,环比+3.6%),新增NDA数量31个(同比+82.35%,环比-11.43%)。

创新药审批的“小阳春”不一定在CXO的业务中体现。因为国内CXO新药研发业务的看家本领是走短平快路线开发me too类新药,但创新药企整体从跟随创新向原始创新过渡,需求转向为Best in class、First in class和新技术类型药物。想要满足新阶段的需求,CXO需要一个升级新药研发服务的过程。

CXO产能过剩的弊端也开始显现。从头部尾部CXO,到从biotech转型而来的CDMO,入局者众,且动辄百万升产能。最终各家CXO争先恐后地降价,即使博得高营收,难免利润降低。

其实对头部CXO来说,问题不大。国内新药研发业务占比低,对业绩影响小,海外业务仍是中国CXO的主要收入来源。

回到地缘政治这个层面上,在一场关于拜登政府《国家生物技术和生物制造计划》解读会中,CXO专家表示,一直在说的“制造业搬回美国”,还没有那么大的影响。毕竟海外大药企追求与供应商的长期合作,中间不同周期项目转移存在高风险和很高成本,特别商业化项目更追求大规模稳定生产来降低制造成本。当然也不排除小药企的管线还在早期,对成本优先程度没那么高。

不过CXO在海外设厂的限制确实比以前大。为了满足药企对本土化生产、供应链稳定性和快速交付的高要求,很多CXO陆续在美国设厂和研发中心,或者收购本土工厂。如今,一些影响到美国市场行为的收购和设厂已经受到打压。

这对小CXO又是一个噩耗,国内头部CXO早已跑马圈地,客户都是一些top MNC。2021年,药明康德在海外的市场份额全球Top2,仅次于龙沙。借着拜登法案,海外CXO抓住抢单机会。留给小CXO的市场空间所剩无几。

CXO的门槛本身不低,进入者多,能站稳的少。借着新冠红利的入局者终将为别人做嫁衣,未来属于大厂。

三、CXO下一个增长点?

虽然新冠业务收入带给CXO的高增长带着偶然性,但由奢入俭难,单位数甚至更少的业绩增长显然让市场接受不了。

问题是,CXO之后的增长点来自哪里?

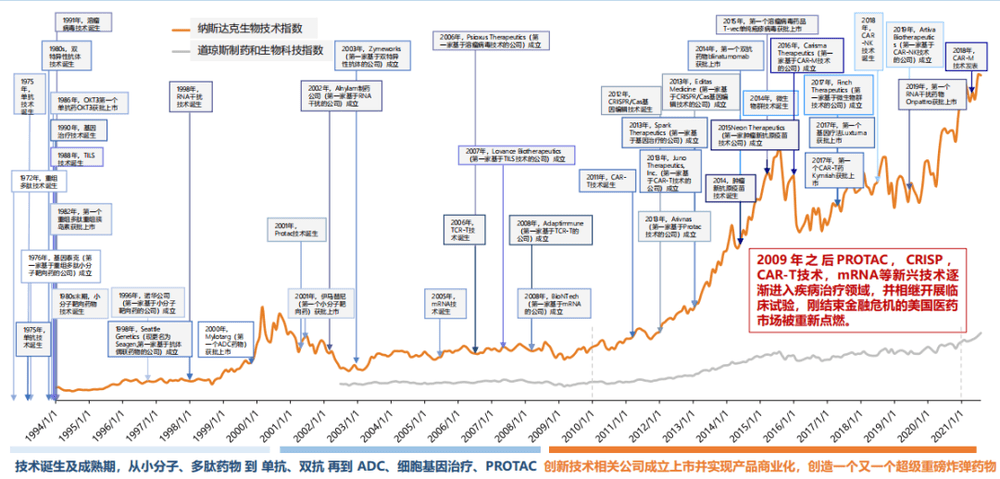

一个标准答案是,新技术有望提供增长动力。至于具体是哪些新技术,无外乎跟着资本走,哪个技术板块有钱,CXO就有必要升级相应的服务。

据医药魔方PharmaInvest数据库,2023年第一季度(2023Q1)全球聚焦新疗法/新技术的融资事件按疗法类型来看,152家企业布局小分子药物,占比接近50%;其次依次是抗体药物(超54家)和CGT疗法(超54家),AI制药/机器学习(超29家),核酸药物(超23家),疫苗(超20家)、融合蛋白(超19家),偶联药物(超13家)、微生物疗法(超13家)。

头部CXO较早做好准备。

以药明生物为例,2018年推出双抗平台,并成立无锡药明偶联生物技术有限公司,专注于双抗药物研发与生物偶联药物的开发及生产。不过,受制于投融资环境遇冷,新药研发订单不可避免地收缩,再加上新技术难度高、周期长,内生动力的增长需要较慢的过程,这部分的增量落地还需要时间。

具体到单个的CXO企业,每个企业都有自己的打法,关键是尽快看清现状、摆脱对前几年既有路径的依赖。

药明作为行业头部,仍在继续压住出海。去年7月,药明康德宣布在新加坡建立研发和生产基地,预计在未来十年投资20亿新元(约合14.3亿美元),金斯瑞也同样在去年把厂子建到了新加坡,并且已经投产。

这是双手准备之举,一位熟悉海外市场的CDMO专家表示,除了在新加坡建厂外,药明康德在爱尔兰的工厂今年进度也加快了,建一些药厂放在海外,可以吸引一些海外订单,也不会放弃在国内的市场。

对于本身有全球化基因的公司来说,出海是一条道路,而像泰格、博腾收购新技术,像凯莱英这样一体化扩张,也是CXO在新周期探索新增长的必经之路。

一位业内人士认为,从企业管理角度来看,CXO 需要寻找第二增长曲线和第三增长曲线。第二增长曲线可以理解为上下游串联发展,从最前端的药物发现,到最后端的商业化生产,实现全产业链条一体化。

这也是CXO行业比较一致的目标,比如昭衍新药这两年也会做一些I期、II期的临床,从临床前向临床业务拓展延伸。蓝莲花研究机构医疗大健康研究主管杨炜清表示,“具有一体化能力的CXO在后续发展中会相对好些,毕竟效率提升的优势是很明显的。”

随着CXO行业分化愈演愈烈,预计头部企业将延续收并购潮,以达成一体化的目标。在收购优质资产的同时,头部CXO还会处理掉不良资产和人员。

上述从业人员所说的第三增长曲线则是指,CXO可以投资与主业务短时不相关的业务,不排除十年之后会有关联,比如房地产、美妆。CXO的终极形态或许是集团型企业。

(谭卓曌对本文亦有贡献)

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:郑洁、吴妮,编辑:又一