创新药的寒风,还是途经CRO,吹到了临床试验机构。

临床试验是新药研发过程中的最后一环,是评价新药疗效和安全性的关键步骤。临床试验机构(简称“机构”)作为创新药临床数据产出的关键角色,是制药公司后续医学、市场以及商业化阶段工作运营的依托。机构以及相对应的PI(学术领导人),往往是药企医学部和临床CRO公司的工作重心,在临床试验中居于主导地位。

今年以来,卖方市场俨然变成买方市场,申办方逐步降低临床试验经费的预算,尤其是一期项目已经砍到地板价,甚至回到了722之前的水平。申办方对临床试验机构的质量体系、流程优化和研究者能力的考察都在提升。

临床试验机构逐渐接受申办方的主导地位,一位临床试验机构办公室的工作人员称:“机构都快成为BD了。因为需要主动和申办方交流,去展现机构和研究者的优势。”

这一地位变化的背后,是临床项目减少、机构增多。

2023年接近尾声,CDE药物临床试验信息登记与公示平台上显示的2023年临床试验登记数量已然超过2022年全年。一个现象是,拿到批件后,申办方却不一定实际开展临床,一直处于观望阶段。9月份或许是一个集中爆发的节点,之前还在观望和等待的申办方终于落子。美国Clinicaltrial数据库发布一组数据,中国新开临床试验数量9月环比下降60.20%,为三季度最低水平,也显著低于2022年的平均值。

然而,临床试验机构还在增加。

2022年底,全国处于已备案状态的临床试验机构共有1186家,到2023年11月28日,这一数字已经达到1490家。增加的机构大多来自地市级、县域级医院——起因是从2022年3月起,国家三级公立医院绩效考核将GCP临床试验纳入科研经费统计。

消失的项目

BE(生物等效性)试验首当其冲,是临床项目中最先退潮的。

BE试验是仿制药一致性评价的关键步骤。2015年,我国拉开药品医疗器械审评审批制度改革的序幕,推进仿制药一致性评价,BE试验的需求随之急剧膨胀。据《中国临床试验格局》统计,2016年至2020年,BE试验数量增长了3倍以上。

BE试验从爆发那一天起,就定好了期限。原本《关于改革药品医疗器械审评审批制度的意见》(国发[2015]44号)提出“18大限”,即原则上应在2018年底前完成一致性评价的289个基药品种。这一时限要求在2018年底被取消,并在2019年迎来仿制药一致性评价密集收获期。此后,BE试验数量开始逐年下降,进入常态化,相关政策也大幅减少。

BE试验的拐点,恰逢新冠疫情,一些创新药的临床项目在这段期间放慢进度。机构原本以为疫情结束后会开始推进,迎来一场爆发,没想到等来的是长久的停滞。

这些消失的项目,一部分是同质化严重的管线。2021年CDE提出药物创新应以临床价值为导向后,药企出现了一场大规模从me too转型差异化创新的浪潮,纷纷砍掉没有竞争力不够、没有创新性的管线,不再平铺管线,进行第一次资源的聚焦。

资本市场变脸之后,直至2023年始终没有回暖,创新药企面临资金枯竭的风险,现金储备可支持研发的时间要以月计算。一些药企倒在临床前阶段。有临床管线的药企再一次聚焦,把成药性低的管线、处于早期的管线放在一旁,all in处于晚期最有商业化希望的管线。早期临床的停滞,牵连着晚期的临床数量也在减少。

临床项目不同程度下沉

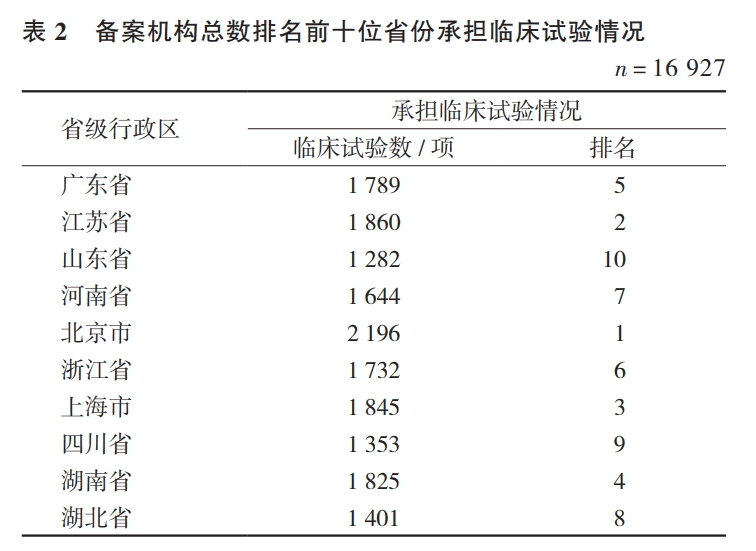

临床试验行业遵循二八定律。申办方出于诸多因素考虑,更愿意选择专业能力强、质量体系健全、机构设施设备配套齐全、项目经验丰富,以及长期合作的机构。据统计,北京、上海等一线城市依旧承担着较多的临床试验项目,远高于机构总数排名第1位的广东省和第3位的山东省。

新成立机构则遭遇着无人识的尴尬处境。

物极必反。

临床试验的研究者大多是临床医生,他们的大部分精力放在诊疗上,因此过度饱和的项目量让大机构也难以消化。今年6月,秦叔逵教授在2023抗肿瘤创新药物临床研究论坛上直言,某些医院一年承接400-500项临床研究,但医生不参加、不主导、不控制,都交给CRC(临床协调员)、CRA(临床监查员),研究质量堪忧。

由于承担了过多的压力,加上市场需求大、跳槽即涨薪,CRA和CRC的流动性很大,一个项目换10个以上CRA的情况都是存在的。继而导致临床试验项目交接频繁,影响临床试验的质量和效率。

姑且不考虑可能发生的风险,对申办方来说,项目排队周期长、进展慢是最基本的代价。

研发内卷的背景下,只有抢占同类前三的创新药才有继续开发的价值。这部分申办方对入组进度的要求越来越高,不得已放弃水平更高的大机构,转而选择小机构。

于是,今年能看到名不见经传的小机构开始承接从大机构下沉的项目,甚至有来自MNC的试验项目,这在以前是不敢想的。

临床试验项目的下沉程度要分适应症而论之。难度较低的BE项目已经集中到民营医院,民营医院不仅报价低,还能提供一条龙服务。

肿瘤项目下沉的程度比较小,依然集中在一二线城市的头部机构;非肿瘤项目下沉程度会更大一些,比如说糖尿病、高血压、高尿酸血症等高发慢性疾病的临床试验项目。

更大的疾风

机构、CRO、药企分别对应临床试验的上中下游。

医药企业研发端的收缩,已经反映到CRO业绩中。

CRO市场集中度较高,但即便是头部企业,营收增长也有所放缓,扣非归母净利润开始下降。第四季度及明年也不甚乐观,已经不止一家CRO下调业绩预期。

其中国内需求下滑尤为显著。2023年前三季度,某头部CRO来自美国客户收入同比增长36%(剔除特定商业化生产项目后),来自欧洲客户、其他地区客户的收入增长10%。而来自中国客户收入人民币 52.4 亿元,同比增长 5%。其中国内新药研发服务部实现收入人民币 4.9 亿元,同比下降 26.9%。

临床试验机构和企业不同,一般没有业绩压力,虽然所用的人力、土地、设备都属于医院的机会成本,但只要保持一定的项目量,机构不至于面临倒闭。甚至一些项目不饱和的机构会在这段时间迎来业务上升期。

但创新药寒冬下,申办方不是单纯地收缩研发,对现有的临床项目也有更高的要求。无论是为了出海谋生,还是在国内卷出一片天,药企都需要更严谨的临床试验和数据。

秦叔逵在表达对临床研究的忧虑时还透露,“药监局对这个(临床试验)乱象很头疼,想再来一次‘7.22’风暴,但又担心像15年那样挫伤大家的激情”。药监局确实已经出手,今年7月发布《药物临床试验机构监督检查办法(试行)(征求意见稿)》《药物临床试验机构监督检查要点和判定原则(征求意见稿)》。两份试行文件已经于11月3日公布,自2024年3月1日起施行。

这才是机构要面对的更大的疾风。

一位机构办主任表示,有非常强的质量管理意识和服务意识的机构,会成为未来的主力。首先要保障一定的项目数量,迎接大浪淘沙,等待着整个行业的复苏。

参考资料:备案制后我国药物临床试验机构现状分析 .《中国新药与临床杂志》2023年.尤玉芳 高菲菲 许璇 叶璇.复旦大学附属肿瘤医院药剂科

本文来自微信公众号:深蓝观 (ID:mic-sh366),作者:悠悠