本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《历史新高附近的黄金:下行风险存在但可控,无需过度担忧》,头图来自:视觉中国

其实之前有写过二季度的黄金价格展望,当时就说了对黄金非常看好。(详见:《二季度的资产价格展望:黄金》)但我觉得有必要再写一篇,说说对海外公司(尤其是小型黄金公司)的看法。

在国际领域,中国人的黄金投资,无论是期货层面,股票层面,都还是落后美国的,还记得上周五美国休市,中国沪金市场就一片死寂,成交量都很平静。

我觉得如果说我们都在说去美元化,黄金可能有大行情,那总要有人去定义一个脱离了美元实际利率的黄金走势该怎么看。

我还记得2020年3月的时候,全世界黄金投资者都盯着纽约联储的公开市场操作,想看到他们买TIPS的证据,我希望有一天这个世界不是这样的。我也希望有一天,在上海交易所可以有GDX,或者GDXJ这样的ETF。我也希望有一天上海可以有类似澳洲那样,链接矿业上市公司和投资者的大会,希望有一天香港成为比悉尼和多伦多更好的矿业公司上市城市。我觉得这些都是有希望可以做到的。而2023年,很有可能就是干这个事情最好的时候。

在人民币黄金和Comex金都贴近历史最高的时候,我最想先分享的是一个熊市的故事。

一、1990年代黄金熊市的原因

我觉得很多投资者应该都理解,如果你看好一个东西的短期机会,你肯定是找上行催化剂,或者潜在的利好。而如果你看好一个长期机会,你反而会去找潜在的利空,因为你知道自己要下重注,必须非常慎重。

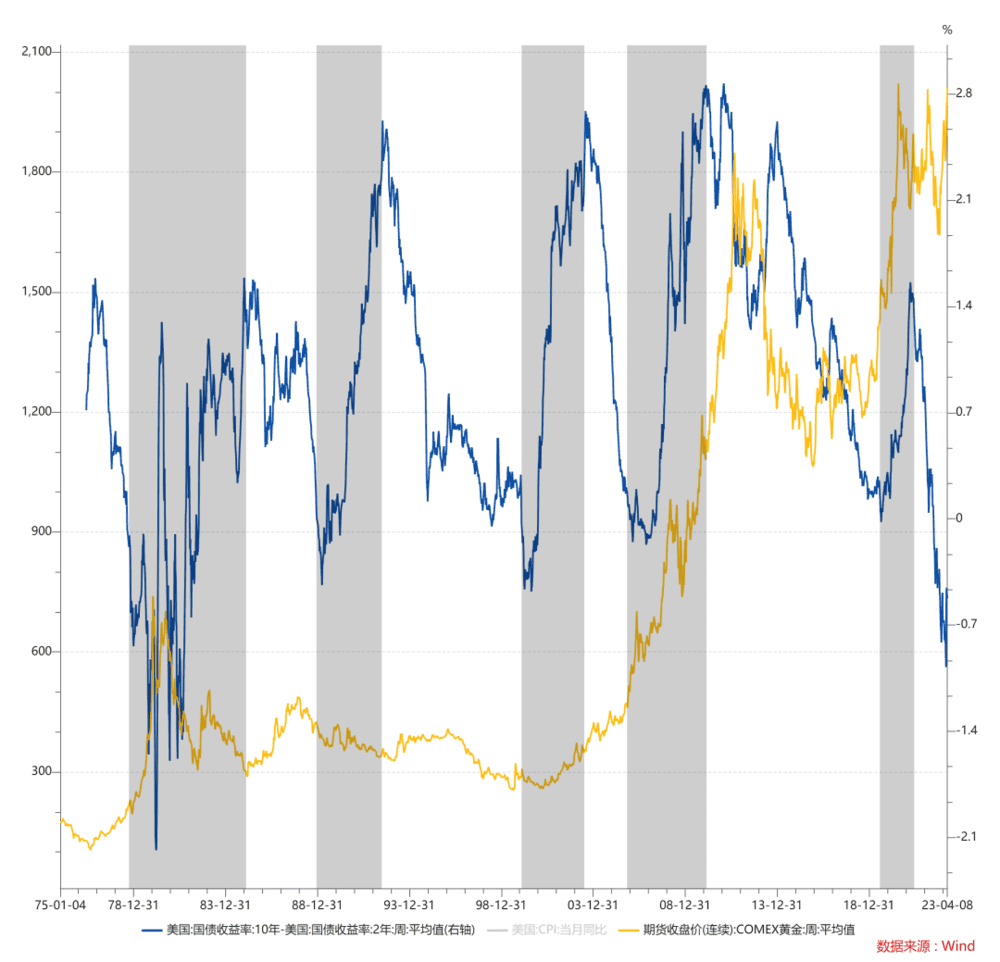

1990年代对于黄金来说非常特殊,因为这是过去50年里面,唯一一次期限利差倒挂回正的时间段里面,美债曲线牛陡的时间段里面,黄金走了一个大熊市的例子。

这个非常令人关注在于,1990年也是上一次,美国期限利差倒挂后,以一个软着陆,实现经济的回落,也是上一次银行危机发生的时间点。

所以从经济上来说,我们要关注这样的相关性,而这种相关性,对于未来黄金牛市的假设构成了潜在的威胁。

因此我们必须非常多角度来思考,为什么1990年代的投资者会抛弃黄金,在那个年代我们还没有TIPS,如果用长端利率减去即期的通胀预期,90年代其实是下降的,所以和之前说的一样,实际利率解释黄金,是21世纪的新发明,我自己并不相信。

但我的确可以找出几个非常不错的理由,解释为什么90年代的投资者要抛弃黄金,下面的排序没有先后之分,纯粹是我想到哪里写到哪里。

二、1980年代~1990年代黄金丰产,2020年代则是并购潮

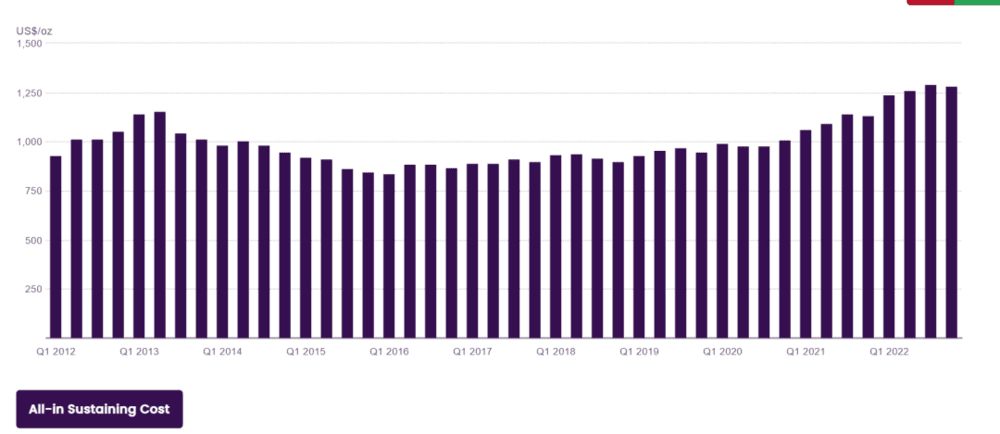

虽然我自己并不是很喜欢用黄金的供需去解释黄金,但当黄金丧失自己金融属性的时候,它的确也有商品的特征。比方说黄金的低点有时候也可以用AISC去框画。在过去20年的历史上,黄金极少跌到自己成本线附近。

一般来说,黄金极端情绪的低点,是最高点回撤35%,和90% Percentle AISC上浮 30%。所以按照目前的情况来说,黄金本轮的价格低点,应该就是去年7月份那个1618左右。

我记得那时候很多人说黄金要跌到1450,我很理解这个数怎么算出来的,看技术分析看出来的,看最大回撤看出来的。

但如果你在这个行业里面,你就明白,AISC都已经1300了,黄金不太可能跌到距离AISC只有10%溢价的位置,1600对应1300的AISC差不多25%左右的溢价,差不多就是这个点。这就是为什么我们常说技术分析要结合基本面的原因......

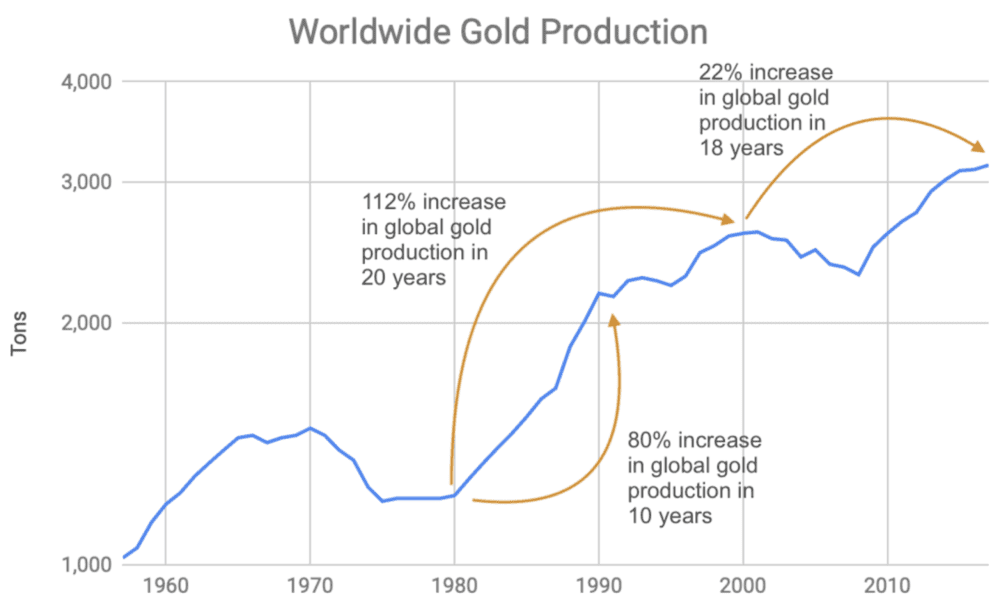

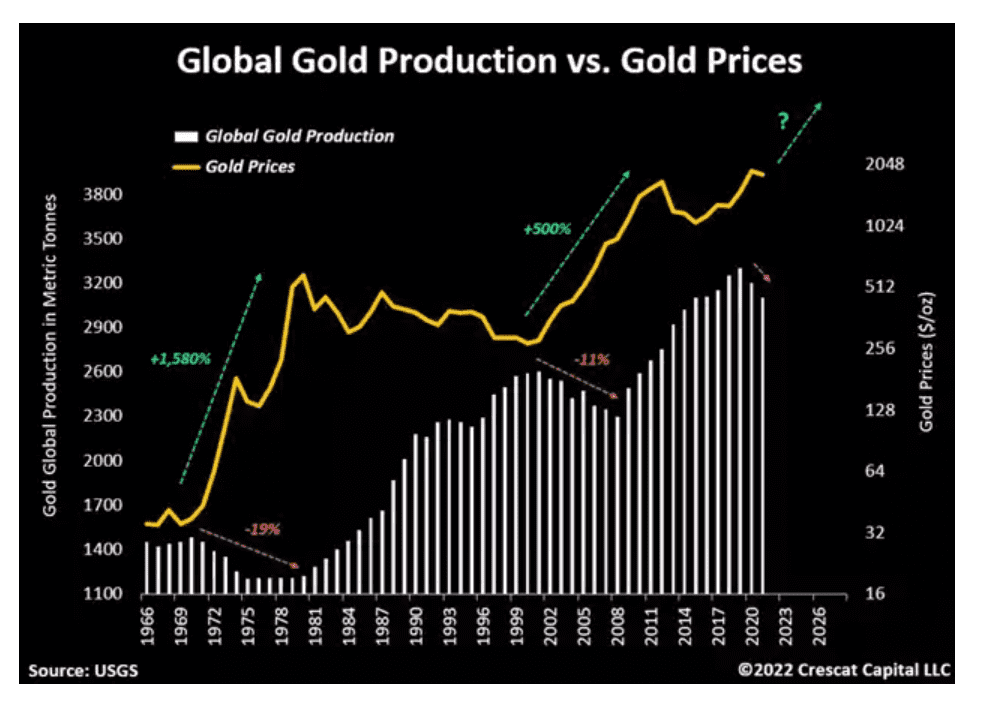

1980~1990年是黄金最牛的丰产10年,之前聊过这个问题,1970年代的大通胀,鼓励了一群人投身矿业领域(我估计未来十年这行业人也会很多),所以产量激增。

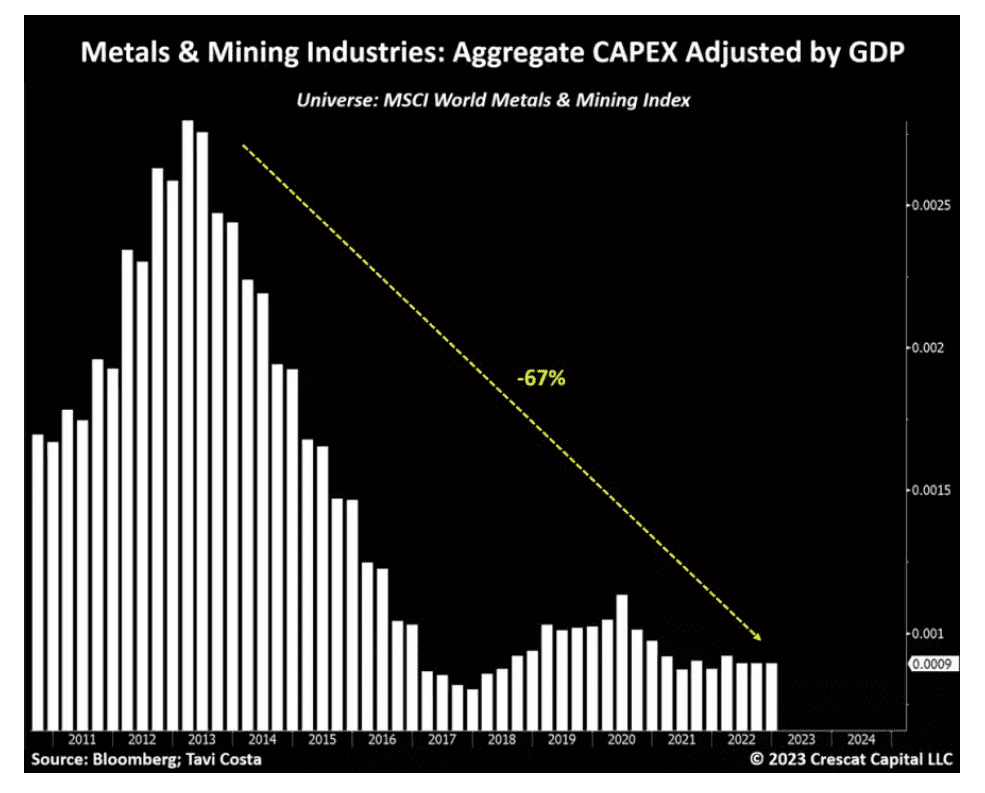

现在情况完全是反过来的:过去10年大家不做勘探,都存现金,勘探支出/GDP历史最低区间,存量现金历史最高。

不勘探+成本升高,自然产量少。

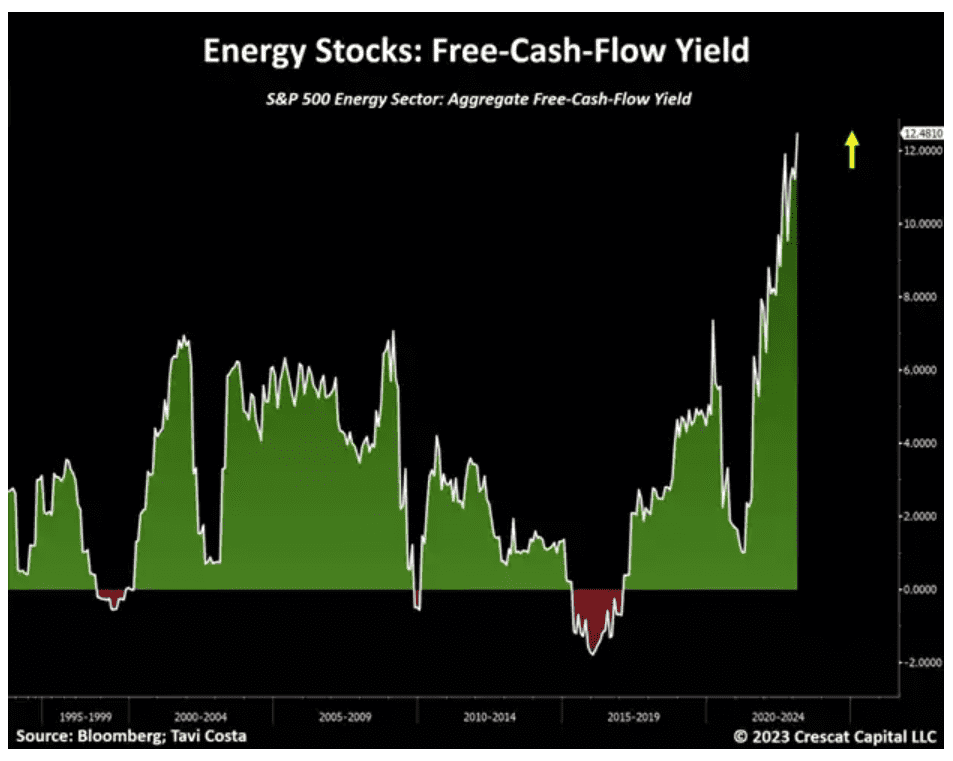

所以你看到Newmont又提高了对于Newcrest的报价,还允许他们被收购前特别分红一次,Glencore提高了对于Teck的报价。本质上都是大家过去因为ESG和之前的债务伤害不勘探,然后现在手里一堆钱只能买公司。

就像之前付鹏总说的,现在很多能源公司都变成现金奶牛。这是对的,但也只是一方面,矿业公司和能源公司,天生和消费公司不一样,它可以做现金奶牛,但只有几年,几年后就是并购潮。这点我觉得毋庸置疑,矿业公司和消费公司不一样,茅台的白酒本质和二锅头是同一种化学物质,但价格可以更高,而山东的黄金无论如何,都只能和灵宝黄金的黄金卖出同一个价格。

所以矿业领域可以有现金奶牛,但不会一直有,有限资源+没有品牌溢价 = 持续的并购压力。

目前的并购数量是不够的,不够,溢价就会上升,所以我自己在超大型金矿公司和中型金矿公司里面是这样想的:

露水情缘,我选中型金矿公司;

长期持有,我选超大型金矿公司。

三、1990年代是美国一枝独秀的黄金时期,2020年代只怕反过来

在冷战结束后,美国经济是的的确确引来了自己最牛的10年,在1990~2000年这十年里面,我们看到的是:

日本泡沫破裂,进入消失的10年;

欧洲为了满足马赫特里斯特条约,在1995年之后也慢慢进入财政紧缩;

苏联军事压力消失,导致美国可以削减大量的军事开支,然后投入到民用生产里面,降低通胀压力。降低政府债务,提高居民负债水平;

美国的贸易差额比较合理,失去了苏联的竞争压力,美国的外交和外贸其实双丰收。

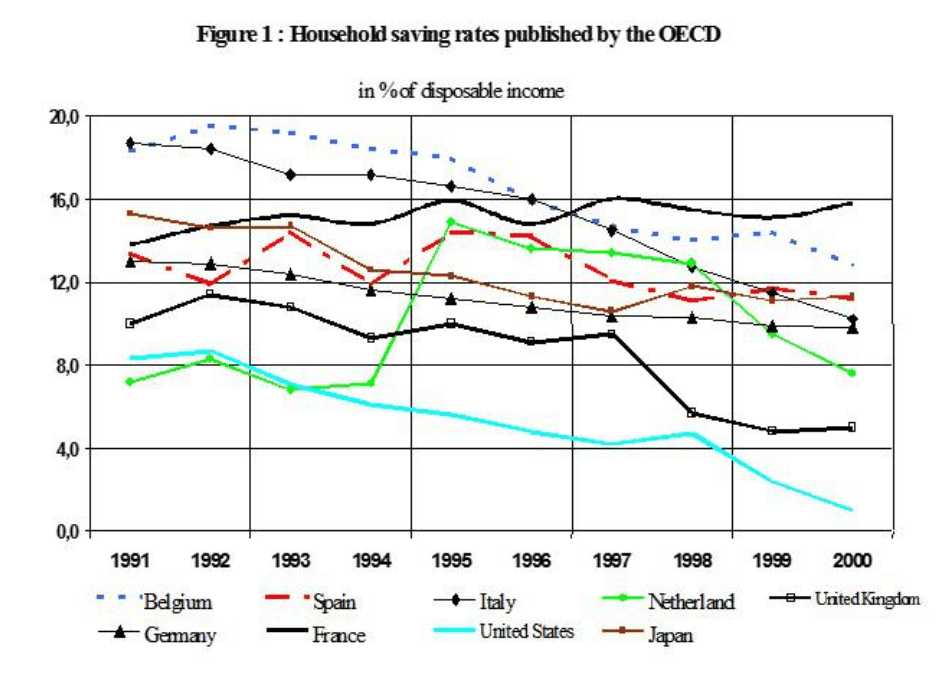

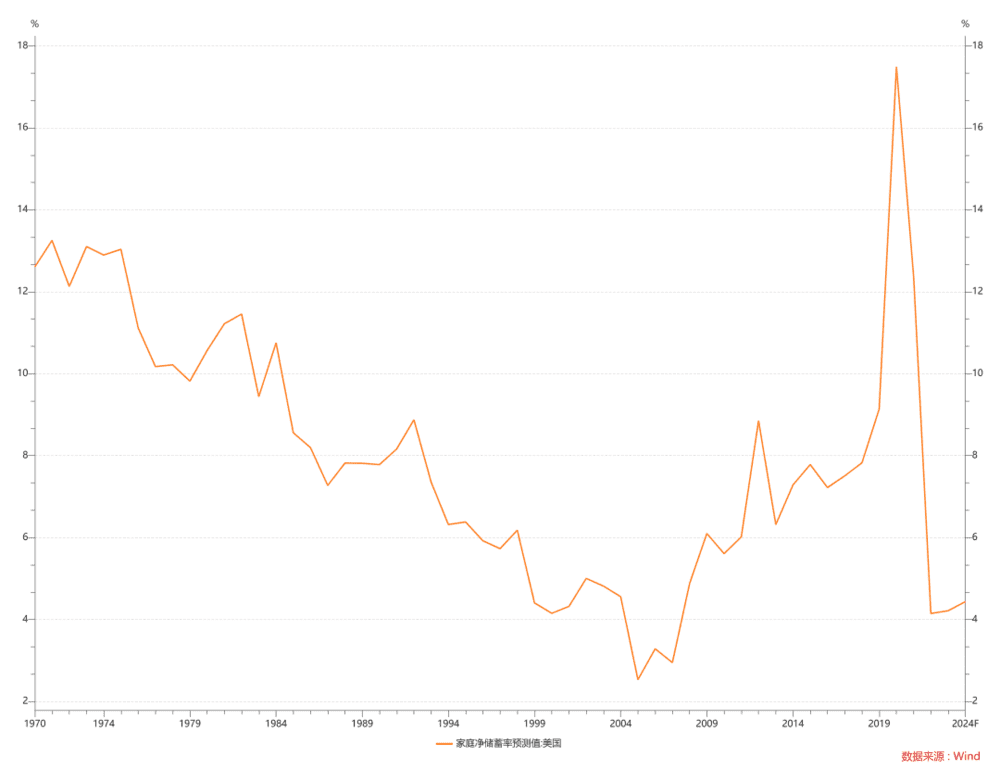

可以看到,整个90年代,美国的储蓄率从8%下降到了0,而现在呢?

经过高通胀的侵蚀,美国储蓄率已经在很低的位置。要继续走低的空间并不大。

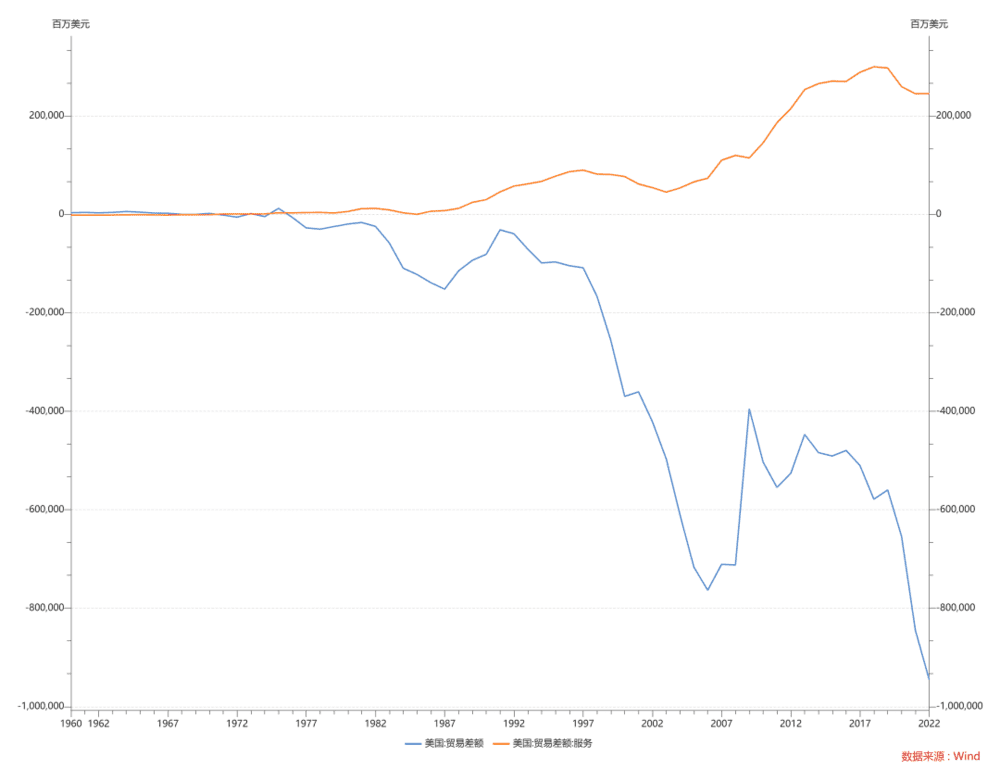

1990年代,美国的服务贸易和整体贸易差额还是OK的,现在就完全不是这个事情了。

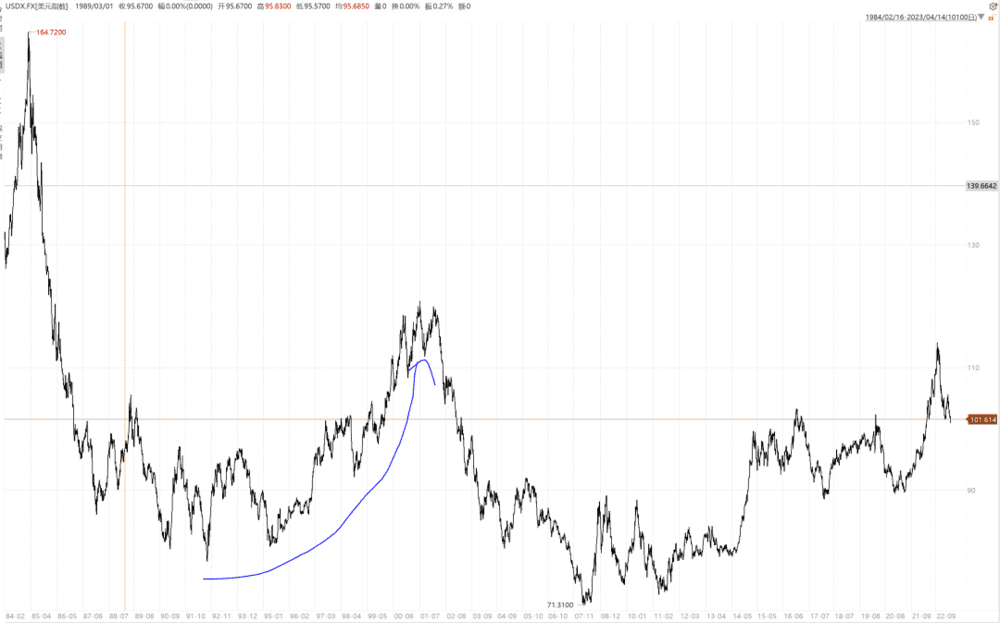

我们都知道,美元有一个微笑曲线,就是说当美国经济一枝独秀时美元表现不错,美国在90年代,跑赢当时主动紧货币紧信用的日本,跑赢正在筹备欧元区,主动采取财政纪律,提高储蓄率的欧洲。

所以美元在1990年代表现是很好的。

现在你也看到了,这个图里面,美元今天的位置,就是一个美元非常长期的关键点位,一个头肩顶砸下来就是破位,很可怕的那种破位。

2020年代,我不觉得中国会学习1990年的日本,很多人用什么人口去说中国要走日本的老路,这个就是刻舟求剑了。

中国在可以预见的未来,绝对不会像1990年代初的日本那样,把M2增速变成0,就是空转,也要保持高增速M2,空转有坏处,但降到0坏处更大。这就是当时日本的教训。

而欧洲现在也不会像1990年那样,主动收紧财政,他们需要做能源转型,需要政府的投资,民粹也需要更多的资金安抚。

美国本身也没法像1990年刚刚打败苏联那样,成为当之无愧的世界领袖。它面临更多的竞争压力。

所以综上所述,我觉得无论是从黄金行业本身,还是从更大的宏观叙事逻辑上来说,2023年都不是1991年,1991年美国获得了一份大礼,而2023年,它绝无可能获得这样的礼物。

这也是我对黄金的风险警惕,但依然觉得这是小概率事件的原因。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望