本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

本来想写的是关于金和铜的故事,但很多朋友发给我关于戴老板那篇关于日本的文章。问我有什么看法。里面的大意是日本在90年代经历了一次宏大叙事的幻灭,中国可能也在这个边缘。

我觉得这是一篇很好的文章,几年前的我的想法可能和这个看法是类似的,要我写我还写不出这么好的文笔。

但现在的我看法反而变了,我觉得这个世界上很多东西,最切忌生搬硬套。

比方说一个很简单的例子,美国是世界上最喜欢MBA这个学位的国家,这和他们创业氛围浓厚是分不开的,美国没有太多历史,很多企业都是过去100年白手起家,创始人退位之后想找一个职业经理人代管。这很好理解,你要是公司创始人,你找一个人当你的总经理,自己做甩手掌柜,你看到Pichai和马斯克,你是把公司交给马斯克更放心,还是交给一个不懂技术的印度人更放心?

这东西我觉得就是一个培养职业经理人的学位,在欧洲一堆家族企业是用不到的;日本人这点就比较聪明,他们的职业经理人都是逐级晋升上来的,所以他们的MBA也一般;中国的MBA又不一样,我们的老板们最喜欢亲力亲为。所以,美国是老板从MBA里面选一个职业经理人,日本是不看MBA直接从员工里面挑选,中国是老板自己去上MBA。

这时候,你一定要用美国的那套MBA评分标准去打分中国的MBA,那就不合理了。

一个小事尚且如此,经济和历史更是如此。所以我把我从迷信历史会重复,到怀疑历史会重复,到相信自己可以改变未来的过程写下来。

有一句话我经常说给自己自勉:只有相信未来的人才可以走出过去。如果我的拙笔能表达此中感情之万一,那也不枉我周日下午辛勤码字。

最后的部分会简单介绍一下为什么中国和1990年的日本还是有很大不同。

一、相信周期

我第一次上联储的官网,是在2015年的时候,当时我印象很清楚,在北京某个矿业公司的会议室里面,我们当时提出说,金价未来2~3年会回升到1200~1250美元/盎司的位置。然后被桌子对面的领导直接质疑:凭什么?联储今年可能还要开始加息,金价这个时候不跌就够客气了,还涨?

我当时根本不懂什么是加息,但这不是第一次我被这个问题难住,所以我当时的诉求很简单:我要一个简单的方法,证明黄金未来2年可以涨,继而好好推销金矿。

事后想起来有时候也是缘分使然,当时我查到说金价和美国的长端利率以及通胀预期非常相关。然后我想:这不简单了,搞清楚美国长端利率和美国的通胀预期,我不就可以解释为什么2016年~2017年金价可以回升到1250美元了么。

(时隔多年之后,我才明白我当时选了市场指标中最难之一的美国十年期国债收益率,以及经济指标中最难之一的通胀预期......)

我当时问我学经济的朋友和已经开始在市场上交易的朋友。他们估计当时也是半桶水,所以和我说,金价趋势性很强,在萧条和滞胀的时期表现都不错,然后甩给我一个NBER的网站说要我去上面搜Business Cycle自己慢慢看。

然后我就很入迷,经济周期有个最好的地方在于它很好理解:

复苏后面就是过热,过热后面就是滞胀,滞胀后面就是萧条;

复苏时买股票,过热时买商品,萧条时买债券。

很简单,而且从后验的角度去看,可以找到无数个证据。NBER划分出了每一次萧条,怎么看怎么有道理,越想越觉得没问题。

然后我就很痴迷这个东西,开始研究不同的经济周期理论,从NBER的萧条-复苏,到美林时钟的萧条过热、滞胀萧条,到中国的宽货币-紧信用,到马丁普林格的六周期理论,到库存周期、康波周期。甚至到700年利率历史。都看个遍。

再笨的人,只要能痴迷,都是聪明的,我很快就学会了这一套理论,然后自己捣鼓出了很多指标。

然后在不同的市场上用不同的周期去看,固收市场看票据融资的周期,商品市场看主动补库存到主动去库存的周期,股票市场看PE/EPS的周期。

我要承认的是,这很开心,因为周期理论有个特色就是它的基本假设在于:过去发生过的事情,未来还会发生。这个东西本身就给人安全感。我也是人,我一样也好逸恶劳。谁不喜欢不动脑子的事情呢?

所以这就是我开始的样子,然后我发现我可以找出无数个类比:

1974年德国央行的政策和2016年人民银行的政策思路是类似的;

1920年的繁荣和2000年的繁荣似乎也是类似的;

南美模式发展的尽头是自然资源价格下跌导致全要素生产率被拖累,东亚模式发展的尽头是人口下行导致全要素生产率被拖累。

这感觉就像是找到了人类发展的密码,所以我很喜欢达里奥自己写的书《债务周期》,也很喜欢达里奥送给领导的书《千面英雄》,也很喜欢领导自己推荐的书《旧制度与大革命》。这三本书简直可以放在一起做个合集,他们的内核我感觉是完美相通的。

我当时觉得这就是世界的密码了。

二、怀疑周期

然后很快我就发现这个东西的问题,经济周期理论,在80%不重要的时候都是对的,在20%改变世界的时候都是错的。

所以最后的结果就是一直对一直对,但机会一个都把握不住。

我第一次意识到这一点是在2018年~2019年。

当时你用经济周期理论去看,中国经济的顶峰是2017年10月的两会,周行长官宣PMI见顶。然后从过热开始走低一直到2018年年底,中间还有一个贸易摩擦。

中国经济过热到走低,理论上应该是卖商品、卖股票,然后等低位的时候,国家开始刺激经济,再开始买债券。

但2018年贸易摩擦一开始,北京就开始货币宽松刺激经济,然后螺纹钢价格是跌了一波,但流动性宽松下一样开始涨,2018年全年是债券涨、螺纹涨、股票跌。

美国当时在一直加息,加息到2018年12月份,2018年10月份油价就见顶了,等于说也是一个经典的加息遏制需求,然后从滞胀转萧条的过程。

但你看2018年的美股,从2月份周线RSI破30年最高之后开始下跌,到夏天涨回来,到12月份因为企业债问题跌下去,到2019年春天一波涨回来。如果你用“过热-滞胀-萧条”去看,你会感觉这段时间美股无论如何都不该是涨的,但它偏偏就是涨的。下跌是因为2月份超涨和12月份企业债出问题。2019年1月直接拉回来是因为降息预期。萧条在哪里?

当然事后你可以说,贸易摩擦和美国企业债问题是“周期之外的因素”。但其实还有很多很多例子。

中国的影子银行、地方债,供给侧改革在2010年之前根本没有出现过,美国的企业回购、QE和联储扩表也是过去10年的故事。但你要说过去10年对资产价格影响最大的,不就是这几个事情。那你怎么保证未来影响资产价格最大的不是一个你从没听过的东西。

人总是喜欢给已经发生过的事情找一个合理的解释,但这世界可能没有那么讲道理。

一句话,你不能一边认为现在的时代已经和过去完全不一样了,一边认为以前的历史可以在未来重复。

三、创造未来

如果说最开始的我,是想在经济周期和资产价格之间画一个等号,然后我发现这样行不通,在萧条周期里面,如果市场相信复苏,那资产价格也是按照复苏在走。参考一些大佬们的想法,我加上了:

Business Cycle - Narrative - Flow - Price - Volatility

一个经济周期至少要先变成市场讲的故事,然后变成在这个故事驱动下的资金流动,才能引起价格变化,继而再去影响这个市场的波动率。

从左往右,不确定性是慢慢消失的,经济周期是最容易研究的东西,市场故事难一点,资金流向更难一点,价格更难一点,波动率最难。

以前无知的我因为蠢,更喜欢不确定性更小的经济周期,现在的我意识到,经济周期其实不重要,重要的是资金流向和波动率。当然,理解经济周期,可以帮助你理解可能发生的流动,但这个过程其实还是有很大不确定性。

或者你换个方法理解,经济周期就像是天命,而Narrative就很像君子以自强不息。萧条中有时候也可以死中求活找一个复苏,比方说1970年之前美国很多浅萧条就是这样出来的,1948年和1953年的萧条就是如此。复苏到顶点如果没搞好可能就是一个萧条,根本没有滞胀,2018年10月的美国就是如此。

1990年前后的储贷危机如果没有苏联解体,会不会规模更大?如果1998年中国没有供给侧改革,危机会不会更大?

宿命论有时候是对于一些细节的忽视,其实也就是扁鹊三兄弟的故事,医术最差的人可能能看到最明显的周期,医术最好的人是遏制周期起伏的。

这就和人生一样,命数是固定的,但运数往往是你自己可以把握的。

四、言归正传

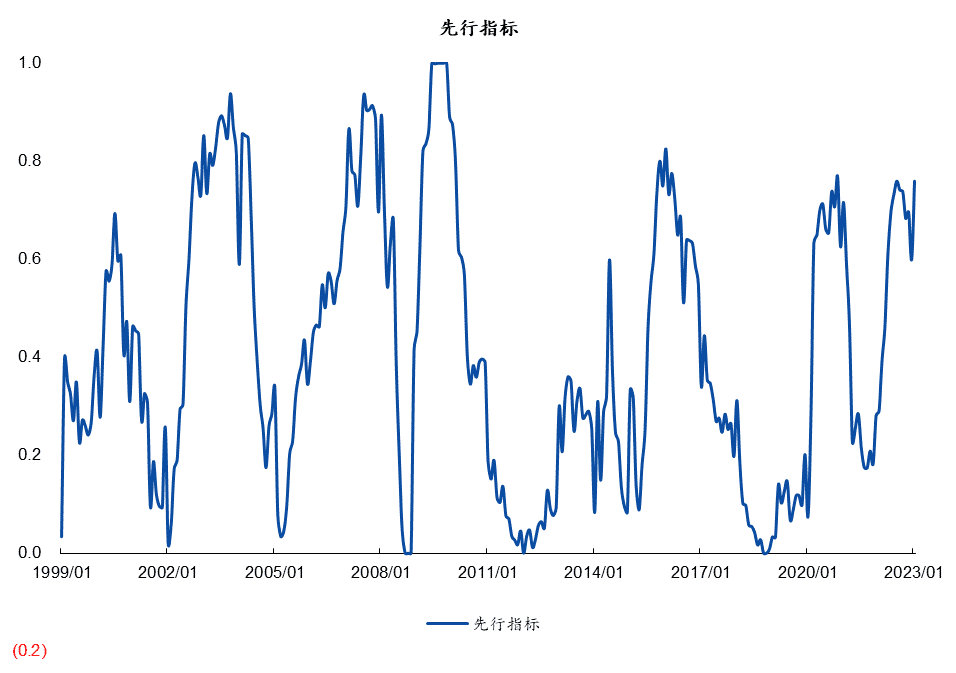

那么为什么我不喜欢用1990年的日本去类比中国呢。篇幅有限我就分别从经济的先行指标、同步指标、滞后指标三个地方去说。

先行指标:货币政策

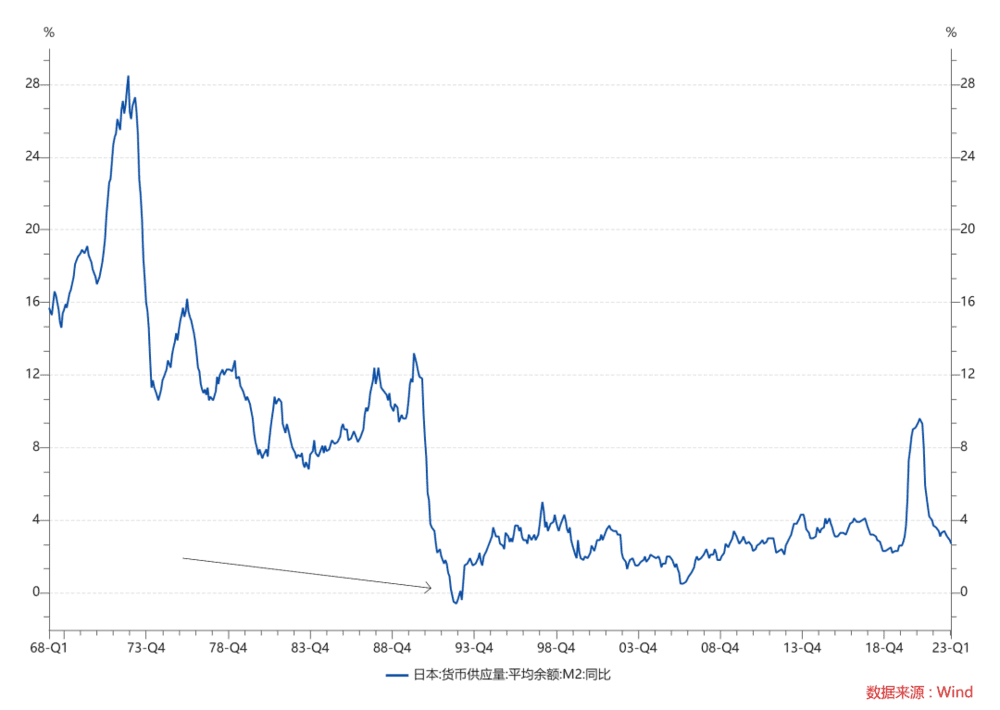

在1990年前后日本金融自由化已经达到了巅峰,同时与国际资本的对接非常顺畅,所以有一段时间日本央行发现自己是没有办法遏制国内的货币流通速度的。

所以日本央行在1990年初干了一件非常激进的事情,它在两年内,把全社会的货币增速从10%直接干到了0%。

这点被王洛林先生写进了《日本金融考察实录》,表示千万不要学。这等于是自己给自己做休克疗法。

这里多说一句,战后婴儿潮那批人就这个性格,20岁搞摇滚,30岁打冷战,40岁顶天立地干出这事不意外。

今天的北京绝对不可能把货币增速压制到名义GDP以下,2016年~2018年我们当时觉得经济增速还可以,从日本学来的第二个经验是“要在经济增速高的时候去杠杆,经济增速低的时候杠杆越去越多”。当时尝试压制过M2,但结果是惨淡的。所以我估计未来很多年,名义GDP和M2都是匹配的。

同步指标:资产负债表萧条

最近很多人说居民提前还贷款是资产负债表萧条,我觉得这根本不是一回事,居民提前还贷是一个简单的道理:

你现在买理财,回报率3%;

你之前借的房贷,利率5%。

你买的理财买得越久,你越亏。我觉得现在的房贷利率还是太高了,根本和租售比不匹配。但触动利益比触动灵魂更困难。

日本当时企业资产负债表萧条,一个原因是之前说的日本央行把M2变成了0。你可以这么想,这等于是给全社会来了个三道红线。

然后你在2022年看到的房地产企业困难,就是1990年代初期很多日本企业的困难。

这能不萧条么,1992年日本CPI还是接近2%,M2增速连通胀都不如。日本的企业和银行关系都比较好,那么能坚持就多坚持一下。

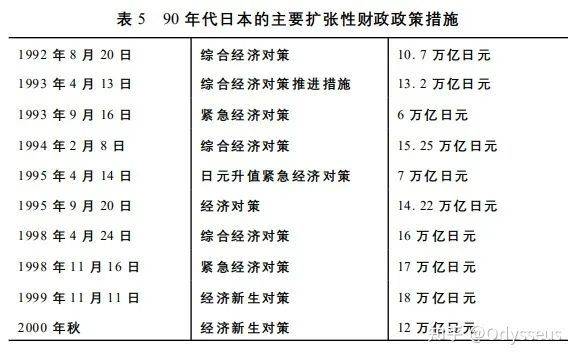

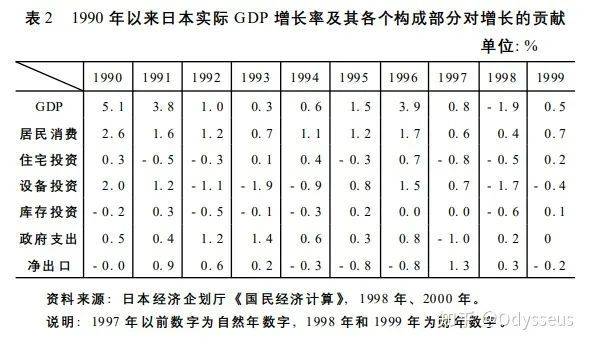

而且1990年代,日本所谓失去的10年里面,也有1993年10月到1997年5月的景气。从这一点去看,你会发现日本其实90年代真正还有一个问题是货币和财政的不同步。

我把日本的财政支出放在下面,结合上面那个M2的图。

你会发现:

1990年~1992年,货币收紧,财政不发力,一切都蛋疼;

1993年~1997年,货币边际宽松,财政发力,其实还可以的,那段时间日本经济其实是恢复的。

GDP增速从1993年的0.3%一路走高到了1996年的3.9%,而且居民消费和设备投资都是恢复的。

1997年,桥本龙太郎觉得情况不错,又可以搞财政紧缩了,和所有人一样,好起来就浪。一浪就崩了,亚洲金融危机。

所以资产负债表的危机,我自己的理解是,一般发生在财政和货币都不给力的时候,目前来看,北京更有可能是财政和货币一起发力,即便做不到这一点,两个中的一个也会站出来表现。可以说绝无可能两个同时熄火。北京在这个问题上比东京要谨慎太多,赌性要小很多。

同步指标:通胀

这个一句话就说完了,日本的高债务赶上了美国的利率下行周期,他们必须跟上甚至做得更多才能保证债务的续作。

高通胀时候,债务的续作是有点麻烦,但债务在通胀的消解是更容易的。

所以我可以大胆猜测,未来中国的1.75%绿色金融贷款会被很多国家借鉴。

未来可能就是偏紧的货币政策,积极的财政政策。镜像对应过去40年的自由化。

就写到这里吧,我觉得还是那句话,我觉得这个世界是有天命的,但同时也是事在人为的,以前我觉得这个比例是八二开,现在我觉得它应该是五五开,会有一天我失去反抗命运的能力和意愿,但不是今天。日本100年资本主义道路,打了两次世界大战和社会大改造后才走到1990年,即便你相信历史会重复,我们的道路都还远,更何况我觉得我们的道路还真的不一样。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望