我们今天来聊聊几个现在市场核心的分歧问题。当然,这些问题的不确定性都很大,所以我的想法不一定是对的。本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

一、美国经济、联储、美债和美元

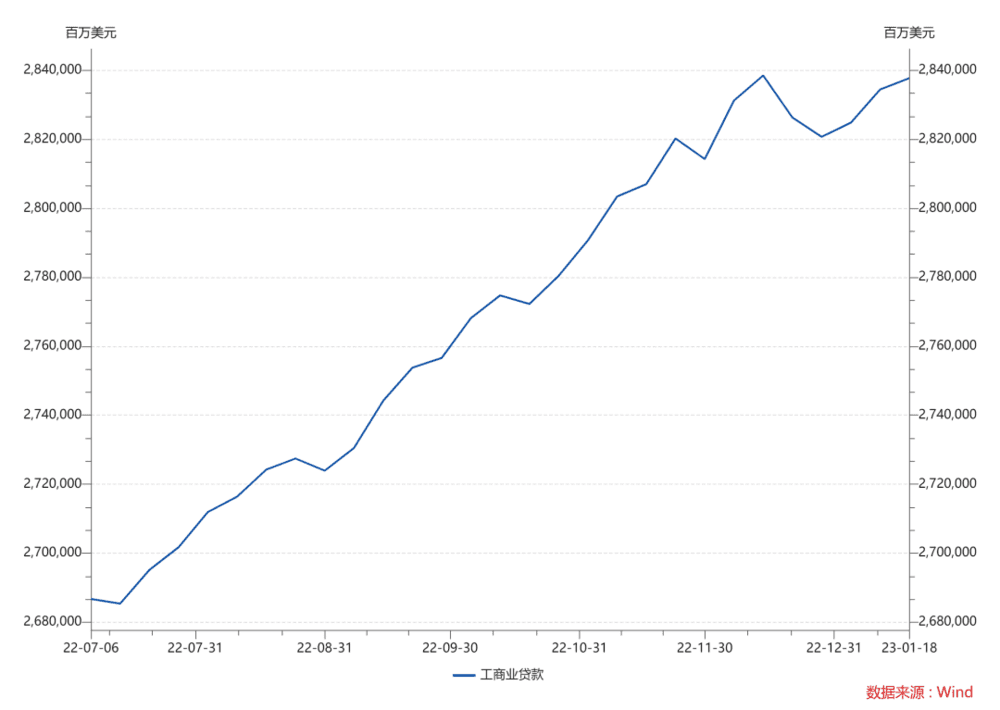

首先要说,作为在中国市场的从业人员,我深深知道自己讨论美国经济具有很大的局限性,这个世界上大部分国家的投资者都是有主场优势的,我们就以信贷数据为例子。

所以我自己觉得,今年有可能是上半年大家做浅萧条交易,下半年做深度萧条交易。至于最后到底是浅萧条还是深度萧条其实不重要,只要放弃执念。两边都赚到了自己的钱。要我拍脑袋,我觉得浅萧条可能性更大,因为我觉得通胀会二次走高,在第二部分我会说为什么我这样想。

二、联储

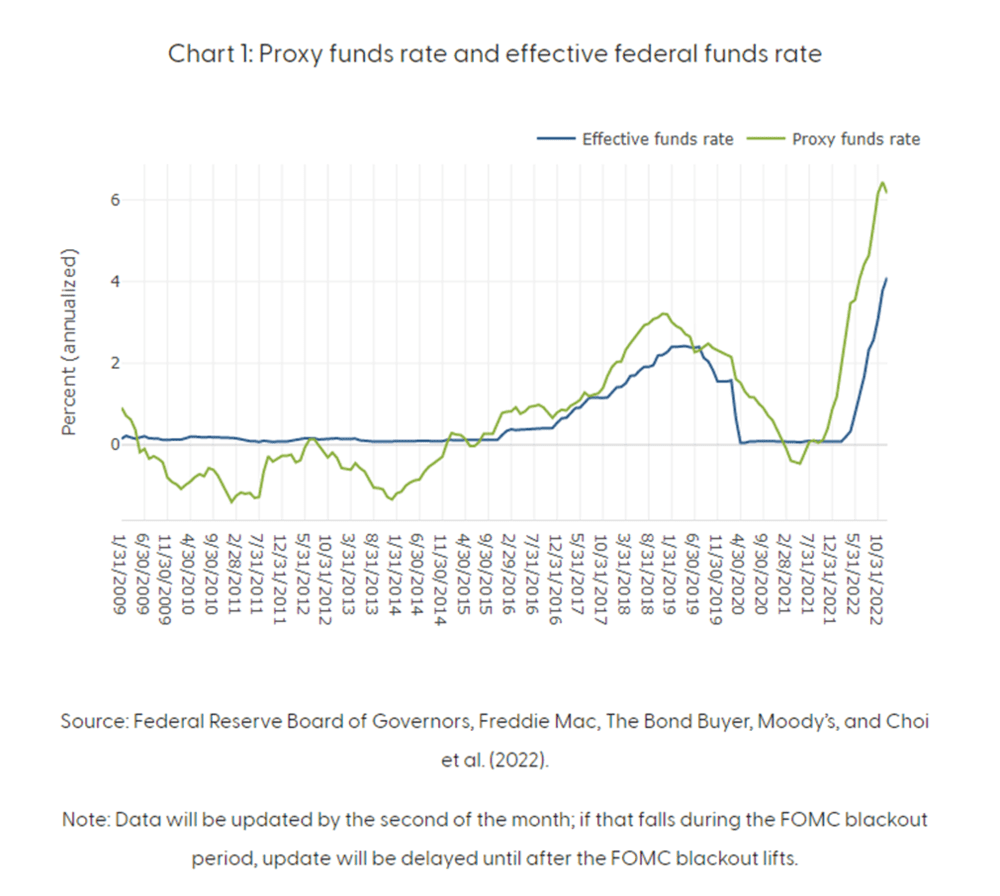

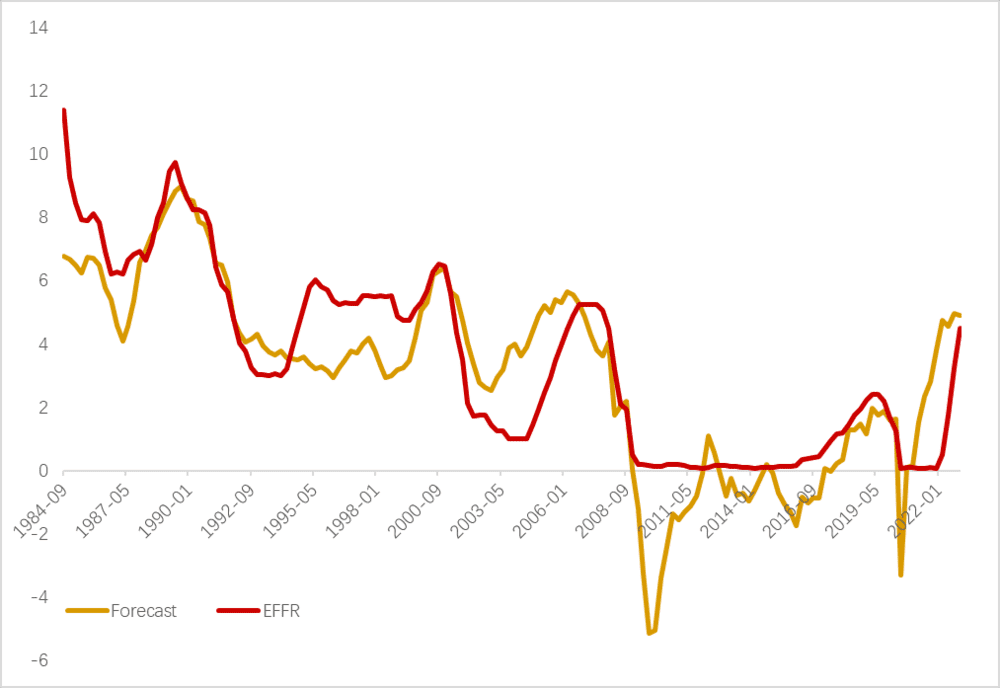

几乎所有人都认为两天后是一个Dovish Hike,我也这样觉得,因为不管是从旧金山联储的Proxy EFFR还是我们自己算的模型,利率基本上都见顶了,现在的分歧无非是,联储会保持一个高利率多久。

我自己觉得联储之所以现在这么谨慎,是有道理的,去年是商品通胀和服务业通胀一起涨,所以被迫加息。今年可能的情况是,商品通胀反弹,但反弹不多,服务业通胀跌,最后CPI回落,这是完美情况,到2024年CPI就二点几。

但也有可能是商品通胀反弹,反弹不少,服务业通胀跌,但跌得没那么多,最后CPI在3左右就跌不动了。这种情况也很尴尬。我觉得3月份4月份可能因为基数效应,CPI会有一个回落,但再往后面去看,等到2023年11月之后,基数效应对CPI就不一定完全是个拖累了。到时候市场有可能就开始说二次通胀的故事。

所以我对联储的看法是,今年如果失业率不走高,联储不会因为通胀走低就降息。失业率走高目前很多人也是觉得今年5月份之后更有可能。

三、美债和美元

今年年初美债收益率下了很多,原因很多,包括但不限于:之前英国养老金把美债收益率搞超跌了,反弹一波,一些机构可能需要在联储加息停止的2023年拉长久期等等。我自己也觉得今年美债的交易区间很难拍很细,只能说3.0%~4.0%。

但站在现在,我自己觉得美债收益率不一定是“一马平川”,今年从年初的3.8%干到年底的3.0%。它有可能反复很多,最关键的就有一个美债上限的问题。

目前看,美国在6~10月的某个时候会触达自己的债务上限。从有限的历史数据去看,在债务上限之前,美国长债往往还是供大于求然后收益率走低的,过了债务上限,供给压力出来,收益率就跌不动了。所以这个东西结合之前那个5月份的失业率问题,就把事情搞得很复杂。

我觉得这种时候也别多想了,美债十年期收益率到了3.8%就做多,到不了就是老天爷不赏饭吃。这没办法的,我也希望铜价今年上半年可以跌到7000让我做多,但这不由我决定......

美元我自己感觉是有可能反弹的,但就像之前说的那个节奏问题。2~4月,美国通胀走低的故事还是主旋律,二次通胀的逻辑可能要到下半年,然后上半年ECB还可以说自己加息。我自己感觉美元指数今年不会一马平川跌下来,但对于反弹到底是2~4月还是5月之后我有很多想不明白的地方。

相信看完上面的结论很多人会觉得我是不是找不愉快,为什么今年就不能是美国降息然后成长股牛市呢,因为我觉得有两点是市场有意无意忽略了的:

1. 通胀远比想象中粘滞;

2. 疫情后大部分国家都没有恢复到之前的趋势线。

所以我很坚信我之前的观点,过去10年是1%的通胀,2%的利率,然后1%的实际利率,以后可能是2%的通胀,3%的利率,然后还是1%的实际利率。但所有的交易思路都变了,对成长股和周期股要重新审视。

四、为什么我相信会有二次通胀

其实大的逻辑一句话就说完了,世界上所有国家对于GDP的名义增速都是有需求的,GDP增速太低都不稳定。实际利率在历史上所有大规模瘟疫后都是走低的,那么只有通胀来填补这个名义—实际的缺口。无非填补好一点,通胀在2%,填补差一点,通胀高于2%

或者从微观角度看,成本上升比通胀读数快多了,要知道我们看到的CPI,里面有很多都是粘滞性的,被平滑后的东西,我们看看最原始的成本上升。我对矿业比较了解,而且矿业本身就是通胀的来源。我们就看矿业的成本:

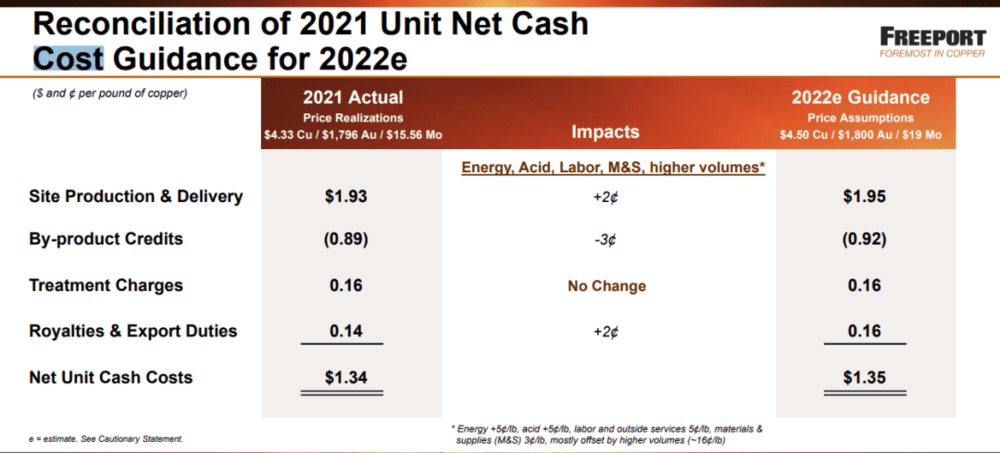

从自由港开始,自由港2021年做的2022年计划是,不算伴生物的成本从1.93上升到1.95。

2022年做到的水平是多少呢?2.19,上升了13%。

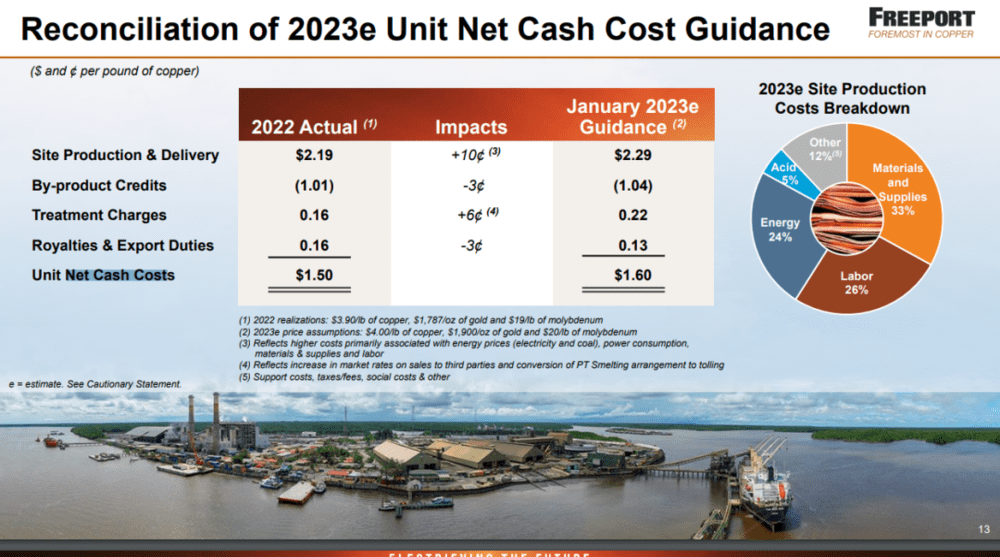

他都不好意思放在自己PPT里面说这事,然后你看,2021年他预测2022年上升2分钱,2022年他预测2023年就理智多了,上升10分钱。

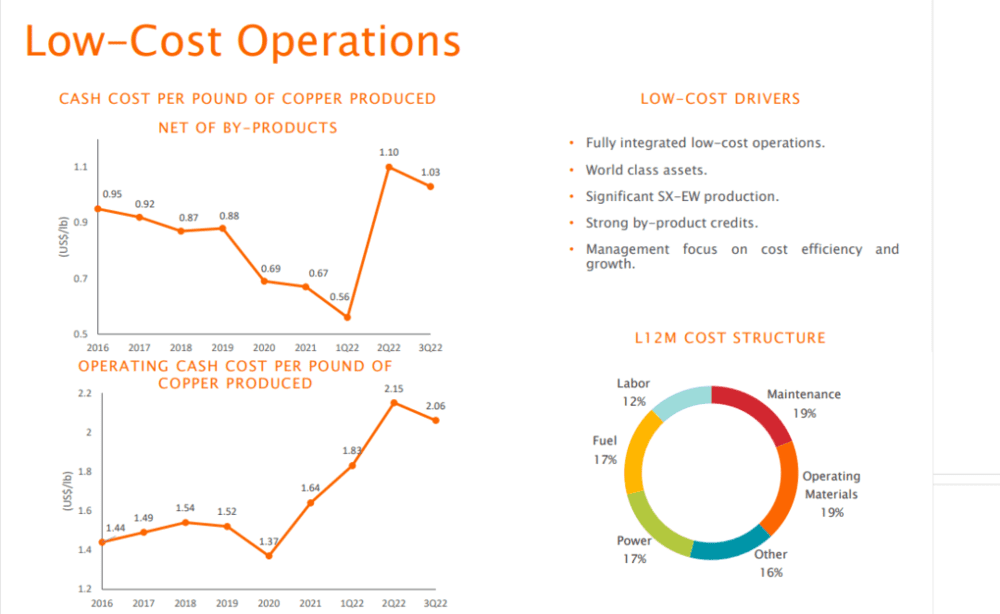

自由港还算好的,南方铜业的Operating Cost,用2022年Q3比2021年去算,要高超过20%。

成本的上升主要由几个部分组成:

1. 人力(也就是联储最怕的薪资通胀螺旋);

2. 能源和燃料(其实就是油价)。

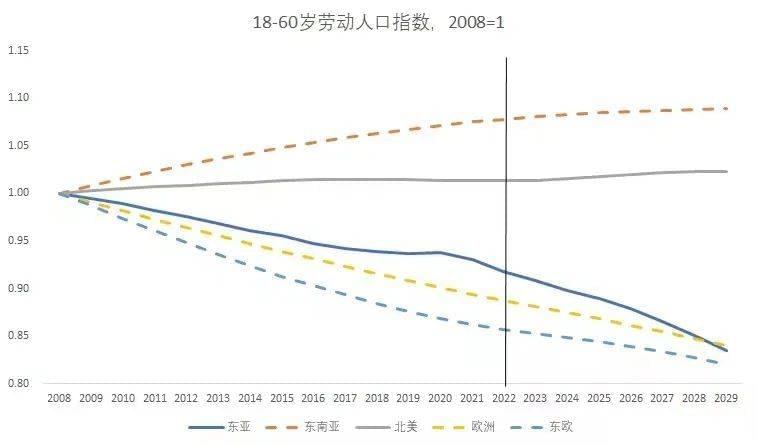

人力成本一方面短期来说,涨上去就很难下来,而且未来很多年,大部分国家的劳动人口都是降低的,工人工资很难持续走低。

燃料和油价我感觉其实和铜是类似的:

1. 有色是倒数第二ESG的东西,油气荣登倒数第一;

2. 有色是EV/EBITDA第二低的东西,油气荣登倒数第一。

那我觉得有色行业不扩产,油气行业扩产的逻辑只怕也不坚实。页岩油很依赖融资成本,我就不信页岩油公司顶着4%的EFFR扩产。

所以2023年通胀走低我觉得就是基数问题,真的看价格,油价可能跌一把然后就弹回来。铜价甚至我希望它跌一把,但它现在不给机会。

所以我觉得联储的鹰派态度,不完全是假的,我觉得他们的态度是,如果搞出危机失业率走高就降息,如果搞不出危机,那么一个偏高的通胀预期其实有利于消解债务压力。

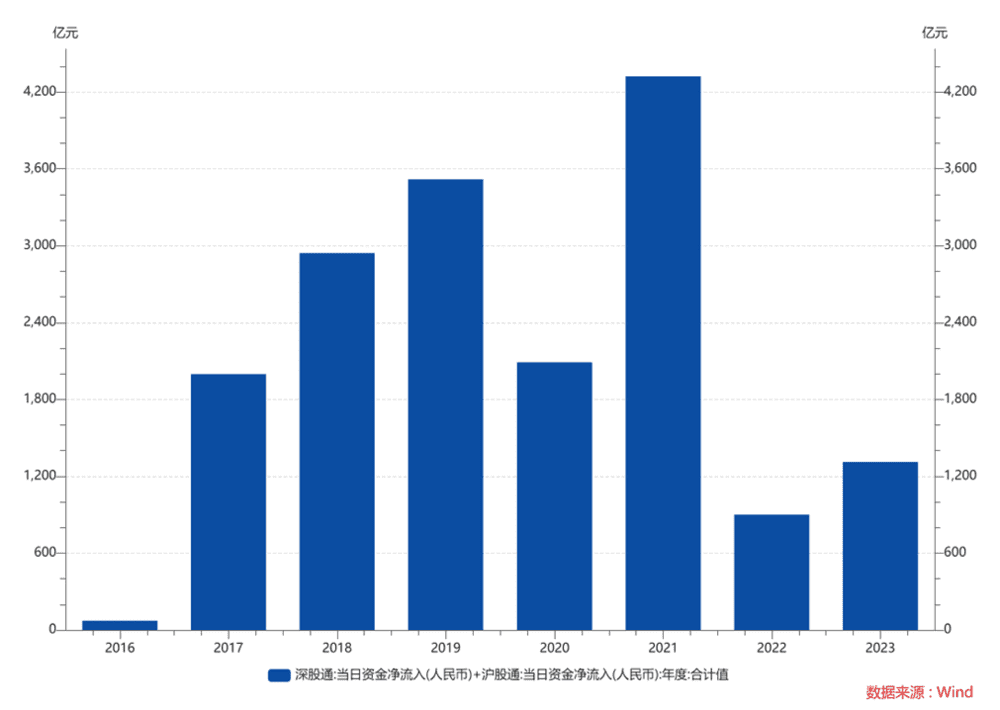

内外资的分歧在今天的市场一览无余,北上买了100亿,市场跌了一个点,非常少见的情况。

我感觉内资一方面不太相信消费带来经济复苏,也不相信通胀,这点之前我就解释过,这不完全是个经济问题,它也是个数学问题。

通胀本质上是三个东西,猪、油、核心CPI。

猪,LH2307合约在17000左右横盘了2个多月了,我觉得如果2022年春节都没杀下去,未来也不太可能杀下去了。我不相信2023年年底的时候比2022年年底更惨。

油刚才解释过了。

核心CPI里面几个大分项:教育、旅游、租金、服务业的其他东西。这些东西可能2023年全年比2022年更惨么?

所以我自己觉得2023年经济复苏是可以指望的,2019年之前一年增长7%,我现在有了疫情,国外可能是砍20%的增速,中国就算再不行,砍50%增速,两年7%增速难道没有?

另一方面,我感觉基金的赎回可能也是压力之一,春节一直是中国传统的家庭资产配置会议召开时。我可以想象以下对话:

“你去年买的基金怎么样?”

“之前跌了很多,刚刚回本。”

“赶快卖了吧!”

所以我感觉内资不会持续这样卖。

从风格上看,我自己觉得很多人还是在期待2023年联储降息以便国内炒成长,我感觉这个交易可能等到5月份之后再做比较合理,而且有可能到最后美国经济是超预期的,5月份做一波萧条交易但也没结果。

我自己在2023年对油和铜的看法都是跌到一定位置再买,但对于商品股票我倒是觉得可以稍微乐观一点。期货有个时间问题,如果长期看多商品短期觉得有风险,其实股票比期货的优势就来了。外资的话我感觉看全年还是有空间的,我觉得这个剧本是这样的:

1. 如果美国浅萧条,那么美国投资者会加大股票整体的配置仓位;

2. 如果美国深度萧条,那么虽然美国投资者会加大债券的配置仓位,但可能也会提高新兴市场的仓位,降低美国本土的仓位。

看数据的话其实一目了然,2023年一月的流入量是天量。未来肯定没这个速度,但你说2023年就流入完了那也不至于,后面要看内资的想法。

我感觉两会后到5月份联储会议之前那一个月是博弈的核心期。可以到时候再看。

综上所述,我觉得之前说2023年,中国复苏+美国萧条,但不知道中国复苏强度和美国萧条深度。

我现在觉得有可能今年就是1~4月中国强复苏+美国浅萧条,5月开始做中国弱复苏+美国深度萧条。最后的结果是中国以一个5%以上的GDP增长,美国以一个3.5%~4.4%中间的失业率结束2023年12月。

这个剧本是只要你不执念,不贪心,就可以赚到最多的钱。也不知道这个要求不贪心的剧本,算不算贪心的假设......

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望