本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

新的一年,对所有读者的祝福就是标题中写的。祝愿大家更灵活、更坚定、更坦然、更执着。

一、灵活:因为时代多变

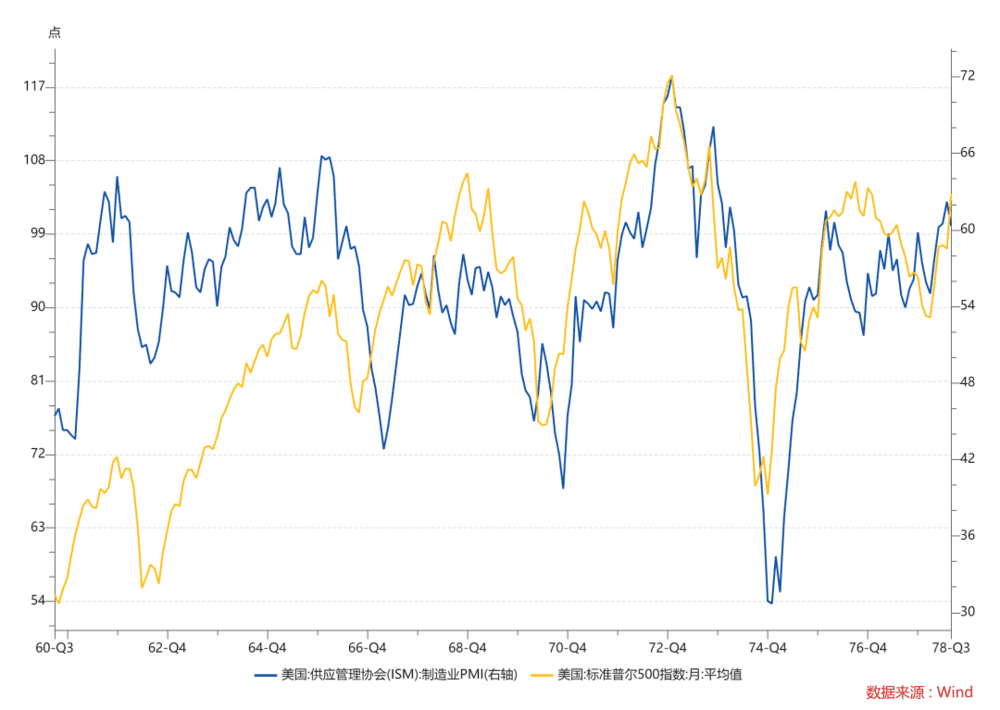

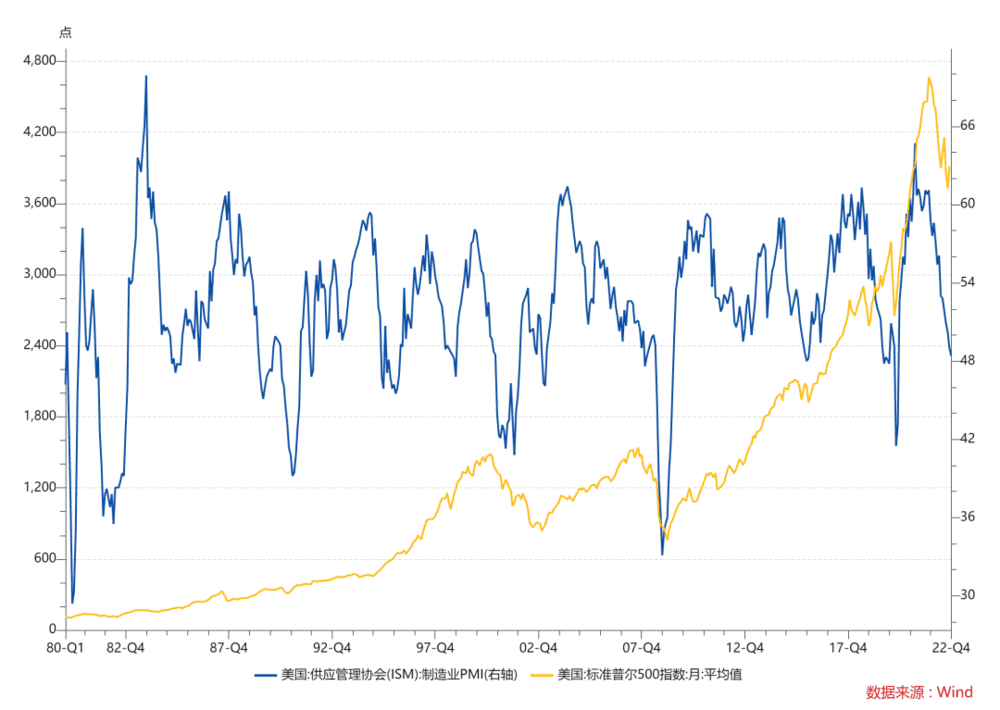

我觉得从现在开始,往未来看3~5年的时间,我们最需要的是灵活的身段,我在这里放两个之前放过的图。

在1960~1978年,美股其实很多时候指数是跟着PMI走的,没有长牛,20年点位没涨过(浓眉大眼的标普500也有这段岁月)。

1980年之后,随着利率逐渐走低,货币越来越宽松。经济周期的波动,就和股市脱钩了,股市长牛,被动ETF一路跑赢。

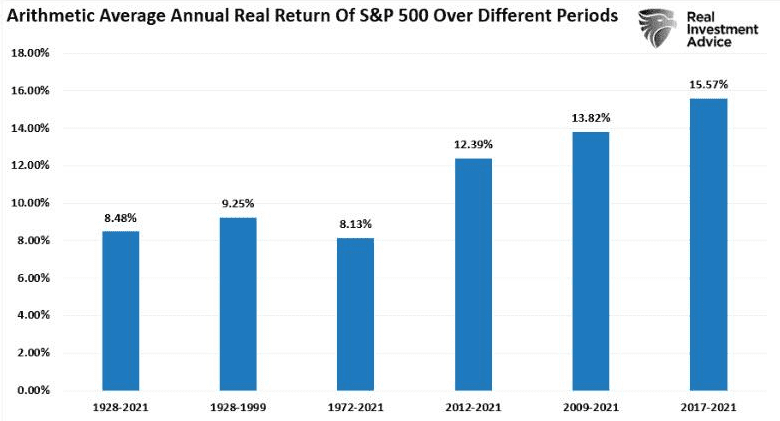

所以过去10年,其实很多时候投资是不用看宏观的,下图展示了过去10年,投资回报率要比高通胀时期高很多。

实际上,金融行业的好日子,也就是2000年之后慢慢开始的。钱越来越便宜,在每一年上杠杆的人,都可以在明年找到更便宜的利率,去再融资自己的杠杆,资产价格每一年比前一年高,所有人都觉得好日子永无止境。

我自己觉得这个游戏已经结束了,其实在2021~2022年就结束了,但很多人还不愿意接受这一点,所以对联储降息还会有指望。我觉得联储会在危机时候降息,但我觉得联储如果不遇到2008年那样的危机,不会把利率降到0,即便把利率短期降到0,也不会像2008~2015那样连续7年放在0附近。

对于金融行业的从业者来说,我们很有可能必须接受一个残酷的事实就是:最好的日子已经过去了,我们未来需要更专业,更灵活。

在未来我们很有可能看到的,就是美国的经济周期越来越短,政治周期越来越短。实际上我们现在已经看到了,美国上一次萧条是2020年春夏,下一次可能是2023,最晚2024。以前美国都是10年一次周期,现在就3~4年。

周期更短,意味着趋势更短,意味着躺赢的机会更少,也意味着主动管理可能要有更大的价值。在前几年我们看到一些主动管理的基金经理把自己产品ETF化,我觉得这可能就是被动投资见顶的征兆。我觉得一个最朴素的道理就是,我们不能一边告诉大家“这是百年不遇之大变局”,一边告诉大家“长期坚定持有创造价值”。

我反正是不愿意在百年不遇之大变局里面,坚定持有任何资产(也许黄金是可以),之所以是变局,就是多变。那就别骗自己:灵活一点,看到经济好起来就做多,看到经济不好就跑路。今年可能是消费,明年就可能是制造业,我理解人都是喜欢长期稳定的故事,但这种躺赢的安全感可能是种奢侈品,而我们这个时代没有这么幸运。

二、坚定:对抗灵活时代的法宝

那坚定是什么意思呢?我举个例子大家就明白了,如果我们处在一个高波动的年代,没有长期稳定的环境,没有动不动就来的10年长牛,每一个资产价格都是涨1年然后第二年就跑输,行业轮动很快。

在这样的环境中,你最好的机会就是“基于对行业深刻理解的逆向精准抄底” (也可以跟随趋势,但差一点)。想想当年价值投资原教旨,捡烟蒂策略,绝对低市净率买入。我以前总觉得,哪里会有企业市值比现金还少。后面有两个企业我印象深刻,一个是在港股的越南加工制造,一个是海控。我的经验是,如果你对行业不理解,这种时候,即便它现金比市值高,你还是不敢买——因为你不懂。

以前可能没关系,因为反正趋势很长,但未来我有一种感觉:如果你在底部不敢买,你在中途可能就不敢追。

比方说茅台,现在35倍左右估值左右,其实是均衡估值,没高估可能也没低估。或者说保险股,保险从底部反弹了40%,现在位置已经回到了去年2月份的水平,基本上把疫情和三道红线带来的不利因素抹去了大半。如果你在底部没有买,现在你也很尴尬。

我觉得未来最需要的,是对于资产的“底价”有很好的研究。就是你要明白什么是好资产,但这个还不够,你还要理解这个好资产跌到什么位置一定可以买。

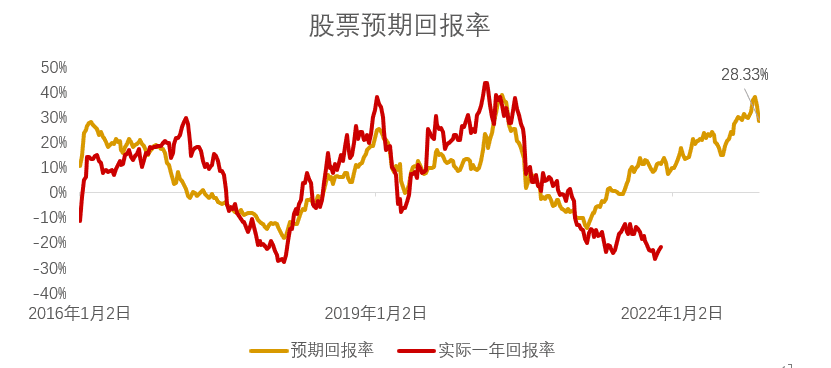

我自己在过去几个月,上证50和铜就是一正一反两个好例子,去年11月初上证50的市盈率市净率都是绝对低位,沪深300的股权溢价显示的预期一年回报率可能接近30%

然后到现在,过了2个月,沪深300上涨了18%,空间就小了很多。

换句话说,如果在去年11月没有坚定去持有,不仅是少了15%左右的空间,在博弈上也处于劣势,因为我很理解大家担心说经济复苏强度不够,长度不够。

我觉得这些矛盾以后都会存在,以后不太会有那种非常流畅的宏观环境,中美货币周期同步宽松,然后经济一起复苏,这种理想情况已经被逆全球化打破了。我们以后一定是很多犹豫、很多纠结,那么这时候其实能够给你安全垫的,不是对于未来的判断,不是你每个月都能猜得准下个月联储或者人民银行在干嘛,而是你买在了绝对的低位。

那么反面例子就是铜。我很清楚铜的绝对价格低位应该是现金分位90%附近,我也很坚定。如果真的能跌到那个位置我也很愿意去重仓。

但有时候时代多变,故事不一定按照想的剧本走,就会出现这种距离你心目中绝对低位越来越远的情况。

不过我觉得没问题,因为我觉得第一,这是错过了机会,不是做错了交易,这个差别很大。第二,我觉得如果我们相信未来很多变,那么每一个上涨,都会有很多波折,我并没有错过一个很长的周期(至少我相信如此)。所以我觉得大家有时候也可以安宁一点,以前是长周期,错过了就再也看不到那个价格了,现在可能是错过了,没关系过几个月又回来了。

所以对我自己来说,我现在就在很努力思考美股一些公司的绝对低位是多少,标普10倍估值?40周周线和200周周线粘连?原油价格的低点会是美国重新开始补库存的时候么?

我觉得之前我们很多时候思考的是“趋势能否延续”,未来可能需要思考的是“资产的价值到底多少”。我自己觉得这其实更符合金融的本质,对于风险的分散和对于价值的发现。

三、坦然:三十年河东三十年河西

如果便宜钱的年代过去了,那么金融行业收入增长最快的时候也可能过去了,而如果欧央行和日本央行都开始加息了,那估计便宜钱是快要过去了。通胀的魅影可能要陪伴我们挺久。

每一个时代,都有自己最稀缺的要素。经济发展三要素:人、钱、科技。

1980年的时候,中国不缺人,缺钱、缺科技,但归根到底还是缺钱。在人民银行的筹备会议上,各个银行的代表谈的最多的还是信贷和经济问题。如何提振信贷,如何吸引外资是1980~1990年代中国经济发展的主旋律。

然后2000年之后的土地财政我们自己开始造血,2014年地方债放量之后我们进一步提高信贷。到2016年开始控制杠杆率,到2022年美国开始加息。

我自己觉得,人类社会最缺钱的时期已经过去了,钱已经不是我们这个社会的稀缺资源了。其实一级市场的朋友看得更清楚,最开始是只要有钱就有好项目。后面是最不缺的就是钱,项目缺。现在可能是项目缺,同时政府也愿意投资,钱更不缺了。

一个慢慢不缺钱的高储蓄率社会,金融行业的价值就不是增量价值了,更多是存量的配置。或者我们说的居民财富从房地产变到金融资产。但我们都知道,一个东西最好的时候就是量价齐升的时候,讲存量逻辑总是差人一等。

我觉得金融行业的从业者未来可能需要更多坦然、更多专业、更平和的心态。经济增速下行的年代,利率很难大幅走高,躺赢的利差越来越少这是没办法的事情。我们可以更多去关注下面两类行业:

有色,能化,农业这样在滞胀时期表现不错的行业(黑色我感觉还是过剩);

科技,文化这样在萧条时期表现不错的行业。

未来应该是一个人越来越贵(尤其是服务业),科技越来越贵的时代。而且我们需要很警惕,之前OpenAI的董事长有句话很令我警醒,他用AI作画来警告大家,AI对于创造力行业的取代速度比很多人想象中快。

我深深知道金融行业当前的效率还有大量可以提高的空间。和我们海外的同行比也是如此,如何在一个高速发展期过去后,继续提高行业的水平,可能需要每一个从业人员去思考。

四、执着:精益求精

就像之前文章写过的,1880~1890年出生的人,在1914年被重锤,1929年~1945年经历了灾难的15年,最后在1950年代,在自己60岁已经暮年的时候,重新站上世界的巅峰,然后用自己小时候的记忆去重塑全球化。

我有一种感觉,100年前80后90后的命运,在这100年还会重演。这一代人也需要经过很多苦难,才能在最后,在自己年老之后,找到自己的安宁。而这个过程中最需要的可能就是执着了。

如果看不穿时代的变迁,不能接受河东河西的失落,那么可能也没法做到低谷时期的执着。

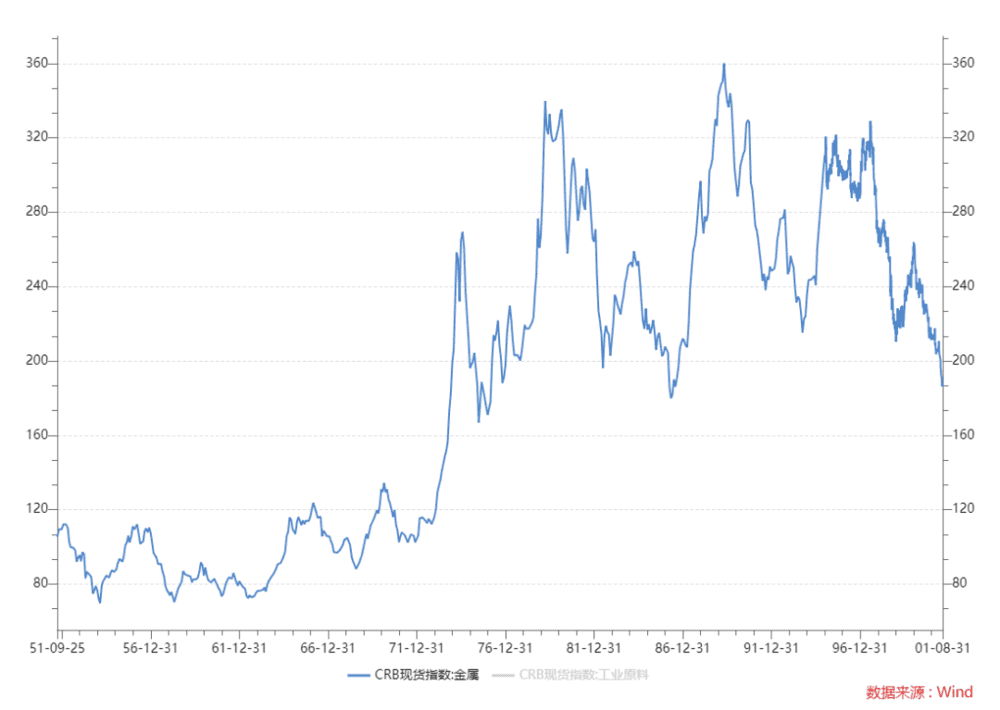

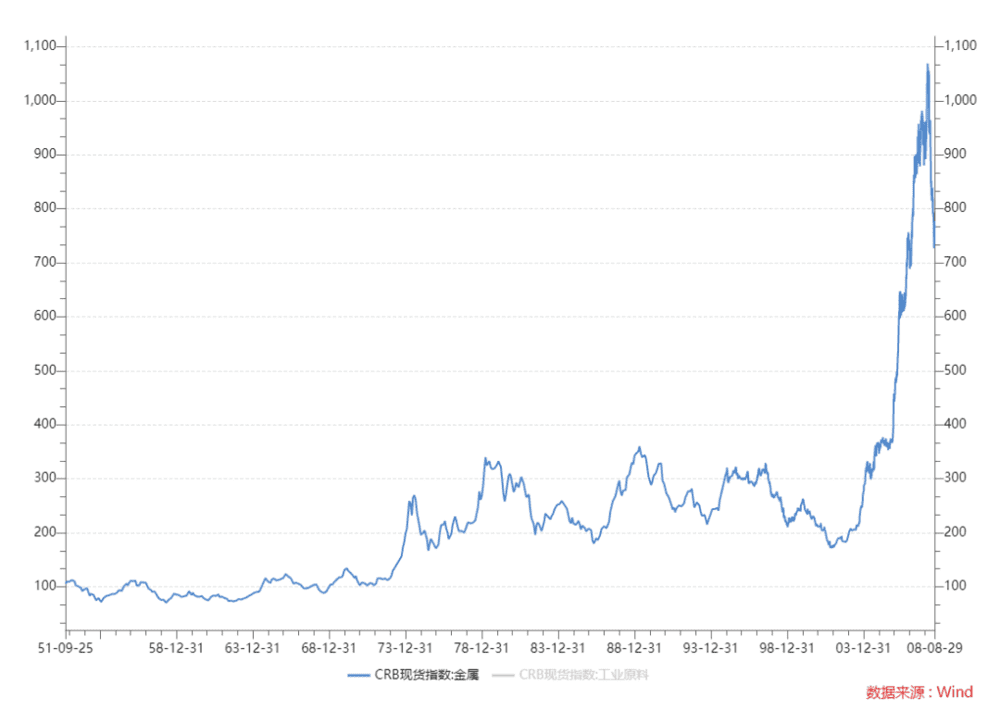

其实很多行业都是如此。1973年石油危机后,通胀巨高,1955年前后出生的很多大学生都选择了矿业行业去作为职业生涯的起点。

假定有一个大哥1951年出生,假定他1973年毕业。然后他最后两年找工作的时候,发现大宗商品指数从1971年的120点涨到了270点,两年翻了一倍。他觉得这个行业有前途,然后干了进去。然后之后30年,他发现大宗商品指数就一直在200~300年波动,他毕业时候看到的那个270点是个中枢。当2001年的时候,他60岁了,发现大宗商品还没自己毕业的时候价格高。

这命运不可谓不残酷,但命运精彩也在如此。

在2008年,他67岁的时候,他发现自己7年赚了过去40年赚不到的钱,一下子成为叱咤风云的人物。

当然,2008年是一个巅峰的顶点,这又是另一个故事了。

我有很多名字可以对得上这个故事,泛美白银的传奇Ross Beaty。艾芬豪的罗伯特·弗里兰德,马克里奇(他老一点点)。

所以有时候人生真的妙不可言。

这就是我的新年祝福,祝愿大家在变化的世界中保持灵活,在灵活中用坚定去对抗世界的波动,在波动中有长周期的坦然,而在坦然背后有一份坚持去对抗岁月。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望