本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

我觉得2023年一个可能发生的事情是,联储不会提前反应,他们依然会数据依赖,然后看着市场出了风险,再出来扮演上帝救市场。2020年鲍威尔这样做的时候,我觉得他其实也是不知道结果的,当时的COVID和OPEC在同一个月超预期。但最后鲍威尔的效果非常好,美国人就是喜欢这种超级英雄剧本。力挽狂澜的联储主席,鲍威尔从2019年被骂到2020年变英雄,我觉得他在2023年会再来一次的。

所以,我觉得2023年美国资产的交易思路应该是:出问题前谨慎一些,一旦看到问题,而且问题被媒体报道了,那时候就可以浪一点。

言归正传。

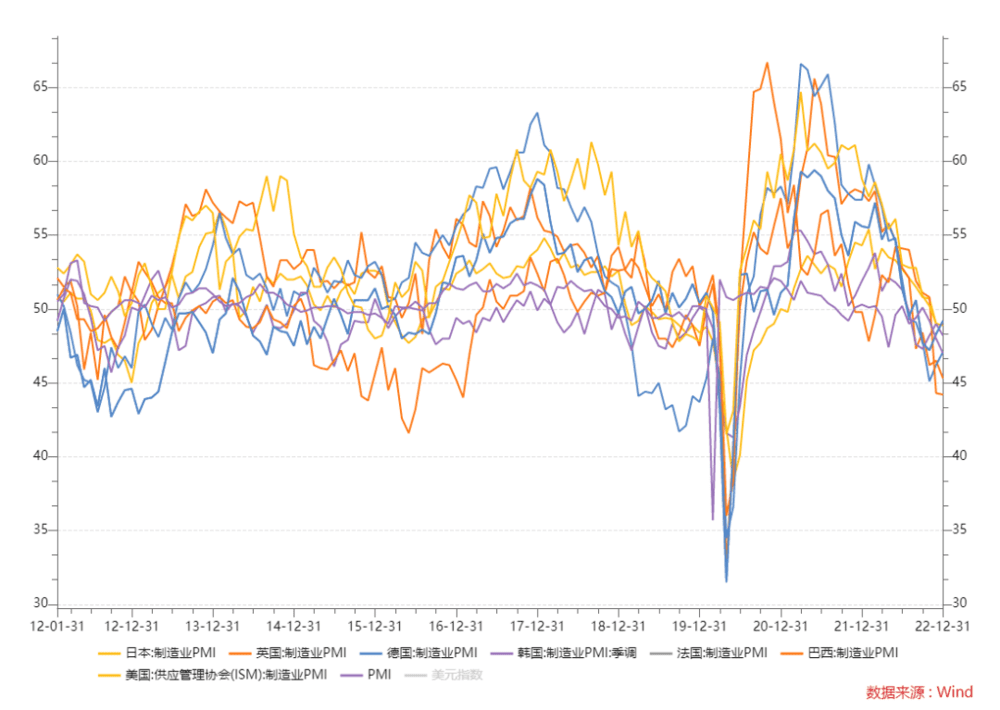

昨晚刚刚出的失业率数据是让市场比较开心的,之前有说NFP是比较关键的,主要原因在于美元指数。从新年开始,市场发现世界上大部分国家的PMI都跌到了负数区间

然后大家对经济萧条没有疑问,无非有两个问题,一个短期一个长期:

长期的问题是,2023年或者2024年的萧条到底是深度萧条还是浅萧条;

短期的问题是,联储会不会出手去遏制目前市场的“萧条-降息”交易。

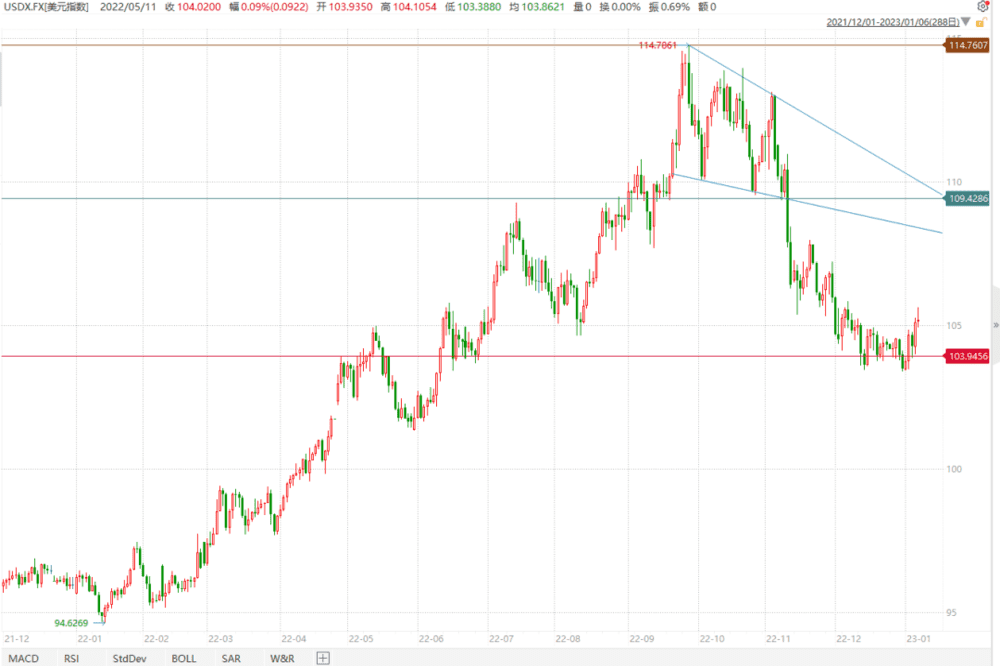

从技术形态上说,美元指数从114到103太快,这个速度是2002年的速度。

这几天对美元指数反弹这个事情,我觉得我和大部分人一样,都是“怕它不来,也怕它乱来”。

所以昨晚之前其实有两个交易思路摆在眼前:

NFP比想象中好一点,超过24,那么美元指数在这里的反弹会比较坚决,然后之前从114~103这一段的很多交易会有一个回撤。

NFP不达预期,那么美元指数可能就疲软一点。然后市场的博弈要往后再拖拖,这几周联储的发言和31号的FOMC以及公布的那些文件就比较重要。

我自己其实没有想到美元指数会这么快从114到103,因为之前2002年这样的走势,还是世界其他地方欣欣向荣的时代。当时无论欧盟还是中国都还意气风发。

从我自己的角度说,之前美元在109的时候我就觉得它应该反弹一下,现在103我还是觉得它应该反弹一下。因为逻辑是,我觉得联储现在这些大爷们其实内心都是躺平的,他们本质上就是在通胀的时候无脑加息,保证自己的政治正确,然后出问题后降息,继续保证自己的政治正确。

这个游戏的关键在于,他们一定不能ahead of curve,一定不能做多嘴的先知,一定不能在数据显示萧条风险之前就降息,一定不能说美国经济不好需要降息。一定要危机自己发生,然后找一个市场的替罪羊,然后联储出来扮演神仙。而等到危机后,他们降息一定是非常迅速的。

2020年就是一个例子,2019年7月需要说mid cycle adjustment,2020年3月都还需要按兵不动,一定要等到出问题了,马上果断操作,然后鲍威尔从被骂的人变成大神。

我觉得人一定有路径依赖,他肯定想再来一次。

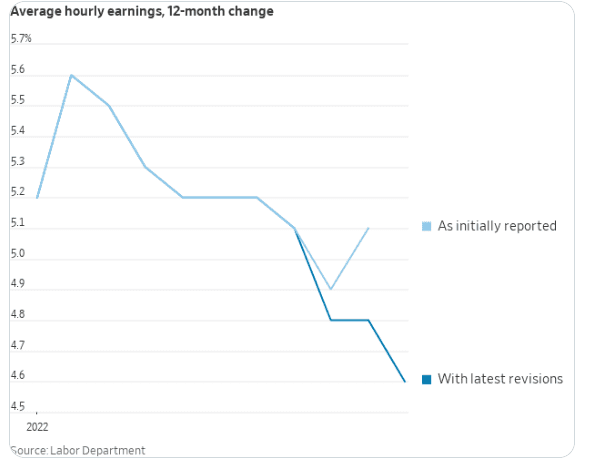

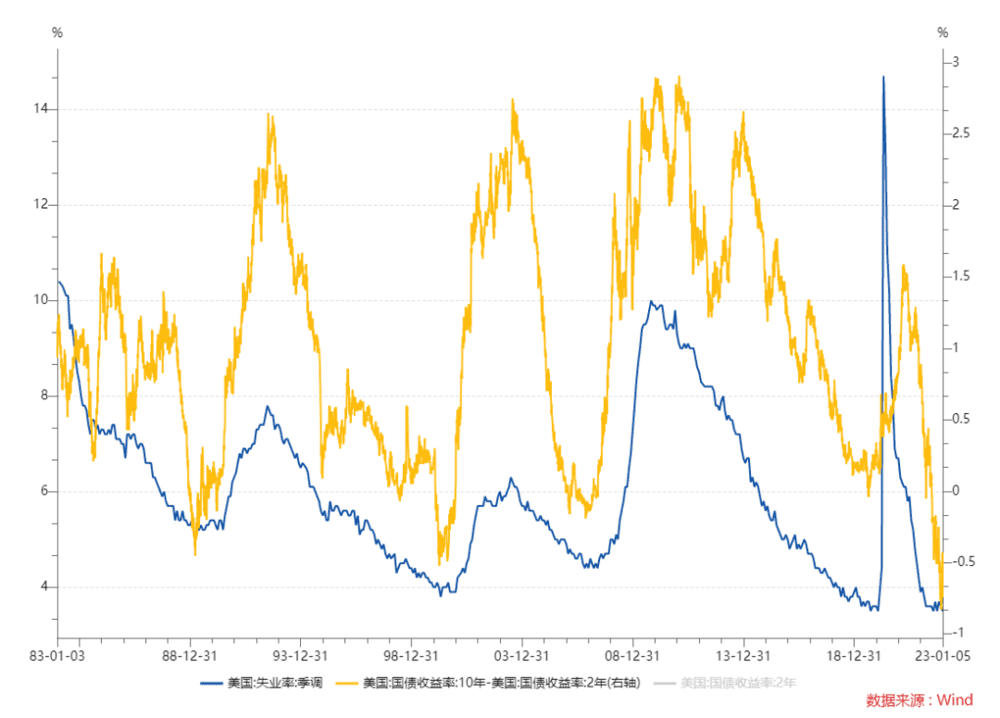

而抛开这些政治不谈,从经济层面来看,倒挂的利率和低位的失业率,看起来很美好,就像今天美国很多大兄弟说这看起来简直梦回黄金年代,就业强劲薪资增速回落,还能更好么?Timi的Twitter也说这次的薪资逆转了趋势,让联储有更多的调控空间。

但如果从期限利差和失业率绝对水平上看,这绝对不是一个好位置。

过去四次失业率和期限利差的低位,分别是1990年储贷危机,2000年科网泡沫,2008年GFC和2020年的Covid。

比较有趣的是,如果我们把2020年的Covid当做是意料之外的深度萧条(但反弹速度也很快)。那么这四次里面,看你怎么定义萧条深浅。如果你用失业率去定义,那么是两次深度萧条,两次浅萧条(1990年和2000年失业率上行温和,2008和2020年比较吓人)。用金融资产价格来讲,1990年和2020年其实看全年都还算OK,2000年和2008年比较吓人。

所以,今年最大的问题就是:到底是浅萧条还是深度萧条。

从今年3月份开始,失业率就一直停在3.5%~3.7%的狭窄区间里面,但它不会一直在这里的。企业的招工和开人是趋势性的,招人的时候越招越难招,工资在涨,开人的时候越开越容易继续开,因为工资在跌。

刚刚看到服务业PMI非常低,刚刚的NFP里面只是耐用品薪资在走低,如果服务业PMI也走低,我觉得也许下个月,或者下下个月NFP里面会有更多的薪资增速降低。

简而言之,我觉得2023年的美国市场绝对不是平静的市场,无非风暴大小的问题而已,而且我觉得无论风暴大小,联储可能都会继续data dependent,出了问题再救。

我觉得联储有两种可能:

经济数据不好的时候态度慢慢软化,这样子市场会开始做萧条交易,但风险在于通胀依然很高。

经济数据不好,通胀很高的时候依然态度坚定,这样子市场会被折磨,风险在于经济有可能超调。好处是这种做法完全政治正确,通胀很高,失业率很低,我加息有什么问题?

我觉得会有一些联储官员开始用第一种语气发言,但我感觉鲍威尔可能还是想自己做第二种人。

对于第一种情况,我觉得大家就是持续做萧条交易就好。

对于第二种情况,我觉得刚开始会很折磨,中间的波动会很大,但最后的结果可能比第一种更好,因为这样现在每一次鹰派的加息,都会变成将来降息时候的弹药。

而鲍威尔这样子可以赢两次,先是树立自己力挽狂澜加息英雄的形象,再是树立自己果断转向拯救世界英雄的形象。

这样受伤的只有美国经济和美国人民,善战者无赫赫之功,这样等于人为放大了波动率。

如果是第二种情况,我们中国交易者在2022年4月和10月锻炼出来的抄底本事就可以派上用场了。到时候让美国人也感受一下什么叫做180度转向。

所以我们现在的情况可能就这样,眼前看得见是一片乌云,不知道里面是暴雨还是大雨,然后船长决定不提前规避,他要先杀进这团乌云,然后对着苍天喊“我不认输”,180度转舵,带大家走出这团乌云。让大家在太阳底下跪下来对他唱《征服》。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望