本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

一

最近有个事情非常有意思:

和美国的朋友聊,都说大家还是担心明年萧条,但短期找不到萧条的证据,数据还是很好,所以很头疼;

和中国的朋友聊,都说大家还是觉得明年复苏,但短期找不到复苏的证据,数据依然不太行,所以很头疼。

然后中国分析师都说美国要萧条,海外分析师都说国内要复苏。

一个月前,野村说中国明年GDP3%~4%还有人看,12月我感觉基本上所有看到的数字都是4.5%~5%。

然后半个月前:

美国的朋友都是说,希望给个机会让美国长债利率上去点,给他们一个拉长久期的机会,然后日本偷袭鲍师傅之后,长债收益率从3.4%~3.5%上到3.7%~3.8%后,又想看看;

中国的朋友都是说,希望给个机会股票回调一下,给个上车的机会,然后真的回调后,现在又想看看。

我自己的看法是,美国十年期国债收益率高点4.2%~4.3%,现在给了个3.8%的机会。

二

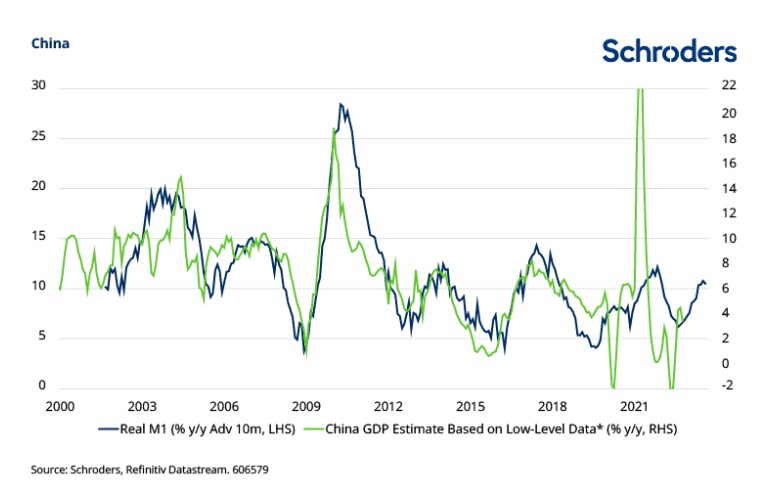

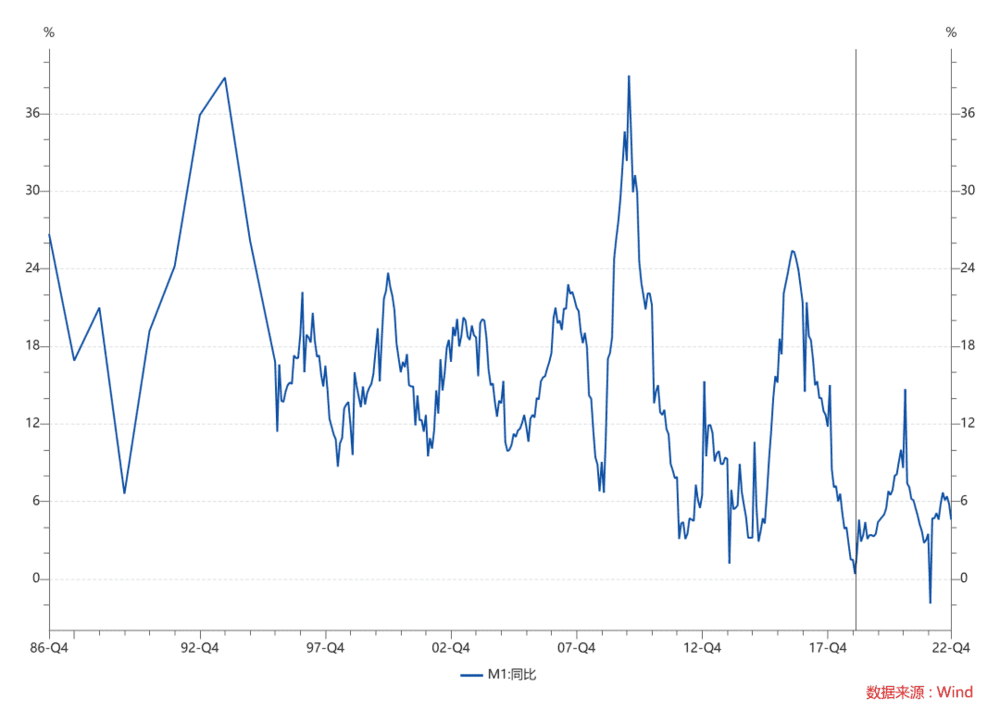

但市场还是需要一点驱动力,我也听很多朋友说了2018年12月到2019年1月的故事,但我自己觉得那个时候和现在还是不一样的。2018年12月是联储加息结束和中国M1从低位反弹同时发生的一个月。

我自己感觉2019年1月是个非常大的转变,联储、贸易摩擦还有2018年4季度极度悲观的预期合在一起造就了2019年1月的反弹。

我们现在距离联储加息结束可能还有点时间,然后国内现在是在银行空转的钱和居民的超额储蓄需要花出来,所以还是有点不同。

这种遇事不决的时候,就是大力看图出奇迹的时候了。我们先从(上证)50开始,因为50是我觉得最容易画图的东西。

从上到下分别是2021年12月的高点3400点;2022年7月的高点3100点,这个月前几天搞出的高点2700点,以及这轮反弹的颈线2580点。

可以看到50其实是个非常规整的指数,这些近期的关键点位同时也是之前的宏观点位。

3400点也是2020年7月经济复苏第一波的高点;

3100点也是2020年1月疫情前的高点;

2700点也是2017年十九大之前的高点;

这说明对着50看图还是有用的。

那么来看看这些点位分别是什么时候干出来的。

我们把50从去年秋天开始到最低点的六段分别画出来,回忆一下当时都发生了啥。

1号位置是2021年秋天,当时我觉得2022年经济应该是不错的,疫情可能慢慢过去了,然后5.5%的目标非常难完成但考虑到M1见底了,我觉得2022年50可以跑赢小盘股。

2号位置是2021年12月到2022年2月,其实这个还是在区间内波动的,然后俄乌冲突爆发了,当时我记得很清楚,我还觉得这就是多油空铜交易的催化剂,但我没想到这也是联储加息超预期的催化剂,因为2021年12月,美国的房租数据其实不好,当时我自己觉得多油空铜交易可能也就半年到一年,2022年6月后美国CPI就转向了。战争开始的时候,大家其实觉得很快就结束了,但事情并非如此。

不过,其实这些并不重要,3号位置的下跌是从上海封控开始的,这是对EPS(每股收益)的致命一击。

4号位置是上海慢慢解封之后觉得这个故事到此结束,同时夏天市场觉得美国通胀不会太持久,然后开始看联储转向,带来一个反弹。

5号位置是联储8月Jackson Hole超预期,然后疫情似乎没有结束带来的下跌。

6号位置就是一群学艺不精的人看错了政治乱卖东西了。

所以可以这么说,2022年50的所有反弹、所有下跌都和三个东西有关,一个是疫情,一个是美国的通胀带来的加息,一个是地产政策。

这也是2023年我喜欢50的原因。现在的问题自然就是,如果下跌是疫情、政策和通胀带来的加息带来,明年往回做,可以做到哪个区间呢?政策比较简单不用谈,基本上就是180度转弯。我们主要看疫情后EPS恢复和估值压力。

3100点是我心目中2023年50大概率可以干到的位置,3400点真的要看天了。

因为我自己觉得8月份之后,美国十年国债收益率从3.0%附近上到4.25%这一段是不可持续的,我一直相信疫情对经济会带来不可逆的损失,那么美国的实际利率不可能比疫情前高,鲍威尔说疫情后美国的实际利率从疫情前的1.1%上升到了1.8%,我真的一点都不相信。疫情要是能带来经济增长就见鬼了。所以我自己对明年十年期美债收益率能看到3.0%比较有信心。

EPS我觉得回到今年2月份那个时候的预期是有点难,但回到今年7月份的预期还是有机会的。上半年大家下调盈利预测还是比较有逻辑的,尤其是4月份上海确实是超预期的,但下半年其实继续下调很多时候就是因为一些不那么坚实的逻辑了,什么疫情持续、政策强监管、海外通胀超预期这些都来了,这些我觉得是可以被修复的。

当然,按照以前的计算,受疫情影响一个月,经济需要两个月才能回到之前的趋势线,所以时间上会有所亏损。但我觉得预期这个东西比较不看时间,我A又喜欢抢跑,所以明年50在情绪比较好的时候,碰到3100点还是有挺大概率的。至于3400点我觉得就需要中国经济复苏比想象中好了,或者海外投资者踊跃购买茅台。这个有一说一,要看美国到底如何了。

2023年十年期美债收益率不是没有可能跌到3.0%以下,但目前我觉得保守一点,先从3.8%往3.0%就已经是一个巨大的跌幅了。没必要太贪心。

三

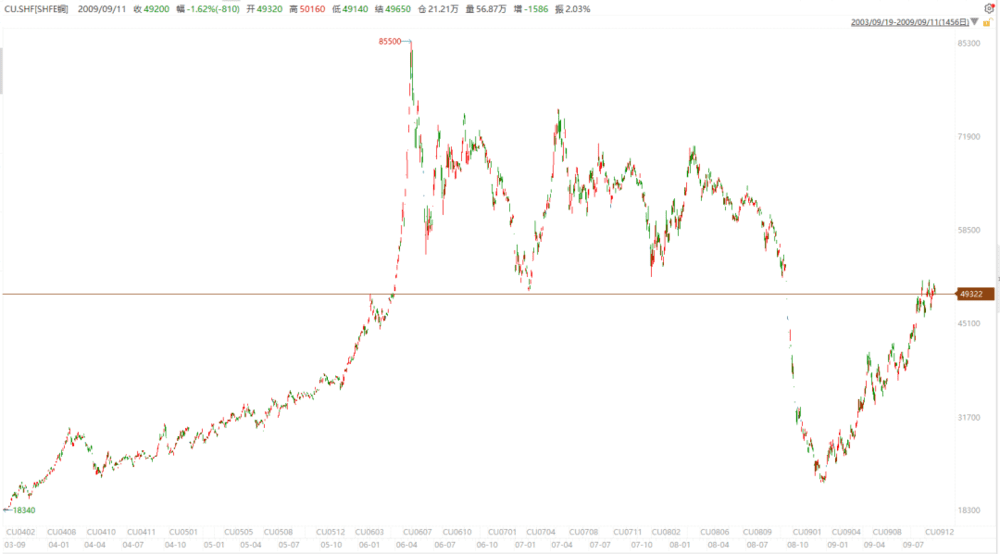

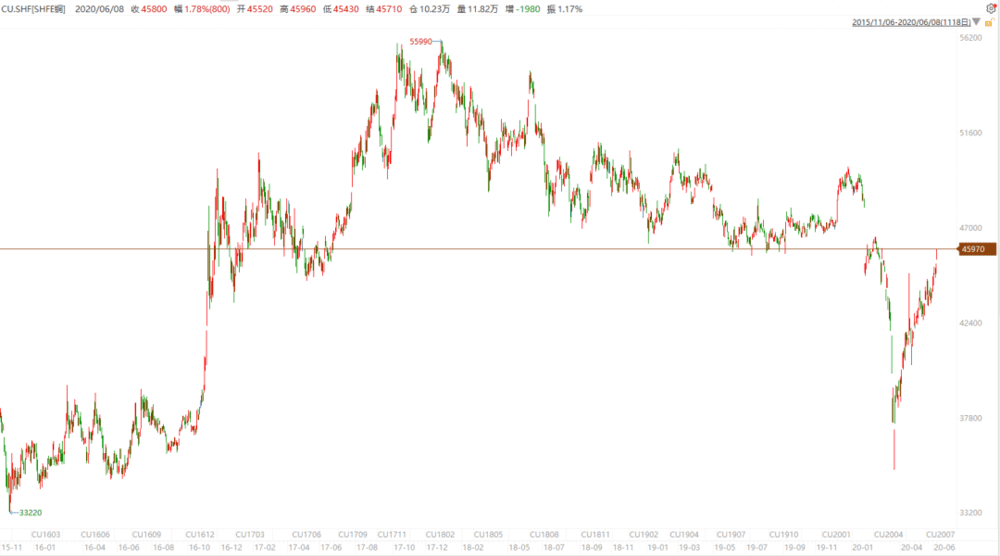

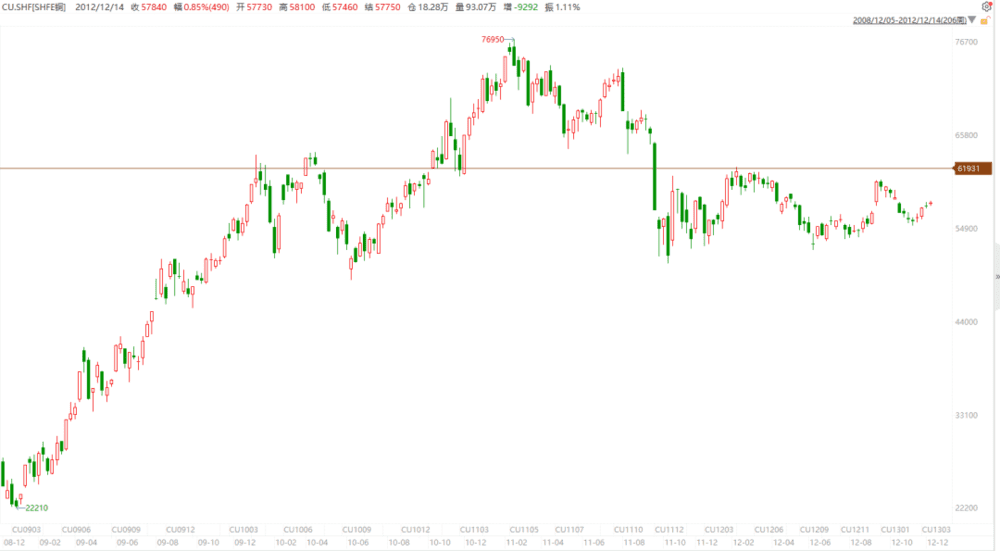

除了50之外,还有一个在关键位置上的东西是铜。

铜经常会有这种急跌后,反弹到前面支撑位的表现,然后后面有两种可能。

这是2009年的情况,后面铜从50000干到了75000。

这是2020年6月,后面铜从45000干到了78000。

其实很类似对吧,但其实也有另外一种。

之后铜从60000一直跌到了30000。

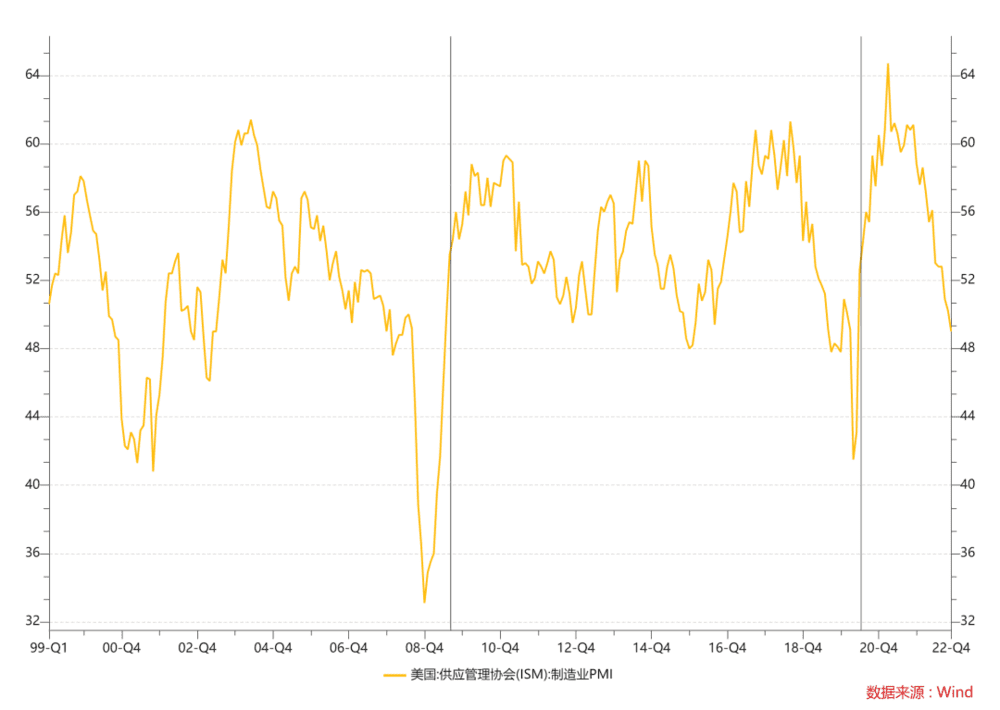

我自己对这个问题的看法是,如果铜的反弹,是有基本面支持的,那么它从低位反弹到原来的阻力位,大概率是往上突破的。这种基本面支持,用一张图去说明就是美国的PMI。

之前两次下跌反弹到阻力位,迟滞一下就继续往上,都发生在PMI从一个低点开始反弹的时候。反之如果你在2014年8月、2012年2月,都是PMI还要继续往下的时候,你去做反弹就很麻烦。

我自己现在比较头疼的就在这里,因为铜的长逻辑里面很多是供应端的问题,所以你说PMI很差铜就一定会跌也不一定。但我总觉得在这个地方有点危险,感觉铜在这个关键位置的交易思路应该是,他涨破68500去做多,然后跌破64000就等铜回到7000美元以下再去做多......

我总觉得美国PMI没有见底就去做多铜非常危险。但我也知道这种刻板印象非常害人,今年10月底的时候,我当时也是觉得,美股还有风险所以在50和HSI里面更看好50,结果是港股完全无视美股的跌幅,所以有些时候过去的经验还是不能完全依赖。

还有一点是,最近美债收益率上得很快,但欧洲的国债收益率上得更快,我觉得这就是骗自己了,明年如果说美国可能有一个浅萧条,欧洲的情况实在是不容乐观,我觉得ECB(欧洲央行)也在骗人,不同的是日本央行好歹还搞点事情出来,ECB完全就是嘴巴唬人了。

我对ECB的看法依然是,欧洲和日本的经济基本面比中国和美国要更差,所以如果这两个地方都开始加息,要么说明经济复苏已经扩散得很完全了,要么说明通胀已经扩散得很完全了。我觉得ECB一般比美国晚一点加息,但大部分美国发生风险的时候,欧洲难以独善其身。所以我总觉得明年欧美是有风险的,我不愿意在期限利差倒挂的时候去做多铜。

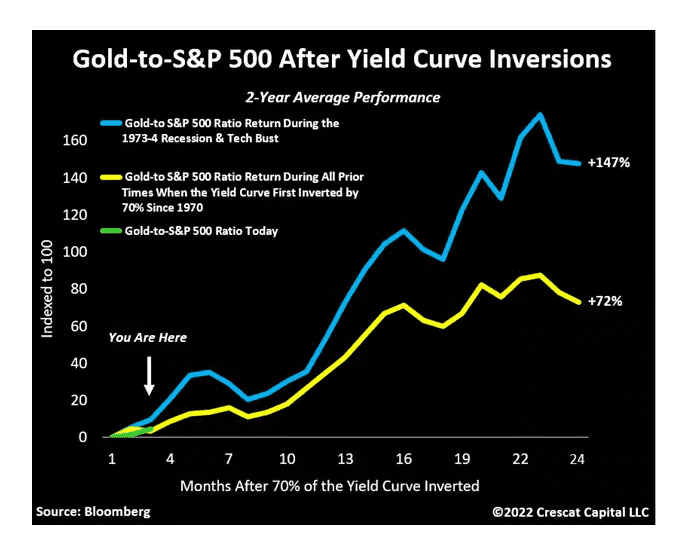

Crescat Capital有个观点我很认可,期限利差倒挂后,可以多黄金空标普500,但期限利差倒挂的时候多铜,我实在是不想干这事。

我也不知道怎么写结尾,就这样吧。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望