本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国(图为北京,小朋友们参观一款智能农机)

写这个公众号已经有一年的时间,之前一直有个问题就是,如果我每天把市场的观察写下来,会很零碎,缺乏长期的思考,如果我只写一个领域的文章,一方面就会丧失每天的观察,因为不可能有一个板块每天都有事情发生,另一方面容易偏激。任何事情都是这样的,如果你做的事业,你的投资就是华山一条路,你就容易紧张,紧张带来执念,执念带来失误,失误造成更多紧张。

所以之后在专业领域的文章,我会集中在宏观经济、股票市场、大宗商品价格和大宗商品公司上。一些比较琐碎的话题,或者之前文章中读者的留言中一些真知灼见的指正,可能就会以今天这种形式去写,一些随笔,这类型的文章会少一点图表,多一些我的主观看法。这同时也会是我学习新行业的地方,所以它会很随意也会很灵活,会有很多不成熟的地方,但人都是这样成长的。

最后,当然一些文学、音乐、占卜的内容也会以小频率出现——当我有兴致的时候。

一、美国的实际利率

发布《贵金属的投资逻辑》这篇文章后,有读者说:为什么不考虑美国长期实际利率是正数的情况?这其实是个好问题。值得讨论一下,其实这个问题是有正反两方的。

支持美国实际利率可能回升的人:

鲍威尔觉得美国现在实际利率在1.8%左右,比2008~2020年的1.1%要高;

高盛有一个研报里面也是说,可能在本轮加息结束后,美国的长期实际利率会回到Pre-Crisis(也就是2008年之前)的水平。

反方:

疫情对于长期经济增速的影响在2020~2021年有无数人研究过,基本结论是会降低实际利率0.3~0.5%左右;

达里奥认为提高实际利率是一个非常痛苦的事情,尤其在高债务的情况下。

其实这个问题我觉得可以再简单一点,疫情后,美国经济的基本面是更好了,还是更差了?或者说,2021年美国经济的复苏是否是可持续的。

我自己觉得从直觉来看,一个疫情后经济基本面应该是变差的,不然人类发展靠疫情这太荒诞了。

但稍微拆分一下,经济发展三要素——资本、人力、科技。

从人力角度,目前美国劳动参与率在恢复,但没恢复到之前的水平,而且之前的65%也不是什么特别高的水平。从工作时长,WFH带来的效率降低来说,我不觉得美国的劳动力在疫情后变得更好了。

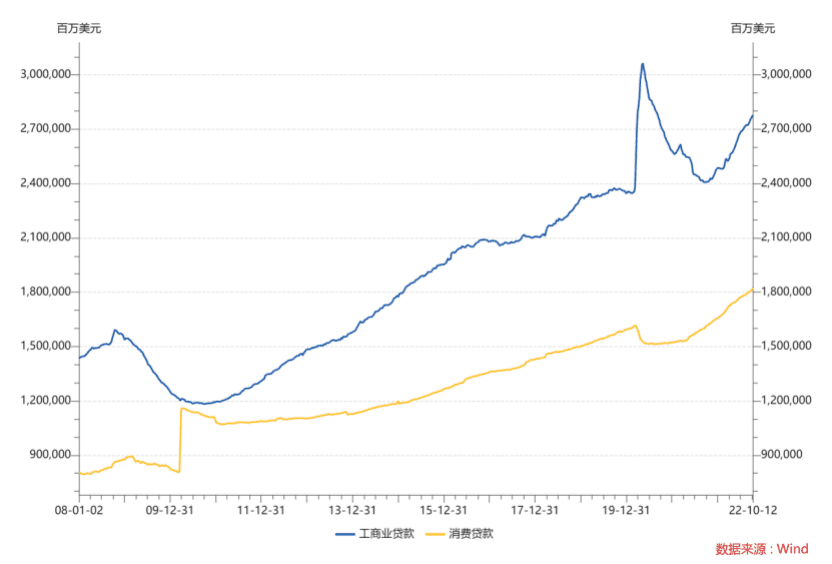

资本方面呢?直接融资和间接融资两个层面,直接融资不用说大家都懂,美国的金融环境指数因为今年的加息,在几乎以历史书最快的速度恶化。间接融资的名义金额是在上升的,我觉得这点也是联储加息的底气和原因之一吧。但考虑到通胀,这个也就是回到了疫情前的趋势线水平,说靠这个把经济拉到比疫情前更高的水平我觉得也是有失偏颇的。

科技我觉得在过去两年没有什么爆发性的增长,而且这是个长变量,不存在说过去两年就有了突飞猛进的转变。

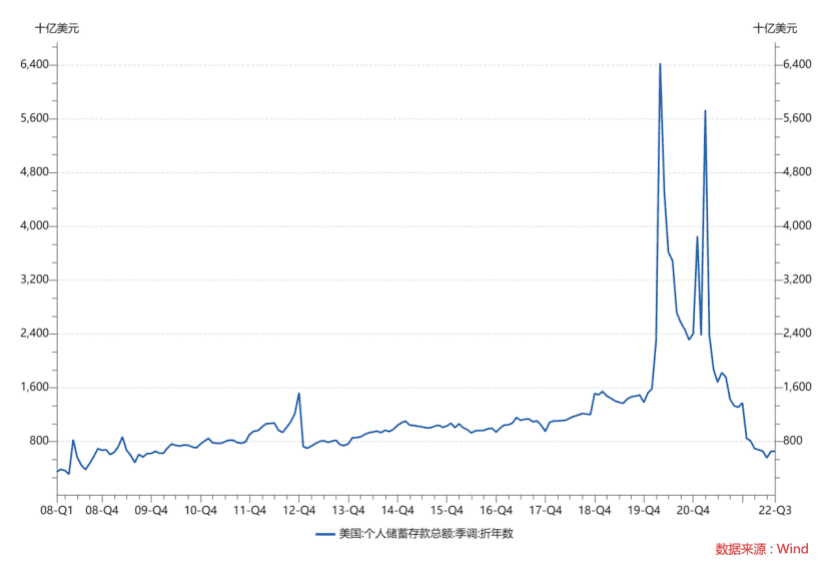

所以我自己觉得,过去两年美国经济的好,是一个脉冲式的,而不是趋势性的,用下面的存款的图可能看得更清楚:

可以说,在2020年的经济复苏,主要是发钱和货币政策刺激带来的,在2021年之后的复苏,有一部分是逐渐消耗存款带来的。

这个东西的下降是有极限的,目前存款数据已经基本上回到了12~14年前,如果要用惊悚体写标题就是“惊,美国人存款数量竟然倒退回到14年前的水平”。

所以我不觉得过去两年的经济增速是可以持续的,同时也不觉得疫情后美国有什么点子,可以比2015~2019年做得更好——尤其在目前的金融环境下。

我还是相信那个朴素的原理:债务越多,利率就必须越低。经济增速也就越慢。我承认在人口上,美国未来几年是有好转的,一方面是持续的劳工输入,一方面是战后婴儿潮的死亡,但我不觉得美国会变成财政盈余的国家。

这就像一个企业,如果他是赚钱的,他每年都有利润,那么他可以举债,大不了把利润拿去还本金+利息,但目前美国政府是赤字的,在亏损的情况下,我不觉得利率可以大幅走高。也不觉得政府可以承受更高的债务。

你可以说反正都是亏损,那多亏一点也没问题。但你仔细想,国债的利息靠税收支付,利息的收入归美债的持有者,也就是金融机构+外国人+个人投资者所有。提高利息是一个让美国人支付更多税收,然后部分支付给外国投资者和金融机构的事情,这真的可持续么?

所以我不是很认同说美国的实际利率可以回到2008年之前的水平。我觉得还是简单思考,疫情后所有国家经济增速都脱离了趋势线,没有人可以例外。

二、中国的科技道路

我觉得这是一个没有办法的事情,用数据可以看清这一点。

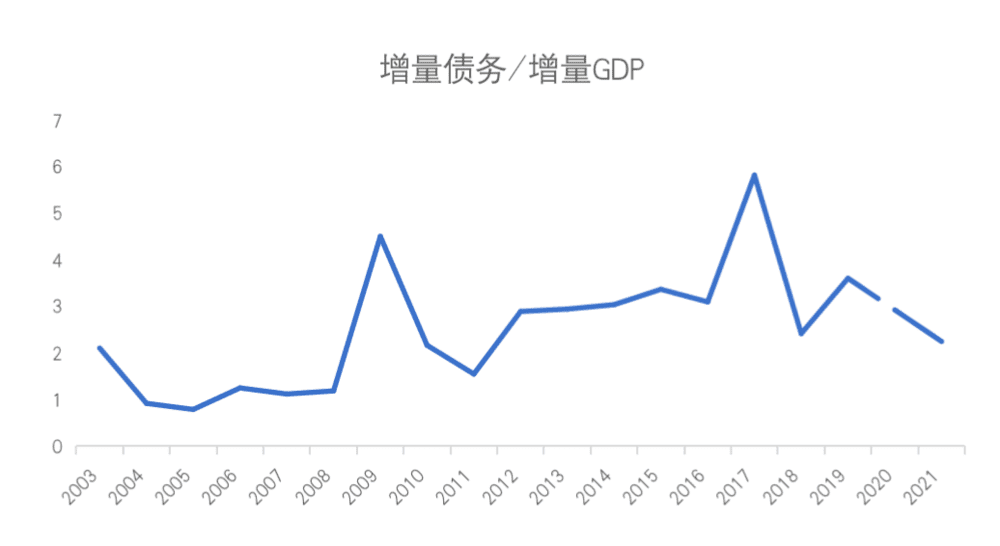

抛开这些概念性的东西不谈,用数字说话。就聊聊债务对于GDP的拉动作用。多少钱债务可以拉动一块钱GDP。

首先这张图里面2020年的点被我抹平了,因为那一年GDP的增量太小不具备代表性。在2002~2008年中国经济最好的时候,我们一块钱债务就可以带来一块钱GDP的增长,在2011~2015年的时候,我们大概2~3元的债务就可以带来一块钱GDP的增长,在2018~2021年,其实我们的效率并没有说比2011~2015年下降太多。

我觉得很多人的直觉就是,2011~2019年的发展道路,从单纯的效率上来说,没有达到一个必须要改的地方。是的,如果你看效率的话,这点是没错的,地产是一个非常高效的东西。

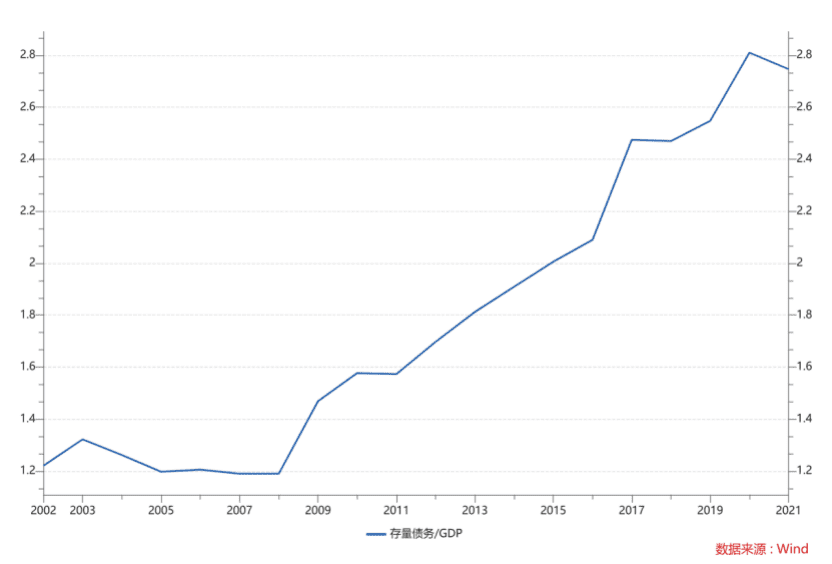

但问题是出现在总量上的,因为上面这个图算的是增量的比值。如果算债务规模/GDP总量,趋势性就非常明显了:

到目前为止,我们大概是300万亿社融存量,每年10%的增速,30万亿新增债务,换10万亿现价GDP增量。

在2022年,我们的社融增速可能是10%,而GDP现价增速可能就是6%~8%,所以这个数字还要提高。

如果在理想情况下,每年都可以用30万亿新增债务换10万亿现价GDP,那其实杠杆是可以稳住的,但现实情况中往往没有那么美好。

最简单的原因,信贷变成经济增长,是需要通过具体的路径和工具来实现的。而无论是路径还是工具,都是有极限的,越用效率就越低,就需要更多的债务才能拉动一元钱GDP增长。

路径是指:

政府部门;

企业部门;

居民部门。

当过度依赖某一个部门上杠杆的时候,会造成一些失衡,内部的很多问题就会发生。

工具是:

房地产;

工业;

服务业。

和路径一样,过度依赖任何一个行业,都会带来过剩,1980~1993年依靠地方工业的上杠杆一样带来了产能过剩,也需要调结构,当下的地产亦然。

而且有时候,类似2008、2015、2020年这样的危机,也需要在某一年发放大量的信贷拯救经济,经济是可以救回来的,但债务是存下去的。所以归根到底,债务拉动经济,是有个极限的。

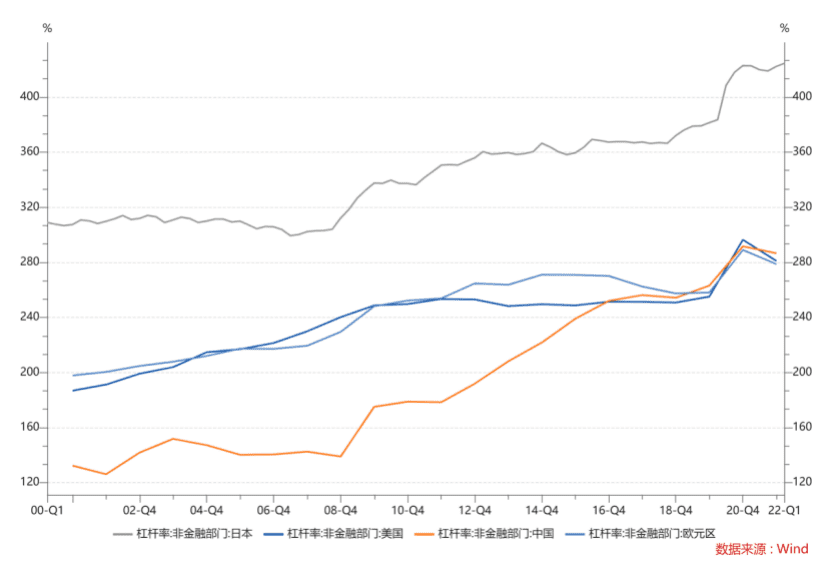

所以你说为什么2011~2019年的路径其实走的也没错,但突然我们要改革,我觉得一个原因很有可能就是,我们现在的杠杆率,和欧洲美国正好都在300附近了,日本是完全放飞自我了。

作为一个外向型的出口国家,我们对于汇率还是有追求的,所以杠杆率如果和实际利率和利率多多少少有些关系,所以杠杆率如果超过主要竞争对手太多,在利率和汇率上也有劣势。

如果说1950~1980年,共和国主要靠劳动力的解放和外部的援助发展经济,1980~2020年赶上了利率下行的大周期用金融资本发展经济,把杠杆率拉到了世界发达国家水平。那么往未来去看,是可以继续拉高杠杆率,但危险已经存在了。走科技道路,是必然的,也或多或少是被动的选择。

而在科技中,选择制造业我觉得一方面是因为过去20年我们的制造业表现出比服务业更强的竞争力,另一方面也是安全的选择。冷战并不是世界的偶发现象,在正式战争之前的禁运、封锁、限制金融市场是发生过很多次的,很难受,但没办法。

我觉得对于很多朋友来说可能都不是制造业的,或者身处服务业,我觉得也不是说以后服务业就没有发展了,但我觉得依靠杠杆的发展只怕是不太行,但每一个细分行业,其实都有智能化,自动化的空间。

我自己有时候觉得经济研究、市场研究和股票分析这些东西其实都可以高度智能化,至少帮我完成80%的繁琐工作,可以解放我去思考一些更重要的问题。我也希望未来一年我可以把写作变成半自动的工作,提高我的生产力。

所以如果要我总结我们的转型道路,我觉得它是必须的,但同时也是无奈的,之前的金融、地产、服务业其实没有完全走完自己的生命周期,但时代就已经变了,这点其实也不用伤春悲秋,历史书上发生过很多次,新民主主义革命时期刚开始说有15~20年,最后就5年,1993年很多地方工业企业依然很有竞争力,但突然省里就不给钱了。

变化总是来得比你预想中更快。但同样在历史上,因为变化来得快,所以大部分人都是懵逼的,有时候你早走一步,就占据了很多优势。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望