本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《贵金属的投资逻辑 |不可持续的财政,不可持续的加息》,题图来自:视觉中国

正好三个月之前,7月25号左右,我写了上个季度对于金价的展望,当时我觉得贵金属正在接近自己的长期买点,从这三个月的情况来看,虽然运气很好,人民币贬值让沪金见底,但如果去看真正的Comex金,这是一个错误的判断。因此有必要重新思考整理一下看法,而思考整理后的结论是没有变的,我依然觉得对于贵金属来说,尤其是黄金,2022Q4,或者2023Q1,会是一个非常优秀的买点。

未来我会争取每个月都更新一下铜和金的看法。以及相关的矿业公司的情况。

黄金是我最早开始研究的品种,而且因为他和宏观的相关性比铜更大,所以日积月累这也是我最熟悉也最赚钱的品种。我对贵金属的研究经历了几个过程:

- 最开始我什么都不懂,金价预测都看高盛摩根或者BMO这些。

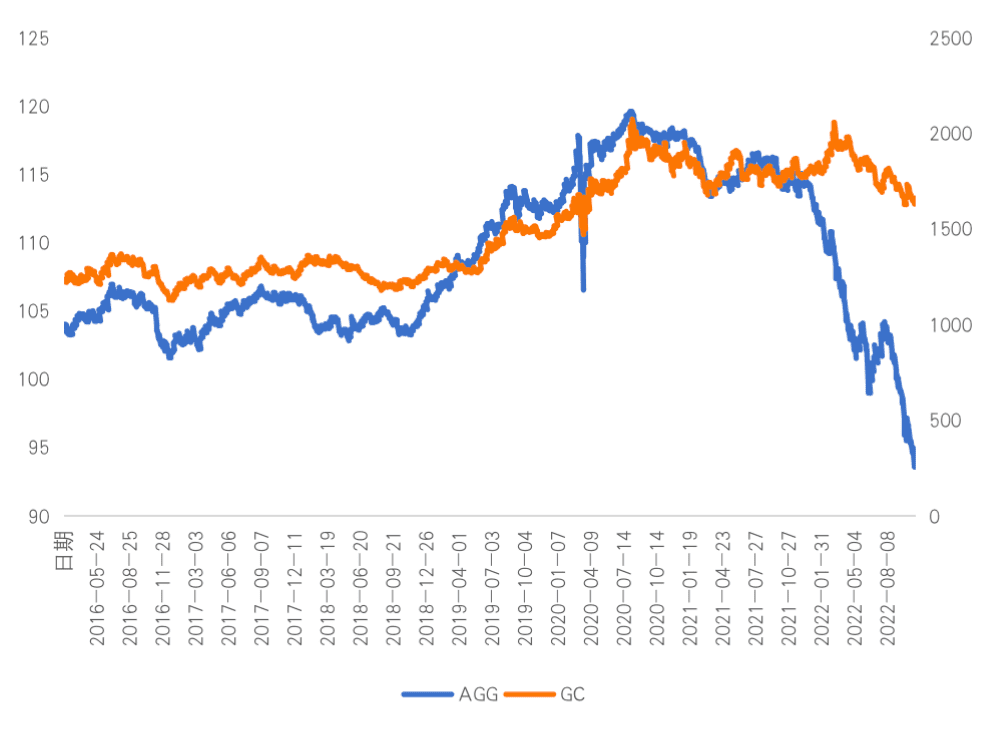

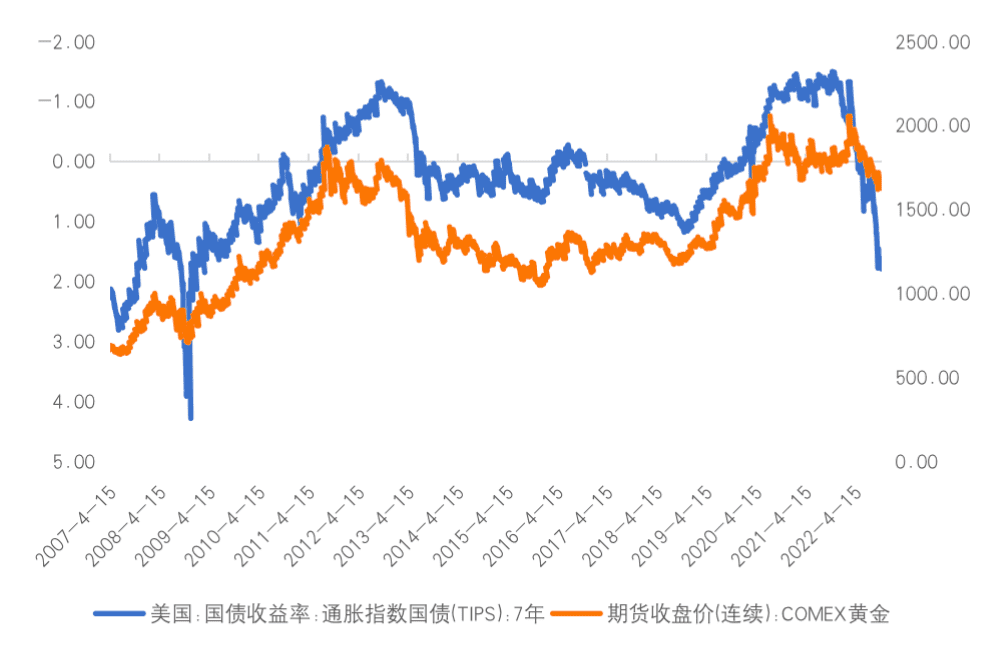

- 过了一段时间我开始研究宏观,开始了解加息降息、TIPS收益率、负利率债数量、技术分析、AISC、央行持仓,反正搞了很多。

- 现在我觉得贵金属根本不需要看那么多,看了其实也没用,它在长期和短期只有两个驱动力。

长期来说,财政是否可持续。

短期来说,市场预期的货币政策路线和实际货币政策路线相比,更鹰派还是更鸽派。

所以贵金属在我理解中,是一个短期看货币政策,长期看财政政策的东西。当然,如果熟读历史的朋友就会知道,货币政策在大部分时候是执拗不过财政政策的,所以这也是短期趋势最终会向长期趋势靠拢的一个例证。

在开始之前最后补充一点,贵金属虽然是一个全球化的品种,但他的走势和美国经济、财政、美元指数的相关性要更显著。可以说,欧洲、日本甚至中国的CPI,货币对于金价只有参考意义,但不具备决定性意义。

一、长期问题:美国的财政可持续么?

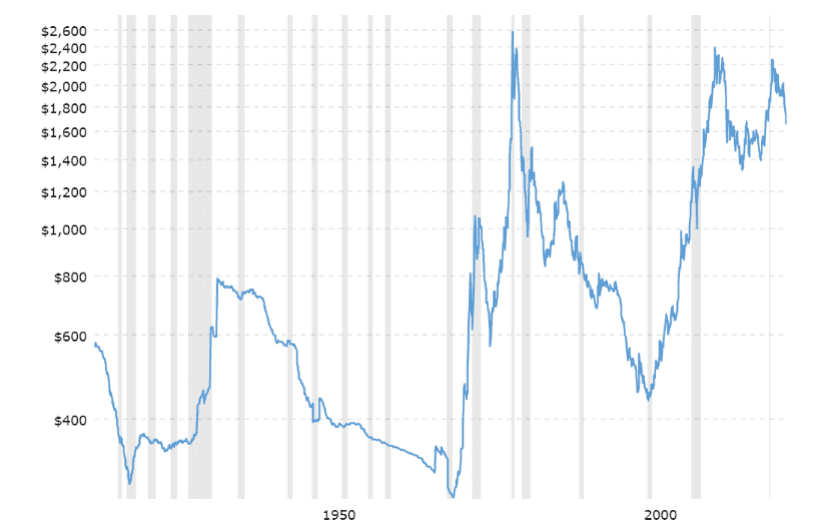

按照债券或者通胀去算,今天金价应该在$500或者$1200,所以不要轻易去用过去的相关性算未来。

现在的问题要用现在的情况去思考,站在2022年的尾巴上,美国的财政情况往未来去看,是否是可以持续的?这里的可持续是指两个方面。

1. 目前美国的收支是否平衡,是否需要举债进行再融资?

2. 如果进行再融资的话,利率水平是否支持再融资?

如果第一个问题和第二个问题都是否定的,那么美国的财政自然不可持续,那么在可以预见的未来,财政的货币化就是必须的。在进行财政货币化的时候,无论是联储充分配合,购债+降息;还是联储部分配合,降息;还是联储不配合(虽然不太可能),不降息也不购债。结果都是汇率、利率的走弱和通胀的走高,无非程度和先后顺序不同而已。

1929年是汇率和利率走低,1970年是通胀走高,2001年之后是通胀走高和汇率走低。这只是货币的三个价格在不同维度的投影而已。

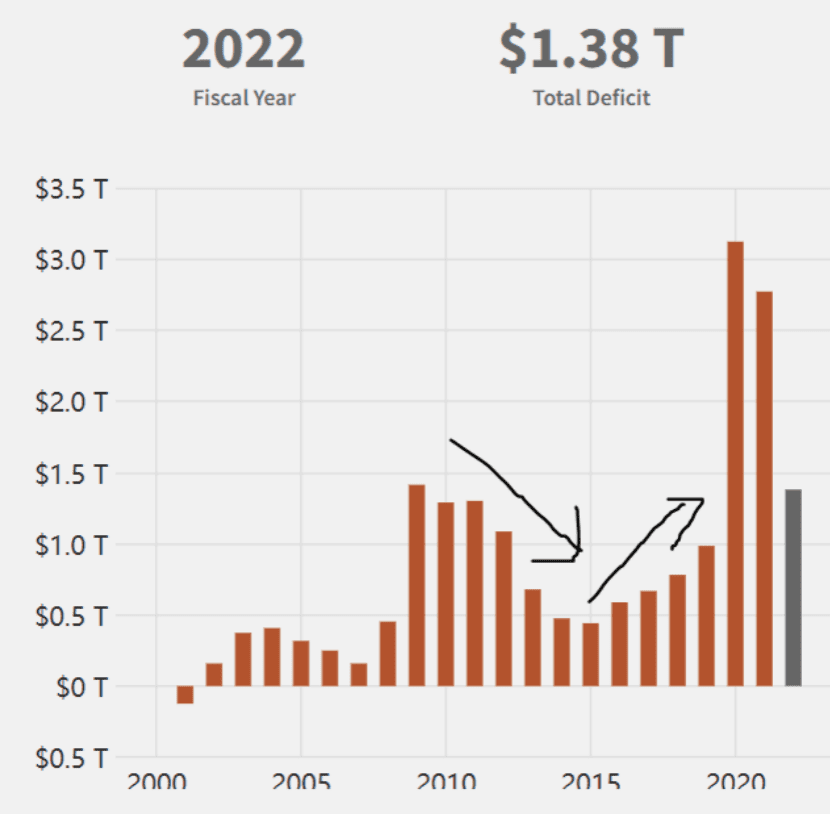

如果单独从静态去看,美国今年财政赤字大概1.3万亿左右,贸易赤字8000亿美元左右,合计大概2万亿左右的双赤字规模。在讨论这个数字之前,我们要先大致对过去的数字有个概念上的认知。

在疫情前的2015年~2019年,美国的财政赤字是逐年累积的,均值大概是7500亿美元一年,然后贸易赤字大概5000亿美元一年,加起来大概每年1万亿左右。

从2015年到2019年,美国的总债务从22.5万亿上升到26.5万亿左右,所以整体是平衡的。

等于是在2015年~2019年,美国差不多用国债融资了自己的双赤字,然后这部分发行的国债,里面一部分被外国人投资,那几年差不多每年平均下来1000亿左右,剩下的大部分还是联储自己吃掉了。然后当联储开始加息缩表的时候,等于是让美国的金融市场为美国的财政和贸易赤字去买单。

当然这个里面居民部门和企业部门的存款增减对于贸易赤字也有影响,但这里为了方便就当做不存在了。

那么你放在现在去看这个问题,从2019年到现在,美国增加了大概5万亿国债,然后过去三年贸易赤字总和大概2万亿,财政赤字大概6.7万亿。外国投资者持有的美债大概增加了一万亿左右,不管怎么去看,我觉得明年往后,美国还是要进行债务再融资的。

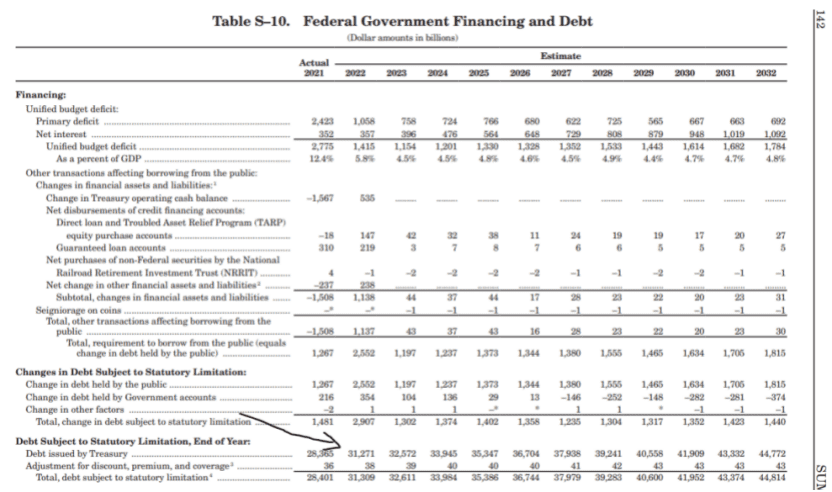

按照白宫自己的计划也是这样说的。他们的算法是,美国未来几年的财政赤字会回到每年大概1万亿左右的水平,然后债务维持过去的增速水平。

那么随之而来的第二个问题,在目前的利率水平下,再融资可持续么?

答案是一个大大的否定。首先,即便是按照白宫自己的计划,他觉得美国长期的利率水平也就是3.2%左右,目前美债收益率10年期在4%以上。

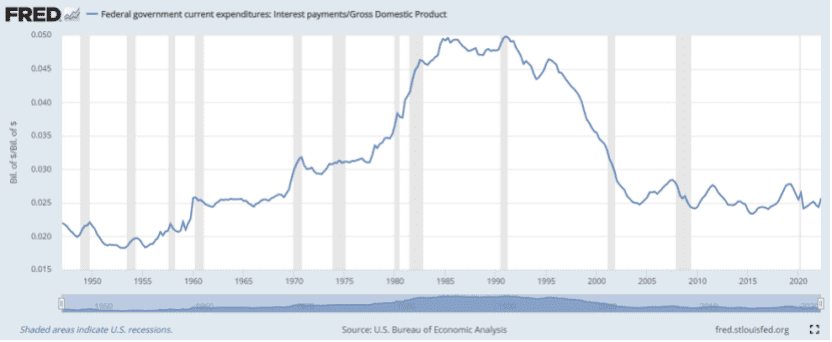

再退一步,即便按照白宫这个3.2%的融资利率,也是不可行的。因为按照这个算法,到几年后,美国的利息支出会占到GDP的3.0%左右。

历史上,也就是80年代美国加息的时候,可以把利息支出拉到GDP的5%。但这里有一个很重要的区别在于,80年代是美国从凯恩斯主义中走出来的时候,政府开始把经济的主导权交给市场,市场的活力逐渐增加,所以虽然说政府承担了很多的债务压力。但半导体的革命,苏联的颓势让美国企业逐渐走上了舞台。

我不知道在当下,经过了12年的低利率和量化宽松之后,市场还有多少潜能可以发挥,我总觉得未来是财政的世界。美国一样也有严重的贫富差距,市场失效。而如果你去看2020年疫情后的发钱,他虽然算错了数量级导致了通胀,但效果是显而易见的。

我觉得2016年G20最后一次同舟共济的央行财长会议其实说的事情都是对的,未来需要增加财政政策的有为,货币政策的趋同其实是个很幻想的事情。每个国家的潜在增速,经济周期都是不相同的,怎么可能有一样的货币政策周期。

所以我自己对于美国财政可持续的看法是三点:

- 他们需要继续发债去融资自己的赤字,美国很难回到克林顿时期双盈余情况,除非他们又干掉一个苏联

- 在目前的利率曲线下,美国的债务融资都是不可持续的,利率水平太高了,即便美国长债利率降低到白宫说的3.1%,在8年后美国每年利息支出壹万亿,这也是不合常理的。正确的做法或者说更有可能的做法是类似2020年这样,在危机中降息,然后趁机低成本发债,然后在经济复苏中加息,同时不发债。

- 不太可能从2022年~2032年没有任何的经济起伏,每年都是稳定的一万亿财政赤字,波动是肯定存在的。我觉得赤字增加,利息增加,总债务规模增加,在GDP增速放缓的大背景下,利率是应该走低的。也就是经常说的,实际利率和债务规模的负相关性。

这是我对贵金属长期看好的原因之一,也是过去40年,过去100年贵金属在资本主义历史中一直走高的原因。

那么当然,短期同样非常重要,因为贵金属同样可能在很长的时间里面都不涨,比方说2011年的高点要到2021年才被碰到,中间十年贵金属都没涨,股票起飞了不知道多少倍。如果你看了上面的问题你就会知道,2008年之后,美国其实财政可持续性是还可以的,因为利率足够低,同时财政赤字相对较小。

美国的赤字在2015年左右掉头,我一直觉得2015年之前美国财政赤字的缩小给了联储加息的信心,这个拐点和贵金属拐点是同一年我觉得不是巧合。

同时我觉得,2022年1.38T的财政赤字,距离白宫计划的2023年~2025年,1.2、1.3、1.4万亿赤字并不远,继续往下跌的空间其实不大,那么我们有可能距离下一个拐点也不远,取决于美国是否会加大赤字。

我觉得是会的,在中美的关系没法缓解的情况下,不管是产能还是安全,美国都有刚需。

二、短期问题:联储会转向么?什么时候

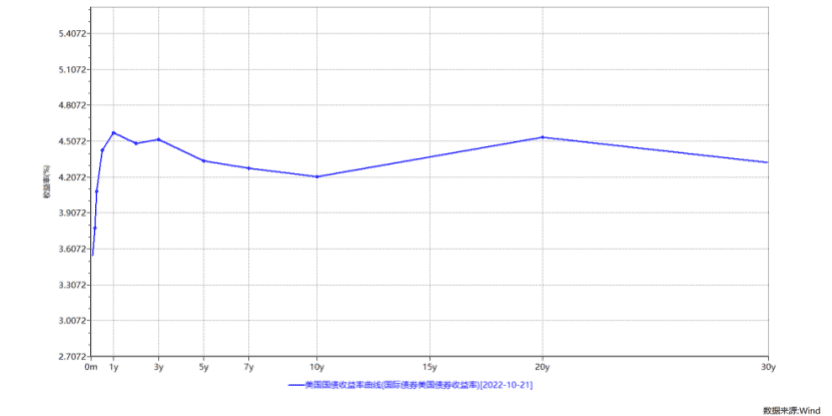

我觉得在回答了第一个问题之后,第二个问题的前半部分就很简单了。现在美国曲线倒挂,长端利率4.0%,在这个利率水平下,不要说企业再融资,政府再融资都不太可持续,至少不符合预算计划。

另一方面,美国的均衡利率无论如何没有4.5%。现在市场觉得加息终点4.5%是因为联储说要把利息加到一个限制性水平遏制需求。

那其实问题就是第二个了,什么时候转向?

联储要做的事情是很清楚的,现在短期通胀8%,1年后预测是4.8%,5年通胀预期2.4%,10年差不多2.5~3中间。联储想让国债曲线所有点都在这个上面,现在利率曲线长这样:

基本上都在3.0%以上,一年期的在4.5%,距离4.8%也不远。

我觉得只要一年的通胀预期不继续从目前的4.8%往上走,那么情况就应该是好的,而到了明年之后,一年的通胀预期就是2024年的CPI Printing了。我觉得差不多就是这个转向点了。

所以你说现在去赌联储转向做空美元指数,不是没可能,但明年一季度我觉得这个交易应该就很稳重了。

7月底的时候联储口风有点松动,然后我当时觉得可能要转向了,8月之后联储突然鹰派,然后事情180度转向,好在人民币给力挽回了一点尊严。此时此刻我觉得我还是坚持一个季度前的看法,而且我觉得距离贵金属的买点,又近了一个季度。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望