本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,头图来自:视觉中国

一般来说,到每年十二月的时候,我总会总结一下今年干得最蠢的事情。想一想,如果把我丢在1月1号,我有哪些事情是绝对不会做的。

比方说去年,我最大的遗憾是应该看多国债,在2021年年初的时候,我觉得PPI会往上,所以我觉得国债是有压力的。当时我想等到3.5%的十年期国债收益率再配置,然后,我学到了国债还是要看供需。再往前一年,2020年1月份不谈疫情的话,我当时最喜欢的应该是贵金属和小盘股,那一年还可以,但节奏也没把握好。

但今年不一样,今年到了十月份我就知道今年最蠢的事情是什么了。我对美国加息的幅度、力度、节奏判断都是有偏差的。我觉得美联储不会这么鹰派。

回到今年一月份,摆在我眼前的有三个逻辑:

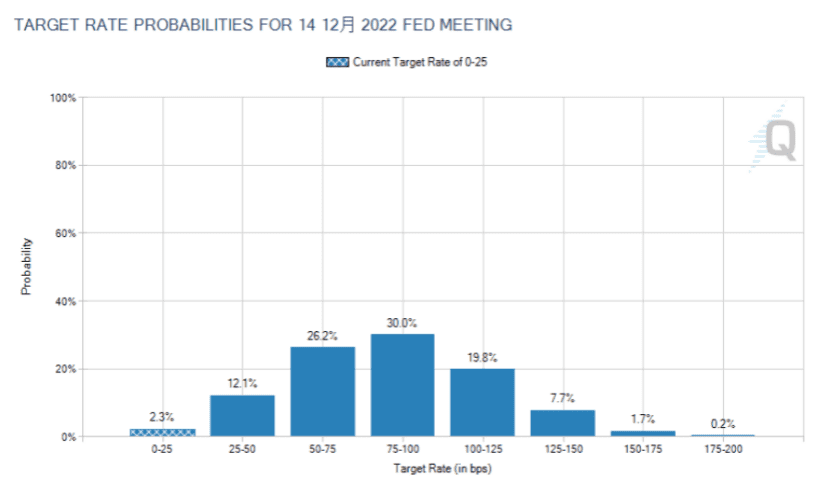

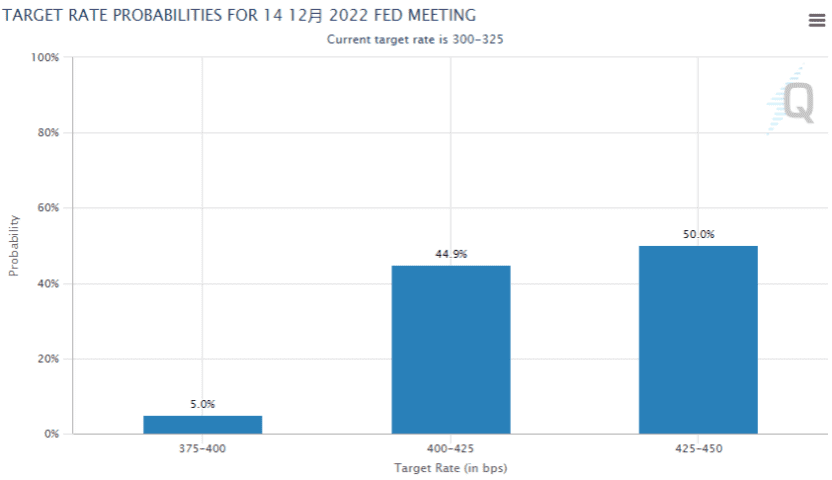

当时市场觉得到2022年12月,美联储会加息到75-100bp,而且我知道,在每次加息前,市场总比美联储更加鹰派,也就是说,市场可能过度悲观。

这张图现在看起来真是恍若隔世。

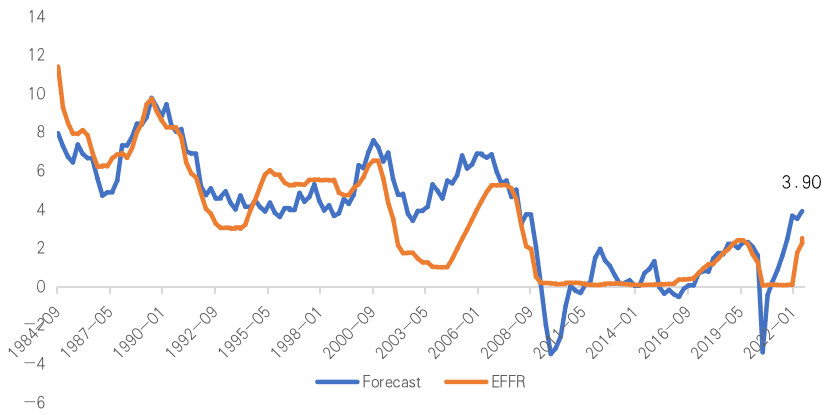

我自己算的联邦基金利率可能比这个更高,我记得在没有俄乌冲突,年初租金回落的时候大概是两点几,在二季度石油价格走高后,我记得当时算的是3.9%。

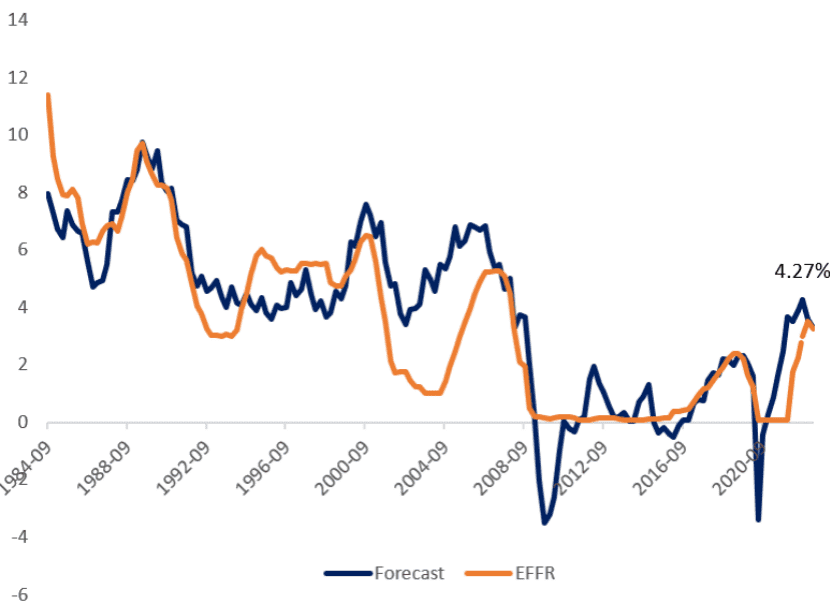

所以当时我自己确实很纠结,这两个东西都是有道理的。然后最后让我下定决心,觉得美联储加息不达预期的,是下面这个图:

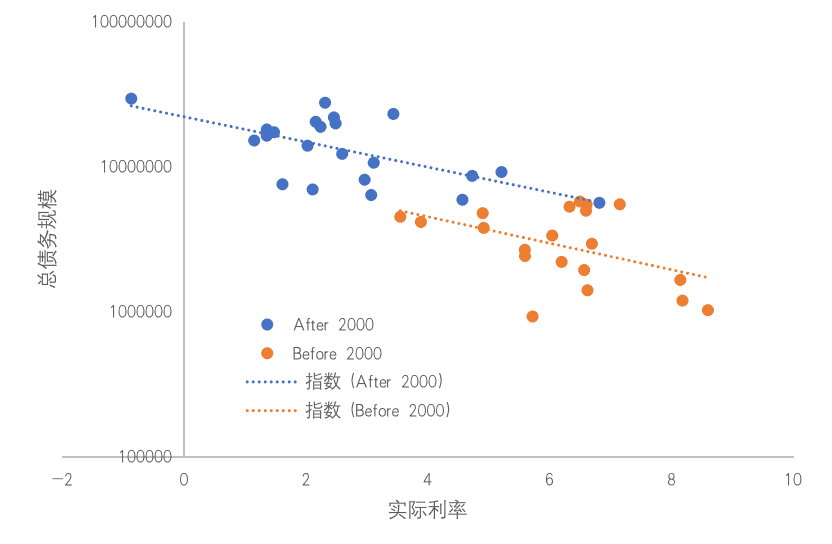

美国从1980年开始,随着自己总债务规模的扩大,实际利率是一路走低的。我当时看了看美国2022年的债务规模,比2021年更大,又看了看2021年12月的实际利率。

当时是-1%。然后想了想2021年Jacksonhole上鲍威尔的发言。更大的债务,更少的实际利率,鲍威尔说通胀可能走低。放在一起,我最后还是选择与市场站在一起,相信市场的判断,也认为市场比美联储更加鹰派。

时隔十个月之后再看这个故事,仔细剖析一下自己,我觉得当时的我还有一个顾虑在于,2018年秋天的时候,当时美联储也很鹰派,市场觉得十年期美债收益率要突破3.5%,然后当时我相信了。事后联储很快速转向,所以当时我觉得美联储不会那么鹰派。

现在想起来,最大的教训是尽可能和市场保持一定距离。不要在高波动的时候盲信市场共识预期。

当然这句话也是说起来简单做起来难,俄乌冲突刚开始的时候,大部分人也觉得不会持续这么久。所以说,投资这东西就是向后看一片清朗,向前看一片迷雾,唯一能做的其实是保持自己的纪律。

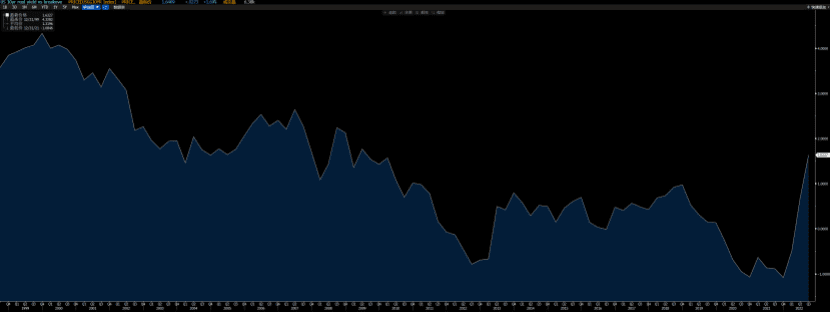

那么时至今日,还是那个问题,面对4.0%的美国十年期国债,1.6%的实际利率,2.4%的通胀预期。要怎么往未来看。

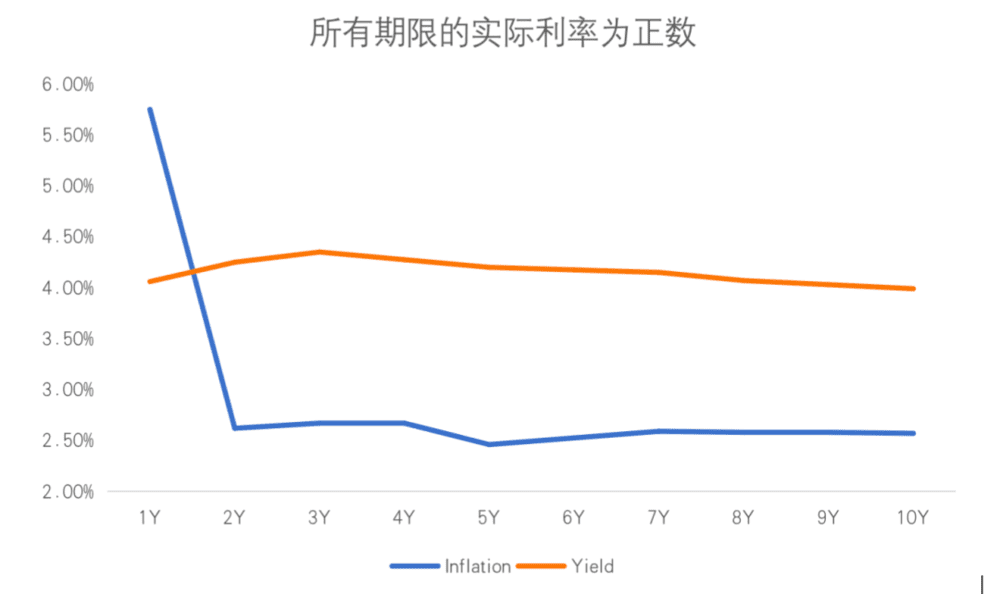

同样是那两个图:

我想这两张图已经说明很多问题了,就不再赘述。美联储目前的做法非常清晰,他希望所有期限的实际利率都是正数,目前看,只有1年以及以内的部分还没有完成。目前来看我觉得明年无论CPI是多少,美联储这个目标都可以完成。

把红线调节到蓝线之上,目前只有短端还没有完成。

我自己的想法是,随着时间推移,1Y的部分自然过去,明年某个时候红线肯定就全部在蓝线之上了。

现在的分歧可能是,到底要维持这个状态多久。当然这个问题我觉得呢,重要也不重要,重要的地方在于,这对于短端的影响很大,不重要的地方在于,只要加息加不动,就会有人做低长端的利率。即便亲眼所见,我是真的对1.6%的实际利率和2.5%的通胀预期有点不信。我觉得没有道理说疫情过后,经济的内生增速比疫情之前更好了。

2008年-2020年,美国实际GDP增速趋势1.1%,疫情后美联储觉得实际经济增速趋势1.8%,然后市场据此搞了个1.6%的实际利率出来。我所不能理解的地方就在于此。我不觉得疫情后经济的潜在增速提高了,那么目前4.0%的美国长债收益率就有三种可能:

通胀预期维持,潜在增速走低,长债利率往下;

通胀预期走高,潜在增速走低,长债利率走平;

通胀预期大幅走高,潜在增速走低,长债利率继续走高。

如果实在要说,疫情如何可以提高经济增速,考虑到经济里面三个要素:资本、劳动力、科技。

劳动力肯定没有逻辑,科技看起来也没有发展。唯一一个看起来有那么点逻辑的事情是,疫情中的债务以非常低廉的成本发行,这些债务置换等于是让企业摆脱了部分利息负担。等于债务总额增加但债务负担降低,继而提高了短期的企业盈利能力。但这个逻辑我感觉也不是长久的。因为我不觉得所有企业都在疫情期间完成了再融资,而且通胀分布是不均衡的,不是每个企业都有相同的盈利增长。

我觉得美联储还是想回到以前的低通胀、低利率、高债务的发展模式。所以只要通胀得到控制,美联储还是愿意去停止加息的。

综上所述,在过去一个季度里面,所有人都在期待美联储转向,但美联储给了一个非常鹰派的路线图。然后所有人都是失望的。在长债收益率如此剧烈上行之后。期待美联储转向的人似乎少了一点,也有更多的声音去看一个超过5%的Terminal Rate。

我自己一向的习惯是,认错但不认输,以成败论英雄但不以一时成败论英雄。You lose it,you double it (with right timing). 所以要我总结今年最大的错误,我还是会觉得,长债明年是有机会的。无风险利率,实际利率是会下行的,但我现在学聪明了点,我想看到几个迹象:

信贷增速开始变成负数

CPI读数接近1Y的Treasury Yield

而且我觉得目前这个情况,如果你去看长债利率下行,你可能得多提防一点通胀预期的走高。因为存在实际利率走低,通胀预期走高然后打爆你的可能性。

这就是今年的最大教训。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望