本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

昨天下午,俄罗斯完成了部分动员,尝试在冬天来临时稳固自己所占领的区域,战争的威胁在所有人的身边显现。

而昨天晚上,联储以一个非常鹰派的点阵图给出了持续加息的预期,从联储给出的失业率预期来看,软着陆的概率已经很低。就如昨天很多美国投资者说的,现在的分歧可能在于到底我们会有一个浅萧条(类似之前写过的1948年萧条),还是一个更大的萧条,以及联储能够在4.5%左右的利率保持多久。

战争与萧条的关系有时候是很暧昧的,有些时候战争是萧条的产物,例如大萧条后的欧洲,有时候萧条又是战争的产物,例如1948年。而在经济方面,战争与萧条是有很多相似处的:

战争是把大量的产出,用在消灭别人的产出上,在一战和二战中,欧洲和美国可以花自己一年GDP的40%~60%去投入战争。对于GDP里的消费和投资来说,战争都会挤压他们的空间。

萧条是大量的产出消失,达成的效果与战争是类似的。

战争往往伴随着大量的政府举债,大部分参战国到最后都是没法用自己的能力还债的。胜者拿走一切。

萧条也往往伴随着政府的逆周期刺激,前一轮萧条的后遗症会延续到后一次经济周期中。往往也是长期的偿债能力下降。

战争时期,政府往往会规定融资的利率上限,让中央银行买下政府发行的债券,然后规定一个很便宜的利率降低政府的负担。

萧条时期降息也是常见的。

可以看到,战争与萧条伴生不是没有道理的,当然他们也不是没有不同,战争的目的是胜利,胜利是需要在物质世界里面实现的,所以实物资产往往炙手可热,通胀是偏高的。而萧条时期通胀往往是走低的。

事实上,通胀高,名义利润高企,然后央行加息,通胀走低,企业融资成本升高,然后名义利润降低往往就是萧条的一个推手。

所以要我说,战争往往是滋生通胀的,而通缩往往滋生萧条。看着现在以控制通胀为己任的联储,有时候我真的不知道要说啥,鲍威尔觉得自己拿着的是1980年的剧本,但万一是全球化见顶的1914年一战剧本呢?

一句话形容我对联储的看法,我觉得通胀是由于逆全球化,疫情带来的供应链干扰和20多年的投资不足造成的,而联储尝试用12个月内加息450bp来解决这些问题。

货币主义者的狂妄可见一班。

然后我们仔细看看昨天的FOMC,一句话形容,联储想把所有期限的利率都拉到通胀预期或者通胀读数上面。比方说如果当下CPI是4%,他可能就想加息到4.5%,10年的通胀预期是3%,那么十年期的国债收益率可能就要在3%以上。

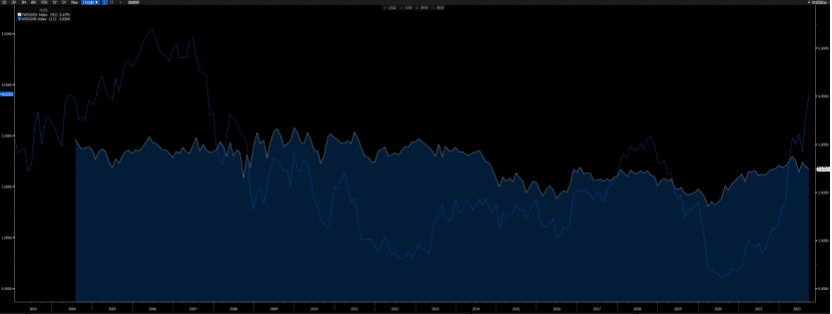

比方说上面的白线就是5年的通胀预期,蓝线就是5年的国债收益率,联储的意思是,这个蓝线要在白线上面。

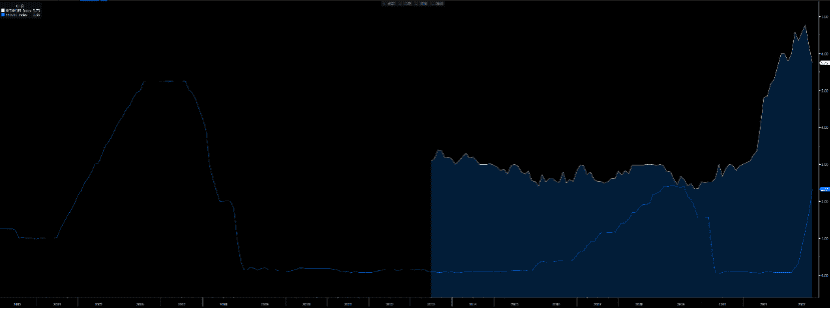

这个白线是一年的通胀预期,蓝线是短端利率,联储想在就是希望在某一天,CPI可以回落,然后那个时候短期利率在CPI上面。

有了这个理解我觉得对于联储为什么要加息,以及要加息到什么地步就有了简单的认知。但我觉得这是疯狂的,也是狂妄的。比方说一个简单的情景,如果明年4月,CPI回落到4%~5%,然后我算联储特别有胆量,加息到5%,然后明年夏天美国工人罢工了,或者俄罗斯的油又炸了。油价涨到150,CPI变成7%,然后联储要继续加息么?

我觉得联储的基本逻辑是,如果在每一个点位上,利率都比通胀预期更高,那么可以广泛地压制需求,导致通胀和通胀预期走低。然后对于需求下行的幅度联储其实没概念,所以说自己不在乎。这个方法行得通的地方在于,通胀因为基数效应就会走低,这个方法行不通的地方在于,这个过程中发生任何超预期的供给端危机,都会导致联储的计划破产。

还是那句话,联储目前在尝试用货币政策工具,和基数效应,去压制一个供给端产生的通胀。这个是不解决问题的。

实话说,一个最简单的可能性,如果11月之后中美关系没那么好,中国内需起来然后降低出口,我就还真不信美国的消费品价格可以跌下来。一方面我觉得全世界所有不确定性加在一起丢给联储解决就很疯狂,而联储竟然真的给出了一个方案就更疯狂了。

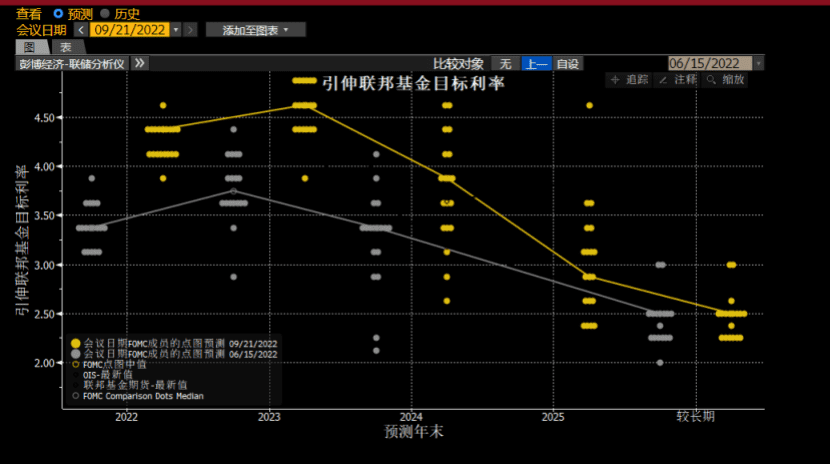

下面就是联储的方案:

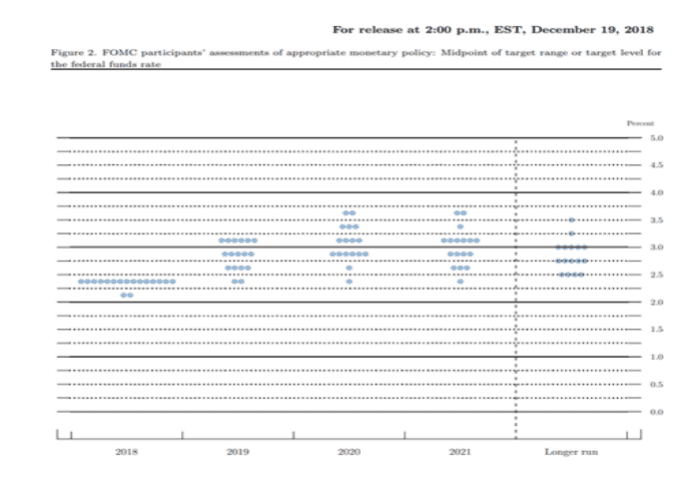

可以看到,相比九月份,点阵图的众数高点从3.5%~3.75%上移到了4.5%~4.75%。这个改变其实很突兀,因为实话说,过去两个月,超预期的经济数据就是核心CPI以及分项。

从-0.1%的环比预期,0%的环比前值,上升到了0.1%的实际读数,是否有必要为此提高80bp的Terminal Rate我觉得是非常存疑的。但没办法,点阵图长期看都是垃圾,但短期内市场在联储可信度高的时候是会相信的。

另一方面,这个点阵图也意味着大家对于联储转向的看法要延后。我自己是这样看这个问题的,我觉得Gundlach是对的,可以理解加息75bp,但在预期并不高的时候继续加息的必要性是存疑的。

联储转向时候,一般点阵图的高点还是会有所下移的,像这次这样,所有位置的点阵图都在上移,大概率不是转向的前兆。

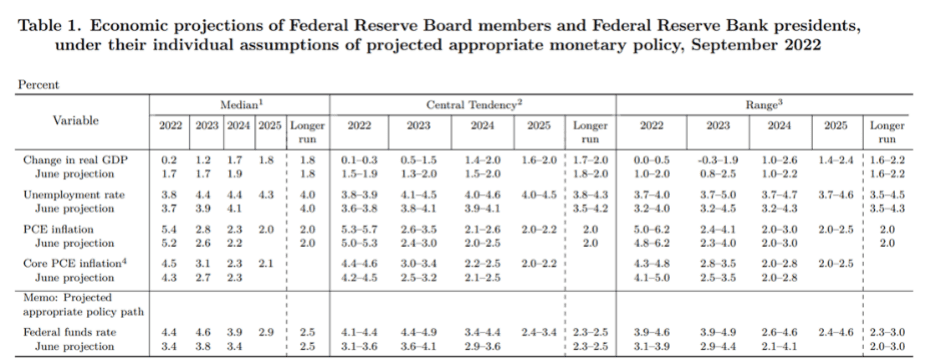

可以看到左边的Unemployment Rate在2023,2024都是4.4%,还是那句话,联储预测通胀和失业率的水平是有差距的,在预测通胀上几乎没有准确性,而在预测失业率上面,联储一般是很准,但这个预测明显是错的,因为美国的失业率从底部反弹的话,就没有横盘24个月的历史。

失业率是个趋势很强的东西,很少有横盘的历史。

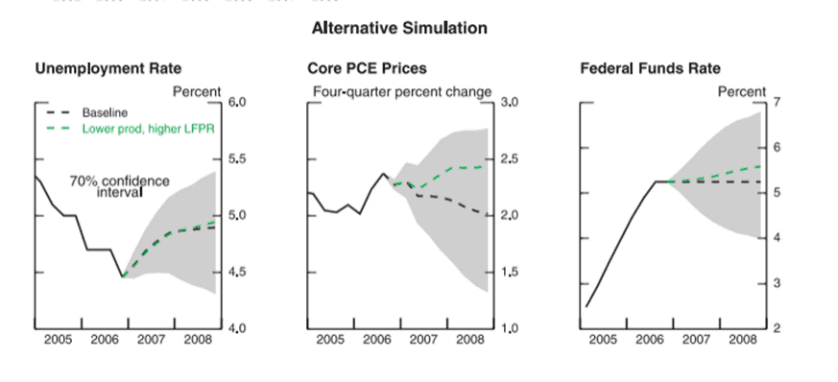

如果要找一个和昨天比较类似的预测:失业率温和走高,通胀走低,加息预期,其实是2007年。

把所有东西合在一起,我的感觉就是:联储不仅是数据依赖,他还假设了未来不发生太多超预期的事情。然后在这个很奢侈的假设下,他希望用需求降低去解决一个供给收缩的问题。

这个方法论的南辕北辙从一个图就可以看出来:

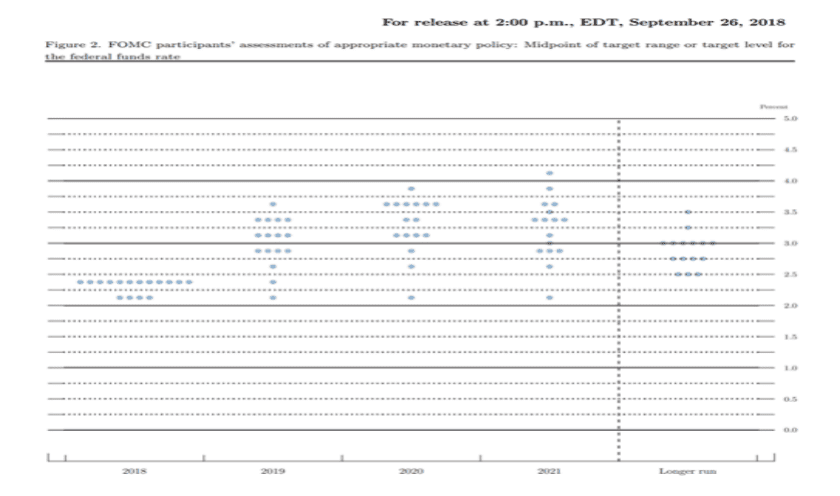

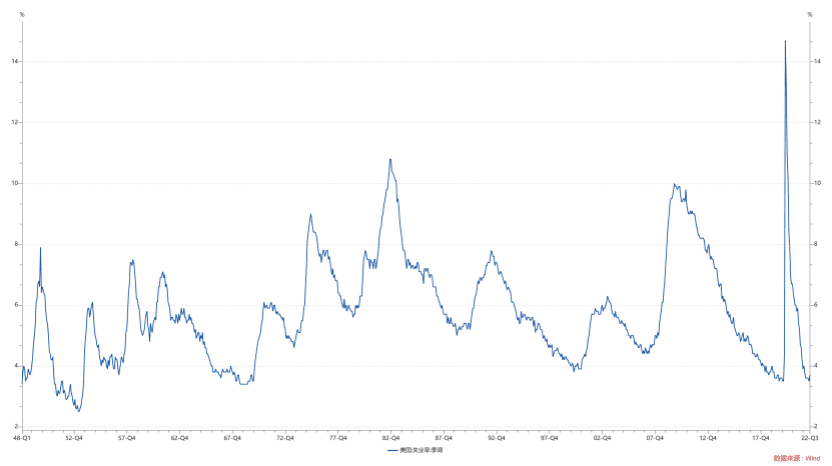

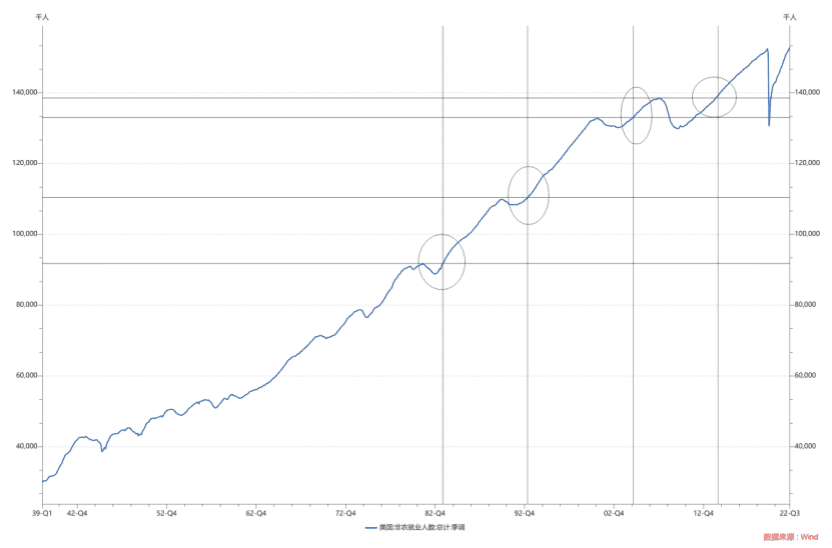

在每个圈圈里面,是美国总就业人口在前一次萧条后,回到之前高点的时间点,分别发生在1983年,1993年,2005年和2014年。

这个时间点的意思就是,美国从萧条中,从就业角度走了出来,然后开始创造新的就业岗位。当然,最近一次就是现在。

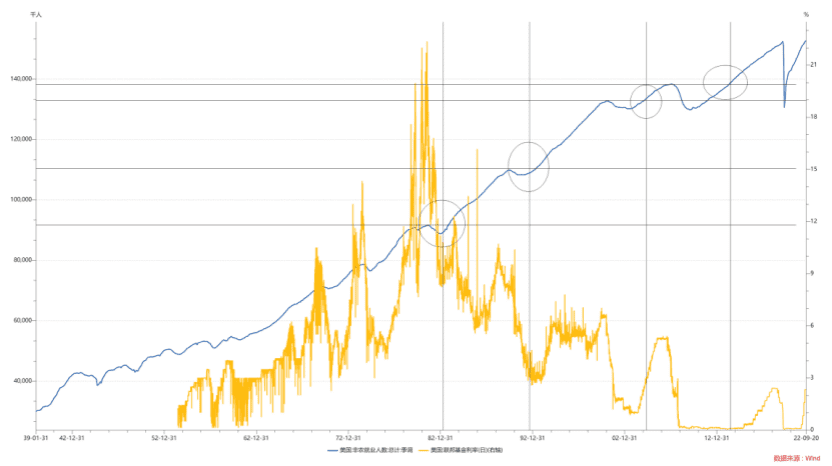

如果我们把联邦基金利率加上去,你就可以看到明显的区别:

我们可以发现,一般等到美国就业恢复到萧条前水平的时候,就说明宽松可以结束了,可以开始限制,因此很多次加息都是在这个时候开始的。然后看经济情况的强弱,1983年、1993年、2014年之后美国经济比较牛逼,就有两个长周期。

实际上,2004年开始的加息,和2022年开始的加息,是历史上唯二两次,在美国PMI走低时开始的加息,如上所述,也是被通胀逼的。

实话说,对此我的感觉有点忐忑,我感觉2008年的全球金融危机,爆发在全球化还没见顶的时候,中美依然有良好的合作基础。

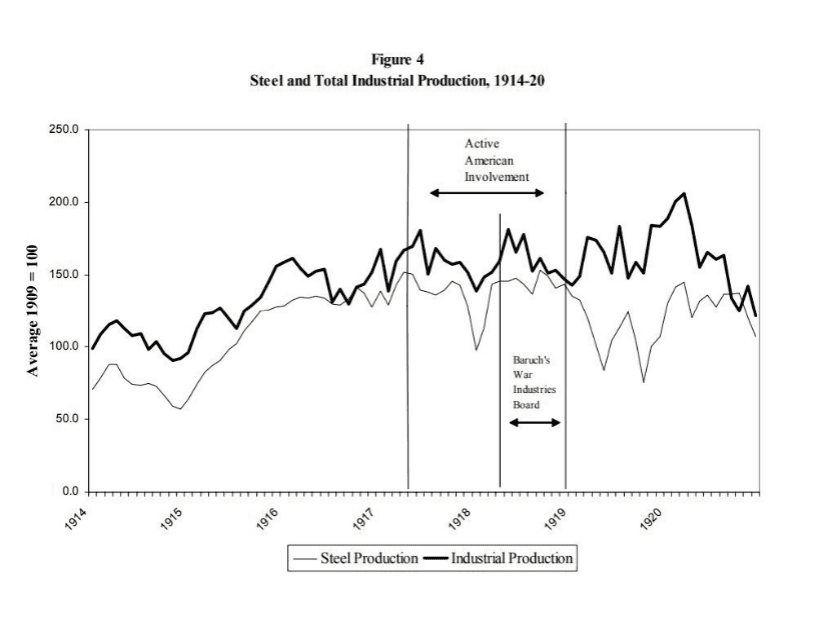

我们来务虚一下,聊聊一战中的工业大国,孤悬海外的美国是怎么在战争中牟利的。

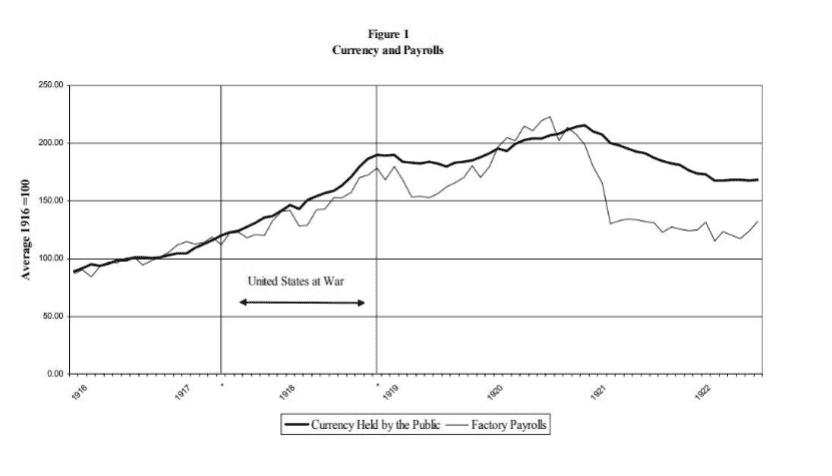

刚开始没参战卖军火的时候货币增加,居民收入增加,通胀也相对可控,战争结束后有一个快速回落,然后20年代的柯立芝繁荣开始。还是那句话,战争和萧条总是奇妙相关。

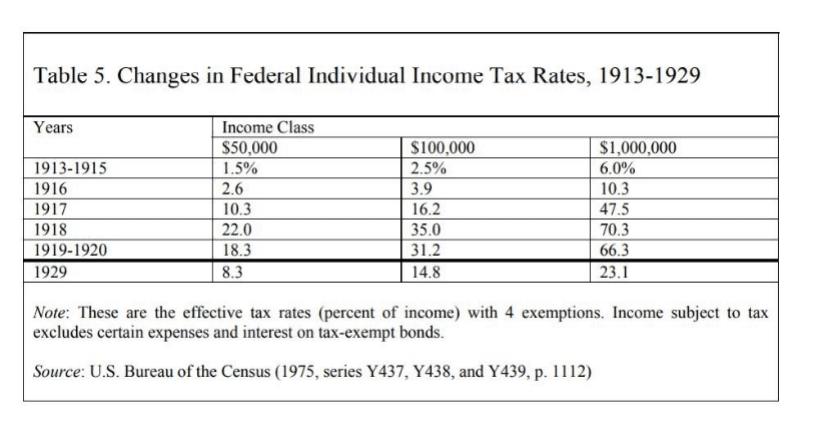

之前有很多读者问我,普通人该怎么办,我们来看看战争时期的税收政策:

在战争中,原来GDP里面由投资和消费创造的部分变成了军火,生产军火需要钱,也需要工人,所以刚开始工人的税收增速要小于富人,贫富差距是缩小的。

这建立在美国还不需要举债的时候,在战争的后期,当卖军火的钱不足以支持的时候,美国也进行了发债。一旦进行发债,富人们通过债务融资,很快补足了自己损失的现金流。

而且我们要知道,战争时期发行的债务成本并不高,大家其实都是在赌国运。然后通胀还很高,所以可以这么说,在一战前期,是有那么一段时间,工人们的日子越来越好,经济越来越好的。但在战争后期,这个事物的可怕之处开始显现,高通胀几乎吞噬了大家之前积攒的现金流。

我读过很多一战二战期间普通人的记载,很多人都是表示钱确实不少,但东西买不到或者特别贵。然后在高通胀,政府被迫举债的时候,之前由于高税收受损的富裕人群如果还有现金流和生意可以举债,那么就可以获得丰厚的回报。

如果要我总结成一句话就是这样的:

“在一场战争里面,你要么不在军工混合体干,那么你就要面对高通胀,高税收,要么你加入军工混合体,虽然你有高通胀,高税收,但你也有稳定的业务,现金流和赌一把国运在国家发债时候举债的机会。”

最后我想说,没人喜欢萧条和战争,但有些时候如果它真的发生了,那也只能勇敢面对,因为你不勇敢也没用……

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望