本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,题图来自:视觉中国

我们来聊聊我A为什么变成这个样子,以及更重要的,现在可以干什么。

首先要说的是,这个月底的政治局和5月5日的FOMC是今年最重要的时间点了。所以随着这些事情慢慢明朗,这篇文章的观点可能随之改变,但至少在参与这样的事情前,我们可以有个大概的假设。

在判断长周期的问题时候,经济周期理论往往可以谋得模糊的正确。但在短周期问题的时候,光靠经济周期就不解决问题了。

比方说如果今天我给你说“这是普林格经济周期第五阶段-第六阶段的下跌”,你可能觉得我毫无同情心也没脑子。经济周期理论是和平时期的好武器,但在危机时刻,更细分的研究就变得更重要。

每个资产都有自己的特点,也有自己适合的研究框架。比方说商品你会看基差,会看产业利润,会看库存。股票亦然。

影响股票的因素只有两个,但在实际生活中,我认为你至少有四个因素要考虑。(当然,学无止境,也许几年后这个数字在我心中变成了3个,或者5个。)

- PE市盈率

- EPS,盈利/盈利预期

这两个是直接影响的:

- 市场共识预期(其他人是怎么看PE怎么看EPS的)是第三个因素。也就是黄所长口中说的“心中的花”,某种意义上,黄所长是对的,策略研究员的一个工作和权益销售是共通的。了解市场共识预期非常关键,但黄所长有时候显然高估了心中的花到底有多重要。人有时候就是这样,我们对于自己会的东西会高看几眼,对于自己不会的东西就会去否认他的重要性。

多说一句,从另一个角度来说,技术分析也就是干这个事情。所以如果你是一个外向的人,你可以多和市场聊聊,如果你是一个内向的人,你可以多画图。很多时候真的是殊途同归的。

- 其他的干扰因素。在你自己知道PE,知道EPS预期之后,你也努力去拜访其他投资者做完访谈,知道其他人的预期之后。你还是要承认,有一些PE和EPS之外的因素可能导致权益市场下跌或者上涨。

我们有些时候把它叫做Animal Spirit,代表人的追涨杀跌。有时候一些市场结构出了问题,杠杆资金被迫解除杠杆,这种时候,市场也会死给你看。我们要承认,有些时候我们赚钱是靠运气的,反之亦然。

首先从市盈率谈起。在下跌的时候,谈市盈率就是个很没意思的事情,如果利润逐渐走低,市盈率可能越跌越高。这个时候,市净率更好。

一方面市净率比较稳定,变化不如市盈率那么大,更关键的,市净率这个指标和两个看起来风马牛不相及的指标相关性很好,一个是ROE,一个是过去5年的涨跌幅。(新兴市场可能是3年)

很有趣,一个估值指标,可以同时和基本面,市场面有很好的关系。

从市净率的角度,我A在低位,但没有在极值。沪深300过去十年市净率的最低点在1.2倍,目前1.4倍,很低,但不能说不会继续跌,尤其是信用危机风险下。

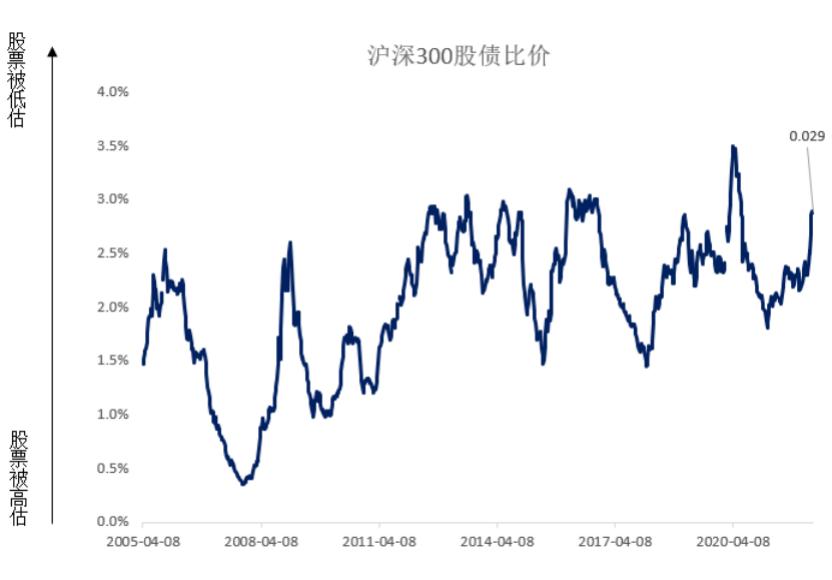

如果要从市盈率角度去看,股债的比价确实在说股票可能被低估,但也说不上极值。

当然,这个东西和无风险利率也有关,即便今年央行不降息,无风险利率也会下来,所以如果你只看估值,从目前这个位置去买300,你的理论上的回报率,按照历史经验,12个月可能是20%左右。

看起来很美,但不尽然。

这就牵扯到第二个问题,我们的EPS预期如何。我A的盈利情况和GDP还是有相关性的。简单来说,GDP好的年份盈利增速好。

本来,2022年就是一个盈利下滑的年份。

借用信达的图,一般PPI-CPI剪刀差往下的时候,我A所有公司的ROE都是往下的。

所以今年本来就是利润下行的年份。

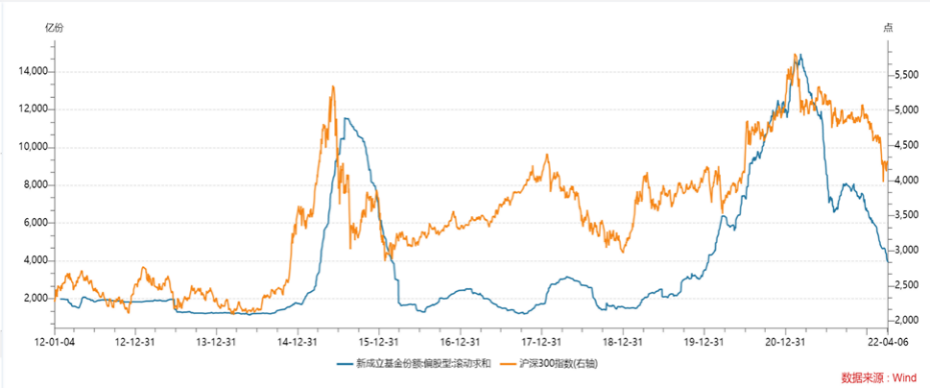

这里多说一句,国内很多公募投资机构,其本质都是顺周期的,而非逆周期。在股票上涨的时候,新发基金数量增多,热门股票抱团剧烈,市场超涨,然后权重股拉动指数上涨更多。市场情绪越发热烈,发行基金更多,这样一路循环下去。

原因何在呢?

- 没有长期的资金,大家都用一个季度去考核基金经理。实话说在一个季度的时间里面要找到最好上涨的股票,还真不能用基本面去看,季报一个季度也就发一次。

- 乌合之众,投资本来应该是一个唯收益率的事情,但很多时候有人的地方就有江湖,在一个季度一个季度的排名压力下,你只能走入人群中寻求自保。

最后你发现的情况就是,季度开始的时候,基金经理面临两个选择:

1. 和领导或者和大多数人保持一致,这样不会跑赢但也不会跑输。

2. 做一个自由的灵魂,但你真的能保证在同样的研究支持下,每个季度都跑赢你的同行?

在过去两年公募基金大规模扩容的背景下,规模几年可以涨4倍,研究能力和投资能力并不能做到这一点,最后的结果就是公募基金消灭了散户交易者,然后自己变成了最大的韭菜。

公募发行的高点往往也就是股价的高点,所谓的最后接盘人。

以至于,很多时候,公募基金的发行成本,可以成为未来回报率的预期指标……把好发不好做,好做不好发这句话量化成了投资逻辑。

实话说,我觉得我认识的大部分基金经理朋友,几乎每个人都是聪明的,绝大多数人也非常善良。当然不否认也有非常垃圾的人。但整体来说,如果说在上涨中没有跑赢行业指数我觉得没问题,下跌时侯跌的比行业指数更多绝对是说不过去的。我自己觉得这个机制绝对是要有一个改变的。

我希望也认为,随着以后养老金入市,有更长的资金,中国的资产管理行业发展也会慢慢走上快车道。

回到利润的问题上。国内市场的利润预期从去年夏天到今天,经历了三个阶段:

- 认为利润下行不影响表现,在那个最疯狂的时候,我曾经亲耳听过“50倍估值以上的公司才有投资价值“这样的话。

- 承认利润下行会影响表现,在秋天之后,开始思考要不要买成价值股。在这个时候,包括我在内,我都觉得价值股的盈利在2022年是有保证的。当时大家争论是到底买价值股还是买成长股,市场其实对成长股利润也有预期,觉得还可以。

- 发现没有地产价值股的利润也没有,当然成长股跌的更多。市场冷静下来,但依然不愿意换仓。这就是抱团的一个副作用,涨起来的时候大家抱在一起,跌下去的时候,除非有一个新的主线,不然大家还是抱在一起。

- 最近发现疫情对利润的影响可能很大,开始测算。

疫情到底影响今年EPS多少是个挺难说的问题,不要说具体到公司利润。一个月,40%GDP所在的地方被封锁,到底损失多少钱也是个未知数。

目前能够被统计局数据对的上的是,40%GDP人口封锁一个月,降低当月消费20%,影响全年GDP增速1%,直接损失和间接损失1:1。

但这个假设其实很难说多么坚实,因为宋铮教授的计算是一个城市封城一个月,损失全年GDP4.5%,这个数是损失掉的,后面怎么加回来还是未知数。

当然我们要承认,不同公司受到疫情的影响是不同的。工业和服务业不是一个概念。

那么简单点说,最乐观的情况,当下的EPS预期,可能也要比年初下调20%左右。

那么结合之前那个PE的看法,一个粗账就是,估值便宜带来的利润空间,被疫情基本上消灭干净了。你看到估值很便宜,但实际上还是没机会。

为什么?因为一般我们国家在看到企业盈利下行的时候,是会放水救企业的。

那么现在宏观上的问题是,PPI-CPI在下了,但因为加息不敢宽松。对应到企业就是,EPS预期在往下,但没有货币宽松带来的流动性利好。所以很罕见,但现在是估值看起来有空间,但实际上没啥空间。

那么央行不降息是不是有道理的。其实是有的,以房贷利率为例子。

- 从经济增速去看,GDP可能就5%,房贷利率5.1%,这种利率别人不说炒房吧,刚需也得多想想。

- 那要不要降房贷呢?一方面房住不炒我觉得是对的,不应该松动,另一方面,美国的30年期抵押贷款利率比我们还高……这种时候如何降息?

那谁都没错,错的是谁呢?要我说,从2016-2017年开始的供给侧改革尝试是非常正确的,后面发展新能源也是。2018年贸易战和2020年的疫情让我们从2015年开始的改革,看起来进行了7年,实际上就进行了2年。改革的速度还是需要加快。这能说是谁的错?一代人有一代人的命运。

1990年的日本给我们的最好教训就是,在高增速向低增速转变的过程,经济的动能越来越弱,自发改革的难度越来越大。保守主义的力量越来越强。最后改革的时间会持续很多年。改革一定要高增速时候完成才矛盾最小。但当然,事情的另一面是,高增速的时候谁愿意改革。

所以高增速时期改革需要的是预见性和勇气,低增速改革时期改革需要的就是执行力和忍受力了。

上面基本上说完了PE和EPS的问题。情绪方面大家都很低迷,但情绪是很容易反转的。但新发基金,两融的回复需要1个月-1个季度的时间,可能还要等等。

技术方面,之前热火朝天的雪球产品,备受银行青睐的固收+产品可能都加剧了这个过程。我觉得有影响但不是主要影响就不说了。

如果说上面是困难,那么下面就是可以考虑的机会了。

上面那个PPI-CPI和企业ROE对比的图,一般来说,在企业盈利变差的时候,共和国是会拯救自己的就业主体的。

在过去,或者在今天,最有效的方法依然是以工代赈。

在这个ROE下行的开始,银行和基建会发力,在这个ROE下行的结束,居民的消费会回复。

但这一轮周期显然是不一样的。

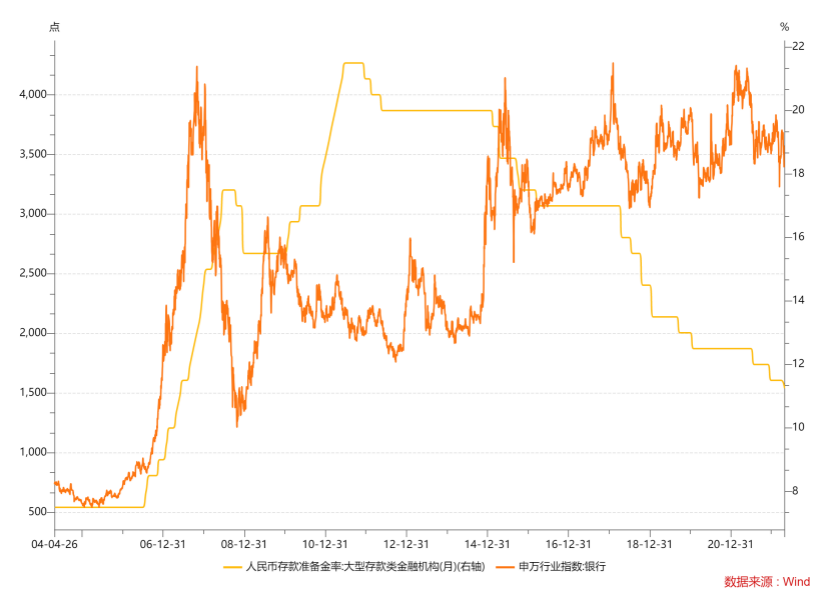

一般来说,银行股的机会会在降准结束之后开始。

基本上在过去20年,只要你能判断降准结束,你去买银行都可以赚钱。

那么你现在可以说降准结束了么?你并不能,所以银行可能也够呛。

基建是比较流畅的方向,我们国家GDP几个支柱,消费、出口、房地产投资、制造业投资、基建投资。

消费被疫情干了,出口被疫情干了,房地产投资今年能做到0-5%就不错,制造业投资,也被疫情干了。剩下的独苗就是基建了。

但这个东西的规模会不会大超预期就难说了,估计还是找一些新基建更好。

消费呢?一般来说中国老百姓要等以工代赈的钱,从国企-民企(或者个体包工头)-群众这个链条流传下来。所以一般来说,中间需要一个时间,半年左右。但这次消费还有一个疫情的干扰,一些被疫情干扰的行业在疫情好起来后会有机会。

另外两个潜在的关注点可能是周期和高股息率行业。商品短期我感觉风险很大,长期基本面非常健康。但这种事情等到长期变成短期再看也可以。那么目前大家用一年期MLF做十年期国债收益率中枢真的靠谱么?5%股息率的股票不一定每年都会有的。

最后,很多时候,时间可以化解很多问题,我们今天觉得不可跨越的难题,在未来几个月可能就是一片坦途。极端点,运气好的话,也许十天后,我们就不会如今天这么悲观。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望