学习共产主义革命历史可能有助于研究当下的货币政策走向。本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望,原文标题:《你觉得现在的货币政策看不懂,可能是因为你革命历史没学好》,头图来自:视觉中国

一

在通胀数据一直上升的今天,越来越多的人发现曾经的中央银行正处在困境当中。我们开始怀疑联储的加息是否具有持续性,我们看着人行实行非常类似赤字货币化的政策但不知道它的逻辑何在。

我们可以轻松找出无数个没有先例且矛盾的事实:

- 联储除了04年之外,从没有在PMI下行的过程中加息,但目前看起来3月要开始创造历史了。

- 美国,欧洲和日本央行一边判断通胀是暂时的,一边尝试加息。

- 人民银行去年的降准被中断,从历史经验来看,降准会持续到M1见底反弹后结束。

如果我们把时间再往前推,我们可以看到更多矛盾的地方,2019年联储在产出缺口已经要闭合的时候降息,欧央行在2018年没有参与贸易战却对油价无动于衷。

由此而来,对于西方央行的质疑声音此起彼伏。而且这些质疑是前后矛盾的。

- 2015年油价下跌的时候,联储尝试加息,媒体质疑说为什么要在油价下跌的时候加息。

- 2022年油价上涨的时候,联储尝试加息,市场质疑说为什么要在金融环境比较紧张的时候加息。

当然有一个简单的方法就是说“肉食者鄙”,鲍威尔,徳拉吉,耶伦,黑田等人没有节操,没有独立性,没有经济学经验。如果把时间倒回到两年前,我也会这样说,但过去两年我自己深深体会到,中央银行制度,本身就具有问题,而央行行长们,某种程度上是没法脱离这个制度本身的。所以错误发生在更深层次的领域。而今天的文章就尝试说明这个问题。并且由这些更深层次的问题,探讨我们未来的解决方案。

文章的灵感来自Claudio Borio的文章Central banking in challenging times,我主要加上了经济周期以及当时的政治文化情况作为补充。

二

长期以来,中央银行的存在,有几个前提假设。我们一个一个来看。

第一个假设是,经济本身是稳定的,它只有在遇到外来冲击的时候才会变得不稳定。

这个假设是如此重要,以致于它成为了中央银行存在的基石,设想一下,如果经济本身是不稳定的,如同熊彼得或者明斯基说的那样“繁荣会带来萧条,萧条会孕育繁荣”。那中央银行的意义何在呢?

对于萧条的恐惧,造就了中央银行存在的基础。目前来说,大部分中央银行,包括人民银行,对于经济的看法都是经济本身存在一个“理想中的增速”,这个在美国被体现为均衡利率 R*的概念,在中国被表现为全要素生产率的合意值,最终幻化为所谓的GDP增速目标。

意思是,无论联储,还是人行,都认为经济存在一个合理的增速,(当然这个增速可能是L型的),但随着时间的推移,会有一些不确定性的事件发生,带来经济的冲击。在这个时候。联储会尝试降息(按照历史经验250~300bp),人民银行会开始逆周期或者跨周期的监管。然后尝试把经济从冲击中拉出来,回到之前的趋势线上。

之前分享的Clarida的文章,就是基于这么一个概念,阐述了联储面对通胀的五个原则。

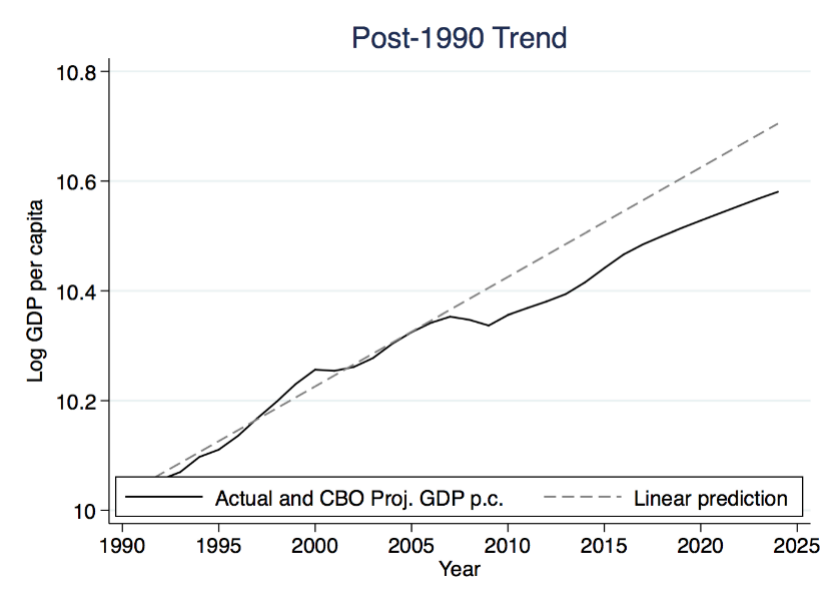

但问题在于,经济真的可以回到之前的预设趋势线上么?

并不尽然,无论是美国,俄罗斯,经济在遭受重大冲击之后,都没有回到之前的趋势线。

而另一方面,经济的周期性却非常明显。

这就带来了一个矛盾的地方。如果央行们存在的基础是“经济会因为冲击偏离趋势线,央行需要把他拉回来”,那么如果经济本身就具有周期性,且重大冲击之后回不到之前的趋势线。那么央行存在的意义,其实就变成了:

- 虽然经济具有周期性(而不是趋势性),但如果央行不行动,那么周期的低点会太低,造成太大的社会成本,导致无法忍受的结果。

这其实解释了为什么在2019年之后,联储开始用风险评估,用就业目标、弱化通胀目标来解释自己的行为。因为如果2008年之后的救助没有把经济拉回到趋势线,那么2020年的救助,就必须从“无法忍受的后果”角度来解释。

大洋对岸,人民银行也开始了对小微企业的救助和扶贫项目的帮扶。

所以总结一下:

- 因为认为经济具有趋势性而不是周期性,所以央行要存在,要在经济偏离趋势的时候行动。

- 可央行的行动往往没法把经济拉回到之前趋势线,所以央行的必要性必须从其他地方找补。

- “周期下行不可承受的损失”,金融市场的稳定成为了新时代央行的存在意义。

这里我想多补充一句,对于周期理论的恐惧,除了本身的学术分歧之外,在整个1920~1930年代,甚至之后的时期,苏联对于繁荣和萧条的看法一直是,资本主义危机是革命的起源,资本主义繁荣是革命的掘墓人,那么如果你是一个资本主义政府,你会不会希望说“繁荣是持续的,危机只是繁荣脱离了趋势线?”在我自己的研究当中,我发现很少有人意识到,资本主义的银行家,和社会主义的革命家之间的联系,从一开始就异常紧密。但这里就不展开了。

三

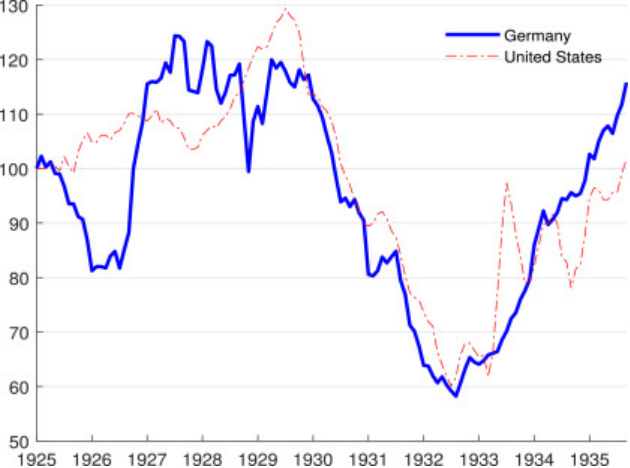

其实说这是新时代央行存在的意义并不准确,因为实际上,在上世纪30年代,大萧条时期,联储之所以可以树立自己的威信,就是因为大萧条造成了“周期下行不可承受的损失”。

就像2008年全球金融危机,英国女王曾经迷惑地询问“为什么没人预见了这场危机”,大萧条的形成,即便过了80年,都依然是个讨论的问题。罗斯巴德会认为胡佛为了避免危机的举措反而造成了危机,凯恩斯学派显然不会承认这一点,但有一件事情,无论是主张自由经济的奥地利学派,还是主张政府监管的凯恩斯学派都承认的:通缩是一个非常可怕的事情,对于任何国家都是如此。

上图是美国和德国在大萧条时期的通胀预期。双方都承认通缩是一个非常可怕的事情,区别在于罗斯巴德可能认为通缩后面出清自然就有通胀,凯恩斯觉得这时候政府要站出来。

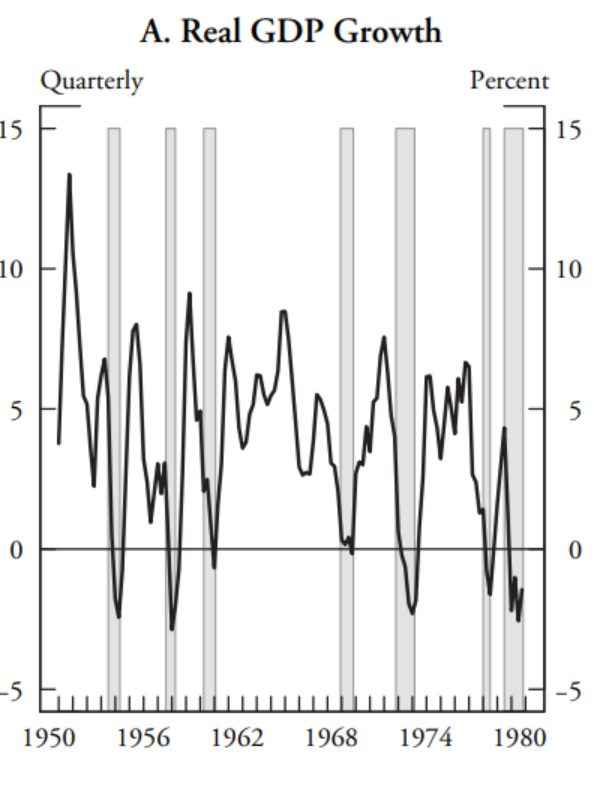

所以从1930年开始,通缩就成为了一个各国政府非常不愿意看到的事情。因为它之后跟着的就是二战,而二战后,萨缪尔森和索洛开始用菲利普斯曲线,解释通胀和失业率的关系。

- 高通胀伴随低失业率,低通胀带来高失业率。

- 高失业率,emmm,革命的阴云。

这就不难解释,从1950年开始,低通胀,或者通缩,是大部分资本主义国家尝试避免的一个现象。这不仅仅是一个经济考量,它某种意义上是政治考量的一部分。

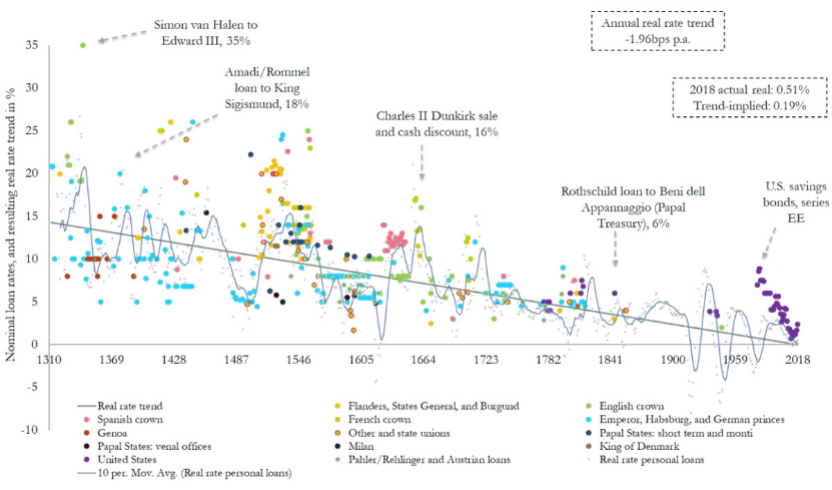

这里就又带来了一个问题:长期来看这个世界就是通缩的。

所以就和第一个矛盾里面,央行否认周期,却无法解释为什么每次都回不到趋势线一样。在这里,央行的第二个矛盾出现了。

央行反对通缩,但一方面长历史趋势就是通缩,另一方面,他们用来抗击通缩的手段(增加债务),本身就会带来通缩。

综上所述,我们在上文中讨论了两个央行的自我矛盾:

- 只有经济具有趋势性,他们的存在才有意义,但他们没法把经济在危机后拉回到原来的趋势。

- 他们恐惧通缩,但一方面通缩是长期趋势,另一方面,他们的货币政策手段带来通缩。

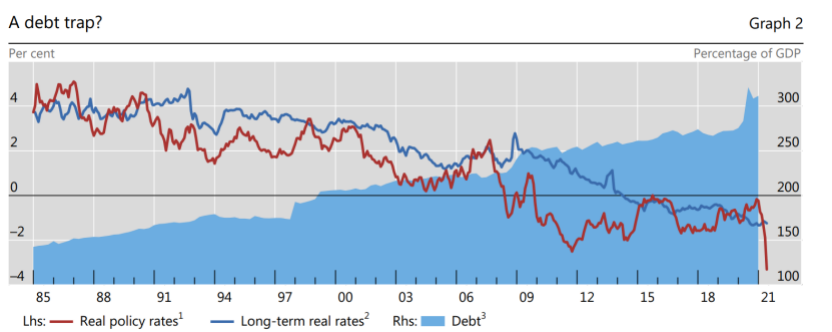

其中第一点,带来的是资本主义现代性的危机,没法保持的经济增速,让资本的保值升值越来越难,回报率越来越低,体现就是利率越来越低。

第二点,带来的是货币政策的自我矛盾,每一次应对危机都是降息,降息后发现之后利息永远回不到原来的高点。

第一点和第二点结合,就创造了过去40年利率走低的世界。

那么自然而然,一个合理的疑问是,如果说1980年之后的世界,央行这两个矛盾可以被解释,1980年之前的世界,按道理说央行这两个矛盾也存在,为什么当时利率是越来越高的呢?

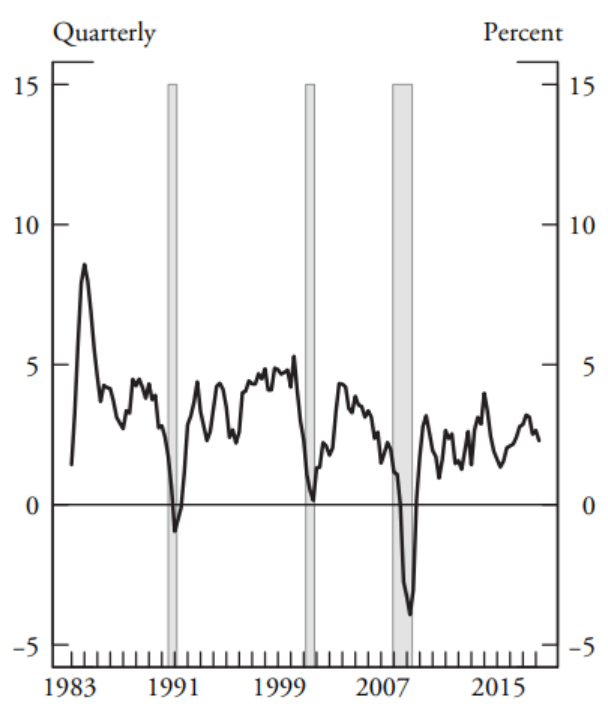

第一个问题我的看法是,1980年以前,金融自由化之前,央行们没有自大到用金融周期去覆盖经济周期,当时无论是美国还是其他发达市场,经济周期更明显,比现在更短,也更实际。

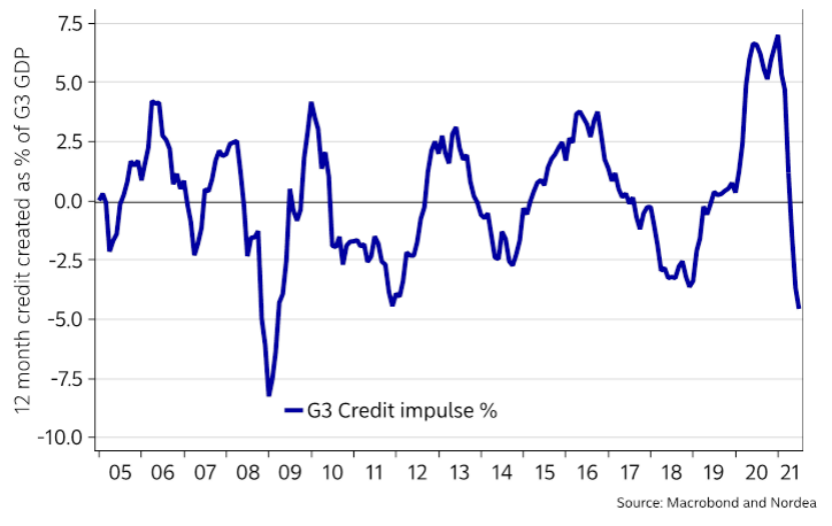

在金融自由化之后,金融周期慢慢取代了经济周期,央行对于经济的影响力与日俱增。这是一种自我加强的预言,央行觉得没有经济周期,所以在每个经济周期下行的时候出手救助,但带来的结果就是更长的周期和更大的风险。

第二个问题就更有趣了,货币政策对抗通缩本来就会带来更大的通缩。而1980年之前,凯恩斯主义依然盛行,所以财政政策当时比货币政策更管用:

- 1980年以前,货币政策被使用更少,所以货币政策造成的通缩更少,货币政策担忧的通缩更少。

- 1980年之后,货币政策被使用更多,所以货币政策造成的通缩更多,货币政策担忧的通缩更多。

那么按照逻辑来说,我们有了以下的结论:

- 货币政策的目的有两个:保证经济在趋势线,避免通缩,然后以失业率和通胀的目标体现出来。

- 1980年以前,货币政策没有被使用,经济在趋势线,没有通缩,一切都很好,但存在通胀,所以货币政策站出来说,用货币政策取代财政政策,可以没有通胀,没有通缩,且经济在趋势线。

- 1980-2008年,经济在趋势线,没有通胀,但有通缩。

- 2008年-2020年,经济不在趋势线,有通缩。

我们还必须回答一个问题就是,为什么1980~2008年,经济在趋势线,却存在通胀一直走低的情况。因为这个现象,本身就带来了金融自由化。格林斯潘治下的联储抗击通缩的决心如此坚决,利率一路走低,从1980年的两位数到2008年的0。

我非常认同Borio的看法,这是由于苏联解体和中国加入世界贸易组织,给全世界带来了大量的廉价高质量劳动力,所以一方面存在通缩,另一方面经济的产出一直维持在高位。等于是有一大群人在以一个非常低廉的价格生产商品。

真的是货币政策,让1980~2008年的经济增速保持住的么?我对此存有很多疑虑,同样因为政治的考量,苏联解体对西方世界的帮助,中国加入世贸组织对于压制通胀的作用,很多时候不是市场的主流声音。但你不能否认这是1980~2008年前后两个最重要的经济事件。对于西方来说,这两个事件都是获利的。货币政策在1980年上台,享受了这个红利,然后这个红利在2008年结束后,经济脱离去实现,通缩的情况更加严重。R-Star直接掉到了0。

那么如果你认同这个观点,你觉得货币政策还可以自救么?

刘世锦先生说“不要赋予货币政策不该也不能承担的责任”,我觉得就是这样的。货币政策和所有工具一样,它一定要实事求是,有两个事实是摆在脸上的:

- 经济具有周期性,货币政策刺激没法把经济拉回到原来的趋势线。

周小川行长曾经对此嘲讽过美国,说他们在过去10年GDP增速只有1.1%的时候,依然用2%的通胀做目标,逻辑何在呢?

- 货币政策增加债务,无论是MMT还是其他,都会带来利率走低,所以今天的应对会带来明天的危机。

大家现在担心的就是这个问题,而且周期越来越快了。

写到这里我想大家或多或少对这个问题有了新的看法,也会开始认同,货币政策与财政政策没有谁好谁坏,财政政策的坏处有,但货币政策不是万能的,某种意义上,财政政策曾经在冷战格局中证明过自己。

四

最后一部分我想分享一下我眼中,这种变化形成的文化原因。

经济学的发展在20世纪慢慢开始,它的发源地是西方的资本主义国家,可以说,如果没有现代金融制度,西方资本主义国家没有办法很快从封建主义中走出来。甚至到了今天,很多时候你去看美国,依然是一个非常封建气息浓厚的国家,他们的群众对于女王公主们的喜爱,所谓的领土不可侵犯等等。

这些文明本身,对于一个统一的中央政府就是抗拒的,这种抗拒超越了民主和专制的区分。直到今天你依然可以看到很多的保守派在呼吁自由市场。这里我们中国人有时候难以理解,因为我们是从一个大一统的封建主义国家过度来的,而西方是从一个没有大一统的封建主义国家过度来的。我们的保守主义更类似保皇派,而西方的保守主义,有些时候是自由派。

财政政策之所以可以在1930~1980大放异彩,本质上是大萧条后的危机,打垮了从1870年开始的资本主义繁荣,然后加上1940年代的二战,让政府有机会建立统一的国家。中国人的国家观念是在孙中山先生革命之后,通过抗日战争慢慢形成的。而西方的政府能够推行财政政策,与战争也密不可分,与对于红色革命的恐惧密不可分。

1950~1954年的麦卡锡主义,之后的越战,朝鲜战争,东欧危机,一直到1962年古巴导弹危机都是如此。西方世界的政府可以通过鼓吹东方的威胁,来实行财政刺激。

等到1975年,赫尔辛基条约签订,苏联的威胁开始降低之后,对于财政政策的呼吁也随之减少,西方世界又一次感觉自己可以马放南山搞自由市场主义。这个过程中,邓小平敏锐地抓住了机会,让中国走上了快速发展的道路。

然后金融自由化以及其所代表的货币主义走上舞台。我一直觉得货币政策与其说是一个更好的发明,不如说是因为西方自由派实在是不喜欢财政刺激,所以在威胁解除后马上换了一个道路。

直到今天,我们又一次看到冷战的威胁萦绕,又一次看到那些原来反对中央政府的西方保守派开始鼓吹东方的威胁。你不会对货币政策如今如此掣肘感到惊讶,你也不会对未来有所迷茫。

本文来自微信公众号:培风客 (ID:peifengke),作者:奥德修斯的凝望