本文来自微信公众号:深蓝观(ID:mic-sh366),作者:郑洁、陈默,编辑:王晨,原文标题:《胰岛素集采尘埃落定:全员入围,外企产品均中标,价格降至全球最低》,头图来自:视觉中国

11月26日早上,上海奉贤一家酒店门口,中外10多家胰岛素企业汇聚在此,参加第六次全国药品集中采购(胰岛素专项)。这是中国药品集采集历史上的第一次生物类似药集采——关乎中国1亿以上糖尿病患者、还有5亿以上糖尿病前期患者。

这些企业代表了接近300亿规模的市场,但相比以往集采,现场企业代表不多,他们三三两两或待在门口聊天,或站在草坪上晒太阳,话题多聚焦在昨晚上海的疫情上,气氛显得很轻松。

本次胰岛素集采参与企业有诺和诺德、礼来苏州、赛诺菲、通化东宝、甘李药业、宜昌东阳光、浙江海正、合肥天麦、江苏万邦、珠海联邦、合肥亿帆等,整个中国胰岛素市场的企业悉数参与。

但几个月前,早在2021年7月28日,也是同样的一批人,上述企业共二十几个代表齐聚在国家医保局的会议室,气氛远比今天紧张——对于20多个人来说,这间会议室有点小,但必须要挤进去。

在这场会议中或其后,一些共识已经确定:尊重临床医生的选择,在临床使用中,多家医院的胰岛素使用是3+1(3家外企,1家国企)格局,诺和诺德等在中国深耕二十年的外企占据超过一半江山。集采由医院自己报品牌和量;不同于集采早期只有一两家企业入围的情况,这次集采很可能多家企业入围——国家医保局更期待温和的降价和换量。

最终开标事实在想象之中,却又超乎想象。这是在历次集采中,第一次跨越通用名的集采,竞价激烈,但三家外企诺和诺德、礼来和赛诺菲报的14个产品,大多以比最高限价降价40%、以最高价贴线全部中标——降价后的价格,是它们的全球最低价。

尤其是诺和诺德,它的一个新一代超长效胰岛素“德谷胰岛素”,原价近190元,最终也降价至79.2元中标——这也是第一次公认的创新药“价格大跳水”纳入集采。

其余的8家国内企业的29个产品,除了江苏万邦有一个产品(报了三个产品,其它二个中标)出局外,其它28个产品悉数入围——所有参与集采厂家均有产品中标,无一淘汰!

但以最高限价入围的外资企业的产品,会有30%的市场份额,分给报价最低的两到三家国产企业。其中甘李药业的报价在所参与的4组(共6组)中,有3组报了最低价,1组的报价是倒数第二低价;合肥天麦和亿帆也在所在组里分别为报价最低的第一和第二名,这三家国产企业将得到更多的市场份额。

多位企业人士和业内专家表示,胰岛素集采会扩大国产厂家的市场份额,加速外企的产品迭代。一位一线城市三甲医院的内分泌科医生表示,像诺和诺德这样的外企,已开始学术推广进入集采之外的最新的降糖产品。

对于国产企业来说,进入集采不是最后的胜利。外资企业“以创新对冲集采”的战略转变,或许将在未来,重构整个胰岛素市场的竞争格局。

一、诺和、甘李两龙头报价“极端”,珠海联邦因报价成赢家?

在早上的报价结束后,现场的气氛和二级市场的股价都有了一定的变化。

10点半左右,内场或许是有了消息,场外的代表出现了些微骚乱,他们的主题从上海有多少家医院停诊转向了预测价格,一位企业代表压低声音让同事拿电脑过来比价格,“离远点,不要在人多的地方讨论。”另一位企业的代表则对着几位听众预测,“赛诺菲肯定贴着79.2块的(那家),它只要中C组就好了。”

报价79.2元的那款是诺和诺德的超长效胰岛素,在中国于2018年获批,此前其售价在接近190元,按跨通用名分组的本次集采原则,德谷胰岛素分在“基础胰岛素类似物”组,如果中标价为79.2,则降价40%,进入C组,需要调出首年采购需求量的30%分配给A类中选产品,这一组的A类中选产品分别是甘李、珠海联邦和赛诺菲。

这个场景符合此前一位业内专家的预测。他预测了本次胰岛素集采不同企业的报价策略,他认为,龙头国产企业可能“紧贴”原研药价格来报价。

但对于一些市场份额小的企业来说,为了不失去市场,小胰岛素企业要抢第一名,会报低价。

企业的最终报价事实显示了这一预测的正确性。诺和诺德、礼来、赛诺菲的报价,大多只比最高限价低40%,或者41%、42%入围,而已有一定市场份额的国产胰岛素龙头企业通化东宝,也将和采取和外企一样的策略。

但以最高限价为基准降价40%入围的外资或国内企业的产品,会有30%的市场份额,分给报价最低的两到三家相关企业。

报最低价的是大多刚入局的“光脚企业”,天麦和亿帆,它们的考量或许能直接借助集采进入市场。但国产的另一龙头企业、已经有一定市场份额的甘李,或许是为了市场份额考虑,选择了在参与分组里报最低价。

在多位专家眼中,此次报价中,甘李药业和诺和诺德算得上报价处于两个极端,一个激进一个保守。

诺和诺德在除了“基础人胰岛素”外的每个组都进入了C组,这意味着它都要调出30%的量给同组A类产品,虽然诺和诺德作为C组的报价和B相差很小,例如在组1“餐时人胰岛素”,诺和诺德只与B组的东阳光药(29.9元)相差1毛钱,和B组的江苏万邦(29.36元)相差0.64元。而B组的选手们则不需要调出手中的量。

“诺和诺德基本都是C组,量要被几个A组企业瓜分,”一位资深的药企准入负责人认为,诺和诺德在价格降了40%的同时量还少30%,这个结果虽然比完全不中标好一些,但也不值得庆祝。

午后,甘李药业股价开始拉升,这大概是因其在3个组别中位列A1,分别是预混人胰岛素组、餐时胰岛素类似物组合基础胰岛素类似物组,这意味着甘李药业不仅可以保留全部报量,还能拿到C组诺和诺德、礼来等企业调出的量。

不同的专家对企业的报价有不同的看法。

有专家认为,甘李药业这波操作价格压得太低。从中标结果来看,同组同类别的胰岛素,报价差别往往很小,往往以“角”来计,但甘李药业作为A1的3个组,它和紧随其后的A2们价格差最少也低的超过了3元。

“甘李药业虽然拿到C组的调出量,但价格损失太大了。” 以上药企准入负责人表示,他认为甘李药业和诺和诺德这次报价都太极端。在此前业内专家也曾表示,降价最多保第一的应该是小胰岛素药企,而不是甘李药业这种龙头企业。

不过,在一位药品流通企业工作人员眼里,这个结果对诺和诺德也不差,“人们对胰岛素认知的大部分还是诺和系列,他们在医院减少一部分量,但价格便宜了,后期药店的销售肯定增量。”

在报价上表现比较亮眼的是珠海联邦。

从中标结果来看,珠海联邦有2个产品进入A3(餐时人胰岛素、基础人胰岛素),1个产品进入A2组(基础胰岛素类似物),其他均在B组,量有保证;同时在价格方面,珠海联邦在A组均紧贴着B组报,比其余A组产品高不少。

本次中标结果不错的还有浙江海正,在“餐时胰岛素类似物”报价23.46位列A2,海正的门冬胰岛素刚获批两个多月,这个结果有助于其迅速进医院和放量占领市场。不过或许是产能还未跟上,它在整个组中报量也是最少。

通化东宝董事长冷春生显得成竹在胸,完成报价后合完影就离开。

现场一位私募投资人说,通化东宝市场份额目前主要是二代胰岛素,它希望能通过这次集采,提高自己在三代胰岛素市场的份额。而从结果来看,通化东宝这次表示尚可,基本都位列B类别,在尤其大品种预混人胰岛素中报价28.96元,守土有方,且有利润可拿。

在门口合影的还有天麦的工作人员,相比通化东宝,天麦的代表更加喜形于色,从结果来看,天麦在餐时人胰岛素、基础胰岛素和预混人胰岛素3组中均位列A类别,对于小胰岛素企业来说,这是最好的结果。

二、本次集采三大创新:跨通用名、引入信用评价、防断供

冷春生在开标现场表示,对这次胰岛素集采期待已久,各企业都是根据自身情况报价,从目前报价情况来看,没有出现非常规的报价。

相对温和的结果,源于政策设计。

11月5日,国家组织药品联合采购办公室发布《全国药品集中采购文件(胰岛素专项)(GY-YD2021-3)》(下文简称《采购文件》),并同步开始信息填报,11月26日开标。

在此之前的九、十月份,国家医保局已组织专家到参与集采的胰岛素厂家调研产能和生产情况,以了解厂家真实的供应量——防止中标后断供,是在政策制定开始,就被放置到第一优先性的问题。

《采购文件》),与此前历次集采和8月份流传的征求意见稿相比,在规则上有了不少改变,比如报价最低的两个公司,可以分走报价相对高公司的一部分报量,按照企业实际产能,设定锁仓概念保证中标后的供应量等。

从政策角度分析,一位业内专家认为,作为生物药集采的前哨,这次胰岛素集采首先有一个重要的改变,即用跨通用名来分组,“这能够形成充分竞价。”

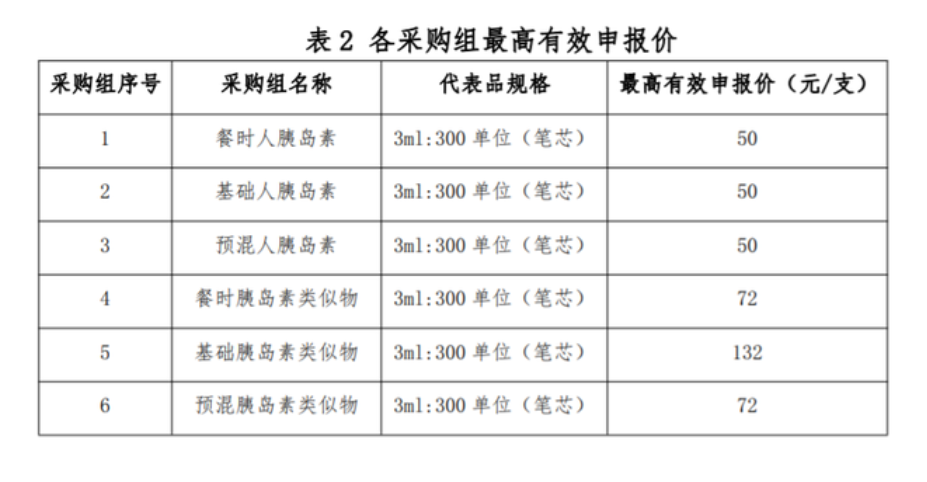

从文件来看,一共11个胰岛素制剂通用名,分了餐时人胰岛素、基础人胰岛素、预混人胰岛素、餐时胰岛素类似物、基础胰岛素类似物、预混胰岛素类似物等 6 个采购组。

此前历次化药集采中都分通用名集采,同类药品还要按规格和制剂类型分开,比如阿奇霉素分颗粒剂组和片剂组,这会导致同一种药品由于不同的制剂被分成两个组,“不跨通用名,就无法构成充分竞争。”

其次,此次胰岛素集采的文件里的信用评价制度加码了,根据文件规则,拟中选产品对应的企业被任一省(区、市)依据医药价格和招采信用评价制度评定为“严重”或“特别严重”失信等级的,相应拟中选产品排名与后位首个未被评为以上失信等级的拟中选产品排名对应交换。

“比如有5家都中选了,其中第三名有一个品种在某个省市信用评价为严重失信,你的排位就要和第4名进行交换。”据以上专家介绍,信用评价制度是国家医保局于去年建立,企业行贿行为和供应保障失约,都会被纳入信用评价体系。但这一次,一次排位的变化,就意味着一定比例供应量的失去,切切实实和企业的利益挂钩。

此外,本次参与的胰岛素产品获批时间延长到2021 年 11 月 14 日(含),也就是说在11月15日之前获批的胰岛素产品都可以参加——这对于胰岛素这种提前几年就布局,投入动辄数亿的高投入型产品,对新入局的企业,是一个充满善意的举措。

以下几家企业有幸赶上了末班车:9月后,NMPA新批了三个胰岛素产品,分别是海正药业的门冬胰岛素、东阳光药的甘精胰岛素、通化东宝的门冬胰岛素——这几个产品在今天的集采中悉数中标。

重要的是,这次胰岛素集采吸取了冠脉支架集采的原则:对于没有一致性评价的产品,尊重医院的临床选择。

从医院角度来说,胰岛素参照的是耗材集采的规则,冠脉支架没有一致性评价,所以让医院自己报品牌、报量,这样医院不会有意见。“1000家医院来报品牌,假设医院报10个品牌,最后10个品牌淘汰了两个,那就意味着什么呢?80%的医院是不受影响的。”以上专家分析。

这次胰岛素专项集采的规则可以看出,决策层在制定规则时既听了临床专家的意见,也听企业的意见,首先是量价必须挂钩,报价低的企业可以有机会扩张市场份额,同时也尊重医疗机构的临床需求,按厂牌报量。

还有一个方向是,尽量遵循原有的市场结构,“不要改变固有市场结构超过50%,否则等于否定了企业之前的努力,“政策设计在这三点中(降价、尊重临床和市场)找到平衡,也并不容易。”上述专家表示。

三、诺和诺德的纠结

国内的胰岛素市场跨国药企占“龙头”,进入中国市场二十年的诺和诺德则是龙头中的龙头。根据PDB数据,在中国胰岛素市场中,诺和诺德的市场份额为48.5%——占据一半江山,这次胰岛素专项集采中,诺和诺德参与了19个项目。

在一个占其全球营收12%的大市场,如何降价,对诺和诺德是极为头疼的一个问题。相对来说,市场份额小的跨国企业压力反而较小,“礼来和赛诺菲没有那么多压力,量小。”

跨国药企多要考虑全球定价体系,以往集采中常有弃标的情况发生,这次胰岛素集采则有不同,以上专家对深蓝观分析,这次胰岛素专项集采中,如果企业弃标,非中选产品也不能卖原来的高价,按照以前的逻辑,非中选产品的价格也要降低至少30%,所以如果不中标,价格也要下来,市场份额也要萎缩。

在临床使用中,诺和诺德在国内胰岛素市场上占绝对份额,患者对其依从性依赖性很强,“又希望它降价的同时又不希望它掉标,这是非常难的事情”,一位专家表示。

在胰岛素集采开标前,诺和诺德的相关人士多次和相关部门的人沟通。

双方细细地算了一笔账,这笔账对所有参与的外资企业都适用:如果中标,意味着全球最低价,企业很难爽快接受。原来的销售额假如有100亿,集采中标后,销售额可能会降至50亿,但销量不变;

如果不中标,原有的价格也不能维持,也需要降价,但市场份额会降到只有原来的一半,销售额更会降至到15亿——20亿,只有原来的不到1/5 。由此分析,中标会避免最差结局。

在此之前,双方都预估了其中价格最高的德谷胰岛素可能不会进集采。

2018年3月,诺和诺德的新一代超长效基础胰岛素类似物上市,这款超长效胰岛素在国内目前售价约180多元,在此次胰岛素集采分类中,德谷胰岛素作为基础胰岛素类似物,最高报价不能超过132元。

“德谷胰岛素本身的市场份额就比较小,因此诺和诺德希望是最好不要纳入集采,”决策层方面则希望不管药是不是创新药,它进入中国也是用于老百姓的,希望好药不掉标。但对诺和诺德来说,有一个中标吸引力的点是,一旦德谷胰岛素集采中标,就相当于所有医院渠道都畅通无阻,完成产品在院方市场的迭代。

最终,在11月26日的开标结果中,诺和诺德还是选择了入局。

德谷胰岛素以79.2元的价格中标,比原来售价低100余元。进入C组,需要调出首年采购需求量的30%分配给A类中选产品。

四、国产胰岛素的逆袭机会?最终还要创新

这次胰岛素集采会有利于国产企业吗?大部分专家都给深蓝观一个肯定的答复。

“按照现在的临床销量来看,量报出去的话,基本上还是进口品牌占优,特别是一二线城市。” 复旦大学附属华山医院内分泌科教授吴泰雍表示。

这是目前中国胰岛素市场的现实,进口胰岛素及其类似物长期在国内占据主导地位,诺和诺德、礼来和赛诺菲三大巨头,占据了中国胰岛素市场份额的75%。而国内药企通化东宝、甘李药业则有同源之谊,在此领域深耕多年,这两家企业是国产企业胰岛素份额的前二名。万邦生化、联邦制药等紧随其后,也占据了一定的市场份额。

它们之间,有一条明显的分界线:一、二线城市主要是国外巨头的领地,使用的主要是胰岛素类似物;在三线及以下城市和县域,使用的主要是人胰岛素,国内药企在这里攻城略地。

一位业内资深专家表示,在此次带量采购后,国产企业会有市场份额增加的机会,一些之前在医院渠道的产品,有了畅通进医院的渠道,“以前(企业)都要去开拓医院,此次之后可以省去这个成本。”

不过,根据本次胰岛素集采的规则,以上专家认为,这样的机会更多是面向价格最低的两三家企业,“如果价格不下来,通化东宝、甘李这种基础很好的国产大企业未必大有好处。”

吴泰雍认为,对于人胰岛素市场,国外巨头可能会放弃,毕竟其原本市场占有率就不高;此外,一些国内企业也会主动退出,或转战海外,或转身成为原料供应商。但通化东宝这样的企业,或许会迎来重大利好——因为研发早、供货稳定,通化东宝可能吃下人胰岛素的大部分市场,“这部分几无悬念”。

但在类似物领域,竞争会更加激烈。在这个市场上具备竞争力的,不但有诺和、礼来和赛诺菲这样的外国巨头,也有甘李制药这样快速成长的中国药企。在2020年底,甘李制药研发的首个国产门冬胰岛素30就正式获批上市。

带量集采之后,国产企业能否从外国巨头手中抢得一块蛋糕?

正面PK,国产最大的优势就是价格——带量集采是为了节省医保开支,因此,价格越低,中标的可能性就越大。比如一些国外药企的某些产品在国外生产,疫情出现后进口不畅,不但价格下不来,还会时不时断货。而中国药企有本地化优势,可以以较低的成本将药物制造出来并分发。

但要正面PK,国产企业面临的挑战也非常明显。

配套设施能否跟得上。胰岛素通过胰岛素笔注射,目前胰岛素笔可以分为两类,一类是可更换笔芯、重复使用的,一类是一次性使用的特冲笔。目前,国外药企逐渐开始使用特冲笔,但99%的国内药企使用的还是可更换笔芯的注射笔。“一旦中标,注射笔怎么供给?注射笔属于医疗器械,需要医院另外进货和铺药店,成本很高,国内药企能不能做到?”一位专家指出。

短期来看,胰岛素厂商也会采取行动,规避带量集采带来的冲击。有医生表示,无论国内药企还是外资药企,都会出现较为一致的转向——基本放弃对胰岛素的投入,开始对GLP-1受体激动剂加大投入。

中国市场,胰岛素制剂的营收依然是诺和诺德的重中之重,但它已经在悄然调转方向,向GLP-1制剂倾斜。受利拉鲁肽销量拉涨以及司美格鲁肽在中国台湾获批上市等影响,GLP-1制剂在中国市场(中国大陆、香港、台湾地区)的销售额同比增长68%,远超同期胰岛素制剂增幅。

在糖尿病治疗的很多方面,不少人认为,GLP-1制剂在未来会成为胰岛素的有力竞争者。

GLP-1制剂未被纳入带量集采,利润较高,三生制药生产的艾塞那肽微球1800-2085元1支,礼来的度拉糖肽255元每支——这还是降价之后的价格。

但GLP-1 利润的窗口期可能很快消失:“胰岛素带量采购模式探索成功,接下来轮到的,可能就是GLP-1。”一位专家判断。

那个时候,就期待更新的产品出现了。

本文来自微信公众号:深蓝观(ID:mic-sh366),作者:郑洁、陈默