题图来自视觉中国

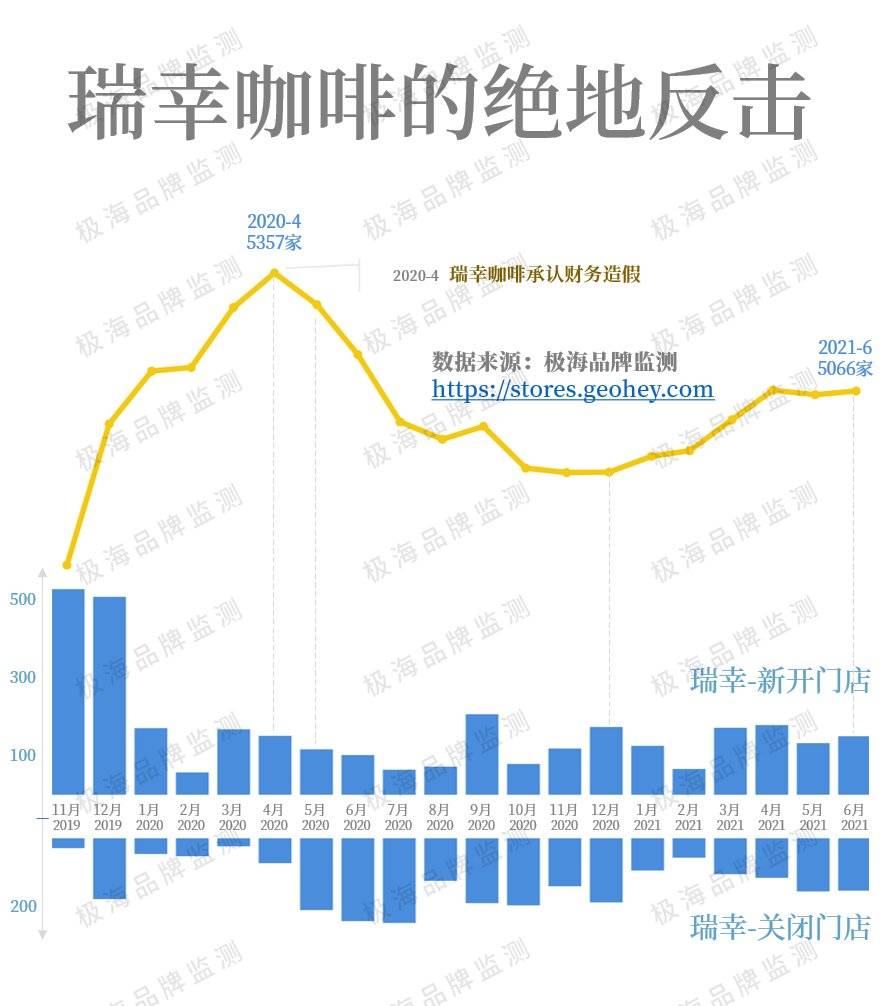

1. 瑞幸咖啡的绝地反击

2020年4月,瑞幸咖啡深陷财务造假风波,以每股1.38美元的价格收尾,从纳斯达克退市的瑞幸被扫入美国粉单市场。

那个月,也是瑞幸咖啡的高光时光,门店总数达到顶峰的5357家,在咖啡行业一骑绝尘。在此之前,瑞幸咖啡基本保持了极高的开店速度,每月新开门店超过500家。

造假丑闻曝光之后,瑞幸咖啡新增门店快速下滑,前期告诉扩张带来的选址问题逐渐暴露,大批门店关闭,连续多月单月关店数量超过200家。瑞幸进入低谷期。

但资本市场上的挫折并没有影响到瑞幸咖啡在消费者心中的基本面,依托资本快速扩张的门店成为瑞幸最大的护城河,陷入低潮后的瑞幸似乎更加注重用户和创新,接连有多款爆品,如“生椰拿铁”,诞生一个月卖了1000多万杯,接连产生爆款的能力+门店护城河让瑞幸咖啡度过了最艰难的时期。

我们观察到从2021年开始,瑞幸咖啡门店数量明显抬升,到今年6月底,门店总数5066家,走出了一个漂亮的“U”型曲线,堪称咖啡行业的励志典范,绝地反击。

另外一点,我们注意到瑞幸咖啡的关店数据与开店数据都非常高,这对以自营为主的品牌而言并不见得是一件坏事,就像人体的新陈代谢一样,快速试错,及时止损,从过去的及经验中总结规律,应用到下一步的开店上,这种互联网“迭代”思维,也是瑞幸的一大优势。

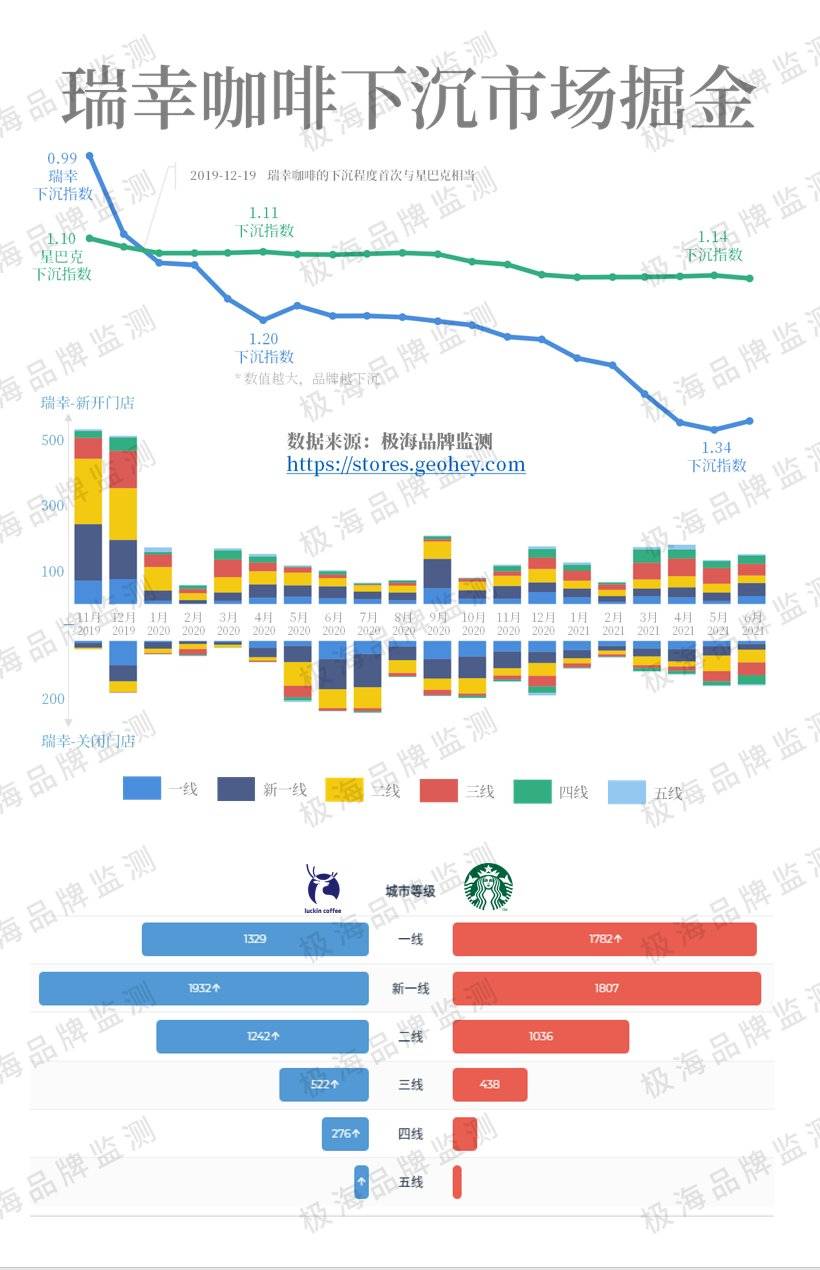

2. 瑞幸的市场从哪里来?——下沉城市

伴随着瑞幸门店的扩张,我们看到瑞幸的城市下沉力度也越来越大。

2020年以前,瑞幸咖啡在城市线级分布上实际是高于星巴克的,但为了配合上市和股价,瑞幸进行了极为激进的城市下沉策略,伴随着门店总数的快速增长,整体品牌也快速下沉,这种趋势一直到曝光后有所减缓,并一直持续到今年3月份。

如果我们将下沉指数曲线与门店总数曲线结合来看,就会发现瑞幸咖啡门店的主要增量,来自于二、三、四线城市。

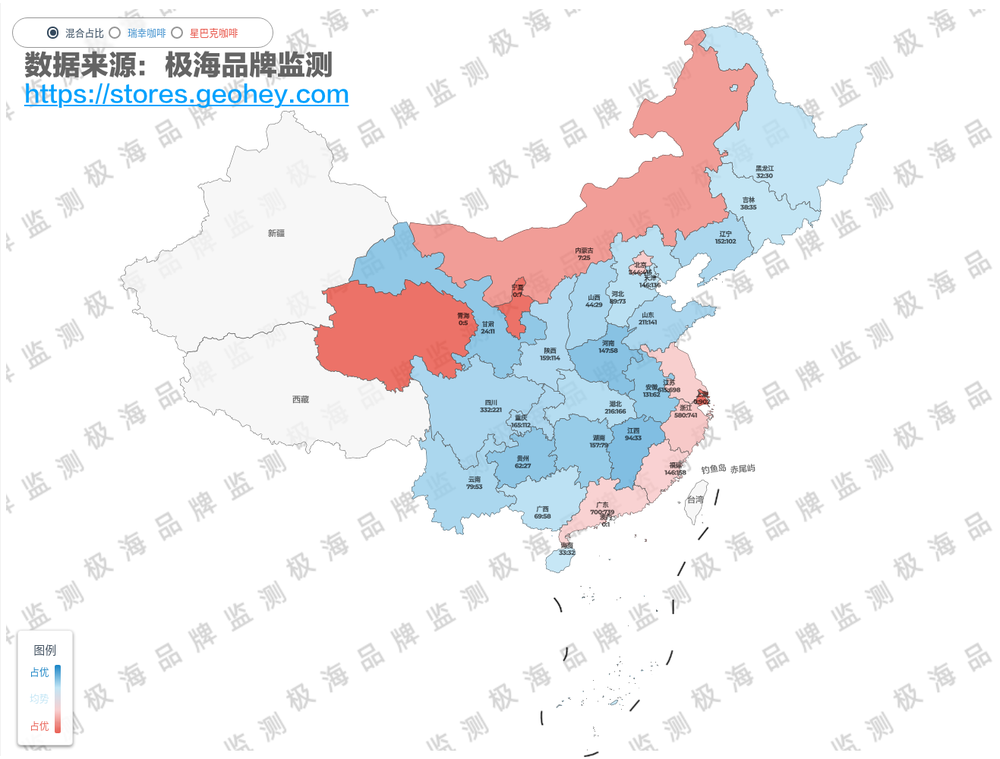

图中红色代表星巴克门店占优的省份,蓝色代表瑞幸门店占优的省份,颜色越深,代表优势越强。从图中我们可以看出,星巴克牢牢占据了沿海发达地区的城市,而瑞幸则在星巴克较为薄弱的地方有更多的分布。

星巴克的下沉策略非常谨慎,瑞幸在下沉市场有更多的机会。

3. 瑞幸咖啡的竞争对手们

(横轴为门店数量,纵轴为平均客单价)

咖啡市场,在中国仍然是一个小众市场,除了星巴克和瑞幸外,其他品牌大多集中在一线城市,门店数量与领先者存在明显的断层。

但前人栽树后人乘凉的可能性并不是没有,市场开拓者并不一定能获得最后的胜利,反而成为教育市场的牺牲品。去年以来各大资本对咖啡行业的关注已经让这个赛道更加拥挤起来。

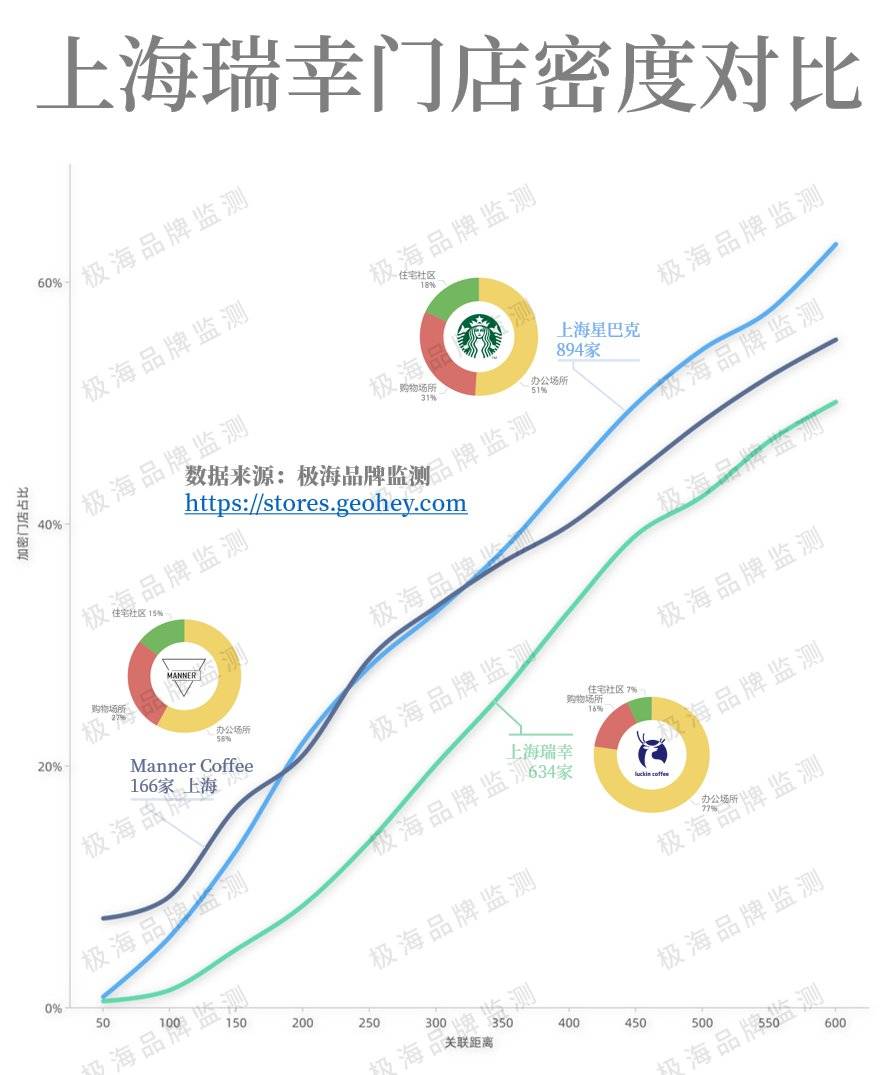

我们认为Manner将是瑞幸在上海一个强有力的竞争对手。

Manner 在上海仅有166家店,但他开得非常密集,几乎和在上海拥有894家店的星巴克一样密集,比开了634家店的瑞幸要密集的多。

将门店开的密集在咖啡茶饮行业是一个很重要的策略。也受到很多投资者的关注,这既涉及到财务模型的问题,也涉及到市场竞争的问题。

从市场角度而言:

门店加密有助于形成规模效应,阻断竞争者进入。7-Eleven 的创始人兼CEO铃木敏文曾在《零售的哲学》一书中阐述过密集开店的优势:

品牌效应拉动消费:在一定区域内重复多次曝光,可以迅速建立品牌信任与偏好,提高消费意愿。

规模效应降低成本:缩短门店间的距离,在提升物流配送效率的同时,也便于集中采购降低成本,并且有助于减少跨地区管理的行政成本。

促销和广告可以在区域内集中投放,更容易触达和影响到消费者。

从资本角度而言:

很多餐饮企业都会遇到开单店赚钱,开三家店就不挣钱的情况,这跟餐饮企业在规模化扩张时,是否有规模效应有关。

如前段时间比较著名的海底捞,在加密门店后就出现了较为严重的翻台率下降的问题,直接影响到他的估值和股价。

规模扩张到底对单店模型有怎样的影响,是单店收益减少的更快还是单店成本减少的更快,这是一个很难预测的风险,风险就会影响估值。

但如果一个品牌在一开始就密集开店,从一开始就是西安了小范围内的规模效应,证明了他即使高密度开店也能够盈利,那么对他未来门店规模的估值也就非常有利,

Manner Coffee 仅仅有星巴克门店数量的1/5,但却有和星巴克一样的门店密度,这就是在初期证明了自己规模经济的存在,因而也获得了比瑞幸更高的单店估值。

4. 瑞幸的未来会幸运吗?

近日,宣布公司与美国集体诉讼的原告代表签署了1.875亿美元的和解意向书(折合人民币约12.13亿元),就瑞幸的体量而言,这样的代价并不算高。

此外,根据其2020年财报显示,2022年瑞幸营收达40.33亿元,较上一年增长33.3%。同时运营亏损达25.87亿元,较上一年的32.12亿元有所收缩。

这些利好消息的公布让瑞幸的粉单市场股价一路上升,从退市时的1.38美元到现在,已经超过15美元。好像一切都在往好的方向发展。

瑞幸,会继续 luckly 下去吗?