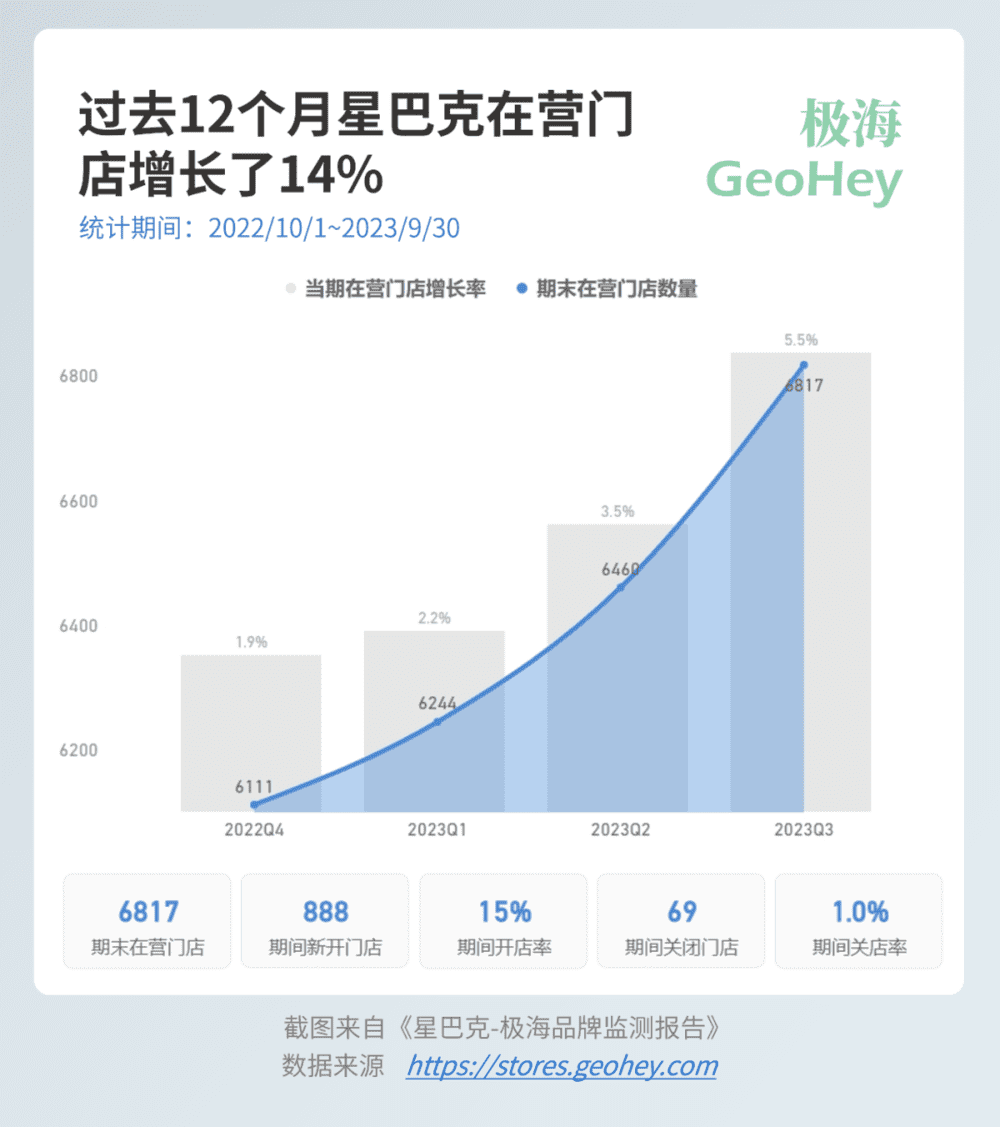

根据极海品牌监测的数据显示,过去一年星巴克新开门店近900家,截至今年9月底,在营门店数量达到6817家,同比增长14%。

如果不是拿瑞幸和库迪做对比,一年14%的增速并不算慢,更难得的是,星巴克还能保持这么多年的稳定增长,就更值得我们学习了。那么今天我们就来看看,这14%的背后蕴含着星巴克怎样的拓店策略。

为了帮助你更好地代入到决策者的角色中,现在我们假设如果你是品牌的拓展负责人,此时老板给到你当年800家门店的拓店任务,你会如何分配这些指标呢?如果你对此还没有头绪,就让我们先来看看星巴克是如何做的。

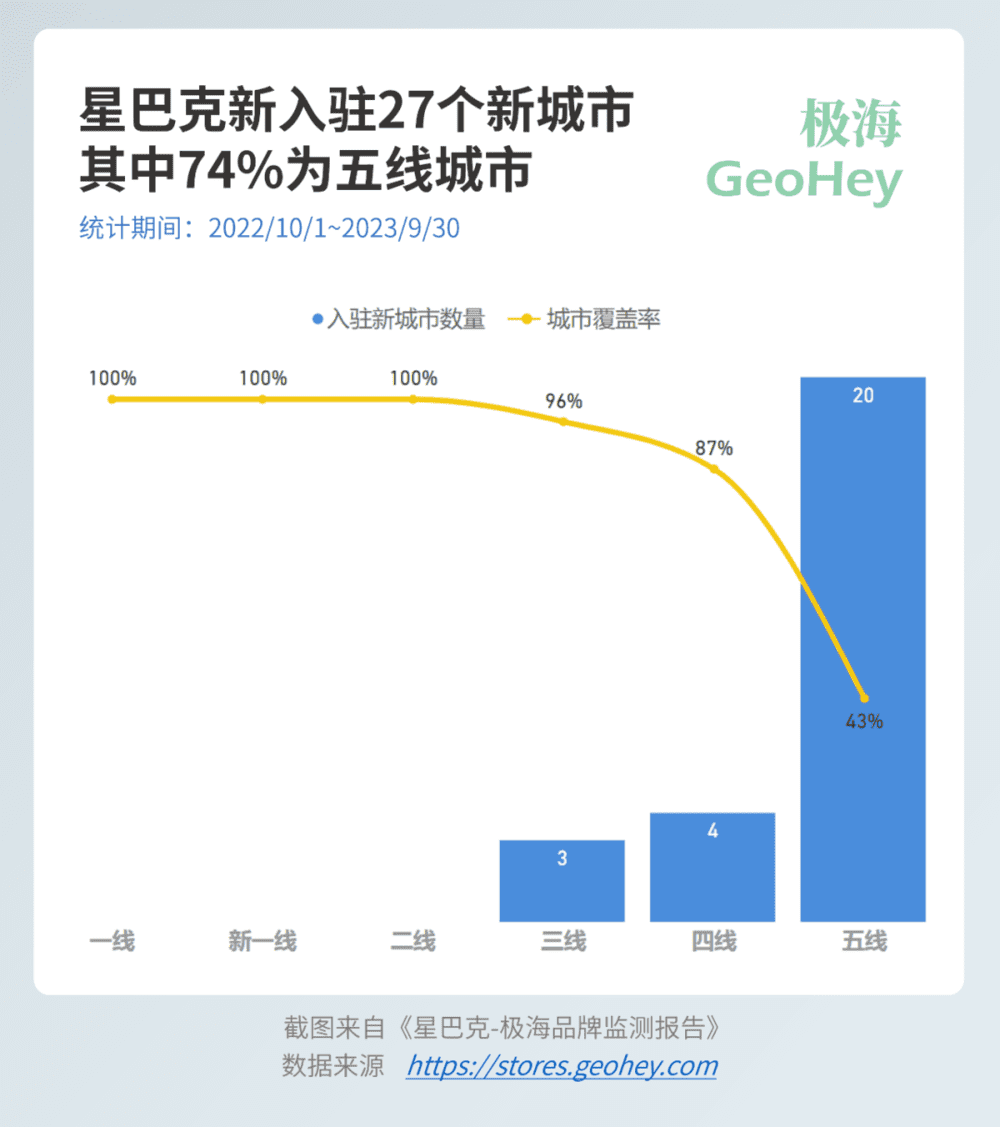

拓店思路一:开辟新城市

最容易想到的方法莫过于开辟新的城市。没错,星巴克在过去的12个月中新入驻城市达到27个,覆盖了全国71%的地级市。

27个城市看似不少,但均为三线及以下城市,五线城市更是占到了74%,市场潜力实在有限,显然星巴克也顾虑重重不敢放太快,27个城市仅仅贡献了34家门店,占到全部新增门店的4%,实在算不上多。

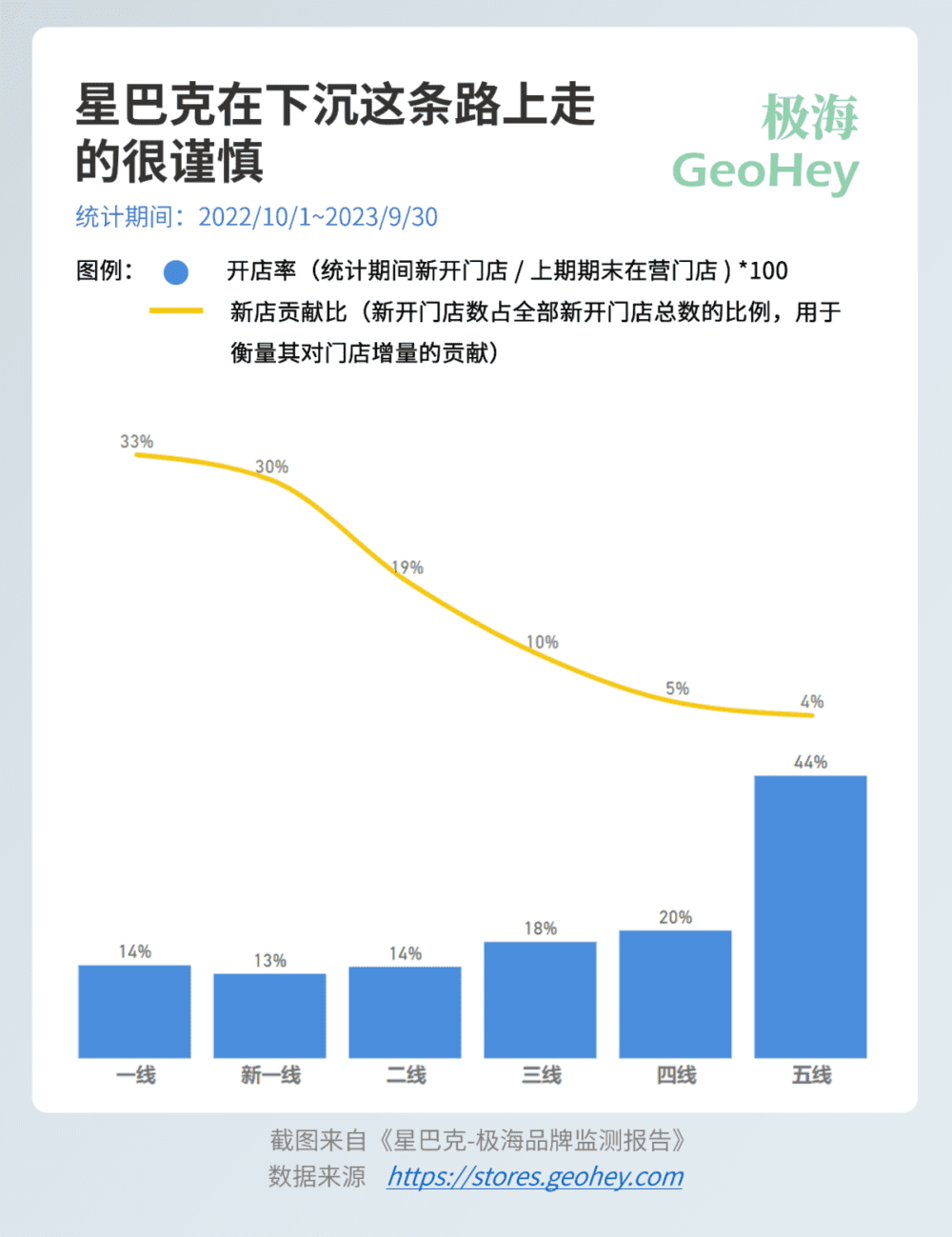

拓店思路二:城市下沉

顺着这个思路,我们继续在城市上发力,一线城市市场竞争激烈且逐渐饱和,我们是否应该更多地倾向于低线级城市开店?

星巴克在下沉这条路上走得很谨慎。虽然星巴克过去一年在三线及以下城市的开店率远超平均,五线城市的开店率更是超过了40%,但受限于门店基数,过去一年对门店实际增长贡献最大的仍然是一线城市(占比33%),二线及以上城市占到门店增量的82%,五线城市对增长的贡献实际上不足4%。

注:这里的开店率指过去一年新开门店数量占上期期末在营门店的比例,由于过去一年有关店的现象存在,该指标要高于在营门店的增长率

当然,能否下沉,很大程度上并不取决你想不想,而是能不能,这是一个长期的能力建设问题,也是一个不断试错的过程。下沉市场的产品形态和组合是否需要优化?定价如何调整?选址逻辑要不要转换……对这些问题的探索和回答决定了一个品牌的下沉的潜力。

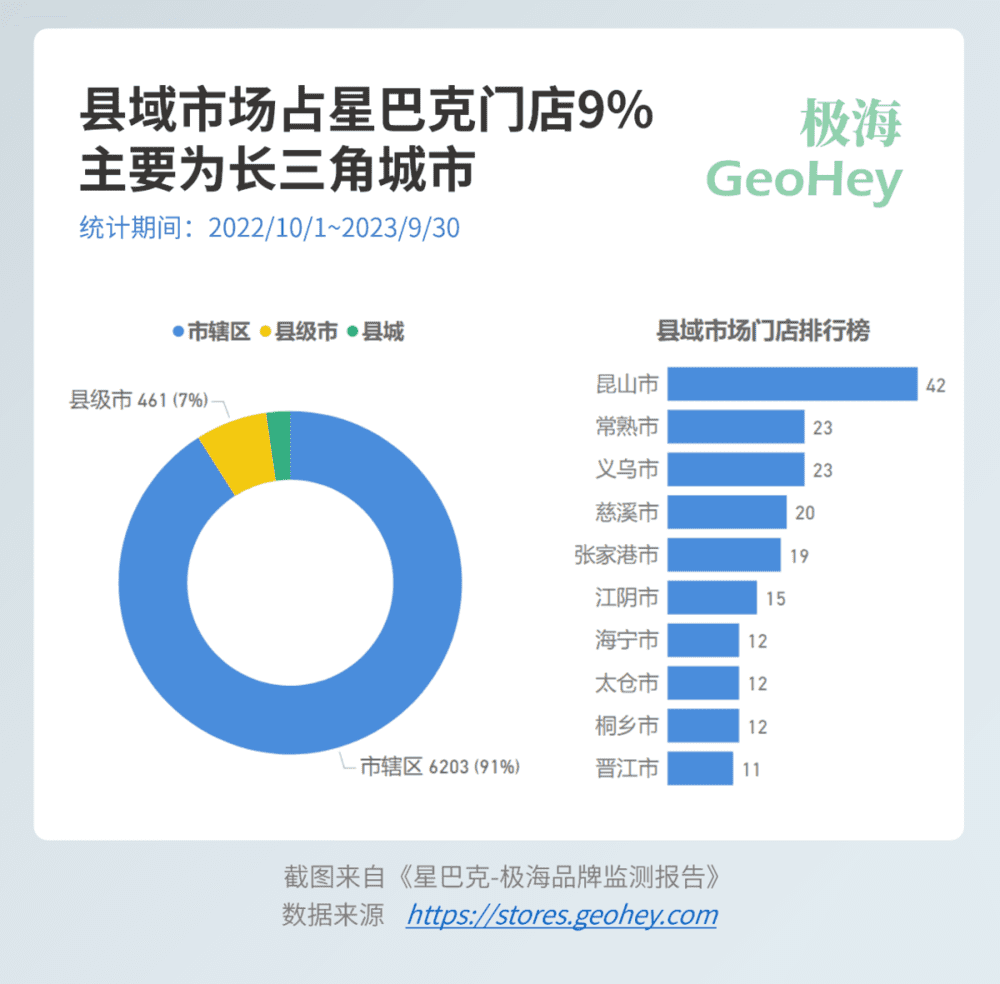

拓店思路三:县城与乡镇

最近一段时间,有很多写星巴克到县城开店的文章,我对此也感到非常好奇。虽然本质上这也属于市场下沉的一个维度,但由于分类与统计口径的差异,很难放在一起看待,这里我也会做一个简单的说明。

我们一般说的城市,指的是地级市。但地级市下面除了市辖区,还有县级市(百强县第一的昆山市是苏州市下辖的县级市)和县(嘉善县是嘉兴市下辖的县),从某种程度上来说,它们也是城市内部下沉市场的一部分。

经统计,县域市场占星巴克门店总数的9%,其中星巴克门店数量靠前的包括昆山、常熟、义乌、慈溪、张家港等长三角县级市。

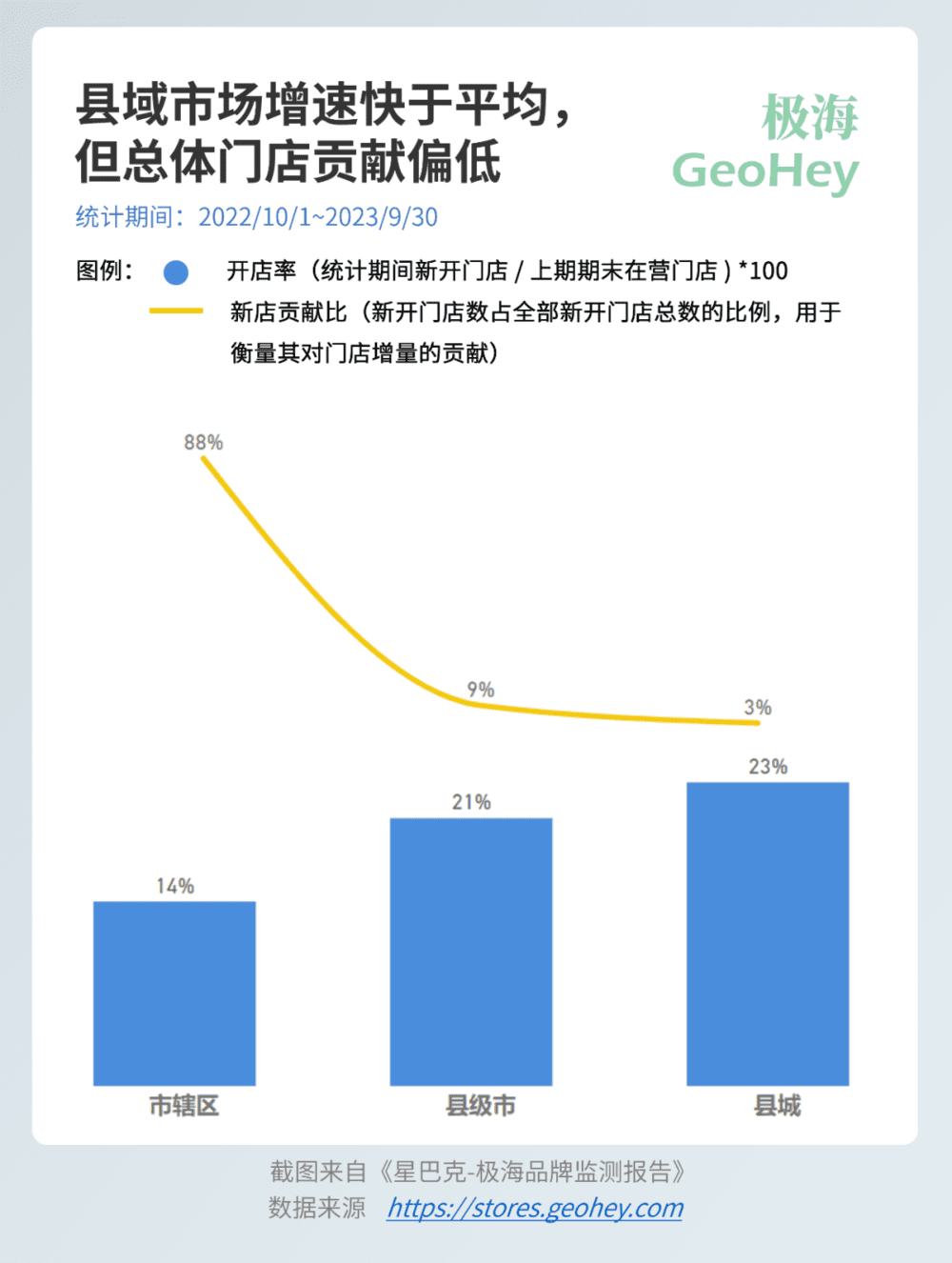

而从下面这张图我们可以看到,从增速上看,星巴克过去一年在县域市场上的确有所倾斜,县级市和县城的开店率均超过了20%,高于市辖区的14%。

但从对新增门店的绝对贡献看,市辖区的新增门店占到了总新增门店的88%,仍然是绝对的主力。

更进一步的下沉体现在城乡发展上。我们根据国家统计局发布的城乡分类数据,依据算法对全国城乡分布进行了划分(村一级的边界是保密数据,不对外公开,无法获取)。这里有一点需要注意,“市—县”与“城—乡”是两个不同的分类体系,前者是行政管辖体系,后者是土地利用方式,相互之间是交叉关系。

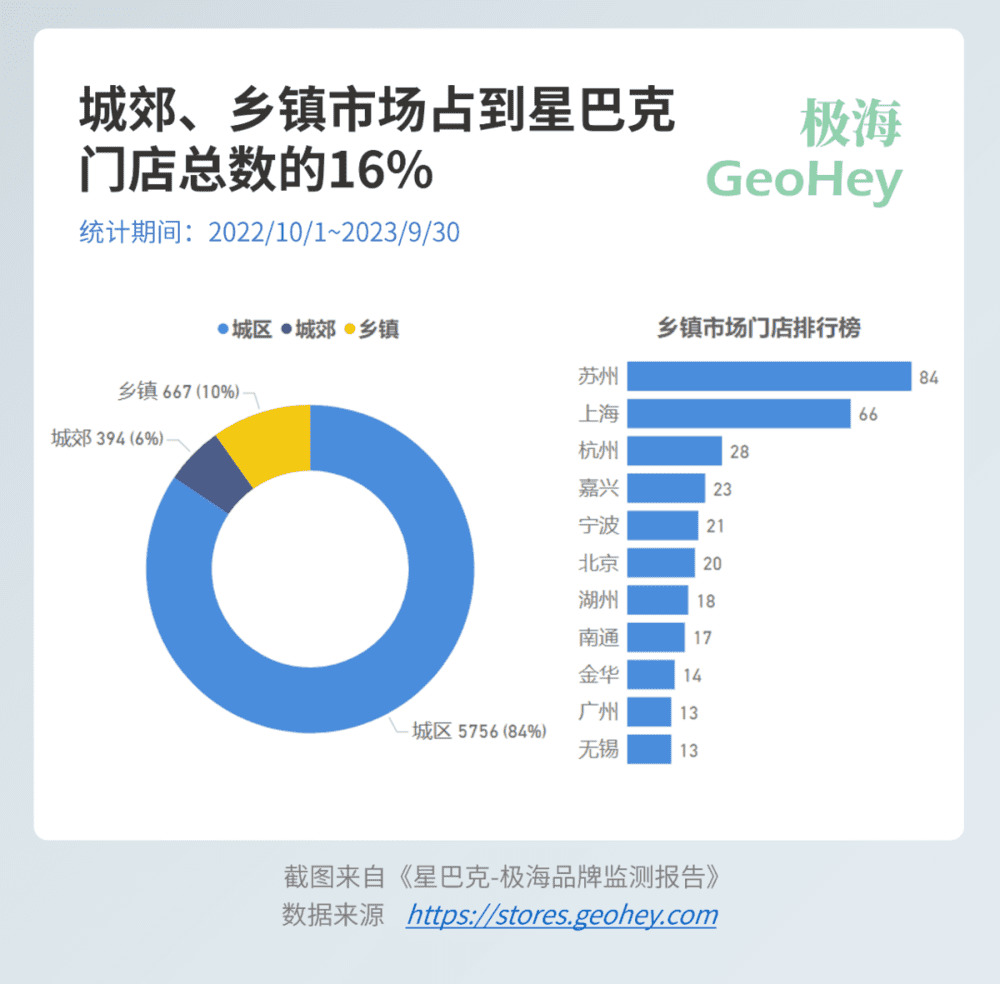

我们统计了星巴克每家门店所处的城乡类型,其中城区占比84%,城乡结合部(城郊)及乡镇占比16%。这些市场仍主要分布在长三角城市群。

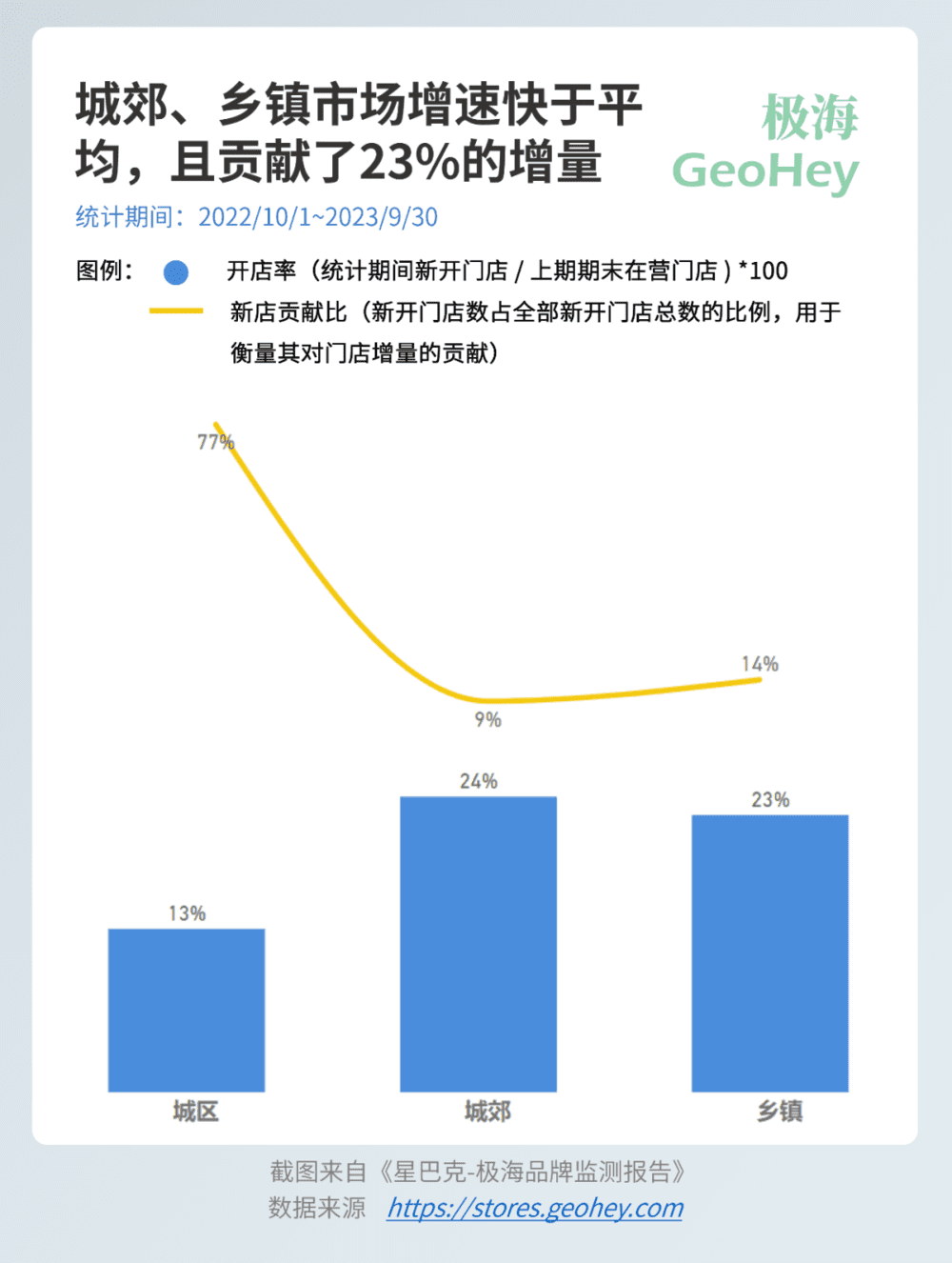

但星巴克在城郊和乡镇的增速也要远高于城区,虽然对增量的贡献也只有23%,不占主体地位,但仍然要比县域市场贡献的12%多出不少,这说明相较于进入不确定性更高县域市场,星巴克更倾向于在成熟市场周边的城郊和乡镇开店。

这里我们对星巴克的下沉策略稍作总结,毫无疑问的是,星巴克正在谨慎地下沉——虽然从绝对数量上看其门店增长的主力仍是二线及以上城市,并且主要集中在市辖区内,分布在城区里,这里体现了星巴克的小心。但其在下沉城市、县域市场、乡镇市场的开店速度都要快于平均,使得星巴克的整体门店布局实际上正在下沉。

拓店思路四:场景更新

前面我们提到的下沉市场,不管是增加四五线城市的比重,还是进入县域或乡镇市场,本质上都是在找“空白市场”,但除此之外,通过创新拓店场景,也可以创造“空白市场”。以前只能开在商场,能选择的范围小,竞争大,好的地方大多已经被占据了,但如果现在能开在社区,那市场空间不就一下子打开了吗?这一点对星巴克这样成熟的品牌而言尤为关键。

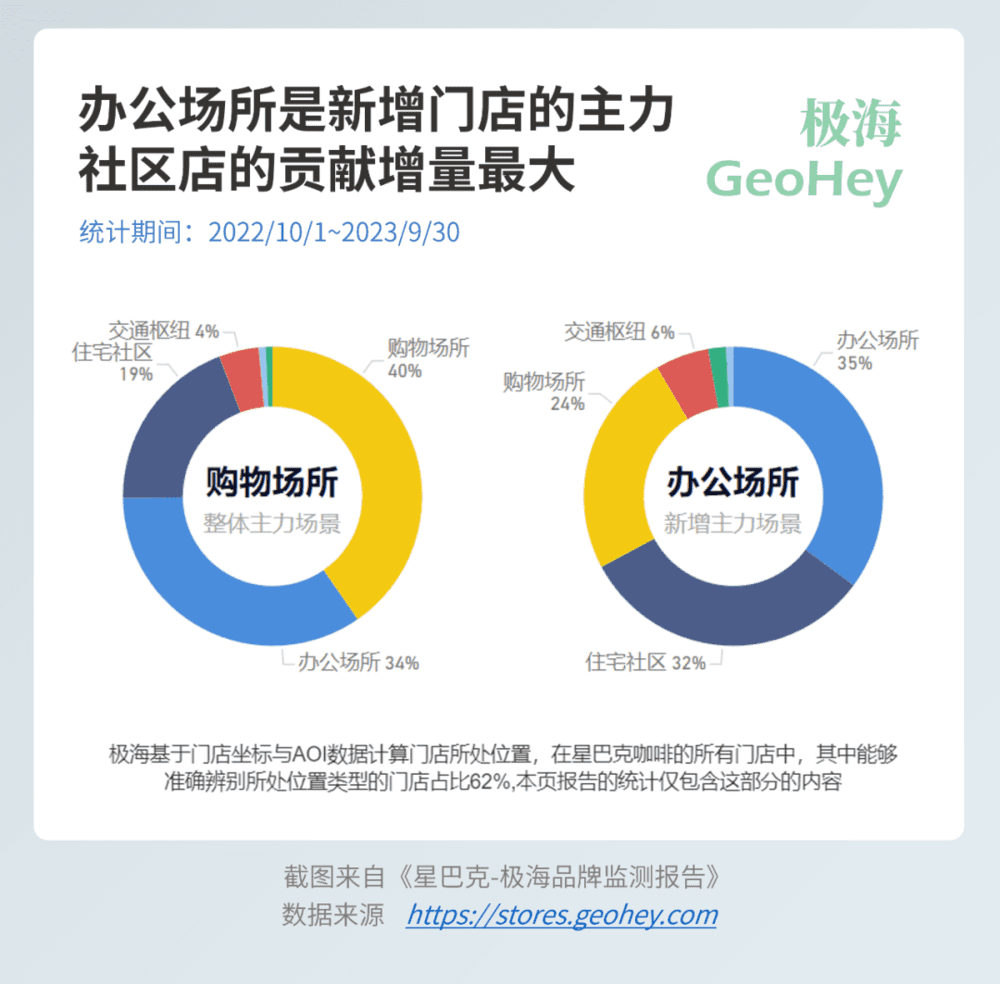

从整体上来看,商场等购物场所是星巴克的主力店型,占到40%的份额,其次是办公场所的34%和住宅社区的19%。但如果我们从过去一年星巴克的增量看,办公场所的门店占比35%成为了新增主力店型。而变化更显著的是社区店,在新增门店中占比32%,相较于其在所有门店中的19%,增长可以说是十分显著。

可以说,过去一年星巴克增长的主要动力,其实来自于对消费场景的更新。曾经的主力店型商场店已经日渐饱和,缺乏新的增长点,但在社区和办公楼场景,仍然有很大的发展空间。

拓店思路五:门店加密

正如前面所说,前面四个思路归纳起来都是在找“空白市场”,但门店加密不同,是通过在已有门店周边开店实现门店的快速增长。这一策略的优劣势都十分明显,优点在于通过加密可以垄断局部市场,降低配送成本,提高门店规模上限,如Manner在上海的布局、茶颜悦色在长沙的布局都证明了这一策略的有效性。

但缺点也是显而易见的,搞不好就会蚕食自己已有门店的市场,这种矛盾在加盟品牌上表现得更为突出,很多加盟商与品牌主的矛盾都在这里。

当然,星巴克不需要考虑加盟商的问题,但仍要关心投资回报比,加密并不是一个容易做出的决策。

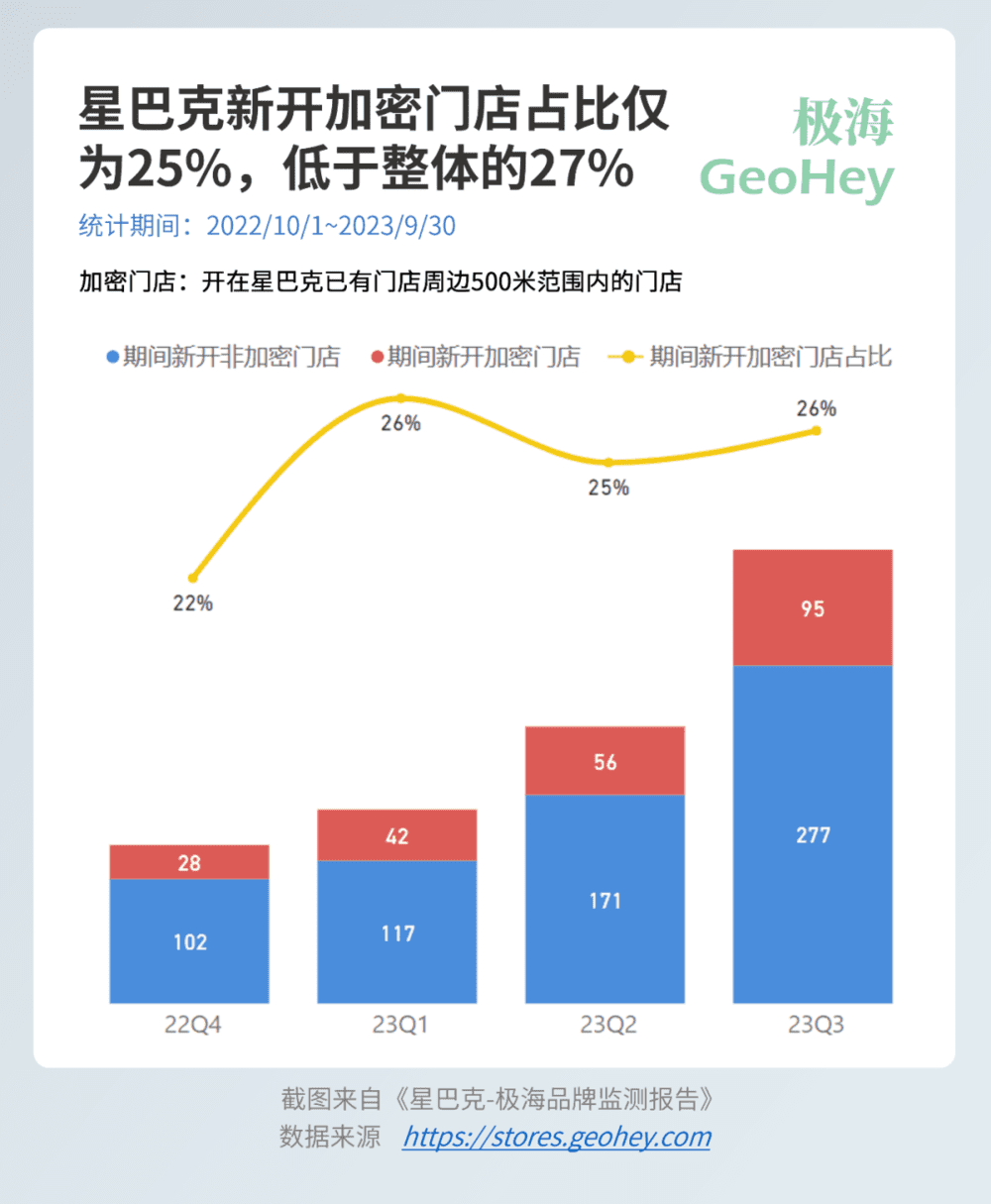

事实也正是如此,星巴克的整体门店密度为27%,这意味着截至今年9月底,在营门店中有27%的门店开在已有门店周边500米范围内。但在过去一年里星巴克的新开的800多家门店中,加密门店的占比仅为25%。

这说明至少在过去的一年中,加密策略并不是星巴克门店拓展的主要手段。

总结

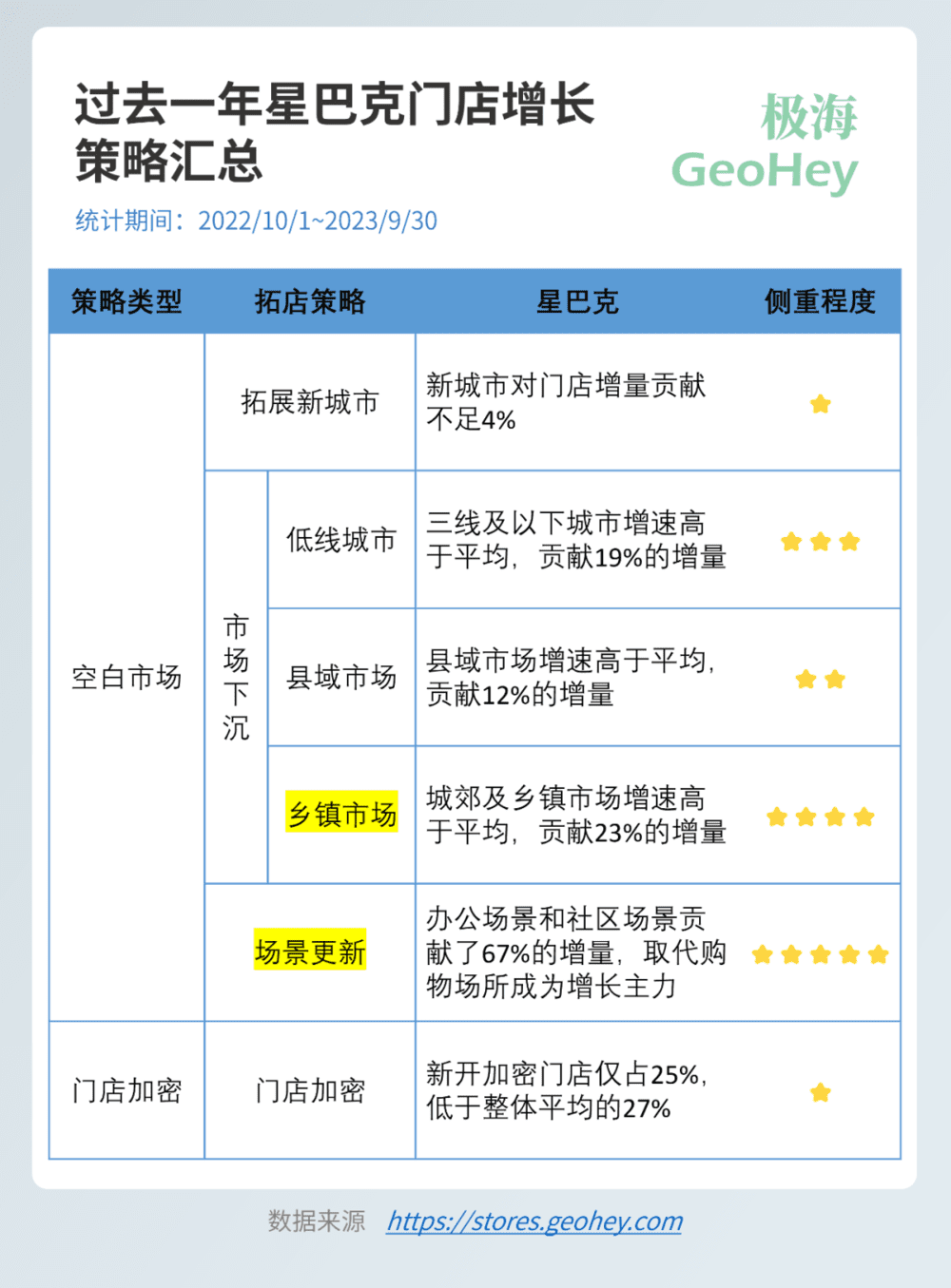

下面让我们来总结一下星巴克在过去一年的增长策略,主要的增长点集中在场景更新和乡镇市场两个方向。

最后我想说的是,当老板给你提出一个10%的门店增长目标时,通常它只是一个被包装成“目标”的“愿望”。要将“愿望”转化为“目标”,需要你根据企业的实际情况合理的拆解并分配任务,并让这些任务更具可执行性,这也是我写这篇文章的初衷。

通过系统的梳理增长的路径去拆解不同品牌的拓展策略,思考别人是怎么做的,为什么要这样做,为什么不那样做,相比于一个冷冰冰的数字,这些隐藏在背后的策略要重要得多。

本文来自微信公众号:极海品牌监测(ID:storesgeohey),作者:王龙