出品 | 妙投APP

作者 | 丁萍

头图 | 电影《华尔街之狼》

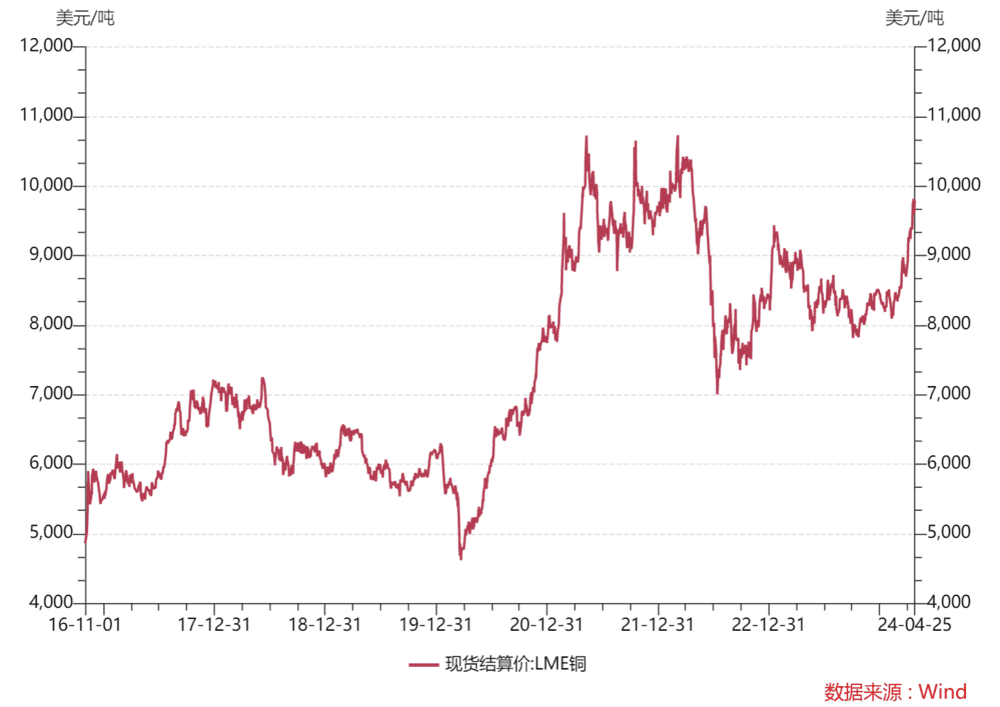

北方铜业股价近期持续攀升,从2024年2月初的约4元/股涨至目前的10.96元/股,涨幅高达160%,这一涨势主要归因于铜价的上涨。

自年初以来,铜价上涨了15%,伦敦铜期货价格近日更是突破了9000美元大关,达到了近两年来的最高水平。

是什么力量驱动了铜价如此迅猛的短期涨幅?

一是供应紧张——海外铜矿正遭遇供应紧张,国内冶炼厂的减产传闻也加剧了市场对铜供应短缺的担忧;

二是经济复苏——美国制造业PMI自去年中旬以来已触底反弹,3月份的ISM制造业指数回升至50以上,表明美国经济的复苏可能超出市场预期;

三是政策预期——国内印发的《推动工业领域设备更新实施方案》,提高了市场对需求端的预期;同时,美联储的潜在降息预期也对铜价形成了支撑,因为较低的利率通常会刺激更多的经济活动和消费,进而增加对铜等工业金属的需求。

然而,这一价格上涨也引发了市场的思考,当前铜价上涨已经在很大程度上透支了供需缺口以及美联储降息的预期,未来是否还存在上涨的可能。

本文将着重探讨影响铜价波动的底层逻辑以及未来上涨的潜在可能。

影响铜价的两个逻辑

大宗商品不同于一般的周期股,它们既具有商品属性,也具有金融属性。

商品属性主要体现在其作为实物的供需结构上,这可以通过供需平衡表来展示;金融属性则主要体现在全球货币供应和铜的流动性方面,其与美元指数的负相关性是关键体现之一。

相较于其他商品,铜的金融属性表现得更为明显。

2022年以来,尽管全球铜市场一直处于供需紧张状态,铜价并没有呈现出持续上涨的趋势。这一现象反映了商品属性与金融属性相互交织的复杂影响。

2022年年初,受经济复苏和宽松货币政策的影响,叠加持续的地缘政治风险和能源危机继续推高通胀水平,铜价在历史高位震荡上行,伦铜在3月份创出10730美元/吨的历史新高。

此后,国内疫情反复对消费市场带来“点刹”,加之以美联储为代表的各国央行在高通胀压力下开启激进加息,市场对欧美经济衰退的担忧进一步加剧,铜价在美元指数的压制下快速大幅回落,于10月跌至7231美元/吨,较高点跌超33%。

进入2022年四季度,在国内防疫政策优化和美联储加息放缓预期的支撑下,市场情绪得到修复,叠加库存低位等因素,铜价企稳回升。

2023年2月以来,铜价持续下跌,截至2023年8月21日,LME铜收盘价为8239.5美元/吨。

铜价自2023年11月底以来迅速走高,一是欧美制造业PMI和美国就业数据走弱、通胀数据超预期下滑强化了市场对于美联储加息已经结束的预期;二是海外铜供应干扰增多,引发了市场对供应收紧的担忧。

具体来看,一是10 月下旬以来,刚果(金)卡车司机罢工导致该国铜运输受阻,艾芬豪矿业旗下Kamoa Kakula、嘉能可旗下Kamoto等铜矿均受到一定影响;二是11月上旬,巴拿马政府批准与第一量子铜矿的协议导致该国发生全国性抗议,第 一量子旗下Cobre Panama矿运输港口遭封锁,生产运营受影响。

总之,铜价波动是由商品属性与金融属性共同决定的。

铜的商品属性,也就是供需基本面决定了价格的中长期走势,而金融属性对铜价短期的波动影响较大。如果商品属性与金融属性实现同向共振,那么铜价往往出现暴涨或者暴跌;如果商品属性与金融属性相背离,铜价往往根据供需面的变化震荡上行或下行。

近期铜价之所以突破关键位置,主要是基于其金融属性与商品属性的共振。

当前市场已经开始预期未来铜的供给增速将会减缓,同时铜价也已经提前反映了美联储的降息预期。那么,铜价的上涨的预期已经反映完了吗?

我们分析认为,当前的铜价已经在一定程度上反映美联储的降息预期,从中长期来看,铜价未来的上涨预期更可能源自其供需间的失衡——实际需求被低估,而供给层面被高估。

需求比预期的更乐观

在传统观念中,全球铜需求主要依赖中国市场,而中国铜需求主要看房地产行业。当下房地产进入下行周期,市场预期铜的需求端必然承受较大的压制。

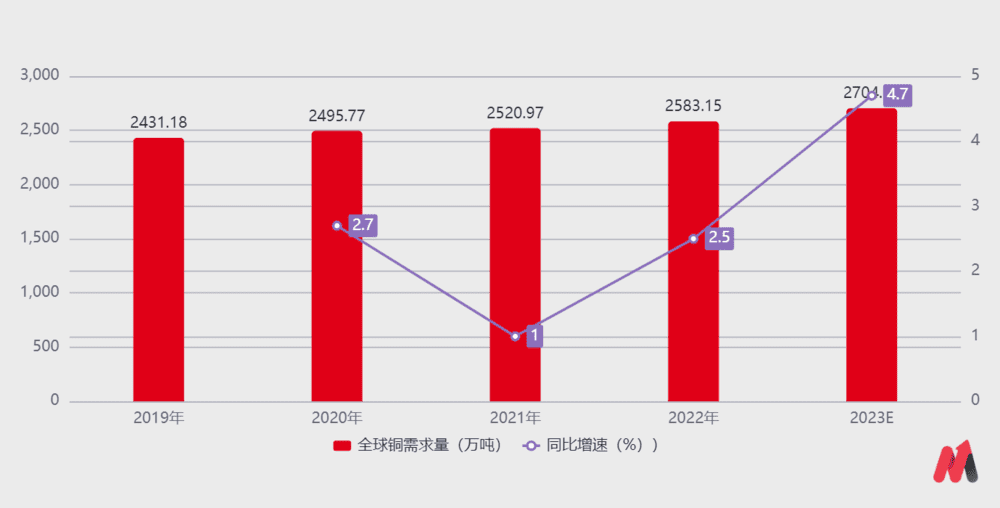

目前,全球铜消费的主要国家包括中国、美国、德国、日本和韩国,其中2022年这五个国家的铜消费量约占全球总量的70%。特别是中国,作为一个制造业大国,消耗了全球一半以上的铜资源。

中国的精炼铜消费量占全球消费量的比例在2016年首次过半,达到50.2%;2022年,该比例达到52%。而中国的铜消费增速自2015年开始已明显降低,由原来的两位数增长,下降至2022年的2%。

事实上,尽管房地产行业是铜消费的重要领域,但铜的应用远不止此。

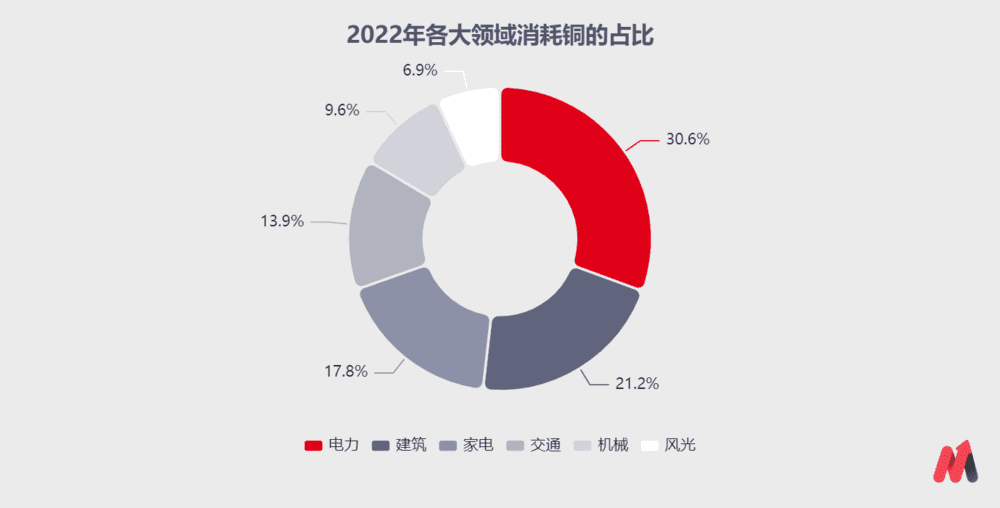

铜以其优异的导电性和导热性,广泛应用于电力、电子、交通、可再生能源等多个关键行业。其中,电力和建筑行业的铜材使用量在2022年占总消费的50%以上。

(数据来源:上海有色网)

铜在新旧能源体系的变革中扮演了不可替代的角色。

随着全球向绿色能源的转型,新旧能源体系发生变革,全球对铜的需求结构正在发生显著变化。近几年,建筑和家电行业的铜需求虽有下降趋势,但风电和光伏行业的需求却显著增长。电动汽车的兴起,特别是其对铜的高需求,进一步推动了铜需求的增长。例如,电动汽车中铜的使用量是传统燃油车的数倍。

同时,尽管中国房地产市场目前处于下行周期,但中国政府对基础设施的持续投资也在一定程度上支撑了铜的需求。此外,中国在全球供应链中的重要地位未见削弱,其制造业和出口业务对铜的需求依旧强劲。

此外,美国的制造业重构和印度等新兴经济体的工业化,亦为铜需求带来了新的增长机会。

美国正在试图重新调整其与中国的供应链关系过程,不仅推动了本土制造业的回流,也促进了印度、墨西哥等新兴经济体的发展。这一转变部分地将需求从中国转移到了其他市场。

2024年可能是全球央行降息之年,新兴经济体如阿根廷和俄罗斯预计降息幅度最大,这或将推高大宗商品的价格。

因此,尽管中国需求有所放缓,其他新兴市场的需求增长有望弥补这一缺口。这种需求的多元化和新应用领域的增加,使得铜价仍然保持相对稳定,甚至出现强劲表现。

(数据来源:上海有色网)

随着全球能源体系的转型,从传统的化石能源向更清洁的非化石能源过渡成为了一个关键趋势。这种变革要求提高能源效率,特别是在电能的生产和消费过程中。无论是发电、输电、用电,还是电动车取代传统燃油车,铜的角色都显得尤为重要。

在这个过程中,铜的需求不仅得到了保障,而且预计将持续增长。总之,铜的故事在能源领域将是一个长期而持续的叙述,反映了其在全球经济中不断增强的重要性。

增产的难度比预期大

市场对铜矿供给的预测往往存在高估现象。

例如,2023年10月国际铜研究小组(ICSG)发布的预测报告中,预计2023年铜矿供给增速为1.9%。然而,到了2024年2月的初步统计数据显示,实际增速仅为0.5%。

这种预测与实际的偏差主要是由以下三个铜矿特点引起的:

(1)铜矿投资周期非常长,投资门槛极高,属于高风险投资领域。

对于铜矿的勘探和开发,这是一个长期且缓慢的过程。例如,在中国,仅地质勘探阶段大型矿床的勘查就需要至少5年,有时甚至长达十几年。此外,铜矿的基础设施建设需耗费约2年时间,而从开始建设到正式投产则需要额外的3年。

也正是基于这个特点,铜矿供给往往难以迅速对短期价格波动做出反应,这就更容易出现供需错配的情况。

此外,建立新的铜矿和冶炼厂需要巨额投资,涵盖地质勘探、矿区开发、设施和基础设施建设等方面。目前开发一个新的铜矿初始资本支出超过1.2万美元/吨。

这长时间地投资回收期和高前期资本需求使铜矿业成为一个高风险投资领域。

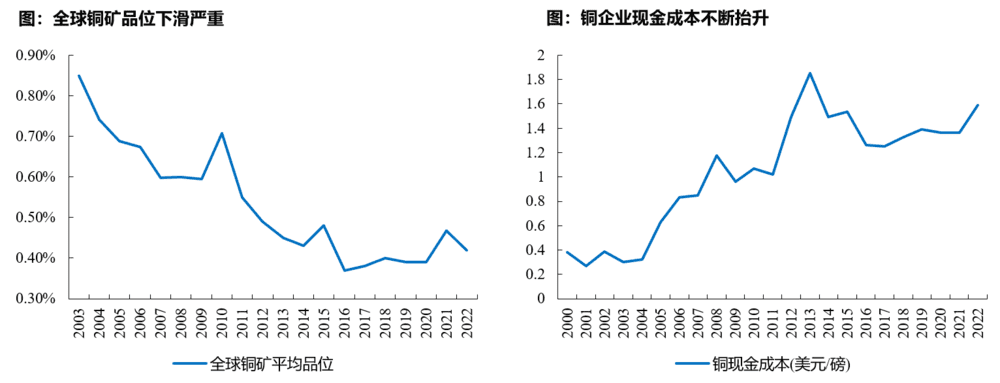

(2)铜矿资源禀赋下滑,铜矿开采成本推高,资本开支继续受限。

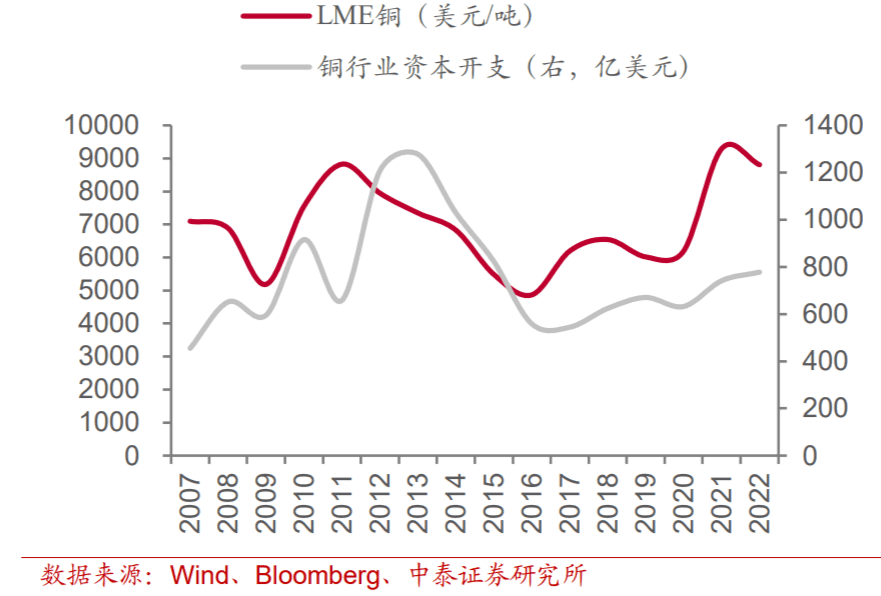

过去,铜行业的资本开支与铜价历来呈现正相关关系。一般来说,铜矿建设周期约为5年左右,加上一到两年的投资滞后期,通常在铜价上涨6-7年后达到投产高峰。

例如,在2010至2012年间,全球铜价的上涨显著刺激了矿业公司增加对矿山的投资与建设;相反,在2015至2020年间,由于铜价较低,矿业公司的投资意愿有所下降,导致该期间铜矿的资本开支保持在较低水平。

如今,铜价与资本开支之间历史上的正相关关系已经被打破。

在2020年和2021年,尽管铜价进入上行周期,但受全球疫情、罢工以及部分矿山品位下降的影响,铜行业的资本开支并未显著增加。这一现象导致了行业产能自2013年见顶,并从2015年开始维持在低水平,暗示未来几年铜供给可能将处于收缩状态。

接下来,随着铜矿的不断开采,品味会持续下行,叠加人工和设备成本抬升,铜矿开采成本会越来越高,资本开支继续受限。

彭博数据显示,全球铜矿平均品位从2003年的0.85%降至2022年的0.42%,资源品质正在迅速恶化;叠加新矿区通常位于地理条件更为复杂和偏远的地区,如高山或荒漠,开采成本进一步上升。

根据aheadoftheherd的数据,开发一个新的铜矿的初始资本开支从2000年的4000-5000美元/吨,增至2012年的超过10000美元/吨,目前已超过12000美元/吨。这一成本的持续上升意味着,未来若要刺激企业扩大资本开支,需要铜价更高的支持。

铜的开采和加工复杂且成本高昂,而且随着可开采铜矿资源的逐渐枯竭,未来的开采难度将更大,成本也将进一步增加。在这些因素的共同作用下,预计2024年后资本开支的增速可能转为负值,未来铜矿的开发速度可能进一步放缓。

(图片来源:开源证券研究所)

(3)极端天气、地缘政治风险和频繁的安全事故是限制全球铜供应大幅增长的另一关键因素。

目前,全球铜矿产量主要集中在五个国家:智利(27.8%)、秘鲁(10.9%)、中国(8.9%)、刚果金(8.9%)和美国(5.9%),这五个国家共占全球铜矿产量的62.5%。其中,智利和秘鲁的产量加起来占了近39%。

智利,特别是受持续干旱影响,正面临降雨量大幅减少的问题,导致铜矿产量持续下降。例如,截至2022年10月,智利铜矿产量为441万吨,同比下降5%。铜矿开采和精矿生产过程中需要大量水资源,智利2023年11月的铜矿产量进一步下降到约44.5万吨,Codelco公司报告称其2023年第四季度产量同比下降,达到25年来的最低水平。

在秘鲁,由于民众抗议活动频繁,铜矿产出存在较大不确定性。例如,2022年4月,南部莫克瓜大区涅托元帅省的紧急状态导致两家大型铜矿停产,进一步加剧了全球铜供应紧张。

政治因素也是一大挑战,如2023年11月巴拿马最高法院裁定政府与加拿大第一量子矿业的铜矿运营合同违宪,预示着科布雷铜矿可能即将关闭。

预计在2024年全年,全球铜市场将继续面临诸多不确定性因素,包括主要经济体的大选、资源民族主义的兴起和极端天气事件,这些都可能导致总体供应增速放缓。

市场分析师普遍预计,这些因素将导致2024年全球铜产量受到约40万吨的影响。其中,第一量子在巴拿马的矿山由于违宪停产,预计将使得全球铜供应相较之前的估计减少约75万吨;同时,英美资源公司将其2024年的铜产量目标从100万吨下调至79万吨。

总而言之,考虑到铜矿从勘探到生产的长周期,以及当前的资本开支受限,预计铜矿新的扩产能力难以跟上需求的增长速度。

如高盛在报告中表示,预测2024年精炼铜市场将出现53.4万吨的缺口(之前预测缺口为15.5万吨),这意味着市场将从“接近平衡”的状态大幅收紧到“明显存在缺口”。

展望2025年及以后,情况可能更为严峻,铜的供需缺口可能扩大至200万吨左右。

可见,中长期视角下,显著的供需失衡将为铜价上涨提供一定的支撑。然而,我们也不应忽视短期内可能出现的市场波动。

警惕短期高位风险

铜价短期风险主要来自美联储降息和冶炼厂减产不及预期、以及下游需求疲弱等方面。

(1)美联储降息路径的预期反复

中长期看,美联储2024年末或者2025年初大概率会进入降息周期,有利于支撑铜价上涨;但是短期来看,有很多因素会左右市场情绪,包括美联储官方态度、美国经济/通胀数据变化等。

潜在的催化剂可能包括“去美元化”(去美元化是指一些国家和机构逐渐减少对美元的依存程度,通过使用其他货币或采用黄金等替代储备资产)的推进、地缘政治风险等。

(2)需求端主要看检修进展

铜产业链可分为三个阶段:上游的铜矿采掘,中游的铜精矿冶炼,以及下游的铜产品加工。

影响需求端短期维度的指标,主要为全国冶炼企业的开工情况及各企业产能利用率,这与下游需求景气度正相关。

从短期来看,高铜价将抑制下游需求。

截至4月18日,SMM电解铜制杆周度开工率69.75%,环比减少2.21%;再生铜制杆周度开工率31.76%,环比减少17.44%,显示整体需求趋弱。

公开调研数据显示,进入二季度冶炼厂将进入密集检修期,4月将有7家冶炼厂检修,涉及粗炼产能121万吨,5月将有8家冶炼厂检修,涉及粗炼产能184万吨,6月将有8家冶炼厂检修,涉及粗炼产能156万吨。

接下来要关注冶炼厂检修是否符合预期,以及国内房地产、电力、汽车和风光等行业恢复情况。

(3)供给端要看冶炼厂减产落地情况

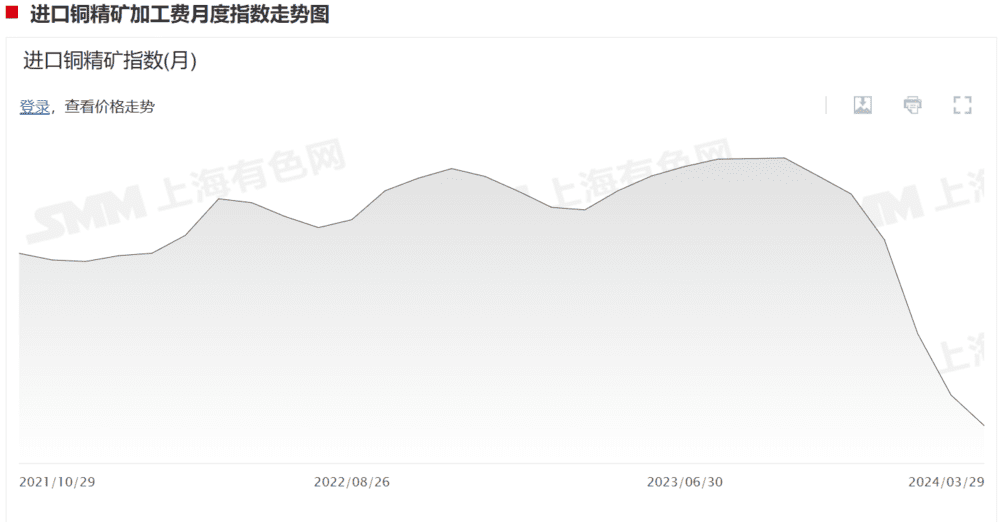

上文讨论的铜矿产量主要影响的是长期供给层面。短期内,重点应关注TC/RC铜精矿加工费及铜的库存数据,这些是衡量市场即时供需平衡的关键指标。

首先,TC/RC是指精铜矿转化为精铜的总费用。TC就是处理费或粗炼费,而RC就是精炼费。

TC/RC是矿产商或贸易商(卖方)向冶炼厂或贸易商(买方)支付的费用,用于将铜精矿加工成精炼铜。当TC/RC水平高时,表明冶炼厂的收益增加,这通常会激励冶炼厂增加生产。因此TC/RC的高低主要由铜矿砂的供求关系决定。

具体来说,铜矿砂供应短缺时,矿商在谈判中较为有利,导致其支付的TC/RC降低;相反,供应充足时,TC/RC则会升高。

总之,TC/RC与铜精矿供应量成正相关,可以视TC/RC的变化为铜精矿供需状况的晴雨表。

从2023年9月起,铜精矿现货的TC费用便开始持续下降,截至2024年4月20日已跌至每吨11.39美元。这种加工费的快速下降就表明了铜矿供应处于短缺的局面。

(图片来源:上海有色网)

由于加工费大幅下降,多数冶炼厂面临亏损。截至2024年3月31日,铜精矿现货冶炼亏损1745元/吨。

为应对这种情况,冶炼厂预采取减产措施。根据SMM上海有色网的报道,2024年3月28日,CSPT中国铜原料联合谈判小组在2024年第一季度总经理办公会议中提出联合减产的倡议,建议减产幅度为5-10%。

但当下还没有具体的减产规模和时间的相关信息。如果这一减产措施实施,未来一段时间内铜的供应量会有所减少,这将支持铜价短期内的上涨趋势。

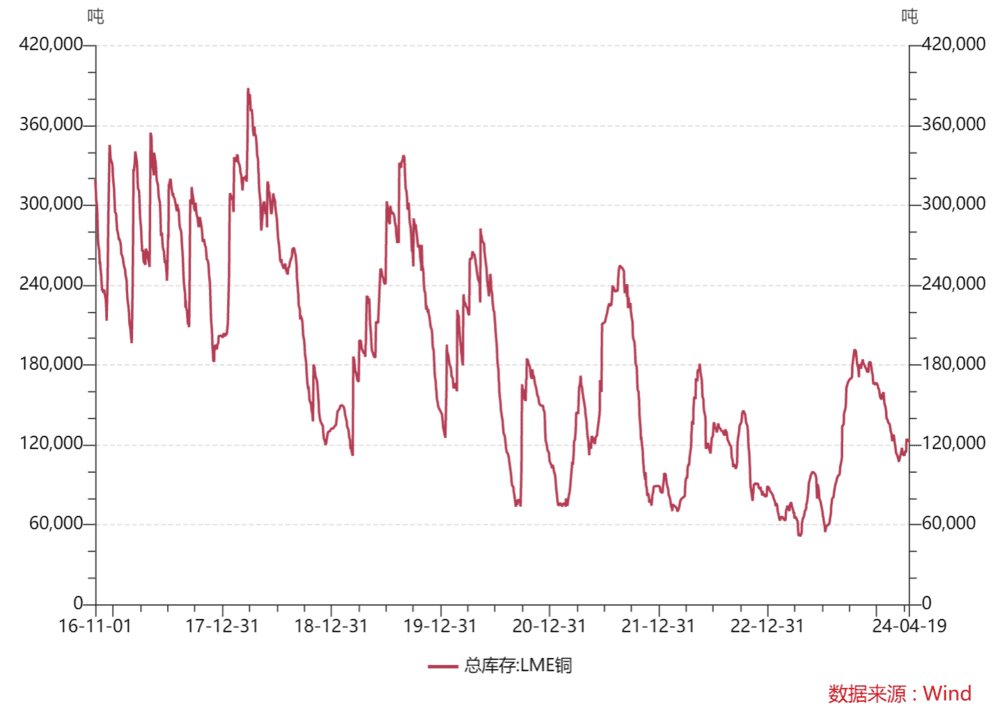

其次,库存方面,全球铜库存在过去两年内一直处于历史低水平。截至2024年4月19日,伦敦金属交易所(LME)的铜库存量为12.21万吨。根据高盛使用的库存紧张指标,铜的紧张程度达到66%,使其成为所有大宗商品中最紧张的一种。

然而,国内库存相对较高。截至2024年4月12日,上海期货交易所(SHFE)的铜库存周度增加了7874吨,达到299723吨,这是历史同期的高位。

未来,我们需要密切跟踪国内铜库存的变化。如果下游需求持续疲软,铜价在短期内保持高位将面临挑战。

整体而言,供需失衡会支持中长期的铜价上涨,但短期来看,市场过热,铜价能否继续上涨还将受到多维因素的影响,包括美联储的政策动向、冶炼厂的减产实施情况、检修进度以及下游行业的经济复苏状况等。

免责声明:本文内容仅供参照,文内信息或所表达的意见不构成任何投资建议,请读者谨慎作出投资决策。

作者注:本文发布的时机可能不是最佳,因为我也是最近才开始深入研究这个领域。为了撰写这篇文章,我学习了许多优秀的资料,包括紫金天风期货研究所、开源证券、瞎哔哔小分队学习笔记和地质狗的矿业投资笔记(名字很怪,但是内容很不错)等相关内容。

尽管如此,文章中仍有不少不足之处。我非常欢迎领域内的专家给予建议和批评,希望能够不断改进。同时,我也邀请对这一领域感兴趣的朋友加入我们的粉丝群,与我们一起交流和成长。

作者粉丝招募群

各位读者如果对本篇文章有疑问,可以扫描下方二维码,与作者一对一沟通。

此外,作者擅长周期股的研究,覆盖的领域包括猪肉股、造船、航运、黄金和互联网电商等,侧重产业分析和估值研究,感兴趣的读者可以与作者进行深度交流。

扫描下方二维码即可获得更多上市公司、热门赛道的详细分析文章,帮你看懂公司、看懂行业,做投资投得明明白白。