出品|妙投APP

作者|丁萍

头图|视觉中国

投资者依靠上市公司披露的信息来做投资决策。尽管大部分上市公司都能诚实准确地披露信息,但总有一些上市公司,会为了一己私利,采用各种财务诡计误导投资者。因此,能够看懂上市公司的财务报表,尤其是能够看懂财务报表数字背后的秘密,就显得非常重要。

但是,对很多投资者而言,财务报表就像“天书”。每个数字都能看懂,却无法通过财务数据了解财报背后的真相。

妙投擅长通过解读财报剖析企业的真实情况,拨开层层迷雾。妙投也会持续用同样的一套研究方法论,帮你看穿公司真相。因此,妙投推出妙投公开课。

本篇是妙投公开课的上篇——如何辨别“伪成长性”。成长性是评估企业质量成色的关键维度,高成长性企业更受投资者追捧。比方靠销售更多的服务或产品、提高产品或服务价格才能带来企业高质量增长,意味着企业的市场竞争力在提升。

但很多企业为获得市场青睐而采取会计操纵和舞弊,如靠新增产品或服务、外延并表等财务技巧带来的却是“伪成长性”。

接下来,妙投就来探讨一下带来企业“伪成长性”的5种方式。

1.新增产品或服务

新增产品或服务会带来营收暂时激增,该高增趋势一般会维持4个季度,之后会回归常态。

案例1:拼多多从纯平台模式转向“自营+平台”模式,新增自营业务带来其营收加速增长。

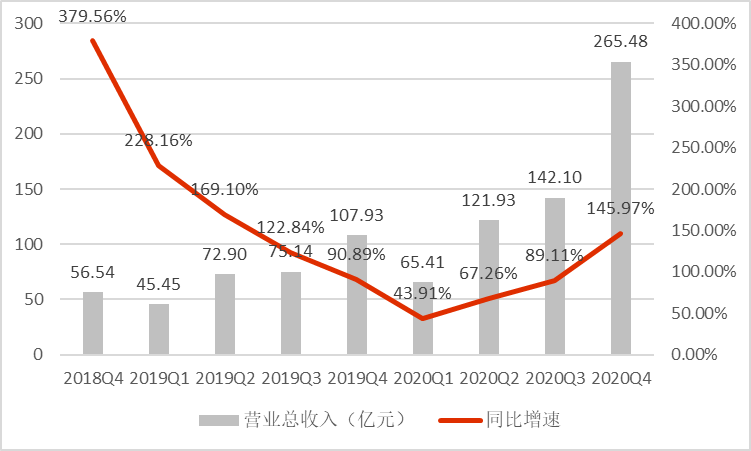

2021年四季度,拼多多实现营业收入265.48亿元,同比高增145.97%,这主要源于其自营业务新增贡献。且该高增趋势能持续到2021年三季度。

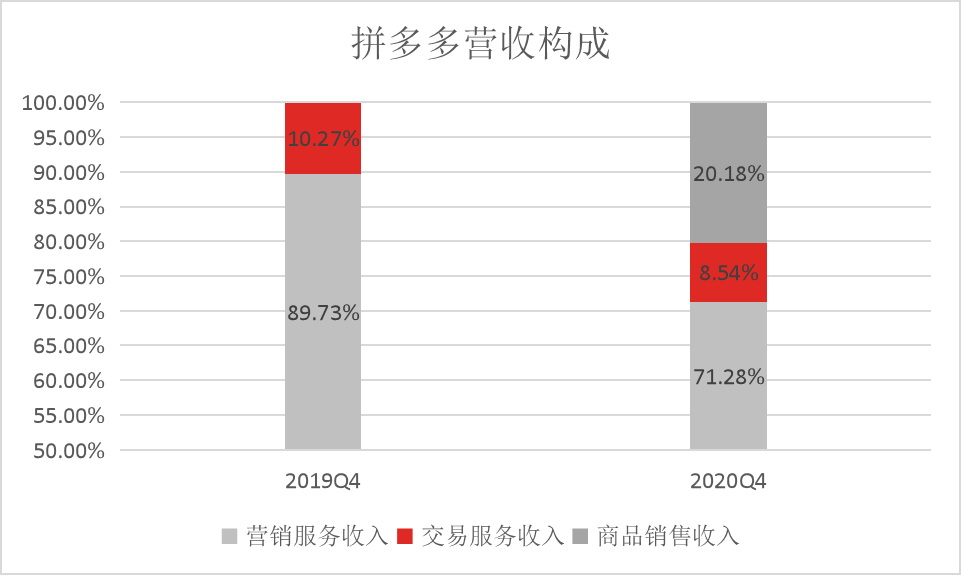

该季度之前,拼多多营业收入主要来源于营销服务收入(广告推广)和交易服务收入两部分,但在2020年四季度,拼多多增加了商品销售收入55.378亿元,该项业务主要自营业务。此后,拼多多的模式从纯平台模式转变为”自营+平台“模式。

如若剔除该项收入的贡献,拼多多实现营业收入211.9亿元,同比增长96.33%,比较贴近市场预期。

考虑到商品销售收入在2020年前三季度均为零,因此可以预见拼多多在接下来的三个季度均能保持100%以上的高增趋势。内容详情请参照投研清单《拼多多四季度营收为何出现暴涨?是否具备可持续性?》

案例2:2021年一季度,美团实现营业收入370.16亿元,同比增长120.94%,增速创上市以来新高。

一是由于去年同期受疫情影响,基数较低。随着国内疫情有效控制,餐饮外卖、到店酒旅业务也加速回暖,拉动大盘增长。其中餐饮外卖业务实现收入205.75亿元,同比增长116.8%;到店酒旅业务实现收入65.84亿元,同比增长112.7%。

二是归功于社区团购业务的增量贡献。该季度,新业务及其他实现收入98.56亿元,同比增长136.5%,高于美团大盘增速,这主要归功于美团对零售业务方面的加码,尤其是社区团购“美团优选”。

美团优选是美团旗下的社区团购业务,采取“预购+自提”的模式。美团于2020年7月7日发布组织调整公告称,将成立“优选事业部”推出美团优选,进入社区团购赛道,进一步探索社区生鲜零售业态。

美团加大社区团购扩张力度,推高营收规模及拉升营收增速,但代价是战略性亏损加剧,美团整体盈利能力承压。

因此,2021年一季度,美团成长性和盈利性出现两极分化:一面是营收激增;另一面是亏损幅度扩大。内容详情请参照投研清单《美团一季度营收激增,亏损幅度却扩大?》

2.业务并表

通过收并购带来的高增长的质量普遍比较低,业务并表带来的高增趋势仅能维持4个季度,未来能否延续取决于并购能否给企业带来1+1>2的协同效应。

案例1:2020年四季度,阿里巴巴内生增长放缓,但在外延增长驱动下,阿里巴巴业绩表现亮眼,且外延驱动会持续到2021年三季度。

2020年四季度,阿里巴巴实现营业收入2210.84亿元,单季营收首次突破2000亿元大关,一是受益于业绩“旺季”;二是归功于业绩并表,2020年10月,阿里巴巴斥资280亿元控股的高鑫零售并表,一定程度上增厚了阿里巴巴的业绩。

该季度阿里巴巴营业收入同比增速为36.9%,与去年同期基本持平,主要是高鑫零售并表所致。若剔除并表影响(高鑫零售收入约160亿元),阿里巴巴营业收入仅同比增长27%,该增速仅略高于受疫情冲击较重的第一季度,处于历史低位。这意味着,阿里巴巴的内生增长放缓。

内生增速放缓,但外延驱动还会持续。高鑫零售并表的影响会持续到阿里巴巴2021年三季度。内容详情请参照投研清单《阿里巴巴2020年Q4的业绩高增趋势能否持续?》

案例2:南极电商2017年和2018年的高增态势主要靠并表驱动。但由于并购并没有带来较大的协同作用,南极电商的高增趋势在2019年被终结。

南极电商2017年财报并表时间互联11月、12月的业绩,2018年财报及以后并表时间互联全年业绩。因此,南极电商2017年和2018年的业绩增长主要是靠外延驱动。但随着外延影响消退后,南极电商2019年的业绩增速回落至16.52%。内容详情请参照投研清单《“财务造假”并不是南极电商真正的风险》

不过,并表带来高增长的同时也要谨防背后的高商誉减持风险。

3.营收“包装术”

同样的行业,营收统计口径却不一致。

案例1:2021年Q1,Uber的GTV(交易额)为195亿美元,是滴滴同期数据(95亿美元)的2倍有余,但其营收规模仅约为滴滴的45%(Uber为29亿美元,滴滴64亿美元)。这主要由于两者的营收统计口径不一样。

滴滴把消费者支付的全部金额均计入营业收入,实际上,滴滴作为网约车平台,应该仅能把抽取的佣金计入营业收入,司机收入应该排除在外。滴滴此举虽然拉低了毛利率水平,但推高了营收规模,迎合了资本市场对规模的青睐。

反观Uber只把佣金计入营业收入。倘若滴滴营收计算口径与Uber保持一致,其营收规模必然缩减79%左右(2020年,滴滴网约车司机收入占乘客应付总额的79.1%)。届时,Uber的营收规模约是滴滴的2倍。内容详情请参照妙解公司《滴滴比肩Uber? | IPO前瞻》

案例2:通常来讲,快递费包括揽件费、面单费、中转费和派送费四种费用,而对于加盟系快递企业而言,其加盟网点均包揽揽件和派送,快递费应该仅计入面单费和中转费。

2019年之前,中通和韵达的快递费仅计入面单费和中转费,圆通、申通等把派送费也计入营收。区别是营收规模、毛利率和净利率不一样。

韵达自2019年1月1日开始对快递服务派件模式进行调整,把派送服务费计入营业收入,导致2019年营收同比增速高达148.30%,增速骤增。若剔除此方面的影响,韵达在2019年度的营业收同比增速为36.56%,与往年持平。

不过,营收“包装”并不是百利而无一害。营收规模的“虚增”,会暂时拉升企业的“成长性”,但这种高增长只是暂时的,之后将回归常态。且会在一定程度上会拉低企业的销售毛利率和销售净利率。内容详情请参照虎嗅内容《谁最有可能成为加盟系快递江湖霸主?》

4.环境影响

一方面,受2020年疫情影响,电商、加盟制快递企业、线下教育等行业遭受不同程度的打击,2020年业绩处于低谷期。因此,把2021年一季度的数据同去年同期数据直接相比,有失客观。

2021年一季度,南极电商实现营业收入8.13亿元,同比增长20.99%,增速回暖主要是在去年同期基数较低的基础上实现的,参考意义不大。若剔除不客观因素影响,与2019年一季度相比,南极电商2021年一季度的营业收入同比下降1.41%。

所以说,南极电商业绩增长疲软,其贴牌之路已到尽头。内容详情请参照投研清单《业绩疲态尽显,南极电商的贴牌之路已到尽头?》

2021年一季度,中通快递实现营业收入64.73亿元,同比增长65.29%,主要靠业务量大幅增长驱动。由于2020年一季度受疫情爆发影响导致基数较低,2021年一季度中通业务量实现44.75亿件,同比增长88.5%。

若剔除不客观影响因素,与2019年一季度相比,中通2021年一季度营业收入增长41.52%,复合增长率仅为18.96%,与历史水平相近。其次,中通实现归母净利润5.336亿元,同比增长42.41%,但相比2019年一季度下降21.61%。

也就是说,中通在该季度依然延续增收不增利的态势,这意味着中通并没有迎来利润拐点。内容详情请参照投研清单《量价齐升,中通迎来了利润拐点?》

截至2月28日的2021财年第三季度,新东方实现营业收入77.04亿元,同比增长19.09%,增速创近四个季度新高。

究其原因,一是随着国内疫情向好,线下业务逐渐复苏,而去年同期处于疫情初期,线下业务停摆,业绩基数略低。

二是新东方牺牲利润换增长。该季度,新东方增加市场投入,其销售费用率同比提升0.32个百分点至13.12%,驱动注册人次同比高增43%至229.68万。

另外,新东方预计2021财年第四季度(截至2021年5月31日)实现营业收入11.019亿美元至11.418亿美元,同比增长率在38%-43%之间。但下个季度是在去年同期基数低的基础上维持高增趋势的。

剔除不客观因素影响,2021财年四季度和2019年第四季度业绩相比,同比增长幅度是15.51%-35.46%,复合增长率在7.6%-16.4%之间。内容详情请参照投研清单《强监管之下,新东方营收高增趋势能否延续?》

另一方面,疫情放大了直营模式的优势,驱动顺丰2020年业绩加速增长。

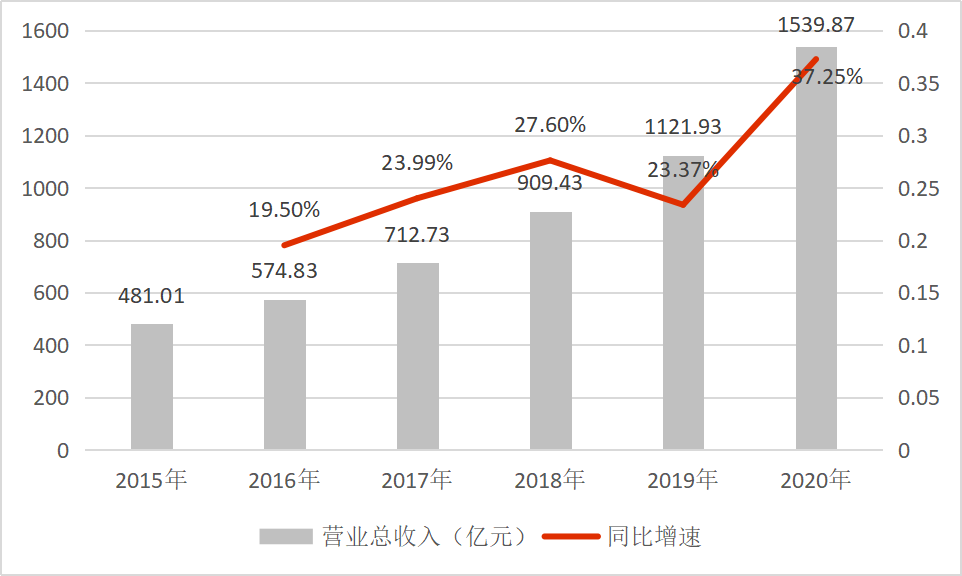

2020年,顺丰实现营业收入1539.87亿元,同比增长37.25%,增速创历史新高。主要是在直营模式下,顺丰对各个环节具备完全的掌控力,员工稳定性更强。而且顺丰在春节期间不仅没有停摆,还在各大加盟制快递企业无法全面复工的情况下,增加人力物力投入。

至于顺丰2021年能否继续维持高增趋势?内容详情请参照投研清单《2021年,顺丰的高成长性是否有望维持?》

5.周期性因素

电商行业、教培行业和旅游行业等具备明显的业绩周期性。

首先,电商行业第四季度包含“618”“双11”等大促节日,属于业绩“旺季”,而紧随其后的第一季度属于业绩“淡季”。

核心电商业务既是阿里巴巴的收入基本盘,也是其主要利润来源。因此,阿里巴巴的营收规模和利润率均遵循Q1-Q3-Q2-Q4依次提升的趋势。2020年四季度,阿里巴巴实现营业收入2210.84亿元,单季营收首次突破2000亿元大关,除了归功于业绩并表,再就是受益于业绩“旺季”。

受“旺季”利好,2020年四季度,阿里巴巴的经营利润率为22.16%,环比提升13.37个百分点,但略低于往年四季度的利润率水平,盈利能力是趋弱的。

究其原因:一是自营业务占比提升拉低了毛利率水平;二是高鑫零售的并表以及天貓超市和新零售业务的增长导致存货成本上升。内容详情请参照投研清单《2020年Q4,为何阿里巴巴经营层面的盈利能力趋弱?》

其次,受寒暑假影响,教培行业业绩具有明显的周期性。

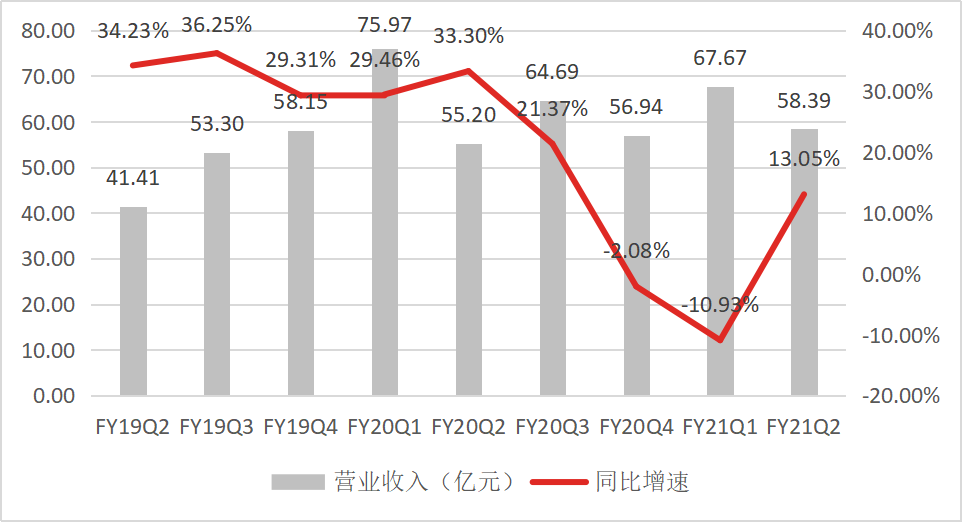

新东方第一财季包含暑假6、7、8月份,为报名高峰期,属于业绩“旺季”,而紧随其后的第二财季(9、10、11月份)属于业绩“淡季”。第三财季覆盖寒假时期,是次于第一财季的业绩“旺季”。因此,新东方的营收规模遵循Q2-Q4-Q3-Q1依次提升的趋势。

新东方利润率也具备周期性,且更加明显,主要是“淡季”的营业收入规模较低,而营业成本和管理费用难以压缩,这就导致“淡季”的毛利率较低,管理费用率较高,一低一高大大压缩了公司的利润空间。

2020财年二季度(截至2019年11月30日)及之前,新东方的营收增速基本维持在30%以上,但此次新冠疫情成为新东方的业绩拐点,高增趋势扭转。

但受疫情影响,2020年暑假有所推迟,推迟一到两周,利空上个季度,但利好新东方2021财年二季度。该季度覆盖了部分暑期,因此带来业绩“回暖”。但该因素具有偶发性,不可持续,也不能影响新东方全年业绩。

内容详情请参照投研清单《新东方二季度营业收入增长回暖,是否走出疫情阴霾?》

最后,旅游业三季度包含“五一”和“十一”等旅游节日,属于“业绩旺季”,其他季度属于“业绩淡季”。

2020年三季度,携程的营收规模达到54.62亿元,处于“业绩波峰”。其经营利润为7.9亿元,该季度是携程连续两季度亏损之后首次转盈。

为何携程在该季度能够实现经营利润扭亏?

一是受益于三季度“旅游旺季”,叠加国内疫情向好,携程营业收入环比大幅增加。该季度携程实现营业收入54.62亿元,环比增加23.03亿元,主要得益于三季度“旅游旺季”,以及国内疫情得到有效控制,旅游市场逐渐复苏,携程交通票务和酒店预订业务均有所回暖,分别环比提升65.57%和97.69%,驱动大盘环比上升72.90%。

二是三季度携程的营收规模扩大,以及成本端有效控制,其毛利率得以提升。互联网营业成本一般包括宽带、服务器和场地租金等,刚性强,难以压缩,很难随着营收规模变化。因此,携程的毛利率呈现这样的现象:营收规模越大,毛利率越高;营收规模越小,毛利率越低。

携程三季度销售毛利率为81.16%,环比提升8.7个百分点,除了受益于公司在疫情期间控制成本的意图,再就是该季度携程的营收规模达到54.62亿元,环比增加23.03亿元。

三是经营费用得到有效优化,携程经营效率得到提升。2020年三季度,携程经营费用率环比下降27.48个百分点,释放出较大的利润空间。

受益于营收规模环比扩大72.9%,以及在特殊时期对市场营销等销售费用的良好控制,报告期内携程销售费用率环比降低20.25个百分点,经营费用率环比降低27.48个百分点至66.7%,释放出较大的利润空间。但源于营收规模同比下滑,导致其经营费用率同比提升8.69个百分点。

总之,三季度携程经营利润扭亏,归根结底是受益于“旅游旺季”。

但在四季度“旅游淡季”,携程经营亏损1600万,环比转亏,主要由于营收规模环比萎缩,而经营费用难以压缩,导致四季度的经营费用率环比大幅提升。内容详情请参照投研清单《携程利润扭亏的趋势能否持续?》