牧原股份当前市值仅有2000亿元左右,距去年高点缩水近3成,引起市场担忧的其中一个因素就是牧原股份面临着较大的现金流压力。

截至2023年三季度末,牧原股份当前短期借款规模达453.3亿元,账面资金只有157.88亿元,资金缺口近300亿元。

对于猪企们而言,在周期下行阶段出现资金压力并不罕见,等进入上行周期,现金流问题自然也会得到缓解。但有投资者会质疑,牧原股份能否熬到周期拐点到来?

穿越牛熊的底气

先说结论,相比其他猪企,成本可控让牧原股份更有机会熬过周期拐点。

与其他行业普遍的“微笑曲线”规律不同,生猪养殖行业在扩张过程中反而容易出现“规模不经济”现象,尤其是在“非瘟”之后,很多猪企会随着出栏规模增加而面临成本失控,其中500万头是规模拐点。

而牧原股份在规模扩张中实现了成本可控。2021年和2022年的完全平均成本分别为14.7元/kg和15.7元/kg,2023年9月又降至14.7元/kg,做到了全行业上市企业最低。

最直观的体现是,牧原股份头均利润(净利润/出栏数)相对其他猪企存在绝对性的领先优势。这就意味着,在周期底部,牧原股份能做到微亏甚至不亏,为其平稳穿越周期寒冬平添不少底气。

例如在2018年周期底部,牧原股份头均利润为51元,处于盈利状态,反观傲农生物、ST正邦、天邦食品等猪企则出现了27-170元不等的头均亏损。

例如2023年三季度,牧原股份实现归母净利润9.369亿元,头均利润为56元,而傲农股份、新希望和天邦食品等均处于亏损状态。

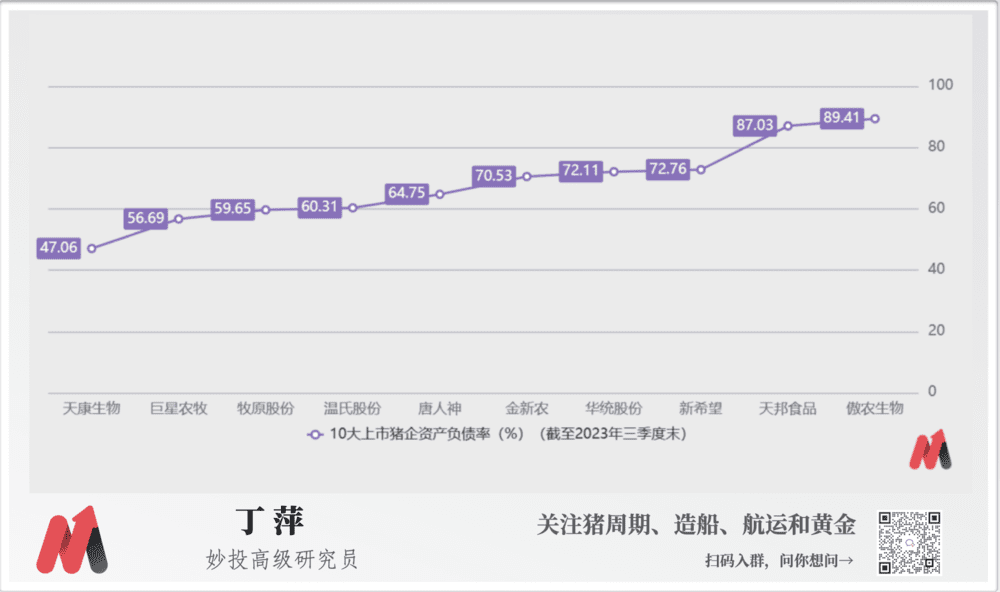

反映到现金流方面,牧原股份的现金流压力显然要小很多。2023年三季度,牧原股份的资产负债率为59.65%,环比略有下降,仅次于天康生物和巨星农牧,远低于行业平均水平。

(数据来源:公司公告)

也就是说,虽然牧原股份当前存在较大的资金压力,但相比同业,尤其是高资产负债率的新希望、傲农生物和天邦食品,牧原股份更有机会熬过周期寒冬。

牧原股份之所以具备成本优势,关键在于繁育环节和防疫过程中的模式和管理优势。

一个完整的生猪养殖流程包括母猪配种妊娠-仔猪保育-生猪育肥三大环节,大部分猪企在生猪育肥阶段很难拉开差距(除非管理体系的瑕疵),最能拉开差距的是仔猪保育阶段,因为这个阶段更考验员工的养殖水平和主观能动性,这也是牧原股份首先在仔猪保育阶段批次推行内部承包制的原因。

首先,仔猪保育阶段,牧原股份靠精细化管理降低仔猪的死亡率。

举例来看,母猪从分娩时起12-24小时内分泌的乳汁是“初乳”,之后分泌的“常乳”。初乳中含有免疫球蛋白,能增强仔猪的抗病能力,也具有抗病毒作用,是增强仔猪肠道免疫的第一道防线。因此,仔猪出生后必须尽早吃到初乳,否则会容易感染疾病或生长不良,导致伤亡或形成僵猪。

但由于初乳的有效时间有限,能否让每一头仔猪都能吃到初乳对于提高仔猪成活率意义重大,一个负责任的饲养员可以人工参与让每一头初生仔猪都吃到初乳;相反,稍微一疏忽就可能导致一头甚至一部分仔猪无法吃到初乳。

可以说,能否在规模化扩张中最大程度地降低繁育环节的非标准化损失,是成本控制的一个关键,而数量足够的、有责任心和养殖经验的一线生产人员又是重中之重。

其次,在育肥环节,生猪疾病导致死亡率带来的成本上升尤为明显。

一方面,牧原股份采取的自繁自养模式,是以标准化、智能化、 规范化来精准管理育肥环节、提升防疫水平。

规模化养殖主要包括“自繁自养”和“公司+农户”两种模式,也是牧原股份与温氏股份分别代表的两种最典型的模式。

其中“公司+农户”模式较轻,公司无需承担猪舍等固定资产投入,能够实现快速扩张,但存在风控能力弱,养殖效率低的问题,该问题也在“非瘟”中被进一步放大,导致部分“公司+农户”模式的生猪养殖场损失惨重。

“自繁自养”模式过程可控,具备管理标准化特征,抗风险能力较强。尤其是非瘟之后,“自繁自养”的优势凸显,大大降低了育肥阶段的死亡率,这也是牧原股份在2020年赶超温氏股份成为“猪茅”的关键因素之一。

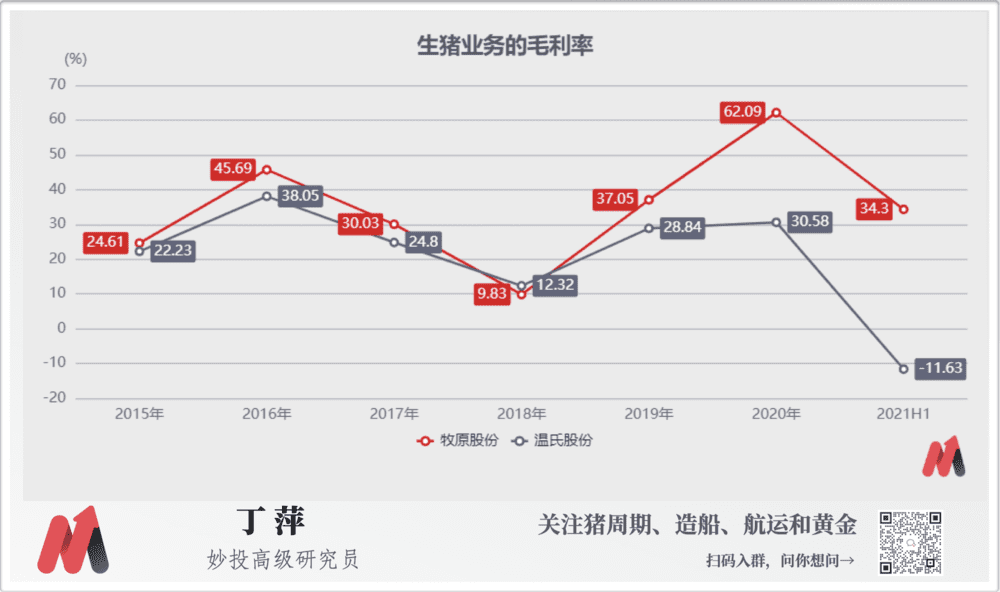

相比“公司+农户”模式,“自繁自养”模式更具备成本优势,直观的体现是,2015-2019年(除2018年),牧原股份的毛利率均高于温氏股份。

(数据来源:公司公告)

“自繁自养”模式的劣势是,前期资本投入高,模式较重。这一模式下,牧原股份需要自建标准化养殖厂,自聘养殖厂负责人、技术人员、养殖工人。

这也是为何当牧原股份试行内部承包制度的传言出来,市场不禁警惕,牧原股份是否存在较大的现金流压力,被迫调整原有的重资产模式。

实际上,内部承包制,就是承包者要和牧原股份共担风险和利润,仍旧属于“自繁自养”模式,与“公司+农户”模式存在本质区别。

“公司+农户”模式下,农户需要自己出资建厂,并要承担猪价波动的风险。而内部承包制度下,承包者无需承担猪价波动的风险,只负责养殖工作,也无需承担猪舍、设备等固定资产投入,仔猪、种猪和饲料兽药等也都是牧原股份承担。

而牧原股份推行内部承包制的主要目的就是提高员工的积极性和养殖效率,降低养殖成本,毕竟猪周期磨底时间被拉长,控制成本是牧原股份应对周期底部最有效的策略。

另一方面,牧原股份也建立智能猪舍,实现一系列防疫升级改造,包括猪舍全封闭生产、空气过滤、水源净化以及进出猪舍三级洗消等,来提高防疫水平。

虽然以上措施很容易被同业模仿学习,但是流程能否有效落地还要看各个猪企的管理水平。而牧原股份具备较为优秀的组织管理体系,这相当于企业的内在基因,很难在短时间内被竞对追赶或超越。

最好的体现就是牧原股份的完全成本在持续优化。

根据牧原股份披露的2023年三季度业绩,粗略估算出其2023年三季度完全成本已降至14.5元/kg左右,不仅完全领先于市场(行业平均成本在17元/kg左右),还环比下降了0.5元/kg,为其平稳熬过寒冬又提高了确定性。

可以说,从公司经营层面而言,牧原股份是一个好公司,但在投资层面,牧原股份是不是一个好的投资标的,还取决于两点:一是牧原股份当前的估值高不高;二是新一轮猪周期是否可期。

估值被重估

牧原股份作为猪肉股,我们按照周期底部的头均市值法和周期顶部的PE法来估算其市值。

首先,周期底部是以头均市值的逻辑,头均市值是以上一轮完整周期的头均利润给予一定倍数PE计算而来的,再把头均市值乘以第二年度的出栏预期,来推算生猪养殖板块的合理市值。但是考虑到,周期底部的估值向次年切换的时间更晚,市场更偏向以当年出栏来进行定价。

其次,周期顶部,采用PE法,就是按照周期顶部时的头均利润乘以PE倍数计算总市值。

过去,在周期底部,市场通常给牧原股份4000元/头的头均市值,是按照400元的头均利润和10倍PE相乘得来的。

但当下按照2023年6800万头左右的出栏目标,牧原股份的头均市值仅有3000元,甚至前段时间一度跌至2500元,牧原股份是被低估了吗?

其实不是。

市场过去给予牧原股份4000元的头均市值,是远高于同业的,具体原因如下:

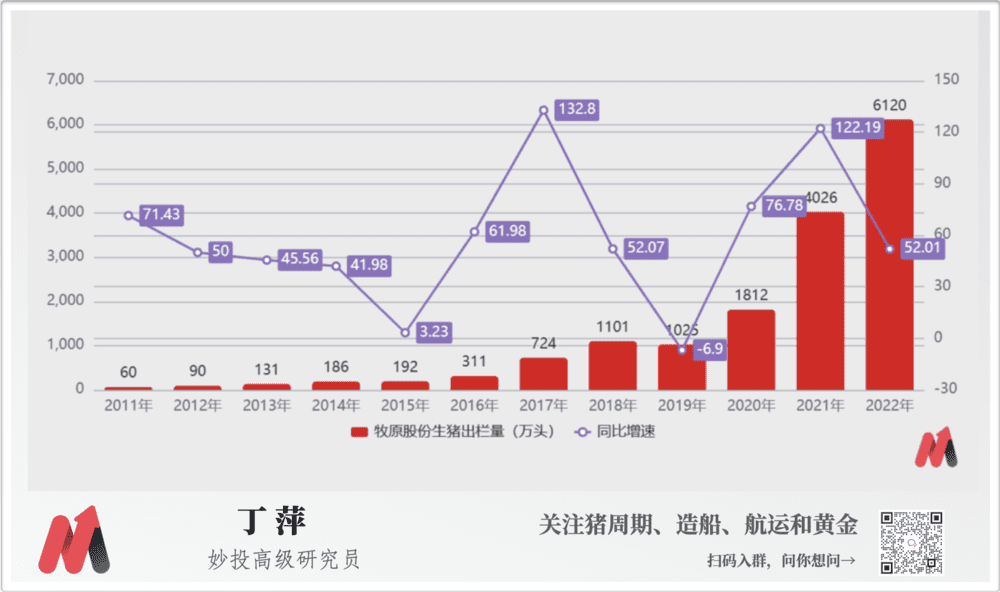

一是牧原股份具备成本优势,就能获得高于同业的头均利润;二是牧原股份过去表现出周期成长性,除了2015年和2019年,牧原股份生猪出栏增速均维持高位,因此享受到了估值溢价,市场给其他猪企只有7或8倍PE,却给予牧原股份10倍PE。

(数据来源:公司公告)

而当前,虽然牧原股份当前成本仍旧在控制范围之内,周期底部的头均利润可以给到400元,但是牧原股份曾表示2024年的出栏目标指引是7000万头以上,即牧原股份2023年和2024年的出栏成长性几乎没有了。

出栏停滞,市场给予牧原股份10倍PE的估值逻辑现在就不成立了,牧原股份在周期底部的估值自然向下修复。

问题来了,牧原股份的估值底部究竟在哪里?

私募基金投资经理鲁迪给出的估值逻辑是:牧原股份头均资本支出是1500元,给予1.3倍的PB,其头均市值则在2000亿元,对应的总市值是1400亿元,距当前2000亿元还有30%的下跌空间。

值得注意的是,牧原股份周期顶部的估值逻辑还在。

假设2025年或者之后迎来下一轮周期高点,假设牧原股份届时完全成本达到14.5元/kg,全年销售价格为21元/kg,出栏均重110kg/头,可以估算出牧原股份周期高点的头均利润是715元,假设给予其8倍的PE,按照8000万头的出栏目标,那么牧原股份的市值空间约为4576亿元,距当前市值还有1.3倍的上涨空间。

不过,可观的上涨空间是在周期能够反转的前提下,如果猪价磨底时间持续被拉长,持股体验就会大打折扣。

现在问题是,猪周期还能来吗?

周期拐点不明朗

从2006年至今,我国共经历了三轮完整的猪周期,每轮周期历时约4年。2018年6月开启了第四轮超级猪周期,截至2023年10月,本轮周期已历经5年多,当前仍处于磨底阶段,周期被严重拉长。

2023年1月至7月,猪价持续处于行业成本线下(17元/kg),生猪养殖行业再次出现7个月的亏损,但去化未有明显加速。

农业农村部数据显示,2023年1月-2023年8月,全国能繁母猪存栏量累计去化4.12%,且单月能繁环比去化幅度未超过1%。

根据涌益咨询数据,2022年10月-2023年7月能繁存栏量累计去化7.9%,8月能繁存栏量基本环比持平,9月能繁由略增转入再次去化,环比下降0.27%。

产能去化偏慢主要是以下四个原因导致的:

一是市场参与者的亏损承受能力提高。环保政策以及非洲猪瘟清退了大量散户,500头以上的规模场出栏占比大幅提升,从2017年的50%提升至当前的65%。相比散户,规模场融资能力相对更强,这也是猪周期被拉长的主因;

二是行业生产效率显著提升。非洲猪瘟后,行业普遍建立起严密的生物安全防控体系。同时2021年年底至2022年初,行业进行了大规模的低效母猪淘汰,当前能繁母猪生产性能处于高位水平。根据涌益咨询监测样本,2023年5月,行业平均PSY已经近22,已超过了非瘟疫情前水平行业复产能力增强;

三是仔猪价格高企不下。2023年以来,生猪价格加速回落,但仔猪(15kg)价格在550-600元/头的高位徘徊,远高于400-430元/头的行业平均成本线。在高盈利下,母猪淘汰缓慢。而仔猪价格持续高位,一是在于一季度疾病导致仔猪供应减少;二是养殖户看好猪价后市行情,有补栏需求;

四是市场行为的干预。2023年7月下旬和8月,市场行为(压栏惜售、二次育肥)以及供应季节性减少等因素支撑猪价持续上涨,从而放缓了产能去化的节奏。

因此,当下猪肉股的核心逻辑是看去化幅度。

复盘历史,生猪产能去化幅度和速度,其主要与亏损时长及幅度、突发疫病干扰和环保政策等有关。

当前比较乐观的是,猪价开始回落,售卖仔猪出现亏损,叠加猪病高发,或有望加速产能去化,具体来看:

一方面,猪价回落至行业现金成本之下,猪企现金流趋紧,倒逼主动去产能。

目前生猪养殖行业平均成本线(现金成本+非现金成本)在17元/公斤左右,平均现金成本大约在15元/公斤。

2023年9月以来,猪价持续走低,10月27日,生猪(外三元)价格持续低于15元/kg,跌破行业现金成本,即猪企再次开始亏损现金流。

对于生猪养殖企业来说,现金流的亏损持续超过2个季度,那么企业经营活动就会出现困难,对于资产负债率很高的猪企(如新希望、天邦食品和傲农生物等)而言,如果超过3个季度,财务危机是大概率要出现的。

若猪价如期持续回落,行业现金流持续损耗,行业对猪价预期逐步转向悲观,产能去化速度或进一步加快。

另一方面,仔猪掉价明显,售卖仔猪开始亏损,有望强化产能去化预期。

2023年6月以来,仔猪价格出现回落,截至上周,15kg仔猪价格为296元/头,环比下降12元/头,仔猪头均亏损扩大(行业平均成本线为400-430元/头),则会倒逼行业主动淘汰产能。

此外,10月中下旬华中/华北地区猪病高发,本次发病更早更隐蔽,主要是猪价一直低迷亏损,降低了养殖户的防疫意愿,叠加今年猪的调运比较频繁,加剧了病毒传播。

如果猪病能够加速蔓延,加大产能被动去化,猪周期的拐点会加速到来,但如果此次猪病的影响不持续,就要谨防市场行为的参与,再次拉长磨底周期。

总之,牧原股份凭借成本优势相比同业更能平稳的穿越牛熊,属于一个好公司,但是因其出栏成长性变差,估值会向下修复 ,叠加周期拐点不明朗,我们认为牧原股份是个好的投资标的。如果周期反转,板块机会确立,高确定性、低成长性的牧原股份更适合风险偏好较低的投资者。

*以上分析讨论仅供参考,不构成任何投资建议。