出品|妙投APP

作者|丁萍

头图|东方IC

2021年6月30日,滴滴出行终于成功登陆纽交所资本市场。

当日,滴滴出行(以下简称“滴滴”)开盘价为16.65美元,较14美元/ADS的发行价上涨18.9%,市值一度超800亿美元。截至收盘,滴滴报收14.14美元,上涨1%,市值近678亿美元。

早在6月11日,滴滴正式向美国证券交易委员会(SEC)提交了招股书,股票代码为“DIDI”,高盛、摩根士丹利、摩根大通、华兴资本担任承销商。

招股书显示,滴滴的营业收入主要来自三大业务:国内出行业务、国际业务以及其他业务。其中,国内出行业务包括中国网约车、出租车、代驾和顺风车等业务;国际业务包括国际出行和外卖等业务;其他业务则包括共享双轮车、货运、自动驾驶和金融服务等业务。

2018年、2019年及2020年,滴滴营业收入分别为1353亿元、1548亿元和1417亿元,2021年一季度为422亿元。其中国内出行业务是滴滴的核心业务,其收入占比在90%以上。

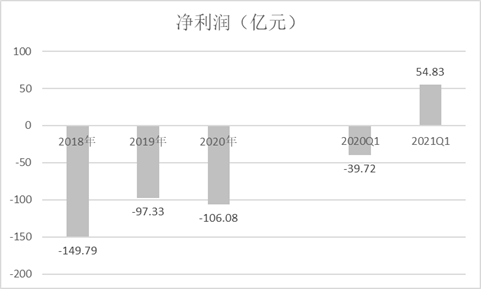

2018年、2019年及2020年,滴滴分别净亏损150亿元、97亿元及106亿元。在2021年一季度,滴滴首次录得季度盈利,净盈利55亿元。

滴滴真的盈利了吗?滴滴目前的市值与在非公开市场所传言的950亿美元市值相差甚远,滴滴为何被“低估”?未来使否有机会撑起千亿美金市值?本文将给出答案。

本文为虎嗅·妙投会员 妙解公司专栏《滴滴比肩Uber?| IPO前瞻》的公开版,点击下图加入妙投会员,即刻解锁上述全部付费文章,还有更多上市公司、热门赛道的详细分析,帮你看懂公司、看懂行业,投得明明白白。

滴滴一家独大,也难盈利

滴滴连续4年市场份额第一,即使这样也未走出亏损泥潭。数据显示,2018年、2019年及2020年,滴滴分别净亏损149.79亿元、97.33亿元及106.08亿元。

不过,在2021年一季度,滴滴首次录得季度盈利,净盈利54.83亿元,但主要归功于投资收益的大幅增加。

该季度,滴滴的投资收益为123.61亿元,同比增长95.28亿元,这主要源于报告期内滴滴剥离了社区团购的业务主体,确认了91亿元的未实现收益,以及33亿元的投资处置收益。但该部分收入与主营业务无关,并不可持续,倘若剔除该部分收入,滴滴必定亏损无疑。

为何滴滴一家独大,也难盈利?

一般而言,互联网公司的特点是前期靠融资烧钱扩张,形成一定规模效应,最后获得一定程度的垄断并实现盈利。

但网约车行业网络效应极差,导致滴滴形成垄断也无法提价。

网约车的网络效应是指更多的司机加入会优化乘客打车体验,具体表现为缩短打车时间,从而吸引更多乘客使用网约车平台叫车,更多乘客带来的大量订单又会反过来吸引更多司机入驻。即用户越多,商家就越多。

方正证券表示,但由于边际供给增加贡献价值递减。等待时间缩短到4分钟内乘客体验就很难进一步优化了,低于4分钟之后增加供应的价值就会急剧减少。以及网约车的网络效应只能在单座城市生效,每个城市的战场都是独立的。

可见,网约车相对电商、外卖等平台的网络效应较弱。

因此,在充分市场竞争中,滴滴需要持续烧钱维持目前的市场份额,不断推高其市场费用,导致较低的毛利率空间难以覆盖其高企不下的经营费用,深陷亏损泥淖。

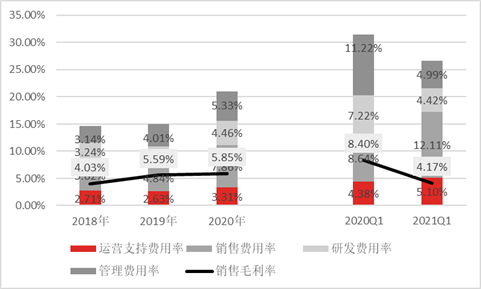

首先,滴滴毛利率处于极低水平,利润空间较小。

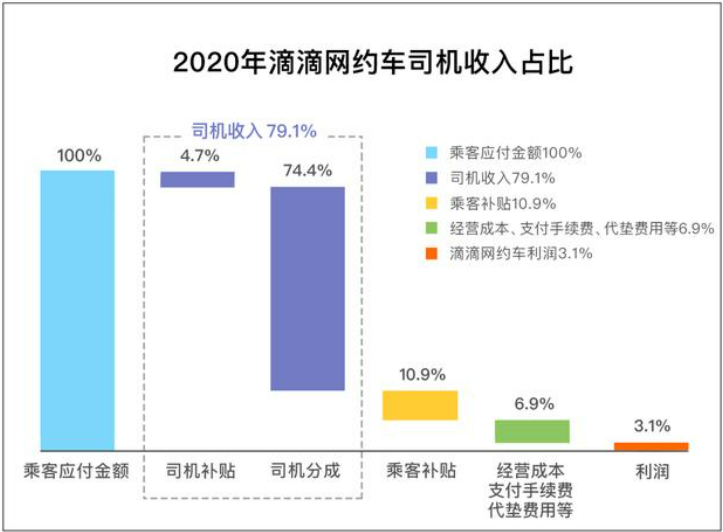

滴滴把消费者支付的全部金额均计入营业收入。2020年,滴滴网约车司机收入占乘客应付总额的79.1%。剩下的20.9%中,乘客补贴优惠为10.9%;企业经营成本(技术研发、服务器、安全保障、客服、人力、线下运营等)及纳税和支付手续费等为6.9%;网约车业务利润率为3.1%。

实际上,滴滴作为网约车平台,应该仅能把抽取的佣金计入营收,司机收入不应该计入整体营业收入。只有自营模式,才能把全部金额进入营收。滴滴此举虽然拉低了毛利率水平,但推高了营收规模,迎合了资本市场对规模的青睐。

其次,高企不下的经营费用进一步压缩了滴滴的利润空间。

2018年、2019年、2020年和2021年一季度,滴滴的经营费用率(运营支持费用率+销售费用率+研发费用率+管理费用率)分别为14.7%、14.95%、20.95%和26.61%,完全高于当期的毛利率,必然出现经营亏损。其中滴滴的销售费用率持续失控,从2018年的5.62%提升至2021年一季度的12.11%。

这主要源于网约车行业同质化严重,且用户转换成本低,网络效应较差。随着玩家不断入场,市场竞争加剧,获客成本水涨船高。因此,滴滴不得不投入更多的补贴获取用户,导致其销售费用率高企不下。

未来,滴滴能否打破盈利困境?

理论上而言,滴滴若想扭亏为盈,一是提高营收空间;二是提高佣金率;三是降低补贴。

但滴滴很难做到这三点。

首先,滴滴未来营收增长受限。CNNIC数据显示,中国网约车用户规模从2019年6月的4.04亿下降至2020年6月的3.4亿,趋于萎缩状态,滴滴国内网约车业务增长遭遇瓶颈。而国内网约车业务是滴滴的绝对收入大头,这就导致滴滴未来的成长空间受限。

其次,滴滴因高佣金率而饱受市场争议。所以,滴滴很难通过提高佣金率提高毛利率。

最后,在市场竞争加剧下,滴滴一旦减少补贴,用户便转向其他平台,这就会造成市场份额的丧失。因此,滴滴也无法通过降低补贴规模缓解费用端压力。

此外,滴滴在招股书表示,随着开发和推出新产品和技术、扩展现有和新市场以及继续投资的平台,其费用在未来可能会增加。

因此,在未来很长一段时间内,滴滴都难以突破盈利困境。

不过,凡事都有两面性。网约车行业网络效应极差导致滴滴难以具备市场支配地位,使其难以盈利,但同时,也在一定程度上规避了反垄断风险。

不过,在政策趋严的环境下,反垄断风险始终存在。

IPO背后,隐忧重重

滴滴加速了IPO进程,但背后隐忧重重,除了盈利无望,也面临安全和高佣金争议风险。

首先,滴滴面临安全风险。

出行作为大众刚需产品,安全是决定出行产品能成长到多大规模的关键因素。安全问题曾让加速狂奔的滴滴踩下了急刹车,而安全也正是聚合平台难以管控的地方。

滴滴招股书提到,司机经营许可证、监管、法规的缺失以及数据隐私的泄漏,都是滴滴的重大风险因素,容易给滴滴带来重大且致命损失。

5月14日,交通运输部等交通运输新业态协同监管部际联席会议8家成员单位对滴滴出行、首汽约车、曹操出行、美团出行等10家交通运输新业态平台公司进行联合约谈。

不过,为降低安全风险,滴滴做了很多保障工作搭建安全体系。2019年,滴滴安全投入超过20亿元;2020年,滴滴再次投入30亿元作为安全专项经费。可见,随着安全体系逐步完善,出行方面的安全风险也会趋于可控。

其次,滴滴也因抽成过高饱受市场争议。

近日,一则有关网约车平台对司机抽成偏高的事件把滴滴推至风口浪尖。

多名网约车司机表示,滴滴网约车平台对网约车司机营运费用抽取平台服务费,每单抽取比例在25%左右甚至更高,而且不透明。

不过,滴滴随即公开平台抽成规则,并表示确实存在抽成比例过高的订单,但抽成超过30%的订单占比仅有2.7%(滴滴从5月7日开始排查至今,这个数字已经从2.7%下降到了0.03%),其中包括乘客补贴优惠、企业经营成本、纳税和支付手续费等,仅3.1%为网约车业务净利润。滴滴表示,将持续推进平台收费定价公开透明。

妙投认为,滴滴该举措有利于缓解商家与平台的矛盾,将促使整个网约车行业良性、可持续健康发展。

不过,在投资者看来,滴滴的风险仍未消除,但不缺钱的滴滴为何在该节点上选择上市?

妙投认为,滴滴此次上市募集资金除了用于支持新业务发展,缓解现金流压力,再就是帮助背后的投资机构退出。

滴滴连续4年一家独大,离不开资本的巨额投入。

天眼查显示,从2012年天使轮至今,滴滴一共经历了22轮融资,投资机构超40家,投资机构包括软银、高瓴资本、红杉资本、腾讯、阿里等,累计融资总额超123.75亿美元(约合人民币790.28亿元)。

截至2021年3月31日,滴滴的账面资金(包括现金及现金等价物和短期投资)为474.34亿元,较为充裕。

滴滴目前并不缺钱,但巨额亏损增加了其现金流压力,叠加其面临核心业务增长乏力,不得不开拓新业务支撑业绩增长。但新业务的发展需要大量的资金持续投入。

未来能否撑起千亿美金市值?

市场曾传滴滴在非公开市场的市值高达950亿美元,截至2021年6月30日,Uber最新市值在940亿美元左右,滴滴能否比肩Uber?

从全球市场竞争格局来看,Uber无疑是全球最大的出行平台,滴滴拓展国际业务的最大竞争对手就是Uber。2016年8月,滴滴合并优步中国,中国本土网约车大战就此终结。但面对海外市场,滴滴与Uber之间的较量从未停止。

表面上看,2021年一季度,滴滴在营收规模和用户均超过Uber,成为全球最大的出行平台。

2021年一季度,滴滴实现营业收入64亿美元,中国月活用户就已超1.5亿人。而Uber同期的营收为29亿美元,月活用户仅有9800万人。

但实际上,在GTV(交易额)和营收规模(统一营收口径下)方面,Uber远高于滴滴。

2021年Q1,滴滴交易额是95亿美元,Uber是195亿美元,大概是滴滴的2倍左右。滴滴的营收规模之所以高于Uber,主要由于两者的营收统计口径不一样。

上文讲过,滴滴把消费者支付的全部金额均计入营业收入,由此推高了营收规模,降低了毛利率水平。反观Uber,只把佣金计入营收。

倘若滴滴营收计算口径与Uber保持一致,其营收规模必然缩减79%左右。那么,滴滴的营收规模显著低于Uber。

可见,在GTV和营收规模方面,Uber显然略胜一筹。同时,滴滴存在的不确定风险增加了市场的担忧。显然,滴滴目前难以支撑千亿美元市值。

在主业增长陷入瓶颈,盈利无望的情形下,滴滴不断扩张平台边界,扩大业务版图,提升估值的想象空间。包括共享双轮车(青桔单车)、滴滴货运和橙心优选等业务。

招股书显示,青桔单车的最新估值是19亿美元,滴滴持有其88.3%的股份。共享单车属于“资本密集型”行业,重资产运营,管理难度大,难以独立盈利,很难以一个单独的业务形态存在,青桔单车只能成为滴滴的引流工具。

滴滴货运也在2021年一季度完成一轮融资,其最新估值是28亿美元,滴滴持有其57.6%的股份。货运市场同质化竞争激烈,恶性价格战会限制该业务的良性发展。

滴滴社区团购业务橙心优选的最新估值是18亿美元,滴滴持有橙心优选32.8%的股份。但该业务在2021年3月底被分拆,不再计入合并财务报表。一方面是橙心优选亏损严重,会拖累滴滴的整体业绩;另一方面该业务未来有独立上市的可能。

妙投多次表示,社区团购目前仍处于探索阶段,未来充满极大的不确定性,而最大的影响因素来自政策。

可见,共享双轮业务、滴滴货运和橙心优选难以拉动滴滴整体业绩增长。

滴滴还需要新故事支撑千亿美金估值。

招股书显示,滴滴计划将约30%的募资金额用于扩大中国以外国际市场的业务;约30%的募资金额用于提升包括共享出行、电动汽车和自动驾驶在内的技术能力。滴滴意在加码国际业务和自动驾驶业务的布局,寻找第二增长曲线。

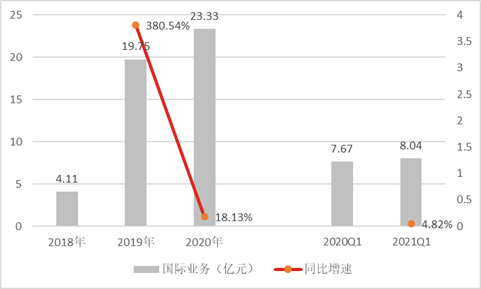

受海外疫情影响,滴滴国际业务收入“失速”。2020年,滴滴国际业务实现收入23.33亿元,同比增长18.13%;2021年一季度,该业务仅同比增长4.82%。

而且滴滴加速海外业务扩张的同时,必然会与Uber形成正面交锋。虽然网约车市场网络效应较差,无法建立特别宽的护城河,但运力调度的复杂程度较大,智能的调度需要基于大量的数据、经验积累去做。因此,在海外市场,Uber滴滴能否抢夺Uber的市场份额,还未可知。

此外,滴滴将自动驾驶视为其未来出行设计的终极目标。招股书显示,滴滴拥有四大核心战略:共享出行平台、车服网络与电动车、自动驾驶。

滴滴自2016年开始布局自动驾驶业务,在2019年8月,滴滴自动驾驶部门被拆分为独立公司,专注于自动驾驶研发、产品应用及相关业务拓展。2020年5月,滴滴自动驾驶完成由5.25亿美元的A轮融资,此次融资之后,滴滴自动驾驶估值就达到了34亿美金。

滴滴自动驾驶公司首席运营官孟醒曾表示,到2030年,滴滴出行计划通过其网约车平台运营超过100万辆自动驾驶汽车。这有利于进一步打开滴滴的估值空间。

但自动驾驶领域前期需要持续不断的投入大量资金,而且不确定性较强,特别考验投资者耐心。

总之,目前滴滴千亿美元估值处于高估状态,但至于未来天花板有多高?关键在于滴滴能否把新故事讲好。

不过,从社会价值看,滴滴的确提升了出行效率,解决了很多就业岗位,因此,我们也应该多给滴滴些时间和耐心。

关于滴滴的更多深度剖析、投资价值厘清尽在虎嗅妙投App,点击下图,即刻加入虎嗅妙投会员,您还将一并解锁:

1)「快点」财经快讯,精选速达,“省”时度势;

2)30+,仍在不断上新的「精选专栏」:行业一线专家知识体系输出,帮你迅速晋级专业人士;

3)每周一篇, 别处看不到的「深案例」:巨头成长方法论,争议公司高清呈现,新兴机会精准捕捉

4)帮你更懂财报的「虎嗅投研」:1000+上市公司,第一时间抓出财报背后“潜台词”;

5)不吹水讲干货搞合作的「线上社群」:热点专业解读,与研究员、分析师每周一期准点相会。

如果你还不太了解妙投APP,也可以先点我,领取15天免费体验吧~