一百亿元,初看是简单的数字概念,但实际有着复杂的不同的意义。

它的含义可以是王健林口中的 100 个“小目标”,或者是京东冠名 2024 年央视春晚独家互动合作平台花费(30 亿红包)的 3.3 倍,也是东方甄选 2023 财年的 GMV 总额。

可以说,一家公司一次融资 100 亿,这几乎是普通公司难以企及的“天花板”。

有的公司曾在巅峰时期一次性拿到百亿元的融资(虽然钱不会一次性到账),也有的直接卖掉公司,拥有百亿元的身价(可能是现金或股份+现金),还有的通过 IPO 上市进入二级市场,向大众投资者公开募资超百亿元(个别采用借壳上市的资本手段)。

我们以 IT 桔子的全量数据库为基础支持,挖掘出历史上所有曾经一次拿钱超百亿元的中国公司,在多个数据维度展开分析,顺便也能看一看这些中国融资顶流公司的变迁史。

一、二级市场规模化融资能力强于一级市场,但大规模IPO越来越少

IT 桔子数据显示,截至 2024 年 1 月,共有 202 家中国公司曾经获得过单次融资达 100 亿元以上的“殊荣”,这些公司属于资本和财团们用真金白银下重注的极少数顶流公司。

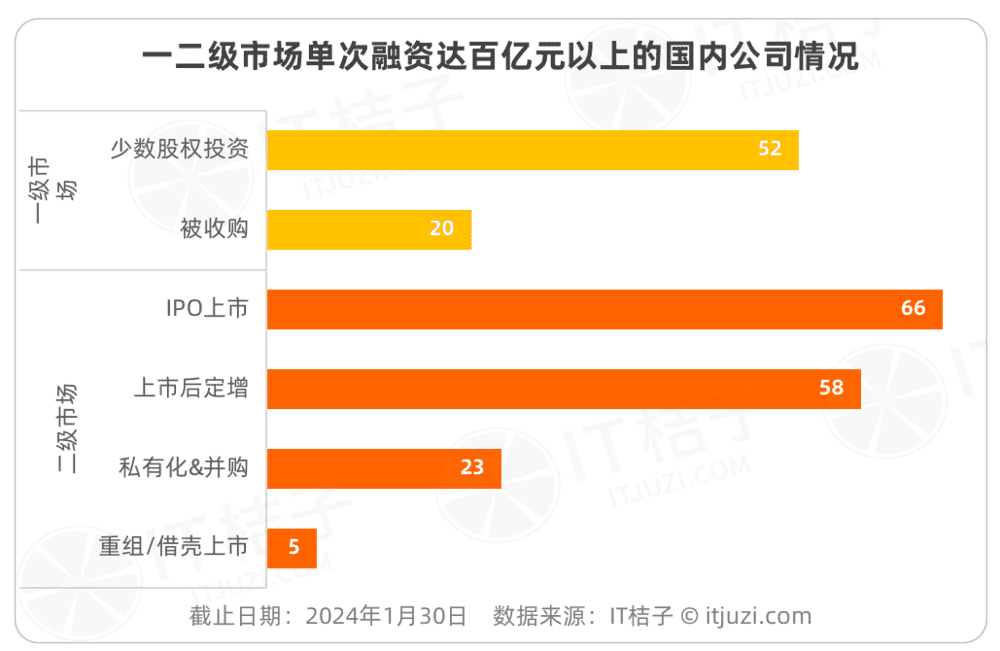

具体来看,在一级市场一次融资百亿元的公司有 72 家,包括以少数股权融资的 52 家和被收购的 20 家;在二级市场募资百亿元以上的共有 141 家公司,包括 IPO 上市募资的 66 家、上市后定增的 58 家、进行私有化退市&被并购的 23 家、以及通过重组/借壳上市的 5 家。

显而易见,二级市场因其公开募资的能力、IPO 规则、企业“国民度”更高等而能够容纳巨大的资金,规模化融资能力远高于创业公司进行私募股权融资的一级市场。

此外,还有 11 家公司在一、二级市场均获得过百亿元以上的融资,包括阿里巴巴、美团、快手、滴滴、小米集团、满帮集团、京东物流、贝壳集团、居然之家、中国银行、邮储银行。

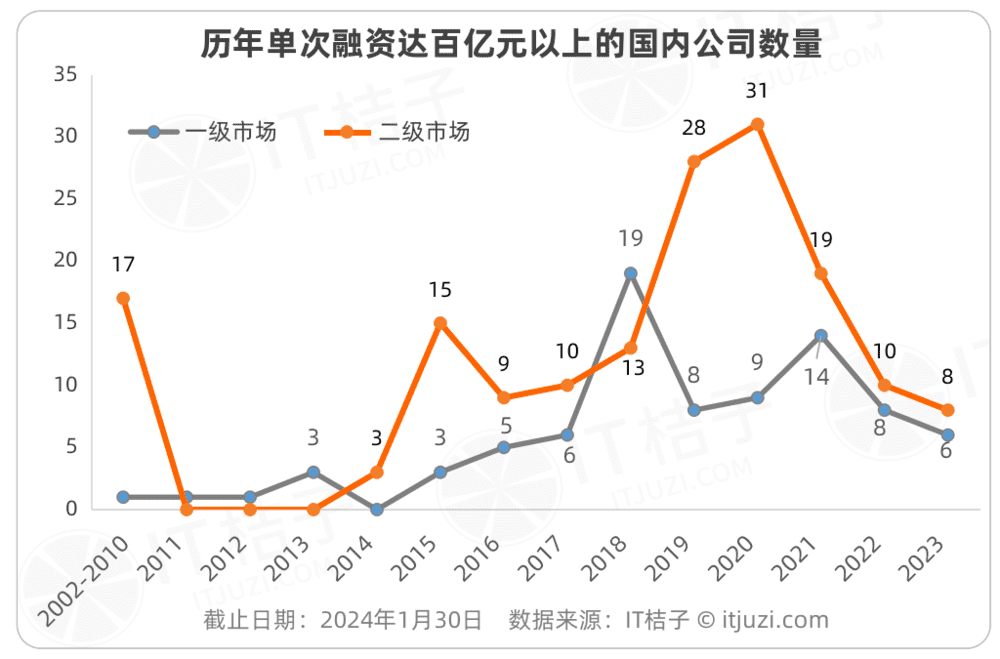

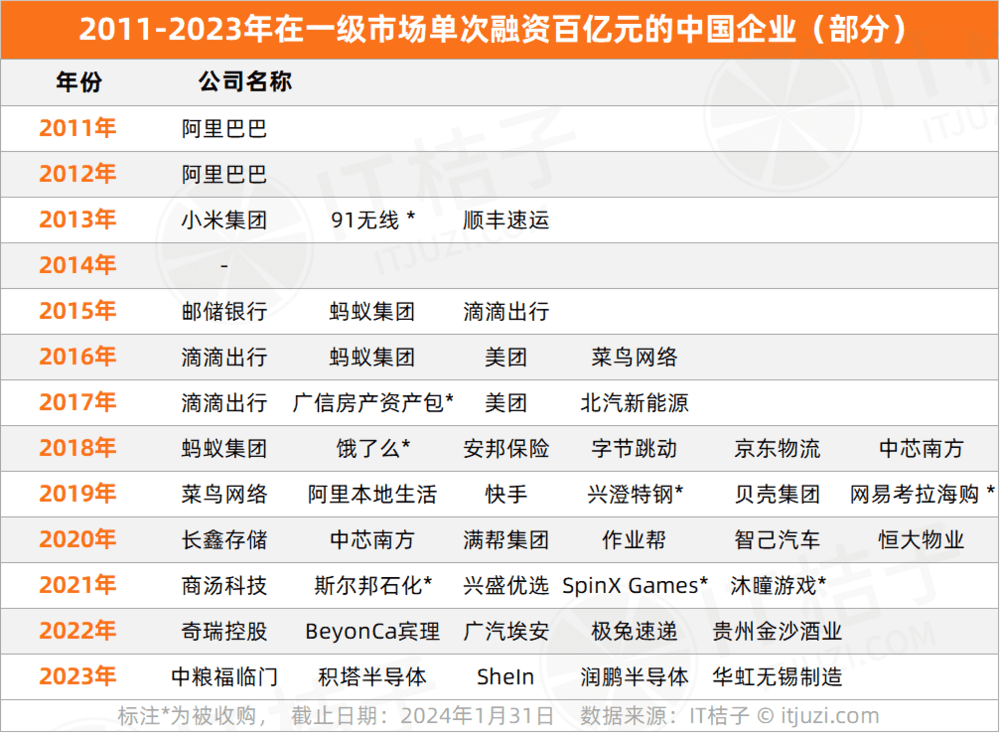

从时间线来看,2010 年之前一级市场几乎没有出现过单笔百亿元的巨额融资,2011~2017 年也仅有极少数的个别公司获此“殊荣”。

2018 年最为特殊,一级市场单次融资过百亿元的公司数量达 19 家之多,且一举超过二级市场,此后再没有出现过。这一年,除蚂蚁集团、字节跳动、京东物流、京东科技等独角兽企业斩获巨额融资外,市场也涌现了多个百亿元的巨额收购案,包括摩拜单车、饿了么、新丽传媒等。

除 2021 年外,在 2019~2023 年中,一级市场获百亿融资的公司数均不足 10 家,且有逐步下降的趋势。

二级市场获百亿元募资的公司数长期领先于一级市场,尤其在 2019~2021 年间,优势更为显著;近两年来,两者差距逐渐缩小,主要原因之一是国内超百亿元的大型 IPO 数量正在逐年减少,2020 年、2021 年、2022 年、2023 年分别是 11 家、9 家、6 家、1 家。

二、一级市场百亿元融资侧重互联网、金融、消费,二级市场以金融、地产、基础设施为主

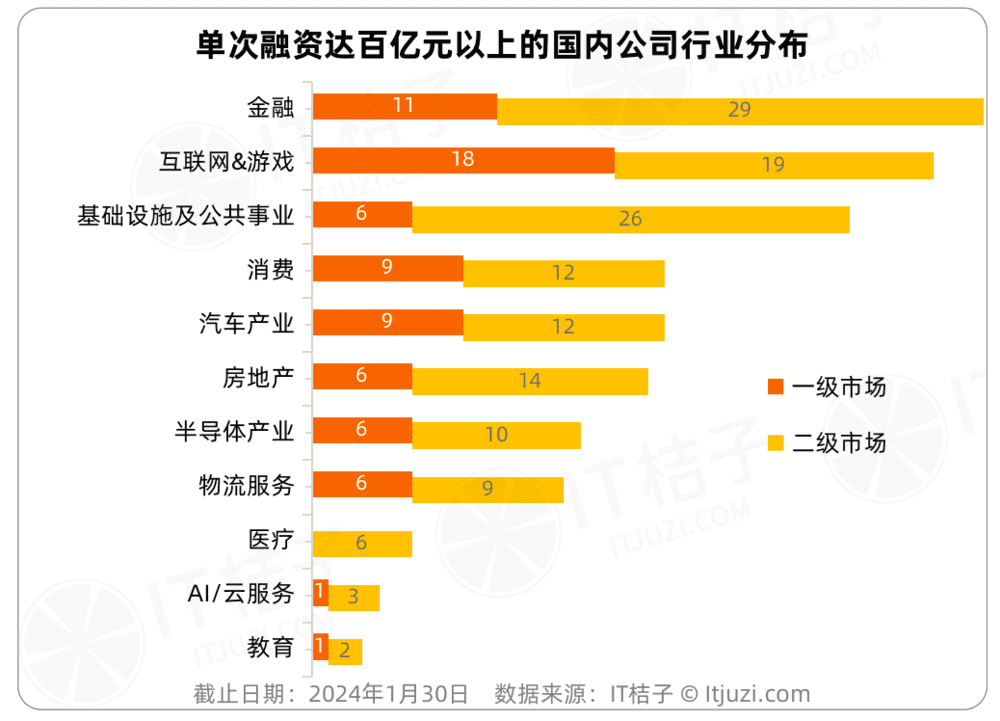

从行业分布来看,获得百亿元以上融资的公司数量最多的前三大行业是金融、互联网&游戏、基础设施及公共事业。

而其中有 2 个就属于典型的重资产/重资金型、以国有资本为主导的行业,涵盖各大国资银行、券商,以及电信电力通讯运营商等;仅互联网&游戏是以民企为主导的行业,这也体现了新经济的活力,包括像蚂蚁集团的成功也离不开互联网科技在金融行业的应用。

上述互联网分类涉及外卖、出行、零售、直播、文娱等众多领域的应用,包括目前大众所熟知的一些企业,如美团、饿了么、京东、网易考拉海购(被阿里收购)、优酷。

值得一提的是,游戏领域在一级市场诞生的高达百亿元的融资往往以总体并购的形式出现,普通风投很难达到。这 2 笔均发生在 2021 年,韩国移动游戏巨头 Netmarble 以 21.9 亿美元的价格收购位于总部中国香港的移动社交博彩游戏开发公司 SpinX Games,SpinX Games 在 2020 年收入为 4970 亿韩元(约合 4.32 亿美元);以及字节跳动以 40 亿美元收购手游公司沐瞳游戏。

除此之外,消费、汽车产业、房地产、半导体产业、物流服务这几大行业有不少公司获得过百亿元的融资,医疗行业有 6 家,均在二级市场;AI/云服务和教育行业分别仅有 4 家、3 家。

从内部结构来看,一二级市场资本的行业偏好有显著差别,吸金能力超强的公司在一级市场的主要行业是互联网&游戏、金融、消费和汽车产业,而在二级市场占据优势地位的行业却是金融、基础设施及公共事业、互联网&游戏、房地产以及汽车产业。

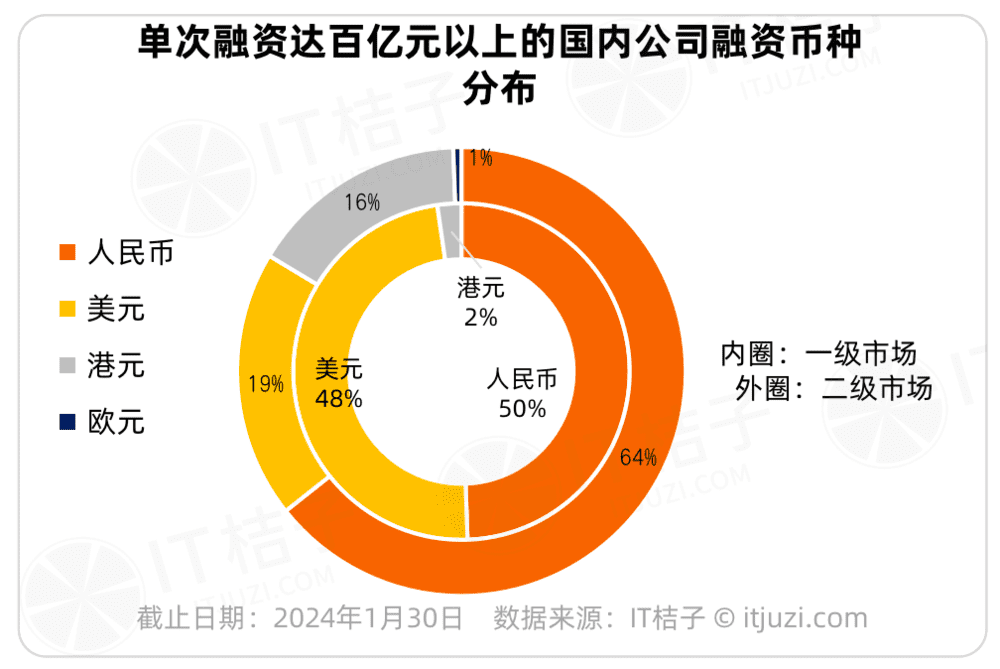

由于美元基金往往遵循美国科技发展的 VC 投资路径,重注互联网、TMT 和消费等热门赛道,而这种对投资行业的偏好差别也在币种结构上有明显的体现。

IT 桔子数据显示,在一级市场单次融资达百亿元的国内公司中,美元投资和人民币投资几乎各占半壁江山,均发挥着重要的作用;而到了二级市场,情况截然不同,那些在上市时和上市后拿到超百亿元募资的,以 A 股人民币投资为主,占 64%;美元、港元分别占 19%、16%,处于少数地位。

虽然国内新经济公司往往选择港美股上市,但大型 IPO 屈指可数,在总量上始终处于劣势;且目前国内上市公司以 A 股为主流市场,近十多年来 A 股承接了更多的大型 IPO 和 IPO 后的募资。

三、获得超百亿元的顶流创业公司发生了怎样的变化

要说,中国新经济史上第一个在上市前获得单笔百亿元融资的公司,那还得是阿里巴巴。阿里巴巴在 2011 年和 2012 年均有超数十亿美元的融资进账,之后无论是在美股上市还是回归港股上市,均是超大型 IPO,获得了超百亿元的募资。

作为互联网企业的代表,美团、满帮集团的超大融资轨迹和阿里很相似,只不过时间晚了五六年,主要策略是在上市前两三年密集进行大笔融资,然后紧锣密鼓地正式上市。

美团在上市前分别融资 33 亿美元、40 亿美元,并于 2018 年 9 月在港交所 IPO,募资 311.23 亿港元。三年后,美团又通过发行股票和可转债筹集至多 100 亿美元。

满帮集团在上市前分别融资 19 亿美元、17 亿美元,并于 2021 年 6 月在纽交所上市,募资总额 15.7 亿美元。

根据 IT 桔子数据,滴滴是中国新经济历史上获得超百亿元融资次数最多的公司,一共有 5 次。在一级市场有 4 次,主要发生在 2015~2017 年,正是国内移动支付渗透和网约车大战爆发的那几年,背后的支持者主要是风险投资机构。另外,滴滴 2021 年在美股上市,IPO 募资额 44 亿美元。

同样地,还未成功上市的蚂蚁集团曾在 2015~2018 年共获得 4 次超百亿元的融资,投资者包括社保基金、各大金融机构/险企、本土风投机构、美元外资基金、国家主权基金(GIC)等各种类型。

追溯近十几年来的国内顶流创业公司的变迁史,也是一部国内新经济创企辉煌和半导体/新能源公司崛起的更迭交替史。

从最初的阿里,2013 年的顺丰、小米到 2015 年的滴滴、蚂蚁,再到美团、字节跳动;2019 年大概是分割线,之后是菜鸟物流、贝壳集团、长鑫存储;2020~2022 年有多家新能源汽车产业链公司拿下巨额融资,包括智己汽车、威马汽车、蜂巢能源(由长城汽车孵化)、奇瑞控股、BeyonCa 宾理、广汽埃安以及地产出身的跨界造车公司宝能新能源汽车;2023 年则是集成电路/芯片相关公司润鹏半导体、积塔半导体。

可以看到,站在融资链条顶端的公司已经换了属性,从互联网到实体经济、新能源、硬科技,国内的市场也“变了天”。

四、历史让人唏嘘,总结公司现状

那些曾在一级市场获得百亿元融资的 72 家公司,现状如何?

其中,有 20 家创业公司是被收购的,被收购的结局有好有坏,还在独立运营就算好的,只不过换了大股东;有些品牌早已经没有了,比如 91 无线;对收购方而言,也许好坏都难以用几句话简单评判。

有 16 家顺利进入二级市场,成为上市公司,无论市值高低,这大概率是皆大欢喜的局面,等于“修成正果”了。但也有例外,比如滴滴就在上市后不久又退市了。

有 16 家目前还是独角兽。

有部分上榜多年的老独角兽企业由于各种原因迟迟未能/不能上市,还存在一些变数,比如字节需要解决 Tik Tok 的问题;蚂蚁集团因为监管的问题,在 IPO 前的临门一脚折戟;威马汽车三次冲击 IPO 均失败,本欲以 SPAC 方式借壳上市美股,最终还是不了了之。

同时,多家公司在排队 IPO,包括 SheIn 领添科技,据传已秘密申请美股上市,菜鸟网络、奇瑞控股也正在推进 2024 年的 IPO 事宜。

其余的公司本身规模较大,又有巨额资金的加持,从公开资料来看,大部分仍在正常经营。

其中,明确已经退出历史舞台的有安邦保险。

2020 年 9 月,安邦保险召开股东大会,会议决议解散公司并进行清算。在两年前,安邦保险引入了中国保险保障基金高达 608 亿元的注资。实际上,这是一起特殊的融资事件,代表着由金融监管机构接手安邦,这是由于安邦集团创办人吴小晖于 2017 年被捕,公司已被提起公诉。从前的安邦保险成为现在的大家保险集团。

备受瞩目的新能源汽车领域有个别暴雷,主要原因是造车是典型的资金密集型行业,烧钱速度太快,百亿元可能只是拿到入场券;而且产业链复杂程度非一般行业所能比,既涉及众多的零部件供应商,又需要做产品品控和品牌营销;如果不把握好成本控制,还没有销量的话,就很容易出现问题。

如威马汽车曾被传倒闭破产,但被官方给否了,不过公司确实也出现了重大的危机和困难,结局扑朔迷离;去年 9 月,开心汽车宣布并购威马汽车,目前交易是否完成尚未可知。

2021 年宝能集团将宝能新能源汽车总部落户广州,拟融资 120 亿元,得到了广州开发区的国资支持。然而,2023 年中,宝能汽车公司被爆欠薪 7 亿元,造车 6 年仅推出一款新车。

值得注意的是,在这些获百亿元融资的顶流公司中,有几家是大巨头/上市公司分拆出来的子公司单独融资的,比如京东集团下的京东科技、百度旗下度小满、阿里本地生活服务、蚂蚁集团搞的消费金融服务公司,还有 A+H 股上市的华虹半导体投资的一个重要产线半导体制造无锡公司等。

从最近几年的情况来看,缺乏背景的创业公司,哪怕是独角兽也极难再拿到百亿元级别的融资了,现在每年出现的只有屈指可数的几家,未来也许更少。

本文来自微信公众号:IT桔子(ID:itjuzi521),作者:吴梅梅,编辑:Judy