随着全球气候变化的挑战日益严峻,以及传统化石能源的日益枯竭,新能源行业正成为推动全球能源结构转型的关键力量,新能源的开发与利用成为了世界各国共同关注的焦点。

在过去十年中,技术进步和成本下降使得新能源在全球能源供应中占据越来越重要的位置,同时,政府政策的支持、市场需求的增长以及公众环保意识的提升,也为新能源行业的发展提供了强有力的推动,新能源行业经历了从起步到快速发展的过程。

下面IT桔子通过数据梳理,为大家展现2023年新能源行业投融资的市场情况。

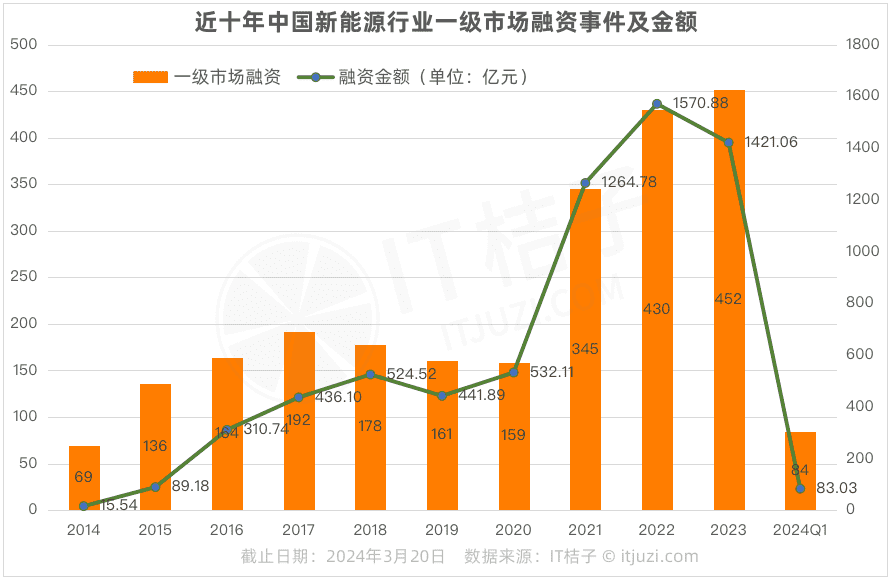

从融资交易事件数量来看,近十年新能源行业在一级市场的融资事件数量呈现波动增长趋势,这一增长趋势反映了资本市场对于新能源行业的持续关注和信心。

近几年来,随着全球对于低碳经济的追求和新能源技术的成熟,国内新能源行业融资事件数量的增长更为显著,2023年发生452起投融资事件,创下历史新高。截至2024年3月20日,新能源行业已发生融资事件84起,显示出新能源行业的蓬勃发展。

与此同时,新能源行业在一级市场的融资金额的规模自2014年以来,除2019年略有下降以外,其余年份均呈现增长态势,2022年达到顶峰,总融资金额为1570.88亿元。

回望过去十几年新能源行业的发展,2010年国家推出的新能源汽车补贴政策可以看作是该行业的爆发起点,但彼时新能源行业并未受到投资者的广泛关注。随着经济结构的转型升级、新能源技术的不断成熟以及补贴的全面推广,新能源需求日益旺盛,投资者开始将目光转向这一领域,并关注汽车、光伏、储能和风电等细分市场。

不过,光靠政策激励也有疲惫期。原定于2020年结束的新能源汽车补贴在2018年出现明显的提前退坡情况,这一影响也波及一级市场:2018年国内新能源行业投融资事件打破了2014~2017年以来连续增长的势态,出现投资数量和金额“双降“的情况。疫情爆发后,新能源补贴延续下来,并实现温和退坡。

2020年9月,中国在联合国大会上向世界宣布了“3060双碳”目标。在国内,对“双碳”的追求转化为各级政府经济工作的刚性指标,有力推动了新能源行业需求的自上而下的快速增长。新能源汽车、锂电池和光伏产品等关键领域,整体处于供不应求的状态,新能源行业的“明星创业企业”如雨后春笋般涌现,行业盛况空前。

2023年1月1日开始,新能源汽车补贴政策正式宣告结束。这使得行业内部分依赖补贴生存的企业面临困境,甚至被淘汰,新能源行业正式由政策导向转变为市场导向,优胜劣汰,行业迎来“大洗牌”。值得注意的是,此次补贴全面结束后,一级市场并没有出现2019年融资事件减少的情况,这主要是因为除了新能源汽车,目前整个行业其他方向的融资更多。

2023年,政府又出台了200多项旨在支持和规范新能源行业发展的政策,主要集中在汽车、光伏、储能和动力电池等关键领域。这些政策的出台,为投资者提供了明确的信心。

经过十余年的发展,中国新能源品牌已经从技术代工发展到品牌出海。2023年《政府工作报告》中提到的电动汽车、锂电池、光伏产品“新三样”出口增长近30%。中国新能源行业已经成为影响全球新能源产业发展的重要力量。

展望未来,随着人工智能大模型的发展,算力需求爆发,对能源、电力的需求也随之激增。正如Open AI的Altman曾指出,未来的两种重要货币将是算力和能源。新能源行业发展仍然具有很大的想象空间。

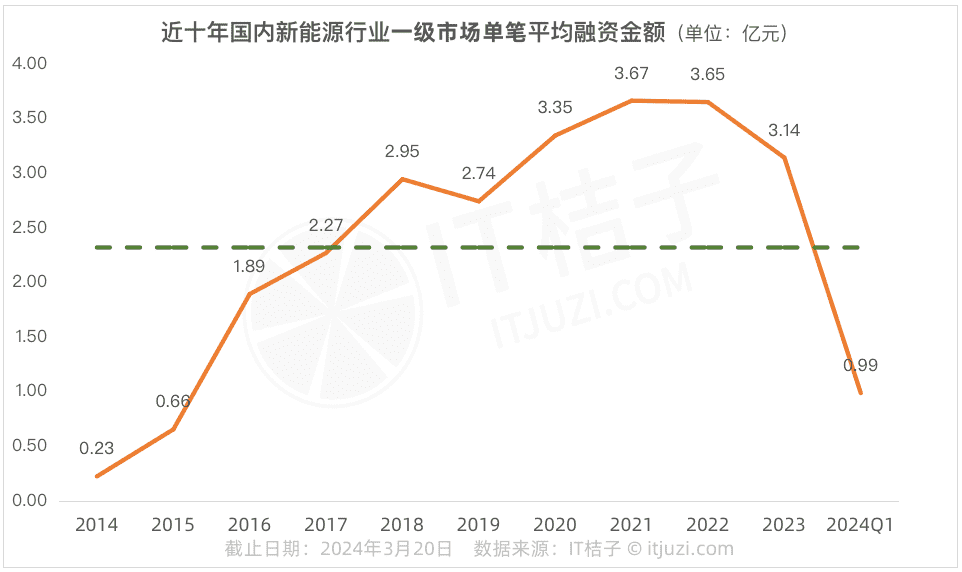

从新能源行业单笔事件融资平均金额来看,2014~2016 年行业平均单笔融资额度明显低于近十年来行业平均单笔融资金额(参考线);2017~2020年新能源行业平均单笔融资额总体高于平均额;2020~2022年新能源赛道整体投资活跃,平均单笔融资金额再上了一个台阶,到2021年达到3.67亿元,为历年最高。

平均单笔融资金额的升高主要是由于各路资本争相涌入,行业超大额融资频现导致的——比如,近10年来新能源领域共发生6起超百亿融资事件,均集中在2020~2022年,仅2022年就发生两起,分别是2022年10月广汽埃安获得182.94亿元A轮融资,这也是历年来国内新能源领域单笔融资金额最高的事件;BeyonCa宾理获得100亿元的战略投资。百亿融资事件拉高了当年整个行业的平均融资水平。

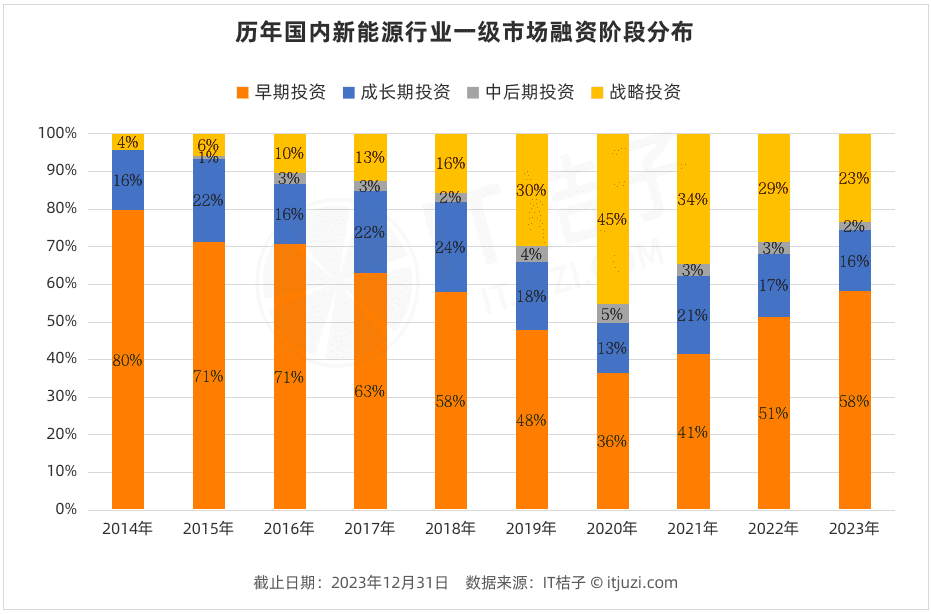

IT 桔子将一级市场融资阶段分为早期融资、成长期融资、中后期融资以及战略投资。早期融资包含种子轮、天使轮及 A轮(含Pre-A、A、A+);成长期为Pre-B轮、B轮、B+轮、C轮、C+轮;中后期为D轮至上市前的阶段。

国内新能源行业早期投资占比在2014~2020年不断减少,2020年占比仅36%,为历年最低;2021~2023年早期占比略有上升,回到2018年同期水平。近十年来,新能源行业成长期投资占比大致维持在15%~25%区间水平。

自2015年起新能源行业才有中后期投资,占比一直维持在5%水平下。战略投资占比在2014~2020年不断增加,到2020年新能源行业战略投资占比达到45%,甚至超过早期投资,成为当年占比最大的轮次;2020~2023年战略投资占比不断下降。

战略投资占比在新能源行业的不断攀升,与地方政府及企业对该行业的深度布局密切相关。许多地方政府通过国有资本的投资行为,积极吸引新能源项目的落地,旨在优化和提升当地的产业结构。如深创投出手的50次新能源投资中,战略投资事件有19起,其中6起投在深圳、珠海等地。

同时,一些企业和产业资本也看到了新能源行业的巨大潜力,通过战略投资进行资源整合,提升产业链的协同效应。例如,小米多次战略投资锂电池企业,汽车零部件制造商等,2023年小米对汽车配件研发商盈智热管理、电池材料研发商零壹肆、锂离子动力电池研发生产商赣锋锂电进行战略投资,顺为资本战略投资电池制造商云山动力等。

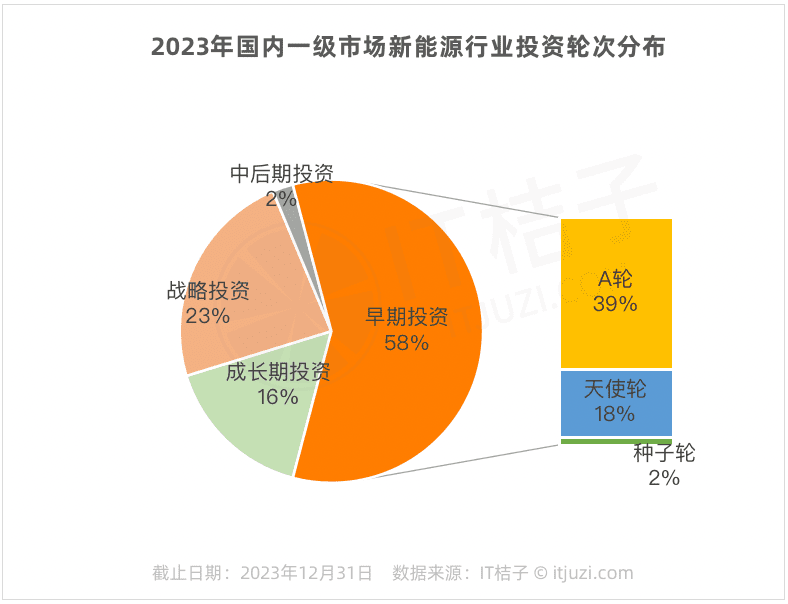

具体看2023年的情况,国内新能源行业一级市场投资仍以早期投资为主,其中A轮占比最多,达到39%。紧随其后的是战略投资,占比达到23%。

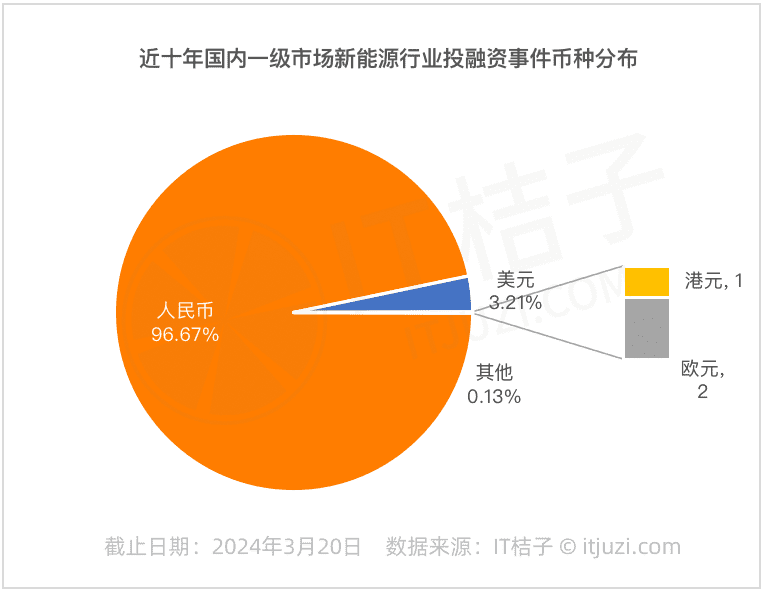

就近十年国内一级市场新能源行业投资事件的币种分布来看,人民币投资占绝对主导地位,事件占比高达 96.67%;美元投融资事件数量为76起,占比3.21%。

从公开资料来看,其余币种如港元、欧元等融资事件极少,包括2021年中国香港光伏发电服务提供商北控清洁能源获得山高金融12.73亿港元战略投资;以及,中国台湾固态锂电池技术开发商辉能科技获得戴姆勒近亿欧元的战略投资,新能源汽车制造平台容大智造获得薛蛮子(蛮子基金)、真格基金等800万欧元的A轮投资。

通过梳理数据,IT桔子发现近十年国内一级市场新能源行业融资事件主要分布在东部沿海地区。融资事件最多(颜色最深)的三个省份为江苏、广东、浙江。其中江苏省以439起投融资事件位列国内新能源行业融资热度第一,广东省融资事件超过400起,浙江省融资事件超过300起。

紧随其后的是上海和北京,在新能源领域分别有295、290起融资事件,这两个超大城市的规模足以和一个强省媲美,位列第二梯队。

而山东、福建、安徽、陕西等地公布的融资事件均在50~100起之间,与前两者存在较大落差。

西部地区表现最为亮眼的是陕西省。近十年陕西省26家企业完成51次融资,平均每家企业获得2次融资。

如储能系统研发商奇点能源完成6次融资,电源管理芯片产品及解决方案提供商航天民芯完成4次融资,有机液体储氢技术研发应用商氢易能源、电动自行车充电桩运营商天天充电、新能源汽车充放电及储能系统核心产品制造商星源博锐、新能源智能整车研发商质子汽车4家公司获得3次融资,新能源电池提供商坚瑞沃能等7家企业获得超过两次融资。

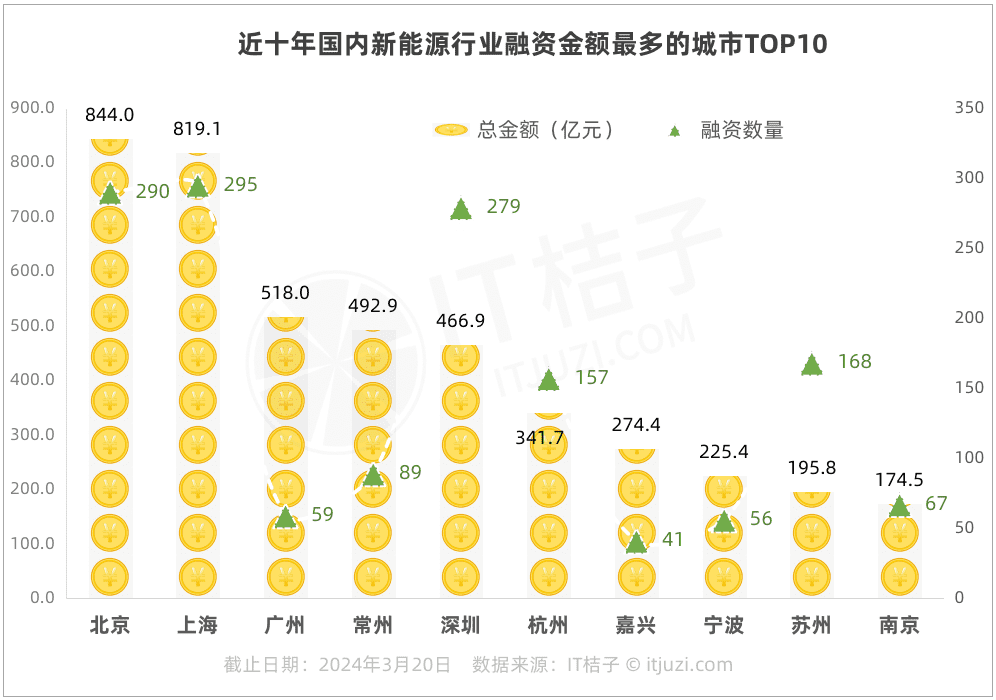

据统计,国内新能源行业融资金额最多的十个城市均集中在融资事件最多的前五个省份,除北京、上海外,江苏有常州、苏州、南京三个城市上榜,浙江也有杭州、嘉兴、宁波三个城市上榜,广东省内的广州、深圳上榜。

以总体融资事件论,上海的新能源企业获得了资本最高的关注度,融资事件数量略超北京,但其融资总金额不及北京,北京的新能源企业以844亿元的总融资额位居全国首位。

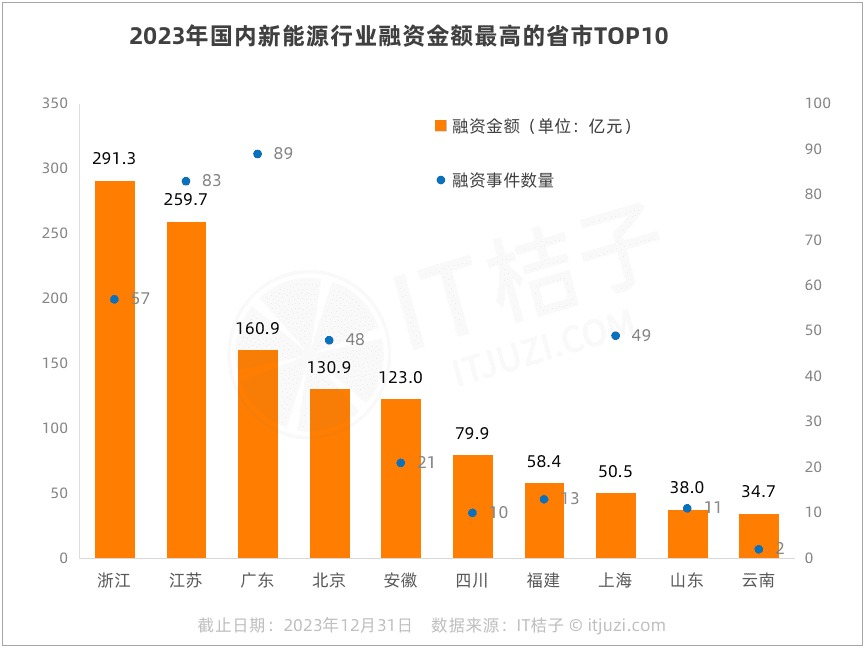

具体看2023年新能源融资金额最高的省市,江苏省以291.3亿元的融资金额位居榜首。

值得注意的是,安徽省和四川省作为非沿海地区,表现同样亮眼。

安徽仅发生21起融资事件,但是融资总金额达到123亿元,排在所有省市的第5名。2023年安徽省超10亿元投资有四起,其中华晟新能源获得两次20亿元的投资。

四川省仅发生10起融资事件,总金额达到79.9亿元,其中,碳酸锂及其锂系列产品生产商射洪天齐、锂电池正极材料研发制造商锂宝新材料均为2023年融资金额最多的公司TOP20。一定程度上说明中西部地区的新能源产业正在迅速崛起,地方政府的扶持政策和区域产业优势开始显效。

本文来自微信公众号:IT桔子(ID:itjuzi521),作者:霍英贤,编辑:吴梅梅