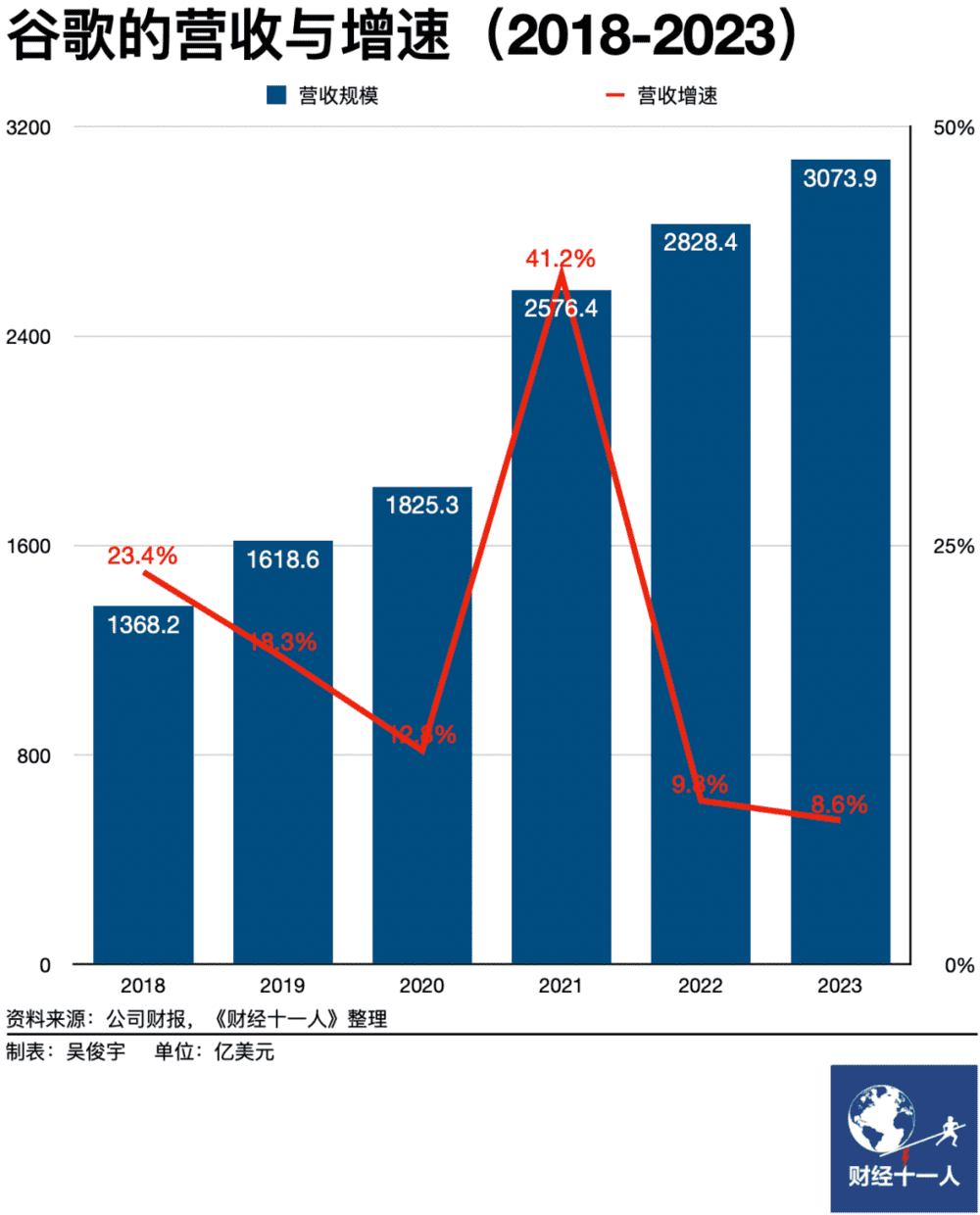

谷歌2023年的营收增速已降至14年来的最低点。

美国东部时间2024年1月31日,谷歌母公司Alphabet(NASDAQ: GOOG)发布了2023年财报。2023年谷歌营收3073.9亿美元,同比增长8.7%;净利润738.0亿美元,同比增加23.1%。

谷歌主要经营指标稳健。目前是全球市值第三的企业,仅次于微软、苹果。但作为科技公司,谷歌8.7%的营收增速不够快。谷歌上次营收增速触底是2009年的8.5%。谷歌的业绩表现引发了部分投资者的担忧。截至美国东部时间1月13日收盘时,谷歌股价大跌6.4%,收盘价141.8亿元,总市值1.76万亿美元。

美国投资人社区SeekingAlpha上一种观点是,谷歌的想象空间在缩小。相比形成了“云-软件-AI”三条轮动增长曲线的微软,谷歌主营业务融合不佳。相比垄断手机市场80%以上利润的苹果,谷歌的广告业务统治力不够强,正面临一批新的挑战者。

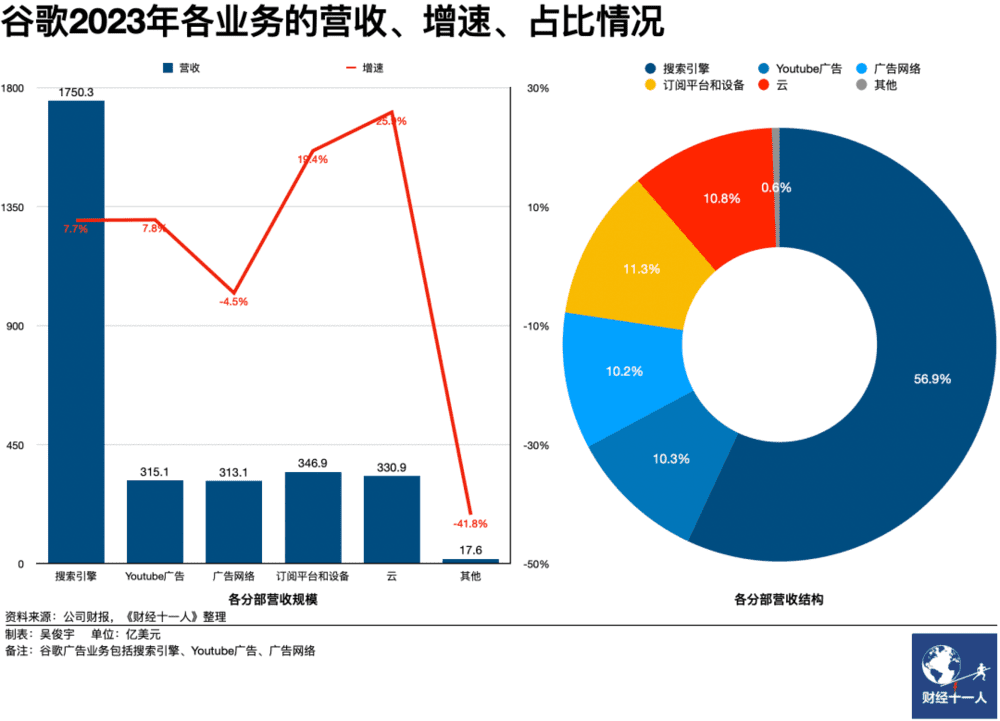

谷歌三大业务分别是广告、订阅平台和设备、云。谷歌增速探底,核心原因是,广告、云两大业务的营收增速都在不断下滑。

谷歌广告业务(搜索引擎广告、YouTube广告、广告网络)2023年营收2378.6亿美元,同比增长6.0%。该业务目前在谷歌总营收中占比77.4%。目前正面临Tiktok、奈飞、迪士尼等流媒体广告服务商的挑战。

谷歌订阅平台和设备业务(YouTube订阅、Google Play应用商店抽成、手机设备等)2023年营收346.9亿美元,同比增长19.4%。该业务目前在谷歌总营收中占比11.3%,表现总体稳定。

谷歌云业务2023年营收330.9亿美元,同比增长25.9%。谷歌云是谷歌的第二曲线,目前在谷歌总营收中占比10.8%。2023年全球市场份额为10%,处于第三。谷歌云本应市场增速、技术迭代更快。然而,与竞争对手微软相比,谷歌云竞争力不够强。微软智能云2023年营收962.1亿美元,同比增长17.7%。谷歌原本被市场视为AI市场的领导者,但微软利用ChatGPT为代表的大模型技术在AI市场引领了新一轮变革。

多位云、软件、AI领域的投资人对“财经十一人”表达了同一个观点:谷歌曾经是AI领导者,但如今正在被微软超越。微软“云-软件-AI”三大业务轮动增长、环环相扣。谷歌如今AI战略却左右为难,广告、云业务正在左右手互搏。

从战略视角看,云和广告两大业务部门天然存在利益冲突。谷歌50%的收入来自搜索引擎。云部门主导的生成式AI目前无法带来广告收入。云部门发展生成式AI,可能会导致搜索引擎广告收入下滑。

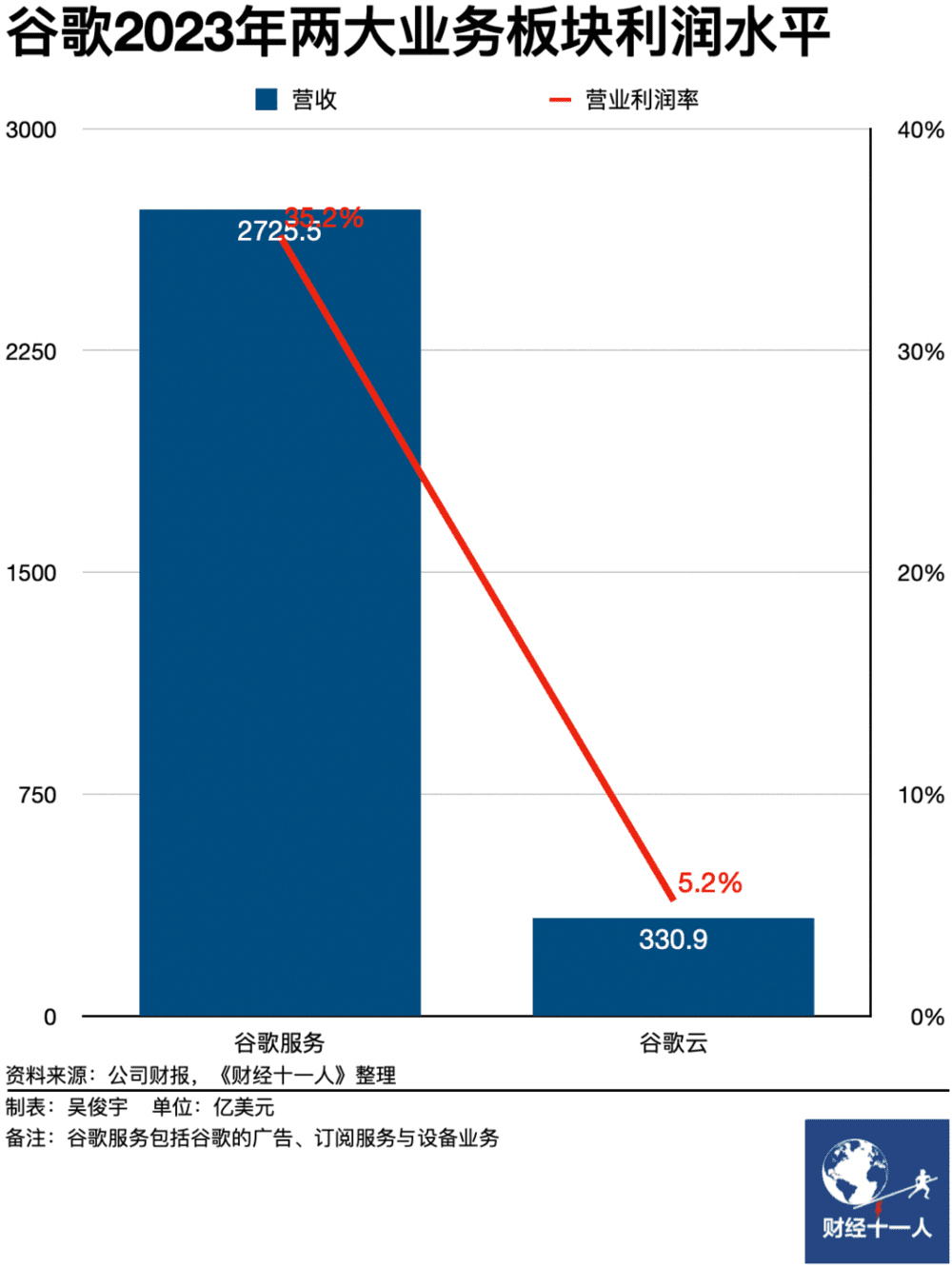

从财务视角看,谷歌要用高利润率的广告业务,补贴低利润率的云业务。这在战略上是正确的,但在财务上却是矛盾的。跟进这一轮AI浪潮,谷歌还要投入巨额资本支出用于采购服务器,公司成本会进一步上涨。

一、收入增速为何探底

谷歌营收增速探底的主要原因是,广告、云两大业务的营收增速都在不断下滑。

前者是谷歌的基本盘,在全球广告市场的统治地位却在松动;后者是谷歌的第二曲线,这个引擎却逐渐乏力,无法缩小与微软等云市场领导者之间的差距。

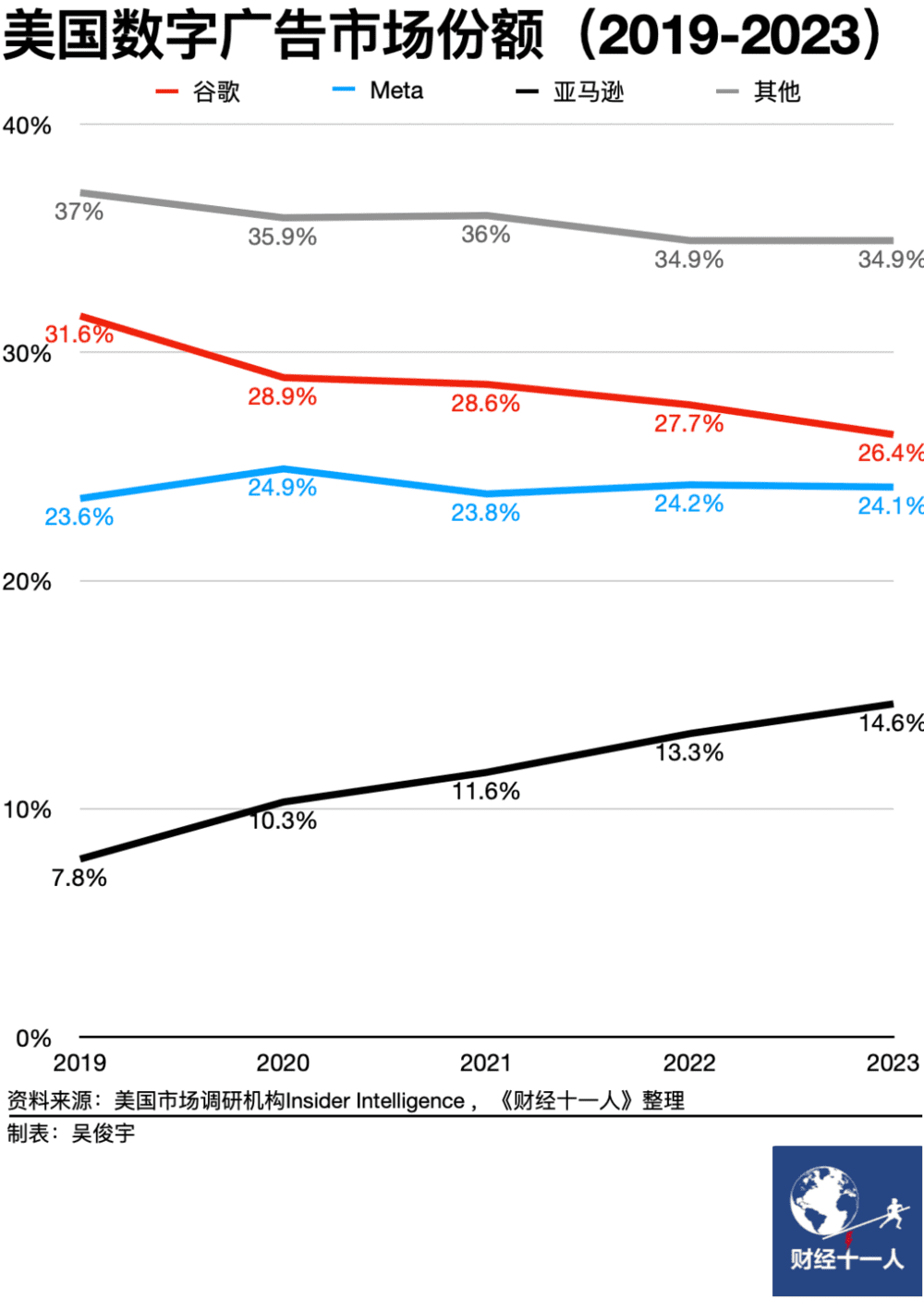

谷歌广告业务细分为搜索广告、Network广告以及YouTube广告,是谷歌最大的收入来源。但全球广告市场调研机构Insider Intelligence数据显示,2019年以来,谷歌在全球数字广告市场的份额正在不断下降。

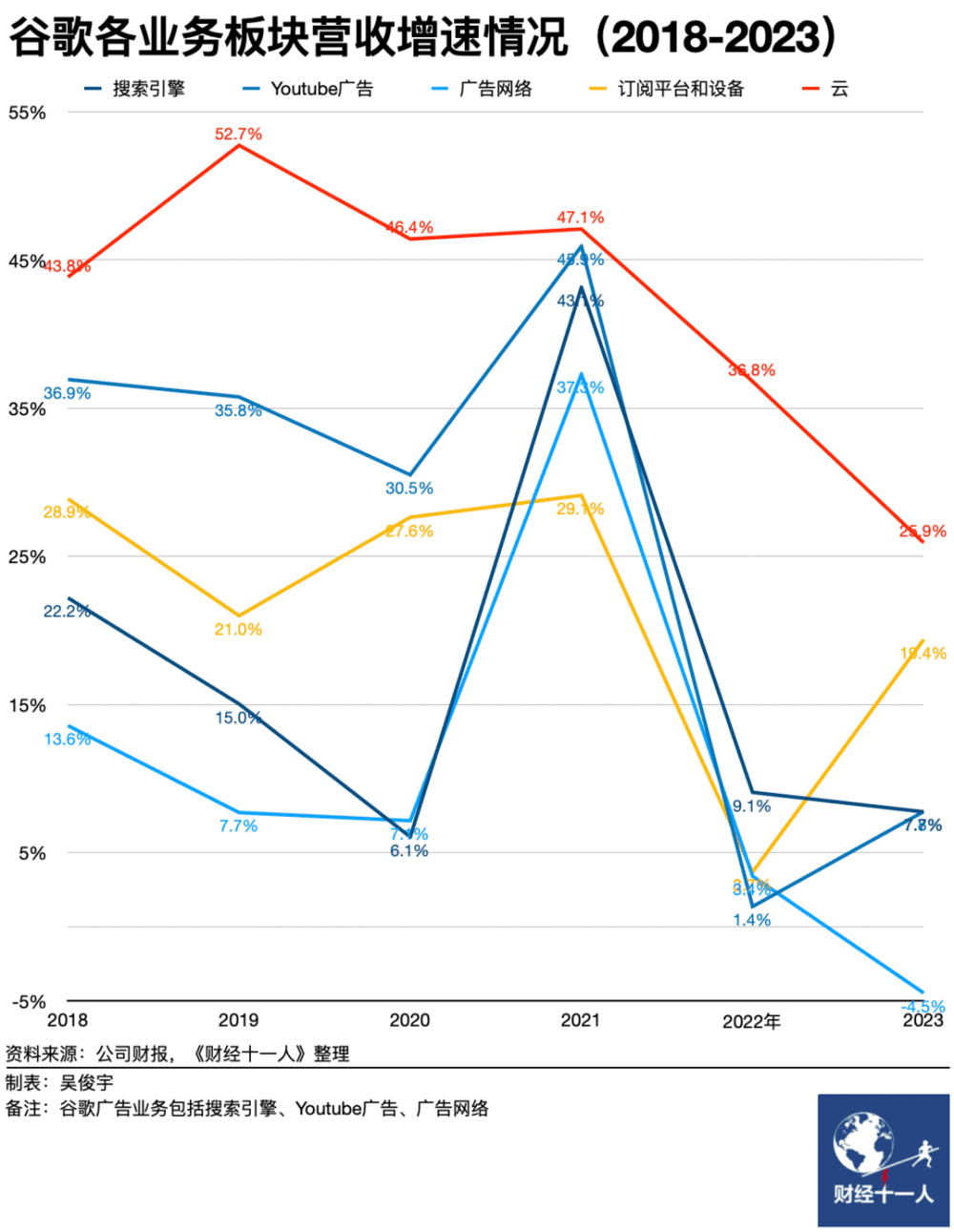

对广告主来说,搜索引擎广告吸引力在下降,YouTube广告转化效率也低于TikTok等对手。2022年开始,谷歌广告业务滑落到10%以下的低增速区间,其中2022年四季度、2023年一季度广告业务陷入负增长。

竞争对手的蚕食也加速了这个过程。亚马逊依靠电商、视频业务在不断争夺广告市场份额。TikTok、奈飞、迪士尼等流媒体公司也正在美国广告市场争夺预算。Insider Intelligence在2023年1月曾表示,TikTok在美国数字广告市场份额2022年增长了一倍以上,占美国数字广告市场的2%,预计2023年将增长至2.5%。

生成式AI还在冲击搜索引擎广告的商业模式。谷歌2023年四季度财报电话会议中,有投资者质疑,生成式AI正在替代搜索引擎,谷歌要如何应对?谷歌管理层的回应是,谷歌会把生成式AI和搜索引擎组合在一起,提供搜索生成服务。

一个案例是,2023年5月谷歌利用通用大语言模型PaLM 2推出了广告商专用的对话式聊天机器人。聊天机器人可以根据用户查询创建广告。财报电话会中,投资人追问了这类产品的商业化进展。不过,谷歌没有做出具体回应。

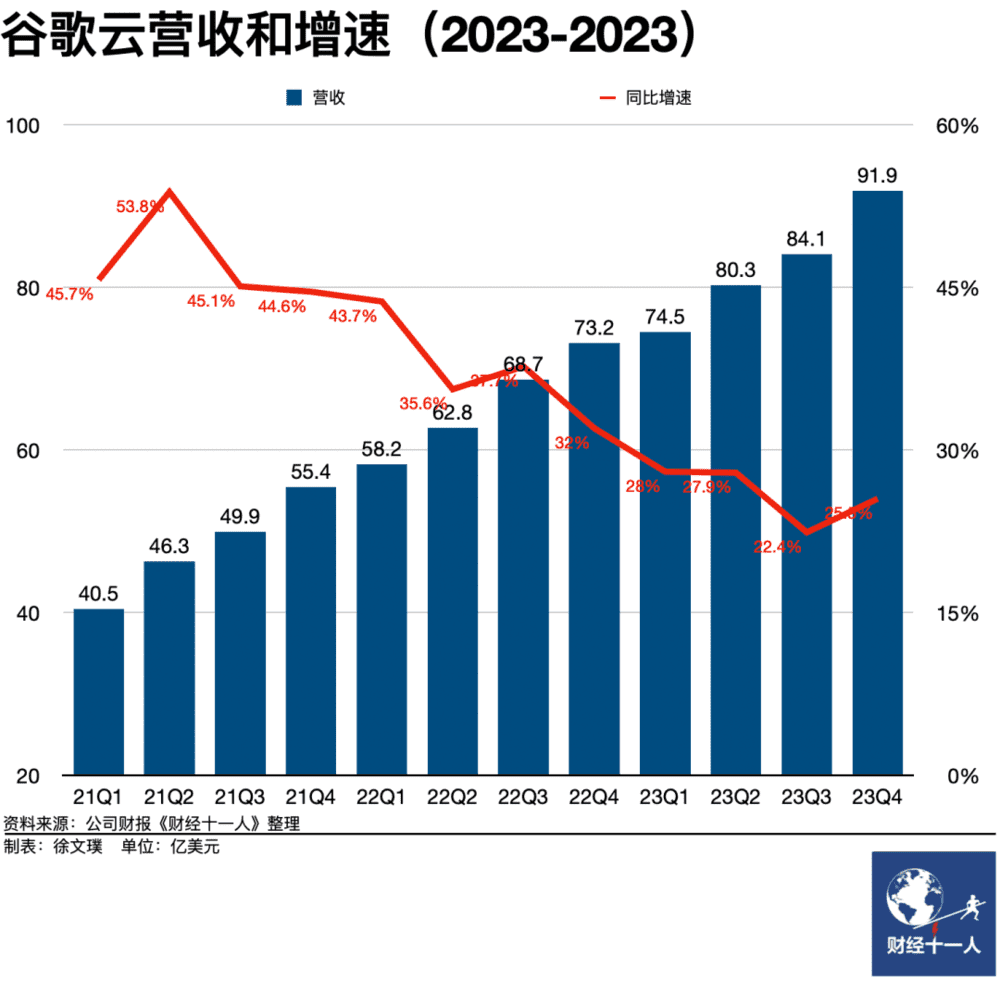

谷歌的云业务原本是谷歌的第二曲线,也是谷歌最寄予厚望的增长引擎。然而,这个引擎正在变得逐渐乏力。近三年来,谷歌云的营收增速逐渐从超过50%,跌至20%~30%的区间。

对谷歌云这样市场排名第三、市场份额仅有10%的挑战者来说,这一增速不够快。因为,云市场的领导者微软智能云,营收规模是谷歌云接近3倍,近两个季度营收增速已经在20%左右。谷歌云的利润水平也远低于微软智能云,2023年微软智能云营业利润率为46.4%,谷歌云仅为5.2%。

中国某头部云厂商一位战略规划人士此前曾对“财经十一人”表示,谷歌云的理想营收增速区间应该超过30%。对一家处于挑战者位置的To B企业来说,应该尽力保持高位增长,缩小和领先者之间的距离。挑战者一旦跌入低速区间,公司很难扭转颓势。谷歌云在美国云市场低迷的2023年表现不算差,但微软的云业务成绩过于亮眼,这导致谷歌云相形见绌。

理论上说,大模型浪潮是谷歌云的营收增速进一步提升的新机会。譬如,微软在2023年云业务成绩亮眼的核心原因是,大模型带动了算力消耗。微软在云市场整体低迷的情况下,营收增速反而逆势增长。然而在2023年,谷歌动作相对迟缓。大模型业务的部署节奏、收益回报都比微软要慢。

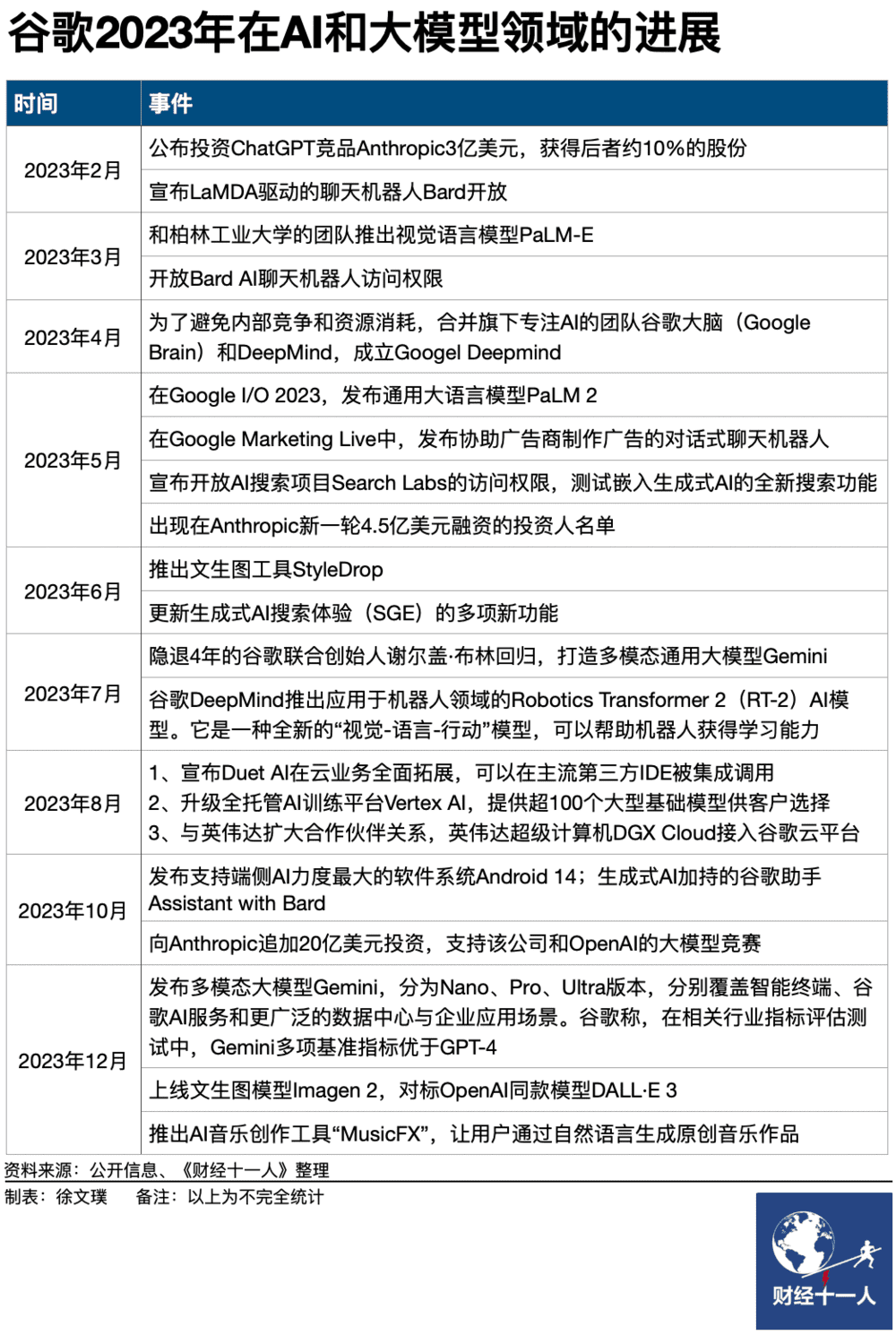

微软旗下创业公司OpenAI推出ChatGPT后,谷歌才在2023年3月底推出自研对话式机器人Bard AI,这比微软整整晚了半年。谷歌挑战GPT-4的多模态大模型Gemini,在12月才正式推出,比前者晚了9个月。Gemini的商业化进程已经落后。微软在2023年初就推出了Azure OpenAI的AI大模型服务,谷歌云则是迟了5个月才推出Duet AI大模型服务,8月才实现产品完善。

相比与微软在AI、大模型的产品业务发布节奏步步为营、环环相扣。谷歌的产品业务布局则是处处落后。这带来的结果是,谷歌云并没有在2023年吃到太多大模型带来的算力红利。目前,谷歌管理层没有在财报电话会议中公布大模型服务给谷歌云带来的具体带动作用。不过,谷歌管理层表示,谷歌将加大资本支出,全力投入智能算力采购,加大后续投入。

二、AI领导者变追赶者

在过去,谷歌在很长一段时间内都被视为AI技术的领导者。2023年谷歌被微软超越,成了追赶者。

2016年,谷歌首席执行官孙达尔·皮柴(Sundar Pichai)宣布谷歌将成为一家人工智能优先(AI First)的公司。2017年,谷歌研发团队发表了论文《Attention is all you need》,提出了Transformer架构,这也是今天所有大模型的基础。在2022年11月ChatGPT横空出世前,谷歌的AI领导者地位一度看似不可撼动。

在很长一段时间内,微软的AI战略都是,围绕云、软件、AI等核心竞争力投资或收购。给被投方充足的探索空间,以此反哺微软的算力消耗、软件变革。谷歌则是长期坚持内部自研。

一位了解谷歌内部组织运转的中国软件领域投资人对此评价称,微软给OpenAI的自由空间更大,OpenAI无需受制微软内部业务需求,这是OpenAI最先推出ChatGPT的重要原因。但过去多年,谷歌的惯性一直是,AI领域的投入,首先要服务广告业务,其次是云业务。这制约了谷歌在AI领域的创新能力。

谷歌发展AI另一个深层次的矛盾是,云和广告两大业务部门天然存在利益冲突。2023年财报显示,财务数据来看,谷歌服务(广告+订阅服务和设备)的营业利润率为35.2%,云业务的营业利润率只有5.2%。

中国某头部云厂商的一位人士解释,谷歌要用高利润率的广告业务,补贴低利润率的云业务。从投资回报来说,这看似并不合算。但云和AI又是必须要赌的未来。这种矛盾导致谷歌陷入了战略被动——和微软在云、AI市场硬碰硬竞争,谷歌明显处于劣势。不仅算力成本高昂,而且业务布局也不完整。谷歌在战略上更容易摇摆犹豫。

微软、谷歌的两种AI战略原本各有所长。但以结果论倒推,显然是微软赌对了新方向。谷歌开始追赶微软——追赶手段包括,加大研发投入、加大资本支出、加大对外投资。

谷歌的研发投入在2023年高达454.3亿元,同比增长15%,其增长增速远高于微软。谷歌用于购置AI算力服务器的资本支出也创新高,达到322.5亿美元,2023年四季度增速高达45%。投资活动现金流为270.6亿美元,同比增长高达33%。

在资本支出方面,谷歌正在从自研AI芯片逐渐转向采购英伟达的AI芯片。谷歌的AI算力资源在2023年上半年以自研的TPU芯片为主。但该芯片生态不完善,对用户不够友好,这制约了谷歌云的AI算力消耗。因此在2023年下半年,谷歌更多开始采用英伟达的H00/A100系列AI芯片。谷歌管理层判断,2024年用于算力的资本支出还将大幅提升。

在对外投资方面,谷歌2023年才开始大规模投资AI初创企业。比如,投资AI视频制作工具开发商Runway、AI开源社区Hugging Face。这些企业和生态都是谷歌云的潜在客户。但谷歌的投资布局目前并不顺利。

谷歌在2023年连续3次,花费共计超23亿美元向OpenAI主要竞争对手Anthropic投资。双方签约的条件之一就是Anthropic在未来4年使用谷歌云价值超过30亿美元的算力。然而,亚马逊在2023年9月也对Anthropic注入40亿美元战略投资,随后亚马逊称Anthropi计划未来“大部分算力工作负载在AWS上运行”。这削弱了谷歌投资Anthropic的战略价值。

在上述中国软件领域投资人看来,比微软相比,谷歌的大模型布局步步落后,现在加大投入并不晚。因为模型技术水平在很大程度上会影响未来的竞争格局。2023年12月谷歌的多模态模型Gemini发布后,市场对谷歌的信心在恢复。因为它相比GPT-4,技术水平并不弱,这展现出了谷歌的AI技术长期积淀。

不过,投资人的一大共识是——谷歌的问题不在技术上,而是在商业、组织和战略上。如果无法捋顺内部关系,谷歌发展AI的掣肘将长期存在。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:徐文璞(财经十一人特约撰稿人)、吴俊宇,编辑:谢丽容