“我们要在韩国和海外市场与中国电动车认真竞争”,韩国汽车移动产业协会会长姜南勋曾经对韩国《世界日报》记者说。

根据韩国产业通商资源部的数据,2024年一季度韩国汽车出口金额175亿美元,创季度历史新高,2023年,韩国的汽车出口金额约700亿美元,同样创下年度新高,另外汽车零部件出口约200亿美元,汽车工业成为韩国最大的出口创汇部门。

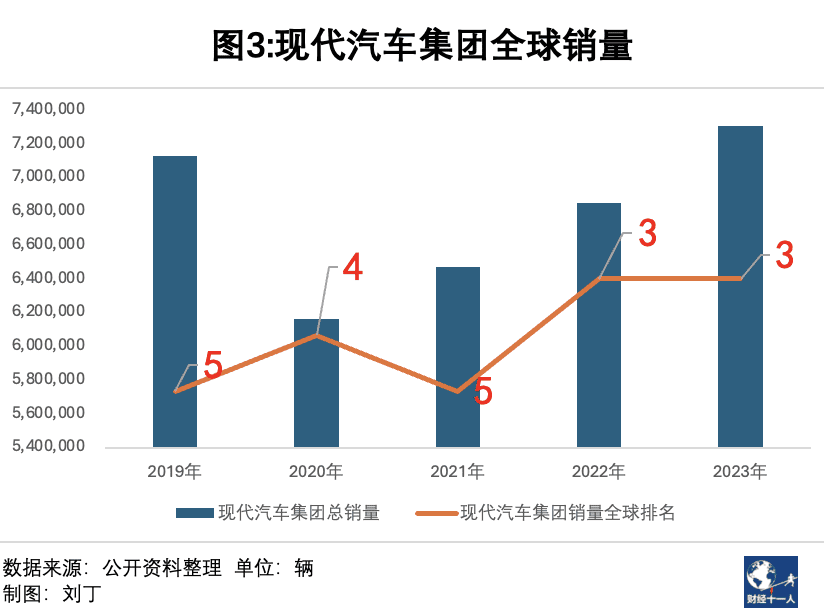

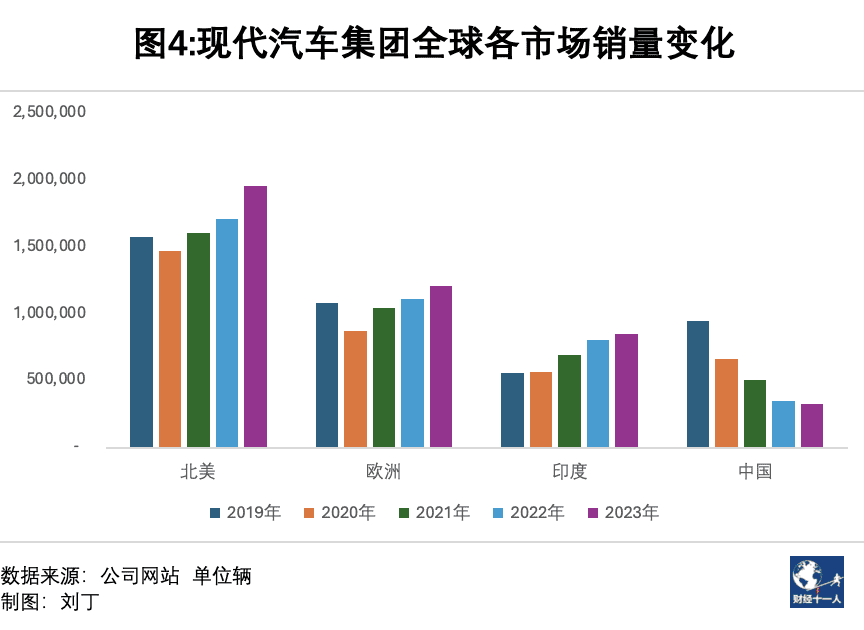

韩国车企的全球销量疫情后一直在持续增长,虽然韩国车在中国市场的表现不佳,销量从2016年巅峰时的超170万辆,下降到2023年的30万辆左右。但韩国车的全球销量表现亮眼,2023年,现代汽车集团(包括现代和起亚品牌)全球销量730万辆,跻身全球第三,仅次于丰田、大众。

在中国车企的优势领域新能源车方面,韩国车企也拥有不俗竞争力,在中国和韩国本土之外的市场,2023年现代汽车集团(包括现代和起亚品牌)的纯电动车(EV)销量约为40万辆,中国品牌电动车销量约为90万-100万辆,但分散在多个品牌上,单个品牌的销量都不大,特斯拉销量为120万辆。在海外纯电动车市场,韩国车目前是仅次于特斯拉的第二品牌选择。

更关键的是,韩国车企背靠三星电子、LG新能源、SK on、三星SDI等韩国本土的芯片和电池企业,在产业链层面与中国车企拥有相近的实力,在部分市场,韩国电动车已经开始建立竞争优势。

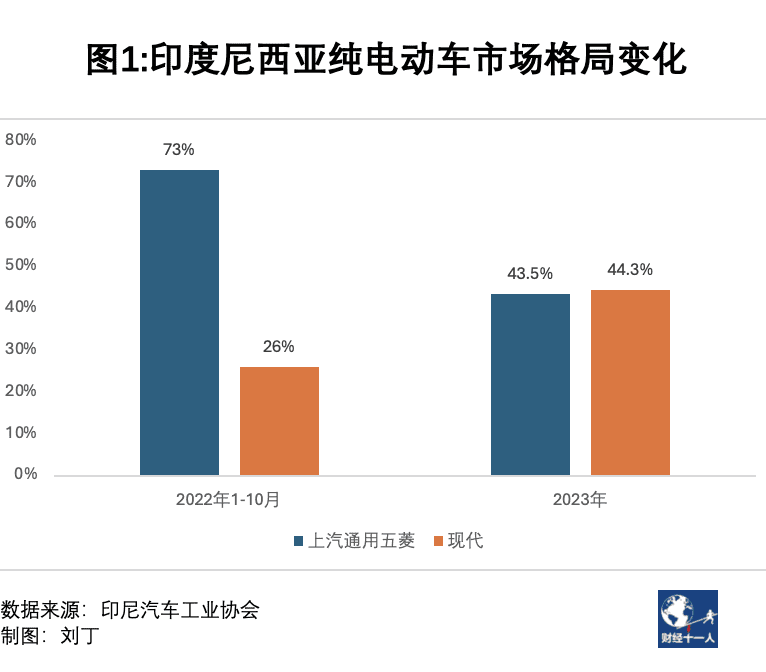

比如印度尼西亚,2022年以前,上汽通用五菱的air EV连续多年领跑电动车销量榜,但随着现代汽车印尼工厂2022年投产,2023年现代的艾尼氪5反超了上汽通用五菱air EV,而且艾尼氪5在印尼售价超过30万元,五菱的air EV售价只有10万元。

2023年,现代汽车在泰国成立分公司,位于曼谷的艾尼氪实验室开门营业,起亚也宣布要在泰国建厂,而泰国是中国车企目前投入最多的海外基地,中韩车企都在争抢日本车企在泰国市场的蛋糕。

还有中国车企暂时被挡在门外的印度市场,现代汽车集团2024年4月与印度电池公司Exide Energy签署谅解备忘录,增加印度本地的电池供应,率先在产业链上切入印度。

某些市场,韩国车甚至已经走到了日系车前面。2023年前9个月,在以色列进入战争状态之前,不论是包含燃油车的整体销量,还是电动车销量,现代都超过了丰田。

越南市场,从2019到2023年的五年间,除了2022年现代输给了丰田,排名第二,其他四年里,现代都是越南车市的销量冠军。

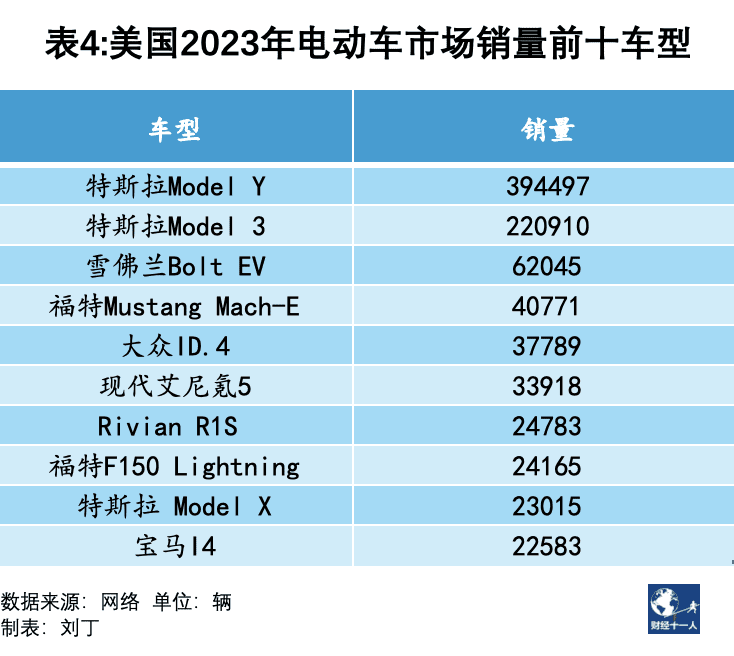

在美国电动车市场,2022年之前,韩国车以出口方式成为仅次于特斯拉的第二选择,超过福特、通用等美国本土传统车企。

进入2023年后,因为韩国电动车尚未在美国本土制造,不满足美国《通胀削减法案》(IRA)的补贴条件,畅销的艾尼氪5和EV6等车型失去了获得政府补贴的资质,销量落后于部分美国车企。但韩国车企经过努力也得到了一定程度上的豁免,向美国出口的商业用途电动车,也就是以公司名义购买的车辆,仍可以得到补贴。

韩国车企在美国努力开拓企业用户以及汽车租赁用户,使其2023年1-10月对美出口电动车销售额增长了77%,2023年现代电动车艾尼氪5在美国销量排名第六,现代汽车集团在美国的整体销量则增长了近30%,达到约190万辆。

韩国车企如何在全球范围内取得了高速增长?韩国车企在海外市场的操作对旨在出海的中国车企有怎样的启示?

一、韩国车企全球化的四个阶段

韩国车的全球化分为四个阶段:

第一阶段,20世纪70年代到90年代,韩国车企的出海第一步。

当时韩国学习日本,鼓励企业出海,韩国政府颁布了《关于指定综合贸易商社纲要》,指定了13家企业作为商社,特许其进行海外贸易。现代集团也于1976年成立现代综合商社,同年,现代汽车生产出第一批自主品牌轿车后,就开始试验性地向尼日利亚、秘鲁、厄瓜多尔、沙特等国出口。

但当时全球市场对韩国车还没有认知,日本车是70年代全球化的急先锋,借着石油危机的机会,日本车快速在全球市场打开了局面。

20世纪80年代,美国对日本车开始采取限额管理,以及日元升值造成了日本车价格上涨,同样来自亚洲的韩国车成为日本车的主要替代品,韩国车企借此成功迈出了走向海外市场,特别是欧美市场的一大步。

但是这一阶段的韩国车并不算成功,因为产品质量差,即便价格便宜,短期内获取的市场份额,也很容易因为口碑崩塌而丢掉,比如在美国市场,现代汽车的销量1987年曾达到26万辆的高位,但1992年就下降到7.7万辆。

但不论口碑如何,20世纪70年代到90年代这段时间,韩国车已经完成了全球化的第一步,全球主流市场都已经有了韩国车的声音。

第二阶段是从1997年亚洲金融风暴到2008年金融海啸之间的重整期。1997年之前,韩国车企在海外大肆扩张,韩国政府也指导韩国银行给予汽车产业强大的信贷支持,所以在1997年亚洲金融危机爆发时,韩国车企债台高筑,遭受重创。

1999年,现代汽车在韩国政府指派下收购了起亚汽车,韩国其他车企,如大宇、双龙的股权则被卖给欧美车企,自此现代汽车集团成为韩国汽车工业的唯一代表。

2000年以后,现代汽车集团进入郑梦九时代。郑梦九是郑周永的次子,由于他与弟弟郑梦宪之间关于现代集团管理权的争斗,2000年8月,现代汽车脱离现代集团单独运营。

郑梦九时代,现代汽车最大的转变在于提升产品质量,扭转韩国车在海外市场的口碑。韩国车此前给消费者的普遍印象是:便宜、性能一般、质量差,品牌实力属于二线,跟日本、欧美汽车品牌不在一个水平线上。

为扭转负面印象,郑梦九进行了多项改革,激励员工从采购、生产等所有环节消除质量隐患,在美国市场推出“10年10万英里保修计划”重塑消费者的质量信心。

同时韩国车企高薪聘请欧美顶尖的汽车设计师、工程师,以全球市场,主要是欧美市场需求为目标开发全新车型,全面提升品牌形象。2005年加盟现代的托马斯·柏克尔和2006年加盟起亚的彼得·希瑞尔对韩国汽车设计的影响延续至今。

第三阶段,2008年金融海啸至疫情前。这是韩国车在全球市场最大的一波增长浪潮。2008年金融海啸期间,现代汽车在美国推出汽车担保计划,如果车主一年内失业,现代将负责回购车辆,对某些符合特殊条件的车主,甚至可在三个月内替其还贷。

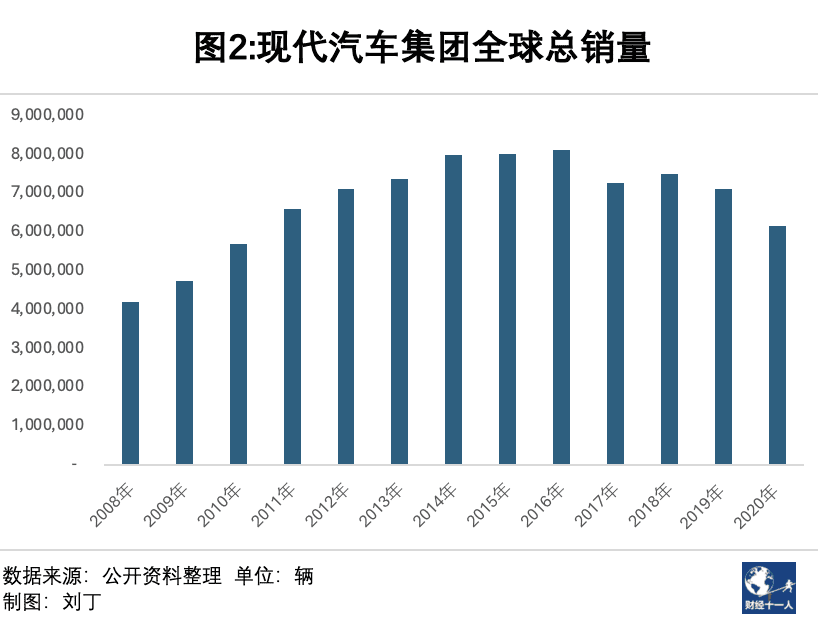

性价比更高的车型,稳步提升的质量口碑,时间最长的质保承诺以及特殊时期的销售政策,共同催动现代汽车的全球销量从2008年的346万辆快速增长到2011年的656万辆,2016年,现代汽车的全球销量达到788万辆的峰值,坐稳了全球前五大汽车集团的位子。

2016年到疫情前,现代汽车的全球销量持续下滑,到2020年跌至635万辆,但销量下滑的同时,韩国车的市场地位并未下滑,价格更高,口碑更好,品牌形象也在提升,而随后的疫情在给全球汽车产业带来巨大挑战的同时,也给供应链韧性更强的企业创造了机会。

疫情后,现代汽车进入了逐步建立领先优势的全球化第四阶段。

2020年,郑梦九的儿子,时年50岁的郑义宣就任现代汽车集团董事长,82岁的郑梦九成为名誉董事长,现代汽车进入郑义宣时代。

郑义宣推动现代汽车集团向电动化转型,在海外市场上,重点增加在美国、欧洲、东南亚的投入,推动现代汽车从跟随者向领跑者转型。

首先,现代汽车正在加速美国本地产能的建设。现代在美国佐治亚州的第一座电动汽车和电池工厂,2022年10月开工建设,原计划2025年投产,而郑义宣2022年8月24日赴美之前,与美国佐治亚州官员在韩国首尔会面,宣布投产时间将提前到2024年。

东南亚市场,现代汽车重点布局拥有镍矿资源的印尼。郑义宣2022年3月与印尼总统一同出席了雅加达附近新工厂的投产仪式。此工厂投资15.5亿美元,在印尼本地销售,并以此为基地出口其他东南亚国家。现代汽车集团2021年也与韩国LG在印尼共同出资11亿美元兴建电池工厂。

除了海外产能建设,现代汽车还与韩国企业共同合作加强新能源车产业链的韧性。2023年6月,现代与三星、SK on、LG结成联盟,三星负责自动驾驶系统和半导体解决方案,SK on提供电池,LG则供应屏幕、摄像头、电池、电机、车机系统。

现代汽车集团2024年初重整了其研发体系,将此前的车辆软件技术部门、移动工程部门、软件定义汽车部门整合,成立先进车辆平台部门(AVP),重组包括整车开发部门的研发部(R&D),形成AVP和研发部(R&D)双部门平行的结构,以此提升软件部门的地位,加速向软件定义汽车的转变。

政策方面,韩国也在持续加大对新能源车产业链的倾斜,在韩国汽车移动产业协会的推动下,2023年韩国政府发布了《国家高技术产业振兴战略》,韩国国会通过了《特别税收限制法》修正案,将电动车、氢能汽车列为国家战略技术,企业在韩国进行电动化、自动驾驶等投资,可以获得25%—35%的税收抵免。

韩国汽车移动产业协会会长姜南勋2023年3月通过其官网发声:世界正在争夺汽车行业的未来,韩国要借这次机会,成为全球电动汽车的中心。

二、钱袋鼓鼓的韩国车企

2024年2月,国际评级机构穆迪上调了现代汽车的评级,理由是其海外销售分散布局,抗风险能力强,且财务根基坚实。

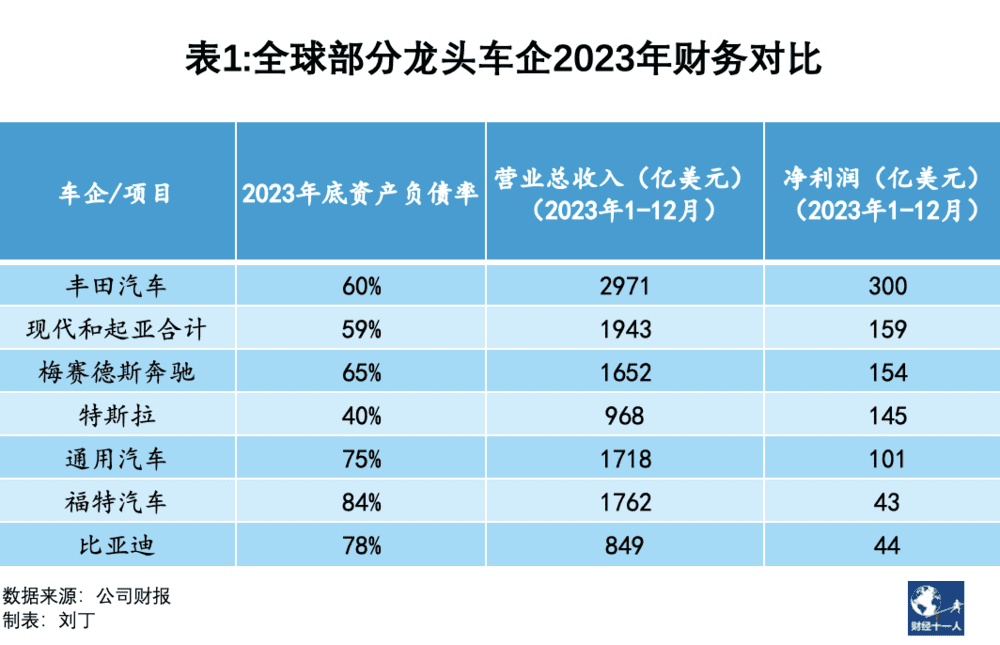

在财务方面,2023年底现代汽车集团的资产负债率仅有59%,好于丰田,净利润2023年达到约159亿美元,超过奔驰和特斯拉。

销量方面,疫情后现代汽车的产销恢复在全球化车企中是表现最好的,2023年,总销量已经超过了2019年的水平,达到730万辆,虽然还没达到788万辆的历史峰值,但全球排名却从第五名攀升到第三名。

韩国汽车移动产业协会认为,韩国汽车疫情后的成绩主要源于:1.供应链及时响应,实现了疫情后的生产正常化;2.政府采取积极对策,降低了美国通胀削减法案IRA的负面影响;3.韩国车企采取车型多样化策略,燃油、混动、插电式混动、纯电动多种车型协同发展。

2019到2023年,现代汽车集团在中国失去了约60万辆的销量,弥补这个缺口的是美国、印度、欧洲,三个市场分别增加了约40万辆、30万辆和20万辆。

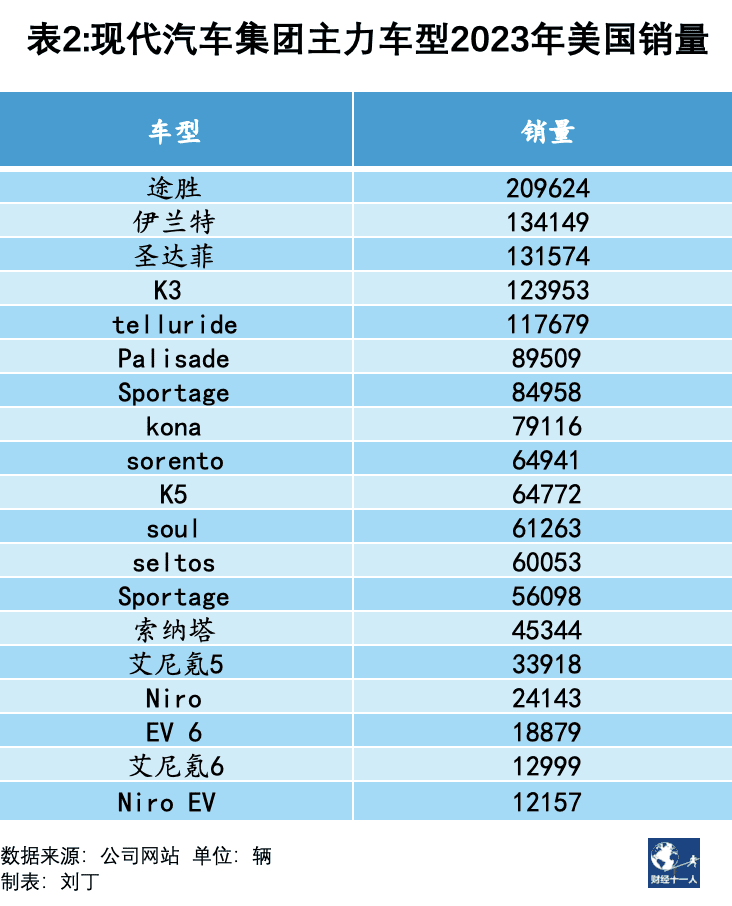

在美国,现代汽车集团的主力车型是伊兰特、途胜、圣达菲、K3、telluride,这些车型2023年销量均超过10万辆,卖得最好的电动车是艾尼氪5和EV6,销量分别达到3.4万辆和1.9万辆。

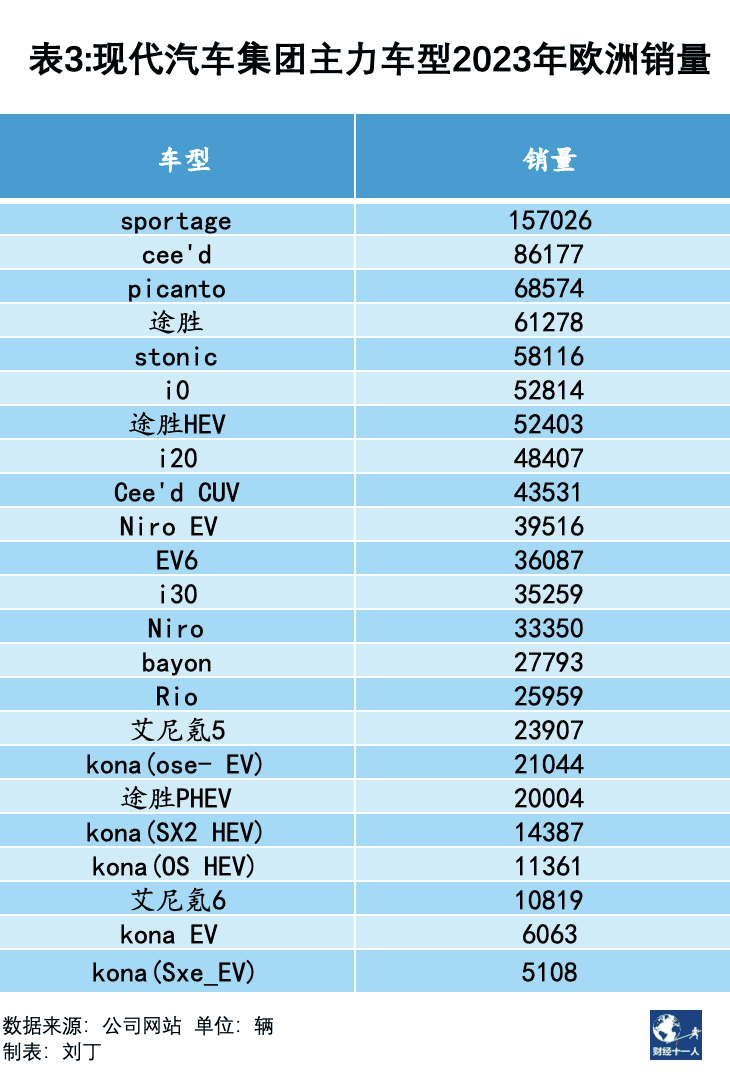

在欧洲,现代汽车集团卖得最多的车型是sportage,2023年达到约16万辆,另外,途胜系列和cee’d系列车型销量也达到约13万辆,卖得最好的新能源车型是kona系列,包括纯电、混动车型合计销量达到约6万辆,艾尼氪5和EV6车型分别为2.4万辆和3.6万辆。

在印度,目前现代汽车集团的主力车型是小型车,包括seltos车型和sonnet车型,2023年销量分别达到9.8万辆和7.9万辆。

韩国车在中国之外的主流市场都取得了有效增长,其关键原因就是韩国车企在疫情期间的供应链扰动中,是韧性最强的全球化车企,唯一在供应链韧性上强于韩国车企的中国车企,因为尚未完成全球化部署,无法对韩国车造成挑战,这就让韩国车成了供应链扰动之下,交付能力最好的全球化车企。

三、是对手更是老师

对中国车企来说,出海路上,日本车是终极目标,但现阶段韩国车是威胁更大的对手,特别是在中国车企占优的新能源车领域,韩国车企更是唯一可以和中国车企展开全面竞争的对手。

中国电动车的竞争优势体现在产业链、供应链,而韩国车企在这方面同样具备实力。例如在电池方面,韩国的LG、SK on、三星SDI的产能规模虽然不如中国的宁德时代、比亚迪,但在欧洲、美国的布局,韩国企业更早、根基更深。

根据韩国动力电池研究机构SNE Research数据,2024年前两个月,在全球车用动力电池市场,宁德时代的市占率为38.4%,韩国LG、三星SDI、SK on的市场份额分别为13.7%、5.6%、4.5%,排在第2、5、6位。LG和比亚迪的市场份额非常接近,二者经常交换第2和第3的位置,但因为比亚迪主要是自供,所以LG就是全球仅次于宁德时代的动力电池供应商。如果只看中国之外的市场,宁德时代2023年才刚刚追上LG的市场规模。

现代汽车两年前投入市场的艾尼氪5车型,已经可实现800V电器架构下的快充,并配备自动泊车、自动驾驶、语音控制系统,产品力上并不比中国车企落后。

2023年11月,现代汽车集团在广州车展上推出在中国生产的紧凑型SUV车型EV5,售价约为15万元,具有与中国电动车相媲美的性价比。

除了供应链,韩国车企相比中国车企最显著的优势是在海外遭遇的政治阻力更小。

“韩国车处于欧洲的预警雷达之外,正在积极卖车”,某法国汽车行业分析师对《财经十一人》介绍,欧洲目前把矛头对准中国车,但并没有过多批评韩国车,虽然过去几年中国车在欧洲市场的发展速度远超韩国车,但未来的政策环境对韩国车更加有利。

美国市场更是如此,中国车企已经基本放弃美国市场,即便是供应链上游企业,也在考虑赴美投资的风险和不确定性。而韩国车企虽然因为尚未本地生产,也受到了一定影响,但总体表现依然可圈可点,现代的艾尼氪5是美国销量前十的电动车中唯一一款纯进口车。

你的对手就是你最好的老师,韩国车企海外拓展的经验和教训,特别是2008年开启的增长浪潮,以及疫情后的增长中,韩国车企的做法对正在大举出海的中国车企有相当重要的参考价值。

第一,保持韧性,重点市场重点经营。

海外市场情况复杂,遭遇挫折非常正常,急功近利无法长久,保持韧劲,长期深耕,耐心经营才是最佳选择。

韩国车出海,早期曾在加拿大遭遇贸易壁垒,在欧洲被嘲讽质量低下,在泰国遭遇抵制,被美国限制进口;

韩国车企在东南亚市场的开局,与今天的中国车企有很多类似之处,都是后来者,都要面对日系车的强大政商资源、渠道能力、市场垄断。

韩国车企突破日系车垄断的时候,注重集中优势资源,深耕一处、定点突破,之后再逐步扩大战果。比如越南市场,现代汽车2009年在越南建设工厂,经过十年深耕,才在2019年超过丰田,成为越南销量最高的品牌。

中国车企出海,历史上上汽通过收购MG在欧洲真正建立了本地影响力,奇瑞、长城通过本地制造扎根南美、俄罗斯,过去两年的出海大潮中,中国车企更是布局众多市场,销量增长非常可观,但和销量增长相比,中国车的市场地位并没有得到同等提升。

好在从2023年开始,这种情况正在发生变化,多家中国车企都将泰国选定为突破方向,以此打开出海局面。2024年4月刚刚结束的泰国曼谷车展上,比亚迪以5345台的成交量排名第二,排名第一的丰田成交8540台,而在曼谷车展的总成交中,中国品牌占比已经达到37.7%,日本品牌为48.3%,成交量前十的品牌中,中日品牌各占五个。

第二,重视全球信息体系建设,强化本土化经营。

全球信息获取能力和当地人脉资源的建设在日本、韩国车企出海过程中都是非常关键的一环。

20世纪70年代初,韩国政府向日本学习,走向海外,授予三星物产、现代综合商事、大宇实业、双龙集团等13家企业综合商社名号,特许这些商社作为韩国企业出海的先锋。

当时为韩国总统朴正熙出谋划策的,是日本伊藤忠商事会长濑岛龙三。朴正熙与濑岛龙三是日本陆军士官学校的同学,濑岛龙三曾是二战时期日军大本营作战参谋,战后进入伊藤忠商事担任情报部部长。

三星集团1993年前后斥巨资建设全球超高速通信网,设立网络中心,在集团公司体系内确立信息共享体制,实时传递全球所有分支机构的信息。1994年设立战略支援组,大量吸收韩国国家情报机关干部,成为三星情报工作的核心部门,将全球各地政府官员、显赫人物、著名媒体记者的信息以数据库形式统一管理。

最值得中国车企借鉴的,是韩国企业实行的海外专家制度:韩国企业将公司内部职员派向海外,这些职员大多有海外教育背景,在海外有丰富的人脉资源。这些职员不必坐班,也不必去海外分部报到,只需各自体验、独自走访,归国后汇报情况,几十年里,韩国企业向海外派遣了几千名海外专家,花费几千亿韩元,构建了对全球市场的深入了解。

第三,警惕负债过高、现金流断裂的风险。

20世纪80年代开始,韩国政府干预银行,向车企大量放贷,且享受优惠利率,起亚在车型盈利能力不足的情况下,仍不断从金融体系获得资金,维持运营,并激进扩张,大举在海外兴建基地,结果,起亚财务成本不断攀升,借新债还旧债,仓促之间不断推出效率低下的新车型,导致亏损和负债进一步增加。

1997年,起亚利息支出占营业收入的比例达到5.25%,远超现代汽车的1.78%,在亚洲金融危机期间,债务集中暴雷,起亚由于无法偿还债务进入清算状态。

当前,中国不少车企也都在负债经营、融资经营、烧钱抢市场,也有不少车企积累了大量的美元负债,需提高警惕。

第四,大企业的整合与协同。

1997年金融危机之后,现代收购起亚,不仅让起亚走出危机,也让现代汽车集团发展为全球第三大汽车集团,二者的产销和品牌整合协同,对中国车企有重要的参考价值。

一方面,双方整合生产平台,共享车型和技术,降低成本。危机之前起亚的推出了过多的低效车型,产能利用率一度跌至60%左右,现代和起亚的车型总数超过40款,二者合并之后,重新整合了旗下汽车工厂,砍掉大量低效车型,共享平台和技术,在各自品牌下推出不同风格的车型。

双方还重组了供应商队伍,将众多的一级供应商重新调配,以现代摩比斯为核心打造供应商体系,统筹众多小而散的供货商,实现模块化供货,建立联合数据库,向整车厂提供完整的零部件模块,例如底盘、动力总成。

另一方面,现代和起亚协同拓展海外市场,起亚在中国、墨西哥、美国、斯洛伐克布局工厂,现代则在美国、中国、印度、捷克、土耳其、巴西、新加坡、越南、印尼布局工厂,各有侧重。同时对品牌进行差异化运营,起亚品牌更加年轻化,偏重个性化设计,现代则相对稳重,避免同质化竞争。

当前,中国车企之间的竞争趋于白热化,内耗严重,已经出现了大量低效车型,闲置产能,各企业海外各自为战,产能重复建设,品牌宣传重复投资、同质化严重。中国汽车行业应考虑加强协同,形成合力,共同增强海外竞争力。

2024年的全球电动车市场正在降温,这次全球市场的降温和2018年—2019年中国新能源车市场的降温非常相似,补贴政策的变化影响巨大,过去数年的快速增长导致充电基础设施不足的问题进一步突出,车企处在新旧两代产品的切换期,新产品尚未投放市场,消费者观望情绪浓厚,这些共同导致了新能源车市场的热度下降。

在全球新能源车市场降温的大背景下,不论是进击的韩国车企,还是迈出出海第一步的中国车企,最需要比拼的就是忍耐力,谁能扛过这个降温期,谁就能享受到下一次升温期的第一缕温暖。

不过全球市场度过降温期需要的时间肯定比中国市场更长,所以在海外市场缺乏积累的中国车企必须学会抱团取暖,与人为善,多交朋友,少树敌人,让中国车市场份额的增长惠及更多当地人,在降温期给更多人带去温暖,自然就能让中国车更快更好的成为当地人的选择。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁,编辑:尹路