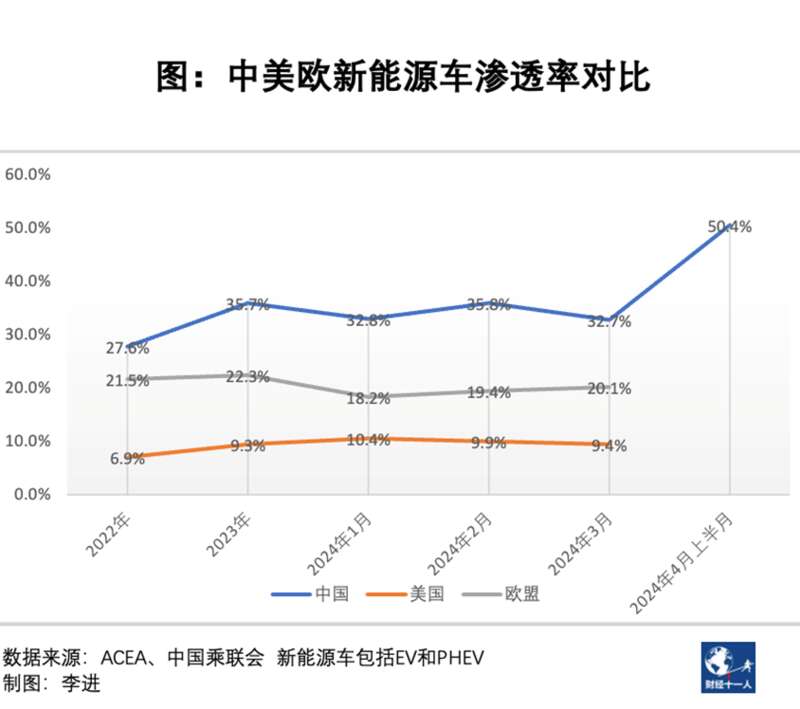

2024年4月上半月,中国新能源车零售渗透率达到50.39%,成为全球所有大型汽车市场中第一个新能源车渗透率超过50%的市场,作为对比,2024年3月,美国和欧盟的新能源车渗透率分别为9.3%和20.1%。

中国新能源车渗透率在2020年之后一直持续快速增长,直到2023年下半年开始才有所放缓,市场普遍认为中国的新能源车市场增速短期触顶,2024年一季度的渗透率也的确在35%上下波动,但进入4月,中国新能源车渗透率再次开始提速,正式跨越50%的重要关口。

跨越50%的关口会给消费者传递一个重要信号,新能源车从趋势变为了市场主体,燃油车正式成为少数派。

与中国市场截然不同的是,美国的新能源车渗透率仅有约10%,欧盟从2023年开始渗透率出现停滞,进入2024年后甚至开始下滑。

差异背后,是中国市场与欧美市场截然不同的景象:

中国新能源市场堪称一路狂飙,特别是插电混动技术的革命性发展,让中国汽车市场走上了燃油车被加速替代的快车道。

一方面,传统燃油车的销量和盈利大幅度下降;

作为二线日系品牌,东风日产在2021年和2022年的销量分别小幅度下滑11%和14%,2023年大幅度下滑22%,其主力车型轩逸是此前多年的紧凑型轿车销量冠军,年销量从50万辆左右缩减到2023年的35万辆。

作为一线日系品牌的丰田,2023年开启了前所未有的降价,凯美瑞车型降价到17万元左右,但销量仍然在2023年下跌了6%,汉兰达车型,此前一车难求,价格坚挺,但2023年降价超3万元也拦不住销量缩水到峰值时的一半。

欧美系品牌方面,2023年上汽通用销量下降了14.5%,上汽大众下降了8%。

广汽、东风、上汽的合资企业盈利大幅度下降:广汽丰田、广汽本田给广汽集团的投资收益,2021年超过100亿元,2023年缩减到80亿元左右,上汽集团2023年(上汽大众、上汽通用)的投资收益比2021年缩减了约40%,东风汽车集团(东风日产、东风本田)则从136亿元缩减到了13亿元,长安汽车(长安福特、长安马自达)2023年亏损了22亿。

另一方面,中国市场的新能源汽车以惊人的速度发展。

自2020年中国电动车渗透率5.8%开始,所有中国车企都将资源转向了新能源车,中国市场的新能源车型百花齐放,目前,所有中国车企的自主品牌主销产品已经全面新能源化,不论轿车,SUV还是MPV,每个细分市场销量冠军车型都是新能源车,而这些销冠车型绝大多数都是插电混动产品。

盈利方面,比亚迪的净利润2023年超过上汽集团一倍,仅落后福特汽车1亿美元。其他中国车企虽然在新能源业务的盈利情况上改善有限,但随着规模的快速提升,新能源车只能赔本赚吆喝的局面正在结束。

在中国消费者的认知中,新能源车的品质已经超过传统燃油车,无论是加速性能、智能化水平、座舱舒适度。更关键的是中国车企推出的大量插电式混动车型大幅度降低了消费者从燃油车转向新能源车的决策成本,这成为2023年开始推动中国新能源车增长的主力。

欧美则是另一番景象,由于缺乏优质产品,新能源渗透率在原地踏步。

在2020年前后,欧洲的新能源车渗透率曾经超过中国,当时主要就是因为欧洲车企投入了很多插电式混合动力的车型,同时因为排放法规升级,消费者想少交税,就肯定要买插电式混动车。所以即便当时欧洲主要国家给插电混动车型的补贴并不多,但销量却一路长虹,新能源车渗透率快速上升。

但后续欧美车企并未在插电混动车型上持续投入,导致这种车因为实际能耗表现不佳,故障率高,使用体验差而被消费者快速抛弃,也因此影响了消费者对新能源汽车的信心。

最近关于欧美政府、车企放弃新能源车的各种讨论充斥舆论场,特别是奔驰放弃2030年100%销售电动车的计划,在很多讨论中被直接解读为奔驰放弃电动车,这是严重的误读。

以奔驰为例,奔驰的新目标是在2030年达到所售车型50%为电动车,这个目标比之前的目标降低了一半,但考虑到2023年,电动车在奔驰销量中的占比仅有11%,所以2030年电动车销量占比50%并不是一个保守的目标。奔驰放弃的不是电动车,而是不切实际的激进目标。

判断车企到底要做什么,不要看话怎么说,而是要看钱怎么花。海外车企的研发投入依然在继续向电动化倾斜,电机、电池、电控、电子电器架构、智能座舱、智能驾驶,这些才是当前车企研发投入的重点。

归根到底,欧美新能源渗透率停滞不前,根本原因并非需求不足,而是目前优秀产品供应不足造成的。无论是消费者对优秀产品的需求还是减碳环保的压力,决定欧美市场无法对中国新能源车产品关闭大门。德国总理2024年4月最新一次访华期间就明确表示,欢迎中国的汽车产品公平公正地参与欧洲市场的竞争。

长安汽车董事长朱华荣就认为,欧美推迟电动化对于中国车企来说,机遇大于挑战。“海外巨头在放缓,我们在加速,两者的差距可能会进一步拉大,中国车企可能会形成新的更强的竞争力;欧美企业并非不想发展新能源汽车,而是在发展过程中面临成本等因素的挑战,恰好中国汽车业有自己的解决方案,若有需要的话,我们可以输出技术、零部件,这也是机遇,我说的这些情况已经在实施当中。”

总体而言,中国车企需要在中国市场加快清理缺乏竞争力的合资品牌,尽快形成稳定的新竞争格局,获得稳定的大后方,海外市场,在东南亚等中国品牌已经有一定基础的市场加大投入,形成桥头堡效应,在欧美市场,通过技术和产品逐步打动消费者,稳扎稳打,不要急于求成。