2015年,为了留住大客户通用汽车,中国商人曹德旺在美国建起一座后来被广为人知的汽车玻璃工厂。

那一年的SNEC光伏展上,美国葡萄太阳能公司创始人、美籍华人袁海洋号召中国光伏企业组团去美国生产。彼时的他对美国制造充满信心,认为其能超越中国,但应者寥寥。

随后的事实也朝着反方向发展——中国光伏在坎坷中崛起,美国光伏却全面落后。当前,在硅料、硅片、电池片、组件四个主要制造环节,中国光伏均占据全球85%以上的产能和产量,而美国仅有零星产能,极度依赖进口。

为了保护本土制造,十多年来,美国政府用足了WTO(世界贸易组织)规则内的反倾销反补贴、国内贸易法中的201、301条款等贸易救济措施来封堵中国光伏。然而这些措施并未真正救活本土企业,反而使得美国光伏产品供应紧张,价格高企。

但另一方面,这也使得美国这个全球第二大光伏市场,成为当前为数不多的利润高地。在国内与欧洲的组件均价纷纷卷至1元/W以下时,美国市场仍保持在0.31美元/W(约合2.2元/W)的高位。中国企业需要争取这个市场。

为了绕过贸易壁垒,中国光伏曾涌去东南亚设厂。但随着反规避措施即将在2024年6月实质性落地,东南亚产能也将面临更为严苛的限制条件。一方面贸易壁垒在不断加码,另一方面,美国政府的补贴措施给了中国企业“一步到位”的机会。

2022年8月,拜登政府通过《通货膨胀消减法案》(下称“IRA”),给光伏等新能源领域提供制造补贴,诱人的补贴弥补了美国制造的成本劣势,使得在美制造光伏具有经济性,中国企业开始重新审视赴美建厂议题。

不过,新一轮的全球产能布局充满风险。“曹德旺去美国投资时还是奥巴马时代,但现在的环境已大不相同。”褚海感叹。他是某中国光伏企业美国工厂的管理人员。

当前,中国光伏企业在美扩产规模、布局深度不及来自其他国家的企业,更远远比不上它们在国内扩产的大手笔。业内人士担忧,在地缘政治影响下,美国政府的大棒和胡萝卜不会落在同一批人身上。中国企业在美国境外被贸易壁垒阻挡,去美国建厂却必能拿到补贴。

但无论如何,袁海洋经营了近十年的“中美光伏交流群”再度活跃起来,他接受了不少企业的咨询,有来自中国的,也有来自欧洲的。在他看来,对于中国企业而言,在美建厂只是迈出第一步,深入本土才是更大的挑战。

一、大棒加胡萝卜

从中国江苏无锡驱车四个小时范围内,几乎可以找到光伏供应链上的所有产品。而美国现在就像是15年前的中国,从主要环节到各种辅材,几乎什么都缺。

世界上第一片晶硅太阳能电池诞生于美国贝尔实验室。但作为技术发源地,由于早期市场规模较小、光伏并非尖端科技等原因,美国并未重视光伏制造。

缺乏政府补贴的企业难以为继,2011年-2014年间,美国政府应本土制造商请求,对中国光伏产品开展“反倾销、反补贴”调查,加征高额关税。这一举措促使中国企业绕道至东南亚设厂,美国进口光伏组件的主要来源地从中国变为东南亚。

随后数年,美国继续通过其国内贸易法中的201、301关税条款,涉疆法案、反规避等措施补充、加高贸易壁垒。但这些措施未能挽救美国本土制造。据国金证券研报,因成本劣势,2015年美国停止生产硅片,2018年电池厂商纷纷破产,大量多晶硅产能处于闲置状态或专供半导体行业。

美国可再生能源实验室(NREL)报告显示,截至2023上半年末,美国组件制造能力约10GW,而上半年出货量仅3.1GW,进口了25.1GW光伏组件。此外,美国目前几乎没有硅片和电池片产能。而据彭博新能源,2023全年美国新增光伏装机容量约35GW。

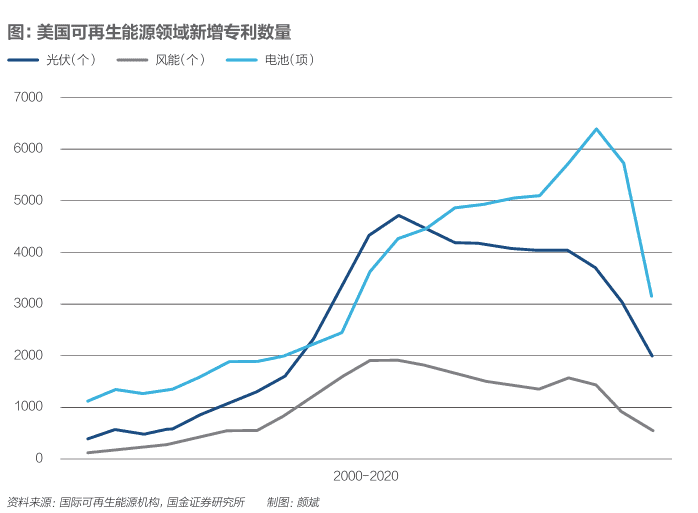

失去产业土壤的滋养,技术创新也逐渐枯萎。2012年前后,美国光伏领域年新增专利数量逐渐下滑。而中国虽然早期是海外光伏技术的追随者,但通过强大的产业化能力,实现了规模化量产、上下游产业链配套、工艺改进,目前已在多个领域实现技术领先。

贸易救济措施无效,原因在于美国光伏制造很难凭借产业自身力量逆转成本劣势。据美国太阳能技术办公室(SETO)报告,2020年美国制造硅组件的成本比中国高出30%-40%。其中劳动力是造成成本差异的主要因素,劳动力占美国制造总成本的22%,而中国仅占8%。此外,由于供应链存在缺口,进口成本也使美国制造成本增加约11%。

随着近两年中国光伏产能进一步扩张和内卷,成本降低带来的价格优势更加突出。咨询机构伍德麦肯兹2023年末的一份报告显示,中国制造的组件比欧洲便宜50%,比美国便宜65%。

褚海透露,美国产业工人时薪在17美元-26美元,人力成本是国内的6倍-7倍,而配套设备的投资也比国内贵4倍-5倍。此外,中国制造的整合集群能力、完整的供应链条,也能进一步降本增效,而这在美国难以实现。

上海交通大学中国质量发展研究院客座研究员林雪萍曾在与《财经》交流中提出,把中国制造的竞争力归结为劳动力廉价是片面的。实际上,中国制造的优势在于有强大的供应链网络的连接力,还有一支训练有素的劳动力大军。全球除了中国,找不到这么庞大、有组织、有纪律、整体教育程度良好的劳动力群体。

贸易救济之外,美国开始补贴本土制造。2022年8月,拜登签署《通胀削减法案》(IRA),该法案计划通过税制改革减少财政赤字,并在气候和清洁能源领域支出约3700亿美元,其中就包含对光伏产业的补贴。

法案发布后,美国光伏迎来一波扩产潮,除了本土企业,来自中国、欧洲、加拿大、印度等国家的企业纷纷宣布赴美建厂。由于欧洲当前缺乏实质性补贴,老牌光伏企业梅耶伯格更是宣布放弃德国组件厂,将战略重心转移向美国。

袁海洋表示,除了联邦层面的补贴,州、县层面的税收减免、低息长期贷款等优惠条件,都可以与当地政府一对一谈判。

2023年3月,美国太阳能工业协会(SEIA)在一份报告中写道:我们曾以为美国到2030年拥有50GW光伏组件产能的目标遥不可及,但现在,这个目标已基本实现。实际的数字远超预料,据伍德麦肯兹统计,根据目前已公布的规划,2026年美国组件产能将超120GW,是当年本土光伏装机需求的3倍。

不过,来自伍德麦肯兹光伏供应链的高级研究顾问孙怀砚提醒,庞大的产能规划未必能全部落地。由于融资,制造经验,市场竞争,技术,原材料等方面存在的困难,预计2026年美国组件环节实际落地的产能略超60GW,仅为扩产规划的一半左右。

二、诱惑、门槛与风险

尽管困难重重,但美国政府补贴的诱惑难以抵挡。美国联邦层面通过IRA给光伏制造方提供两种补贴——投资税收抵免(48C ITC)和生产制造补贴(45X MPTC),二者只能选择其一。

投资税收抵免(48C ITC)在完成建厂投资后即可申请,若符合用工条件,可获得投资额30%的税收抵免;而生产制造补贴(45X MPTC)则给产业链各环节产品设置了不同补贴额度,企业将产品销售给独立第三方客户后可以申请补贴。

“如果着急获得补贴,企业可能会选择48C ITC,但一般会更倾向于选择45X MPTC。虽然后者有一定迟滞性,但可持续,且随着产量增加,收益更为可观。”北京大成律师事务所高级合伙人李晓峰说。

“前所未有的补贴。”袁海洋如此形容。他告诉《财经》,以组件环节为例,在不考虑电池片、玻璃等原材料的情况下,在美国的制造成本大约是5美分/W,而政府的补贴是7美分/W。这里的制造成本涵盖了房租、水电、人工、保险等除原材料以外的各种成本。“在规模效应下,产能越大,实际平摊到每瓦的成本还会更低。”

而从建厂初始投入来看,一条1GW组件产线,设备投入大约1500万美元。假设租厂房,那么除了固定资产外,其余均为流动资金。而生产1GW产品并卖掉,补贴能达到7000万美元。另据《财经》了解,以某中国企业在美国新建的组件厂为例,根据其投资收益模型,在有补贴的情况下,三年左右即可收回成本。

据InfoLink分析师杜加恩测算,有补贴的情况下,当前在美单设组件厂的毛利率约25%,不同程度的一体化毛利率有望更高。即便美国市场价格下跌,以25美分的价格测算,本土厂商也能够依靠补贴抵抗价格冲击——美国组件厂仍然保有10%以上的毛利率。

虽然美国市场和补贴足够诱人,但不少中国光伏企业仍在犹豫观望,最令人担忧的是地缘政治带来的政策风险——中国企业未必能拿到补贴。“欧洲、印度的企业,在美国看来都是自己人。他们(拿不到补贴的)风险很小,扩产动作也更大。”一位电池片厂商人士表示。

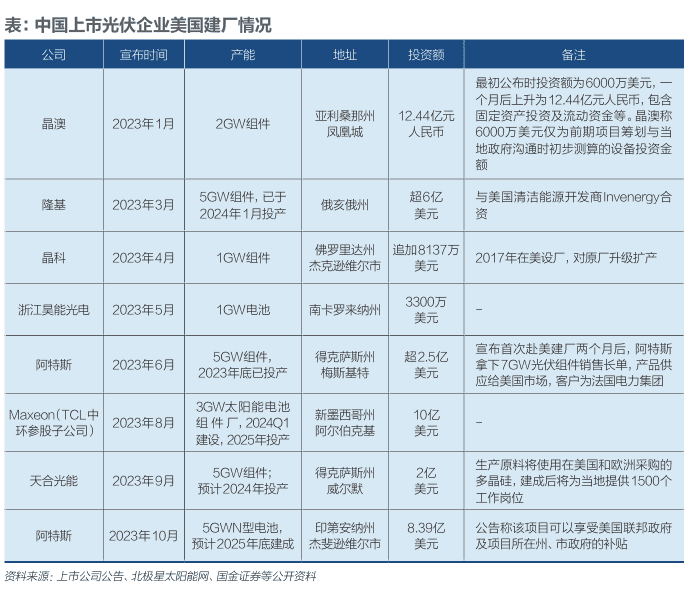

当前,中国光伏企业在美扩产以头部公司为主,产能规模较小,且主要投向组件。目前只有阿特斯正式宣布扩产电池片环节。杜加恩表示,大多数企业希望先通过投资门槛较低的组件环节进行美国产能布局,等熟悉当地环境、获得稳定可靠的IRA补贴后才会考虑进行更上游的扩产。

袁海洋表示,今年是IRA执行的第一年,本财政年度结束后,2025年一季度企业可申请,并于第二季度拿到补贴。也就是说,到明年中旬,企业才能真正落袋为安。

袁海洋和李晓峰均认为,中国光伏企业获取补贴问题不大。“美国是一个崇尚法律的国家,无论做什么都要依据法律,且无论是通过还是推翻法律,都是非常难的。IRA已经是一个法律,十年有效,而目前法案和后续细则中,均没有对中国光伏企业在美投资并获取补贴进行限制。”袁海洋说。

但这种乐观伴随着极大的不确定性。如果今年美国大选出现政党轮替,政策是否能够延续?美国是否会将“敏感外国实体”延伸至光伏产业,或者出台限制中国光伏企业的补充政策?“目前美国的态度还不明朗,因此大家都很低调,不太愿意谈论(赴美建厂)这个话题。”褚海表示。

2023年12月,来自共和党的众议员卡罗尔·米勒联合参议员马可·卢比奥提出《保护美国先进制造法案》。根据该提案,如果中资企业股权占比超过10%,就无法获得IRA补贴。米勒表示,该法案将确保包括中国在内的,旨在削弱美国的国家不会获得美国提供的税收抵免。另一位发起者卢比奥则是著名的反华政客,涉疆法案即由他提出。

该法案是否能够通过还未可知,但中国企业赴美建厂的风险由此可见一斑。

除了政策风险,市场风险也不容忽视。如果供求关系逆转,美国市场价格进一步下跌,将会影响企业的投资回报,而这一风险不仅限于中国企业。2月中旬,美国太阳能制造商CubicPV就宣布,受硅片价格下跌和建设成本增加的影响,取消10GW硅片产能规划。

杜加恩还提示,海外建厂有诸多隐性成本,从选址、招人用工、设计产能及降本,到应对复杂的法律、政治环境等等,都有可能推高企业最终付出的实际成本。“这是一个非常难作的决定,自身禀赋不同的企业会有截然不同的定位和规划,这需要庞大的法务、税务乃至外部顾问等专业团队配合决策。”他说。

综合来看,不是所有企业都能够承受试错的成本,赴美建厂更像是面向少数企业打开的一个短暂窗口。

三、零部件缺失和“关键的10%”

从目前形势来看,美国可以不用再为组件环节发愁,但上游供应链配套才是关键。SMM分析师王雯绮表示,组件环节投资相对较小,容易扩产,但短期内美国硅片、电池片产能远远无法满足本土需求,仍将依赖进口。

据彭博新能源预测,东南亚不受美国新关税影响的预期年度铭牌产能达到55GW,随着东南亚产能不断整合优化,进口组件预计会更加便宜。到2025年底,售价将从今年的略高于23美分/W降至16美分/W。即使在有补贴的情况下,仅在美国做组件环节,长期来看也很难与进口产品竞争。

据InfoLink统计,2025年美国组件规划产能将达到近80GW,而硅料、硅片、电池环节产能分别仅有25GW、11GW、24GW。伍德麦肯兹则预计,2025年,美国能落成的硅片、电池片产能仅为3GW和13GW,组件约54GW。

上游环节本身建设周期长、成本投入高、技术也更复杂,而在美建厂将进一步放大这些问题。比如,硅料属于大化工产业,涉及环保事项,在美国审批的时间很长,约需两年到三年,而在缺乏硅料的情况下,硅片产能也难以布局。电池片环节也涉及少量化工排放,需要18个月左右的审批时间,两年到三年才能形成有效产能。

此外,美国当前缺乏经验丰富的技术人员,许多企业也缺乏在美制造的经验。仅以落成的组件环节为例,据《财经》了解,中国企业在美制造的良率要略低于国内,但与其他国家的企业相比,仍要高出5个-7个点。而上游环节制造将面临更大的挑战。

因此,即便有IRA提供的补贴,上游环节的扩产规划仍相对较小,实际落地也会更加困难。

但袁海洋提醒,不能只看制造环节的补贴,这并不是关键。他认为,IRA对制造商的各种补贴都不足以使美国制造的产品更具竞争力,最关键的其实是“额外的10%”。

根据补贴细则,非户用光伏项目,若满足美国本土制造的要求,可以获得10%的额外补贴。所谓本土制造,即钢铁须100%来自美国,且构成系统的制成品中,美国制造成本占比超40%(2025年/2026年及以后开工项目比例为50%/55%)。

“美国现在组件厂商很多,但缺乏本地供应链,因此最重要的是把零部件做出来。电池片、辅材等才是真正长远的机会,这些都是能帮助组件实现本地制造要求的。”袁海洋说。

他进一步解释,电池片占组件成本的比例约为50%,按照目标55%的本土制造要求,未来只有使用美国制造的电池片,客户才能享受多余10%的退税。而对于终端客户而言,额外10%的补贴将超出其为美国制造付出的更高成本,因此客户会更倾向于选择本土制造的产品。

今年2月底,以乔恩·奥索夫为代表的数位参议员致信财政部长珍妮特·耶伦,进一步要求,只有使用美国生产的硅片,才能算作美国本土制造。

袁海洋预计,美国将用八年左右的时间,建立起完整的光伏产业链。他认为,两年后,随着美国逆变器、支架及组件的部分零部件本土产能初步建立,进口组件在美国将失去生存空间。

从电池片环节扩产来看,当前,TOPCon技术是中国光伏电池环节扩产的主流选择,以晶科为代表的企业在TOPCon路线上积累了大量专利。但在美国,HJT却能与TOPCon势均力敌。据杜加恩统计,2025年的电池规划产能中,44%为HJT,34%为TOPCon,PERC扩产则居少数,其余未公布技术路线。

据《财经》了解,主要原因包括四点:

1. 技术层面,海外企业掌握HJT技术专利,且其能更好地与下一代光伏材料钙钛矿相结合,因此被海外企业青睐;

2. 美国市场的价格敏感度不及国内,或可为HJT的高成本买单;

3. 一些TOPCon生产设备的基础平台技术原始专利属于欧美,在美国使用存在风险;

4. 从产业层面来看,TOPCon产线劳动强度大,各种机器需要精细调试,对劳动力和生产管理的要求都很高,在美制造面临较大挑战。

当前,国内光伏头部企业纷纷向上下游延伸产业链,以实现垂直一体化。但林雪萍认为,到了国外,重资产投入风险更大,回归主业是更好的方式。“中国制造在出海时,很多场合还是需要大家一起坐下来商量。不是说要搞价格垄断,也不是商定价格联盟,而是实现更好的产业链分工。”他说。

四、本土化挑战

几年前,某头部光伏公司找到袁海洋咨询美国建厂事宜,但兜兜转转,在拍板的最后一刻还是选择了马来西亚。而就在前年,因为成本竞争优势不明显,这家公司关停了马来西亚的工厂。袁海洋觉得可惜,“如果当时工厂落在美国,它现在就是唯一一家在美国生产电池片的公司,地位就不同了”。

他认为,中国公司来美国建厂最大的阻碍,不是钱,更不是技术,而是观念。光伏企业创始人对美国模糊的恐惧,来源于对其文化、法律和社会的不了解。而东南亚在地理位置、社会文化上都更接近中国。

“比如说环保审批,在中国和东南亚都可以快速进行,但在美国,条条框框很细碎,也不能变通,企业就会觉得很麻烦。”但袁海洋认为,这在另一方面也给中国企业提供了保护——如果无法可依,美方就不能成功给中国企业使绊子。

褚海表示,美国制造各方面配套很慢,所有事项都需要自己慢慢去做,而在国内,政府可以通过代建等形式快速提供基础设施。但另一方面,美国的工厂一旦建好,后续税收等事务就相对简单,不及国内复杂。

李晓峰提醒,在欧美国家注重ESG方面的合规尤为重要,不仅结果要合规,过程也不能有瑕疵。他的客户为了认证工厂能够生产符合美国要求的产品,花了一年时间进行各方面论证。

“企业在申请补贴时需要提供大量材料,其中如果某一项合规资料不完整或不符合要求,就有可能被退回。”他指出,合规在任何一个国家都是重要的,中国企业也有能力应对。

中国企业面临的真正挑战,是如何融入美国,打造本土形象。“举个简单的细节,美国人了解你的第一步是上你的网站,结果你的服务器在中国,半天上不去,上去了也是一堆中文,人家肯定觉得你不是个美国企业。福耀、海尔的官网,那给人的感觉才是美国的企业。”袁海洋说。

他认为,在法律和公共形象方面,企业一定要有充足的预算。美国的法律非常细分,不是一个律师就能回答所有的问题,而在公共关系、工作签证、政府补贴等各种细项事务上,都需要专业人士的帮助。

不深入了解美国的情况,就很容易踩坑。据《财经》了解,某光伏企业原本给美国工厂的装修预算为4000万-5000万美元,但由于选址地夏季炎热,当地管理部门对空调数量、装修效果均有更高的要求,最终花了9000万美元。

杜加恩统计,当前各国光伏企业在美建厂选址的前三名为得州、佐治亚州、犹他州,除了税收优惠以外,劳动力资源、物流网络等都是厂商考虑的重要因素。

袁海洋表示,美国国土面积大,组件远距离运输费用高,因此组件厂应离客户越近越好;而硅料、硅片、电池片,应该建在水电费便宜的地方;玻璃、支架、边框等辅材则应建在离原材料更近的地方。

“总而言之,知己知彼,百战不殆。”他说。

(应采访对象要求,褚海为化名)

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:郑慧,编辑:马克