回想11月1日,各家车企早早就发布了各自的销量海报。

新势力迫不及待可以理解,然而诸如比亚迪、吉利等等传统老牌也在当天发布——他们往往是在一周后再发出的。

我大致梳理了一些:

比亚迪宣布10月销量超过30万辆;吉利控股宣布10月销量超过18万辆;理想汽车宣布达成月销量4万辆;小鹏宣布自己单月销量超2万辆;零跑宣布自己销量1.82万辆;大众宣布ID.系列销量1.5万辆;长城宣布自己新能源销量超过3万辆;极氪宣布自己交付量达到1.3万辆;岚图宣布交付达到6000辆以上;智己宣布单月销量超过4000辆;阿维塔宣布10月交付量3888辆……

就连之前备受舆论困扰的合资车企,也立马跟进。东风日产宣布环比实现增长,轩逸、天籁、逍客三款车破万辆;广汽本田宣布雅阁、型格、皓影终端销量破万;而销量最好的日系——广汽丰田,更是在第一时间发布月销数据超过8万辆。

10月中国汽车市场整体表现确实让人欣喜,乘联会直接用了“银九金十”来形容:

乘联会数据显示,2023年10月乘用车市场零售达到203.3万辆,同比增长10.2%,环比增长0.7%。今年累计零售1726.7万辆,同比增长3.2%。

10月结局的欢愉氛围,让人看到中国汽车市场走出低迷的曙光,就好像三体人熬过乱纪元,准备泡水复原。

可是世间万般岂能尽如人意。尽管10月的增长让人鼓舞,然而从11月的开局销量来看,2023年接下来的时间并不乐观。

跟踪汽车销售一线的KOL孙少军在双十一之前的一条微博写到:“截止本周,车fans跟进的所有品牌,包括问界、理想整体进店和订单都一般。所以不用焦虑了,这不是品牌的问题。”

换句话说,就连理想、问界都一般,那汽车消费市场整体可能真就是一般了,车企们应当准备熬过这个冬天。

一、10月高光是合资车企和出口共同出力的结果

10月中国汽车市场的向好态势,其实有两个推动因素,一是出口大幅上涨,二是合资车企开启反攻,燃油车促销环比大幅增长。

根据乘联会的数据,10月自主品牌国内零售份额为55.6%,同比增长4个百分点;而当月自主品牌批发市场份额60.1%,同比增长6.4个百分点。两者之间的数据差异可以说明出口的增幅。

更能说明出口推动来自奇瑞、上汽、吉利、比亚迪等几家企业。

奇瑞集团在10月份销量超过了20万辆,一举成为中国汽车销量第二大的车企集团。而奇瑞汽车在国内销量仅有7.67万辆左右,也就是仅10月的出口销量达到12万辆以上,相当于一个本田品牌在中国市场的单月销量。

上汽集团的海外出口销量也相当“正经”,已经实现海外销量11.1万辆,同比增长高达32.3%。前10个月,光是MG品牌在海外的销量就超过了20万辆。

同样,根据乘联会给出的10月批发量和零售量之间的差距,比亚迪大概有4.3万辆左右的差额、吉利汽车大概有2.8万辆左右的差额,这其中不少都是出口的。

根据中汽协给出的数据来看,10月汽车整车出口48.8万辆,同比增长44.2%,其中新能源汽车出口12.4万辆,同比增长12.8%。

第二个因素则是合资车企开始以价换量的策略,以确保自己的燃油车份额。

在10月,广汽本田、东风本田都把自己的大幅度优惠摆在了明面上。比如广本就毫不掩饰雅阁优惠3万元起,成交价进入16万元价格区间。而思域也放到了3万元以上的优惠幅度。东风日产的一线终端反馈是优惠幅度直接放大了5000元到10000元不等,尤其是新轩逸和天籁这些冲量车型优惠都很可观。

不仅是日系车,大众品牌的车型同此凉热,迈腾几乎以每个月一两千的幅度下调售价,今年推出的朗逸新锐优惠2.5万元,终端售价比Polo更便宜。探岳、途岳这样的主力SUV优惠放到4.5万元左右。

其他合资品牌的价格策略也差不多。基本上就是认识到如果自家燃油车还不赶紧优惠、把份额卖起来,那么继续被自主品牌的新能源产品冲击份额,接下去就是品牌的垮塌。

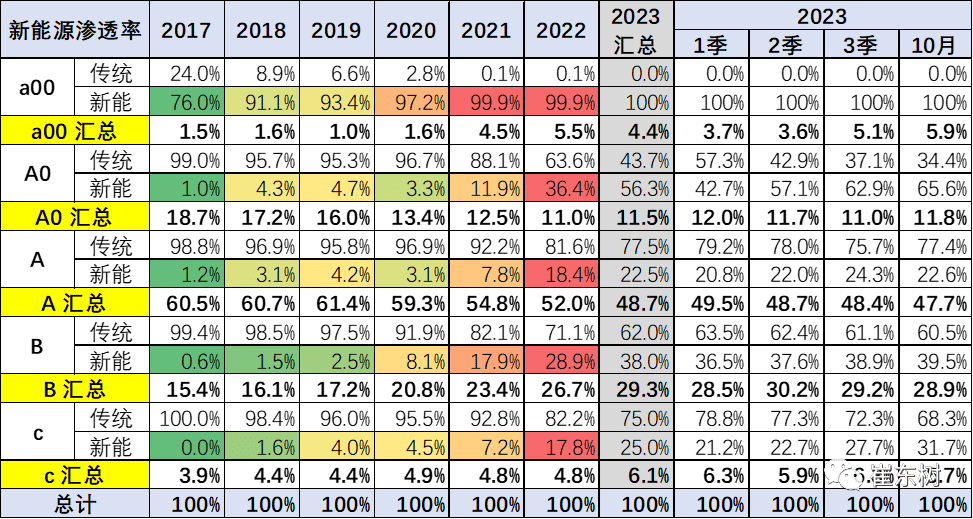

一个典型例子是,从9月底开始,各家合资的核心A级家轿都以9.98万元为主战价格,对标核心显然就是秦998。因而10月A级车销量,出现了罕见的燃油车销量占比回升、新能源占比下跌的情况。

可以说,合资车企敞开了打价格战,确保燃油车的基础销量稳定,也让整个10月的销量增长得到了保证。

二、新能源增长态势放缓

10月初新能源车交付猛进,比如在月初的两周,新能源渗透率可以达到60%~70%的情况,这让社交媒体上掀起了一波“新能源全面盖过燃油车”的声浪。如果只是从社交媒体上获取信息的话,大概率会认为燃油车穷途末路,新能源车大局已定。

可是这样的表现并没有持续。

比如特斯拉在推出Model 3焕新版之后没有掀起订单狂潮,10月份的交付量也并不起眼,以特斯拉来说不可能是产能因素。

理想、比亚迪受到华为入局的影响,订单增长开始放缓,甚至现在理想门店开始给到2万元以上的优惠,以此拉动订单、保持月销稳定。比亚迪也是逐步给一些非新款车型增大促销力度,先是王朝网的秦PLUS有几千优惠,之后海洋网的车型也开始出现优惠。

另外一个现象则是新车上市以后,销量增长不明显。吉利银河推出更加入门的银河L6之后,市场表现只能算不温不火;去年一路爆款的比亚迪,今年推出的海豹DM-i也还没有销量过万。在月度销量飙升榜上,销量增长靠前的新能源车远不如燃油车,更不用说新上市的新能源车了。现在新车往往也就宣传下订单量,真到上市首月的交付,数据又很难拿出手。

风起于青萍之末,行业数据也证实了新能源车增速的放缓。

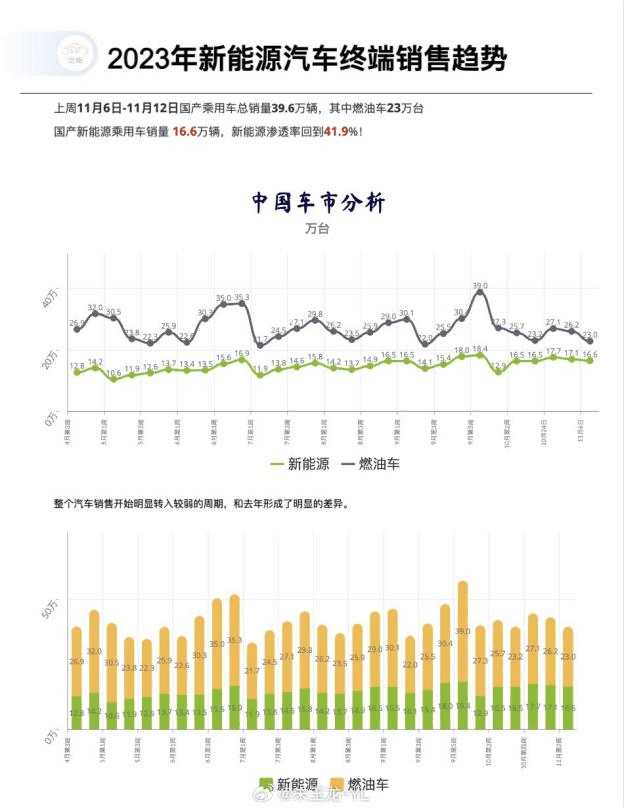

根据最新的数据显示,11月6日~11月12日这一周,国产乘用车总销量39.6万辆,其中燃油车23万辆,国产新能源乘用车销量 16.6万辆,新能源渗透率回到41.9%。

“整个汽车销售开始明显转入较弱的周期,和去年形成了明显的差异。”汽车博主朱玉龙在微博上写到。

回溯前段时间新能源车高渗透率表现,并不全是新能源车销量上涨造成的,也是因为整个市场缩量、燃油车销量下滑,但是随着合资燃油车降价,燃油车比例回升。看周度数据表现,新能源车已经连续两周处于下滑态势,新能源车销售压力开始上强度了。

这也说明,新能源车的增长势头开始减弱,尤其是环比开始下降。

数据来源:芝能汽车

这背后因素也就两个,第一是降无可降,第二则是消费者观望。

价格战越来越没有空间,这是所有新能源车企的共识。类似理想这样的企业,因为之前价格稳定,现在遇到大行情低迷,还能够依靠促销政策来稳定订单和销量;而对于更多的新能源车企来说,即便销量上不来,也没有降价空间了。

前几个月,部分品牌还能开展至少3万元的现金优惠,销量也能在短时间内得到恢复。但是现在各大品牌往往只愿意给出免费增配、免费选装等促销,价格上是让不动了,因为一旦价格再降,利润率就得是负数。

可以说,面对现在动辄三四万元优惠才能撬动消费者的局面,很多新能源车企无力应对。

比如很多新车上市就是“降无可降”。20万元的小鹏G6和智己LS6,是你能买的最好的三电系统,直接就把价格定到地板上。即便是气势如虹的华为,在重启问界M7的时候,也是直接降价4万元起步销售。而之前处于第三梯队的岚图,直接把改款FREE定价调低6万元,还给老车主提供了6万到8万的置换补贴。

越降价,消费者越观望;越观望,车企越认为是价格贵了。

“持续的降价浪潮使得终端消费者观望情绪加重,终端促销边际效益递减,十月下旬观望‘双11’等现象也有体现。”乘联会方面表示。

在背刺老车主已经成为新能源车企新操作方式的当下,对于消费者来说,只要没有出手订车,他们就有机会买到更高性价比的产品,也会有更低的价格。而且对于新能源车有尝鲜意识、缺乏价格敏感性的先期人群已经逐渐消化完毕,现有的新能源潜在客户更多是燃油车的存量用户,他们消费更趋理性,也更愿意等待更合适的出手时机。

所以,伴随着观望情绪的加重,新能源车增速减缓,中国新能源市场或将进入“青铜时代”。

三、新老技术交替,最后两月成垃圾时间?

接下来两个月销量预计难看,还有一点,是因为2023年这个节点恰好是汽车产业新老技术的交替点。

从汽车用户的角度,不管是买油车,还是买电车,现在都并非一个好时机,因为现在局势是可见的技术全面更迭,除非你是买最便宜的六七万元的网约车需求产品,否则等到明年一定会有更明确的选择。

如何理解新老技术交替?最典型的例子就是发生在电动车市场,现阶段大家可以看到800V加SiC碳化硅功率芯片,以及高倍率快充等新技术的逐渐普及。大家现在讨论的并不是800V高压平台有没有必要、400V是不是已经够用,而是在讨论到了2024年没有800V和高倍率快充你的定价应该是低于25万,还是低于20万元的问题。

从现在这个节点来看,25万元以上、自诩为豪华车的产品,如果没有800V、SiC、4C超充的产品,很难在市场上有竞争力。这种底层架构上的变化,直接就更改了市场的竞争规则,也就让中高端消费者在下手购车的时候开始徘徊。这种情况必然需要等待2024年大批量新车上市、技术趋势明朗以后才会得到改善。

还有一个例子是,消费者同样在观望智驾技术、智能座舱技术的更迭。

可能在今年年初还在强调年底落地无图智驾、强调城市NOA将成为豪华电动车的关键指标,可是等到如今,智驾进展远不如预期,这也使得高端消费者已经并不在意高阶辅助驾驶,所以豪华电动车的竞争因子又变成了配置、价格、尺寸等传统因素。

至于去年还炙手可热的8155芯片,到如今已经昨日黄花,8295芯片又要等到明年才能登场,又成为一项新的阻碍消费者在近期下手购车的新原因。

不仅电动车如此,燃油车市场尽管已经成熟发展了那么久,可依然在2024年遇到了技术交替的节点。

这里面包括中高端纯燃油车型在中国市场逐渐开始被混合动力车型替代,尽管油电混合动力在中国市场没有任何政策支持,但是外部油价的上涨、动力性能的需求提升等等,尤其是合资车企本身希望跳出降价螺旋,因此混合动力车型在2024年的中国市场有了普及趋势。

还有,燃油车也开始出现了全新一代的电子电气架构,开始和新能源车的智能化接轨。8155芯片、语音控制、更好看的车机系统等等,都成为了燃油车内卷的方向。因此,即便是此刻要购买燃油车的用户,其实也在等待全新一代的技术,这也解释了为什么在行政级豪华车市场奥迪Q5L或者A6L只能依靠降价维持销量,而宝马和奔驰的新款车型始终能够维持更高的价格,背后就是新技术带来的购买决策。

简而言之,2024年即将来临,新技术的铺开近在眼前,消费者们已经能够看到期待。因此在2023年的年末,不管是新能源车市场,还是传统燃油车产品,都会面临一个“新旧交替”的节点,除非有极大的优惠幅度吸引那些不在乎新技术的老客群,否则断然没有此刻买车的理由。

四、总结

2023年的车市较量已经实质性结束。中国汽车市场当前的格局已经形成了“一超”阶段,也就是比亚迪一家独大。但是接下去的第一梯队、第二梯队之间的差距好像也并非那么明显,2024年必然会引发乱战,甚至就算是“一超”的比亚迪也不一定能幸免。

接下来的广州车展我们将寻找2024年的几个初步答案:

1. 原本领跑的第一梯队新能源车企——包括特斯拉、理想、埃安——准备迎来新老技术切换的关键阶段,如何在此期间保持住自己的月销量在5万辆数量级、顺利切换到新技术是关键。

2. 确保2万辆月销量将成为接下来第二梯队新能源车企——包括小鹏、蔚来、零跑——的生命线,现金流在这一规模下才能保持稳定,是以价换量还是控价保质成为二选一。

3. 目前还是几千月销量的第三梯队几乎没有降价的空间,产品也没有爆款的机会,很可能被清桌。

4. 几家自主品牌领军车企新能源处于迷茫阶段,不约而同地采用的新能源品牌剥离——银河、风云、哈弗龙系列、启源——将决定2024年自主品牌格局,是抢走别人的燃油份额,还是被别人抢走份额,值得观察。自家新能源规模量上可以拿油车份额来替换,但是都扑到新能源车上,油车份额后续会不会被合资车企抢走了呢?

5. 合资车企已经感受到了压力,以价换量维持油车份额,然而新能源还要等到2024年下半年,甚至2025年才有机会,这期间变数太大,一不小心就满盘皆错。

答案很快就会知道,但可能有些车企等不到答案的揭晓。

本文来自微信公众号:autocarweekly (ID:autocarweekly),作者:钱姥爷