在字典中,“退出”是一个简单的词,含义明确清晰。但在创投生态中,退出是一种流动性事件,是投资者收回投资的主要方式,伴随着创始人或投资者离开原有职位,同时获得可观的回报。在非洲大陆,退出并非易事,也并非一直频繁发生;但退出越多,就意味着投资者就越了解如何评估非洲初创企业的价值。

退出对于创始人和投资者来说同样重要。即使部分学者认为退出,特别是收购和并购,会抑制竞争;更多学者认为,退出意味着整合,这表明生态系统不仅是健康的,也是成熟的。投资者和企业家Victor Asemota表示:“我们需要非常大的公司来收购小公司,这会让生态系统保持活力。只要有买家,人们就会继续生产。”

除了整合,已退出的企业家依旧可以在生态系统内建立新公司,或担任其他角色,利用他们拥有的技能和经验获得的收益和经济回报因此,创投生态鼓励创始人需要在早期考虑退出,在商业计划和融资路演中尽早制定退出策略。

一、非洲退出的前世今生

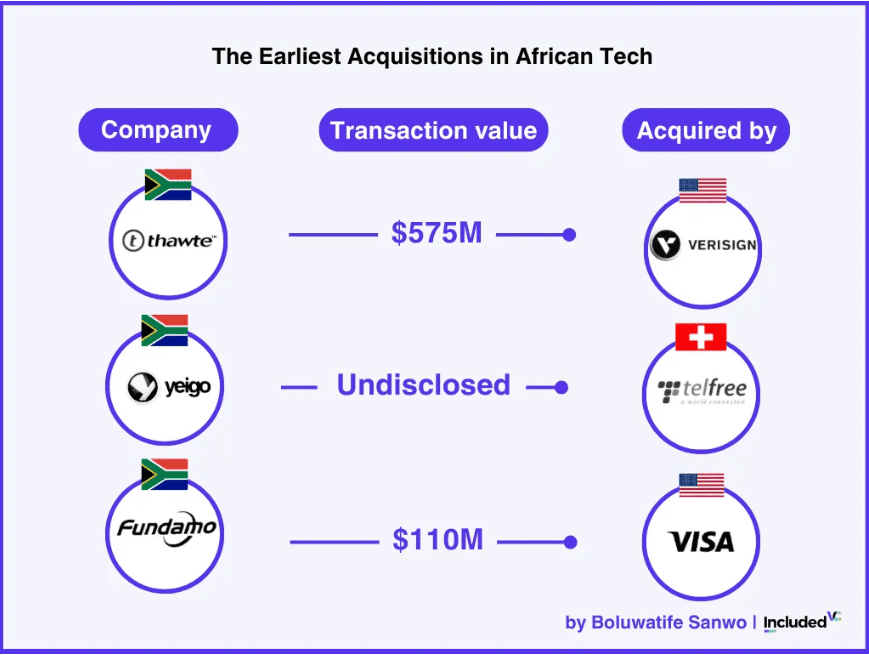

非洲第一笔退出发生在1999年,美国互联网基础设施服务提供商Verisign收购了南非一家成立四年的数字认证公司Thawte Consulting,成为非洲第一笔退出,这一笔交易价值5.75亿美元(相当于今天的10亿美元)。

非洲科技领域最早的收购发生在南非

此后,经过十年,非洲才产生第二笔,南非Yeigo Communications将多数股权出售给瑞士电信公司Telfree Group。2011年,支付技术巨头Visa收购了同样位于南非的移动金融服务公司Fundamo,这笔交易价值1.1亿美元。

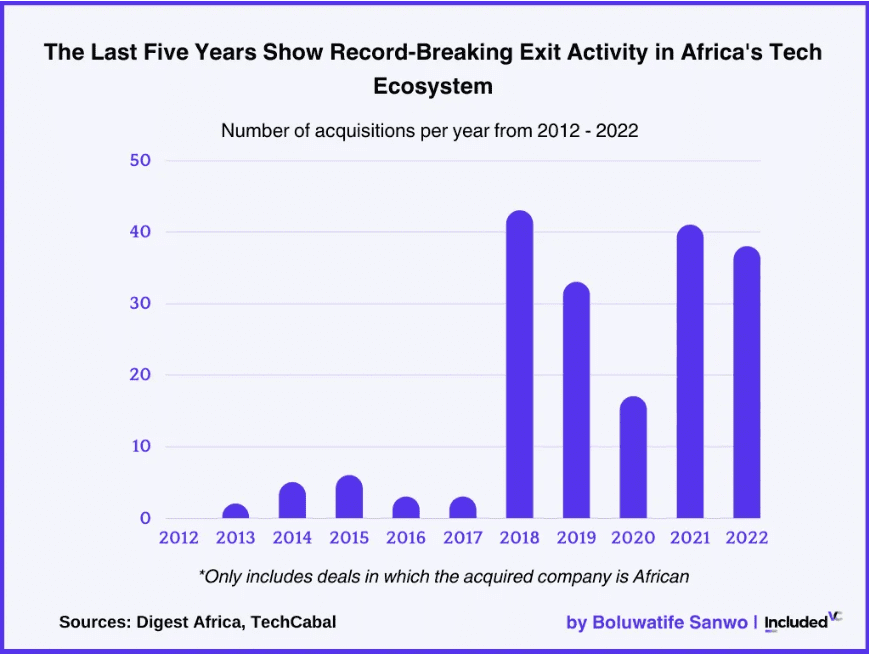

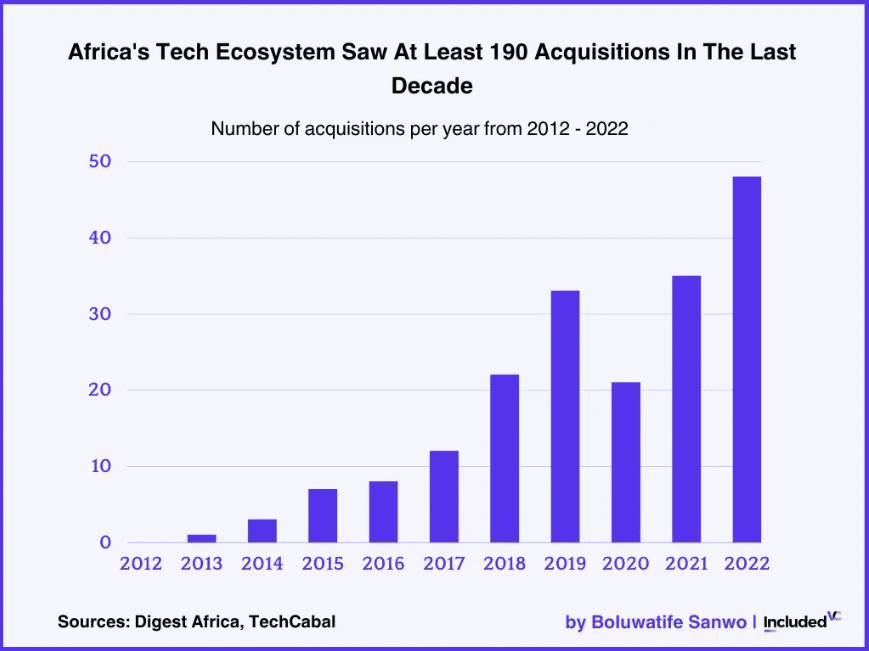

这两起交易之后,非洲收购仍然以蜗牛般的速度继续进行——2013年1起,2014年2起,2015年3起。但从2018年开始,增长开始急剧加快。2019年,Jumia成为非洲第一家在全球主要交易所(纽约交易所)上市的初创公司,引起了极大的关注,并标志着非洲初创企业的新浪潮。

过去五年,非洲大陆的初创企业退出有所增加

尽管2022年全球并购交易总数下降了8%,但非洲却经历了并购交易的增长。2022年非洲大陆产生48笔合资并购交易,增加了33%。值得注意的是,尼日利亚金融科技业最大规模收购,Paystack被Stripe以2亿多美元收购;Sendwave被全球跨境支付公司WorldRemit以5亿美元收购。

2023年1月份,德国生物技术公司BioNTech以6.89亿美元收购突尼斯人工智能初创公司InstaDeep,成为迄今为止非洲最大规模的收购。近年来,从里程碑式的退出来看,处于发展早期的非洲科创生态已经成长到及格阶段。

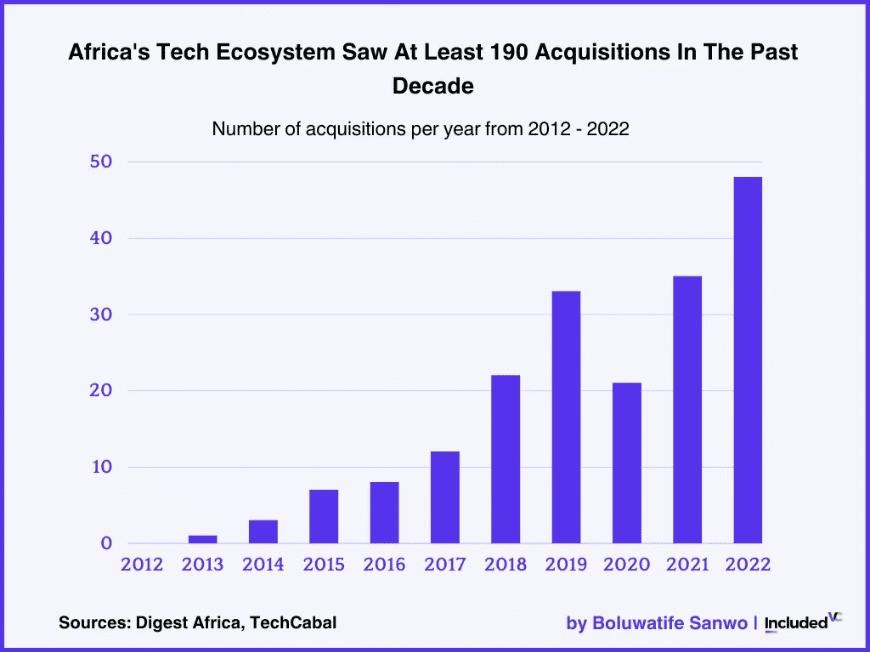

2012年至2022年间,非洲科技公司至少发生了190起收购

相比之下,非洲大陆的退出市场与较发达市场的退出市场存在显着差异,因此这些生态系统比非洲市场有更多的退出并创造了更多的财富。尽管2022年并购交易下降8%(CB Insights),但非洲市场仍然有10,037起交易。

金融科技是非洲大陆资金最多的行业,2020年至2022年间,在100笔退出交易中,金融科技有34笔;同时,物流、清洁技术和数字基础设施等行业正在逐渐发展。尽管规模较大、具有里程碑意义的退出应受到更多关注,低于1亿美元的规模较小的退出不断产生,这表明生态系统本身正在不断发展。

融资活动与退出活动不成正比,尽管尼日利亚在融资交易方面领先非洲大陆,但其在退出方面落后于南非和埃及。在小规模市场,退出交易作用明显,摩洛哥和赞比亚等国家将继续吸引更多关注。

二、什么是非洲退出的决定因素?

在世界范围内,初创企业是否退出主要取决于三个因素——条款、时机和赛道。

1. 条款:退出意味着什么?

关于非洲初创企业收购的财务条款细节很少,这是因为大多数交易都是未披露的,根据少量披露的交易也难以得出可靠的分析。毫无疑问,除了知道何时以及如何退出外,退出条件是否有利也很重要。对于相关方来说,价值以及价值的转移方式是最重要的。

在已披露的交易中,最低交易额为170万美元(2015年,AFB收购肯尼亚Weza Tele),最高交易额为6.82亿美元(2023年上半年,BioNTech收购InstaDeep)。对于披露的交易,最常见的交易结构是全现金(如MainOne和Baxi)和现金加股票(如InstaDeep)。

2. 时机:初创公司何时退出

“在南非,后期风险投资一直很难获得。对于大多数创始人来说,如果无法筹集资金,最好在耗尽资金之前出售,这样既可以为创始人和投资者保留财富,又可以让公司保持活力。”——Clive Butkow,Kalon Ventures首席执行官。

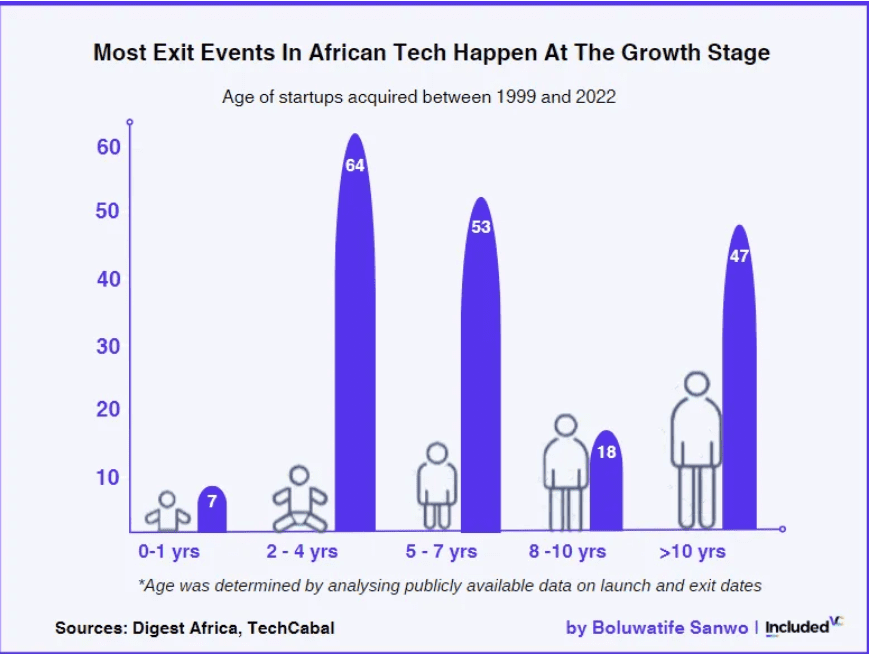

一家非洲初创企业初创公司平均需要4到7年的时间才能被收购。例如,Thawte Consulting在被收购时只运营了四年;总部位于摩洛哥的Kifal Auto在成立仅三年后即被Autochek Africa收购;非洲大陆最年轻退出的初创公司是肯尼亚MooveBeta,仅运营一年,即与拥有十年历史的金融科技公司ImpalaPayz合并。

时机因素同样影响买方。2022年收购其他公司的27家非洲初创公司中,有17家成立时间不超过四年。例如,2022年,摩洛哥一家成立两年的B2B电子商务初创公司Chari以 2200万美元收购了Axa Assurance Maroc的贷款部门Axa Credit;6个月前,它还收购了当地一家为中小企业服务的金融科技公司Karny。

非洲科技公司的退出通常发生在成长期

鉴于对成长资本的需求往往超过其可获得性,寻求成长资本的初创公司可能会抓住被收购的机会。专家表示,这种趋势并不一定是坏事,因为它允许生态系统中小规模企业退出。

3. 跟踪:初创公司如何退出

DAI Magister首席执行官Victor Basta表示“在非洲大陆所有成功的退出中,90%都是收购。”初创企业大多选择通过收购并购,或在交易所上市的方式退出。

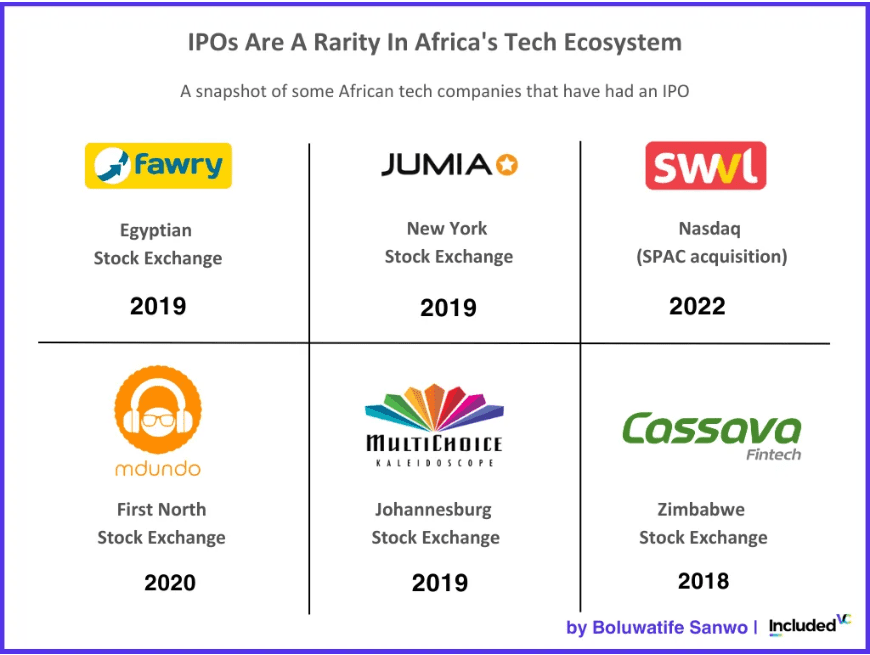

然而,迄今为止,非洲初创企业最常见的途径是收购。自1999年以来,非洲大陆仅有极少数企业在本地和国际交易所首次公开募股(IPO)。

2012年至2022年间,至少发生了190起非洲科技收购案

三、为何非洲IPO不是主流选择?

出于多种原因,非洲初创公司会优先考虑并购或收购而不是上市。

IPO既昂贵又繁琐,初创公司难以负担。再加上在合规、披露、财务控制和公司治理方面的严格措施,以及市场的波动,IPO也难以预测。此外,非洲初创企业IPO需要考虑初创企业结构合理的问题。如果没有适当的结构和良好的治理,在交易所上市将较为棘手。实际上,并购收购交易同样需要对商业模式、结构、运营和绩效有深入的了解。但由于IPO更受公众关注,因此其要求会更加严格。

海外上市的复杂也是一大原因。对于IPO这类罕见事件,正面报道较少,涉及海外上市更为明显。非洲最重要的两家上市公司是Jumia和Swvl,但因为两家公司在上市后股价均出现下跌,这导致诸多企业对海外上市持有谨慎态度。

2022年,Swvl通过SPAC收购在纳斯达克首次亮相,甚至瞄准了埃及证券交易所(EGX);但是,此后,该公司股价下跌了99%,估值从15亿美元跌至约600万美元。与之类似,Jumia于2019年在纽交所上市,同样经历巨额亏损。

非洲科技公司的首次公开募股(IPO)少之又少

需要明确的是,这并不意味着在海外交易所上市是问题所在。相反,与在本地交易所上市或根本不上市相比,在海外交易所上市可以更清楚地了解企业内部现有或未来的问题。以Jumia为例,尽管该公司在纽约证券交易所上市有较好的早期表现,但由于欺诈指控和做空行为,Jumia股价受到影响。对于Swvl来说,商业模式成为股价波动的主要原因,长期采用高烧钱模式导致其融资扩张和收购的困难,如今现金流依旧为负。

非洲市场规模较小,整合的利好明显。尽管非洲大陆人口众多,但因为尚未形成稳定的富裕消费阶层,非洲大多数产品和服务的总市场规模较小。根据世界银行的数据,虽然非洲大陆有15亿人口,但2021年,撒哈拉以南非洲地区的人均 GDP仅为1,600美元左右,是北美的1/4,欧盟的1/2。

此外,非洲市场相当分散,这进一步缩小了某一特定国家的市场规模。所以,为了实现有效竞争,初创公司更愿意通过并购退出,通过整合获得市场份额。

四、非洲大陆并购和收购有何驱动因素?

MFS Africa创始人兼首席执行官Dare Okoudjou强调:“非洲的大多数市场规模都不大。因此,赢家需要涉足多个市场,才能取得规模可观且长期重要的成果。”

产品驱动:2022年,加纳现金流管理初创公司Float收购了尼日利亚基于云的会计服务Accounteer。Float联合创始人Jesse Ghansah表示,此次收购“大多数企业主将个人交易与商业交易混为一谈,他们没有适当的会计实践和适当的簿记实践,我们希望解决这个问题。”这也是西非初创公司Gozem在2020年收购总部位于多哥的Delivroum的原因——帮助其扩大产品范围,增加核心服务。

扩张驱动:非洲大陆大多数并购和收购来源于公司扩大足迹或加速增长。2022年,TradeDepo收购reenLion,Autochek收购Kifal和CoinAfrique均是如此。

人才驱动:大规模企业会因人才收购其小规模的竞争对手。2021年,Piggyvest收购尼日利亚财富管理平台Savi的推动力即是“团队收购”,因为Savi团队拥有扎实的财务专业知识。

整合驱动:整合既可以通过收购来实现,也可以通过并购来实现。Beyonic是总部位于乌干达的数字支付公司,于2020年被泛非移动支付中心MFS Africa收购。在这种情况下,两家公司都有雄心壮志通过收购可以更好地实现扩张。MFS Africa创始人兼首席执行官强调:“如果想扩张到整个非洲,为什么不与已经解决了这个问题,并在一些市场上取得成功的人合作呢?”

IPO对于已经适应当地市场并希望进入新的国际市场并提高品牌知名度的初创公司来说非常有用。然而,对于希望在本地和区域市场扩大规模的初创公司来说,并购或收购是首选。

当然,这并非易事,需要考虑诸多因素,其中最重要的是整合。整合涵盖技术堆栈、员工和文化、流程和产品等领域。对于初创公司来说,在流程的一开始就清楚制定整合策略,这包括但不限于收购固有风险的概述、减轻每种风险的计划等。

最重要的是,要了解这一战略需要因势利导,研究新的模式和可能性。监管是另一个关键考虑因素。当创始人了解交易的监管批准和限制特征时,可避免诸多未来风险,特别是在金融科技等受到严格监管的领域。

五、非洲投资退出格局缺少什么?

对于在非洲投资退出的条件与发展,投资者看法不一。

一些投资者认为,非洲需要规模较小的退出,这是因为较小的退出提供了流动性,而这种流动性最终将吸引更多投资者进入并长期维持生态系统。这意味着创始人需要接受较低的估值,尤其在种子阶段。一家以100万美元估值筹集50万美元的初创公司以3000万美元退出,比以1000万美元估值筹集50万美元的初创公司以3000万美元退出要容易得多,因为按照后者的估值,该初创公司无法实现投资者追求的目标风险规模回报。

对于创始人来说,追逐融资轮次并非明智的选择,因为当初创公司多次筹集资金时,小额退出会变得更加困难。除了卖家之外,规模较小的退出还需要买家能够尽早认识到公司的潜力,并及时收购,形成整个科创生态的良性循环。

与大公司合作也是寻求退出的小型初创企业的选择,因为战略合作伙伴关系和投资可以为收购铺平道路。例如,2018年,Stripe领投了Paystack800万美元的投资;两年后,Paystack被Stripe收购;今年,尼日利亚金融科技巨头Moniepoint投资了Payday,据传这笔交易是收购的先声。

为了创建一个让更多交易蓬勃发展的生态系统,还需要促进非洲初创企业与大型国际买家之间的联系。事实上,非洲大陆以外的潜在买家对非洲一些最具创新性的初创公司以及创始人几乎一无所知。

长期以来,融资一直是非洲生态系统中最大的焦点。然而,随着生态系统的发展,退出也日益重要,并成为非洲科技产业的命脉,成为衡量生态系统是否成功的最重要指标。因此,更多的企业家需要钻研退出的艺术,在建立业务的同时必须考虑清晰且可操作的退出策略。

本文来自微信公众号:Roselake 非洲创投 (ID:roselake_vc),作者:Yuke