本文来自微信公众号:Roselake 非洲创投(ID:roselake_vc),作者:Maxine,原文标题:《万字报告,全面解读2021非洲创业风投》,头图来自:视觉中国

知名泛非行业机构AVCA(The African Private Equity and Venture Capital Association)近期发表了2021年非洲风险投资报告,从融资数额、地域分布、行业发展等多个角度对非洲创业风投做出全面解析。Roselake根据这份报告梳理要点,解读非洲大陆上的创业风云。

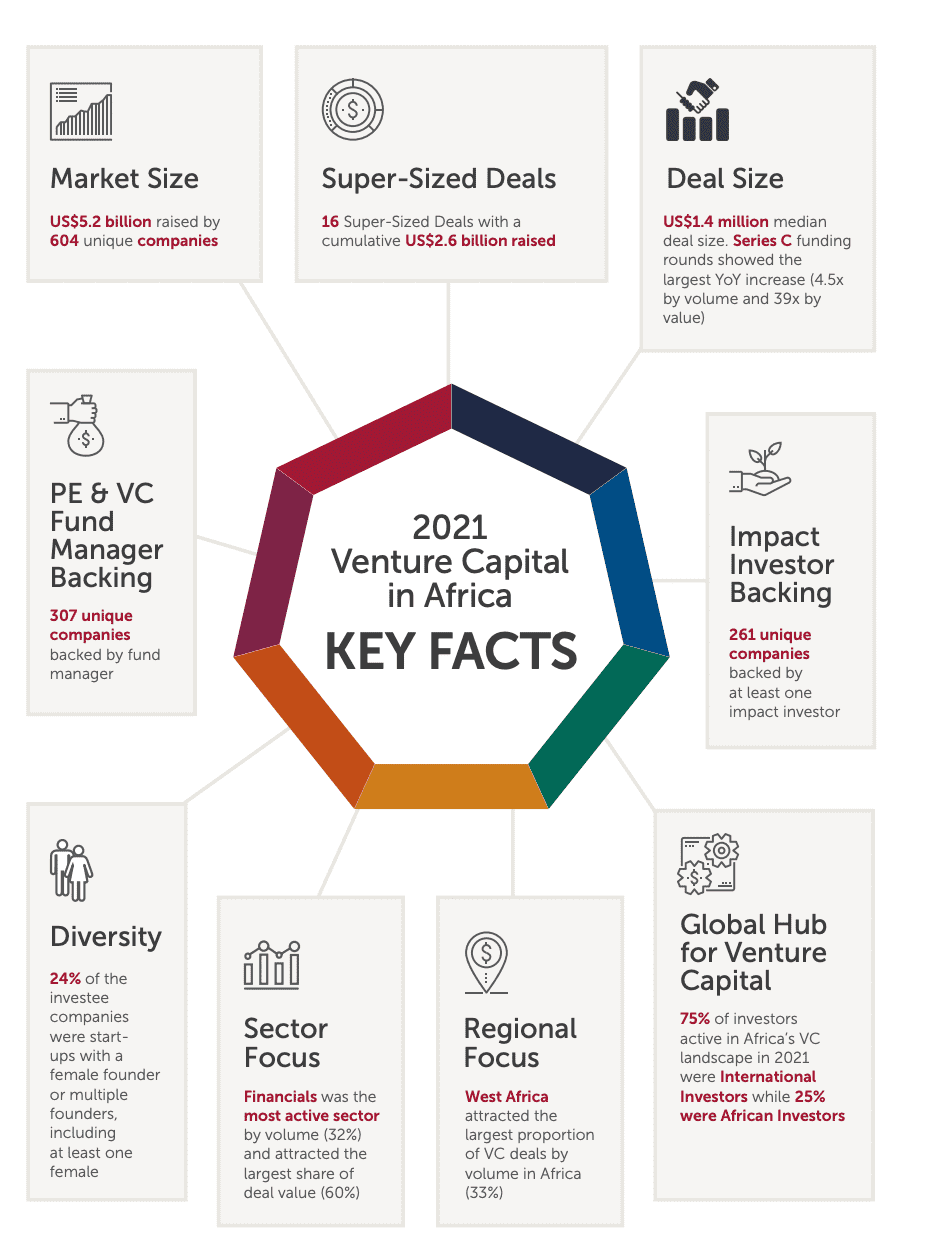

一、摘要

2021 年,最适合非洲创业者。

这一年,各家风投在在非洲投资的数量和价值均创历史新高,超过了前七年的总和。604家公司累计筹集52亿美元,这一数据显示该领域已经实现,并有望继续实现巨大增长。

总体趋势

每个投资阶段在本年度都有增长,且后期融资(C轮及以上)实现了三位数的加速。

从地域上看,西非在 2021 年大放异彩,这在很大程度上得益于在尼日利亚发生的重要融资活动。

非洲科技在 2021 年占据中心位置,2021 年 81% 的风险投资交易涉及技术或技术驱动的公司。

2021 年发生了 16 笔超大规模的融资(总价值 26 亿美元),由15家公司筹集。

监管变化

循序渐进的立法对于培育和激励非洲的创业精神仍然至关重要。在过去一年里,这片大陆上最成熟的创业土地的政府一直遵守承诺,致力于为创新创业提供坚实的基础。

与金融行业交易活动的激增相对应的是,2021 年出现了一波与金融科技相关的监管。在埃及,2021 年 9 月出台的新法规允许中央银行将银行牌照分配给金融科技和数字商务公司,从而使埃及的银行监管更加有利于金融科技。在东非,肯尼亚的资本市场管理局于 2021 年 5 月建立了一个监管沙盒平台,允许九家金融科技初创公司在不受现有监管限制的受控环境中对其产品和服务进行现场测试。

除了金融业之外,乌干达资本市场管理局与欧盟和 FSD Uganda 也建立了合作机制,于2021年7月建立了交易流动机制。这项技术援助和配对计划旨在解决乌干达新兴企业在获取增长资本方面的持续存在的差距。去年,南非政府推出了创业签证计划,对刺激私营公司增长作出了同样的承诺。这项举措将使企业家能够在该国生活和创业,从而吸引高影响力的投资者和企业家来到该国。

最后,在 2021 年底,尼日利亚的创业法案获得了该国行政部门的批准,目前正在等待议会批准正式成为法律。尼日利亚启动法案的一个独特之处在于,这是一项由尼日利亚科技生态系统和总统府联合制定的法规。这种自下而上为公司提供有利的监管环境,确保了监管与创新保持同步。尼日利亚的例子为整个非洲大陆的其他监管机构努力跟上创业生态系统的扩张铺平了道路,能够确保立法是有利的、适应性的和包容性的。

独角兽企业

2021年,五家非洲初创公司的估值达到创纪录的10亿美元,这一数据引起了媒体的极大关注,为行业打了一针强心针,要知道,在2016年之前,独角兽公司在非洲的风投领域根本不存在。

此外,OPay 在 2021 年 8 月的 4 亿美元 C 轮融资,将这家初创公司推向了独角兽地位,这笔资金相当于非洲在 2014 年和 2015 年的风投总额,甚至超过了 2017 年整个行业的融资额。 非洲独角兽的快速增长凸显了这片大陆增长的速度和前景,也显示出了这一领域的逐渐成熟,以及世界其他任何地方都没有实现的加速投资的步伐。

新的投资人和方向

非洲大陆的投资者和投资领域都在变得更加多样化。由于认识到非洲创业者给市场带来的创新变化,2021年,全球投资者的动作激增。除了来自美国几个风投基金经理的数十亿美元投资之外,去年美国高净值投资者Jack Dorsey, Jeff Bezos和Justin Mateen都在非洲进行了投资。来自亚太的投资者也对非洲显示出了浓厚兴趣 —— 支持非洲创业者进行重复的交易。例如,软银领投了今年16大交易中的两项,而在uLesson的A轮融资和Ozow的B轮融资中,腾讯控股的身影也频频出现。

非洲不再是一个沉睡的巨人,它的经济腾飞即将到来。2020年的悲观情绪,在2021年两位数的增长之后,已经让位于完全的乐观情绪。2021年非洲风投的上升趋势,证明该领域已经从过去两年的动荡中恢复过来。

二、全球趋势

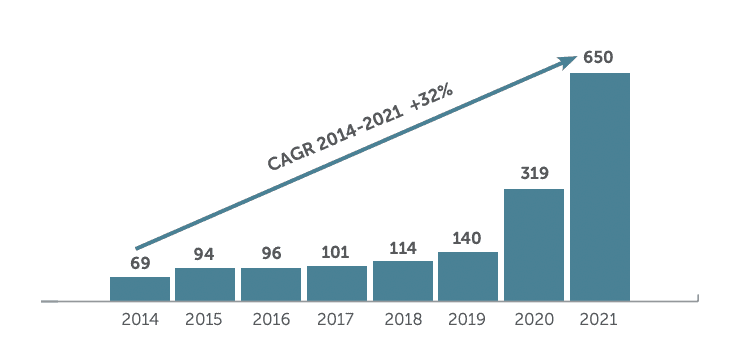

非洲风险投资交易数量

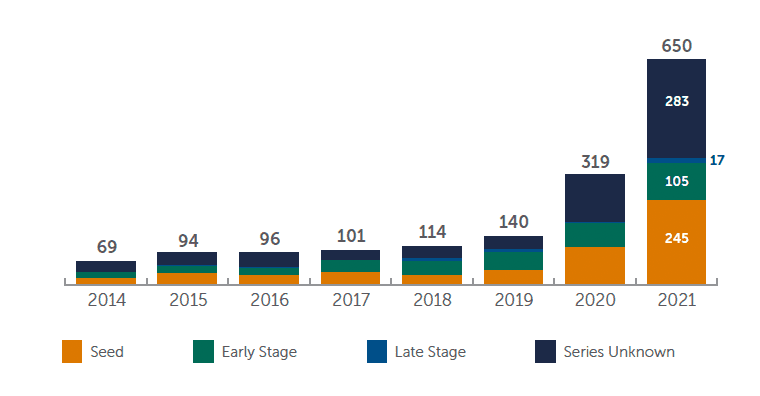

2021 年,非洲共发生了 650 笔风险投资交易,相比 2020 年 319 笔增加了 104%。

2014 年-2021 年在非洲共统计到 1583 笔风险投资交易。

在过去的二十年里,非洲的风险投资领域已成为一个公认的、可定义的投资主题。 然而,在过去几年中,原本平稳的非洲风险投资生态圈交易步伐开始呈现指数级的加速。

据相关报告,2021 年非洲的风险投资交易数量增加了一倍多。 去年,非洲大陆完成了 650 笔交易的新高,同比增长 104%。 在非洲大陆完成的风险投资交易量不断增加,反映了非洲创业空间的成熟,2014 年至 2021 年间,非洲创业空间以 32% 的复合年增长率 (CAGR) 增长,仅 2021 年记录的风险投资交易数量就相当于有记录以来非洲大陆风投总量的70%,占2014 年至 2021 年风投数量的 41%。非洲仍然是全球增长最快的风险投资市场之一,而且这一趋势没有显示出未来减弱的迹象。

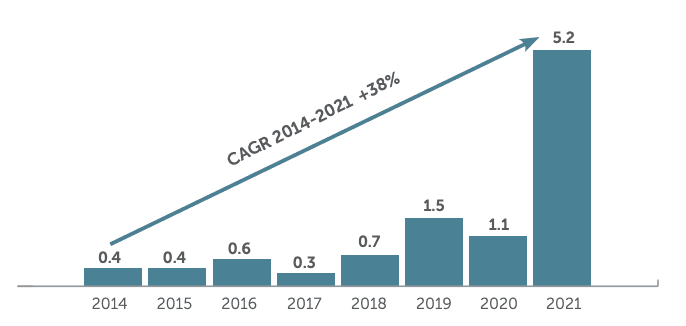

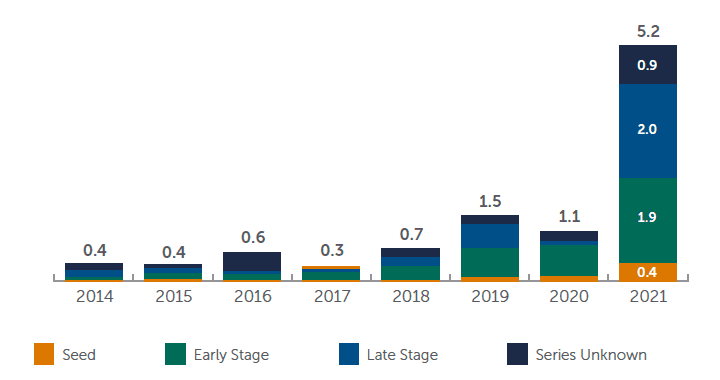

非洲风险投资交易的价值

• 2014 年-2021 年,非洲报告的风投交易总值为102 亿美元;

• 2021 年非洲报告的风投交易总值为52 亿美元;

• 2014 年-2021 年,非洲风险投资交易的中位数为16.5万美元;

• 2021 年,非洲风险投资交易的中位数为140 万美元。

2021 年也是交易总额创纪录的一年。

2021 年,非洲报告的风险投资交易累计价值达到 52 亿美元,同比增长 4.9 倍,相当于2014 年-2021 年八年期间非洲大陆风险投资交易总价值的 51% 。考虑到 2020 年因为疫情投资趋势略有收紧,这一增长尤其令人印象深刻。与 2019 年相比,这导致非洲初创公司筹集的资金总额减少了 21%。

2021 年从 604 家公司募集到的 52 亿美元不仅延续了该行业之前的连续增长轨迹,而且还超过了它。仅 2021 年,非洲初创企业筹集到的资金就超过了前七年的总和。近期交易总额的大幅上升也显著提高了非洲风险投资交易的年均交易总额,从 2014 年至 2020 年的 7 亿美元增加到 2014 年-2021 年的 13 亿美元。这一数据描绘出一幅乐观的画面,资本为这片大陆上的创业者们创造更多的机会,也说明该行业从过去两年的动荡中成功恢复元气。

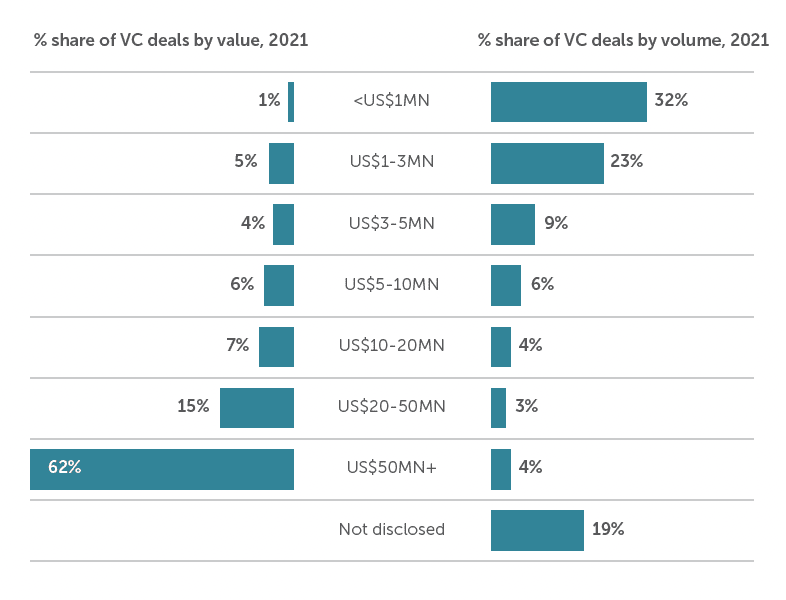

按VC交易成交规模分类的数量和规模

按成交规模计算,2021 年发生的交易中,规模小于100万美元的风险投资交易数量不到三分之一,交易总额仅占 2021 年完成的交易总额的 1%;64%的交易规模低于500 万美元,比2014 年-2020 年期间的平均水平略高。相反,尽管只有 4% 的交易规模超过 5000 万美元,但它们占2021年风投总额的 62%(即 32 亿美元)。

下图中的凹形资金分布是非洲创业生态系统中“中部缺失”问题的可视化描述(初创企业在早期成长阶段无法获得足够的资本或可负担的贷款)。尽管在过去十年中,非洲企业可用的融资结构的广度、复杂性和多样性都显著提高,但仍需做更多工作,来为处于脆弱早期阶段的初创企业提供更多的中期过渡阶段资金(1-300 万美元)。

三、阶段投资重点

按融资轮次分类的风险投资交易的数量和规模

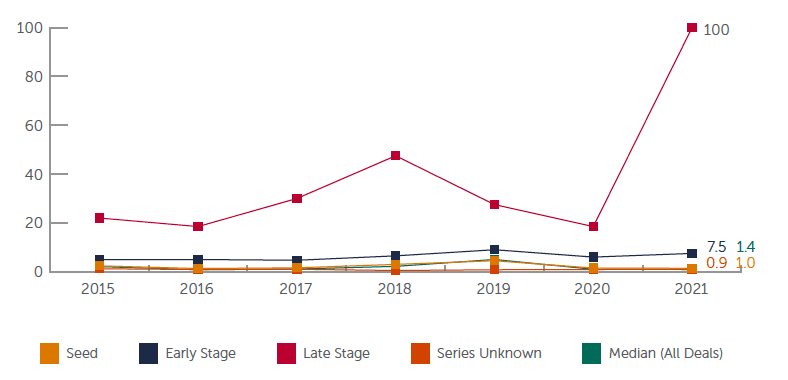

非洲初创企业的大部分风险融资仍然集中在早期阶段。种子轮占非洲风投交易总额的最大比例,2021 年同比增长 125%。这一年共完成 245 笔种子轮投资(高于 2020 年的 109 笔),其中平均交易规模为 180 万美元,中位票价为 100 万美元。与种子轮和早期交易的年度中值相比,后期交易的中值波动更大,但增长也更为迅猛,相反,后者在 2015 年至 2021 年期间增长较为温和。

尽管在 2021 年各轮融资规模都出现了增长,且这种趋势在后期融资中尤为突出。C 轮类别的交易量同比增长 4.5 倍,投资总额同比增长 39 倍。这种放大效应在很大程度上归功于 Chipper Cash、MFS Africa、Yoco 和 OPay C 轮融资的成功结束,在 2021 年累计融资了 8.33 亿美元。

另外,尽管没有那么突出,但D-F轮的交易同比增长 2.6 倍(从 2020 年的 3 笔交易到 2021 年的 8 笔交易),融资规模增长 13.6 倍(从 2020 年的 2730 万美元到 2021 年的超过 10 亿美元)。2021 年后期交易的指数级增长进一步凸显了非洲创业空间的逐渐成熟,比以往任何时候都多的初创公司维持了投资者的信息,以确保后期风险融资。

然而,仍有几笔系列融资的资金不详,始终占每年交易总量的接近(在某些情况下甚至超过)三分之一。值得注意的是,2021 年未知融资类别交易规模的中位数为 90 万美元,这一数据远低于 2014 年至 2020 年期间的平均规模(180万美元)。

四、地域关注

非洲风险投资交易数量和规模的区域分布

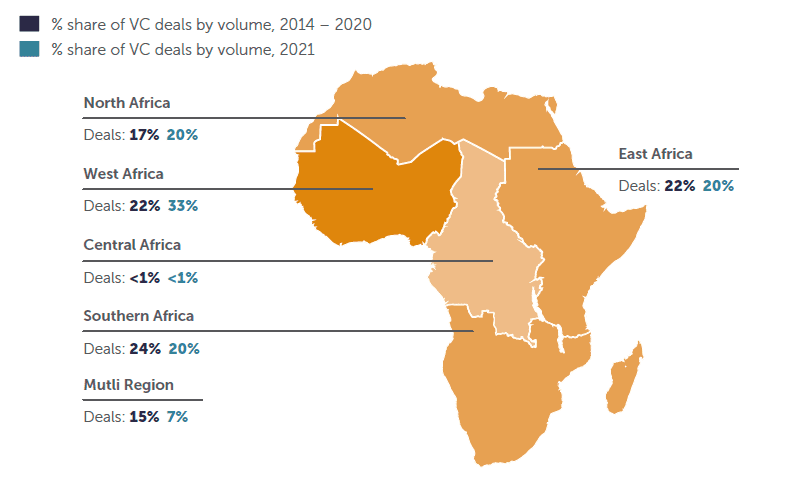

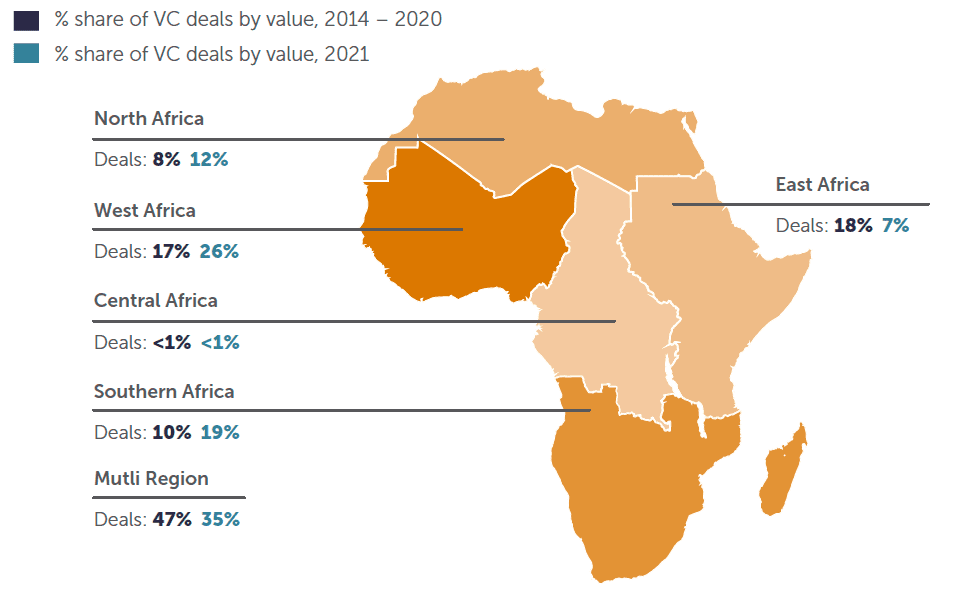

2021 年,按交易数量计算,西非在风险投资交易中所占份额最大。

西非在 2021 年吸引的风投交易量最高(33%),取代了南部非洲在 2014 年至 2020 年期间的长期主导地位。去年,东非、北非和南部非洲各自的交易规模比例相同,分别占总交易量的20%。这种不寻常的区域交易量占比是因为东非(-2%)和南部非洲(-4%)的交易量下降了。

区域异质性是非洲大陆资金分配的典型特征,这一特质在2021年的交易总额分布中更加明显。2021 年交易规模的区域分布与 2020 年非洲风险投资报告中记录的数据存在显著差异。西非的交易规模位居第二,吸引了超过五分之一的风投资金流向非洲大陆。尼日利亚的崛起使东非在 2021 年跌至第四位。东非创业者吸纳的资金下降了一半,从 2014 年-2020 年的 18% 降至 2021 年的 7%。

值得注意的是,尽管南非在 2021 年的交易数量占比有所下降,但其在交易规模占比却增加了 9%。这表明,虽然去年该地区的交易较少,但交易规模和价值都增加了。2021 年,南部非洲的交易规模中位数为 140 万美元,而东非和北非的中位数为 100万美元,西非的中位数为 120 万美元。北非在数量和价值上都保持强劲势头,与去年报告中记录的数据相比,占比也更高。

非洲风险投资交易量和交易规模的国家分布

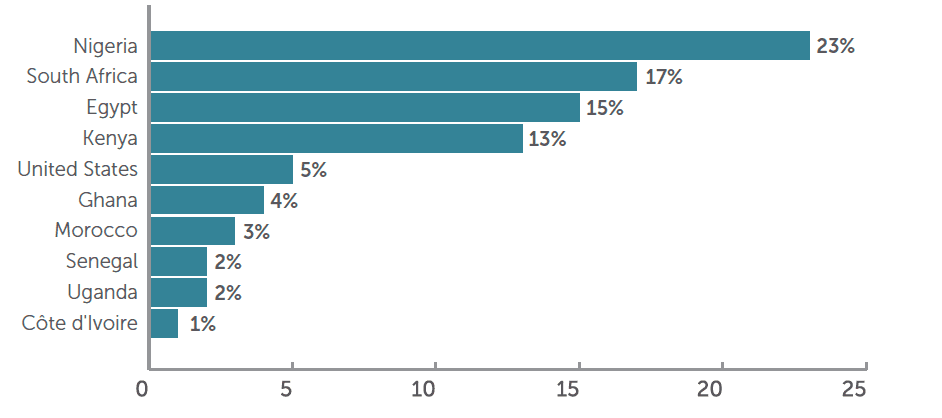

2021 年 23% 的风险投资交易量来自总部位于尼日利亚的公司。

从国家层面上分类时,风险融资的分布呈现出一幅熟悉的画面。

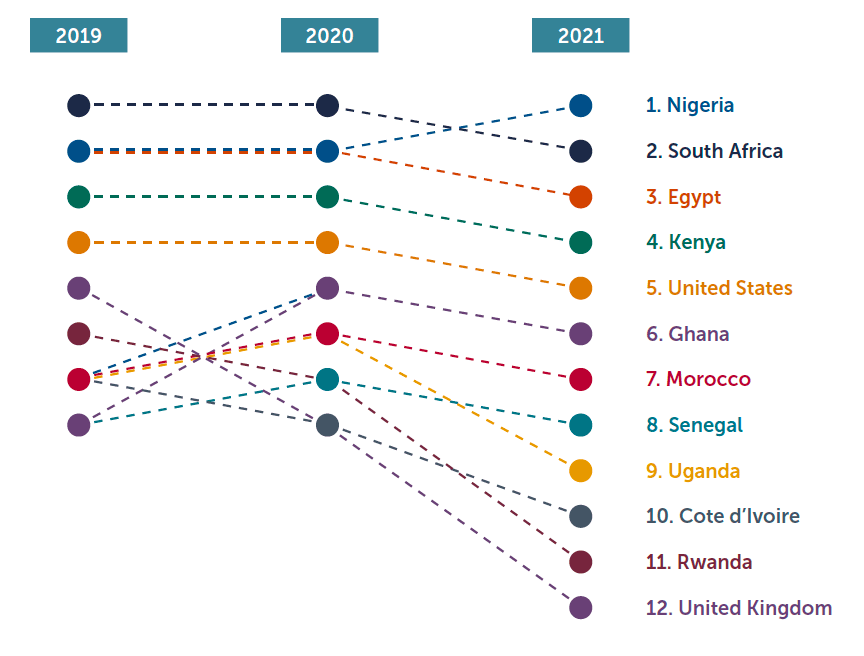

南非、尼日利亚和肯尼亚都是非洲大陆创业领域的领头羊,在交易规模和数量都排在前五。但是,它们的主导地位面临挑战。非洲大陆最大的经济体尼日利亚在 2021 年位居榜首,取代南非吸引了大部分的风投交易。

南非(17%)在早期融资阶段的数量占比位居第二,其次是埃及(15%)。2021 年,总部设在美国的初创公司仅占风险投资交易数量的 5%,但占交易总额的 25%(超过 13 亿美元)。近年来,专注于非洲但总部不在非洲的初创公司的数量一直呈上升趋势。这些类型的公司中有几家是由非洲侨民成员创立的(例如就业安置网络 Andela 和物流初创公司 Sote),或者融资以扩大或维持其在非洲的业务(例如无人机制造商 Zipline 和金融科技平台 Taptap Send)。

前5名国家聚焦

尼日利亚

2021 年在尼日利亚发生了 145 笔融资,总价值为 11 亿美元。

非洲大陆最大的经济体尼日利亚,在 2021 年吸引了大部分非洲风险投资交易。尼日利亚拥有非洲最多的人口和消费阶层,一直将自己定位为风险投资活动的中心,不仅在区域内,而且是跨大陆的。尼日利亚已经产生了非洲七家独角兽企业中的五家,仅在 2021 年就产生三家,而且速度相当快。

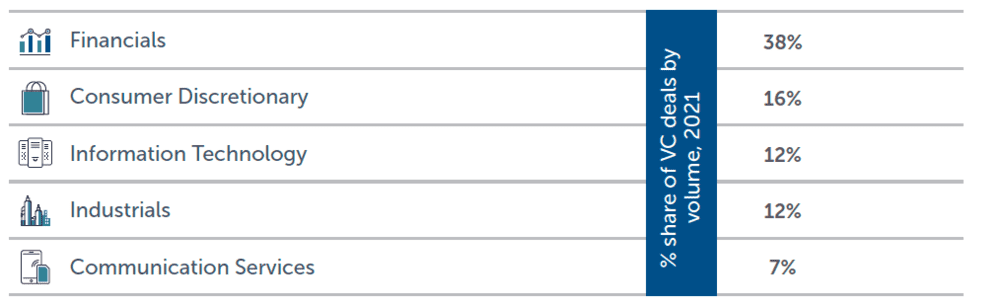

尼日利亚迅速崛起且成为非洲创业圈头把交椅的引擎主要在于金融科技。金融行业的交易在尼日利亚的投资历史中占主导地位,占 2014 年至 2021 年间该国交易数量的 38%,其次是非必需消费品(16%)、工业和信息技术(各占 12%)。

2021 年在尼日利亚发生的值得注意的交易包括移动货币平台 OPay 的 4 亿美元 C 轮融资,(这笔交易将该初创公司推向了独角兽地位, 市场估值达20亿美元),B2B贸易市场 Trade Depot 1.1 亿美元的 B 轮融资,以支付APP Palmpay 一亿美元的A轮融资。

南非

2021 年在南非成交 112 笔交易,总规模为 7.83 亿美元。

尽管南非是非洲最完善的创业圈之一,但面对竞争加剧、创业创新和市场变化,南非作为风投巨头的地位正在让位。尽管如此,南非仍然继续保持着强劲的势头,无论是此前还是 2021 年,其交易数量和规模都占据了相当大的比例。

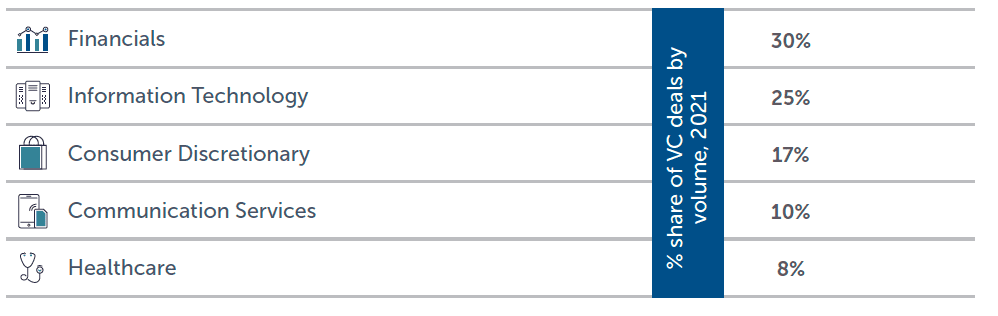

南非经济高度多元化,投资的主要行业各不相同。2014 年至 2021 年期间,金融行业的交易占该国交易量的 30%,而信息技术行业占 25%,非必需消费品行业占 17%。2021 年在南非发生的值得注意的交易包括数字银行 TymeBank 的 1.8 亿美元 B 轮融资(分两批)、由 AfricInvest 牵头的非洲最大数字支付网络 MFS Africa 的 1 亿美元 C 轮融资,以及支付初创公司 Yoco 的 8300 万美元 C 轮融资。

埃及

2021 年在埃及完成了 98 笔交易,总规模为 4.84 亿美元。

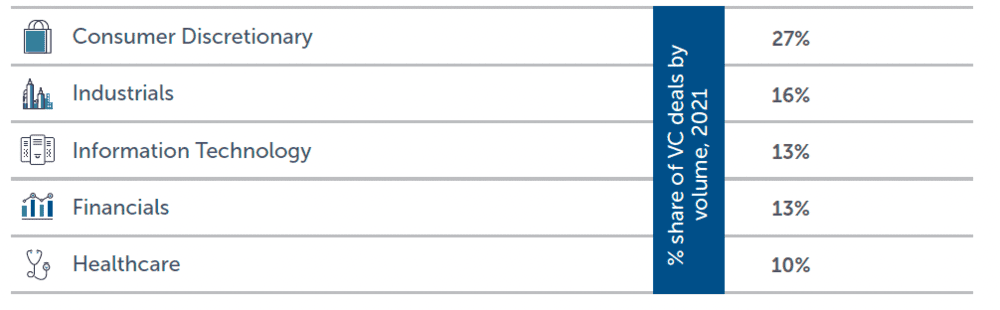

埃及在非洲风险投资交易总量中的占比显示出微弱但稳定的同比增长,反映了投资者对该国日益增长的兴趣。2021年,埃及在非洲风投总交易数量中占据 15%,埃及正在开辟一个利基市场,使其成为非洲大陆新的风险投资中心。与在西非最受欢迎的创业领域金融科技不同,埃及的创业领域以消费者为导向,由电子商务、颠覆性供应链技术和教育科技驱动。2014 年至 2021 年间,非必需消费品领域的交易占埃及风险投资交易总额的27%,其次是信息技术和金融领域的交易,各占 13%。

埃及创业生态圈的一个独特之处是本地支持网络的长足发展,为新兴企业家提供辅助性支持。埃及初创企业是非洲大陆发展最快的,超过三分之一 (39%) 的创业公司参与了某种加速或孵化计划。埃及还拥有该行业迄今为止见证的第一笔特殊目的收购公司 (SPAC) 交易,2021 年 7 月,埃及拼车初创公司 Swvl 宣布打算通过 SPAC 以 15 亿美元的估值上市。2021 年在埃及发生的其他值得注意的交易包括小额信贷和支付公司 MNT-Halan 的 1.2 亿美元融资、B2B 电子商务市场 MaxAB 的 5500 万美元 A 轮融资以及 4200 万美元数字货运市场 Trella 的 A轮融资。

肯尼亚

2021 年,肯尼亚完成了 87 笔交易,总规模为 2.25 亿美元。

肯尼亚的风险投资在 2021 年受到了明显的影响——占非洲总交易数量的 13%,仅占总交易额的 4%。东非地区(来自邻国卢旺达和乌干达)日益激烈的竞争导致肯尼亚的表现下滑。尽管如此,肯尼亚的创业生态依然强劲,每天有超过 200 家新企业注册,高于 6 年前的每天 30 家企业注册。2021 年强劲的宏观经济表现可能会促进肯尼亚创业生态系统的复苏,最近推出的商业监管工具包也将如此。该工具包旨在帮助本地中小企业和外国企业驾驭监管环境,以提高其整体效率。

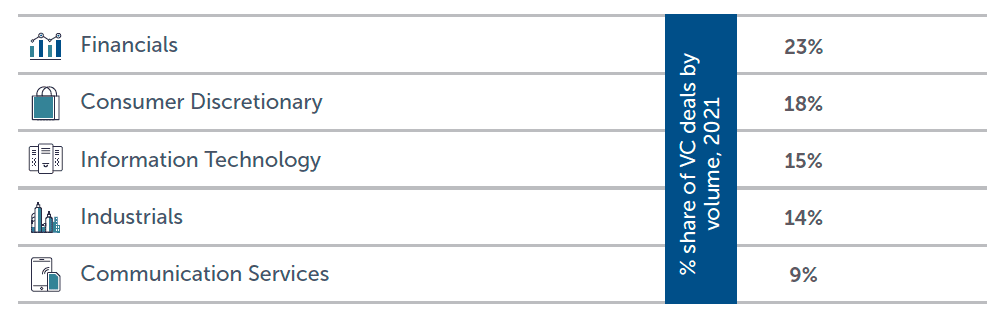

2014 年至 2021 年期间的交易主要集中在金融行业(在此期间占该国交易量的 23%),其次是非必需消费品(18%)和信息技术(15%)。2021 年在肯尼亚发生的值得注意的交易包括来自包括 TLCom 资本在内的投资者财团对电子商务食品分销平台 Twiga Foods 的 5000 万美元 C 轮融资、对 Victory Farms 的 4000 万美元投资、 British International Investment 对资产融资平台M-Kopa的1000万美元投资。

加纳

2021 年在加纳进行了 23 笔交易,报告的总价值为 7800 万美元。

加纳稳定的政府和强大的商业环境正将越来越多的风险投资交易活动吸引到其海岸。加纳拥有非洲最明确的风险投资基金法律和监管框架之一,于 1990 年代初建立了管理框架。

在 2019 年至 2021 年的三年期间,在加纳进行的风险投资交易量的复合年增长率为 84%,考虑到疫情后全球投资环境低迷,这尤其令人印象深刻。

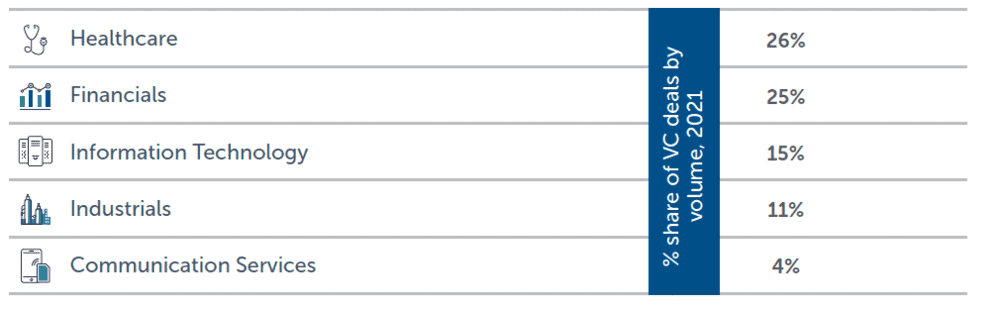

2014 年至 2021 年期间在加纳投资的主要行业包括医疗保健(占该国交易量的 26%),紧随其后的是金融业(25%)和信息技术(16%)。2021 年在加纳发生的值得注意的交易包括医疗保健提供商 Africa Health Holdings 的 1850 万美元 A 轮融资、金融科技初创公司 ZeePay 的 790 万美元 A 轮融资以及物流初创公司 Jetstream 的 340 万美元种子轮融资,由投资基金 Alitheia IDF 牵头。

五、行业聚焦

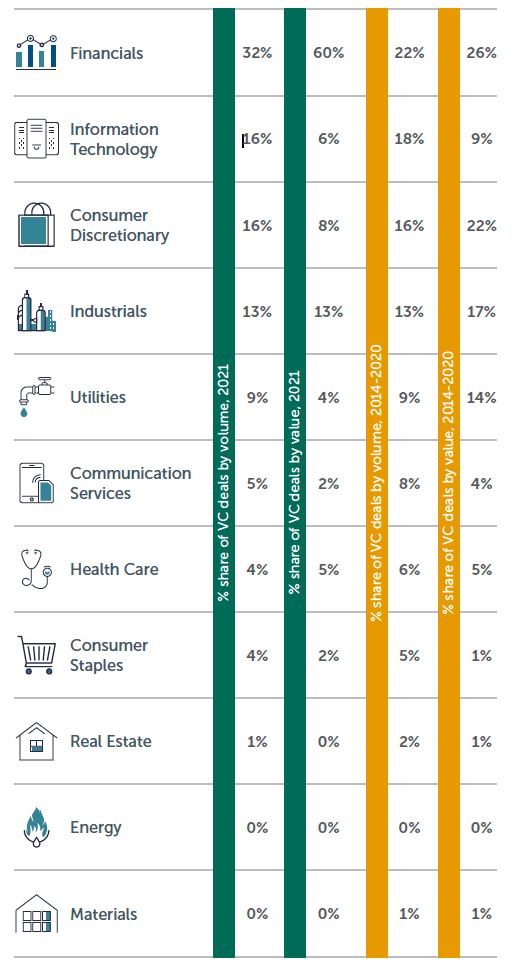

2021 年,无论从交易数量(32%)还是从规模(60%)来看,金融业都占风险投资交易的最大份额。

金融(32%)、信息技术(16%)和非必需消费品(16%)是 2021 年交易数量最多的 3 个行业,同去年趋势保持一致。金融行业在非洲的风险投资领域中继续占据重要地位——在 2014 年至 2021 年期间占非洲风险投资交易总价值的 44%,高于 2014 年至 2020 年的 26%。这一增加的比例是由于 2021 年金融行业的大量活动和资本分配,占当年交易总额的 60%。

按交易规模计算,工业是一个新兴行业,占 2021 年非洲风险投资交易总额的 13%。该行业的交易数量量(+91%)和价值(+590%)均同比增长。该领域内正在获得关注的新兴垂直行业包括 MobilityTech(提供运输、汽车和航运业的技术和服务的公司)、HRTech(开发旨在改善人力资源管理、运营和招聘流程的软件的公司)以及Supply Chain Tech(提供改变国内和全球供应链管理方式的技术和服务的公司)。2021 年工业领域的重要交易包括全球就业安置平台 Andela 的 2 亿美元 E 轮融资、尼日利亚在线交付平台 Max.ng 的 3100 万美元 B 轮融资以及阿尔及利亚的 3700 万美元种子轮融资叫车初创公司 Yassir。

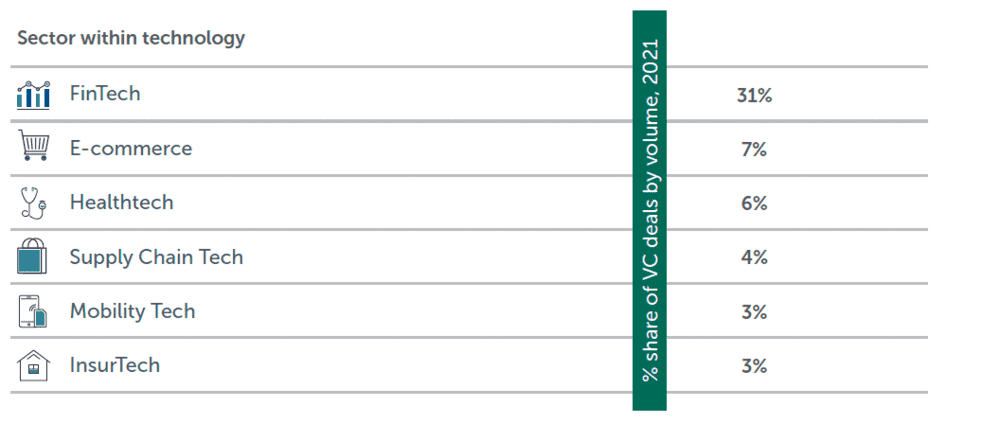

2021 年 81% 的风险投资交易涉及技术或技术支持的公司,这些公司在各个领域开展业务。

非洲的科技生态继续蓬勃发展,越来越多的非洲创业者开始并扩展技术支持的解决方案,以应对非洲大陆最紧迫的挑战。数字工具越来越多地融入商业模式的制定和执行中,为市场带来急需的产品和服务。

金融科技在 2021 年吸引了风险投资交易的很大一部分资金,且这一趋势可能会长期持续。然而,技术创新并不仅限于金融业,电子商务和健康科技在 2021 年表现出显著增长,交通行业也是如此。2021 年涌现出大量初创公司,它们提供实用且创新的解决方案,应对非洲城市的城市交通挑战。肯尼亚的电动汽车叫车公司 NopeaRide、多哥的交通技术平台 Gozem 和尼日利亚的摩托车出租车应用程序Max.ng等初创公司都利用技术来提高移动服务的可及性和可负担性,并且都在 2021 年筹集了资金。

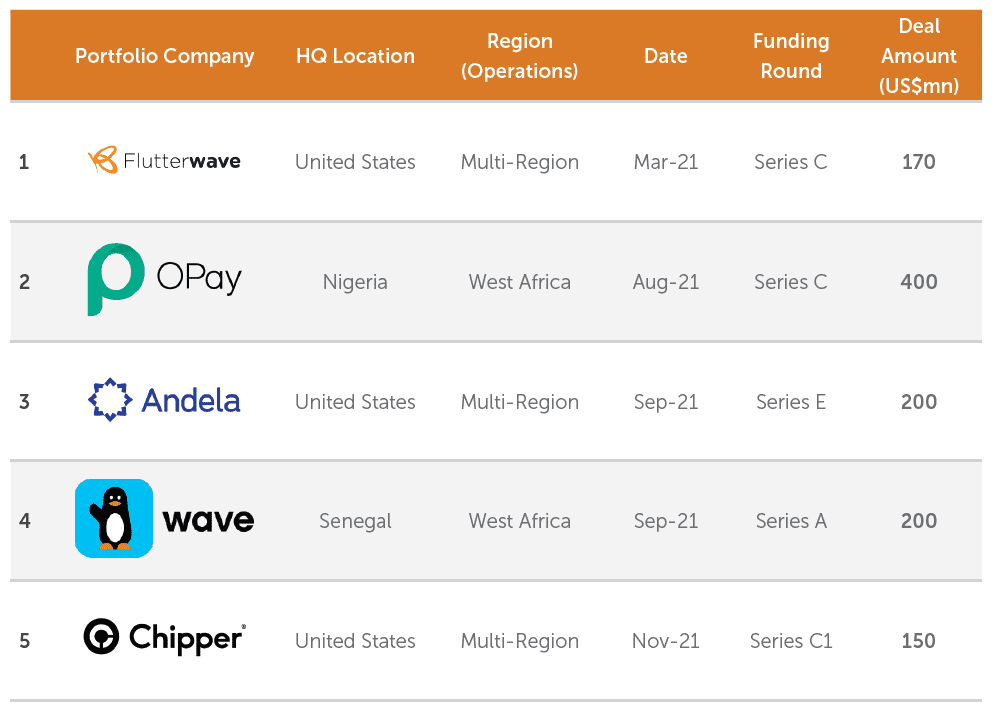

六、超大规模融资

2021 年发生了 16 笔超大型融资,资金来自 15 家公司;

2021 年风险投资交易总额的 50%(26 亿美元)用于超大型交易。

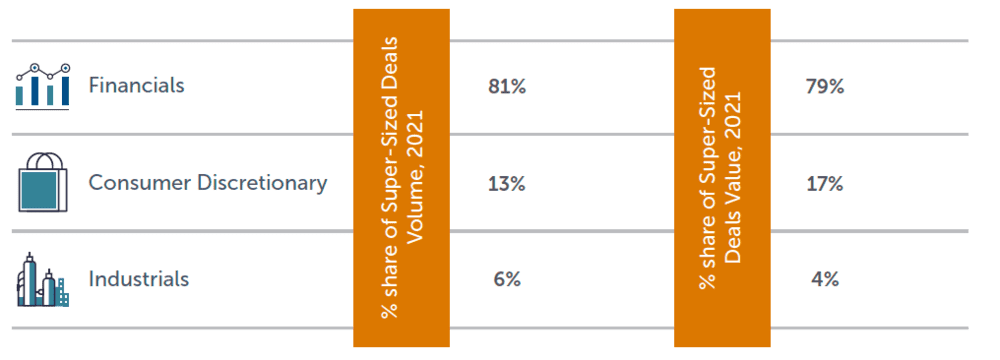

15 家公司在 2021 年完成了价值 1 亿美元或以上的融资——考虑到 2020 年没有报告超大型交易,2019 年报告的只有 3 家,这是一项了不起的成就。

2021年的超大型融资集中在三个行业和六个国家(按公司总部划分)。金融行业有 13 笔交易 (81%),工业领域有 2 笔交易(13%),只有一笔超大型交易发生在非必需消费品领域。这种分布与 2021 年非洲风险投资交易的更广泛行业细分基本一致,其中金融、工业和非必需消费品也是交易数量和规模最活跃的行业。

从国家角度来看,五笔超大型交易发生在总部位于美国的公司(Chipper Cash、Tala、Andela 和 Zipline International),三笔发生在总部位于尼日利亚的公司(PalmPay、TradeDepot 和 OPay),两笔发生在总部位于美国的公司在南非(MFS Africa 和 Tyme Bank),最后分别在塞内加尔(Wave Mobile Money)、埃及(MNTHalan)和英国(Zepz)公司进行了一笔超大型交易。

2021 年,非洲初创企业的估值也达到创纪录的 10 亿美元以上。仅今年前九个月,非洲大陆就出现了四家独角兽。年内发生的五项超大型融资使这几家公司一跃成为独角兽。除了Andela,非洲最近的独角兽都是金融科技公司。在非洲独角兽迅速崛起所带来的兴奋和乐观情绪中,该行业有望在未来见证类似的成功故事。埃及的 Swvl(一家叫车初创公司)和尼日利亚的 Kuda(一家数字银行初创公司)都有望在 2023 年成为独角兽。

值得注意的是,国际投资者正在引领这些大型后期投资。除了 MFS Africa 的 1 亿美元 C 轮融资由 AfricInvest 牵头,MNT-Halan 的 1.2 亿美元融资由专注于非洲的基金经理 Development Partners International (DPI) 牵头外,其他2021年的超大型融资都由来自美国、日本、新加坡和英国等国际 PE 和 VC 基金经理领导。

七、影响力和多样性聚焦

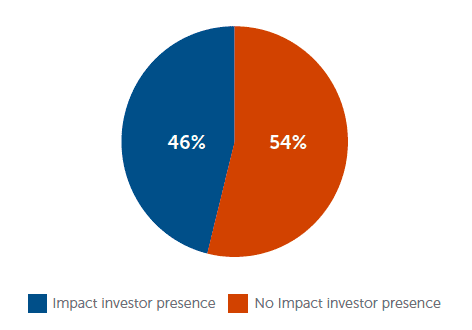

2021 年非洲 42% 的风险投资交易至少有一位有影响力的投资者(Impact investor)参与。

与去年的非洲风险投资报告(涵盖 2014 年至 2020 年的投资活动)的结果基本一致的趋势是,42%的非洲风投至少有一个有影响力的投资者参与。本报告借鉴了全球影响力投资网络对有影响力的投资者(Impact investor)的定义,将其定义为:有意解决问题、抓住机会并产生积极、可衡量的社会和环境影响以及财务回报的投资者。

影响力投资与非洲风险投资的强劲回报之间的不相容性正在下降。鉴于全球都在追求到2050年实现净零排放的目标,非洲的风投行业可能在不久的将来有更大的发展。2021 年,为支持低排放能源解决方案的发展而分配的私募资本的例子包括对可再生能源解决方案供应商Zola Electric的 9000 万美元投资,另一个例子是于 2021 年 10 月进行的太阳能照明和电力产品制造商d.Light的 2500 万美元的 E 轮融资(分两批)。

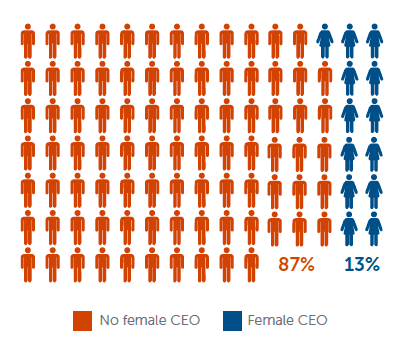

性别概况

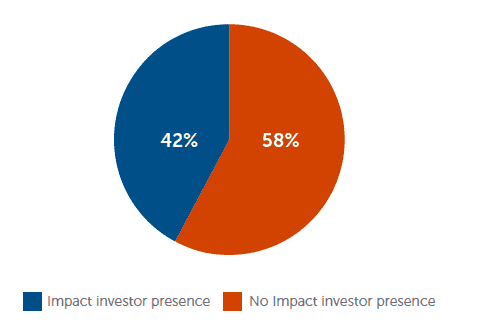

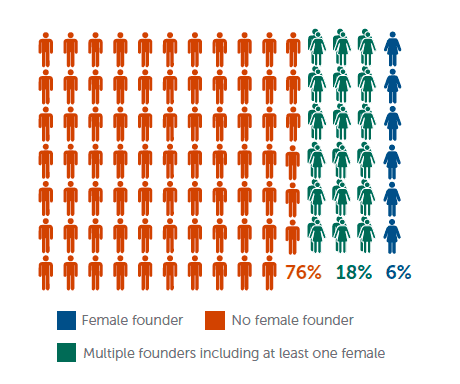

2021 年非洲 24% 的风险投资投资于拥有一名或多名女性创始人的初创公司。

非洲妇女是当地经济的支柱,她们生产近 80% 的食物,养活 40% 的家庭,并构成撒哈拉以南非洲近 90% 的非正规经济。尽管女性扮演着不可或缺的角色,但数据揭示了按性别分类的非洲投资活动的不平衡。2021 年达成的融资中,只有 13% 是由女性领导的公司。具体而言,2021 年获得风险融资的初创公司中有 24% 要么完全由女性领导,要么在创始团队中至少有一名女性,累计融资额为 1.5 亿美元。

相比之下,2020 年获得风险融资的初创公司中有 26% 有女性的身影,这表明该行业去年对女性创始人的青睐程度并不高。鉴于非洲的经济发展与女性的进步有着内在的联系,非洲早期市场的更多资本分配者应该认识到女性领导和参与经济活动的现有障碍,并相应地采用性别视角进行投资,缩小非洲男性和女性创业者之间巨大的资金差距。值得注意的是,2021 年,54% 对女性创业公司的投资中有影响力投资者的参与。

七、投资者简介

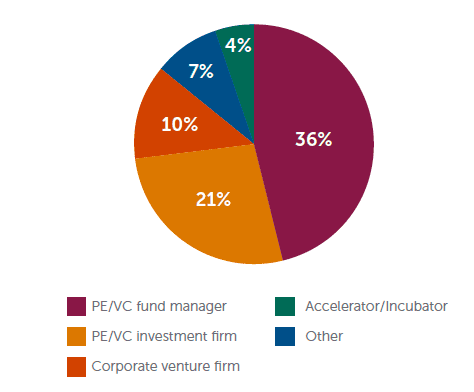

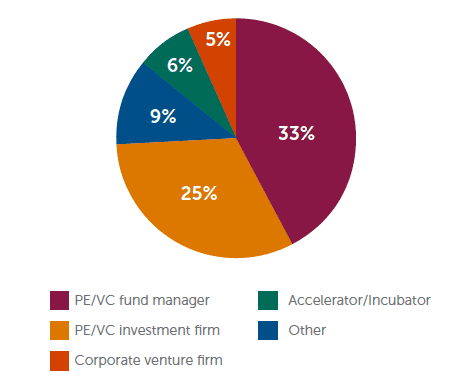

VC基金经理参与

非洲 52% 的风险投资交易中至少有一名风险投资基金经理参与了交易。

2021 年在非洲发生的投资中,有一半以上至少有一名基金经理——略低于 2014 年至 2020 年期间记录的 62%。非洲风投领域的基金经理饱和度下降,凸显了行业的多样性,在传统 的GP-LP 基金投资空间之外,存在无数资本生成来源。

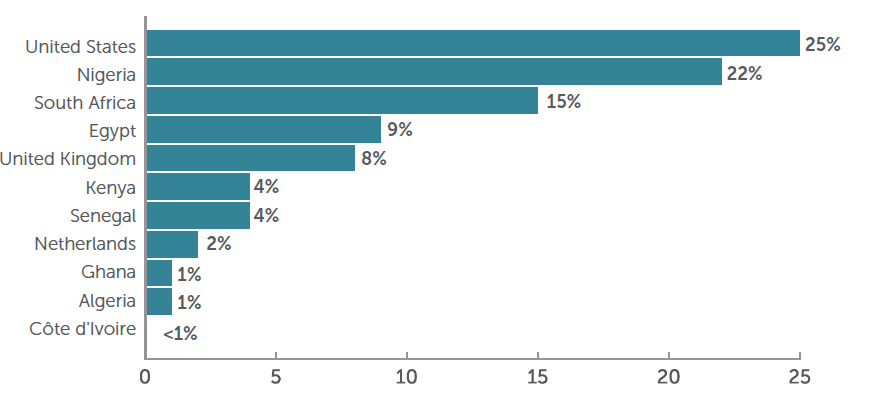

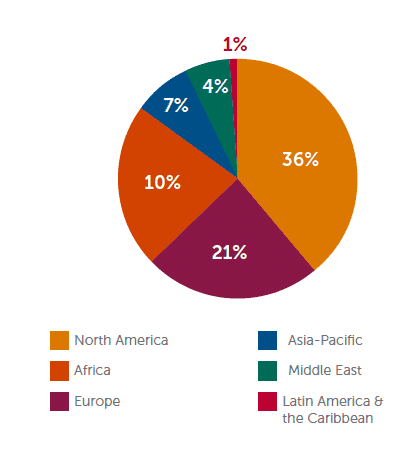

2021 年参与非洲风险投资的境内外投资者比例为1:3,与2020年报告的比例基本保持一致。

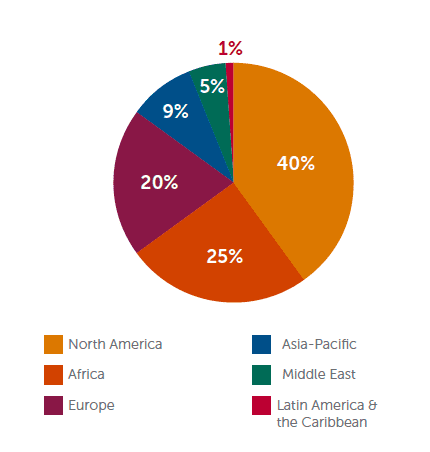

2021 年,北美投资者再次占到向非洲大陆投资的最大份额,占 40%。然而2021 年,该行业的本地资本也有所增加,非洲投资者的参与占当年投资者的四分之一。

最后,占五分之一的欧洲投资者也是 2021 年非洲融资的重要来源,尽管比例低于 2014 年至 2020 年期间的情况。

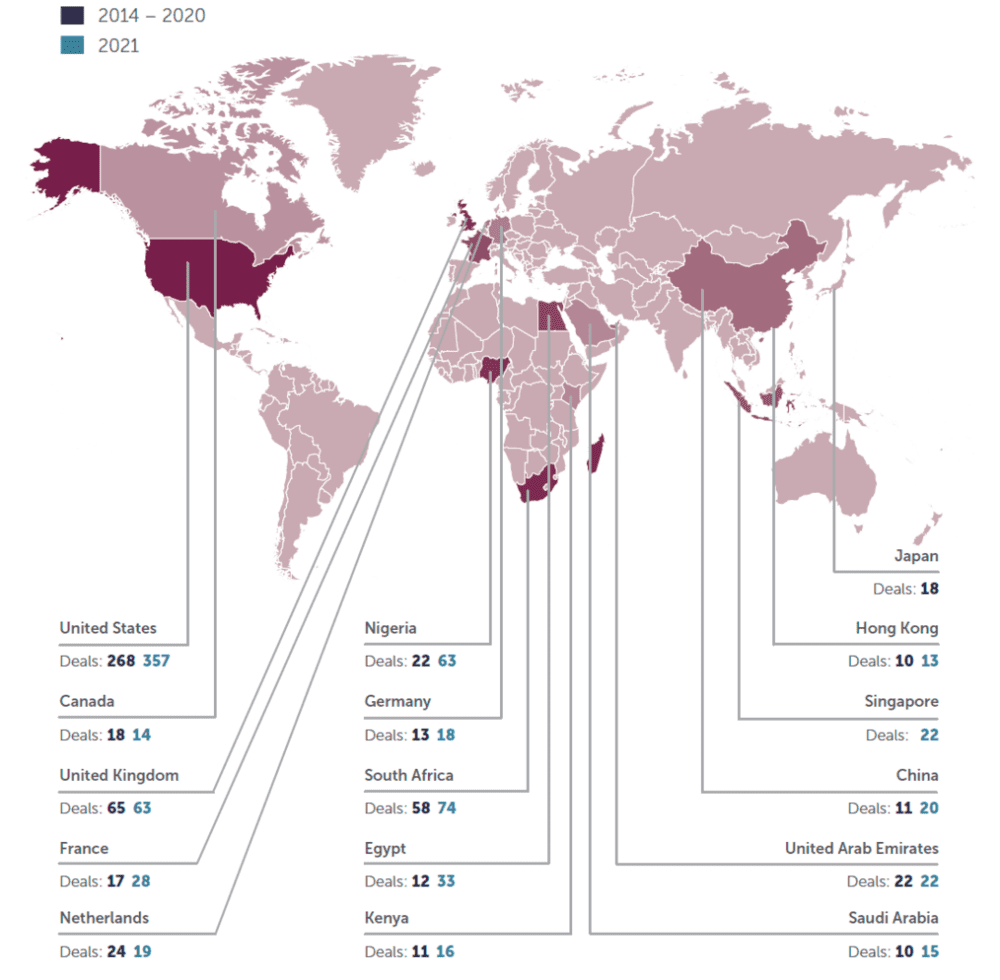

2021 年参与非洲大陆风险投资交易的投资者中,有超过三分之一位于美国。这一群体的投资者包括价值数十亿美元的风险投资基金经理(Andreessen Horowitz、Tiger Global、Ribbit Capital)、家族办公室(Bezos Expeditions)和非营利组织(包括 Chan-Zuckerberg Initiative 和洛克菲勒基金会) 。2021 年,有 357 名美国投资者参与了非洲的交易,比 2014 年至 2020 年期间累计活跃的 268 名投资者高出很多。美国投资者在非洲大陆风险投资行业的深度和广度不断扩大,凸显了非洲作为投资目的地的持续吸引硅谷及其他地区。

南非、尼日利亚和埃及仍然是非洲风险投资资金的主要来源,在 2021 年以国家为基础的投资者参与细分中排名前五,三个国家合计占总数的 19%。英国(7%)高于欧洲投资者群体,而新加坡和中国领先于亚太地区投资者(各 2%)。最后,来自阿拉伯联合酋长国的投资者通常将其非洲投资组合集中在讲阿拉伯语的北非,占 2021 年投资者总数的 3%。

本文来自微信公众号:Roselake 非洲创投(ID:roselake_vc),作者:Maxine