2020年6月是中国车企攻略印度市场的分界线,在那之前,中国车企都在加速进入印度这个拥有最多年轻人口,并且增长迅速的市场,但在那之后,中国企业进入印度市场的进程被中断,虽然现在正在逐步重启,但未来依然前景不明,困难重重。

中印关系的突然转变,也打乱了全球汽车产业的运行轨迹:

蓝色星球上的人们正致力于把汽车改造为电能驱动,以减缓气候变暖。然而,印度这个聚集了最多中低收入者人口的地区,与中国这个新能源车供应链成本优势最大的地区,被人为割裂开了。

放眼未来,中国汽车产业踩着汽车新四化浪潮,刚刚略微撼动百年来由欧美日把控的汽车工业格局,但有着重演中国汽车市场爆发潜力的印度市场,却正在对中国企业关闭大门。

印度汽车市场的未来就像一个天平,成功一侧的筹码是:印度在地理上比中国更接近欧洲、中东、东南亚,在政治关系和文化情绪上,更接近美国、日本和韩国,这些都是全球汽车需求的重镇。而风险一侧的筹码是:复杂的税收体系、执法自由裁量权过大、缺乏文化素质的劳动力、低效的行政、不稳定的营商环境。

无论中印关系如何变化、无论印度汽车市场是否真能爆发,中国车企都需要理性、谨慎地对待印度市场。

2012~2020,到印度去

2012年,王明从北京飞到香港,再从香港转机到印度孟买,辗转奔波两天一夜,但他丝毫不觉疲惫,反而非常兴奋。

供职于中国某家知名民营车企的他,终于踏上了印度的国土,距离将中国车带入印度市场的目标又近了一步。

当时,中国汽车市场已飞速发展十年,不少自主品牌几年间就变大变强,开始将目标瞄准海外市场。

王明所在的民营车企就是其中之一,他们当时对全球重点区域市场做了深入研究分析后,最终锁定了四个市场,印度就是其中之一。

为什么会选择印度?

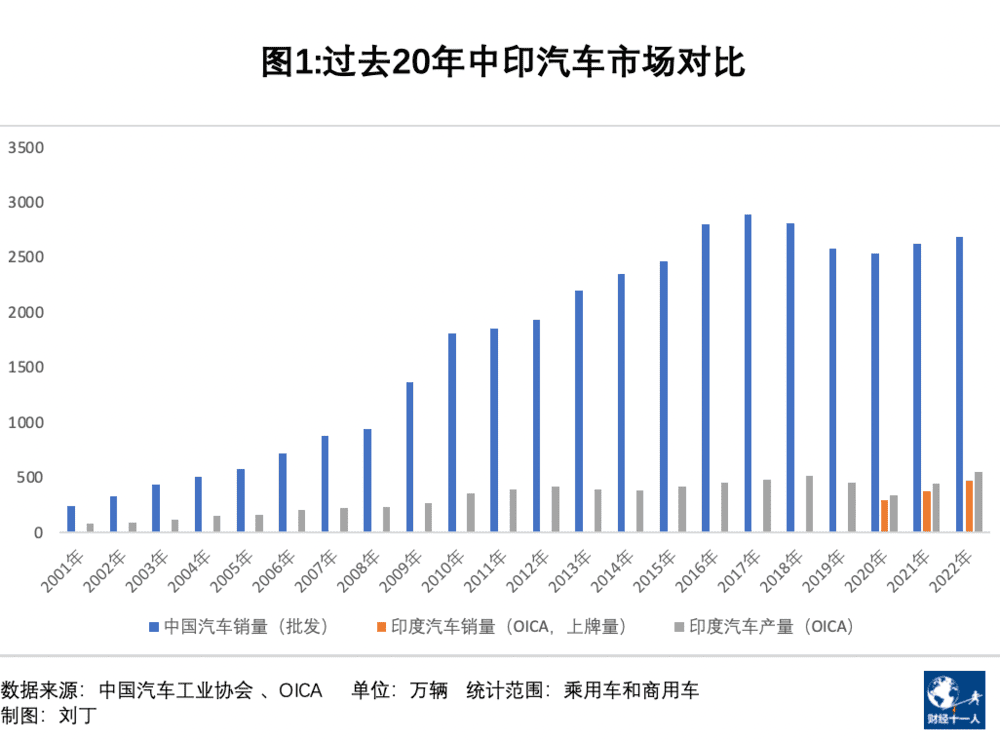

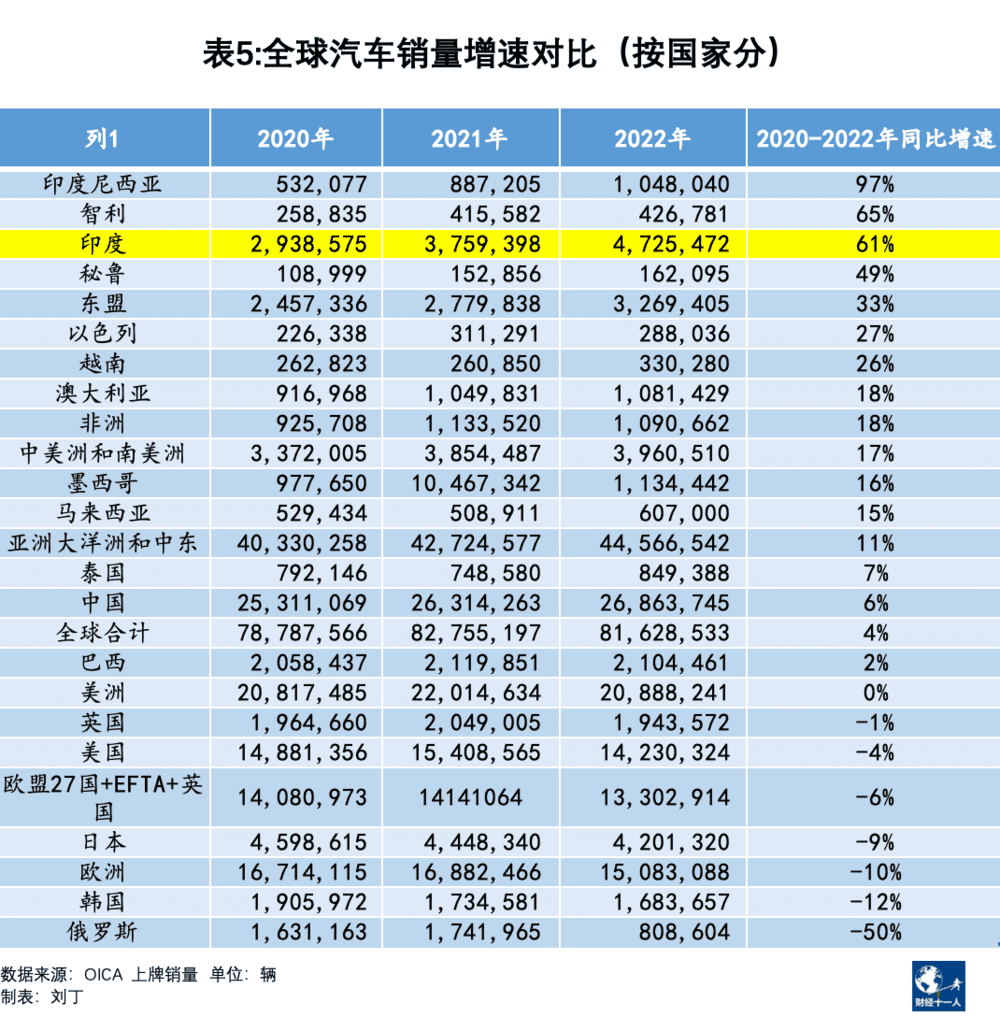

关于印度市场的可能性,多年来反复被人提起,无论是2012年还是现在,印度市场的诱惑力从未降低:印度人口众多,平均年龄不到30岁,是最年轻的大国,日本商社三井物产会长安永龙夫说过,“(在印度)随处可见想变得富裕的上进意愿”,这意味着巨大的市场需求。印度乘用车的销量规模已经超过300万辆,放眼全球,是少数几个超百万辆规模的市场,而且是百万辆规模以上市场中唯一保持高增长的市场。

人们期待在中国之后,印度能够成为下一个爆发的汽车市场。

不过,印度市场的困难,多年来也始终是相似的味道,阻碍从未真正减少。复杂的税收体系、任意执法、缺乏文化素质的劳动力、低效的行政、不稳定的营商环境,都是各国企业进入印度市场的障碍。

王明在印度对这些困难也印象深刻。

他2012年第一次抵达号称比肩上海的印度金融都市孟买的时候,感觉就像到了一座中国的二三线城市,到处都是贫民窟,大部分公路很破旧,甚至没有人行横道,租到的车是又小又旧的奥拓车。

另外,当地法律和税务体系极其庞杂,且表述模糊。王明和同事们花了很长时间,还从国际著名的咨询机构寻求帮助,才大致摸清了印度的法律和财税架构,消耗了大量精力和成本。

最麻烦的是,通过调研发现,印度的供应链远比中国落后,且大多数原材料需从中国进口,成本不低。虽然当地有不少日韩零部件企业,但很难从这些企业采购,一是这些企业多是日韩车企在当地的配套企业,产能全部用于满足供应日韩品牌,不对外供货。二是当地车型老旧,零部件生产标准早已过时,就算能卖,中国车企也用不了。

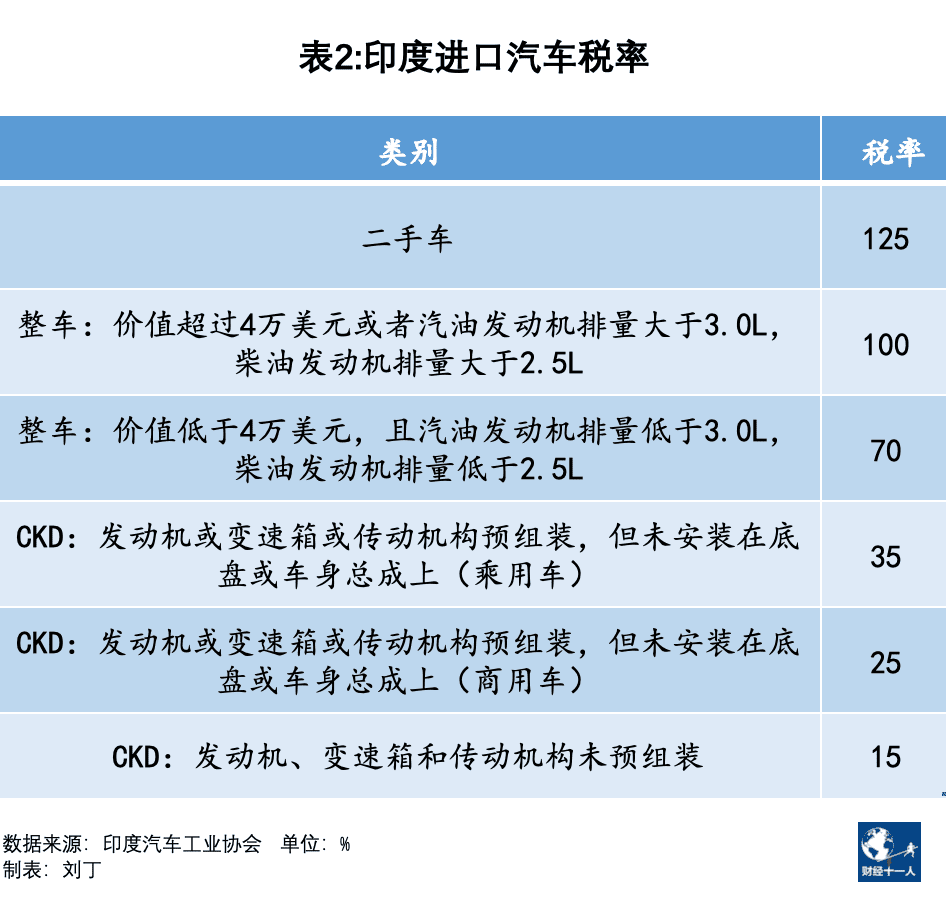

经过核算,王明他们发现整车进口同样不现实,因为印度对整车进口关税太高了,组织国内供应商一同到印度建厂,完全从零部件开始生产也不现实,因为投资太大。

最终,他们决定采取进口零部件组装的模式(即CKD模式),在印度收购其他车企的工厂,改造后在这里将零部件组装为整车。

这也符合大部分国际车企进入一个陌生市场的习惯,先试水,再逐步加大投资。20年前大部分外国车企初到中国的时候,以及中国的比亚迪、上汽名爵到印度的时候,也都是如此。

2014年5月,印度人民党赢得大选,该党领袖纳伦德拉·莫迪出任印度总理,开始推行多项改革,如“数字印度计划”“印度制造计划”,吸引外资,简化行政流程、打击腐败,推出税务改革(GST),整饬税收体系、降低税费。

2015年莫迪访问西安之后,在中国的印度外交官们,接连在中国各大城市举办“印度制造计划”的宣讲会,在制作精良的视频和画册中,向中国媒体和企业代表展现印度政府的改革举措,例如将包括签证、外商投资、公司注册在内的相关申请,改为清晰透明的一站式线上程序,替代传统的多个部门和人员的分别审批。

上汽集团通过旗下的名爵品牌进军印度市场,并于2017年在印度注册了子公司,随后在莫迪老家古吉拉特邦收购了一座通用汽车的旧工厂,投资220亿卢比并经过18个月的改造,于2019年5月下线了第一辆车——MG Hector SUV。

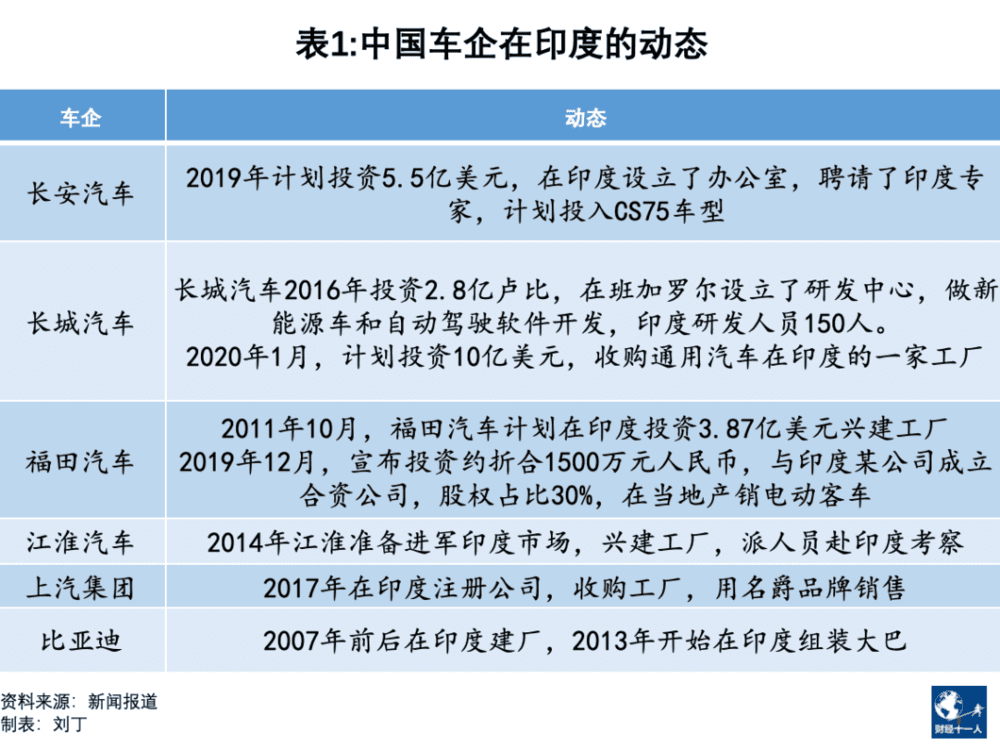

2020年2月新德里国际车展上,长城汽车包下了一整座独立的展馆,展示了众多车型,并提出要以印度为基地,开展研发、整装、零部件供应、销售,并出口到世界其他地区。虽然突发的新冠疫情,让不少已飞抵新德里的中国员工措手不及,但长城汽车仍以线上形式进行了发布。

在2020年上半年,长城汽车正计划收购通用汽车位于孟买东南浦那市的一座工厂。

当时,许多中国车企都正在或准备进军印度。此外,中国的智能手机企业,创业投资资本则已在印度崭露头角。

但这一切都在2020年6月之后按下了暂停键。

2020,急转直下

2020年6月中印关系的突然变化导致中国企业在印度的营商环境迅速恶化。印度政府禁用了包括微信、微博、抖音在内的59款中国的APP,印度的高速公路投资建设、5G建设、电力设备进口项目也都对中国关上了大门,包括智能手机企业在内的大批在印中国企业,遭遇执法审查。

印度政府发布了Press Note 3公告(下称PN3公告),将中国划归到与巴基斯坦和孟加拉国同类,这类国家的资金要进入印度投资,无论哪个行业,无论投资份额占1%还是100%,每一项投资都必须经过印度政府审查和批准。

值得注意的是,PN3公告的发布日期是2020年4月,比2020年6月中印关系突变还早2个月。

据大成律师事务所德里分所合伙人桑托什·派介绍,从PN3公告发布之日到2022年3月的两年间,中资在印度投资申请成功落地的比例,仅有5%,而在那之前,中国资本在印度的投资,几乎没有受到任何审查。

长城汽车2020年在印度提起收购通用汽车一座工厂的申请,但始终无结果,2022年宣告放弃。上汽名爵在印度扩大经营需要新的投资,但由于PN3公告,无法从中国得到资金。2022年3月,名爵印度宣布计划进行股权融资,以筹集扩大生产需要的资金。据多家印度媒体于2023年5~6月间报道,名爵印度公司将出售股权,将持股比例下降到49%。

2022年10月,上汽名爵印度公司收到印度政府的通知,要求他们澄清为什么在2019~2020年度出现运营亏损,隐含的意思是怀疑他们违规转移利润,名爵印度公司回复称,任何一家车企都不可能在正常运营的第一年就实现盈利。

比亚迪2013年开始在印度销售电动大巴,2021年底开始在印度推出在深圳出租车队中常见的MPV车型E6,2022年10月在新德里召开了品牌发布会,推出ATTO 3车型(元PLUS)和Seal(海豹),两款车分别在2022年底和2023年底正式开售,同时比亚迪宣布要在2030年占据印度40%的电动车市场。

但比亚迪同样也在被投资申请无法通过困扰,据印度媒体报道,比亚迪计划与印度当地公司Megha Engineering and Infrastructures合资,投资10亿美元建设整车及锂电池工厂,但该申请被印度政府拒绝。

2023年8月初,据当地媒体报道,印度政府正针对比亚迪展开调查,怀疑其进口零部件组装的生产过程不合规,少缴的税款可能达到900万美元。目前比亚迪在印度的车型,均采用的是从中国运输零部件到印度组装后销售的CKD模式。

印度对于进口整车征收约70%~100%的关税,对于零部件进口组装(CKD)征收15%~35%的关税,但难题是:把零部件拆散到怎样的程度,才符合规定?

印度对于零部件组装进口有明文规定,但是对于法律的解读却没有官方明确的解释,这给执法带来了很大的随意性。

比如印度本土汽车龙头塔塔集团,旗下的路虎汽车可以将车身完整焊接,并完成涂装之后才进口到印度本土,依然可以被认定为零部件进口,享受低关税;

但是,德国宝马则是将发动机、底盘分散进口到印度,为了组装这些零散的部件,在印度兴建了冲压、焊接、涂装、总装四大工艺的生产线,以及发动机生产线,这样才能享受到低关税。

即便中国车企完全依照宝马的模式,也不能完全排除被印度执法部门处罚的风险,比如执法部门可以因发动机缸体和缸盖未经拆散,就认定公司涉嫌逃税。

宝马在2013年就曾因为进口组装零部件的拆散问题,被印度税务机构罚款1亿美元。

如果比亚迪被印度政府认定违规,就不能享受零部件进口的低关税,只能按照进口整车征收关税,需要统计此前所有在印度销售的汽车,按照每辆车的货值,补上整车进口和零部件进口之间的税率差额。

汽车是具有文化属性的商品,文化的认同感,以及民众情绪,会对车企的成败带来很大影响,这是中国车当下在印度的最大阻碍。

虽然中国车企正在印度遭遇巨大阻力,但目前真正最适合印度汽车市场的,的确是中国汽车。不论从产品还是供应链上,中国汽车产业都是印度发展汽车市场理论上的最佳伙伴。

第一,中国车企的投资意愿强,数量多:在2020年之前,多家车企宣布了投资印度计划,其中长城、比亚迪、上汽已在印度开拓多年。

而印度汽车产业发展的一大问题就是缺投资。

印度政府希望将汽车及新能源行业打造全球出口中心,推出了针对14个行业的制造刺激计划(PLI),如果企业投资增加产量,政府将在五年期间返还一部分增量产品的价值。其中,PLI计划支出的80%被分配给了汽车、先进化学电池、特种钢、太阳能光伏、纺织品五个行业。

但在2023~2024财年用于PLI奖励的预算拨款中,几乎没有流入计划中的五大行业,而是52%用到了移动和电子制造业,主要原因就是包括汽车、先进化学电池业在内的制造企业缺乏投资扩大产能。

第二,中国车企的产品更丰富,更适应印度市场。

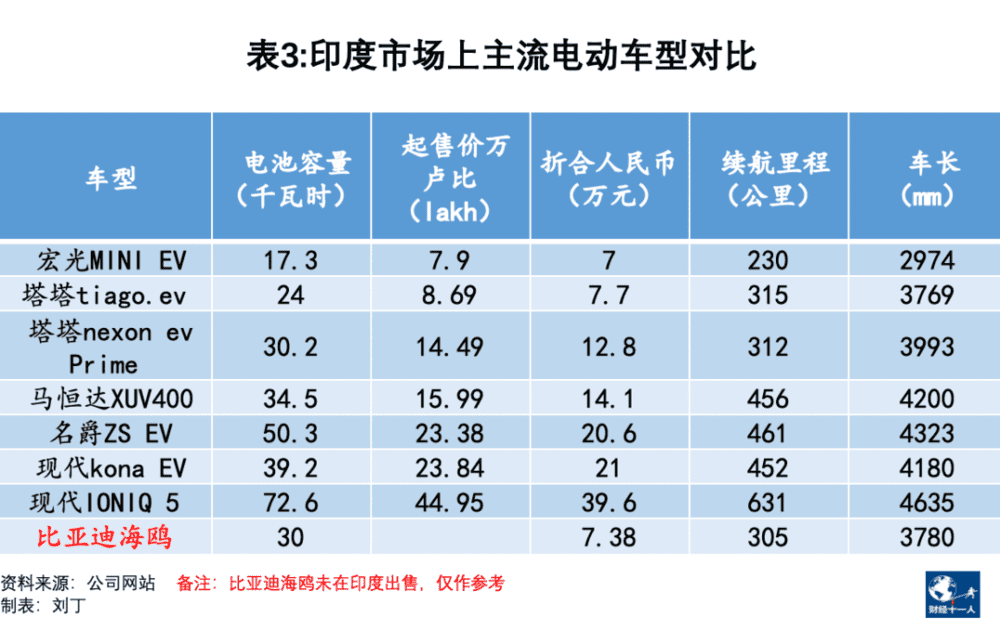

目前印度市场上的车型大多比较老旧,尤其是内饰豪华感差,智能化不足。比如,目前比较热门的几款电动车型中,无论是塔塔的车还是现代、马恒达的车,智能座舱的配置几乎为零。

相比起来,中国车企的车型平台更新,迭代也更快。目前中国主流车企的电动车平台,已经迭代超过3代,在全球都具备领先优势。

上汽名爵在印度的首款车型Hector,其原型车是上汽通用五菱的宝骏530,在中国市场并不算先进产品,但在印度市场推出以后却获得了不错的销量,其座舱配置远超同级别竞品车型。

在印度最主流的车长4米以下的微车市场,此前由日本铃木的车型垄断,但铃木缺少电动车型,到2025年才会启动在印度的电动车生产。

而上汽名爵在印度推出了微型车Comet车型,原型车是宏光MIN EV;另外,比亚迪的海鸥车长不到4米,如果引入印度,也将给这个细分市场带来新的变量。

2019年到2022年,上汽名爵印度有限公司的销量从1.65万辆提升到4.8万辆,目前在印度乘用车市场的份额约为1.2%左右。

第三,中国的供应链成本更低,更丰富,无论是锂电池产业链,还是智能座舱涉及的零部件,中国企业的技术和成本优势都非常明显。

中国车企是印度车市的最优解

在全球汽车市场中,印度的市场非常特别,这是由其特殊的人口、社会和政策环境导致。

在印度城市,极少部分人居住在现代化的高层住宅小区中,这样的小区拥有停车位,道路整洁,但更多的人是自建房屋,类似中国的乡村,房屋之间的道路狭窄、简陋,停车和行车都很艰难;而在印度乡村地区,大部分人还很贫穷,整体的购买力弱。印度的能源价格高昂,每升汽油的价格约合人民币10元。

这意味着,印度车市长期倾向便宜、省油、耐用、小巧的车型。

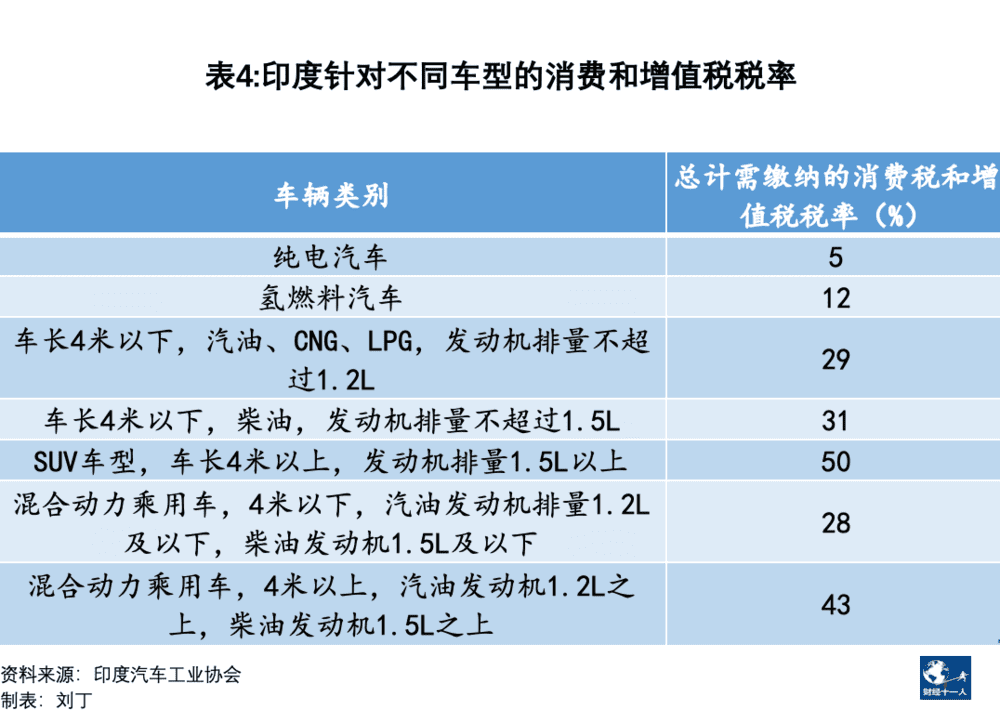

另外,印度政府对于汽车消费课以重税,对于车长4米以下的车型,根据排量不同税率为29%~31%左右,4米以上车型以及SUV车型,税率高达43%~50%。

在印度消费者购买汽车的时候,这笔税款会包含在车价中,这就给车企又增添了压力,只有极力缩减成本,才能保证车辆总价能被消费者接受。

对于车企来说,这是个艰难市场,不过,只要能跨越这些困难,就能享受更特殊的地位。

日本铃木汽车,与印度政府成立合资公司玛鲁蒂铃木印度有限公司,于1983年开始在印度生产汽车,以车长4米以下的雨燕和奥拓车型打市场,省油、结实、空间利用率高,大受欢迎。

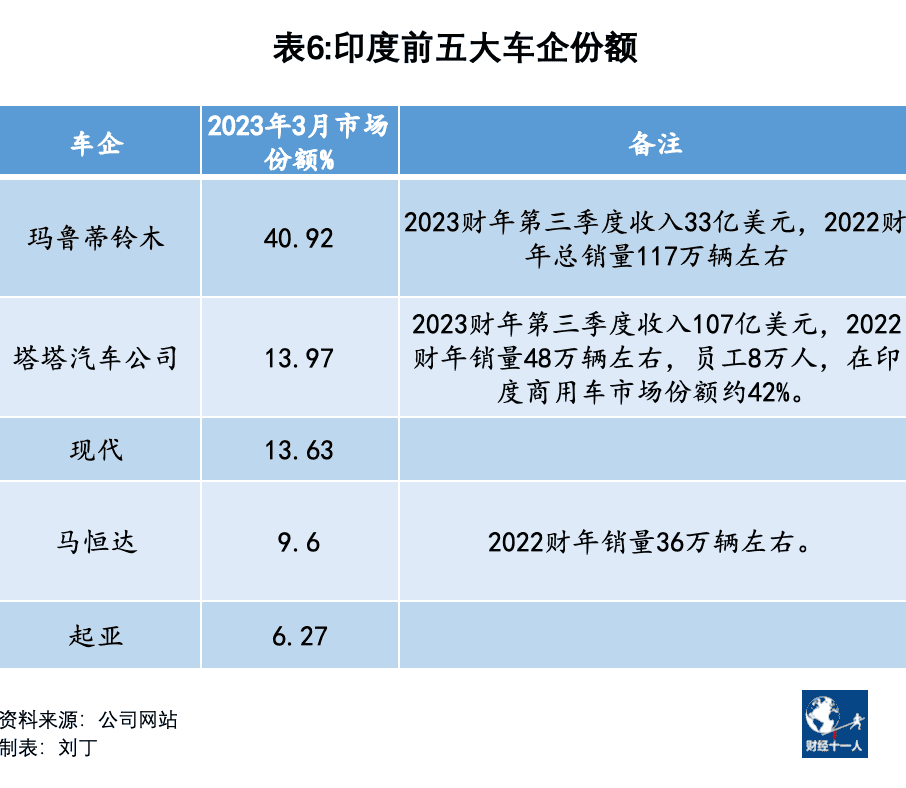

多年来,他们的销量在印度一家独大,市占率始终保持在40%以上,每年印度前十畅销车型几乎全部都是他们的产品。

铃木在印度把成本控制做到了极致:20世纪80年代投资的设备和工厂早已经收回成本,原有的车型平台精打细算地升级,控制研发成本;在铃木德里整车厂周边,日系的零部件企业紧密有序地围绕在一起,某些零部件从供货商到主机厂,甚至用小推车,几个工人就可以完成运送,外圈供应商的物流车辆配送路线也规划精细,从不会空车行驶;在铃木古吉拉特邦的工厂,成品车采用铁路运输,运输车箱经过定制可以装下更多的车。

不过,印度市场的顽固格局也正在瓦解,在急剧的变化中,中国车企是当前最有能力成为受益者的。

第一,更大,更豪华、更智能。

“同学们和朋友们都想要大车,更大的车”,目前读大学四年级的出生于印度新德里的马吉诺·甘地对《财经十一人》说,他正与在政府中担任要职的父亲讨论买车。

据他介绍,印度的年轻人找到稳定工作之后,第一件事情就是买房子和车子,即便家里钱不够支撑买汽车,也会想办法挑一辆摩托车。

为了压缩成本,也是由于供应商能力不足,印度市场销售的主流车型内饰简陋,消费者买车之后,通常还得花钱改装。马吉诺挑中了印度自主品牌马恒达(Mahindra)生产的塔尔(Thar)车型,这款车外形极像美国jeep牧马人车型,售价折合人民币约为10万元左右,但马吉诺自己改装内饰后,最终落地价格会达到20万元左右。

印度消费者的品位并不低,他们也喜欢奔驰的舒适、宝马的操控、保时捷的轰鸣,2022财年,奔驰在印度卖了11576辆车,宝马为8496辆,继奔驰和宝马之后,奥迪也于2023年2月开始在印度本地生产。豪华品牌纷纷设厂的态势,以及其销量规模,让人回想起中国大陆2003年前后的时刻。

印度市场4米以上的车型数量和销量在持续增加,反之,此前凭借小旧车型占垄断地位的玛鲁蒂铃木的市场份额,则从2018年11月54%下降到2023年3月的40.92%。

印度汽车市场的面貌也在改变,2012年,街上跑的都是三轮车、铃木雨燕、奥拓之类的微型车,而现在,路上能看到更多大一些的车型了,例如现代ix25、起亚Seltos、本田Ctiy车型。

第二,电动化。

虽然日系车企曾向印度政府大力推销其混合动力路线,以印度的基础设施状况,混合动力的确适应成本更低,不过印度政府还是将目标定在了纯电。

在莫迪推动的税赋体系改革中(GST),将纯电车型的税率下调到了5%,远低于传统车型动辄40%左右的税率,而类似丰田普锐斯的弱混车型,税率却提升到了43%,是改革后唯一上调税率的类型。

印度政府的目标是,到2030年,全国新车销量中纯电车占比达到30%。

为此,印度财政部自2015年开始执行新能源汽车销售和制造刺激计划(FAME),到2019年3月31日的第一阶段,总共花费了89.5亿卢比,此后,印度财政部做了1000亿卢比的预算,支持FAME第二阶段计划,截至2022年12月底,FAME第二阶段计划总共补贴了74.3万辆电动车(包括两轮电动摩托车)和2877个充电桩。

具体来看,印度根据每辆电动车的电池容量给予车企补贴,折合人民币15万元以下的车型,每千瓦时电池政府给予补贴折合1000元,某些地方政府给予折合500元的补贴,每辆车最高补贴折合人民币约2.5万元。

中国车企成为印度汽车的镜子

未来十年或二十年,印度汽车市场是否能爆发,复制中国的增长?对此,有人半信半疑,有人嗤之以鼻。

目前唯一能确定的是:不能彻底排除印度的可能性。

一方面,印度汽车市场确实在增长,2022年相比于2020年增长了60%,是全球百万规模以上国家市场增长最快的。

高增长是克服各种阻碍的最好动力,高增长才有机会孕育出更强大的企业。

另一方面,印度汽车工业也具备一定的基础。

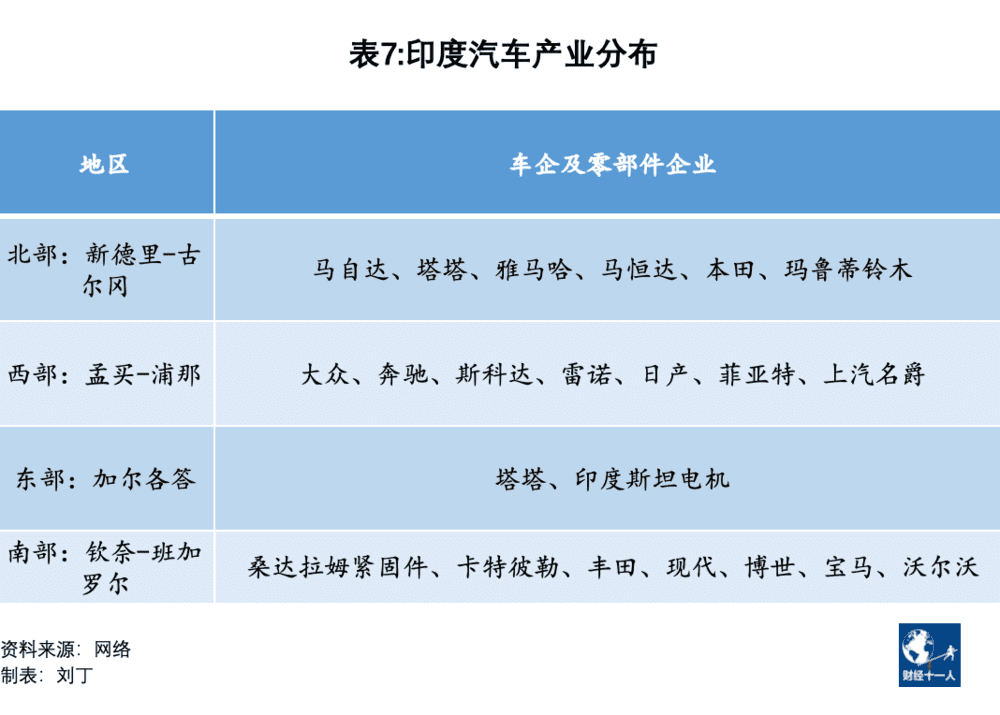

目前,印度全国已经形成四个汽车产业集群,玛鲁蒂铃木以及大部分日系车企和零部件企业在北侧的德里-古尔冈;包括奔驰、大众、雷诺、菲亚特在内的欧系车企在西部的孟买、浦那,上汽通用名爵印度也在这里;比亚迪、丰田、博世、卡特彼勒的总部和生产基地则分布在南侧的钦奈、班加罗尔。

印度的汽车企业,除了玛鲁蒂铃木,还有成立于1945年并于2008年收购了捷豹和路虎的塔塔汽车公司,目前其年销量规模48万辆左右,除了乘用车占有全印度14%左右的份额,还占据印度商用车市场42.23%的份额,还为印度军队生产军用车辆。

印度汽车产业的发展就像天平,未来前景取决于:究竟是有利条件一侧的砝码更多,还是不利条件一侧的砝码更重?

印度汽车发展的不利因素包括:

第一,印度的劳动力素质低下,企业造车技术积累不足。在印度某些龙头汽车企业的培训中,还必须给工人们培训最基础的识字、口算。

第二,印度油价贵、电力短缺、停车难、路况差。在德里的一个拥有冰箱、电视机、空调的家庭,每月电费折合人民币高达约1000元,而且经常因电力短缺而停电。

第三,购买力不足、汽车税赋重。即便经过税率改革,印度汽车产品30%~40%的税率依然远超同等规模的其他主要汽车市场。

第四,政府行政效率低下,任意执法,营商环境差。几乎每个进入印度市场的海外企业都有在这方面的血泪史。

印度汽车发展的有利因素包括:

第一,电动化、智能化浪潮改变了造车的规则。新能源车的结构更加简单,生产自动化程度更高,尤其是电池的生产,所需要的工人数量相比于发动机生产大幅度减少。弱化了印度劳动力水平不高的问题。

智能化浪潮下,关键造车技术的获取门槛也降低了。据《财经十一人》独家获悉,印度某计划跨行业进入电动车领域的财团,正与中国造车新势力零跑汽车洽谈,有意从零跑汽车购买全套造车技术,在印度快速开展电动车生产。

第二,电动车能够享受较低的税率;另外,全球供应链调整,包括富士康在内的更多企业到印度扩大产能,工作职位增加或将提升印度的消费力。

第三,相比于中国,印度在地理上更靠近非洲、欧洲、东南亚,在文化上更靠近欧美日韩。例如,在中国车出海的主要目的地东南亚市场上,印度生产的两轮摩托车已经深耕多年:印度企业与本田1983年合资的英雄摩托车,是世界上最大的两轮摩托车生产商,产品广泛出口到非洲、中东、东南亚,还在拉丁美洲建设了工厂。

中国汽车曾经照着日本、欧洲、美国汽车产业的镜子学习如何穿衣打扮,现在印度汽车正在照着中国汽车的镜子对镜贴花黄。至于印度汽车能否复制中国汽车的奇迹,答案其实并不重要,因为就算印度汽车无法重演奇迹,但复制奇迹的尝试已经足以让印度成为未来20年全球汽车市场增长的主要引擎。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁(《财经》研究员)、李艳龙(特约作者,曾长期在印度市场开拓业务),编辑:尹路