2023年8月22日,疫苗行业资本市场表现低迷,万得疫苗指数(8841313.WI)跌去1.52%,疫苗类上市公司智飞生物、沃森生物、万泰生物股价以3%至4%的跌幅收盘,盘中一度达到7%左右的跌幅;康希诺、康泰生物、华兰疫苗、金迪克等也盘中一度跌超3%。

部分疫苗行业人士猜测,二级市场的这一动态或与8月22日一则市场传闻有关:“据称许多二类疫苗要改成一类疫苗。”

8月23日,万得疫苗指数再跌2.01%,上述多数企业以2%至3%不等的跌幅收盘。

对于上述市场传闻,一名中国疾控中心知情人士告诉《财经·大健康》:“还没有,等等吧”。至于今年能否看到变化,上述中国疾控中心人士表示“难”。

一类疫苗是指纳入国家免疫规划的疫苗,免费向全民提供,受种者如无禁忌症就应当接种;二类疫苗是指居民自费接种的疫苗。

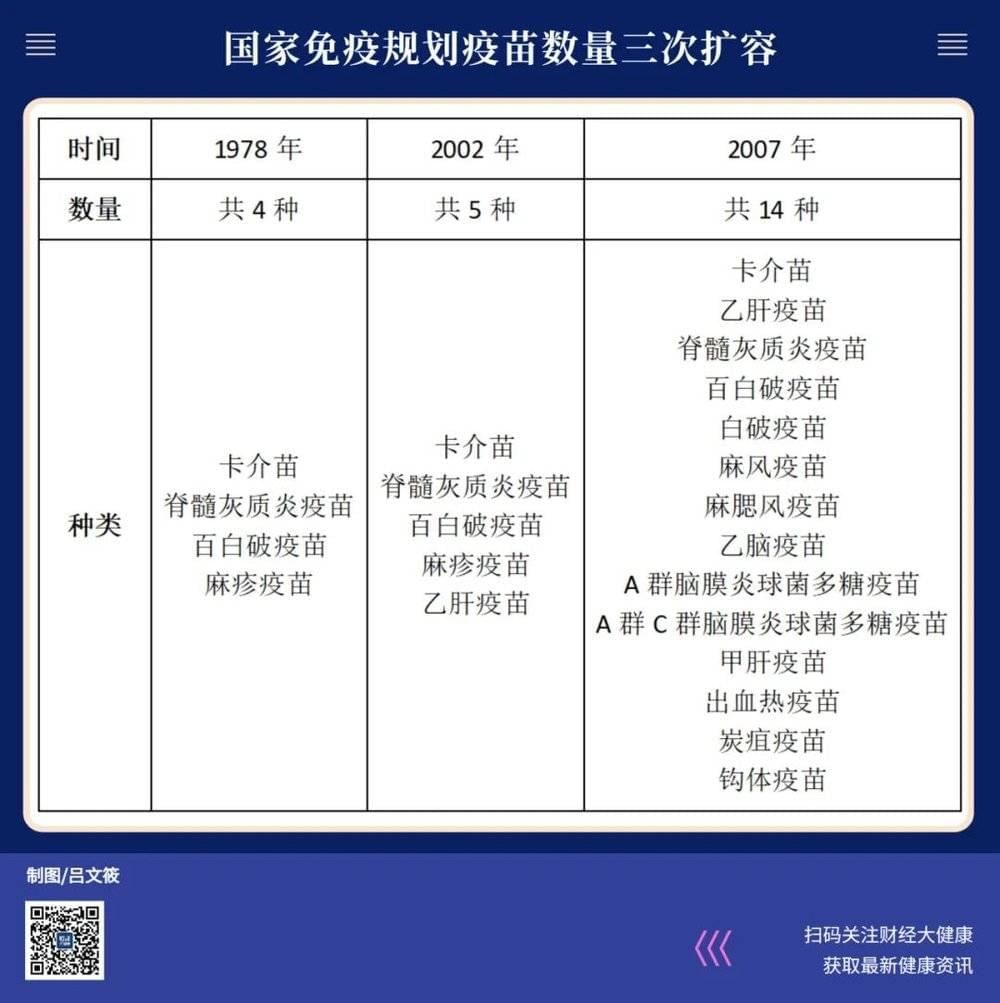

二类疫苗变成一类疫苗,意味着国家免疫规划扩容。上一次国家免疫规划扩容,还是16年前的2007年,彼时,麻腮风疫苗新进入免疫规划,该款疫苗的生产商天坛生物很快就迎来了产品放量,但随之而来的价格骤降,让公司的盈利状况受到影响。

因此,资本市场与疫苗企业对于上述传闻的反应颇为复杂。从政策端,国家免疫规划扩容要考量的因素更多,难以一蹴而就。

硬币的两面:放量与降价

对于国家免疫规划的扩容,一直以来行业内有不少呼声。

截至目前,中国免疫规划疫苗共有14种,可预防15种疾病。世界卫生组织(WHO)向各国政府推荐应优先纳入免疫规划的疫苗有10种,截至目前,中国有6种款疫苗纳入免疫规划,还有4种尚未列入,分别是人乳头瘤病毒疫苗(HPV疫苗)、肺炎链球菌结合疫苗(PCV疫苗)、b型流感嗜血杆菌疫苗(Hib疫苗)和轮状病毒疫苗。

《财经·大健康》今年4月曾获悉,水痘、手足口病疫苗(EV71)等疫苗也在疾控部门免疫规划扩容的考虑范畴之内。

关注传染类疾病防控的公益类基金会与学术专家是呼吁国家免疫规划扩容的主力之一,企业的态度不一,主要与企业的疫苗产品布局、市场占有率、整体经营状况等有关。

“许多二类疫苗要改成一类疫苗”传闻出现的8月22日,A股疫苗行业市值最高的智飞生物,收跌4.2%,其产品包括Hib、轮状病毒疫苗等。沃森生物当日收跌4.72%,公司主要产品包括Hib、HPV疫苗等。万泰生物跌3.93%,该公司二价HPV疫苗目前主要供应自费市场。

对于上述传闻,沃森生物8月22日回应《财经·大健康》,“我们看到了相关传闻,但目前没有接到任何通知或确切消息。”该公司表示,从实践看,纳入一类苗(免疫规划疫苗)管理,国家需要做许多评估,包括疾病负担、市场需求、产能供应、市场价格、采购资金来源等要素进行综合判断。

作为企业,是否希望自己的疫苗纳入国家免疫规划?

一位疫苗上市公司负责人告诉《财经·大健康》,二类疫苗转一类疫苗对于企业来说是好事,销售简单了,政府采购节约了营销费用,回款也快。但硬币的另一面是:产品价格势必要做出让步。这位企业负责人直言:“集采的价格肯定低”。

一名医药行业券商分析师对《财经·大健康》分析认为,产品降价对企业来说其实不是好事。

中国上一次扩大国家免疫规划是在2007年,当时麻腮风疫苗新进入免疫规划,起初,企业被认为将因此受益。金元证券在2008年分析认为,麻腮风疫苗在列入计划免疫后,预计最终市场规模可能会小于6亿元,认为总体而言该品种会有增长空间。

该疫苗的厂商天坛生物此后第一个财年的业绩表现印证了上述观点。2008年,麻腮风疫苗进入国家免疫规划的第一个年头,天坛生物在年报中表示:“公司有一些产品受益,尤其是麻腮风系列疫苗,在2008年度的收益贡献中亦有所体现”。这份年报预计在此后的两到三年里,麻腮风系列疫苗、乙肝疫苗等产品的需求量仍将较大。

降价意外来临。

2009年9月,国家发改委发布了《关于制定重组乙型肝炎疫苗等 14 种国家免疫规划疫苗出厂价格的通知》,天坛生物主导产品麻腮风三联疫苗、麻风二联疫苗分别降价35%和47%。

再加上重组酵母乙型肝炎疫苗等其他产品的降价,当时拥有计划免疫品种最多、并占有国内疫苗市场份额一半以上的天坛生物发布公告称:按照公司常规生产计划,《通知》将导致公司主营业务年收入减少1亿元以上。

天坛生物2010年财报显示:公司取得了12亿元的营收,增长9.27%,但营业利润减少29.1%,降价“对公司主导产品盈利能力产生不利影响”。

哪些二类苗转一类后利好企业?

中国的疫苗接种程序上规定,一类疫苗是符合接种条件者必须接种,而二类疫苗可以根据自身情况,自愿决定是否接种。因此,当二类苗变成一类后,接种的人群会更广泛。

转为一类苗后,企业生产的疫苗能否在政府采购时中标,又是另一回事。

疫苗专家陶黎纳告诉《财经·大健康》,不同接种率的二类疫苗,转为一类疫苗后,对企业的意义不同。

如果是接种率不怎么高的疫苗,比如只有10%至20%,那么转为一类疫苗就意味着接种率会达到90%以上,市场会扩大数倍,该疫苗的厂家很有机会纳入政府采购。一旦被纳入,疫苗的量就有了保证,相关的营销费用则可以忽略不计,即便是产品降价了,也可能使利润增长。

对于接种率已经达到80%以上的二类疫苗,比如水痘疫苗、手足口疫苗等,如果纳入到政府采购,则意味着利润率大幅降低,但同时营销费用也相应降低。这种情况虽然不是企业的最佳选项,但仍是一个可以接受的情况。

政府采购并不是一蹴而就的,通常每年会采购一次。陶黎纳表示,疫苗如果当年没有被纳入政府采购,仍可以作为二类疫苗提供,只不过失去了价格优势、增加了销售难度。

国家免疫规划中的疫苗,实际接种率有多高?

中国疾病预防控制中心免疫规划中心统计显示,2020年与2021年,中国适龄儿童国家免疫规划疫苗总报告接种率分别达到了99.2%、99.27%。

对于二类苗转一类苗,在放量、降价之外,企业往往还有更综合的评估与考量。

沃森生物8月22日回应《财经·大健康》,公司产品以二类苗为主,但也有一类苗产品,未来,随着国家经济发展和创新重磅疫苗的迭代上市,部分已成熟的传统疫苗产品预计会逐步纳入一类苗管理,对于该等产品通常前期销售已足额覆盖研发成本,纳入一类苗有望快速提升市场容量,并且所需销售、物流等成本也将对应降低,在保障合理效益的同时,也是公司作为中国创新疫苗企业的应尽义务与责任担当。

“从赚钱、盈利的角度,我们并不愿意产品进入免疫规划,因为必然要大幅降价。”一名国内头部疫苗企业的副总经理告诉《财经·大健康》,“但如果能借此给包括审批部门在内的监管机构和市场以好印象,保证未来产品顺利上市,我们是可以考虑降价和进入免疫规划的。”

免疫规划有多贵?

免疫规划属于公共卫生服务项目,经费投入主要源于政府。每年中央政府承担疫苗注射器采购费用、部分接种补助,地方政府在中央财政转移支付资金和本级财政的支持下,开展各级免疫规划工作。

2021年,中央财政重大传染病防控经费补助中用于免疫规划工作的经费为48亿元。

围绕着国家免疫规划扩容与否,哪些品种应被纳入,历来充满争议。2007年的那一次扩容后,甲肝疫苗、流脑疫苗、乙脑疫苗、麻疹腮腺炎风疹联合疫苗、无细胞百白破疫苗被纳入国家免疫规划,疫苗市场为此扩大了约28亿元。

但即便如此,仍有券商即直言扩容“超出预期”:国外儿童免疫程序中的水痘疫苗、Hib疫苗两个品种没能在扩容名单中,被认为是“十分遗憾的事情”。

一名来自疫苗上市公司的从业者告诉《财经·大健康》,免疫规划的调整是一个比较复杂的过程,涉及到传染病防控、国家支付、产品供应、接种意愿等方方面面,不是一蹴而就的。

免疫规划的成本主要有两方面:疫苗注射器采购成本、接种实施管理成本。前者包括疫苗、注射器、安全盒等采购费用,后者则更多元,人员报酬、房屋租金和设施费用、办公设备折旧费用、冷链设备折旧与维护费用、疫苗运输费用、信息系统建设与维护费用、监测活动费用和宣传培训督导考核费用等,通常都算在内。

国家卫健委和中国疾控中心的一份研究论文显示:2015年,中国平均每名儿童免疫规划成本是619.21元,免疫规划总成本约为102.47亿元。其中,疫苗注射器采购成本为每人127.83元,占总成本的20.64%。

在全球范围内,中国免疫规划成本与部分低收入国家免疫规划成本类似,低于发达国家。例如,2011年洪都拉斯平均每名儿童的免疫规划成本为113美元(约合人民币823元);2015年欧洲部分国家0~6岁儿童的免疫规划成本中,德国为每人1067欧元(约合人民币8441元),意大利和法国的人均成本约合人民币3101元、2642元。

建立健全稳定长效的多渠道筹资方式,是免疫规划面临的一大挑战。

疾控系统的研究者建议,中国可参考国际上大多数国家采用的混合支付方式,通过统筹财政、医疗保险、商业保险、慈善捐赠等多元化渠道为疫苗筹资;也可借鉴乙型肝炎疫苗推广的经验,通过鼓励有条件的地区在国家免疫规划的基础上增加适宜的疫苗纳入地方免疫规划,加强婴幼儿、学龄儿童、老年人等重点人群的预防接种。

本文来自微信公众号:财经大健康 (ID:CaijingHealth),作者:赵天宇,编辑:孙爱民