本文来自微信公众号:autocarweekly (ID:autocarweekly),作者:金融街老李,题图来自:视觉中国

近期,很多人都在说2023年是过去十年汽车行情最差的一年,也是未来十年最好的一年,老李并不认同超过五年的任何预计,但老李相信,汽车行业这一轮结构性的调整正在加速到来。

进入6月,造车新势力和传统汽车企业陆续公布了销量,大家发现传统车企的新能源汽车销量正在迎头赶上,市场销量正在打乱重排,实际上资本市场也在呈现同样的规律,新一轮车企的市值正在重塑。

老李今天和大家一起聊聊为何新势力市值承压,传统车企反弹?市场上两种估值逻辑有何差异?为何造车新势力的市值将殊途同归?

新势力承压,传统车企反弹

2023年上半年,中国车市迎来了前所未有的低迷,一方面是因为经济环境,汽车作为经济风向标率先承压,另一方面原因则是国六新政和新能源车市场竞争加剧。

进入6月份,国内车企陆续发布了5月销量数据,汽车销量逐步复苏,很多朋友和老李说,后半年的车市一定会强力拉回来,所以文章开头的传言也就不攻自破。

老李先和大家聊聊5月的新能源汽车销量,比亚迪以24.02万辆的成绩全面领先,需要说明的是,比亚迪的销量中包含了混合动力和纯电两大部分,但无论按照什么方式算,比亚迪的销量都是全球第一。

传统企业方面,吉利和长城是两翼齐飞的状态,5月,长城汽车的新能源汽车销量达到了2.4万辆,吉利汽车新能源汽车销量(含吉利、领克、极氪、睿蓝)达到了2.7万辆。

新势力方面,理想汽车表现突出,5月销量高达2.8万辆,超过了吉利和长城新能源汽车销量,而蔚来和小鹏表现一般,蔚来汽车5月交付6155辆,小鹏汽车交付则是7506辆。

大家可以看到,经过了近半年的市场化竞争,国内新能源汽车市场开始有了明显的分化:

一是新势力三强重排,理想汽车遥遥领先,蔚来和小鹏进入产品调整期。这里面不仅体现了新势力三强的产品节奏问题,也体现了市场需求正在发生较大变化。

二是传统自主品牌后来居上,吉利和长城以超过两万台的单月销量开始出现在排行榜前十的名单上,很多朋友会说这些品牌销量中包含了混合动力车型,但老李想说,理想的增程式全部都算混动,比亚迪的混动也占据了销量的半壁江山。

三是混合动力逐步进入市场的舞台,虽然近期有消息表明,接下来混动车型(插电混动和增程混动)有可能会从免购置税名单中除名,但不管政策怎么变,比亚迪DM-i、理想增程确实得到了市场认可。

半年来,国内新能源汽车市场发生了结构性变化,市值也正发生结构性变化。

目前全球电动车企业上市地点主要集中在中国和美国,虽然不同的市场存在流动性等诸多差异,但同一行业的景气度往往差异不大,我们在此直接做横向对比。

全球股市的标杆是美股,而美股汽车板块的上限是特斯拉,截止到昨天,特斯拉的市值为6897亿美金,遥遥领先其它车企;丰田汽车的市值为2000亿美金,代表了传统车企的上限。

在中概股中,理想汽车市值最高,达到了313亿美金,其次是蔚来汽车和小鹏汽车,分别为129亿美金和73亿美金。

香港市场一直是这几年股市的洼地,其传统车企代表车企吉利汽车的市值为943亿港元,而新势力零跑汽车的市值是435亿港元。

在A股,比亚迪是所有国内车企的上限,市值高达7520亿元,长城汽车市值为1990亿元。

通过对比大家可以看出来,不管是同一交易市场的小范围对比,还是不同交易市场的大范围对比,新势力的市值都在下跌,有的甚至跌到了和传统车企相同的水平,但总体上新势力的市值依然高过传统车企。

两套估值逻辑

两年前,新势力的市值远远超过传统车企,那时候大家的说法是蔚小理卖的是新能源车,是科技股的估值逻辑。

两年后,随着传统自主品牌的新能源车销量超过了蔚小理,虽然新势力的市值还是超过了传统企业,但相比之前还是大跌不少。

究其原因是汽车行业的估值体系在不断重塑,在新势力没有出现之前,传统汽车行业多年来一直有固定的估值体系。

从行业属性看,传统企业经过了几十年的发展已具有较强的消费属性,其估值逻辑与大消费类似,我们在此称之为传统汽车企业估值体系。

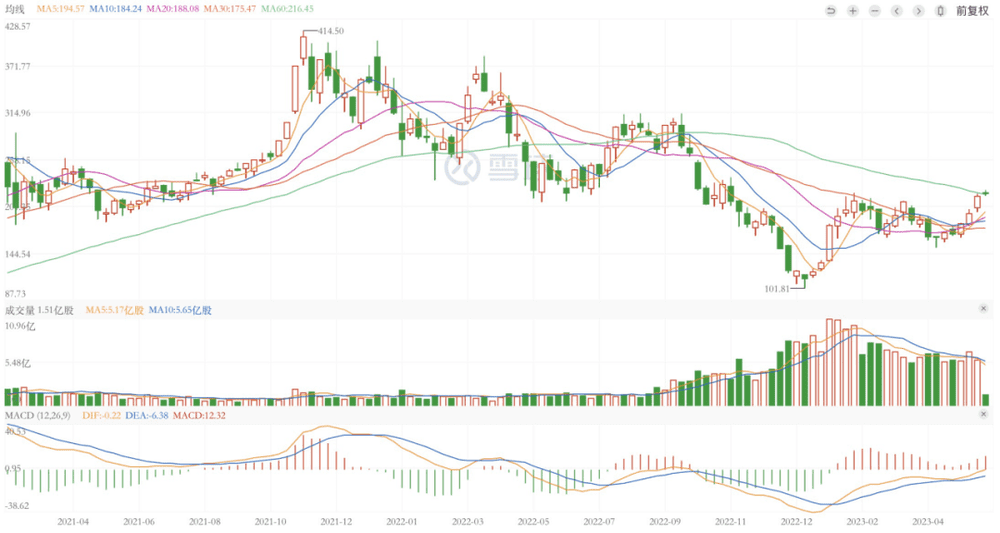

特斯拉周K线

老李在过去几年也曾研究大消费,实际上,传统汽车企业估值体系和大消费一样,具备以下几个特点:

一是成长性不高且具备周期性,2015年以后,随着国内经济增速放缓,传统燃油车的销量一直保持在稳定水平,近年来甚至有下滑趋势,传统燃油车企业不具备任何成长性,相反,由于汽车产品价值高,使用周期长,总体市场开始呈现出周期性。

二是传统汽车行业市场集中度低,这一点大家很熟悉,任何一个市场集中度低的行业都不可能出现市值较高的龙头公司。

三是企业资本开支高,盈利性差,传统汽车行业是典型的制造业,除研发费用外,汽车的单车成本开支极高,这也意味着企业和行业盈利水平不高,以ROE为例,从2014年的14%逐渐降到了现在8%以下的水平。

这些特点注定了传统汽车行业和企业不会有太高的估值,这是行业属性决定的,是行业共性的问题。

随着特斯拉的出现,汽车行业开始发生变革,由于产品属性发生了变化,汽车行业的属性也开始发生变化,从资本视角看,汽车行业的资本属性主要表现在以下几个方面:

一是成长性好,毫无疑问,新能源汽车在未来很长时间内要逐步替代传统燃油车,新能源车替代的过程本质上就是行业成长的过程,2019年底,新能源汽车企业市值暴涨本质上就是大家突然看到了行业的成长性。

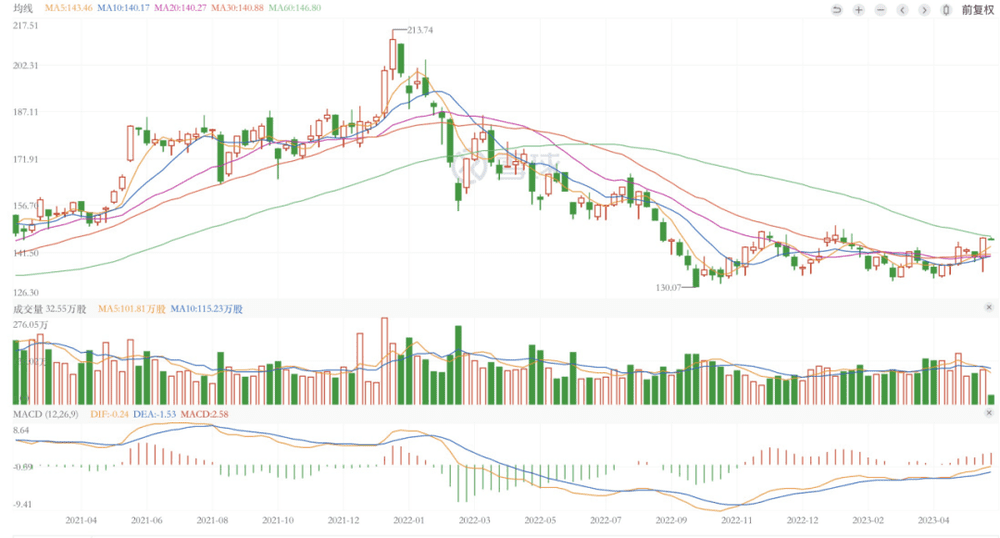

丰田汽车周K线

二是企业资本有可能降低,盈利性有可能提升。

在特斯拉刚诞生的时候,行业内都在深挖特斯拉的产品变革,一系列新技术都表明,特斯拉的电动车将会成为和智能手机一样的低成本标品。相应的,企业的盈利性会出现大幅度提升,特别是在降价前,特斯拉一直具有较高ROE。

特斯拉是全球新能源汽车爆发的重要推动力之一,也是当前新能源汽车企业估值的上限,在2019年以后,得益于特斯拉的良好表现,大家都认为新能源汽车企业未来一定会朝着低成本高毛利的方向发展,所以行业里出现了一套新能源汽车估值体系。

再后来的事情大家就比较清楚了,随着特斯拉市值飙升以及国内新能源汽车渗透率快速提升,以蔚来、理想、小鹏为代表的中国造车新势力市值飙升,但美好的估值没有持续多久,便开启了下跌模式……

殊途同归

2023年以来,人工智能领域取得突破性进展,掀起新一轮科技创新浪潮,科技板块在技术进步和政策支持的共同催化下,股价迎来大幅上涨,计算机、通信、传媒、电子行业的涨幅分别位列A股年初至今行业涨幅的前4名,但一度被列为科技股的新能源汽车在这一轮行情中彻底熄火了。

实际上,资本市场是一个比产业调整还要迅速的市场,进入2023年,新能源汽车产业的结构性调整还没结束,资本市场的调整已然进入末期,上一轮下跌结束后,特斯拉和理想率先在上半年开启了反弹的势头,而蔚来和小鹏以及国内二级市场还在继续调整。

很多朋友问老李,如何看待所谓的两套估值体系,老李在上半年也做了一些调研,很多从业者都认为,汽车行业的终极市值本质上都是可选消费,因为汽车本身就是最大的消费品之一,而消费股的估值思路就是PB-ROE估值,再过十年,汽车行业格局稳定,PB-ROE这种稳定的估值方法是适合汽车企业的。

但在老李看来,未来的汽车企业的市值不能按照消费股一刀切,其本质上还是由财报来决定的,财报特征像科技企业的,那么大家就以科技股的逻辑估值,财报特征像传统汽车企业的,大家就以传统汽车的逻辑估值。

特斯拉的市值高的原因是单车毛利率高,在不降价的情况下,特斯拉的毛利率远远超过同样是电动车企业的蔚来和小鹏。

从制造业的角度看,蔚来和小鹏的盈利性与传统燃油车没有太大差异,说白了就是没有像特斯拉一样的降本能力,反而是理想通过“套娃”模式降低了成本,提高了企业盈利性,不管是哪家企业,所有的经营活动和护城河,都会体现在财报上,市场给予的市值也会因为财报而呈现。

此外,很多企业一直提“产品+服务”盈利的概念,老李也非常认同,但现实是,目前包括特斯拉在内的任何企业都无法通过服务大规模盈利,这个话题并没有讨论空间。

我们回归到资本市场的初心,企业要为股东服务,而股东服务的本质是要做价值创造,做好 PMC( P 代表产品、 M 代表市场、 C 代表现金流),真正把公司业绩提升上来,从这个层面看,无论是传统车企还是新势力,大家都是一样的。

本文来自微信公众号:autocarweekly (ID:autocarweekly),作者:金融街老李