本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁,编辑:尹路,题图来自:视觉中国

20年前,特斯拉和比亚迪几乎同时开始打造新能源车之梦。

目前,特斯拉和比亚迪,是世界上仅有的两家新能源车产销规模达到百万级别,并且稳定盈利的企业;也只有特斯拉和比亚迪,正在世界各地进行百万辆规模的扩产。

展望2030年,特斯拉产销目标2000万辆,比亚迪总裁王传福预测新能源车在中国市占率达到70%,按比亚迪的市占率,届时销量有望超1000万辆。按这个数字,2030年这两家公司的销量将占到全球汽车销量的1/3左右。

二者发展模式截然不同,本无瓜葛:特斯拉采用经典车型策略,推出少量核心产品,先赢得高端市场,再向低端市场渗透;比亚迪则采用多车型策略,首先在低端市场获取绝对优势,再冲击高端市场。

目前为止,二者的策略均成效显著。但随着二者车型的价格、定位重合度越来越高,竞争关系越来越尖锐。

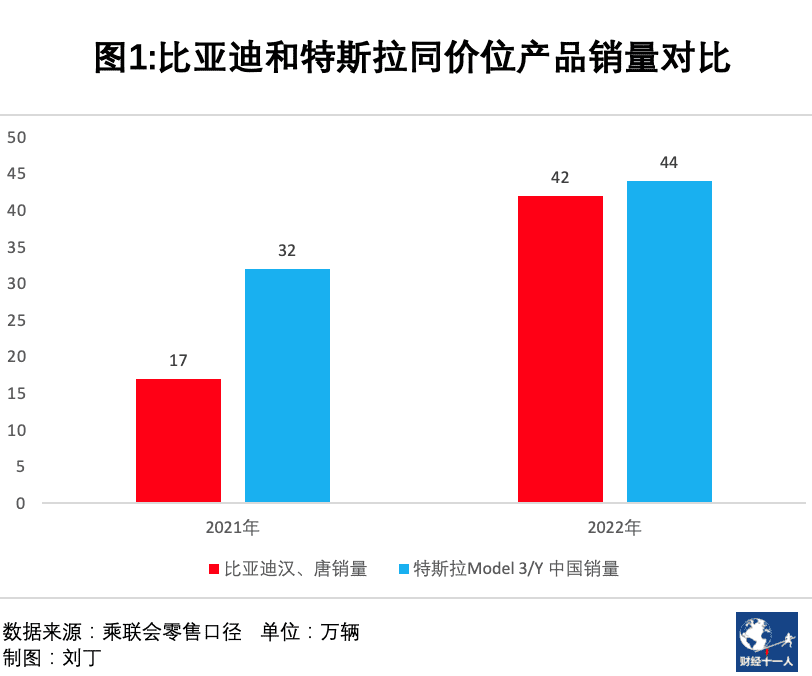

2022年,特斯拉销量增速放缓,订单量下降;比亚迪则销量翻倍;在二者正面交手的20万—30万元细分市场,比亚迪的汉、唐的销量已经与特斯拉Model 3和Model Y销量之和相差无几。

为了加强竞争力,特斯拉从2022年10月开始持续降价,引发了中国车市激烈的价格战。虽然特斯拉降价打击的是所有20万—30万元价格区间内的产品及其背后的车企,但各家车企新能源产品销量规模都相对较低,特斯拉真正的竞争对手只有比亚迪。

特斯拉和比亚迪的销量、产能、毛利水平均处在同一水平,随着新能源车市场的增速逐步放缓,二者之间短兵相接不可避免,真正的较量即将开始。

一、现状:特斯拉保守、比亚迪激进

2019年前,比亚迪依靠政府补贴以及销售10万元左右的燃油车艰难度日,其扣除政府补贴后净利润(扣非净利润)一度濒临亏损。

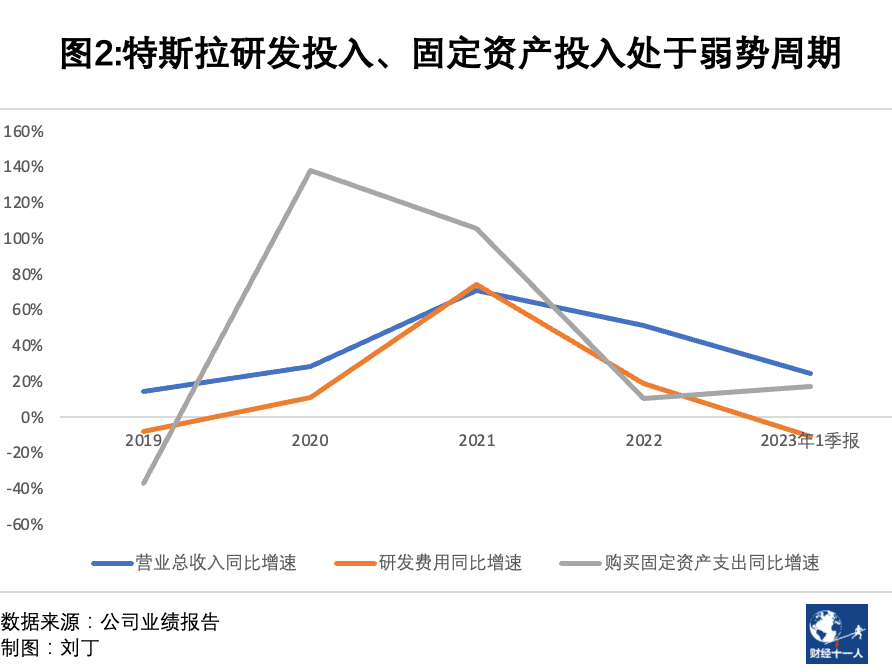

而特斯拉则正处于强势周期。伴随其上海工厂的建设和投产,特斯拉打破了产能瓶颈,降低了制造成本,全球总销量快速增长。2019年—2021年是特斯拉的投入处于上升期。其研发费用、固定资产投资、固定资产总额,几乎全部翻了一番。

但是,2022年到2023年1季度,特斯拉的扩张开始减速。

一方面,投入节奏变得保守:2022年和2023年1季度,固定资产投资仅增长了10%和17%;研发费用2022年同比增长18.6%,2023年1季度同比还有所下降,增速均落后于销量和营收增幅。

另一方面,特斯拉Model 3/ Y在所处的B级车市场已经收获了很大的份额,其主力市场在美国、中国、欧洲,其中美国和中国的销量爬坡已经完成,只有欧洲还在爬坡初期,整体销量增长进入瓶颈期。

而且特斯拉的两款主销车型都已经发布3年以上,进入寿命中后期。Model 3是2016年发布的产品,Model Y则是2019年初发布的产品,虽然一直有软件更新和一些小的改进,但产品未进行关键升级,竞争力下滑是不争的事实。

尤其是进入2022年,市场上的竞品日新月异。同期上市的中国新能源车产品,大部分于2022年完成了换代,更新了技术,产品外观内饰也更加新潮;传统燃油车企推出的新能源产品,也在2022年崭露头角。

例如,理想汽车在2019年前后的主销车型理想ONE车型,在2022年被新系列L7、L8、L9替换;吉利汽车集团旗下的新能源品牌极氪在2022年开始销量爬坡,全年销量7.2万辆;大众汽车集团推出的ID系列新能源车型,也在2022年实现销量翻倍。

多种因素共同作用之下,特斯拉的销量增速放缓。特斯拉中国销量的同比增速,从2021年的249%下降到2022年的50%;特斯拉全球销量的同比增速,从2021年的87%下降到2022年的40%。

特斯拉急需射出第二支箭

推出换代车型,并在A级车市场推出新的经典车型,抢占中欧市场,在美国加速皮卡车型交付,抢占市场份额。

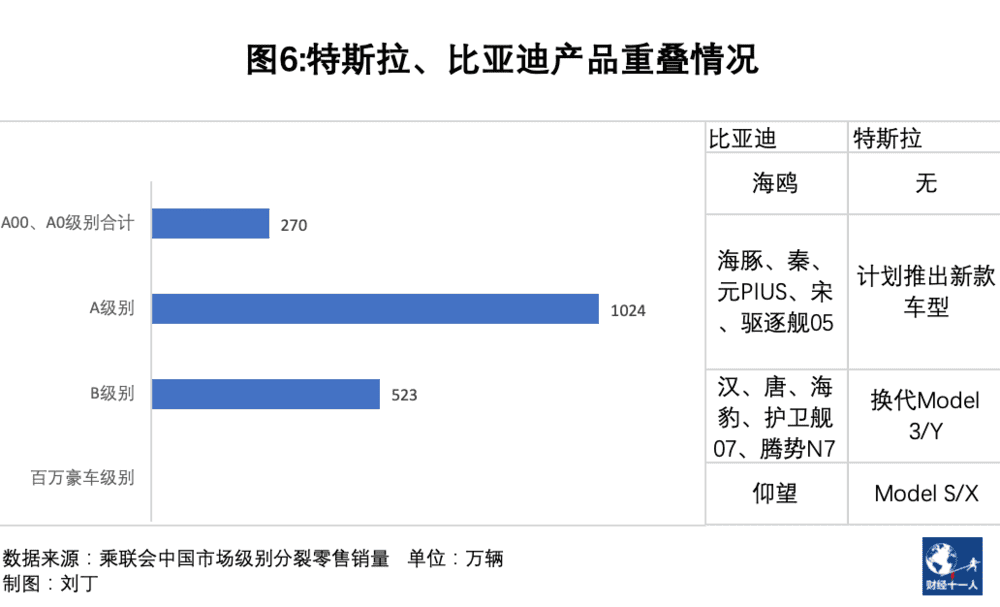

A级车市场规模远大于B级车,中国B级车市场总规模约为500万辆,A级车则超过1000万辆。皮卡是美国汽车市场的销量主力,总市场规模约270万辆,仅福特的F系列皮卡就超过60万辆,而目前福特的F150皮卡纯电版已经开始交付,在新能源皮卡市场占得先机。

在竞争对手纷纷加大投入,缩小与特斯拉差距的时候,特斯拉的研发、投入却进入了弱周期,第二支箭迟迟不发。

价格低于2.5万美元的A级车型一直停留在传闻阶段;Model 3换代车型的伪装测试车虽然已经频繁亮相,但发布时间尚不明确;Model Y因为发布仅有3年,尚未启动换代计划;皮卡车型在2023年第三季度末才能开始交付,大规模贡献销量最早也要等到2024年。

眼下正处于弱势周期中的特斯拉,只能依靠降价来稳住局面。

比亚迪处于激进的扩张周期

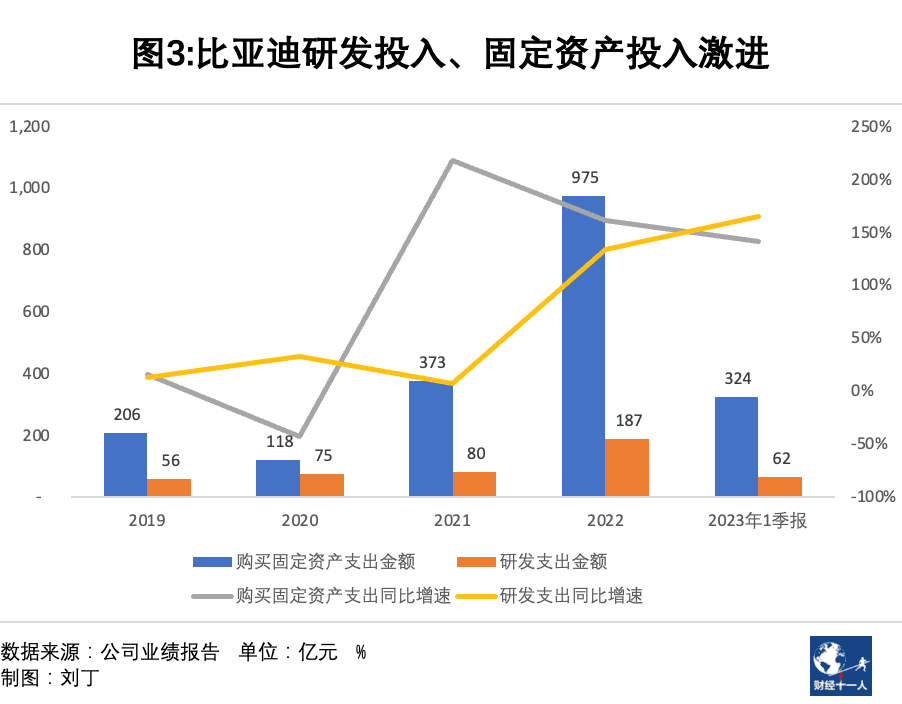

比亚迪的转折点发生在2021年,随着刀片电池、DM混动技术的全面应用,产品力显著提升,销量快速攀升。2022年比亚迪销量规模达到187万辆,超过特斯拉的131万辆;而销量提升的背后是投入的增加。

比亚迪的固定资产投资(购建固定资产、无形资产和其他长期资产支付的现金),从2019年到2021年的年均值为233亿元,2022年猛增到近1000亿元,2023年1季度的投入为323亿元,是上年同期的2.4倍。

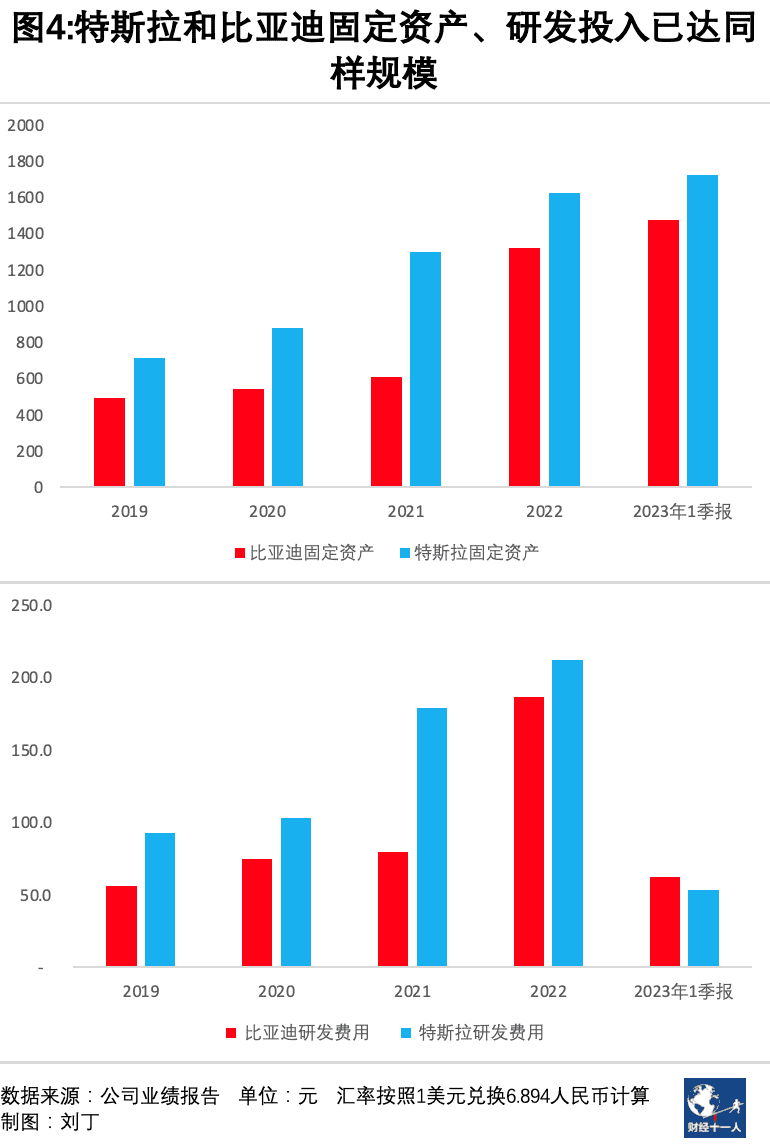

比亚迪的研发费用,从2019年到2021年的年均值为70亿元,2022年达到186.5亿元,2023年1季度为62.4亿元,是上年同期的2.6倍。2023年1季度,比亚迪的研发费用已经反超特斯拉,固定资产总额已接近特斯拉。

二、价格战给特斯拉和比亚迪造成多大损失?

面对汽车市场景气度的下滑以及竞品车型的增加,降价一直是特斯拉的主要策略。特斯拉的单车均价和毛利水平都高于行业均值,因此拥有可观的降价空间。

特斯拉2022年的单车均价约为37.5万元(总销量中95%是Model 3/Y车型,它们虽然在中国售价相对较低,但在美国、欧洲售价较高,因此平均售价高达37.5万元),单车平均成本为26.8万元,单车毛利高达10.68万元。

特斯拉调价的主要依据是订单数据。

根据Patreon.com网站,特斯拉在中国的订单量2022年6、7月份为16万辆以上,2022年9月30日下降到1.6万辆,特斯拉2022年10月开启降价,订单量随后回升,但2022年12月再次下降,仅剩0.3万辆,于是2023年1月特斯拉开启更大幅度的降价,截至2023年4月15日,其订单量回升至1.2万辆。

订单数据表明特斯拉降价效果显著,但财务方面,特斯拉发动价格战代价不小。

2023年1季度,特斯拉维持住了与2022年相同的销量增速,其全球销量增速为36%,2022年全年为40%,特斯拉中国2023年1季度销量同比增速54%,与2022年全年相同。但特斯拉的盈利能力却明显下降。

价格战以来,特斯拉毛利率明显下滑:2023年1季度滑落到19.34%,而2022年全年毛利率为25.6%,净利润率同样大幅受挫,下降到只有10.77%,而2022年全年净利率为15.45%。

作为对比,丰田汽车虽然在新能源车浪潮中较为落后,且商业模式较为保守,但其2021年的毛利率为19%,净利率为9.16%;长城汽车在SUV市场景气度较高的2014年—2016年,毛利率高于24%,净利率10%以上。特斯拉2023年1季度的毛利率和净利率已经从行业领先降低为行业中等偏上的水平。

如果特斯拉的降价并非依赖技术及模式创新,而是用利润交换,其在股市上的高估值就难以为继。2023年1季度财务数据公布之后,特斯拉股价大幅下跌,从此前的每股180美元左右,下跌到160美元左右。

价格战中,比亚迪20万元之上主力车型销量明显受损,但整体影响有限。

2022年比亚迪约70%的销量来自20万元以下市场,包括海豚20.5万辆、驱逐舰05车型6.2万辆、秦系列车型34.9万辆、元PLUS车型20.2万辆、宋PLUS DM/EV合计47.8万辆。

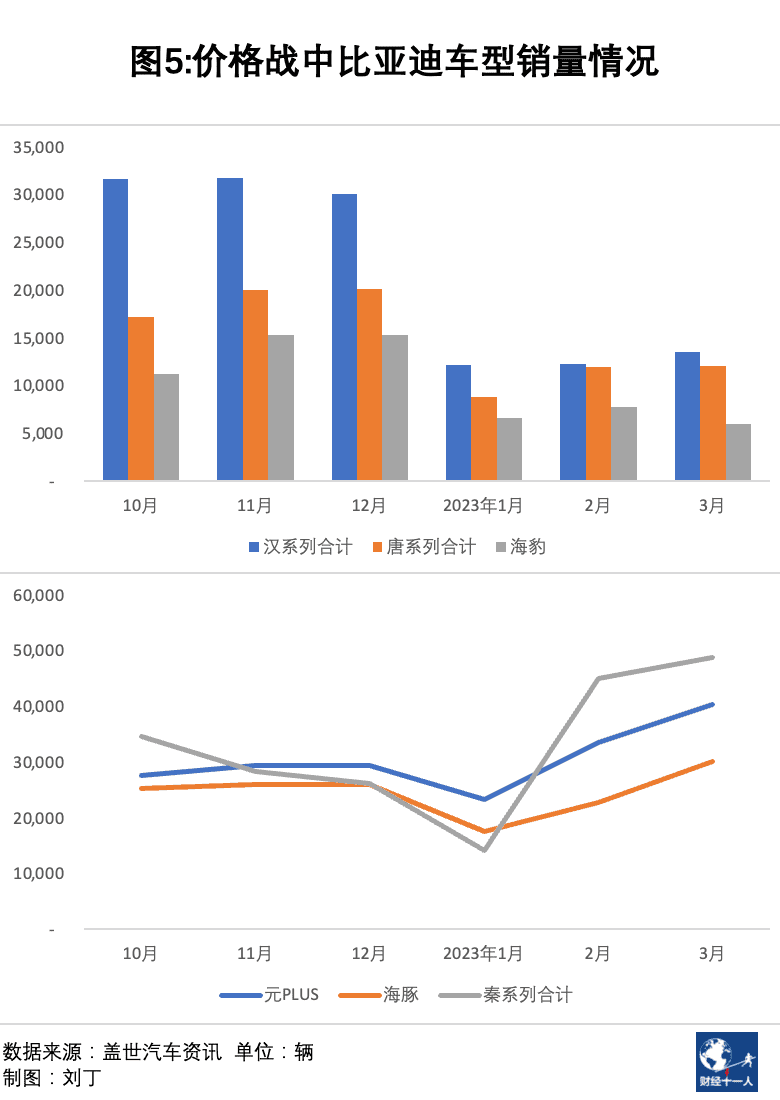

20万元以上市场也打开了局面,汉系列合计27.4万辆、唐系列合计15万辆、海豹5.1万辆。汉、唐、海豹车型与特斯拉的Model 3/Y车型定价重叠,直接竞争。因此,价格战打响之后,这些Model 3/Y的直接竞品受影响最大。

2023年1月特斯拉Model 3/Y大幅度降价之后,汉、唐、海豹车型销量出现了明显下降,唐的月销规模从2万辆左右下降到1万辆出头,汉则是从月销3万辆左右下降到1万辆出头,去年第四季度刚刚销量爬坡到月销1.5万辆的海豹,也下降到每月6千辆左右。

但比亚迪在20万元以下的市场依旧强势,2023年1季度,元PLUS月销从2.8万辆爬升到4万辆;海豚从2.5万辆提高到3万辆;秦系列推出改款车型,将起售价降到10万元以下,月销从2.8万辆左右爬升到近5万辆。

总体来看,价格战以来,比亚迪总销量表现稳定,2023年2、3、4月均为20万辆左右,相当于2022年10月的水平,但还没有超过去年11、12月年底冲量时23万辆的水平。

比亚迪的财务也更加健康,2023年1季度,其毛利率从2022年底的17%提升到17.86%,但由于研发和销售费投入强度较大(其费用同比增速分别为164%和135%,高于收入80%的同比增速),导致公司净利率有所下降,从2022年底的4.18%下降到3.64%。

三、真正的较量

2023年1季度的价格战只是热身,真正的较量会在2024年展开,特斯拉和比亚迪将在产品、成本、技术、销售、财务上全面比拼。

产品方面

二者2024年都将进入对方优势明显的腹地市场。

特斯拉将射出第二支箭,在A级车市场布局新车型,进入比亚迪优势最明显的腹地,与秦系列、海豚、宋系列直接竞争;比亚迪也将在20万元以上市场投入更多力量,如比亚迪的宋L、海狮、腾势的N7、N8、以及更高端的F品牌和仰望,不断提升品牌势能,增强在豪华市场的竞争力。

4月上海车展,比亚迪还发布了定价更低的海鸥,起售价7.38万元。王传福在2022年财报会上提出的2023年销量目标是300万辆,要想实现这一目标,从5月开始的月均销量要达到28万辆以上,海鸥将是实现300万辆目标的关键车型。

海鸥是比亚迪首次向A级车之下的市场布局。2022年中国A级车以下的市场总量约为270万辆,虽然规模不如A级,但特斯拉几乎无法染指这一细分市场,有力的竞争对手只有上汽通用五菱。

成本方面

特斯拉此前通过一体式压铸技术极大降低制造成本,从而保证盈利能力。但2023年1季度降价之后,盈利能力明显下滑,说明特斯拉通过技术进步降本的能力已经达到阶段性的极限。未来进入价格更低的A级车市场,随着低价车型的投放,特斯拉的单车均价必然降低,即便毛利率保持不变,单车盈利数额也会相应降低。

比亚迪长期立足于低价车市场,通过垂直一体化整合控制成本,在2023年1季度的价格战中,虽然比亚迪的部分车型也进行了降价,其毛利率并未明显下滑,由于高价产品销量提升,其单车均价也在持续提升,2021年为15.2万元,2022年为17.4万元。未来随着高价车型的持续投放,比亚迪的单车均价有望继续提升,单车盈利水平也会相应提升。

但是,打造高端车型,需要持续的技术、市场、品牌投入,这会拉高销售和研发费用。2023年1季度,比亚迪和特斯拉的毛利率已经十分接近,分别为17.86%和19.34%,但净利率比亚迪仅有特斯拉的三分之一。

其实不论特斯拉还是比亚迪,在成本控制方面主要依赖的都是技术。特斯拉用技术提升生产效率,降低成本,主要是多省钱;比亚迪用技术提升品牌定位,拉高均价,主要是多挣钱。

技术方面

目前,比亚迪刀片电池已经得到了市场认可,外供用户逐渐增加。据teslamag.de报道,特斯拉的柏林工厂制造的Model Y已开始装配比亚迪中国工厂生产的刀片电池。

为了冲击20万元以上市场,比亚迪补足了车身和底盘控制技术,相继发布iTAC智能扭矩控制技术、云辇系统和易四方系统,其核心是扭矩控制、底盘控制和动力控制。依靠这些技术,比亚迪基本完成了车辆控制系统的全部自主可控。

不过,这些新技术依赖高度集成的驱动、底盘和动力控制,核心是大算力的域控制器以及复杂的软件系统。比亚迪的相关软件均为自主开发,但大算力芯片依赖外部供应,存在被卡脖子的可能。另外比亚迪的软件实力也尚不清楚,搭载云辇系统和易四方系统的车型尚未大批量上市,尚缺乏相关性能的第三方测试。

相比起来,特斯拉在软件和芯片上均处于行业头部,在汽车的智能表现上,特斯拉有更大的成长空间。

销售方面

特斯拉依赖线上销售,努力降低市场费用以及车辆售后服务费用,“最好的服务就是没有服务,因为车没坏”,马斯克在4月份财报会议上说。2022年,销量增长了40%,但特斯拉的营销费用却下降了13%左右。

但依赖线上销售在进入A级车市场之后将面临挑战,因为交付量会大幅上升,销售能力和服务能力都将高度承压,如果直营网络拓展不及时,交付和售后能力将成为影响销量的重要瓶颈。

而比亚迪无论在中国还是海外市场,均依赖传统的经销商体系,也依赖传统的市场营销方式。比亚迪的销售费用在2022年和2023年1季度的同比增速高达147.64%和134.96%,均大幅高于同期营收增速。

相比于线上销售,传统的经销商和市场营销模式的优势是直接触达下沉市场,将产品传递到不擅长使用网络的客户,但缺点是成本高且品牌控制能力差。因此比亚迪也在腾势、F品牌、仰望等高端品牌中开始大量采用直营模式。

财务方面

目前特斯拉相对保守,比亚迪则激进扩张。企业的投入策略无论是激进还是保守,都是企业根据自身情况、市场走势研判所做出的选择,判断的准确程度、投入时机的把握、决策的执行力,也是企业的核心竞争力。

特斯拉CEO马斯克多次公开表示对宏观经济风险的担忧,认为汽车市场有萧条的可能。因此在扩张步伐转为保守的同时,特斯拉还在努力还债,其长期负债2023年1季度只剩12.72亿美元,而2019年还高达116亿美元,资产负债率也在2023年1季度下降到历史最低的43.4%。

王传福则对比亚迪保持高速增长充满信心,一是认为中国新能源车市场的增速虽然会放缓,但每年的绝对增量依然可达数百万辆的规模。二是比亚迪在努力开拓海外市场,这将成为比亚迪增长的第二曲线。因为对未来相对乐观,比亚迪在投入上也就更加激进,2023年1季度的资产负债率达到了77%的历史新高。

总的来看,2024年,特斯拉与比亚迪将无可避免地迎头相撞。

2024年,特斯拉的A级车将推向市场,皮卡开始贡献可观销量,Model 3换代车型大概率会正式亮相。按照预计,特斯拉的4680电池也将在2024年完成产能爬坡,开始大批量交付。这将使特斯拉拥有与比亚迪相似的垂直整合能力,带来的成本优势将给整个新能源车市场带来巨大冲击。

但在当前的弱周期下,特斯拉如何确保市场领先地位不动摇?如何用老产品与数量众多的竞品新车竞争?如何确保盈利能力不大幅衰退?这些问题任何一个处理不好都将导致特斯拉失去资本市场的信任,从而导致其投入受限,进入扩张周期困难重重。

处于激进扩张周期的比亚迪,2024年将完成从10万元以下到百万元以上全价格段的产品覆盖,第一代高端豪华车型将全部完成投放,那时的比亚迪将拥有全球级的竞争力。

但在完成这一布局的过程中,比亚迪必须提升费用投入效率,保持低成本优势;也应警惕汽车市场遇冷的风险,避免财务过度扩张,提升抗风险能力;另外,伴随汽车智能化程度提高,高算力芯片及软件能力的重要度提升,应警惕芯片卡脖子的风险,尽早准备备用方案。

2024年必然到来的这次迎头相撞,不论特斯拉还是比亚迪,即便输了也不会被淘汰出局,毕竟亚军也足以成为新时代的汽车巨头,其实最关心二者输赢的反而是其他车企,毕竟老大老二打架,老三死了的历史已经重复了很多次。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘丁,编辑:尹路