本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘昕,编辑:王博,头图来自:视觉中国

即使与债权人仍有分歧,也未影响停牌343天的佳兆业复出。

3月10日上午9点,佳兆业集团(1638.HK,下称“佳兆业”)成为在港交所首家复牌的房企。

复牌当日,佳兆业股价一度跌去近40%。截至3月20日收盘,佳兆业报0.37港元/股,较3月10日开盘价跌去35%。

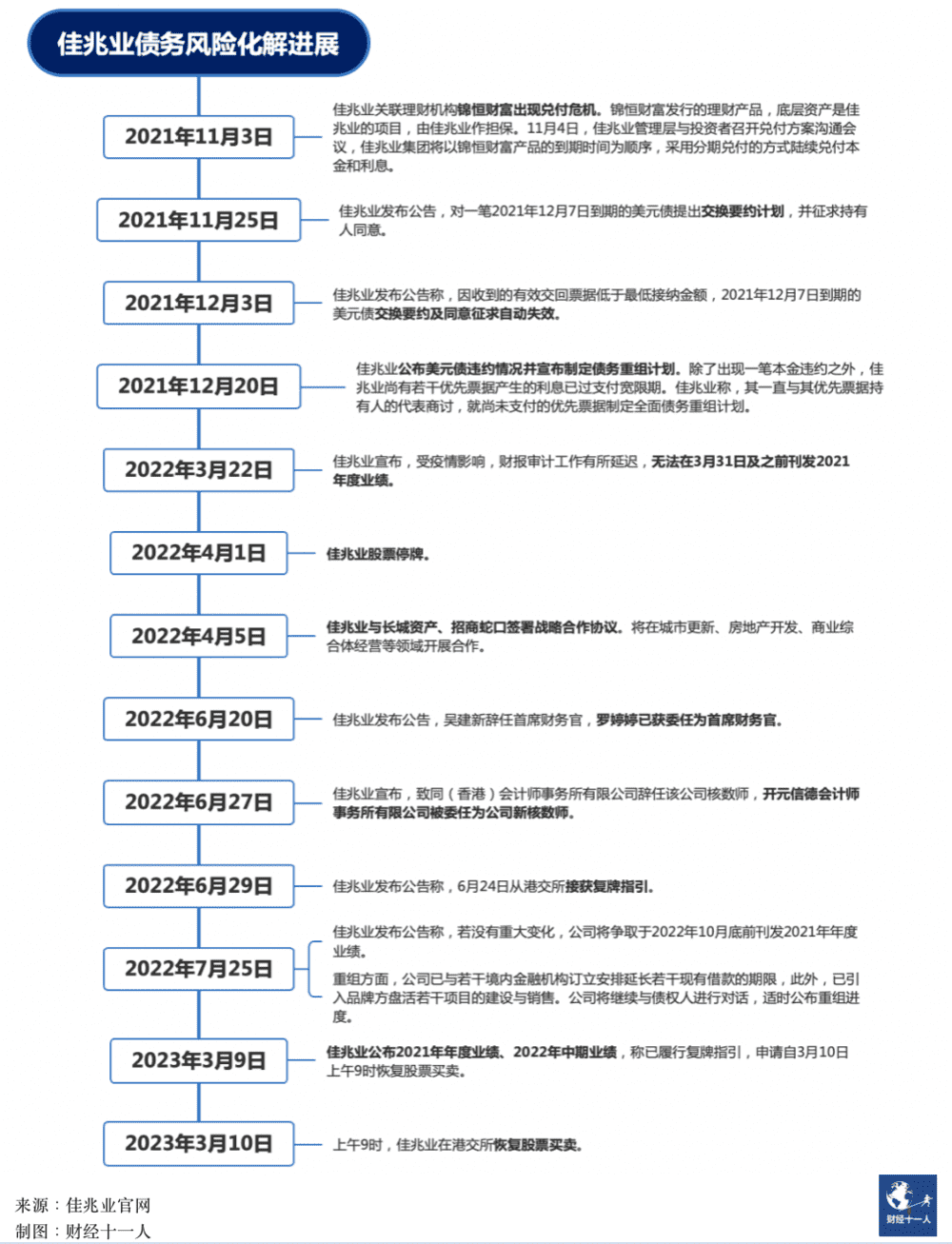

复牌前一晚,佳兆业发布了2021年业绩和2022年中期业绩。未能在2022年3月31日及之前刊发2021年业绩,正是佳兆业自2022年4月1日起停牌的直接原因。

值得注意的是,考虑到经营亏损、债务风险敞口大、已有债务违约等情况,在这两份业绩报告中,审计师都提示了与持续经营有关的重大不确定性。另外,佳兆业的境外债重组目前尚未出台方案。

“大家有点惊讶”,一位香港金融圈高管形容听到消息后部分银行、券商朋友的反应。因为,债务没有处理完就复牌了。

如果不能在今年3月31日及之前发布2022年业绩,佳兆业将再次面临停牌风险。佳兆业回复“财经十一人”,本月底有可能发布2022年业绩,具体时间尚未确定。

能按时推出业绩报告是佳兆业首先复牌的主要原因,但复牌之后,挑战才真正开始,如何实现企业正常经营、恢复企业信誉,才是管理层要解决的真正问题。

一、为何佳兆业最先“通关”

根据港交所规定,在港交所主板上市的企业若连续停牌18个月,有可能被摘牌。因此,如果佳兆业今年9月30日之前不能复牌,将面临退市风险。

然而,距离退市预警日期还有6个月,佳兆业却提前跨过了生死线。佳兆业相关人员对“财经十一人”表示,“主要是延期的所有财报获得了港交所审核认可”。

去年6月,佳兆业从港交所接获复牌指引。具体来说,佳兆业需要完成以下三个条件,才可恢复股票买卖:

1. 根据上市规定,刊发所有未公布的财务业绩,处理任何审核修订;

2. 证明公司遵守上市规则第13.24条;

3. 向市场提供所有重大资料,以便公司股东和其他投资者评估公司状况。

复牌指引中最值得关注的是第2点,即证明公司遵守上市规则第13.24条——发行人经营的业务需要有足够的业务运作,并且拥有相当价值的资产支持其营运,证券才能继续上市。

港交所在这一条规则的附注中提到,港交所将根据发行人的特定事实和情况做评估。例如,在评估发行人的借贷业务是否具有实质业务时,交易所可能会考虑发行人借贷业务的营运模式、业务规模及往绩、资金来源、客源规模及类型、贷款组合及内部监控系统等因素,以及相关行业的惯例与标准。

关于第2点,佳兆业在2021年业绩公告中回应道,截至2021年末,公司的资产总值约为人民币2901亿元,资产价值足够支持业务开展。

为了证明公司有足够的业务运作,佳兆业从销售、土地储备、城市更新、融资等方面做了回应。土储方面佳兆业有近六成地块位于大湾区,其中又有38%在深圳和广州。另外,在一线城市将持续通过城市更新释放土地空间的趋势下,佳兆业有近200个城市更新项目尚未纳入土地储备,也是潜在的价值源泉。

虽然在业绩公告中,审计师提示了佳兆业在持续经营方面有风险,但是,审计师做出此强调事项段是基于财务报表编制基础,这与港交所评判对一家公司是否达到复牌条件的评估体系并不完全一致。能够复牌,证明港交所认可佳兆业有足够的业务运作及资产。

这是原因之一,上述香港金融圈高管认为,在融资和营销端的利好政策也影响了出险房企的复牌速度。

佳兆业复牌4天后,另一家停牌接近一年的房企景瑞控股(1862.HK)也实现了复牌,其债务重组方案同样未出台。

“财经十一人”发现,两家复牌的房企都雇佣了同一家会计师事务所开元信德。开元信德是一家2007年创立、在香港会计师公会注册的会计师事务所,目前还担任融信中国、宝龙地产等房企的审计师。

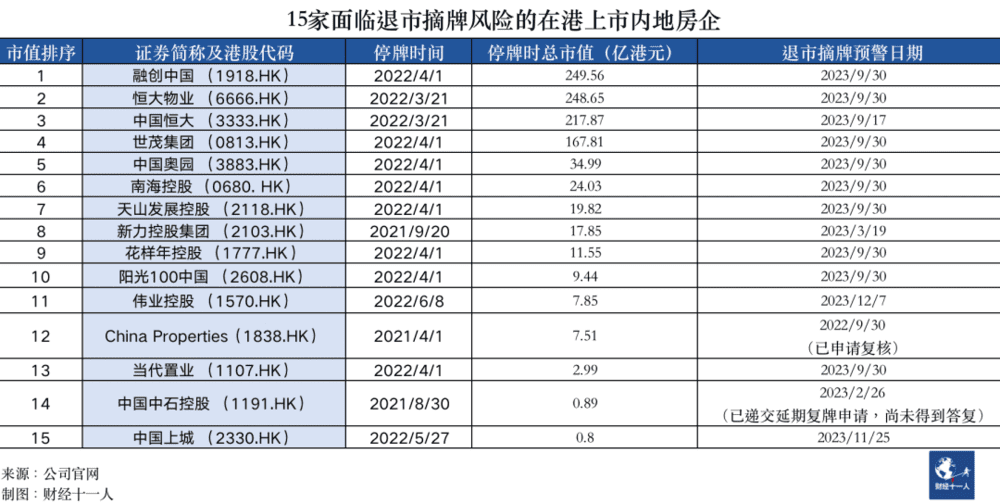

截至发稿,仍有包括融创中国(1918.HK)、中国恒大(3333.HK)、世茂集团(0813.HK)在内的15家内地房企没有发财报,仍面临退市摘牌风险。

二、偿债+保交楼,压力仍在

即使在众多出险房企中率先复牌,佳兆业肩上的担子仍然不轻。

佳兆业业绩公告显示,截至2022年6月底,佳兆业的总借款1314.91亿元,其中,一年内须偿还的借款占到81%,为1065.37亿元。同一时期,佳兆业的现金及银行存款约为108.8亿元,难以覆盖短期借款。

截至去年6月底,佳兆业已有231.6亿元的银行及其他借款未能按约偿还,本金总额约871.47亿元的银行及其他借款已违约或交叉违约。

佳兆业曾经是仅次于恒大的美元债发行大户,境外债务重组是其一大“心病”。

2021年12月20日,佳兆业官宣一笔本金4亿美元、12月7日到期的优先票据违约,在那之前,佳兆业与债权人展开了近一月的拉锯战,但双方并未达成一致意见。

DM(债券交易平台)查债通APP显示,佳兆业目前有10支流通中的美元债,存续金额为76.77亿美元,其中有9支处于违约或交叉违约状态。佳兆业目前尚未出台境外债务的解决方案。

佳兆业相关工作人员告诉我们,公司正在积极与境外债权人沟通,争取2023年7月前出台初步解决方案。

与佳兆业几乎同一时期面临债务危机的公司,已陆续在境外债务方面有所进展,例如富力、奥园。

富力和佳兆业体量相近,同样以城市更新为主要业务。2022年7月,富力宣布已完共计10笔,所有中长期境外美元债集中展期,金额合计49.43亿美元,还款期限延长3~4年。同年11月,富力境内135亿元债务也完成展期。

奥园于2022年1月宣布境外债违约,今年2月,奥园宣布已与部分主要境外债权人达成协议,可暂缓偿还本金总额约34.53亿美元的债务。

让企业尽快回复良性运转,佳兆业需要拿出更多好处安抚境外债权人。

多位熟悉房企融资的资本市场人士对“财经十一人”表示,佳兆业股票复牌,对其债务重组助益并不大。

“境外债的重组如果涉及债转股,可能会有些影响,但是现在关心这个的人不多了”,一位做境内高收益债的债券经理人这样说道。他表示,前几年民企做债务整体重组,大多是采取“削债+展期+转股”的综合重组方案,债转股是债权人回本的主要途径之一,对回收率影响非常大。但是,现在出险房企的股票价格已经跌到低点,一没价格二没流动性,已经不是债权人关注的重点。

除了偿债,保交楼也是房企近两年的重点任务之一。对于资金本就不充裕的出险房企,这一任务更显艰巨。

我们从佳兆业方面获悉,截至今年2月底,佳兆业在建在管项目整体复工率约95%,今年前两个月,合计交付7个项目,共3899套房。

但是,保交楼整体进展向好的情况下,仍有部分项目进展较缓。2021年底以来,在“长江网武汉城市留言板”网站上,陆续有市民反映位于新洲区的佳兆业浣溪璞园项目疑似陷入停工。该项目原定于今年4月25日交付,近两月,询问项目何时复工的留言仍在增加。新洲区相关部门最新的答复是,已将该项目资金监管账户划转至区政府下属平台名下,实行封闭运行管理,保障监管资金全部用于项目建设。但是,因销售不佳,资金回款紧张,暂未复工。区住建局正在督促开发商筹集资金。

三、销售、融资两头碰壁

偿债和保交楼都需要资金,然而,佳兆业的现金流恢复还有待观察。

房企的大部分流动资金主要来自商品房销售和融资。然而,一旦被扣上违约的帽子,以上两个来钱的渠道都会变得堵塞难通。

销售端,当房企出现流动性危机,项目烂尾风险就会增加。出于这一担心,购房者更加不敢买出险房企的房子。因此,即使近两年楼市整体成交低迷,但出险房企的销量比正常经营的房企下滑更严重。

克而瑞研究中心数据显示,2022年,行业TOP100房企全年累计业绩规模同比降低41.6%。如果单看佳兆业,其2022年全口径销售额较2021年下降77.4%,排名从36位降至72位。

今年,虽然楼市出现回暖,佳兆业的销售情况也不算乐观。2023年前两月,佳兆业全口径销售额43.4亿元,在行业中排名第53。

房子卖不出去,房企往往会选择降价促销,这进一步压缩了利润空间。佳兆业也在业绩公告中提到,调整房屋平均售价导致毛利率下降。2021年上半年,佳兆业的毛利率有30.9%,2022年同期,毛利率下降至17.2%,期内亏损77.58亿元。

另外,“三道红线”、房地产贷款“两集中”和信用评级下调等因素,使得房企融资收紧。根据佳兆业财报,2020年上半年,其融资性现金流有304.18亿,到了2021年年中,融资性现金流已转为负数。Wind数据显示,2021年,佳兆业发行了9笔海外债,2笔证监会主管ABS(资产支持证券),2022年则一笔债都没有发。

四、政策利好范围有限

虽然,去年下半年以来,以“三支箭”(信贷、发债和股权融资)和“金融十六条”为代表的金融纾困政策,为房地产市场带来的暖意,但这些政策对出险房企的帮助却十分有限。

“第一、二支箭更像是防火沟,防止火势蔓延到安全的房企身上”,一位出险房企董事长对“财经十一人”表示。他认为,不管是银行贷款还是发债,对房企的信用、资产质量、财务状况要求都非常高。因此,获得前两支箭支持的房企,大多是经营状况良好的大型企业,例如万科、美的置业、龙湖。

第三支箭股权融资的门槛低一些,利用政策融资落地的企业中,出现了未出险中小民企,如福星股份、新湖中宝,及有流动性风险的房企,如华夏幸福。但值得注意的是,华夏幸福已经在2021年9月出台了整体的化债方案。

对于佳兆业,多位受访的资本市场人士对其能否利用股权融资持怀疑态度。

一位券商研究人员表示,第三支箭放开后,市场对优质企业的支持更容易通过股权融资来实现。但是已经爆发信用风险的企业很难享受到该政策利好。“要进行股权融资必须得先复牌,但复牌了未必就能股权融资”,一位债券经理人这样说道。

“财经十一人”询问佳兆业方面是否有再融资打算,截至发稿未获得答复。

相比之下,“金融十六条”中有多项政策适用于出险企业。例如,保交楼方面,支持开发性政策性银行提供“保交楼”专项借款、鼓励金融机构提供配套融资支持,尤其是提到新发放的配套融资形成不良的,如果机构和人员已尽职,可予免责。

这一规定“给金融机构吃了一颗定心丸”,因为“贷款管理终身跟随制”会让很多银行审核人员不敢为出险房企融资开绿灯。

而“保交楼”专项借款,则实打实的能给佳兆业带来活水。据悉,这类借款一般由开发性政策性银行贷给地方政府下的城投公司、开发企业等平台企业,再由这些平台企业将资金注入已出险房企的项目中。政府在选择项目时,倾向于选择剩余资产货值远大于负债、去化快的刚需盘。

佳兆业在业务上正是以刚需产品为主导,这对申请专项借款是一个优势。但是,保交楼借款毕竟有限,难以覆盖保交楼需要的全部款项。据前述董事长观察,一家房企在一座城市里很少同时有两个项目申请上。

其实,金融16条中,第(九)条鼓励资产管理公司发挥在不良资产处置、风险管理等方面的经验和能力,推动资产处置。也能为佳兆业等房企纾困提供了一定帮助。

但前述董事长表示,目前能做风险处置的有四大AMC(中国华融、中国信达、东方资产、长城资产)和地方AMC,地方AMC资金不多,四大AMC本身也很困难,除了被境外评级机构下调评级,还面临资本充足率等方面的考核。出于给自己留安全边际的考虑,AMC在收购房企项目时会把价格压得很低,房企和此前的债权人不一定愿意。因此,关于存量资产,要和金融机构谈拢并不容易。“你非得让我打五折,我就不打五折,这就是个僵局。”

“财经十一人”梳理发现,2022年前三季度,佳兆业分别与中铁五局、长城资产、招商蛇口、中信集团、中国信达合作,处理了部分物业,合建项目等。但2022年11月底,“金融16条”下发至今,佳兆业尚无公开的资产处置及与AMC合作的信息披露。

总之,复牌交易对投资人是好消息,对行业仍抱有期望的可以继续蹲守,失去信心的可以选择迅速离场。而对于企业来说,要步入正轨,恢复元气,可能还有很长的路要走。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:刘昕,编辑:王博