本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:吴俊宇,编辑:谢丽容,题图来自:视觉中国

北京时间2月3日,亚马逊、谷歌母公司Alphabet分别发布了2022年度业绩报告。更早前的1月25日,微软公布了2022财年二季度(2021年四季度)财报。三家美国公司的云业务数据也随之出炉。

2022年是美国科技企业业绩承压的一年。美元指数全年升值超过8%,美国企业美元计价的全球收入普遍缩水6%~8%。俄乌冲突导致能源成本上升,美国2022年CPI(消费者物价指数)电力价格同比涨幅超12%。科技公司的数据中心要支付更多电费。

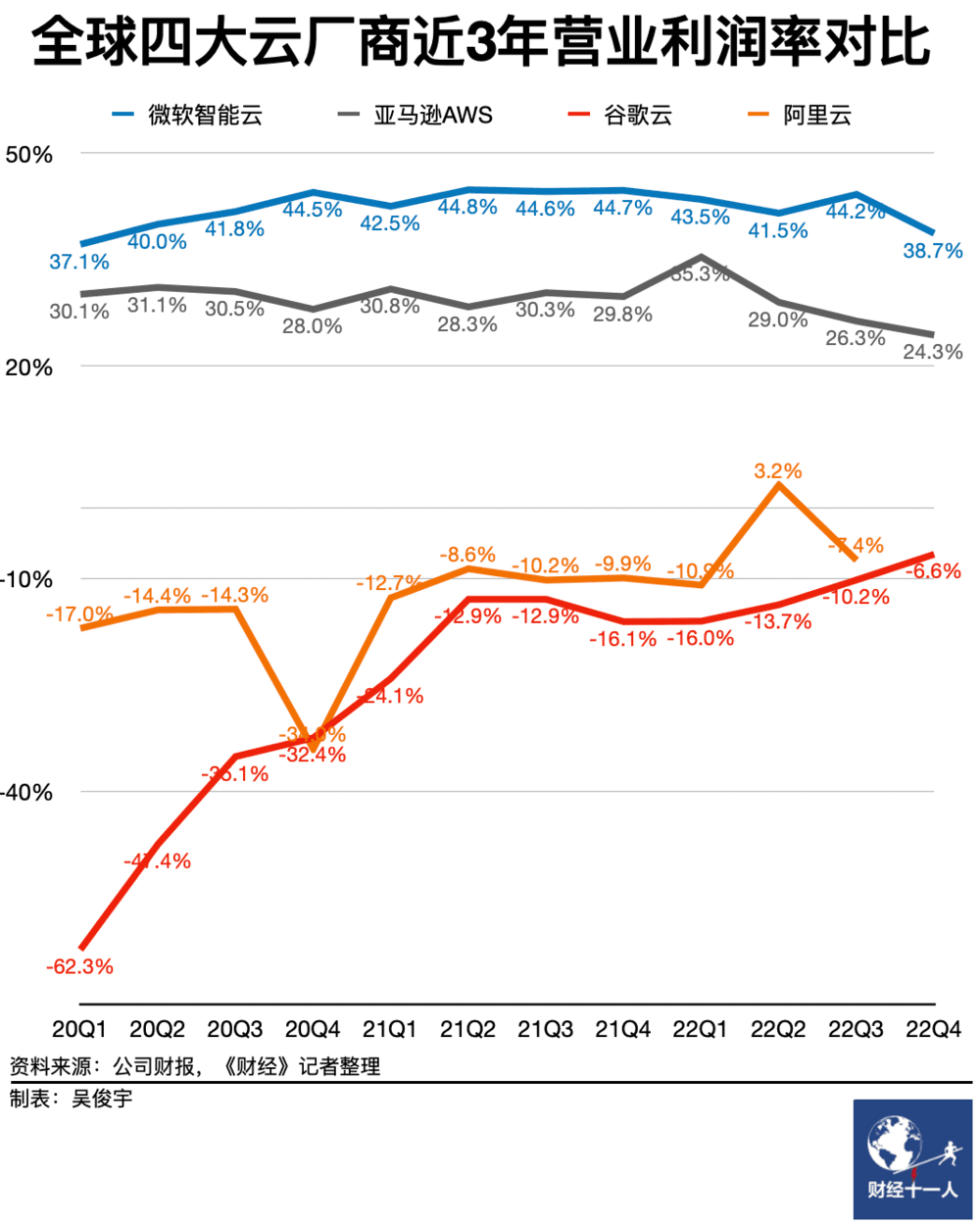

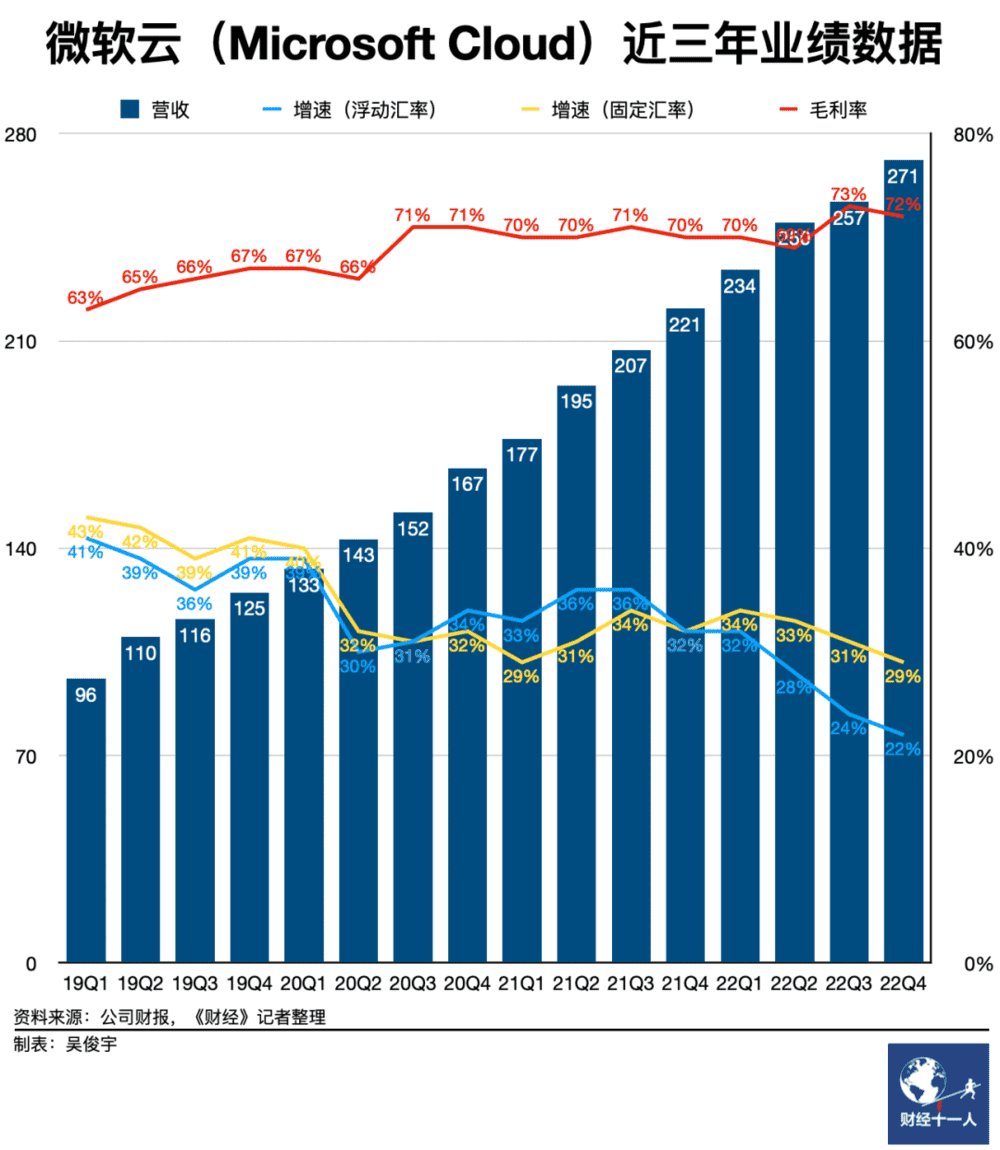

美元升值、电价高涨,云厂商营收、利润率本该下滑。然而,美国云厂商仍然交出了一份高增长、高利润的业绩报告。微软云、谷歌云利润水平相比2021年甚至还有小幅改善。

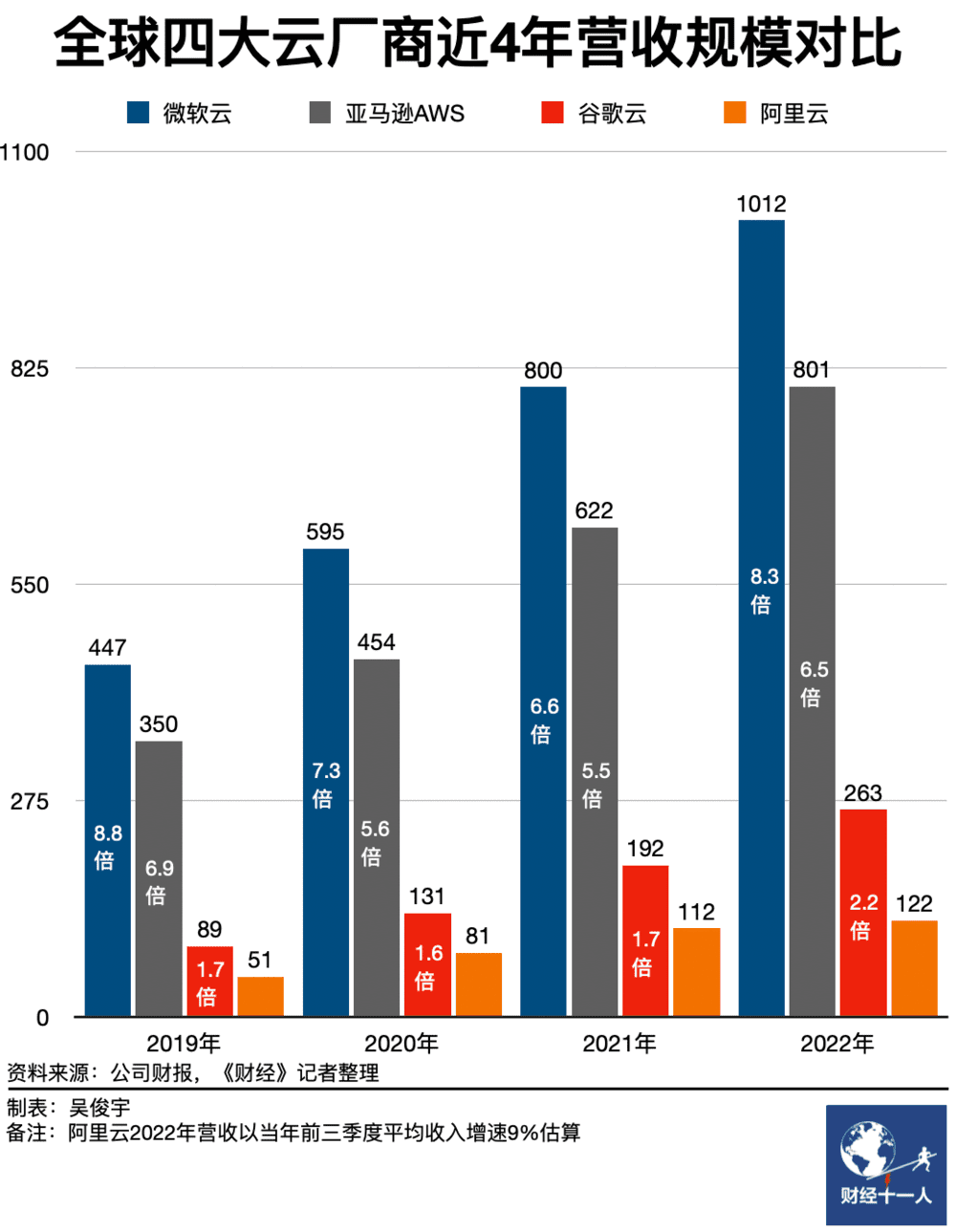

微软云2022年总营收1012亿美元,同比增长26.5%。微软云毛利率为72%,相比2021年的70.3%改善1.7%。微软云分成两部分,智能云(云、企业服务)2022年营收818亿美元,同比增长21.1%,营业利润率42.0%;生产力与业务流程(企业软件)年营收194亿美元,同比增长59.0%,营业利润率未公布。

亚马逊AWS 2022年总营收801亿美元,同比增长29.4%。2022年营业利润228亿美元,营业利润率为28.7%。营业利润率相比2021年的29.8%下滑1.1%。

谷歌云2022年总营收263亿美元,同比增长37.3%。营业利润为-30亿美元,营业利润率为-11.3%,营业利润率相比2021年的-16.5%改善5.2%。

高增长原因是,美国云厂商形成了“云-企业软件-AI计算”三条轮动增长的曲线。以微软云为例,其公有云Azure营收增速约为30%~40%,软件业务营收增速约为50%~60%,AI算力营收增速超过100%。

高利润原因是,美国云厂商一直在通过“降低算力成本-提高计算效率”优化商业模型。以此自研芯片、优化调度。云资源毛利率约为60%,软件毛利率约为80%。软件因此成了美国云厂商高利润的重要来源。

依靠强大的规模、利润和成本控制能力,美国云厂商正把竞争焦点带入下个阶段:AI计算。随着深度学习、模型训练等AI计算需求增长,美国云厂商正大规模部署AI算力。AI计算要大规模采购GPU服务器,价格是普通服务器10倍以上。这意味着下轮竞争投入更大,对云厂商规模、利润、成本控制能力要求更高。

对比中美头部云厂商,2022年差距正在进一步拉大。2021年微软云营收是阿里云营收的6.6倍。2022年前三季度,这一数据扩大为8.7倍。

亚马逊AWS、微软云、谷歌云虽然面临挑战,但依靠高增长、高利润形成了良性循环。产品技术创新形成规模效应,进而摊薄基础设施成本,利润又被投入新一轮产品技术创新。即使遭遇宏观环境冲击,依旧增长稳定。中国云厂商抵御市场波动的能力相对不足。

一位曾任职多家外资数字化企业的中国云厂商人士对《财经十一人》表示,中国云巨头正在调整期,迫在眉睫的问题是低增长、低利润,而且,可见的未来,中国云厂商仍然面临下阶段的高投入。

亚马逊后劲不足,微软处于攻势

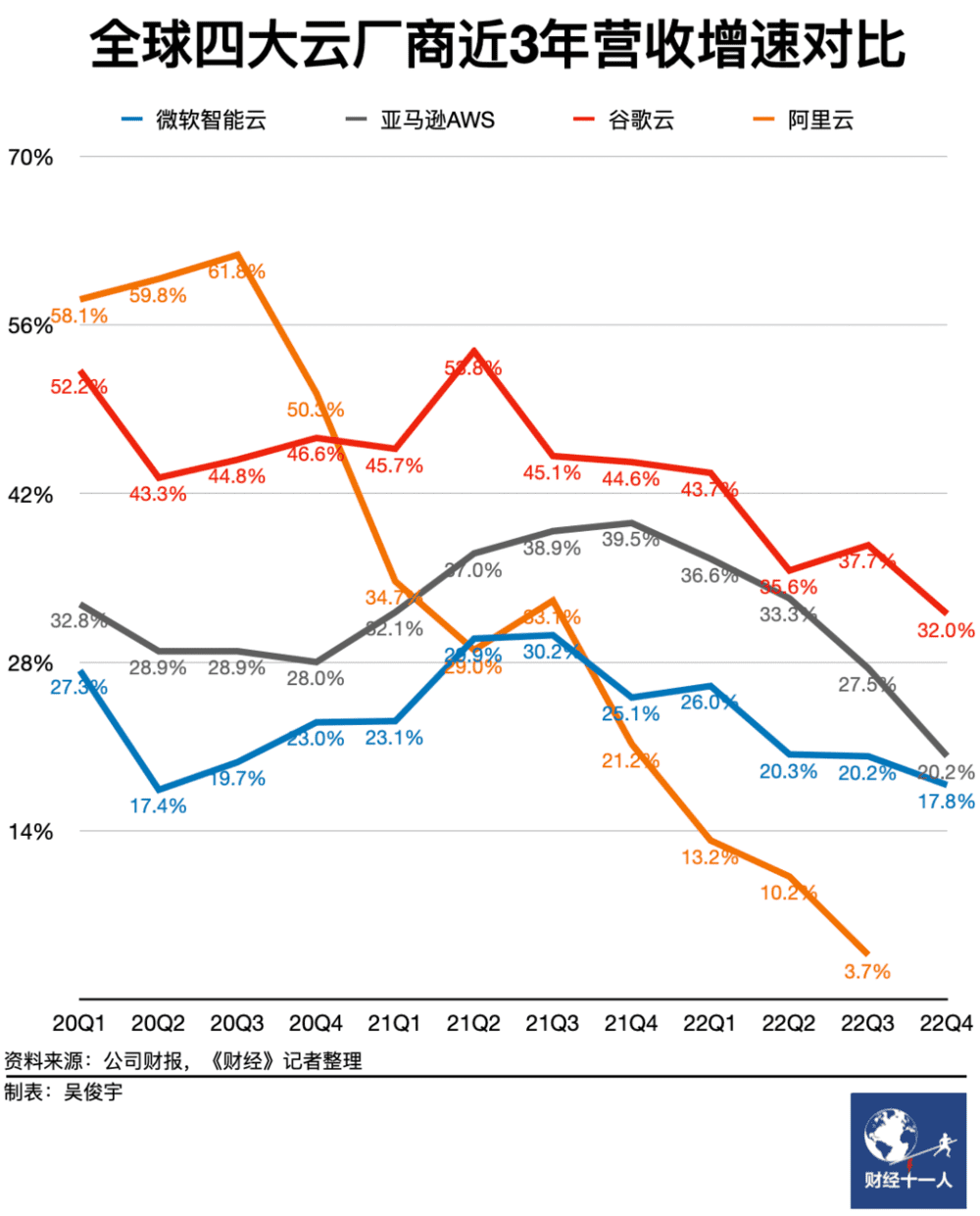

2022年,微软云在与亚马逊AWS的竞争中逐渐处于优势。营收增速、利润率均高于亚马逊AWS。谷歌云作为行业第三,正在依靠差异化竞争缩小与亚马逊AWS的差距。

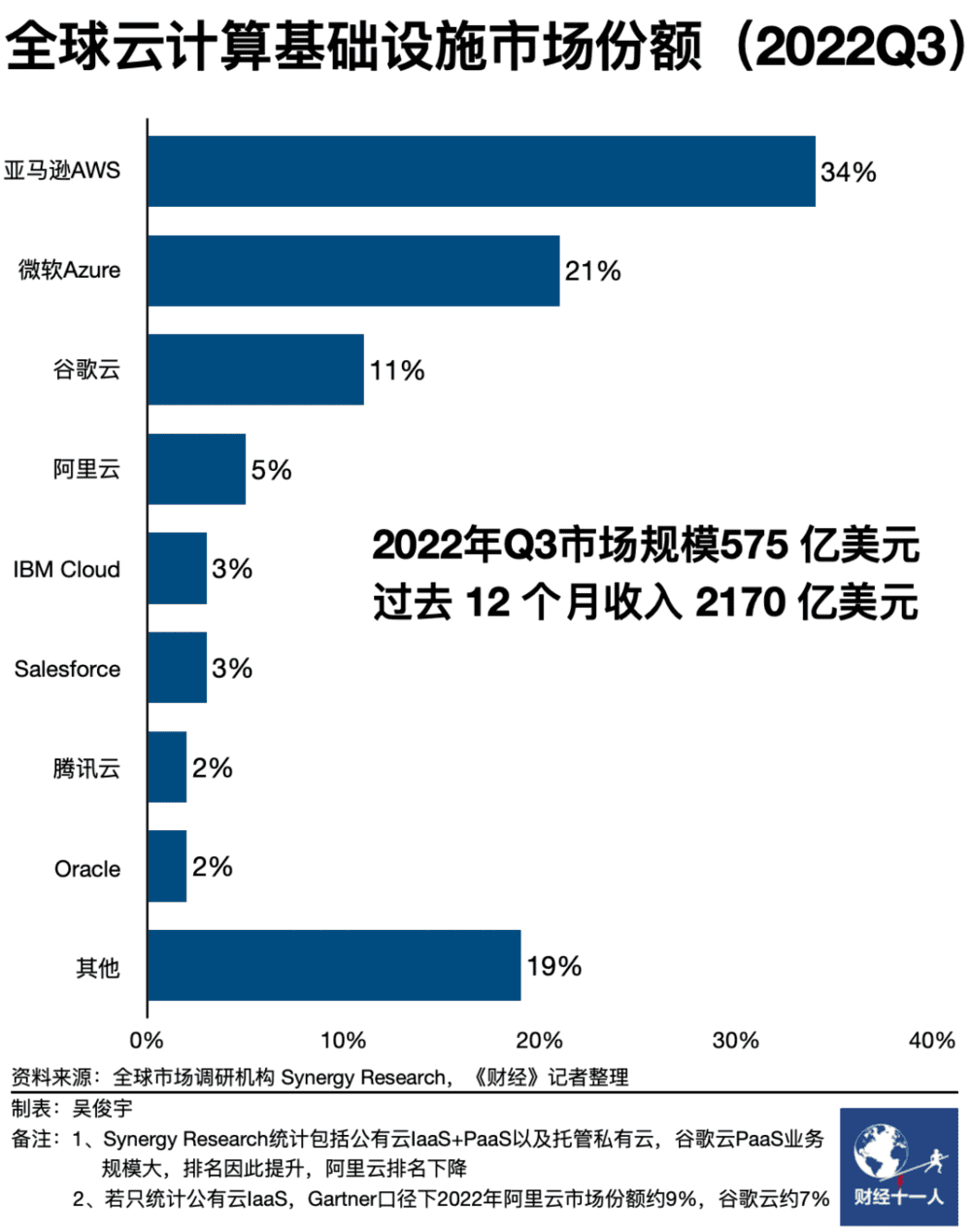

美国第三方市场调研机构Synergy Research最新数据显示,2022年三季度全球云计算基础设施(公有云IaaS+PaaS以及托管私有云)市场份额中,亚马逊AWS占比34%,微软Azure占比21%,谷歌云占比11%,阿里云占比5%。

多年来,亚马逊AWS营收增速长期在30%左右。2022年这条匀速增长的曲线被打破了。2022年一季度亚马逊AWS营收增速为36.6%,四季度增速仅为20.2%。亚马逊管理层在2022年四季度财报后的电话会议中对投资者称,2023年亚马逊AWS年初营收增速已低于20%。投资者预计,亚马逊AWS营收增速将低于20%。

即使排除汇率因素影响,亚马逊AWS收入增速也难回到30%的增速区间。相比之下,2022年微软云的收入增速稳定在30%左右(排除汇率因素影响)。此外,微软云的营业利润率比亚马逊AWS高约15%。

两者业务增速和利润差距成因是,美国市场的云转型步入深水区。仅销售云资源无法满足客户需求。美国宏观经济承压时,云需求增长放缓。AWS缺少云以外的产品,增长后劲不足,利润承压。美国云厂商的云资源毛利率通常约为60%,但软件业务毛利率高达80%。相比之下,微软云的产品矩阵更丰富,有后续的增长曲线,也有高利润的软件业务反哺其他业务。

微软靠软件业务起家,20多年长期扎根政府和大企业市场,具有稳定的客户群。从传统IT与软件积累至今的云产品,满足了客户多样需求。这种“水桶型”的业务布局,让微软和客户、行业变得更贴近。

微软云目前的业务矩阵中,包括了基础云业务,如智能云,即云、服务器、企业咨询与服务、GitHub开源社区;企业软件业务:生产力与业务流程,包括Teams协同办公,Power Platform开发平台,Dynamic开发平台,Office企业版、Windows企业版、Linkedin企业版;六朵行业云业务:零售、医疗、制造、金融、政府与非盈利组织、可持续发展;以及AI计算的产品布局,如Azure ML+OpenAI。

微软云形成了“云-企业软件-AI计算”三条轮动增长的曲线。其中,公有云Azure营收增速约为30%~40%,软件业务营收增速约为50%~60%,AI算力营收增速超过100%。

亚马逊AWS和微软云的业绩现状是由两种不同的发展路线带来的。

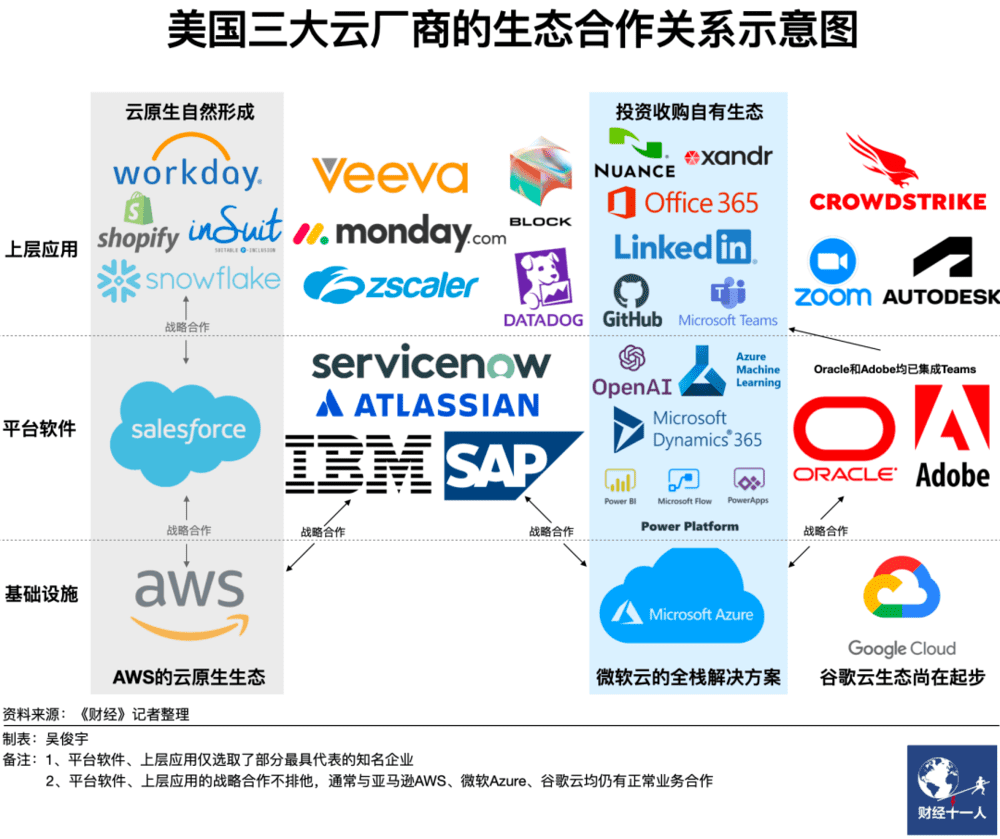

亚马逊AWS是典型的“平台型”企业。云计算兴起过程中,一批SaaS/PaaS企业自然聚合在亚马逊AWS周边形成了松散的“云原生”生态。

亚马逊AWS与合作伙伴形成的默契是,只提供基本的公有云服务,如计算、存储、网络、数据库等。但亚马逊AWS不触碰上层应用,而是交由合作伙伴负责。它的逻辑很简单,当行业的上层应用做大,市场需求变大时,对亚马逊AWS的云资源消耗也会变大。譬如,亚马逊AWS与客户关系管理企业Salesforce、数据分析企业Snowflake建立了战略合作关系。

聚焦公有云的策略,早期是亚马逊AWS的优势。合作伙伴不担心亚马逊AWS抢蛋糕,积极与其合作。上层应用因此快速完善,亚马逊AWS多年维持30%左右营收增速。随着美国云转型步入深水区,上云后要用云,用云要靠软件。与合作伙伴之间的默契边界让亚马逊AWS缺少软件业务补足短板,也无法深入行业,增长瓶颈随之而来。

微软是典型的“水桶型”企业。云转型过程中,后发的微软云有传统IT存量业务,又收购、自研了一整套自有生态。微软云还与SAP、Oracle这类传统软件厂商建立了战略合作关系,推动传统IT云转型。

微软云收购、自研的目的是卡位关键领域、关键技术。自研应用中,Teams办公协同软件获得超过20%的市场份额,和知名会议软件Zooms分庭抗礼。Teams不仅是企业软件市场的流量入口,还成为微软云旗下Power Platform、Dynamic等SaaS/PaaS业务的抓手。Teams甚至被Oracle、Adobe、Atlassian、ServiceNow等美国知名企业软件集成,扩大了微软云其他应用产品的使用范围。

收购企业中,Linkedin扮演人力资源SaaS角色。开源社区GitHub掌握了全球软件开发主导权。被收购49%股权的OpenAI与自研的Azure ML,则是推进云与AI的深度融合。

谷歌云目前仍维持30%~40%的收入增速,且亏损大幅收窄。谷歌云正在维持可控亏损,寻找差异化竞争,缩小与头部企业的差距。

由于既缺少AWS的先发优势,又缺少微软云的历史积淀,生态建设也在起步期,谷歌云找到的差异化路径是,主打协同办公、数据分析、云上安全等PaaS/SaaS产品。由于AI计算正在成为云的新一轮竞争焦点,谷歌管理层称,2023年旗下的AI企业DeepMind将与谷歌云产品深度融合。

在亚马逊AWS、微软云、谷歌云的竞争中,高营收、高利润的微软还在把竞争带入下个阶段:AI计算。

微软管理层在2023财年二季度(即2022年四季度)财报后的电话会议中说,微软正在用AI模型革新计算平台,新一轮云计算浪潮正在诞生。Azure ML智能算力收入连续四个季度增长超过100%。

自动驾驶、医疗制药、高端制造等产业均高度依赖模型训练、数据分析、图像识别等AI计算能力。目前微软的AI计算有200多家客户,其中包括制药公司拜耳、审计公司毕马威。

中国云厂的启发

中美国云厂商的营收、利润长期存在差距。双方国情不同,业务不同,且不在同一条水平线。(详见《美国三大云巨头高增长真相》)

2022年2月,一家国内云厂商高管对《财经十一人》说,中国云厂商和美国云厂商走到了岔路口,中国云厂商估值模型也会随之变化。不过,中美云厂商之间的路线分岔从三年前互联网云厂商大规模进入政企市场就开始了。这是市场需求差异决定的。双方客户需求模型存在差异,满足需求的过程中,技术模型也在分岔,外加政策法律模型变化,接下来可能需要重新自我定位。

这些年来新冠疫情叠加外部政策影响,内部战略调整使得非国资背景的中国云厂商在2022年处于调整期,迫在眉睫的问题是低增长、低利润。Synergy Research首席分析师约翰·丁斯代尔(John Dinsdale)在2022年10月的研究报告中称,中国市场增速放缓是因为没有走在正常道路上。

2022年中美头部云厂商的差距还在拉大。以微软云为例,营业利润率比阿里云高约40%。2021年微软云营收是阿里云营收的6.6倍。2022年前三季度,这一数据扩大为8.7倍。

美国云厂商的既有经验是否能对当下的中国云市场有所借鉴?

多位云厂商人士对《财经十一人》表示,美国云厂商的高增长、高利润无法简单复制。中国公司要在学习美国云厂商的道路上找到自己的节奏。2022年,中国云厂商为了纠偏,采取了提高自研产品比例、缩减转售业务等策略。上述策略让中国云厂商减少了亏损,聚焦平台定位。但对比美国云厂商出现的新挑战是:AI算力投入不足、软件生态仍然薄弱。

投入AI算力的目的是避免基础技术能力掉队,全球云计算下一轮竞争重点是AI计算。AI计算需要大规模采购GPU算力。2022年,微软云、亚马逊AWS数据中心资本支出均超过250亿美元。如果无法面对下阶段的高投入,中国云厂商存在掉队风险。

云计算是吞金兽。云厂商采购硬件,出租算力存储,扩大客户规模降低边际成本,以此获得利润进行下一轮技术投入。美国云厂商基础设施规模大且集中,经济效益明显,计算成本容易降低。中国云厂商当下增长核心是政企市场,除公有云,还有面向不同区域和行业的专属云,以及私有/混合云。基础设施相对小且分散,这会导致计算成本高昂。

微软投资的OpenAI公司推出AI生成内容应用ChatGPT后,微软决定全线产品融入ChatGPT,并再向OpenAI投资100亿美元。多位云计算技术人士对《财经十一人》表示,支撑ChatGPT的算力基础设施至少需要使用上万张英伟达GPU A100显卡算力集群。一次完整的模型训练成本超过1200万美元。

一位英伟达人士2022年11月曾为《财经十一人》计算,采购一片英伟达顶级GPU的成本高达8万元。一台服务器通常需要4张~8张GPU,一台GPU服务器的成本通常超过40万元。国内服务器均价为4万~5万元。这意味着GPU服务器的成本是普通服务器的10倍以上。

一位曾任职多家外资数字化企业的中国云厂商人士对《财经十一人》表示,AI算力需要高投入。美国目前禁止英伟达对中国市场销售顶尖GPU A100芯片,中国云厂商目前只能获取限制算力的版本。考虑到自动驾驶、医疗制药、高端制造等产业的需求,中国云厂商要不仅要跟进,还要考虑控制计算成本。

做大软件生态的目的是,激发上层应用,降低计算成本。弥补基础设施小且分散、成本高的短板。

亚马逊AWS、微软云各自发展出了一套软件生态,也有各自的战略合作伙伴。然而,亚马逊AWS、微软云的两大生态是开放的。战略合作通常不排他,这使得美国市场云厂商、平台软件、上层应用可以互相自由选择,市场蛋糕在自由合作中不断被做大。

此前一位中国云厂商高管、企业软件投资人同时对《财经十一人》表示,2020年美国市场ARR大于1亿美元的软件企业至少有140家。但国内ARR(Annual Recurring Revenue,年度经常性收入,或SaaS云上订阅收入)大于1亿美元的企业不到10家,ARR大于3亿美元的企业为零。

中国软件产业被认为成规模的合作伙伴数量不足,然而仍存在排他式合作。一位头部云厂商人士对《财经十一人》表示,中国云厂商绑定合作伙伴的方式包括,软件只能用一家企业的接口,底层只能用一家企业的云。这会导致软件厂商销售成本高昂,无法借用云厂商销售渠道。云厂商的上层应用生态发展缓慢,下层算力增长有限,计算成本无法摊薄。因此,中小软件厂商需要被解绑。

一个共识是,中国云市场有特殊国情,但仍可以找到解法。云计算产业发轫于美国市场,学习观察亚马逊、微软等美国云厂商是中国企业定位坐标系,寻找自我发展路径的重要方式。

本文来自微信公众号:财经十一人 (ID:caijingEleven),作者:吴俊宇,编辑:谢丽容